Jeśli planowałeś remont mieszkania lub domu, to się pospiesz i kup materiały budowlane przed końcem roku. Tylko w przypadku faktur wystawionych do 31 grudnia 2013 r. możesz skorzystać ze zwrotu VAT. Warto! Ja w ten sposób odzyskałem 3267 zł 🙂

Zwrot VAT dla osób indywidualnych nie prowadzących firmy? Tak! Tak właśnie jest w przypadku VATu od materiałów budowlanych. Rząd kiedyś zrobił nam prezent, którego “okres przydatności do spożycia” właśnie się kończy. Niby będzie jeszcze furtka pozwalająca skorzystać z tej ulgi w 2014 r., ale jej dostępność będzie mocno ograniczona. I przy okazji dziękuję Kamilowi – Czytelnikowi bloga, który przypomniał mi, że “ulga” ta się kończy i warto byłoby o tym przypomnieć pozostałym Czytelnikom 🙂

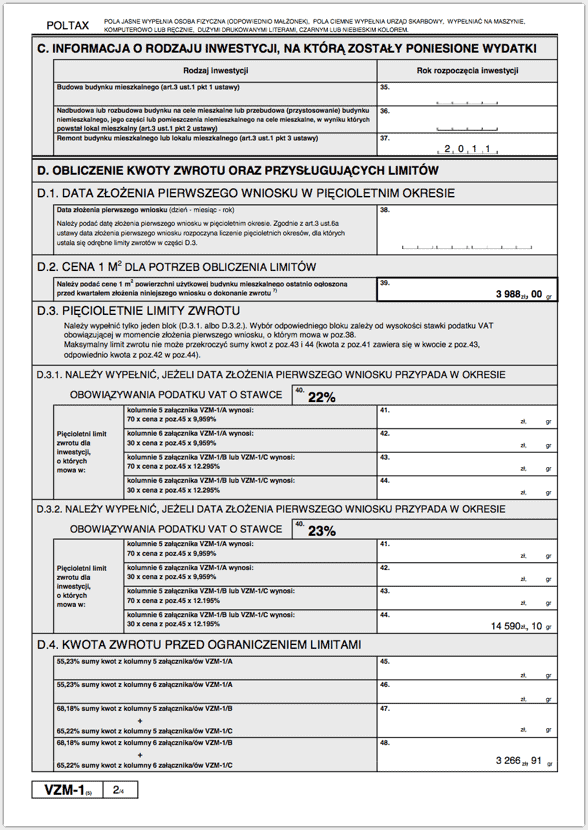

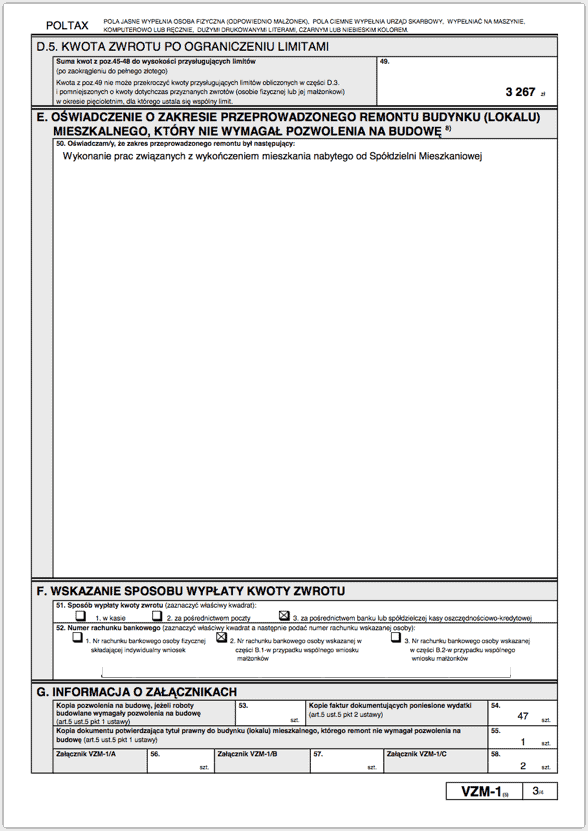

Wersja skrócona tego artykułu: możesz uzyskać zwrot 15% ceny netto tych produktów budowlanych, które znajdują się na specjalnej liście Ministerstwa Finansów (albo inaczej 12% ceny brutto). Jedyne co musisz zrobić, to posiadać faktury zakupu tych produktów (optymalnie z symbolem PKWiU produktu, ale niekoniecznie), wypełnić specjalny formularz VZM-1, dostarczyć całość do Urzędu Skarbowego… i poczekać na zwrot pieniędzy.

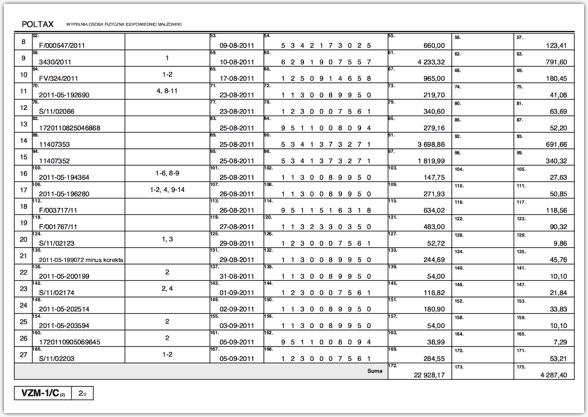

Podłogi, biały montaż, terakota, glazura, armatura łazienkowa, grzejniki, płyty karton-gipsowe, rury, elementy elektryki, czyli prawie wszystko co jest trwale zamontowane w mieszkaniu lub domu, kwalifikuje się do zwrotu. Ja, po kompleksowym remoncie mieszkania, miałem faktury na łączną kwotę 26 787,43 zł, co uprawniło mnie do zwrotu 3267 zł.

UWAGA: wbrew temu co napisałem w mailingu, farby nie kwalifikują się do otrzymania zwrotu!

Czytaj także: Jak dostać mieszkanie do remontu

Lepiej późno niż wcale…

Ten wpis publikuję bardzo późno. A zawdzięczam to przemiłemu 45-minutowemu spotkaniu, które… przerodziło się w 3-godzinną rozmowę z Andrzejem Tucholskim prowadzącym blog https://andrzejtucholski.pl. Zachęcam Was do jego odwiedzenia 🙂

A tych z Was, którzy przeczytają ten wpis jeszcze 12 listopada, zapraszam do obejrzenia o 8:00 rano 13 listopada programu „Pytanie na śniadanie” w TVP2. Wystąpię tam wspólnie z Andrzejem (i nie tylko!) i rozmawiać będziemy najprawdopodobniej o zarobkach blogerów.

Zapraszam gorąco!

Dlaczego fiskus chce zwracać część VAT?

Dawno dawno temu (przed 1 maja 2004 r.) niektóre materiały budowlane obłożone były stawką VAT w wysokości 7%. Dotyczyło to takich materiałów jak: panele i drewno podłogowe, płytki podłogowe i ścienne, okna, drzwi, ościeżnice (framugi) i progi drewniane, tapety, cegły, dachówki, beton, cement, gips, wełna mineralna, a także gotowe wyroby z betonu i gipsu, wanny itp.

Obecnie stawka na te materiały wynosi 23%. Ale nadal przysługuje nam – osobom remontującym budynki mieszkalne – zwrot różnicy pomiędzy starą i nową stawką VAT. Czyli dokładnie 15% ceny netto kupowanych produktów. Pełną listę tych produktów, za które przysługuje nam zwrot części VAT, znaleźć można na tej stronie.

Zwrot przysługuje tylko za materiały. Nie odliczymy więc w ten sposób VATu od usług.

Ile maksymalnie zwrotu można otrzymać?

Tu zaczynają się schody. Wysokość maksymalnego limitu zwrotu zależy od kilku czynników:

- Daty złożenia pierwszego wniosku o zwrot VAT – w dużym uproszczeniu powiem, że wartość limitu uzależniona jest od podawanego przez fiskusa raz na kwartał wskaźnika ceny 1 m2 powierzchni użytkowej budynku.

- Typu przeprowadzonego remontu, tzn. czy remontowałeś mieszkanie czy dom. A dokładniej czy remontowałeś budynek wymagający pozwolenia na budowę, czy taki, który nie wymaga pozwolenia na budowę.

Nie chcę komplikować, więc powiem upraszczając, że jeśli jeszcze nie korzystałeś z tej ulgi, to możesz zebrać wszystkie faktury za remonty we wszystkich swoich lokalach mieszkalnych od 1 maja 2004 r. i rozliczyć je teraz hurtowo (zaraz zdefiniuję co oznacza “teraz”) uzyskując zwroty w następujących wysokościach:

- W przypadku remontu mieszkania – kwota poniesionych wydatków podlegających rozliczeniu może wynieść maksymalnie 115 000 zł, co da Ci zwrot maksymalnie 14 191,32 zł

- W przypadku remontu domu – kwota poniesionych wydatków podlegających rozliczeniu może wynieść maksymalnie 270 000 zł, co da Ci zwrot maksymalnie 33 113,08 zł

Jest o co walczyć, prawda?

Sprawdź również: WNOP 088: Jak mądrze rozliczać podatek od wynajmu mieszkania – poprawnie i optymalnie kosztowo

Kto może otrzymać zwrot?

No to skoro już wiemy, o jaką stawkę idzie gra, to jeszcze kilka słów o tym kto może skorzystać z odliczenia. Poniższy zestaw kryteriów skopiowałem ze strony OdzyskajVAT.pl, której usługi będę miał Ci okazję polecić jeszcze pod koniec artykułu.

Uprawnionymi do złożenia wniosku o zwrot VAT z materiałów budowlanych są osoby fizyczne, które:

- Poniosły wydatki na zakup materiałów budowlanych w związku z inwestycją polegającą na:

- budowie budynku mieszkalnego;

- nadbudowie lub rozbudowie budynku na cele mieszkalne lub przebudowie, (przystosowaniu) budynku niemieszkalnego, jego części lub pomieszczenia niemieszkalnego na cele mieszkalne, w wyniku których powstał lokal mieszkalny spełniający wymagania określone w odrębnych przepisach;

- remoncie budynku mieszkalnego lub lokalu mieszkalnego.

- Poniesione wydatki mają udokumentowane fakturami VAT w rozumieniu przepisów o podatku od towarów i usług.

- Poniosły wydatki na zakup materiałów budowlanych, na które po dniu 30 kwietnia 2004 r. wzrosła stawka VAT z 7% na 22%.

- Nie dokonały zakupu materiałów budowlanych w związku z inwestycjami wymienionymi w pkt 1, jako podatnicy podatku od towarów i usług, w celu wykonywania czynności podlegających opodatkowaniu tym podatkiem (zakup materiałów budowlanych wykorzystywanych w prowadzonej działalności gospodarczej np.deweloperzy, firmy budowlane).

- Posiadają prawo do dysponowania nieruchomością na cele budowlane w rozumieniu ustawy – Prawo budowlane albo tytuł prawny do budynku (lokalu) mieszkalnego (akt własności, umowa najmu, użyczenia, spółdzielcze prawo do lokalu itp.).

- Posiadają pozwolenie na budowę, w przypadku inwestycji wymagającej takiego pozwolenia.

Dodatkowe zasady, o których warto wiedzieć przed złożeniem wniosku o zwrot VAT:

- Faktury nie przedawniają się 🙂 Możesz rozliczyć faktury z lat ubiegłych cofając się nawet do tych wystawionych 1 maja 2004 roku.

- W ciągu danego roku kalendarzowego możesz złożyć tylko jeden wniosek VZM-1. W przypadku małżonków rozliczających się oddzielnie – każdy z nich może złożyć jeden wniosek rocznie, ale przysługuje im jeden wspólny limit.

- Wniosek możesz złożyć dopiero w 2014 r. i hurtowo rozliczyć wszystkie zakupy dokonane do końca 2013 r. Grunt żebyś zdążył z zakupami przed 31 grudnia 2013 r.

- Nawet jeśli masz wydatki dotyczące różnych inwestycji, dokonywanych w różnych latach, to możesz je wszystkie rozliczyć jednym wnioskiem VZM-1.

Jak to zrobić w praktyce?

Teoria teorią, ale to co Was interesuje to praktyka. A więc ja polecam taki sposób działania:

- Na wszystkie zakupy budowlane bierzemy fakturę.

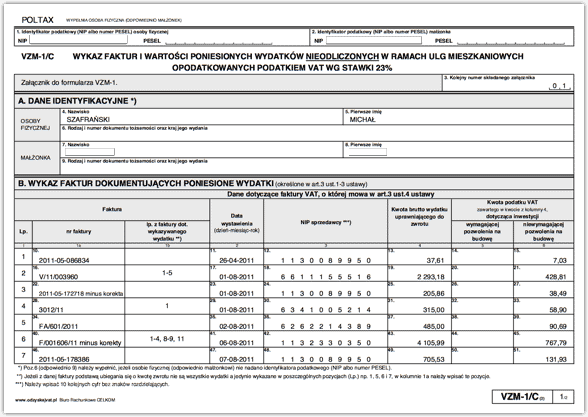

- Warto zwrócić uwagę, by faktury miały wypełnione symbole PKWiU produktów budowlanych, które kupujemy i koniecznie cenę netto, cenę brutto i NIP sprzedawcy (niby oczywiste, a zdarzyły mi się dwie faktury bez NIPu).

- Niestety nie wszystkie sklepy wstawiają na fakturę symbol PKWiU. Wtedy stoimy przed obowiązkiem samodzielnego rozpoznania, czy dany produkt “podpada” do identyfikator PKWiU, który znajduje się na ministerialnej liście produktów budowlanych, za które należy nam się zwrot.

- Pobieramy z Internetu wniosek VZM-1 i dokładnie wypełniamy go krok po kroku przepisując z faktur wszystkie produkty do rubryczek wniosku. Jeśli mamy zbyt dużo produktów – to po prostu dodajemy kolejne strony wniosku.

Brzmi łatwo? Wcale takie nie jest. Ja miałem problem ze stwierdzeniem czy dany produkt (bez podanego symbolu PKWiU) mogę uwzględnić w rozliczeniu czy nie. Po kilku takich zagwozdkach i czekających kolejnych kilkudziesięciu fakturach, poddałem się. Poszukałem w Internecie firmy, która mogłaby to za drobną opłatą zrobić za mnie.

Mój wybór padł na biuro rachunkowe, które prowadzi stronę OdzyskajVAT.pl. Wymieniam tą firmę tylko dlatego, że jestem zadowolony z wykonanej usługi i jednocześnie nie skorzystałem z nikogo innego, kogo mógłbym alternatywnie polecać. Dla jasności: nie mam żadnych korzyści z tego polecenia. To nie jest link afiliacyjny. Chcę Wam po prostu podsunąć gotowe rozwiązanie, z którego możecie skorzystać, ale nie musicie. Informacyjnie: koszt takiej usługi w moim przypadku wyniósł z tego co pamiętam około 140 zł (tutaj znajdziesz pełny cennik) – jest on uzależniony od liczby przekazywanych faktur i liczby pozycji na tych fakturach.

Ale oczywiście równie dobrze możesz wypełnić wniosek VZM-1 samodzielnie. Żeby Ci uzmysłowić jaka to praca, przedstawiam mój wniosek VZM-1, na podstawie którego otrzymałem w ubiegłym roku zwrot z Urzędu Skarbowego (niepełny – bez dwóch ostatnich stron).

Jeśli zdecydujesz się skorzystać z usługi OdzyskajVAT.pl, to cała procedura wyglądała w moim przypadku następująco:

- Wypełniłem formularz zgłoszeniowy.

- Wskanowałem wszystkie faktury za materiały budowlane.

- Udostępniłem te faktury w jednym archiwum poprzez usługę Dropbox i wysłałem link mailem do biura rachunkowego.

- Dokonałem zapłaty za usługę.

- Po niecałym tygodniu otrzymałem gotowy PDF z wypełnionym wnioskiem VZM-1.

- Wydrukowałem wniosek VZM-1 i wysłałem do mojego Urzędu Skarbowego wraz z kompletem kopii faktur będących podstawą do zwrotu VAT.

Niestety wypełnienie wniosku przez biuro rachunkowe nie ustrzegło mnie od wizyty w Urzędzie Skarbowym. Urzędniczka koniecznie chciała zobaczyć oryginały faktur zakupowych. Okazało się także, że jakiś sporny element musiał zostać wykreślony, co nieznacznie zmieniło kwotę zwrotu.

A jeśli jeszcze nie zrobiłem remontu?

Co zrobić jeśli jeszcze nie zrobiłeś remontu, a chcesz obniżyć sobie jego koszty i załapać się na zwrot VAT? Kup materiały budowlane najpóźniej do 31 grudnia 2013 r. włącznie. Sam wniosek VZM-1 będziesz mógł złożyć… jeszcze przez 5 lat, ale nie będzie on mógł objąć już żadnych zakupów dokonanych od 1 stycznia 2014 r.

No tak szczerze mówiąc, to niektórzy z Was będą mogli sobie odliczyć zakupy dokonane po 1 stycznia 2014 r., ale ulga została znacznie ograniczona. Będą mogły z niej skorzystać tylko osoby do 36 roku życia, które realizować będą inwestycję wymagającą pozwolenia budowlanego (czyli remonty odpadają!) i które to pozwolenie zostało wydane już w 2014 r. (czyli starsze nie!). Do tego będą jeszcze ograniczenia powierzchni rozbudowywanych mieszkań oraz liczby posiadanych domów lub mieszkań (do jednego ;-)). Z mojej perspektywy równoznaczne jest to z likwidacją tych zwrotów. Szczegóły można znaleźć, np. na stronach Forbes.pl.

Jeśli nie korzystałeś jeszcze z tej ulgi, to właśnie jest na to “ostatni dzwonek”. Mam nadzieję, że ten poradnikowy wpis przyda się nie tylko Tobie, ale także Twoim znajomym 😉

Bardzo Ci dziękuję za lekturę i polecanie mojego bloga. Życzę miłego wieczoru i “do zobaczenia” w kolejnym wpisie.

Zobacz także: Mieszkanie jako inwestycja krótkoterminowa, czyli jak można zarobić kilkadziesiąt tysięcy w 2,5 miesiąca

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 114 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

O, fajnie że o tym napisałeś – akurat rodzice robią remont i mamy kupionych parę okien, blachę na dach więc powinno się to liczyć 🙂 nie będzie zawrotnej kwoty ale się przyda

Hej Misiowe,

Na zdrowie! Zwracam uwagę, że jeśli nawet Twoi Rodzice robili jakieś remonty 2-3-4 lata temu i nadal mają faktury, to także można te koszty rozliczyć i uzyskać zwrot VAT.

Pozdrawiam ciepło

Jesteś mega!!! Od zeszłego tygodnia wybieram się do US,aby właśnie o większość z tych rzeczy zapytać i jakoś nie dojechałam :). Teraz taka niespodzianka,wszystko czarno na białym,zresztą jak zwykle!!!Pozdrawiam serdecznie,życzę powodzenia i dziękuję!!!

Hej Magda,

A wiesz jakie to fajne uczucie dowiedzieć się, że tak idealnie się wstrzeliłem z tematem? Super 🙂 Dziękuję.

Pozdrawiam

Wszystko fajnie.

Tylko ja miałem akcję 1,5 roku temu. Miałem do zwrotu 2100zł. Jak zwykle, ksiegowa dodała kilka pozycji, których nie była pewna – to standard bo bardzo trudno czasami stwierdzić czy coś sie kwalifikuje czy nie.

Złożyłem w US wniosek.

Zostałem poinformowany ze 300zł się nie kwalifikowało, więc dostałem 2100 – 300 = 1800zł.

Kilka miesięcy później zostałem wezwany do US jako świadek w sprawie próby wyłudzenia ze skarbu Państwa 300zł !!!!

Uprzejma Pani powiedziała, że teraz teraz oni już nie poprawiają wniosków. Pomyłki kwalifikują jako próbę wyłudzenia. No i urzędowo dostałem 300zł kary !!!!!!!

Więc zostało mi 1500zł – 250zł za usługę księgowej = 1250zl ostatecznie .

Hej Krzywy,

A nie uważasz, że założenie, że księgowa ma prawo się mylić, jest nieprawidłowe? Dlaczego to Ty masz być obciążany kosztami? I w końcu – za co Ty zapłaciłeś księgowej?

Przepraszam, że tak brutalizuję, ale nie rozumiem tej akceptacji dla błędów księgowej.

Pozdrawiam

Popieram – jeśli księgowa świadomie wypisała to, co do czego nie miała pewności i naraziła rozlicznego po pierwsze na opłatę, po drugie – na spore nieprzyjemności, to sorry, ale ja osobiście poszłabym do owej pani po zwrot kosztów za jej nieprofesjonalnie wykonaną usługę.

Rozumiem, że w US tłumaczy się i dostaje po kieszeni zawsze „rozliczany”, ale po to się zatrudnia „rozliczających” żeby się za nas lepiej znali na tej robocie.

Czym innym taki błąd, czym innym literówka.

Ja popełniłem błąd i wszystko pod remont mieszkania kupowałem na paragon 🙁 Dopiero po kilku miesiącach się zorientowałem, że potrzebna jest faktura na wszystko i było już za późno, żeby coś z tym zrobić…

Dzięki Michał za takie wiadomości. Jak się jeszcze czegoś dowiesz, to proszę jak najszybciej daj nam znać – jeszcze przed końcem tego roku.

Teresa

Jeszcze jedna sprawa ale się nie obraź na mnie – nie chcę Ciebie pouczać, ani być za bardzo przemądrzała, ale skoro prowadzę blog o tym jak założyć bloga to nie mogę się powstrzymać.

Otóż zamiast publikować nowy wpis późnym wieczorem (gdy do końca dnia zostało kilka godzin), lepiej jest opublikować go parę minut po północy dnia następnego. Możesz to nastawić automatycznie i iść spać.

Jakie to ma znaczenie ?? Ma duże dla robotów wyszukiwarek. Takie późne publikowanie postu nie jest dobre pod względem SEO dla całego bloga.

Ale nie jesteś na mnie zły za takie pouczenia ?????

Twój blog i tak jest już wielkim sukcesem, nie musisz się już tak bardzo przejmować SEO.

T.

Mam pytanie jakiś czas temu wymieniłam cała instalację elektryczną i hydrauliczną w moim domu, po czasie gdzieś przeczytałam ze taki remont należy zgłosić w stosownym urzędzie, oczywiście tego nie zrobiłam. Czy w takim wypadku mogę rozliczyć koszt tego remontu? Czy lepiej dać sobie spokój? Mogą nałożyć na mnie jakaś karę za niedopełnienie takiego obowiązku?

Hej Marta,

Gdybym ja był na Twoim miejscu, to bym się na to nie oglądał i wystąpił o zwrot VAT do US. Prawdopodobieństwo kary uznałbym za minimalne.

Pozdrawiam!

Witaj,

dzięki za kolejny przydatny artykuł. Pochodzę z małej miejscowości i większość zakupów dokonywałem w jednym sklepie. Wielu faktur już nie posiadam, bo nie wszystkie się „uchowały”. Czy mogę ich poprosić o duplikaty faktur, które od 2005 roku dla mnie wystawiali? Czy takie dokumenty mogą dla mnie przefiltrować np. po Nazwisku.

wydaje mie się że tak, ale ciekaw jestem Twojej opinii Michał?

z góry dzięki i pozdrawiam.

Hej Paweł,

O duplikaty możesz zawsze poprosić, ale nie robiłbym sobie dużych nadziei. Przypomnij mi żebym Ci pogratulował, jeśli uda Ci się je uzyskać 🙂

Pozdrawiam!

Wydaje mi się że odliczenie nie dotyczy tylko i wyłącznie remontu domu/mieszkania ale także materiałów na budowę domu. Jeśli ktoś zamierza stawiać dom (ma już działkę) to warto się zastanowić i spiąć i kupić większość materiałów dzięki czemu możemy liczyć na zniżki tam gdzie kupujemy, idziemy i negocjujemy przy dużych ilościach np. na składzie budowlanym, a po drugie odliczamy vat, więc mamy podwójną korzyść.

Dziękuję 🙂

@Maciek

Jest cos takiego jak zadanie wystawienia faktury oczywiście jak masz paragon – ja zamienialem ponad półroczne paragony na faktury w marketach budowlanych

Pozdro

Lukasz

Czy to możliwe? W Castoramie mają na wystawienie fv na podstawie pragonu 30 dni.

Nie próbowałam po tym terminie.

Chciałam zapytać, czy z ulgi może korzystać każda osoba fizyczna spełniająca wyżej wypunktowane warunki, chodzi mi o osoby podlegające pod KRUS, a nie ZUS. Czy ma to jakiś wpływ ?

Hej Moniczka,

Dziękuję za trafne pytanie. Osoby podlegające pod KRUS i płacące podatek rolny także mogą korzystać ze zwrotu VAT za materiały budowlane.

Pozdrawiam 🙂

Dziękuję ślicznie!

Michale, czy osoby prowadzące jednoosobową działalność gospodarczą mogą w ten sam sposób uzyskać zwrot VATu? Oczywiście przy założeniu, że remont był mieszkania prywatnego a nie biura.

Uprawnionymi do złożenia wniosku o zwrot VAT z materiałów budowlanych są osoby fizyczne, które:

5)Posiadają prawo do dysponowania nieruchomością na cele budowlane w rozumieniu ustawy – Prawo budowlane albo tytuł prawny do budynku (lokalu) mieszkalnego (akt własności, umowa najmu, użyczenia, spółdzielcze prawo do lokalu itp.).

A co w przypadku gdy w niedawno sprzedaliśmy nieruchomość, w której taki remont był przeprowadzany np.2 lata temu i wszystkie faktury na to mamy ?

Będę zobowiązany za udzieloną odpowiedź

Hej Michał:-)

Bardzo ciekawy artykuł zwłaszcza że rodzice szykują się do jakiegoś remontu więc od razu zagonię ich do lektury:-)

Powiedz mi proszę czy jest gdzieś może dokładny spis materiałów, które podlegają pod zwrot podatku bo wiem że np panele podłogowe tak, a co np z klejem do parkietu (parkiet robiony samodzielnie) niby to też do remontu idzie…

Jeszcze jedna sprawa, trzeba mieć koniecznie faktury, czy wystarczyłby sam paragon?

Pozdrawiam:-)

P.S.

Mój pierwszy komentarz;-)

Panie Michale,

swietny wpis, dziekuje!

Mam tylko 1 watpliwosc…

Remontuje nowe mieszkanie, do ktorego przeniesienie wlasnosci nastapi na poczatku 2014 roku.

Mieszkanie jest juz wybudowane, przekazane mi jako przyszlej pelnej wlascicielce ale formalnie teraz dysponuje tylko umowa developerska.

W praktyce remontuje lokal juz teraz.

Czy w takim wypadku moge skorzystac z opisanego zwrotu VAT?

Skoro jednym z warunkow jest:

„Posiadają prawo do dysponowania nieruchomością na cele budowlane w rozumieniu ustawy – Prawo budowlane albo tytuł prawny do budynku (lokalu) mieszkalnego (akt własności, umowa najmu, użyczenia, spółdzielcze prawo do lokalu itp.).”

Dziekuje i pozdrawiam

Anna

Dołączam się do prośby wyjaśnienia co w takim przypadku. Prawdopodobnie będę w podobnej sytuacji na koniec grudnia…

Mam na imię Bartek i reprezentuję odzyskajvat.pl z którego usług Michał miał okazję skorzystać. Jak widzę Michał sobie świetnie radzi z odpowiadaniem na wasze pytania ale ponieważ kilka z nich jest dość skomplikowanych i wymaga sporej wiedzy oraz doświadczenia w tym temacie, dlatego postaram się wspomóc Michała w odpowiadaniu na wasze pytania. Więc po kolei:

Anno:

Lokal został Tobie przekazany zapewne na podstawie umowy przedwstępnej i protokołu przekazania lokalu. Jest co najmniej kilka interpretacji podatkowych uznających te dokumenty za wystarczające za tytuł prawny do lokalu. Możesz więc dołączyć ksera tych dokumentów do wniosku i powinno się udać. Jest też drugie wyjście – wniosek złóż dopiero w przyszłym roku po tym jak otrzymasz akt notarialny. Proszę pamiętać że ulga się kończy w 2013 roku ale nie kończy się możliwość składania wniosków – te możemy składać w urzędzie nawet do 2018 roku!

Oznacza to że ostatnią fakturą jaką można odliczyć jest faktura z 31 grudnia 2013 roku ale wniosek VZM-1 w którym wykażemy tą fakturę można złożyć do 31 grudnia 2018 roku.

Michale (pytanie z 23:42):

W artykule jest link do wykazu materiałów które można odliczyć (panele tak, ale kleje niestety nie wszystkie). Koniecznie paragony wymień na faktury, to jest warunek aby uzyskać z nich zwrot.

mwpol:

Było kilka takich spraw w których urzędy próbowały odmówić wypłaty kwoty zwrotu w przypadku gdy składający wniosek nie był w momencie składania wniosku już właścicielem nieruchomości. Sprawy te jednak zostały rozpatrzone na korzyść wnioskujących i uznano te wnioski za zasadne. Zgodnie z ustawą wystarczy bowiem posiadać tytuł prawny do lokalu więc jeśli dokonywania wydatków pokrywa się z okresem gdy byłeś właścicielem lokalu to nie powinno być problemów z odzyskaniem zwrotu. Jeśli będę to daj znać – odszukam te sprawy i podeślę sentencje oraz argumentację.

Paweł:

osoby prowadzące działalność (VAT-owcy także) mogą bez problemu starać się o zwrot części wydatków poniesionych na remont/budowę pomieszczeń służących zaspokajaniu potrzeb mieszkaniowych. Warunek – tak jak wspomniałeś – faktury muszą dotyczyć pomieszczeń prywatnych i nie mogą być ujęte w dokumentacji księgowej firmy, ponadto muszą być wystawione na osobę prywatną (nie na firmę).

Witaj Michał…. 🙂

Bardzo dziękuję za tak wyczerpujace informacje. Już myślałam, że przepadł mi zwrot za remont mieszkania a tu taka niespodzianka.

Jeszcze raz serdeczne dzięki, pozdrawiam

Elżbieta

Michał, a co jesli FV liczone wstecz są wystawione na inne osoby , nie ma opcji zmiany danych na moje z wpisaniem NIPu? słyszałem o opcji że jak sie kupi materiały budowlane do końca br roku i złozy ten wniosek to ulga się przedłuża o 5 lat, ale z tego co piszesz to dot. to tylko możliwosci złożenia samego wniosku , ewentualnie osób które budują dom? dziekuje za uświadamiający i korygujący wiedzę wpis:) tego potrzeba aby ktoś uświadamiał czego się spodziewać!:)

Wnioskować o zwrot może ta osoba na którą wystawione są faktury. Jeśli uda Ci się wymienić faktury to w porządku ale zaznaczam że spotkasz się z odmową – nikt nie chce mieć problemów z grzebaniem w dokumentacji księgowej kilka lat wstecz. Pozostaje opcja złożenia wniosku na te osoby na które masz wystawione faktury, jeśli to ktoś z rodziny to powinno się udać.

Ulga początkowo miała zostać w taki sposób zlikwidowana, że osoby które rozpoczną dokonywanie wydatków w ramach 5-letniego limitu odliczeń miały mieć możliwość kontynuowania wydatków i odliczenia ich w VZM-1. Niestety ostatecznie likwidacja ulgi dla wszystkich następuje z dniem 31.12.2013 r. ale pozostaje możliwość złożenia wniosku nawet do 2018 roku (ostatczny końcowy termin na złożenie wniosku zależy od daty wystawienia faktury).

Hej,

czy ta ulga nie jest przypadkiem dla remontów ,,rozpoczętych” przed kilku laty? Mam na myśli, jeśli ktoś zakupił mieszkanie np. w 2012 roku, to żadne ulgi remontowe mu nie przysługują, prawda?

Ulga dotyczy wszystkich remontów jakie miały miejsce po dniu 01.05.2004 r. i aż do końca roku 2013. Aby skorzystać z odliczenia wystarczy kupić w tym roku materiały do remontu a sam wniosek można już złożyć w następnym roku.

Mam jeszcze jedną wątpliwość, czy rolnicy, którzy jeszcze się nie rozliczają, czyli są na tzw ryczałcie też mają prawo do zwrotu?

Pozdrawiam !

Rolnicy, taksówkarze, kominiarze, obcokrajowcy jednym słowem wszyscy którzy dokonali/dokonają wydatków na zakup materiałów w okresie 01.05.2004 – 31.12.2013 r. w celach remontu lub budowy pomieszczeń służących zaspokajaniu potrzeb mieszkaniowych mogą skorzystać z odliczenia. Nie ma znaczenia sposób lub nawet brak opodatkowania podatkiem dochodowym – ulgi tej nie łączy się z dochodami i nie wykazuje w PIT!

Witam,

Ja rozpocząłem budowę domu w 2010 r., w tym roku występuję drugi raz z wnioskiem WZM-1 i potwierdzam iż warto, zwłaszcza przy tak dużej inwestycji jak budowa domu właśnie, starać się o ten zwrot.

Podobnie jak Michał próbowałem sam sporządzić ten wniosek i podobnie jak Michał odpuściłem. Skorzystałem z usług http://vzm-1.com/ i jestem bardzo zadowolony. bardzo szybki kontakt, wyczerpujące instrukcje postępowania, fachowa pomoc.

Na pewno warto skorzystać z usług kogoś kto uzależnia swoje wynagrodzenie od wartości zwrotu. W takim wypadku im więcej produktów zakwalifikuje tym lepiej i dla klienta i dla usługodawcy. Z doświadczenia wiem że przy tak dużej inwestycji jaką jest budowa domu na fakturach pojawiają się bardzo różne produkty co do których ktoś mało doświadczony może mieć wątpliwości i „odpuścić” zamiast się nad tym bardziej pochylić i dokładniej sprawdzić czy kwalifikują się do zwrotu.

Jeszcze jedno moje spostrzeżenie. Wiele firm sprzedających np. okna, drzwi, podłogi proponuje sprzedaż produktu wraz z usługą montażu. W takich przypadku otrzymujemy fakturę za usługę montażu danego produktu z materiałów własnych sprzedającego ze stawką VAT 8%, i to tak jak Michał już wspomniał nie podlega żadnym zwrotom. Ja tak zrobiłem w przypadku okien, drzwi i podłóg. Jest to o tyle korzystne że w cenie produktu (ze stawką VAT 23%) mamy od razu wszystko zamontowane, co w przypadku drzwi i okien jest istotne, nie podejmowałbym się tego sam montować 🙂 Co innego panele tutaj sprawa jest prostsza i przy odrobinie wysiłku można to zrobić samemu.

Pozdrawiam wszystkich w tej liczbie i Michała, którego bloga czytam od początku aczkolwiek jako komentujący ujawniłem się pierwszy raz 🙂

Pozwolę nie zgodzić się ze stwierdzeniem że lepiej jest korzystać z usług takiego biura które uzależnia swoje wynagrodzenie od wysokości wyliczonego zwrotu. Powodów jest kilka ale dwa najważniejsze to:

1) jest to niesprawiedliwe i większości przypadków dużo droższe rozwiązanie – przykład: mamy dwie faktury do 10 pozycji – jedna faktura na dachówkę za 25.000 zł i druga na 15.000 zł. Koszt sporządzenia wniosku na vzm-1.com wyniesie 244 zł !!!!! SZOK !!!, ale już na http://www.odzyskajvat.pl koszt ten to tylko 54 zł !!! Różnica ogromna a nie wspomnę już że odzyskajvat może pochwalić się ogromnym doświadczeniem w tym temacie – sporządzone dotąd około 2 tys.wniosków i prawie 100 pozytywnych opinii zamieszczonych na niezależnym portalu opiniującym.

2) prowizyjny sposób naliczania wynagrodzenia może (nie musi oczywiście) powodować że biuro zacznie wpisywać do wniosku materiały od których zwrot jest wątpliwy aby tylko nabić większą kwotę zwrotu. Co z tego jak weryfikujący wniosek urzędnik usunie te materiały i zwrot w rzeczywistości będzie niższy?

Panie Bartku, ja podałem tylko przykład z usługodawcy z jakiego ja skorzystałem tak jak zrobił to Michał w swoim artykule. Podobnie jak Michał ja również jestem zadowolony ze współpracy. Nie twierdzę że jest lepszy czy gorszy od Pana firmy. Wybór i ocena wykonawcy takiej usługi to sprawa indywidualna.

Być może przy dwóch tak dużych i prostych fakturach oferta Pan firmy jest korzystniejsza. Dla mnie już za późno na analizę 🙂

Pisząc to co napisałem chciałem zwrócić uwagę iż w trakcie budowy domu jest cała masa różnych materiałów które nie są tak oczywiste jak dachówka i część osób wypełniających takie wnioski na zlecenie odpuszcza sobie „problematyczne” pozycje bo to nie wpływa na ich wynagrodzenie (spotkałem się z takimi przypadkami wśród znajomych). W przypadku prowizyjnego wynagrodzenia jest mniejsza szansa że taka sytuacja wystąpi.

Oczywiście każde rozwiązanie ma swoje plusy dodatnie i plusy ujemne jak mawiał klasyk 🙂

Michale, moje mieszkanie będzie oddane do użytku w listopadzie 2014 r., teraz jest w budowie. Jest to moje pierwsze mieszkanie, i mam mniej niż 36 lat. Czy nie ma furtki dla takich osób jak ja ? RnS i MdM mnie ominęło, teraz jeszcze zwrot VAT ? Wszystko pod górkę

Cześć Michał! Czy mógłbyś na swoim blogu poruszyć kwestię transportu? Zrobiłem sobie zestawienie całkowitych kosztów użytkowania (konsumpcyjnego) samochodu w ciągu ostatnich 5 lat. Jestem przerażony! Puściłem przez ten okres ponad 75 000 PLN z dymem. Mówię tu o całkowitych kosztach łącznie z amortyzacją. Fajnie by było gdybyś poruszył temat wynajmu samochodu. Kiedy nie opłaca się kupować samochodu, a lepiej wynająć. Analogicznie od ponad 10 lat nie posiadam swoich nart zjazdowych, a jeżdżę przynajmniej 7 dni w roku kalendarzowym. Nie interesuje mnie serwis, utrata wartości, przechowywanie, co roku mam inne, najnowsze narty i to wszystko za ułamek ceny nowego zestawu. Jeżeli wątek transportu i samochodów był już poruszany na blogu, to prosiłbym o podrzucenie odnośnika (ja nie znalazłem).

P.S. Widzę, że też wydajesz niemało na samochód.

Pozdrowienia

M.

Witaj Michał, potwierdzam, że temat jest wart zainteresowania. Osobiście co roku składam taki wniosek, kilkadziesiąt wniosków wymusiłam już na znajomych, największa niespodzianka znajomych to odzyskanie 7000 zł po kilku latach (na szczęście zbierali faktury w razie kontroli US po sprzedaży mieszkania, aby udowodnić, że pieniądze włożyli w remont domu). Niestety temat przez ostatnie lata był mało popularny i część osób myli tą ulgę z ulgą budowlaną twierdząc, że już dawno tej ulgi nie ma. Informacja dodatkowa, nawet jeśli posiadasz faktury, które odliczyłeś w ramach ulgi budowlanej to możesz jeszcze rozliczyć je w ramach zwrotu VAT, jest tylko inny przelicznik i inny formularz. W razie pytań służę pomocą [email protected]🙂

Pozdrawiam

Jeśli nie mam faktury, tylko np. paragon albo inny dowód zakupu, to nie mogę złożyć wtedy takiego wniosku? Wiem, że pytanie głupie, ale wolę się dokładnie dopytać.

Pozdrawiam

Ola

Tylko faktura VAT wystawiona na wnioskującego uprawnia do uzyskania zwrotu. Proszę spróbować wymienić paragony na faktury, jeśli zakupy były robione w marketach budowlanych to większość z nich zrobi to nawet dla paragonów sprzed roku czy dwóch! Sprawdzone przez naszych klientów. Zaznaczam, że sprzedawca ma obowiązek wystawienia faktury do paragonu dla osób fizycznych w ciągu 3 miesięcy od daty sprzedaży, później to już tylko dobra wola sprzedawcy.

Witam! Czy można odliczyć VAT w przypadku mieszkania, które jest przeznaczone na wynajem i co miesiąc je amortyzujemy a cały remont został wrzucony w koszty?

Z odliczenia można skorzystać tylko jeśli mieszkanie służy zaspokajaniu potrzeb mieszkaniowych wnioskodawcy. Jeśli remont służył przystosowaniu mieszkania do wynajmu i jego koszty remontu masz wrzucone w koszty najmu oraz bezpośrednio po remoncie nie zamieszkałeś w nim to niestety zgodnie z przepisami zwrot Ci nie przysługuje.

Cześć! Dzięki jak zwykle za świetny i pomocny artykuł. Tak się składa, że moi rodzice właśnie remontują kuchnię, więc mam nadzieję, że uda im się odzyskać zwrot chociaż za część materiałów. Dodatkowo nie miałam pojęcia o tym wcześniej i myślę, że oni też nie, a w zeszłym roku robiliśmy remont komina, ogrodzenia, mam nadzieję, że takie wydatki również można rozliczyć? Np. siatka ogrodzeniowa..? Pozdrawiam!

Ogrodzenie nie kwalifikuje się do odliczenia a więc siatki ogrodzeniowej nie odliczysz ale komin już bez problemu. Nie kwalifikują się też wydatki związane z zagospodarowaniem posesji czyli np.wykonanie podjazdów czy chodników z kostki.

Hmm… a na liście jest taki wpis:

56

ex 25.93.13.0

Tkaniny, kraty, siatki i ogrodzenia z drutu z żeliwa, stali lub miedzi; siatka rozciągana z żeliwa, stali lub miedzi – wyłącznie:

– kraty, siatki i ogrodzenia z drutu stalowego, spawane na przecięciach;

– kraty, siatki i ogrodzenia, niespawane na przecięciach, z drutu stalowego, niepowlekane tworzywem sztucznym;

– kraty, siatki i ogrodzenia, niespawane na przecięciach, z drutu stalowego, pokrywane tworzywem sztucznym, pozostałe

inne niż ogrodzenia i siatki z drutu

ostatnia linijka cytowanego punktu: „INNE NIŻ OGRODZENIA I SIATKI Z DRUTU”

a poza tym nawet gdyby to było ogrodzenie z cegły np.klinkierowej to cegły wykorzystanej do jego budowy nie możemy wykazać we wniosku VZM-1 bo ogrodzenie nie jest częścią budynku mieszkalnego i z tego powodu nie kwalifikuje się (mimo tego że cegła znajduje się w załączniku do ustawy). Jeśli jednak tą samą cegłę wykorzystamy do budowy kominów to już można będzie ją odliczyć 🙂

Aha rozumiem dzieki 🙂

Jak to zwykle w naszym prawodawstwie, prościej się nie dało 🙂

Temat na czasie. Akurat zbieram FV z wykańczania mieszkania, aby odzyskać część VATu 🙂

Az szkoda ,ze mam firme…

aż spytam z ciekawości – a dlaczego szkoda że masz firmę? Prowadzenie działalności gospodarczej w niczym nie przeszkadza aby odzyskać część podatku VAT z materiałów budowlanych!

„Zwrot VAT dla osób indywidualnych nie prowadzących firmy?”czy chodzi może o firmy budowlane?

W tym wątku mowa jest cały czas o zwrocie części podatku osobom fizycznym które dokonały remontu mieszkania/domu lub które dokonują wydatków związanych z budową domu. Firmy nie mogą skorzystać z tego zwrotu!

Co za zbieg okoliczności – dzisiaj właśnie dzwoniłem do biura sprawdzić, czy moje faktury pod wniosek są gotowe 🙂 No i były 😀 (a nie były to grosze). Michale, bardzo dobry artykuł (jak zresztą wszystkie pozostałe na twoim blogu), spodziewaj się nie długo jakiegoś małej prowizji za pośrednictwo/polecenie konta w BZ WBK przez internet poprzez twój blog (udało mi się skorzystać w ostatniej chwili).

Serdecznie pozdrawiam i powodzenia!

Czy jeśli kupiłam mieszkanie, ale nie mam jeszcze aktu, a zaczynam remont, to nawet jeśli akt notarialny dostanę w 2014 to mogę skorzystać z ulg?

Tak, możesz skorzystać z ulgi ale materiały musisz kupić w tym roku a wniosek złożysz już po otrzymaniu aktu notarialnego w 2014 roku.

Cześć,

na liście pod linkiem

http://www.odzyskajvat.pl/wykaz-materialow-budowlanych-2013.php

znalazłem taka pozycję

7 | ex 16.23.20.0 |Prefabrykowane budynki z drewna – wyłącznie budynki prefabrykowane mieszkalne

gdzie można zgłębić definicję „prefabrykowanego budynku z drewna” ?

nosze się z zamiarem kupna takiego domu i jestem ciekaw czy to co oferuje developer według ministerstwa finansów jest „domem prefabrykowanym”.

Mam też dodatkowe pytanie, co jeśli wartość inwestycji przekracza 270tys. ? Tracimy możliwość skorzystania ze zwrotu podatku czy i tak odzyskamy maksymalnie te 33tys. ?

Zgodnie z indywidualną interpretacją podatkową ITPB2/415-925/09/TJ wydaną przez Dyrektora Izby Skarbowej w Bydgoszczy odliczenie przysługuje w przypadku jeśli na budowę tego domu drewnianego nie było wymagane pozwolenie na budowę, a dom ten służył będzie zaspokajaniu potrzeb mieszkaniowych. Link do interpretacji http://interpretacja-podatkowa.pl/interpretacja/pokaz/1-_podatek-od-towarow-i-uslug-oraz-podatek-akcyzowy_/16-przepisy-ogolne/334-definicje-legalne/142383-budynek-mieszkalny-dom-letniskowy-zwrot-wydatkow-zwiazanych-z-budownictwem.html

Powyższa interpretacja została wydana w indywidualnej sprawie i nie oznacza to że wszystkie urzędy skarbowe będą postępowały w podobny sposób. Niestety z mojego doświadczenia wynika, że urzędy raczej odmawiają odliczenia jeśli wydatki miały związek z budową domku letniskowego…

Jeśli wartość inwestycji przekracza 270 tys.zł to odzyskamy tylko tyle ile wynosi aktualny w danym kwartale limit a więc obecnie nieco ponad 33 tys.zł. Pozostałych wydatków przekraczających limit po prostu nie wpisujemy do wniosku.

Rozumiem, że zwrot przysługuje osobie, która korzysta z podatku liniowego (forma opodatkowania nie ma znaczenia), ale co w sytuacji jeżeli mieszkanie zamieszkuje córka, a właścicielem jest tata zameldowany na zupełnie inny adres? Razem z mamą są właścicielami, ale nie mieszkają bezpośrednio w tym lokalu. Nie czerpią z niego jednak korzyści majątkowych, a przystosowują go dla swoich dzieci, czy to się kwalifikuje?

To zależy teraz znowu na kogo wystawione są faktury, bo tak jak wspominałem wcześniej skorzystać z odliczenia może tylko ta osoba na którą wystawione są faktury za zakup materiałów. Jeśli więc wystawione są na:

– córkę: córka spisuje z rodzicami umowę użyczenia lokalu i na tej podstawie może starać się o zwrot podatku z faktur wystawionych na swoje nazwisko. Jej tytułem prawnym do tego lokalu będzie owa umowa użyczenia. Umowy nie potrzeby podpisywać w obecności notariusza, wystarczą podpisy obu stron.

– rodziców/właścicieli lokalu: problem w teorii nieco się komplikuje bo rodzice nie zamieszkują tego lokalu. Według mnie jeśli córka kontynuuje naukę, nie osiąga własnych dochodów i jest na pełnym utrzymaniu rodziców to w takiej sytuacji można według mnie przyjąć że definicja „zaspokajania potrzeb mieszkaniowych” została spełniona. Co ważne adres zameldowania rodziców nie ma żadnego znaczenia w przypadku tej ulgi.

Witam, (wcześniej się nie przywitałem przed pytaniem, więc przepraszam za lekki brak kultury:))

Faktury nie są problemem, ponieważ dopiero po przeczytaniu artykułu córka postanowiła zakupić pewne rzeczy, które posłużą do remontu w lecie przyszłego roku (np. wymiana grzejników), więc są one dopiero „planowane”, żeby zgodnie z treścią zdążyć jeszcze do końca grudnia.

Sęk w tym, że córka po prostu zamieszkuje lokal, ale nie ma na niego żadnego „kwitu” poza odręcznie spisaną „ostatnią wolą”, aby w razie śmierci do niej należało mieszkanie (bez praw rodzeństwa, bo mają własne).

Czy podpisanie teraz takiej umowy użyczenia nie będzie „dziwne” i czy nie ma w tym wypadku kosztów dodatkowych? Lokal np. nie mógł zostać przepisany na córkę, bo darowizna byłaby zbyt dużej wartości i „podpadała” pod podatek od darowizn. Czy umowa może być z datą wsteczną i musi gdziekolwiek zostać zgłoszona?

Z góry dziękuję za pomoc – bardzo wyczerpującą jak widać.

Przepraszam, zapomniałem napisać jeszcze, że córka kontynuuje naukę (właśnie kończy magistra), ale nie utrzymują jej rodzice, ponieważ pracuje zarobkowo, a konkretnie obecnie przebywa na urlopie rodzicielskim (tym dodatkowym, po macierzyńskim) w związku z wychowywaniem kilkumiesięcznego bobasa. Dodatkowo znajduje się w związku małżeńskim, ale mąż zameldowany jest w innym lokalu.

Wystarczy spisać umowę użyczenia lokalu pomiędzy rodzicami a córką. Takiej umowy nigdzie się nie rejestruje, nie trzeba podpisywać jej w obecności notariusza. Taka umowa powinna być spisana z datą faktycznego przekazania lokalu córce do zamieszkania. Urząd potrzebuje dowodu na piśmie stąd konieczność przelania na papier tego co rodzice z córką ustalili słownie. Taka umowa to naprawdę normalna sprawa często praktykowana wśród najbliższej rodziny i jednocześnie załatwia ona cały problem braku tytułu do lokalu.

Rozumiem, że powinna być „data wsteczna”. Obawiałem się kwestii czy rachunki powinny być na właściciela czy na osobe, która korzysta (rachunki np. za media), ale już chyba wyjaśniłem, że powinny być zawsze na właściciela, który przekazuje je użytkownikowi (córce), a ta uiszcza opłaty.

Dziękuję za wyczerpującą odpowiedź. Jeśli tylko będziemy występowali o ewentualny zwrot chętnie skorzystamy z Państwa usług.

Raz jeszcze dziękuję.

P.S. Oczywiście Tobie Michale także, a może nawet przede wszystkim:)

Wpis zmusil mnie do zastanowienia sie czy w mom przypadku rozliczylem wszystko co mozliwe.

Czy do zwrotu kwalifikuja sie materialy uzyte na wykonczenie lazienek? Chodzi mi glownie o glazure terakote. Juz raz rozliczalem materialy i z tego co pamietam wtedy ich nie wpisywalem – po konsultacjach osoby wypeljiajacej dla mnie wniosek z US (2010).

Glazura, terakota, gres i całą armaturę łazienkową wraz z całym „białym montażem” można bez problemu odliczyć we wniosku VZM-1. Nie wiem skąd taki pomysł aby je pominąć. Ale nic straconego – proszę teraz złożyć drugi wniosek VZM-1 i wykazać w nim te materiały których nie wykazane zostały w poprzednim wniosku, oczywiście co do innych proszę się upewnić w załączniku czy można je odliczyć. Jakby były problemy to zapraszam na odzyskajvat.pl.

Michał,

A czy na kopiach faktur dopisywałeś ręcznie kod PKWiU (jeśli brakował), czy wysłałeś faktury tak jak były?

Pytam, bo mam np. pozycję Sumatra 30,5×30,5 i nic więcej, a chyba tylko jak wiem, że to są płytki 😉

Pozdrawiam,

Marcin

Możesz dopisać PKWiU ale nie masz takiego obowiązku. Dobrze byłoby jednak abyś dopisał swoją adnotację na fakturze np.”pozycja Sumatra 30,5×30,5 – glazura ścienna/podłogowa (płytki)”. Taka adnotacja ułatwi pracę urzędnikowi i uchroni Cię przed możliwą wizytą w urzędzie skarbowym.

Michał,

A czy na kopiach faktur dopisywałeś ręcznie kod PKWiU (jeśli brakował), czy wysłałeś faktury tak jak były?

Pytam, bo mam np. pozycję Sumatra 30,5×30,5 i nic więcej, a chyba tylko ja wiem, że to są płytki 😉

Pozdrawiam,

Marcin

Do Marcina Włodarczyka

Ja nie dopisywałem żadnych PKWiU, a dokładnie miałem takie przypadki jak opisujesz. Wizyta w US to na moje oko prawdopodobieństwo 99%. Ja oraz kilka znanych mi przypadków osobiście – to każdy z nas był w US.

Jednak obsługa i podejście to to co misie lubią najbardziej jeżeli już trzeba tam być – uprzejma, rzeczowo, pomocnie, od ręki. Naprawdę, nie zmyślam, ja mam bardzo, bardzo pozytywne doświadczenia i nie ma co się bać.

Zagadnienie jest tak rozbudowane, że nie da się mym zdaniem bez wizyty w US.

Andrzej

No ja mam zupełnie inne doświadczenia, śmiało mogę stwierdzić i myślę że dużo się nie pomylę, że maksymalnie około 10% naszych klientów jest wzywanych do urzędu skarbowego w celu złożenia wyjaśnień, dostarczenia oryginałów faktur czy dokonania drobnych poprawek na wniosku. Nie wiem z jakim urzędem masz doświadczenia ale z całą pewnością praktyka tego urzędu skarbowego nie jest normalna i powszechna, wręcz odwrotnie.

Heloł,

Byłam pewna, że odzyskam vat, ale po lekturze komentarzy juz mi brak tej pewności 🙁

Bartku, czy mógłbys się odnieść?

Sytuacja była taka, że kupiłam zdewastowane mieszkanie po korzystnej cenie. Musiałam zrobić remont generalny (niewymagający pozwolenia na budowę) i wszystkie materiały kupowałam na fakturę na moje nazwisko i adres tegoż mieszkania. Jestem wraz z mężem właścicielką domu (ale przecież może byc wersja, że go nie lubię i chciałam się wyprowadzić). Fakty są takie, że mieszkanie miałam zamiar wynajmować, a nie doczytałam, że to musi byc na zaspokojenie własnych potrzeb mieszkaniowych i gdyby nie ten artykuł to poleciałabym do US po vat! Mieszkania jednak nie wynajęłam, bo niespodziewanie trafił mi się kupiec. Sprzedałam je. Nie mam więc już tytułu prawnego. Z wcześniejszych komentarzy wiem, że wystarczy jeśli miałam tytuł prawny podczas kupowania materiałów, ok. Pytanie brzmi czy US czepia się tych własnych potrzeb mieszkaniowych? Czy wersja, że się pokłóciłam z mężem, a po remoncie stał sie na tyle miły, że znowu z nim chcę mieszkać jest zbyt grubymi nićmi szyta?

Hej Magda,

Jesli mieszkania nie wynajelas, to nikt Ci nie powie, ze nie bylo to mieszkanie na wlasne cele mieszkaniowe. Jesli macie dzieci, to sytuacja jest czysta. Przeciez to moglo byc mieszkanie z zamiarem przekazania go dziecku kiedys tam.

A rozmyslic sie i sprzedac masz prawo w dowolnym momencie.

Pozdrawiam

Mimo wszystko uważam, że cel mieszkaniowy nie został spełniony bo nie zamieszkałaś w tym mieszkaniu po przeprowadzonym remoncie. Podejdźmy do sprawy od strony urzędnika który z zasady bywa podejrzliwy. Z Twojego opisu wynika, że mieszkanie po remoncie sprzedałaś, w więc remont pewnie przysłużył się podniesieniu wartości zdewastowanego mieszkania (tak jak w przypadku mieszkania Michała) i osiągnięciu dzięki temu większego zysku. Nie ważne czy miałaś zamiar zamieszkać w mieszkaniu, ważne że w nim nie zamieszkałaś a ostatecznie remont miał charakter zarobkowy.

Aby uniknąć takich nieprzyjemnych rozmów w urzędzie skarbowym wystarczyło po remoncie na jakiś czas zamieszkać w tym mieszkaniu zgłaszając to oczywiście oficjalnie w urzędzie skarbowym na druku ZAP-3.

Zrobisz jak uważasz, ja tylko przytoczyłem jedną z możliwych opcji spojrzenia na Twoją sprawę, ale przecież być może urzędnik nie będzie wnikał co to za mieszkanie i po co je remontowałaś.

Ha! zwłaszcza Michale, że jedno dziecko już straszy, że się wyprowadzi! Dzięki wielkie 😉

Bartek, moje doświadeczenie i znajomych, to ludzie którzy sami wypełniali wniosek tego typu, bez wsparcia firm, które już zdążyły się nauczyć na wielu przykladach 🙂 Andrzej

Jak to jest w końcu jest z tym 15%?

15% czy 16%?

Jak przed 01.05.2004 roku VAT na materiały budowlane wynosił 7%, a teraz stawka jest … 23%, to różnica tak naprawdę powinna wynosić 16%. Zastanawiał się ktoś nad tym?

To samo jest z podatkiem Belki. Jak go wprowadzano – obowiązująca stawka w 1-wszej grupie/progu podatkowym wynosiła 19% i podatek ten był adekwatnym obciążeniem w przypadku zysków kapitałowych. Następnie PiS obniżył podatek do 18% (w pierwszym progu), zaś podatek Belki … pozostał na 19%-ym poziomie.

Pytanie (retoryczne) do fiskusa: I kto tu kombinuje?

Cały czas 15% bo mowa jest o różnicy pomiędzy 7% a 22% a teraz 8% a 23%. Zwróć uwagę że obecnie nie ma stawki stawki 7% bo została zastąpiona stawką 8% i należy przyjąć, że gdyby materiały budowlane nadal były opodatkowane niższą stawką VAT to obecnie byłoby to stawka 8% – dlatego różnica wynosi cały czas 15% od ceny NETTO! Od ceny brutto różnica jaką możemy odzyskać wynosi 12,195%.

Witajcie

A czy zwrot należy się za np. zmywarkę albo płytę indukcyjną?

Sia

Zmywarka i płyta indukcyjna to elektryczny sprzęt AGD nie podlegający niestety odliczeniu w ramach tej ulgi.

Witam.

Panie Bartku,

Czyli rozumiem, że zmywarki do zabudowy i lodówki i mikrofali do zabudowy (nie wolnostojące) oraz okapu – nie mogę odliczyć???

A mogę odliczyć FV z sklepu AGATA za wykonanie kuchni (meble kuchenne) na wymiar?

I ostatnie pytanie. Czy WZ imienna kwalifikuje się do zwrotu, czy zawsze musi to być FV?

A co w przypadku kiedy zakupiony sprzęt dotyczy np. instalacji których osobiście nie byłam w stanie wykonać (brak uprawnień) czy US nie podpytuje kto wykonał taki remont itp ? (kwestia umowy z wykonawcą) ?

Pozdrawiam

Nikt nie wymaga od inwestora aby samodzielnie murował dom, montował elektrykę czy kładł dachówkę 🙂 Zaledwie w kilku przypadkach zdarzało się że urzędnicy pytali o umowy z wykonawcą ale od razu zaznaczam, że nikt nie ma obowiązku takich umów posiadać ani tym bardziej okazywać ich w urzędzie skarbowym. Urzędnik może pytać a ty możesz (ale nie musisz) odpowiadać i NIE MA TO ŻADNEGO ZWIĄZKU z uzyskaniem przez Ciebie zwrotu (urzędnik nie może odmówić wypłaty bo ustawa ni nakłada takiego obowiązku). Urzędnicy wiedzą niestety, że świadomość prawa wśród podatników jest mizerna i korzystają z tego wyciągając informację o wykonawcach. Jak nie polubiłaś swoich ekip to możesz ich „nadać” urzędnikom 🙂

W przyszłym roku będę wymieniać ogrzewanie w domu łącznie z nowymi grzejnikami. Czy jeżeli do końca 2013r. zakupię materiały na raty(którebędę spłacać także po nowym roku) to będę mogła odliczyć vat od tych materiałów? Czy muszę je kupić „za gotókę”?

Jeszcze jedno pytanie: z wcześniejszych artykułów wyczytałam,że muszę zamieszkać w tym domu po remoncie. A co w przypadku,gdy mieszkam w innym mieszkaniu, ponieważ posiadam dwa?

O zakupie na raty napisałem poniżej, a co do drugiego wątku – skoro posiadasz dwa domy/mieszkania to jak rozumiem w obu mieszkasz (zamiennie trochę w jednym a trochę w drugim) i problemu nie będzie. Jeśli jednak jedno z nich remontujesz w innym celu anieżeli mieszkalnym to niestety ten remont nie kwalifikuje się do uzyskania zwrotu.

A co z odliczeniem róznicy vat gdy kupiłam piec na raty i na fakturze vat zaznaczyli zakup na raty. Zdarzę do grudnia zapłacić tylko trzy raty czyli 12 rat zapłacę w 2014

Ustawa nie zawiera konkretnego stwierdzenia że poniesiony wydatek ma być zapłacony. Mowa jest tylko o tym aby wydatek był „poniesiony” – co to konkretnie oznacza niestety nie wiadomo. Część urzędów twierdzi że poniesiony = zapłacony choć tak wcale nie musi przecież być, przykładem jest choćby zakup na raty. Jest faktura, własność zostałą przeniesiona na Ciebie a żeby sfinansować wzięłaś kredyt w banku. Jak przestaniesz spłacać to piec nadal będzie Twój ale będziesz mieć komornika na głowie (czego Ci oczywiście nie życzę). Dla mnie sprawa jest jasna – jakby ustawodawca chciał aby wydatki były zapłacone to by to napisał w ustawie wyraźnie. Krajowa Informacja Podatkowa także uważa że wydatek NIE MUSI być zapłacony ale urzędy wiedzą swoje. Złóż wniosek i sprawdź jak podejdzie do tego Twój urząd skarbowy, większość w ogóle nie chce potwierdzeń zapłaty.

Cześć Michał – ponieważ Twój wpis zainspirował mnie do przegrzebania archiwalnych dokumentów – podzielę się zestawieniem materiałów do remontu mieszkania z 2004 roku, w którym są wpisane stawki VAT (7 i 22%). Myślę, że rozwieje to większość wątpliwości.

Pozdrawiam, Marcin

P.S. Link do dokumetu:

https://docs.google.com/spreadsheet/ccc?key=0AnWt-ZFn__VkdDJ3VzBQTzROSFdSNE1qOWRUVnFoUnc&usp=sharing

Cześć

czy nr indeksu PKWiU na liście Ministerstwa Finansów musi zgadzać się z nr indeksu PKWiU na fakturze ?. Chodzi mi głównie o baterię wannową i umywalkową, u mnie te indeksy są inne . Bardzo proszę o ewentualną odpowiedź.

Pozdrawiam

Baterie wannowe i umywalkowe kwalifikujemy do odliczenia bez względu na symbol PKWiU (poz.84 nowego załącznika do ustawy). Jeśli chodzi o inne materiały to symbol PKWiU powinien być zgodny z tymi zawartymi w załączniku do ustawy choć często zdarzają się na fakturach symbole PKWiU zupełnie niezgodne z rzeczywistością, wtedy proszę się tymi symbolami nie sugerować – materiały weryfikujemy po nazwach.

Witam, czy na podstawie aktu własności działki moge ubiegać się o zwrot podatku za zakupione materiały. Akt własności bedę miała 20 grudnia.

Jeśli materiały służyły do budowy domu to potrzebne będzie pozwolenie budowę a jeśli remontowałaś dom który stoi na tej działce to owszem – tytułem prawnym może być akt notarialny zakupu działki + dokument zgłoszenia zakończenia budowy

Witam.

Bardzo pouczający artykuł. Jest jednak pewna niewiadoma. Co w przypadku osób, które zakupią stosowne materiały budowlane na remont, bądź wykończenie mieszkania do końca tego roku, ale nie posiadają jeszcze aktu notarialnego? Sam jestem w sytuacji, w której odbieram mieszkanie w styczniu 2014 roku. Niektóre materiały zakupie już w grudniu, ale developer zapowiedział, że akty sporządzane będą prawdopodobnie w marcu, bądź kwietniu. Czy zakup materiałów na remont mieszkania, którego formalnie nie bylem jeszcze właścicielem, a będę w momencie rozliczenia się z US będzie uznany przez urzędników? Czy po prostu nie przejmować się tym i próbować? Nie chcę stanąć w podobnej sytuacji jak Krzywy i zostać posądzonym o probe oszustwa US.

P.S.

Zameldowany w tym mieszkaniu będę dopiero w okolicach kwietni.

Pozdrawiam i proszę o odpowiedź:)

Teoretycznie problemów nie powinno być i ten przypadek konsultowałem już z Krajową Informacją Podatkową. Warunek to faktury wystawione przed 31.12.2013 a tytuł prawny może być z 2014 roku i powinno się udać.

To co opisuje Krzywy to jest dla mnie abstrakcja, a jeśli zdarzyło się naprawdę to urząd Krzywego postąpił niezgodnie z ustawą. Krzywy popełnił błąd przyjmując mandat bo ja bym go zdecydowanie nie przyjął – brak odstawy prawnej, Ustawa mówi wyraźnie o procedurze w przypadku wykazania we wniosku materiałów niepodlegających odliczeniu i nie ma tam mowy o wyłudzeniu i mandatach. Krzywy albo fantazjuje albo dał się nabrać urzędnikom którzy w ten sposób łatają statystyki karania podatników. Ta sprawa to działanie niezgodne z prawem i złożyłbym skargę na takiego urzędnika.

Jeżeli tak jak Krzywy napisał, że się pomylił, zatem wpisał we wniosku fakturę na podstawie, której nie powinien się ubiegać o zwrot VAT. Zatem czy jak napisałeś: procedura wykazania we wniosku materiałów niepodlegających odliczeniu to tylko formalność?

A czy szafę wnękową i meble kuchenne , łazienkowe na wymiar mogę rozliczyć? Na fakturze mam stawkę Vat23 %

Witam

Czy mogę prosić o podstawę prawną na której jest oparty artykuł? Szczególnie interesuje mnie podstawa możliwości rozliczenia faktur z przedziału lat 2004-2013 po 1 stycznia 2014.

Sam mam takie faktury i nie uśmiecha mi się gonić teraz do US, wolałbym w 2014 to zrobić.

Witam pięknie. Mam takie pytanie. Kupiłem właśnie działkę budowlaną. Staram się o pozwolenie na budowę. Raczej w tym roku nie uda mi się tego pozwolenia załatwić. Mam trochę gotówki i czy jeśli zakupię część materiałów do budowy do końca grudnia tego roku, a pozwolenie dostane już w 2014 , to czy będę mógł te materiały odliczyć za 2013 r.

Cześć Michał,

wielkie dzięki za ten artykuł, akurat kończę remont mieszkania, więc na pewno skorzystam z tej ulgi 🙂

Mam tylko pytanie odnośnie Twojej uwagi dotyczącej odliczenia VATu od farb:

„UWAGA: wbrew temu co napisałem w mailingu, farby nie kwalifikują się do otrzymania zwrotu!”

Jak to się ma opisu symbolu PKWiU o numerze ex 20.30.22.0 (poniżej)?

„Pozostałe farby i pokosty; gotowe sykatywy i masy uszczelniające – wyłącznie:

– kity szklarskie i kity budowlane uszczelniające;

– nieogniotrwałe preparaty powierzchniowe na fasady, ściany wewnętrzne, sufity, itp.”

Wydaje mi się, że chodzi tu właśnie m.in. o farby do ścian wewnętrznych.

Pozdrawiam,

Tomek

Hej Tomek,

Dziękuję za komentarz. Zwykłe farby do malowania ścian wewnętrznych niestety nie kwalifikują się do zwrotu VAT.

Pozdrawiam

Mam wiele paragonow z Castoramy z grudnia 2013.

Niestety sa to tylko paragony, nie faktury.

Na wystawienie faktury mam 90 dni czyli do tych paragon moge jeszcze otrzymac stosowne faktury

ale…

te faktury beda wystawione juz w 2014 – czy w takiej sytuacji mozna je uwzglednic?

Czy data wystawienia faktury w 2014 roku dziala na ich niekorzysc?

Ale z drugiej strony – faktury dotycza sprzedazy, ktora nastapila realnie w 2013 roku.

Rok 2014 dotyczy tylko i wylacznie daty wystawienia faktury, nie daty transakcji, zakupu towaru. A na odbior takich faktur, jako osoba prywatna mam 90 dni.

Wiec chyba powinno byc dobrze, te faktury, wystawione w 2014 bede mogla uwzglednic przy zwrocie VATu?

Pozdrawiam

Anna

@Ania,

byłem ostatnio w Leroy Merlin, aby wystawili mi fakturę za paragony. Część z tych paragonów była sprzed ponad 3 miesięcy i wystarczyło, że wypełniłem specjalny formularz i nie było z tym problemu. Być może w Castoramie jest podobnie.

Mnie czeka remont w lutym więc raczej nic już nie odzyskam? Najpierw chciałam pochodzić po bankach i sprawdzić czy dostanę małą pożyczkę na ten cel. Podobno Skok Wołomin bezproblemowo udziela pożyczek. Mój brat niedawno się starał o kredyt w swoim banku i mu odmówili mimo iż ma pracę na stałe dlatego trochę się martwię.

dzień dobry

mam pytanie, zrobiłam remont prawie całego mieszkania, w kuchni sprzęt, meble ściany.

w sypialni panele, farba ,meble, zrobiłam kominek i zbudowałam garderobę-płytki na podłodze nowa farba postawiłam ścianki co z tego mogę odliczyć?

bedę bardzo wdzięczna za odp

pozdrawiam

Dziś dostałam zwrot vat. Dziękuję, bo papiery leżały chyba z 1.5 roku i czekały aż się nimi zaopiekuję. Twój artykuł jednak zmotywował mnie, żebym zebrała wszystko i zaniosła swojemu księgowemu, który szybko się uwinął z tematem i mam już kasę na koncie 😉

Dziękuję Michał. I to już nie pierwszy raz zmotywowałeś mnie do ogarnięcia jakiejś części moich finansów 🙂

Twój blog jest niesamowity i polecam go ogromnej rzeszy moich znajomych!!!!

Zastanawiam się, czy zawsze byłeś taki poukładany, dokładny, dociekliwy ??? 😉

Czy może to efekt jakichś doświadczeń życiowych?? 😉

Hej Kasiu,

Cieszę się, że udało Ci się trochę pieniędzy odzyskać 🙂 To najlepszy z możliwych dowodów, że to co piszę przydaje się Wam w praktyce.

Odpowiadając na pytanie: ja w ogóle nie czuję się poukładany 😉 Ale faktem jest, że wiele osób mówi mi, że poukładany jestem. Staram się po prostu rozwijać, być otwarty na to co się dzieje wokół mnie i jednocześnie uczę się cały czas kwestionować rzeczywistość na różnych płaszczyznach i szukać nowych rozwiązań. Czy to w zakresie finansów, czy pracy, czy życia osobistego. A że mam typ osobowości „Achiever” (co sprawdza się w praktyce) to daje mi to dużą frajdę, a część efektów możecie widzieć tutaj.

Wcześnie zacząłem pracować, wcześnie miałem jakieś pieniądze i wcześnie też doszedłem do wniosku, że nie lubię jak się pieniądze nudzą. I tak to jakoś stopniowo się u mnie rozwija i pewnie nie przestanie 🙂 Reasumując: to przychodziło i nadal przychodzi stopniowo, i nie potrafię wskazać jakiegoś przełomowego momentu.

Pozdrawiam ciepło 🙂

Witam, otóż chodzi mi o odliczenie materiałów budowlanych – faktury są na mnie, lecz nie mam żadnego dokumentu prawnego ze ten dom jest mój,bo jestem zameldowany u rodziców. Czy jeżeli jestem zameldowany w domu w którym zameldowani są rodzice i mieszkają razem, to można spisać umowę użyczenia syna z rodzicami?

Hej Mariusz,

Od razu polecam Ci kontakt z Bartkiem z odzyskajvat.pl – [email protected] i dopytanie, jak możesz to rozegrać, aby udało się rozliczyć te faktury. Najlepiej zapytać bezpośrednio u eksperta w tym temacie 🙂

Pozdrawiam serdecznie

Michale, czy z rozliczeniem muszę zdążyć do 30 kwietnia czy mam czas do końca roku 2014? Dzięki i pozdrawiam

Tomek

Dobry wieczór:) Mam pytanie techniczne. Jak dodać kolejną stronę załącznika w interaktywnym wniosku ze strony ministerstwa:)? Pozdrawiam

Jak zaoszczędzić 126,47 zł na usłudze wykonanej przez OdzyskajVAT.pl ?

Ww. biuro korzysta z programu do sporządzania wniosku VZM-1

ze strony http://www.pit.republika.pl/vzm.htm, bo pewnie jest najlepszy.

Tylko tam jest też do pobrania specjalna Wyszukiwarka do VZM.

Z jej pomocą można bezbłędnie wyznaczyć materiały stanowiące podstawę zwrotu VAT.

Księgowy może odpuścić jakiś materiał bo jego nazwa może być enigmatyczna.

Kupujący wie co kupował i z powyższą wyszukiwarką odbierze cały należący się VAT.

Witam, kupiłam dziś piec na słomę, piec wart 10 000 pln… czy ktoś może mi podpowiedzieć ajk starać się o zwrot vatu? z góry serdecznie dziękuję….

witam robie remont mieszkania 10 .10.2015 czy nalezy mi sie zwro za remont ze skarbowki