Dobre narzędzia i źródła danych ułatwiają podejmowanie decyzji inwestycyjnych. Dzisiaj dzielę się tymi, z których sam intensywnie korzystam w dobieraniu spółek do portfela dywidendowego.

Ten artykuł to próba szybkiej odpowiedzi na pytania, które zacząłem dostawać po tym, jak ujawniłem, że inwestuję w spółki dywidendowe na amerykańskiej giełdzie. Te pytania dzielą się na kilka grup:

- Jak w szczegółach wyglada twoja strategia inwestycyjna?

- Jakimi kryteriami kierujesz się wybierając spółki do portfela?

- Skąd czerpiesz wiedzę o konkretnych firmach?

- Jakie aplikacje i narzędzia wykorzystujesz?

Pierwsze dwa pytania wymagają bardzo obszernej odpowiedzi, więc dzisiaj skupię się na dwóch kolejnych – dotyczących źródeł wiedzy i narzędzi. Wbrew pozorom nie jest ich aż tak wiele, a jednocześnie mam przekonanie graniczące z pewnością, że im tych narzędzi mniej – tym lepiej. 🙂

Zapraszam do lektury mojej listy wraz z krótkim, subiektywnym omówieniem do czego konkretnie wykorzystuję każde z narzędzi.

Inwestowanie dywidendowe w USA

Ważny jest kontekst: narzędzia, które przedstawiam poniżej, służą mi do analizy głównie tych spółek, które notowane są na giełdach w USA. W moim przypadku jest to mieszanka spółek wypłacających regularne dywidendy (większość portfela) oraz spółek wzrostowych nie płacących dywidend (mniejszość portfela).

Dla tych, którzy przeoczyli wcześniej tę informację – inwestuję poprzez biuro maklerskie Interactive Brokers. Mam tam portfel zwalniający mnie całkowicie ze stałych opłat, więc de facto ponoszę jedynie niskie koszty prowizji od każdej transakcji. Całkowicie zrezygnowałem już z obrotu akcjami na rynkach zagranicznych poprzez polskie biura maklerskie, bo było to po prostu niekorzystne finansowo m.in. ze względu na wysokość krajowych prowizji.

Przygotowując ten artykuł próbowałem podzielić narzędzia na kilka kategorii (informacje rynkowe, informacje o spółkach, narzędzia wspomagające proces decyzji, narzędzia do śledzenia portfela inwestycyjnego), ale ostatecznie uznałem, że nie ma to większego sensu. Funkcjonalność niektórych z nich się pokrywa i zazwyczaj po prostu krzyżowo sprawdzam te same informacje w różnych miejscach – zwłaszcza, gdy zagłębiam się w bardziej szczegółową analizę konkretnej spółki.

Są też takie źródła i narzędzia, na których obecnie polegam w największym stopniu. Te starałem się umieścić na szczycie mojej listy.

1) Google Sheets – najlepszy przyjaciel inwestora

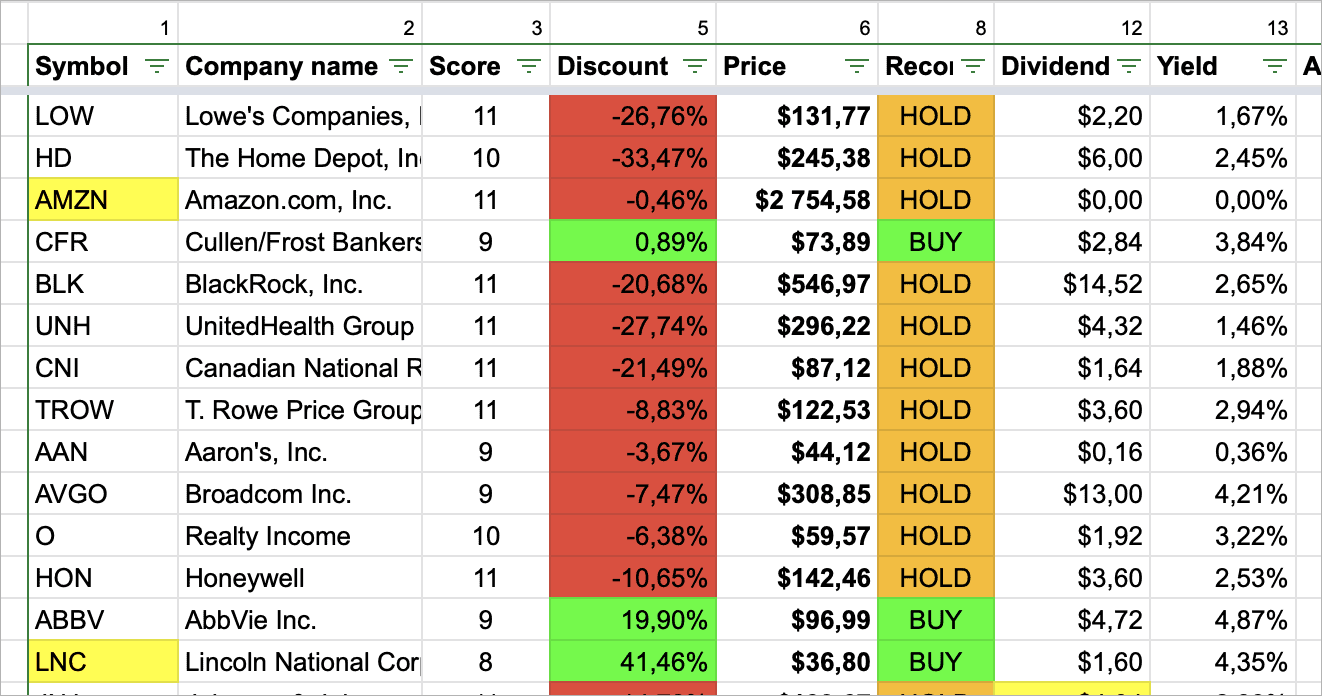

Nie mogę nie wymienić Google Sheets na pierwszym miejscu. Jeśli sądzicie, że to tylko arkusz kalkulacyjny, to bardzo się mylicie. To także narzędzie do bieżącego importowania i aktualizowania danych dotyczących spółek giełdowych. Używając formuły GOOGLEFINANCE można stworzyć arkusze, które automatycznie „zasysają” parametry potrzebne w analizach – bieżącą cenę akcji, P/E, kapitalizację spółki itd. Kompletną listę parametrów można znaleźć na stronach Google.

Niestety funkcja GOOGLEFINANCE nie zwraca bezpośrednio kwoty wypłacanej przez firmy dywidendy. Przez pewien czas posługiwałem się dodatkowym, płatnym add-on-em Dividend Meter (koszt 10$ miesięcznie). Rozszerza on zakres informacji o spółkach, które można automatycznie wstawiać do arkuszy Google. Niestety przy dużej liczbie danych w pojedynczym arkuszu aktualizacja poszczególnych parametrów może trwać długie minuty. Ostatecznie zrezygnowałem więc ze stosowania płatnych funkcji DIVMETER i ręcznie aktualizuję większość parametrów w arkuszach ograniczając się do automatycznego pobierania bieżącego kursu.

Niemniej jednak to właśnie Google Sheets jest dzisiaj moim podstawowym narzędziem do śledzenia składu mojego portfela oraz monitorowania „okazji inwestycyjnych” (w oparciu o wcześniej zdefiniowane kryteria).

2) Yahoo! Finance

Sięgam tu zarówno po bieżące informacje rynkowe, jak i (zdecydowanie częściej) po szybki podgląd kluczowych parametrów finansowych spółek. Zagłębiam się w Yahoo, gdy chcę więcej poczytać o danej firmie bo bardzo ładnie agreguje newsy z wielu źródeł. Udostępnia także dane historyczne, wraz z możliwością ich pobierania w formie łatwej do zaimportowania do moich arkuszy. 🙂

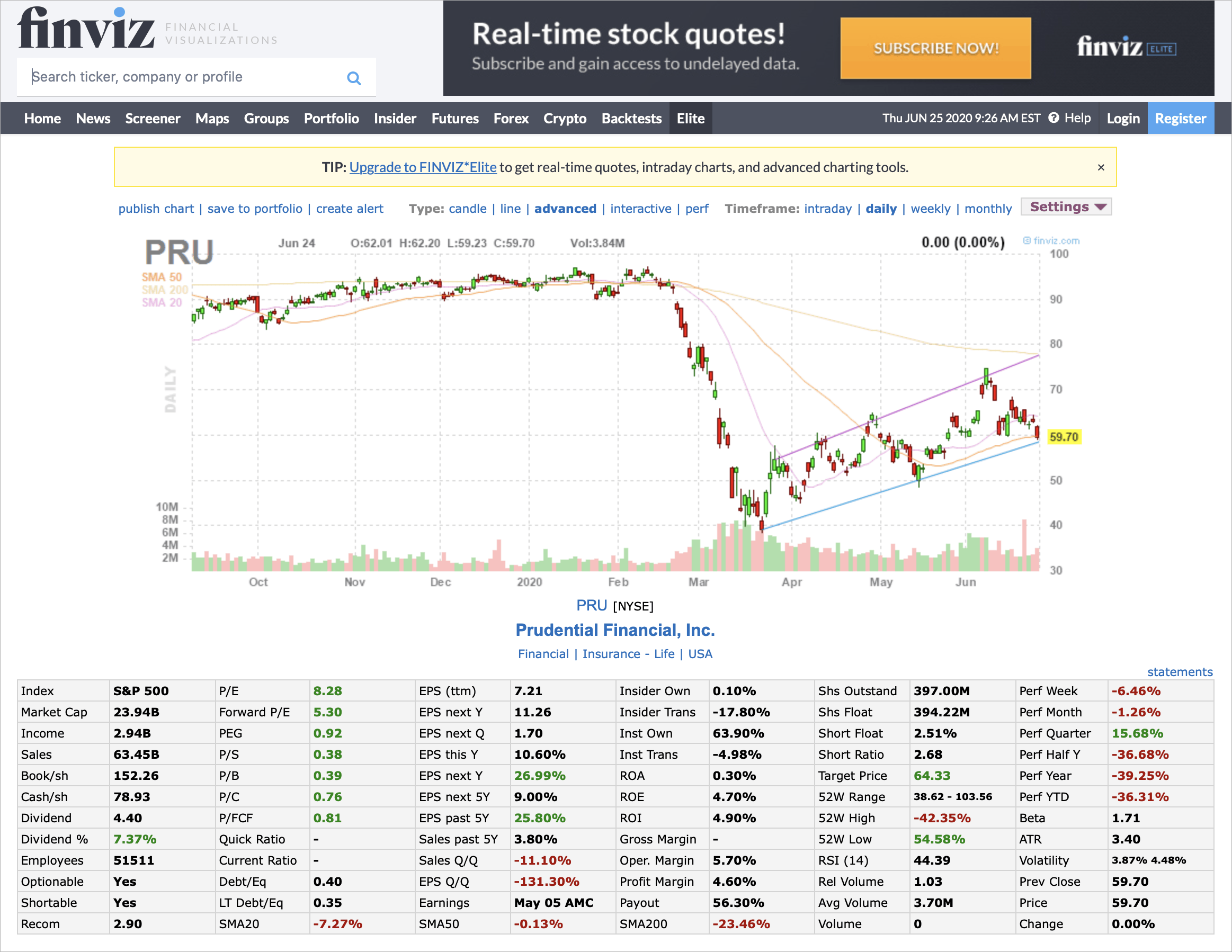

3) Finviz

Jeśli potrzebuję szybkiego ogarnięcia spółki „jednym rzutem oka” to wchodzę z kolei na Finviz. Po wpisaniu symbolu firmy (tickera) na jednym ekranie dostaję namiastkę analizy technicznej (której nie stosuję) z wyznaczeniem średnich kroczących (SMA) oraz tabelę z wszystkimi istotnymi parametrami reprezentującymi historyczne wyniki oraz prognozy dotyczące finansów firmy (np. roczną i 5-letnią prognozę EPS – zarobku na akcję).

Fajnym „fajerwerkiem” są także interaktywne mapy przedstawiające w graficznej formie aktualną kondycję rynku S&P 500, notowań spółek światowych oraz ETF-ów – dosłownie na jeden rzut oka:

4) Seeking Alpha

O ile Yahoo! Finance i Finviz służą mi raczej do sprawdzania kondycji konkretnych spółek i jako źródło newsów, to na Seeking Alpha lubię czytać pogłębione analizy oraz artykuły dotyczące szerokiego spektrum zagadnień inwestycyjnych. Nauczyłem się już jednak, że piszą tam bardzo różni autorzy – zarówno tacy, od których chłonę jak gąbka, jak i tacy, z którymi często po prostu się nie zgadzam lub których traktuję jak rynkowych „oszołomów”. Fajną funkcją tego serwisu jest możliwość śledzenia publikacji tylko konkretnych autorów. 😉

Serwis ma także fajną aplikację mobilną, która pozwala mi nadrabiać czytelnicze braki także w metrze, w poczekalni u lekarza, czy w innych miejscach, w których po prostu się nudzę. 🙂

5) Dividend Kings (płatna subskrypcja)

Dividend Kings to zdecydowanie moja ulubiona grupa autorów publikujących na Seeking Alpha. Ich materiały podobają mi się do tego stopnia, że zakupiłem płatną subskrypcję dającą mi także dostęp do ich narzędzi inwestycyjnych.

W skład Dividend Kings wchodzą m.in. tacy autorzy:

- Justin Law – osoba, która aktualnie odpowiada za comiesięczne aktualizacje listy The Dividend Champions – olbrzymiego arkusza zawierającego listę firm, które w nieprzerwany sposób od co najmniej 25 lat podwyższają wypłacane dywidendy. Justin przejął to zobowiązanie od Davida Fisha, który zaczął publikować i udostępniać taki arkusz w 2007 roku.

- Chuck Carnevale – doradca inwestycyjny aktywny na rynkach finansowych od lat 70-ych ubiegłego wieku i jednocześnie autor świetnego narzędzia FAST Graphs (o nim za chwilę).

- Dividend Sensei – osoba, które prawdziwa tożsamość nie jest mi znana, ale jednocześnie bardzo pragmatyczny inwestor. Jego podejście inwestycyjne jest mi najbliższe.

Poza dobrymi artykułami Dividend Kings opracowują także własne modelowe portfele oraz udostępniają arkusze – oparte na Google Sheets i Google Data Studio – znacznie ułatwiające mi podejmowanie decyzji co do wyboru konkretnych spółek.

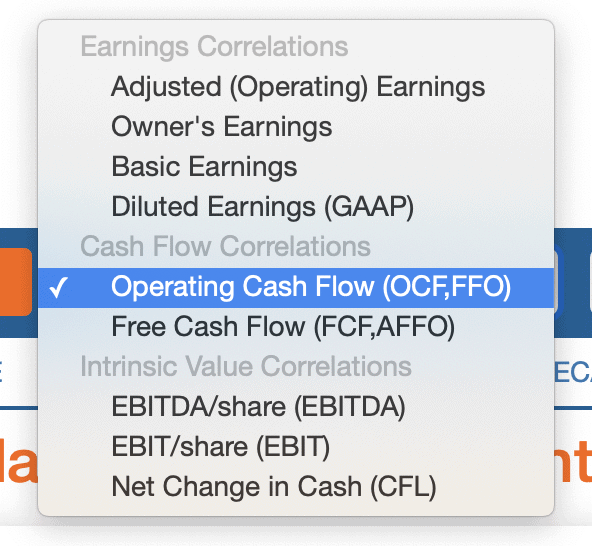

6) FAST Graphs (płatna subskrypcja)

To z kolei usługa, której podstawowym zadaniem jest graficzne odwzorowanie – w formie wykresów – podstawowych parametrów finansowych firm. Można powiedzieć, że są to takie raporty finansowe i prognozy „na sterydach”. Dane można analizować w wielu przekrojach wizualizując kurs nie tylko w odniesieniu do przychodów firm, ale także bieżącego cashflow (FFO, AFFO), co jest istotne np. przy analizowaniu REIT-ów.

FAST Graphs agreguje także prognozy analityków i w łatwej do zrozumienia, graficznej formie obrazuje ich prognozy jednocześnie umożliwiając zrozumienie ilu z nich w przeszłości trafnie prognozowało przyszłość, a ilu nie doszacowało bądź przeszacowało swoje przewidywania.

W FAST Graphs bardzo przydatne są także tabele pokazujące to, co inwestorzy dywidendowi lubią najbardziej – przyrost dywidend wypłacanych przez spółki w ciągu kolejnych lat (można dowolnie dopasowywać zakres lat) – zarówno w ujęciu kwotowym jak i procentowym, payout ratio (czyli jaki % zysku wypłacany jest w formie dywidendy) oraz porównanie wyników konkretnej spółki ze zmianą wartości indeksu S&P 500 – nominalnie oraz z uwzględnieniem wypłacanych dywidend i wyliczeniem CAGR (średniorocznej stopy zwrotu w wybranym okresie). Mega ułatwienie.

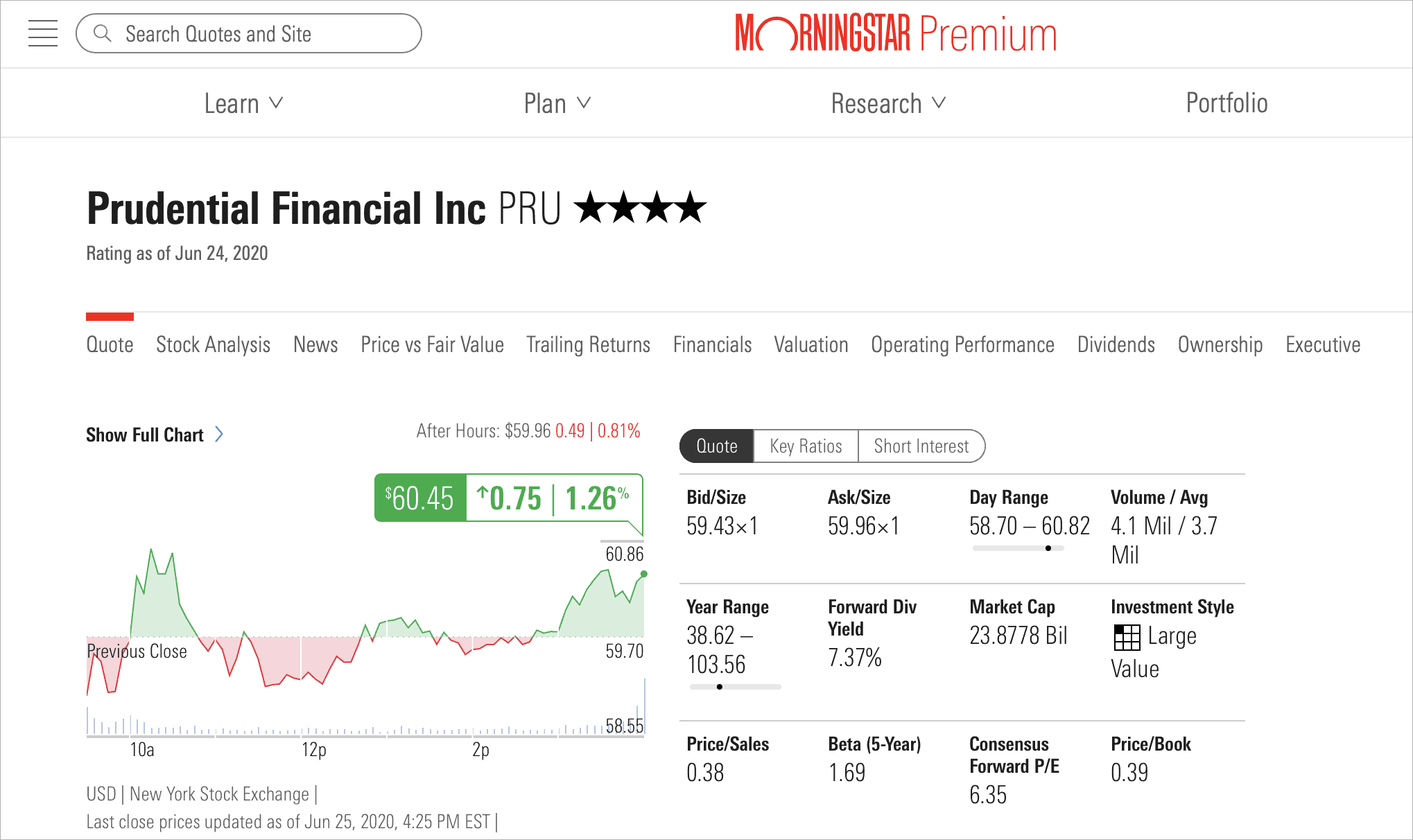

Poniżej przykład jak wygląda ostatnie 10 lat w przypadku firmy ubezpieczeniowej Prudential (PRU), którą właśnie dobieram do mojego portfela. W chwili pisania tego wpisu (25 czerwca 2020 r.) dywidenda płacona przez Prudential wynosi 7,36% w stosunku do aktualnej ceny akcji.

No i dodam, że FAST Graphs ma także świetny „skaner” do wyszukiwania potencjalnych spółek do zainwestowania według zadanych przez nas kryteriów. 🙂

7) Motley Fool

Motely Fool to taki serwis, na którym bardzo często ląduję przeklikując się z innych miejsc (chyba najczęściej z Yahoo! Finance). Na tyle często, że zdecydowałem się go tu wymienić jako oddzielną pozycję, chociaż takich nieregularnie odwiedzanych stron pewnie mógłbym wymienić znacznie więcej.

8) Morningstar – analizy + portfel

Na ratingi firm (czyli ich ocenę) przygotowywane przez Morningstar powołują się serwisy na całym świecie. W ramach swoich analiz Morningstar dokonuje wyceny poszczególnych spółek wyznaczając „uczciwą cenę” ich akcji. Na tej podstawie można ocenić, czy w danym momencie firma jest niedoceniana przez rynek, czy może zbyt droga w stosunku do fundamentów finansowych. Oczywiście tego typu analizy mogą tylko pomagać w naszym procesie decyzyjnych lecz nie powinny go zastępować.

Poza lekturą samych analiz i raportów Morningstar dobrze nadaje się także do śledzenia rentowności swojego portfela inwestycyjnego (albo wielu portfeli). W wersji bezpłatnej pozwala po prostu odwzorować portfel oraz na bieżąco dopisywać do niego kolejne zrealizowane transakcje. Po wniesieniu opłaty – pozwoli dodatkowo analizować strukturę tego portfela, porównywać go ze składem i wynikami indeksów giełdowych itd. Plusem „śledzenia” portfela w takim miejscu jest brak konieczności ręcznego aktualizowania np. kwot dywidend lub bieżących notowań, bo dzieje się to automatycznie.

9) EDGAR – oficjalne raporty i dokumenty finansowe firm

Oficjalny serwis amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC), w którym przeszukiwać można wszystkie składane przez firmy dokumenty oraz raport finansowe. Bez błądzenia po stronach indywidualnych spółek. Polecam. 🙂

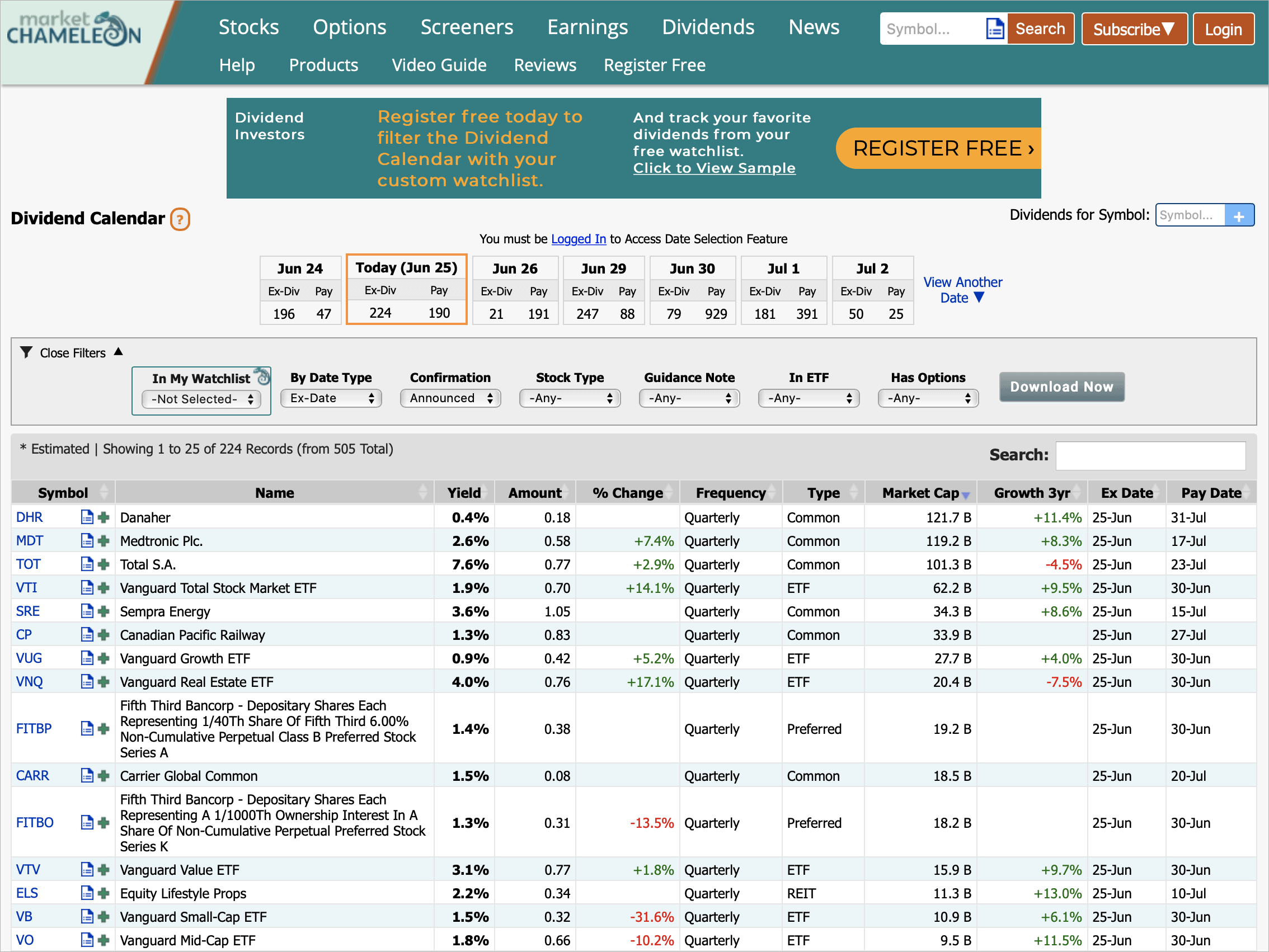

10) Market Chameleon – kalendarz dywidendowy

Market Chameleon, a konkretnie jego kalendarz dywidendowy, przydaje mi się zawsze wtedy, gdy chcę sprawdzić które spółki / ETF-y konkretnego dnia wypłacają dywidendy, kiedy przyznawane jest prawo do dywidendy w przypadku konkretnych firm, oraz kiedy chcę przejrzeć wieloletnią historię wypłacanych dywidend oraz prognozę najbliższych z nich.

Na ekranie powyżej widać przykładowo, że 25 czerwca 2020 r. prawo do dywidendy ustalały 224 firmy / ETF-y, a 190 innych tego samego dnia wypłacało dywidendy.

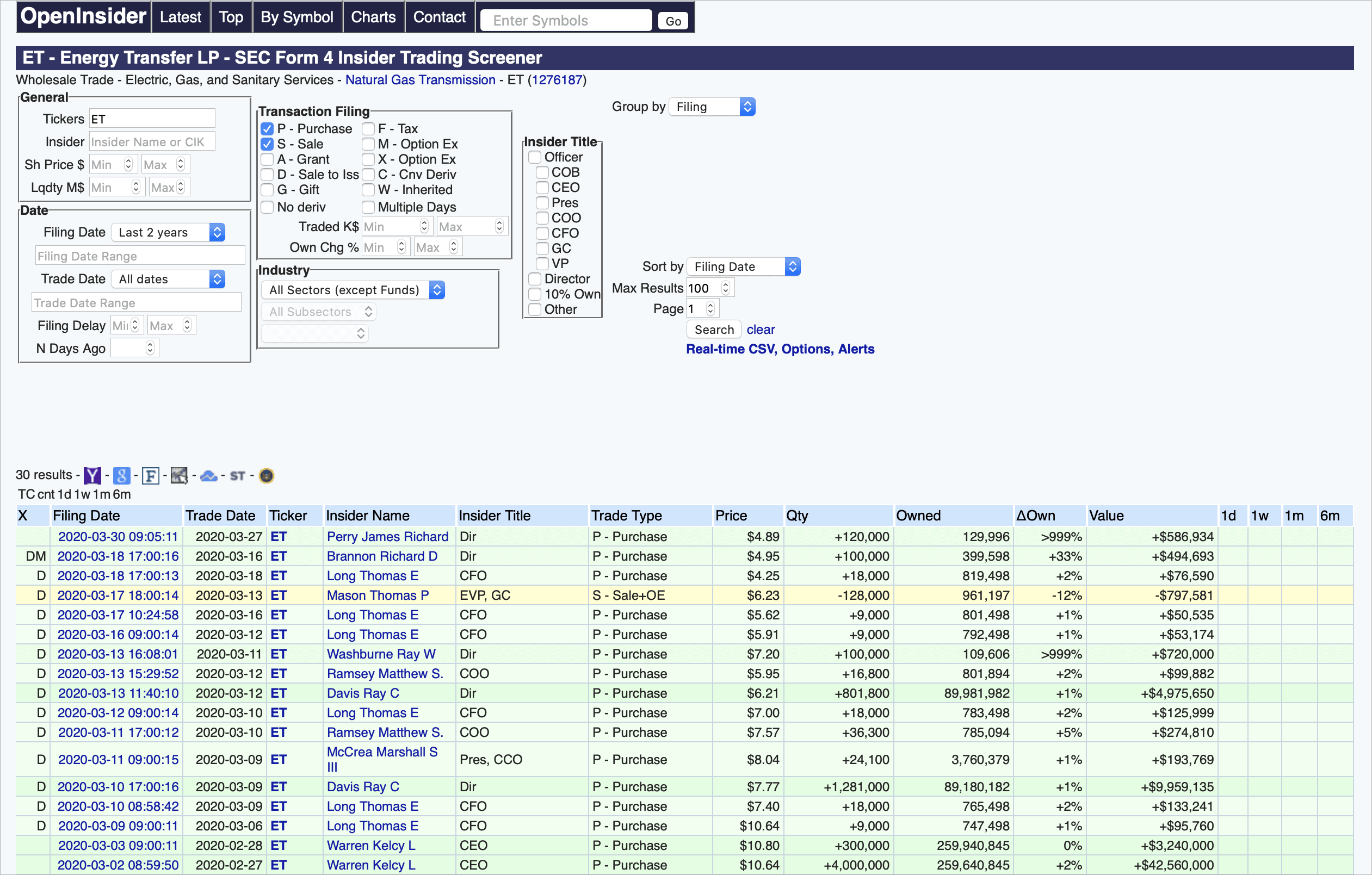

11) Open Insider – śledzenie co robią insiderzy

Lubię też podejrzeć jak zachowują się insiderzy, czyli kluczowi pracownicy spółek notowanych na giełdzie. Czy w danym momencie kupują akcje zatrudniającej je firmy, czy może wręcz przeciwnie – próbują się ich pozbyć. W końcu oni najlepiej wiedzą, w jakiej kondycji jest spółka – i to jeszcze przed podaniem tego oficjalnie do wiadomości publiczne.

Informacje o transakcjach insiderów zawiera wiele serwisów giełdowych (np. dostępne są też na Finviz), ale Open Insider pozwala je w dosyć prosty sposób filtrować określając interesujące nas kryteria wyszukiwania.

12) WhaleWisdom – podglądanie funduszy hedgingowych

Ten serwis to prawdziwa skarbnica wiedzy. Menedżerowie dużych funduszy (powyżej 100 mln USD) muszą co kwartał składać dokładny raport dotyczący składu tych funduszy oraz wykonanych ruchów inwestycyjnych. WhaleWisdom pozwala każdemu śledzić te ruchy.

Przykładowo: wcześniej wspominałem o Chucku Carnevale – twórcy narzędzia FAST Graphs. Ma on swoją własną firmę doradczą EDMP, która ma w zarządzaniu inwestycje klientów o wartości ponad 128 milionów dolarów. Dokładny, aktualny skład ich portfela inwestycyjnego można podejrzeć tutaj.

A z kolei dokładny skład portfela inwestycyjnego Berkshire Hathaway – firmy inwestycyjnej Warrena Buffetta – znajdziecie tutaj. 🙂

13) Fear & Greed Index – indeks strachu i chciwości

I na koniec – pół żartem, pół serio – miejsce, w którym na szybko można zweryfikować aktualny sentyment rynku. 🙂 CNN codziennie aktualizuje indeks strachu i chciwości, oraz siedem bardziej szczegółowych wskaźników rzutujących na ogólny indeks.

Jak to mawia Warren Buffett „Bój się, gdy inni są chciwi i bądź chciwy, gdy inni się boją”. 😉

Inne narzędzia?

Tyle pokrótce z mojej strony. Mam nadzieję, że jeśli na poważnie interesujecie się inwestowaniem w indywidualne spółki w USA, to to zestawienie będzie dla Was przydatne. Śmiało zachęcam do podzielenia się w komentarzach informacjami o innych narzędziach przydatnych dla inwestorów próbujących swoich sił na parkietach w USA.

Przy okazji przypominam, że tylko do wtorku 30 czerwca do północy trwa przedwakacyjna promocja na darmową dostawę „Finansowego ninja” i innych książek. Jeśli złożycie zamówienie o wartości co najmniej 69,90 zł i wpiszecie kod rabatowy REKORD to otrzymacie darmową wysyłkę i zaoszczędzicie 15–17 zł na usłudze kurierskiej (Pocztex, kurier InPost lub Paczkomaty). Po książki zapraszam oczywiście do sklepu:

Życzę Wam wystarczających nadwyżek finansowych, abyście mieli co inwestować, a potem sensownych stóp zwrotu i sutych dywidend!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 49 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Ciekawe narzędzia. Wpis (jak to zwykle na tym blogu bywa) konkretny i rzeczowy. Dzięki!

Dzięki Bartosz. 🙂

Panie Michale. Czy skoro Pan odrabia te lekcje to czy ja mógłbym od Pana przepisać? Myślał Pan może o płatnym udostępnianiu składu swojego portfela?

Pozdrawiam

Hej Adam,

Nie – nie planuję na chwilę obecną publicznego udostępniania na blogu dokładnego składu mojego portfela (coś takiego nastąpi prędzej w „Klanie Finansowych Ninja”). Także dlatego, że wiem, że wiele osób szuka drogi na skróty i często ignoruje własne indywidualne preferencje. Mój portfel oparty jest bardzo mocno na moich indywidualnych preferencjach i kryteriach decyzyjnych, które stale staram się doskonalić. Za swoje błędy – odpowiadam sam i mogę winić tylko siebie. Zdecydowanie nie chciałbym żeby ktoś – kto nadmiernie zasugeruje się moim portfelem – później obciążał mnie odpowiedzialnością za własne błędy.

Zachęcam do odrabiania pracy domowej. 🙂

Pozdrawiam!

Masa narzędzi, dzięki! W obecnej sytuacji niskich stóp procentowych widzę wśród znajomych zwiększone zainteresowanie giełdą – oczywiście w większości przypadków polską. Wejście w rynek amerykański to wyższy stopień wtajemniczenia, dodatkowo nakłada nam się jeszcze na to wszystko ryzyko walutowe, ale myślę że po dobrym przygotowaniu warto to zrobić. Tylko kiedy znaleźć na to wszystko czas…? 😉

Super artykuł, mi się również przydają narzędzia wbudowane w IB/LYNX. Pozdrawiam 🙂

Bardzo fajny narzędziownik i pokazuje, jaką moc mają w sobie arkusze od Google’a 🙂 A czy korzystasz Michale z jakichś narzędzi dostępnych tylko na urządzeniach mobilnych?

Hej Dana,

Na komórce korzystam tylko z aplikacji IBKR Mobile od Interactive Brokers, ale tylko do podglądu sytuacji + Seeking Alpha sobie czytam często na komórce. Zlecenia wolę składać na komputerze.

Pozdrawiam

„Jak to mawia Warren Buffett „Bój się, gdy inni są chciwi i bądź chciwy, gdy inni się boją”.”

Bardzo to mądre! Tylko pytanie co robić w sytuacji dominacji neutralnego nastawienia?

Hej Bogdanow,

Każdy musi sobie wypracować swoją własną strategię na różne sytuacje. Ja mam tak, że po prostu systematycznie dokupuję za stałe kwoty to, co w danej chwili spełnia moje kryteria i co chcę mieć / dodać do portfela, dbając jednocześnie o nieprzekraczanie moim własnych limitów udziału % konkretnych papierów w całym portfelu.

Przykładowa strategia może wyglądać tak (kwoty tylko przykładowe):

– Dokupuję codziennie za 100 zł bez względu na stan rynku.

– W sytuacji spadków (sam zdefiniuj sobie co to spadek) odpalam rakietę i dokupuję dziennie za kwotę 10 000 zł (tylko przykład).

Oczywiście alternatywą jest siedzieć na gotówce i nie robić nic. 🙂 Tak też można. Każdy musi zdecydować sam, z czym dobrze się czuje.

Pozdrawiam!

Michał dzięki za info – cieszy mnie fakt, że sam też używam pierwszych 4 serwisów 🙂

Miałbym pytanie do googlesheet – czy masz może jakiś template, którym będziesz chciał się z nami podzielić? Ja sam zrobiłem swój własny (opierając się na wersjach znalezionych w sieci) niemniej nie jestem z niego zachwycony póki co i rzucenie okiem na Twój dokument byłoby bardzo pomocne.

Dzięki i pozdrawiam

Michał

Hej Michał,

Dziękuję. Co do mojego arkusza (a w zasadzie zestawu arkuszy) – nie planuję na razie podzielenia się nimi. Ale jeśli miałoby to nastąpić, to w pierwszej kolejności zapewne w ramach dyskusji w „Klanie Finansowych Ninja”, bo sporo musiałbym najpierw opowiedzieć dlaczego tak a nie inaczej… 🙂

Pozdrawiam!

genialny artykul, chetnie bym widzial kontynuacje na twoim blogu – jak wyglada proces deyzjny Michala Sz np, co ma w portfelu i dlaczego itd

kazdy moglby sie zainspirowac, niekoniecznie kopiowac ale aby odczarowac mit ze to podejmowanie decyzji inwestycyjnych na dlugi horyzont np

Hej Mateusz,

Zapewne stopniowo będę pisał o tym coraz więcej. Przy czym wydaje mi się, że ja jestem z moim podejściem mocno niereprezentatywny. 😉

Pozdrawiam

tego szukalem.. wybieram sie wlasnie za ocean na łowy jednak chce uzywać De Giro. Co sadzisz o tej aplikacji?

Hej John_locke,

Wiem, że inni korzystają i są zadowoleni, ale każda z osób, co do której mam jako takie zaufanie, mówi, że nie jest gotowa deponować tam dużych środków.

Degiro na jakiś czas wstrzymało rejestrację nowych kont w tym roku i powiem szczerze, że ta decyzja wzbudziła we mnie duże wątpliwości, czy jest to broker, z którym należy wiązać poważne plany.

Niemniej jednak – nie wiem więcej. Nie mam wyrobione opinii. Na pewno są tańsi od polskich biur maklerskich. 🙂

Pozdrawiam!

fajne. tę listę rozbudowałbym o więcej stron macro. listę najbardziej użytecznych prowadzę na swoim blogu https://globalalphasearch.com/resources/. Zachęcam cię Michale, jak i innych fanów JOP do zajrzenia. pozdrawiam 🙂

Paweł Cylkowski

Super! głosuję na więcej takich wpisów 🙂

Większość narzędzi znam, zwłaszcza google sheets’y wymiatają z pobieraniem danych.

Co do Interactive Brokers – nie zakładałem tam konta, ale z tego co wiem nie ma w nim ETFów z NYSE ani może nawet żadnej innej giełdy amerykańskiej. Możesz potwierdzić/zaprzeczyć?

Ogólnie jako brokera polecam Exante, z którego korzystam już od dłuższego czasu. Jest bardzo tanio i nie ma chyba aktywa którego by nie mieli na liście.

Pamiętajmy, że fakt braku dostępu do ETFów NYSE dla klienta detalicznego dotyczy z zasady wszystkich brokerów z siedzibą w UE. Jest to wynik regulacji ESMA (European Securities and Markets), która próbuje ograniczyć działalność często nie do końca uczciwych brokerów foreksowych i zmniejszyć oferowane przez nich nadmierne lewarowanie pozycji.

Rozwiązaniem dla naprawdę poważnie myślących o inwestowaniu w Stanach jest podpisanie z brokerem statusu tzw. inwestora profesjonalnego. Można to zrobić na własne żądanie, a broker wtedy jest zmuszony taki dokument przedstawić do podpisu, przy założeniu spełnienia wymogów jak poniżej:

Klientem profesjonalnym domu maklerskiego może zostać inwestor indywidualny, który spełnia przynajmniej dwa z trzech poniższych wymogów:

1.zawierał transakcje o wartości stanowiącej co najmniej równowartość w złotych 50.000 euro każda, na odpowiednim rynku, ze średnią częstotliwością co najmniej 10 transakcji na kwartał w ciągu czterech ostatnich kwartałów,

2.wartość jego portfela instrumentów finansowych (łącznie ze środkami pieniężnymi wchodzącymi w jego skład) wynosi co najmniej równowartość w złotych 500.000 euro,

3.pracuje lub pracował w sektorze finansowym przez co najmniej rok na stanowisku, które wymaga wiedzy zawodowej dotyczącej transakcji w zakresie instrumentów finansowych lub usług maklerskich.

Przy wyborze brokerów także zawsze BARDZO UCZULAM na nie kierowanie się tylko i wyłącznie kosztami, ale też oceną jakości, wiarygodności i kompetencji brokera. Pamiętajmy, że środki/papiery wartościowe klientów trzymane w domu maklerskim, mogą (i bardzo często są) znacząco wyższe niż jego potencjalna masa upadłościowa. W razie problemów brokera możemy odzyskać tylko małą część wartości naszych aktywów, jeśli ktoś posiada większy portfel.

Nawet w Polsce, która jest częścią EU i podpada pod ESMA, system rekompensat KDPW jest niezbyt „chojny” (szczegóły tutaj: https://www.kdpw.pl/pl/uslugi/Documents/Ulotka.pdf). W innych krajach, szczególnie różnych rajach podatkowych, w których często „tani” brokerzy” się rejestrują jest z reguły o wiele gorzej. Dlatego bardzo ważny jest też organ nadzoru, pod który dany broker podpada. Zwiększa to jego wiarygodność i zmniejsza ryzyko ew. problemów z płynnością. Dodatkowo najlepiej jak broker ma solidne zaplecze kapitałowe (spółkę matkę w postaci banku, depozytariusza, dużego funduszu, itp.).

pzdr

Paweł Cylkowski

GlobalAlphaSearch.com

A nie jest tak ze aktywa (akcje, ETFy, itp) znajdujące sie na rachunku brokerskim nie wchodzą do masy upadłościowej Brokera ?

W przypadku upadku przenosi się je do innego Brokera ?

Tak, papiery wartościowe i inne instrumenty finansowe są trzymane w KDPW (lub innej instytucji tego typu za granicą). Mają 100% gwarancji, jeżeli w momencie upadłości domu maklerskiego są zapisane na rachunku klienta. Czyli podlegają wtedy przeniesieniu gdzie indziej. Systemowi rekompensat podlegają środki pieniężne. Może być jednak wiele kłopotów tak czy siak, w momencie kiedy np.:

-nieuczciwy dom maklerski który właśnie upadł sprzeda twoje papiery wartościowe bez twojej wiedzy (wtedy już tylko system rekompensat) – tutaj właśnie jest kwestia tych domów maklerskich z różnych dziwnych jurysdykcji, nad którymi nie ma odpowiedniego nadzoru,

-masz instrumenty finansowe (np. futures), które wygasną zanim zostaną przeniesione do innego biura; wtedy stają się gotówką i w teorii mogą podlegać systemowi rekompensat.

-nawet jeśli masz papiery, możesz nie być w stanie nimi dysponować przez dłuższy czas (od momentu upadłości do przeniesienia). ma to szczególnie znaczenie w przypadku derywatów, które są rozliczane na zasadzie marking-to-market.

Szczególnie należy oczywiście uważać na brokerów walutowych.

pzdr,PC

Pytanie od żółtodzioba, aby wgryźć się w temat od czego zacząć – jakaś lektura pt. Inwestowanie dla żółtodziobów? Przyznam się szczerze, że moja wiedza i znajomość pojęć z artykułu jest bardzo skromna.

Dzięki za wpis jest bardzo pomocny!

Szczerze mówiąc takich informacji oczekiwałem na KFN dlatego wykupiłem tam dostęp. Mam nadzieję że KFN będzie dostawał aktualizację bo na razie jest cisza

Hej Paweł,

Zdecydowanie ryzyko walutowe trzeba brać pod uwagę. Z tym, że ja osobiście większe nadzieję wiążę z USD niż z PLN w długim horyzoncie czasowym. Dla mnie inwestowanie w USD i EUR jest elementem dywersyfikacji walutowej, na której też mi bardzo zależy.

Pozdrawiam!

Dzięki Michale za wartościowy wpis! Chociaż nie korzystasz z AT jak piszesz, jak sądzę przynajmniej moment wejścia/wyjścia opierasz w jakimś stopniu np. na RSI czy oscylatorach, czy się mylę? Masz może jakiś pomysł jak ogarnąć RSI by nie zaglądać na każdą ze stron obserwowanych aktywów? Jak widziałam GoogleFinance nie ma na liście parametrów RSI.

Hej Urszula,

Stosuję wyłącznie analizę fundamentalną. Jeśli spółka spełnia moje założenia i jednocześnie na podstawie analizy szeregu z czynników uznaję, że jej bieżąca cena jest relatywnie niska, to ustawiam „drabinkę” zleceń za stałe, małe kwoty (przykładowo przy cenie 10$, 9$, 8$ itd. w dół). Nie próbuję łapać górek i dołków. Nie patrzę na wykres, gdzie danego dnia jest cena. Po prostu systematycznie dokupuję. W marcu te drabinki zleceń potrafiły mi się zrealizować całe w 1-2 sesje albo wręcz na otwarciu wpadało mi np. 8 zleceń na jednej spółce. Na spokojnym albo rosnącym rynku – czasami przedłużam zlecenia co kwartał, bo potrafią się przez taki czas nie zrealizować. Można powiedzieć, że kupuję w tych cenach, w których chcę kupić i które uważam za uzasadnione fundamentalnie. Większość zakupów realizuję składając zwykłe zlecenia, ale część obsługuję opcjami (zarówno wystawiane PUTy jak i kupowane CALLe).

Ale mówiąc krótko: jestem mocno odklejony od bieżących wycen. Uznaję, że krótkoterminowo niczego nie da się przewidzieć. Długoterminowo – tu już da się zauważyć pewne trendy, ale czy coś nam to mówi na temat przyszłości? Można powiedzieć, że fundamentalnie wątpię. 😉 Patrzę na liczby. Jeśli coś wydaje się tanie na tle innych spółek i jednocześnie jest relatywnie zdrowe i ma realną wartość, to zakładam, że prędzej czy później rynek taką spółkę doceni. Jeśli w międzyczasie – niezależnie od bieżących notowań – spółka chce się ze mną dzielić dywidendą, to ja papiery takiej spółki chcę mieć. Reszta to dywersyfikacja, czyli zarządzanie ryzykiem, dbanie o to, by pojedyncze pozycje / sektory nie było dominujące w portfelu. Tyle w skrócie.

Mam oczywiście arkusze, które pomagają mi śledzić sytuację „tu i teraz” żeby łatwiej było mi dobierać papiery do portfela te papiery, które już w nim mam. Kiedyś o tym więcej napiszę.

Pozdrawiam!

Hej, z tego co pamiętam, to w książce pisałeś, że nie inwestujesz na giełdzie. Czyżby duże zasoby gotówki zmieniły Twoje podejście?

Ze swojej strony polecam także stronę https://www.tipranks.com do sprawdzenia prognozowanych wycen spółek oraz budowania własnego portfela. Sam korzystam z darmowej wersji serwisu. Dla bardziej wymagających jest też płatna wersja.

Michał,

czy ( bez wchodzenia w szczegóły) na naszej GPW jesteś obecny ? Czy uznałeś, że sensowny portfel dywidendowy można zbudować tylko w oparciu o zagraniczne spółki ?

Bardziej liczysz na wzrost wartości portfela, czy na strumień w miarę pasywnych dochodów dywidendowych ?

Pozdrawiam,

Eryk

Hej Michal, zabezpieczasz jakos ryzyko walutowe?

Hej Przemek,

Wyłącznie dywersyfikacją na różne waluty. Ale samego kursu do PLN nie zabezpieczam.

Pozdrawiam!

No nie wierzę! 😀

Od jakiegoś miesiąca przeglądałem najróżniejsze strony w poszukiwaniu dobrych spółek dywidendowych na długi termin (zastanawiam się nawet nad IKE specjalnie pod tym kątem). A wystarczyło odwiedzić ulubiony blog 🙂

Obecnie wybór nie jest wcale łatwy, bo zawirowania na rynkach są duże. Dywidendy są zawieszane albo obcinane. Szczęśliwie, jedna spółka zwróciła mi już 8,4% od marca i tylko w dywidendzie. To był bardziej szczęśliwy strzał niż pogłębione poszukiwania. Muszę powiedzieć, że to trochę uzależnia – kasa w papierach jest i będzie stopniowo nabierać wartości, a dywidenda wpływa na konto 🙂

I tutaj przy okazji mam pytanie/prośbę. Do tej pory mój portfel był bardzo konserwatywny – lokaty bankowe i obligacje. Jednak po ostatnich cięciach stóp, podjąłem decyzję o wejściu w rynek akcji. Czy planujesz może jakiś wpis, jak warto inwestować? Jakie narzędzia, brokerzy, instytucje są dostępne na polskim rynku i warte uwagi?

W tej chwili korzystam z usług e-brokera zagranicznego, ale na długi termin to nie jest dobre rozwiązanie. Ostatnio przypomniałem sobie o IKE, które chroni przed podatkiem Belki i rozważam otwarcie takiego konta. Jednak w stosunku do ebrokera, z którego usług korzystam, polskie domy maklerskie wydają mi się bardzo skomplikowane (przynajmniej ich TOiP). A może już jest taki wpis, tylko nie udało mi się go znaleźć?

I przy okazji dziękuję za ogromną pracę i gratuluję 8 urodzin! To dzięki Tobie od 5-6 lat sukcesywnie odkładam na IKZE i mam coraz lepsze perspektywy finansowe! Teraz pora bardziej zdywersyfikować portfel 🙂

Pozdrawiam serdecznie,

Paweł

Inwestowanie dywidendowe nie ma żadnej przewagi nad niedywidendowym. Po wypłacie dywoidendy spółka jest mniej warta, bo częśc kasy z niej wypływa i spółka nie zainwestucje jej w swój rozwój. Dodatkowo od dywidendy płaci się podatek, a od wzrostu wartości dopiero przy sprzedaży. Ja też trzymałem kasę tylko na lokatach, ale od stycznia inwestuję trochę w akcje (dwukrotność rocznego limitu w ramach IKE). Początki były trudne – w marcu wartość portfelika inwestycyjnego spadła o 40 %. Jednak obecnie mam już 44 % zysku 😀 mam w portfelu trzy spółki, jedną z SWIG80 i dwie z NC.

@Michał, Czy masz wypełniony wniosek W-8BEN w Interactive Brokers, aby podatek u źródła nie był pobierany w wysokości 30%?

Pozdrawiam

Mariusz

Hej Mariusz,

Tak – wypełniłem W-8BEN i analogiczny formularz dla spółek kanadyjskich. W obu przypadkach pobierany jest podatek 15%.

Pozdrawiam

Cześć Michał, jeżeli do czegokolwiek Ci się to przyda – Dividend Sensei to Adam Galas. Pozdrawiam serdecznie i życzę dużo zdrowia w tych przedziwnych czasach.

Jeżeli można, bo sam szukam brokera.

Czy masz status inwestora profesjonalnego w IB?

Czy było trudno go zdobyć?

Inwestujesz jak osoba fizyczna czy firma?

Dzięki i wszystkiego dobrego,

polecam:

a) https://simplywall.st/

analizowanie spółek, ciekawe możliwości wyszukiwania inwstycjnego czy sprawdzenia targetu ceny przez analityków

(10 sprawdzen za darmo miesiecznie)

b) https://www.tipranks.com/

podobne do simply, ale tez analiza trendow w social media, jak i informacji, dużo rzeczy za darmo, premium możliwość wzorowania się nainnych

c) https://hypercharts.co/tsla ciekawa analiza akcji i tendencji rozwojowych.

d) najlepsza do analizy BTC czyli krypto wykresy

https://digitalik.net/btc/dashboard

e) 2 wazne wskazniki warto kupować na ich dołku

https://www.multpl.com/shiller-pe

https://www.longtermtrends.net/market-cap-to-gdp/

Chciałem powiedzieć że ten młotek ze zdjęcia na banerze artykułu miałem i nie polecam.

Pierwszego dnia uszkodził się pin sprężynujący mocujący trzonek.

Oddałem i zamieniłem na inny model 🙂

A czy GPW nie warto sie zainteresowac? Nie ma zupelnie doswiadczenia w temacie, wiec moze i pytanie jest nie na miejscu….

Michał, zauważyłem w formule GOOGLEFINANCE dwie opcje dot. dywidendy. Czy one zostały dodane niedawno, czy jednak Ty potrzebujesz czegoś innego?

– „incomedividend” – kwota ostatniej dystrybucji gotówki.

– „incomedividenddate” – data ostatniej dystrybucji gotówki.

https://support.google.com/docs/answer/3093281?hl=pl

Dzięki za artykuł, nie miałem pojęcia o tej formule.

Hej Michał!

Podzieliłbyś się informacją jakich (oprócz The Dividend Kings) autorów śledzisz na Seeking Alpha? Właśnie zainstalowałem apkę i chciałbym dodać kilku dobrych autorów by zacząć się douczać i czytać…

Cześć Michał

Kilka miesięcy temu zainwestowałem na giełdzie USA w spółki lotnicze i paliwowe. Na razie nieźle mi idzie i są same sukcesy. Pytanie – jakim cudem unikasz opłat na Interactive Brokers, bo ja płacę co miesiąc 10$ za obsługę i nie ma tańszej opcji. Ile Ty płacisz za operacje na giełdzie poprzez tego brokera? Nadmieniam, że 10$ płacę nawet wtedy, gdy nic przez miesiąc na koncie z akcjami nie zrobiłem. Mój portfel to 17.000$

Pozdrawiam

PS: Przypomnij też proszę materiał o płaceniu podatku od gry na giełdzie w USA… 🙂

Hej Marcin,

Ja mam portfel grubo powyżej 100k$ więc de facto tych opłat nie ponoszę. Opłat się unika, jeśli robi się regularnie transakcje, np. dokupując co miesiąc w 10 transakcjach papiery, wydasz 10$ na prowizje (załóżmy 1$ od transakcji) i już nie będziesz mieć tej opłaty (tak mi się wydaje).

Oczywiście jak nie masz transakcji i portfel mniejszy od 100.000$ to jest ta opłata minimalna 10$ miesięcznie.

A ten wpis o rozliczaniu podatków jest tutaj:

https://jakoszczedzacpieniadze.pl/jak-rozliczyc-podatek-od-dywidendy-zagranicznej-i-zysk-na-akcjach-jaki-pit

Pozdrawiam!

Część, co do google sheets to można zastosować jedna sztuczkę z której ja korzystam by np. ściągnąć dane z finviz:

Wklejasz:

=importhtml(„https://finviz.com/quote.ashx?t=”&H25&””,”table”, 8)

Ja w URL ticker stosuje jako zmienna ale można na sztywno wpisać tam ticker.

takimi jeszcze podstawowymi stronami do inwestowania div to powiedziałbym

https://www.gurufocus.com/new_index/ -> dobrze ułożone analizy per spółka (lepsze uzupełnienie seekingalpha)

https://www.portfolio-insight.com/dividend-radar -> co tydzień przeliczone 20+ podstawowych KPIów per spółka do ściągniecia w xls (jest tez opcja płatna w webie)

++ seekingalpha, yahoofinance i jesteś w domu.

Dobry wpis, nie wyjaśniłeś tylko, jak stałeś się inwestorem pro, czyli spełniłem jakieś warunki, czyli wysoka kwota to pierwsze a drugie duże obroty albo kiedyś pracowałeś w finansach i masz to udokumentowane.

Hej Sebo,

Wymogu pracy w branży finansowej nie spełniam (nigdy w niej nie pracowałem). Spełniam wymogi „kwota + historia obrotów na rachunku”. Wystarczyło. 😉

Pozdrawiam!

Cześć 🙂 Czy jest gdzieś do pobrania templatka google sheeta do trackowania?