Jeśli odkładasz tylko 10% zarobków, to zapomnij o wcześniejszej emeryturze. Optymalnie gdybyś oszczędzał połowę tego, co zarabiasz. Dasz radę?

Pytacie mnie“Jaki procent zarobków powinienem odkładać?”. Prosta odpowiedź brzmi – “jak największy”. Większość specjalistów od oszczędzania mówi, że “trzeba odkładać co najmniej 10% zarobków”. Ci bardziej radykalni podnoszą ten współczynnik do 20%. Dzisiaj pokażę dlaczego to za mało.

W trakcie wystąpienia na #JOPlive Tour wyjaśniałem, jak policzyć kwotę, której będziecie potrzebować w momencie przejścia na emeryturę, aby móc żyć z odsetek na poziomie, który każdy z Was uznaje za satysfakcjonujący. Dzisiaj uproszczę tamten model. Pokażę, jak kolosalny wpływ na możliwość wcześniejszego przejścia na emeryturę ma Wasz “współczynnik oszczędności”, czyli to jaki rzeczywiście procent Waszych zarobków odkładacie.

Dowiecie się także, ile trzeba oszczędzać, aby móc przestać pracować w ciągu 10 lat. Zacznijmy jednak od podstaw.

Nieważne ile zarabiasz, ważne ile oszczędzasz

Od dawna forsuję tezę, że z technicznego punktu widzenia nie ma znaczenia czy zarabiamy dużo czy mało. Liczy się to, ile zostaje nam w kieszeni.

Posypało się już na mnie trochę gromów za mówienie, że osoba zarabiająca mało i wydająca mało, jest w lepszej sytuacji wyjściowej niż ta, która zarabia dużo i wydaje dużo. Ta pierwsza umie utrzymywać koszty na niskim poziomie (bo musi). Ta druga – wraz ze wzrostem zarobków – doświadczyła inflacji kosztów życia, poluzowała pasa i często “przejada” to, co zarabia. W efekcie, w wyniku ewentualnej utraty pracy, wpadnie jak śliwka w kompot. Wysokie koszty stałe mogą ją pogrążyć. Można dużo zarabiać i być w gorszej sytuacji niż osoba zarabiająca niewiele.

Czytaj także: Emerytura przed 50-tką – czyli zaplanuj budżet domowy

Lubię podchodzić do osobistych oszczędności tak samo, jak podchodzi się do finansów firmowych. W biznesie każdy rozumie, że nie jest ważne, ile firma przerzuci towaru z lewej na prawą, tylko to, jaką ma marżę – ile realnie zarabia na sprzedaży produktów. Niska marża to niskie zarobki. Co z tego, że firma sprzeda towary za milion złotych, skoro koszt ich nabycia lub wytworzenia wynosi 990 tys. zł. Przy bardzo dużej sprzedaży zysk wyniesie tylko 10 tys. zł. Marża firmy to zaledwie 1%.

Gdy marża jest duża, np. 30%, to nawet przy niskich obrotach firma jest w stanie zarabiać istotnie więcej. Generując przychód w wysokości 200 tys. zł – zarobi 60 tys. zł. Sześć razy więcej niż sklep przerzucający w tym samym czasie towary za milion.

Z pozoru to ten wysokoobrotowy sklep wydaje się być większą firmą. W praktyce – znacznie lepiej radzi sobie mniejsza firma o wyższej rentowności. To ona ma wyższy zysk, z którego może finansować inwestycje lub budować rezerwy finansowe.

Gdyby ten niskomarżowy sklep chciał zwiększyć swoje zyski, to miałby zasadniczo dwa wyjścia:

- Mógłby zwiększyć obrót, czyli doprowadzić do sprzedaży większej ilości produktów w tym samym czasie. Załóżmy, że utrzymując tę samą rentowność firma dałaby radę zwiększyć swoje obroty 4-krotnie – do 4 mln zł. Zysk wyniósłby 40 tys. zł i nadal byłby niższy niż w firmie usługowej o przychodach tylko 200 tys. zł.

- Mógłby zredukować koszty, np. negocjując ceny u swoich dostawców, redukując zatrudnienie, zmniejszając wynagrodzenie lub skrupulatniej oglądając każdą wydawaną złotówkę. Jeśli koszty spadłyby tylko o 30 tys. zł, to – przy tych samych obrotach – marża wzrosłaby aż czterokrotnie – do 4% i firma osiągnęłaby 40 tys. zł zysku.

Zobacz co się stało: redukcja kosztów o zaledwie 30 tys. zł (przy obrotach w wysokości 1 mln) dała taki sam efekt, jak 4-krotne zwiększenie obrotów firmy (do aż 4 mln złotych). Jak myślisz, co jest łatwiejsze? To oczywiście zależy, ale ten przykład doskonale pokazuje, że kluczowe znaczenie ma nie wysokość przychodów, ale różnica pomiędzy przychodami a kosztami. To ona decyduje o marży i zdolności firmy do akumulowania kapitału.

Dokładnie ta sama zasada obowiązuje w finansach osobistych. Tylko pozornie Ci, którzy zarabiają więcej, są w lepszej sytuacji. A kluczowe jest tak naprawdę, ile wynosi ich marża w dziedzinie oszczędzania, czyli jaki procent swoich zarobków są w stanie regularnie odkładać.

Im większa jest różnica pomiędzy zarobkami a kosztami, tym szybciej zwiększa się (lub maleje) nasza całkowita wartość netto.

Zmieńmy myślenie o oszczędzaniu

Sam czasami jestem zaskoczony, jak niewiele potrzeba do zainspirowania innych do oszczędzania. Ostatnio skuteczne jest uzmysłowienie prostej rzeczy:

– Czy wiesz, że oszczędzając 20% swoich zarobków możesz sobie pozwolić na roczny urlop po czterech latach pracy?

– A wiesz, co wydarzy się, jeśli będziesz oszczędzać połowę zarobków? Będziesz mógł pracować przez rok i przez rok odpoczywać od pracy ponosząc te same koszty.

Co ciekawe reguła ta jest niezależna od wysokości zarobków. Identyczne szanse ma osoba, która zarabia 4000 zł na rękę i potrafi żyć za 2000 zł miesięcznie i taka, która zarabia 12 000 zł, ale jej koszty stałe wynoszą 6000 zł miesięcznie.

Nawet jeśli nie uwzględnimy żadnych odsetek od zgromadzonego kapitału, to sytuacja przedstawiać się będzie następująco:

- Oszczędzanie 10% zarobków oznacza, że przez 9 lat pracy zaoszczędzimy tyle pieniędzy, aby sfinansować 1 rok życia bez pracy.

- Oszczędzanie 20% zarobków = 4 lata pracy = 1 rok życia bez pracy.

- Oszczędzanie 40% zarobków = 2 lata pracy = 1 rok życia bez pracy.

- Oszczędzanie 50% zarobków = w jeden rok pracy oszczędzasz na rok bez pracy!

- Oszczędzanie 75% zarobków = w jeden rok pracy oszczędzasz na 3 lata bez pracy!

Niby to wszystko jest oczywiste, ale taka świadomość potrafi zmienić optykę i podejście do oszczędzania. Jeśli gotowi jesteśmy poświęcić bieżącą konsumpcję na rzecz wydawania pieniędzy w przyszłości, to otwierają się przed nami świetne możliwości. Dla jasności: nie mówię tu o tym, że mamy żyć jak asceci. Po prostu przesuwamy wydawanie pieniędzy w czasie.

Jeśli dołożymy do tego umiejętne inwestowanie, to stopniowo będziemy dążyć do pełnej wolności finansowej, w której uwolnimy się od konieczności wykonywania pracy zarobkowej. Jeśli – zamiast wydawać pieniądze na nowy samochód – zainwestujemy je osiągając kilka procent powyżej inflacji, to możemy zaoszczędzić bardzo dużo czasu w drodze do naszej emerytury. Jak dużo? Policzmy…

Sprawdź również: Porady jak oszczędzać pieniądze

Jak policzyć swój współczynnik oszczędności

Jeśli już spisujesz wydatki, to szybko policzysz swoją osobistą “marżę”. Możesz to zrobić w perspektywie miesięcznej, ale ja polecam wziąć dane za ostatni rok. W ten sposób uwzględnisz także nieregularne wydatki.

Jeśli nie spisujesz wydatków, to zerknij po prostu na swoje wyciągi bankowe za ostatni miesiąc.

Potrzebujesz dwóch liczb: wysokości zarobków oraz sumy wszystkich wydatków. Różnica to Twój dochód. Podzielenie dochodu przez wysokość zarobków i wyrażenie wyniku w procentach to Twój współczynnik oszczędności.

Przykładowo: jeśli zarabiasz 6500 zł miesięcznie i wydajesz co miesiąc 5500 zł, to Twój dochód wynosi 1000 zł, a współczynnik oszczędności to 1000 / 6500 = 15,38%.

Ile czasu musisz oszczędzać na emeryturę?

Powyżej przedstawiałem model pokazujący, jak często można robić sobie wolne w pracy bez obawy, że zabraknie nam na życie. Bardziej typowy jest jednak inny scenariusz: praca w sposób ciągły w młodym wieku, by jak najwcześniej zgromadzić majątek wystarczający do zaprzestania pracy zarobkowej i życia z odsetek. Większość osób nie uświadamia sobie jednak, jak niewiele czasu potrzeba, by zapracować na swoją emeryturę – o ile tylko potrafimy trzymać koszty naszego życia w ryzach i osiągnąć wysoki współczynnik oszczędności.

Założenia do tego modelu są bardzo proste:

- Im większy jest nasz współczynnik oszczędności, tym szybciej będziemy akumulować kapitał.

- Jeśli potrafimy inwestować, to oszczędności wypracowywać będą dla nas zyski kapitałowe, np. w postaci odsetek, dywidend i zysków z rynków kapitałowych, przychodów z najmu itd.

- Wraz ze wzrostem wysokości oszczędności osiągniemy moment, w którym zyski kapitałowe będą w całości pokrywały koszty naszego życia. Zostaniemy rentierami – osobami, które nie muszą pracować zarobkowo, aby mieć za co żyć.

- W moim przykładzie założyłem średnioroczną stopę zwrotu na poziomie 4% powyżej inflacji. Nie uwzględniałem podatku Belki, ale w arkuszu możecie dowolnie zmieniać ten parametr. Dla jasności: osiąganie takiej stopy zwrotu wymaga inwestowania, a nie wyłącznie trzymania pieniędzy na lokatach bankowych.

- Model zakłada ten sam poziom miesięcznych kosztów przez cały okres – teraz i na emeryturze. Świadomie pomijam inflację.

- Model nie uwzględnia w ogóle emerytury z ZUS.

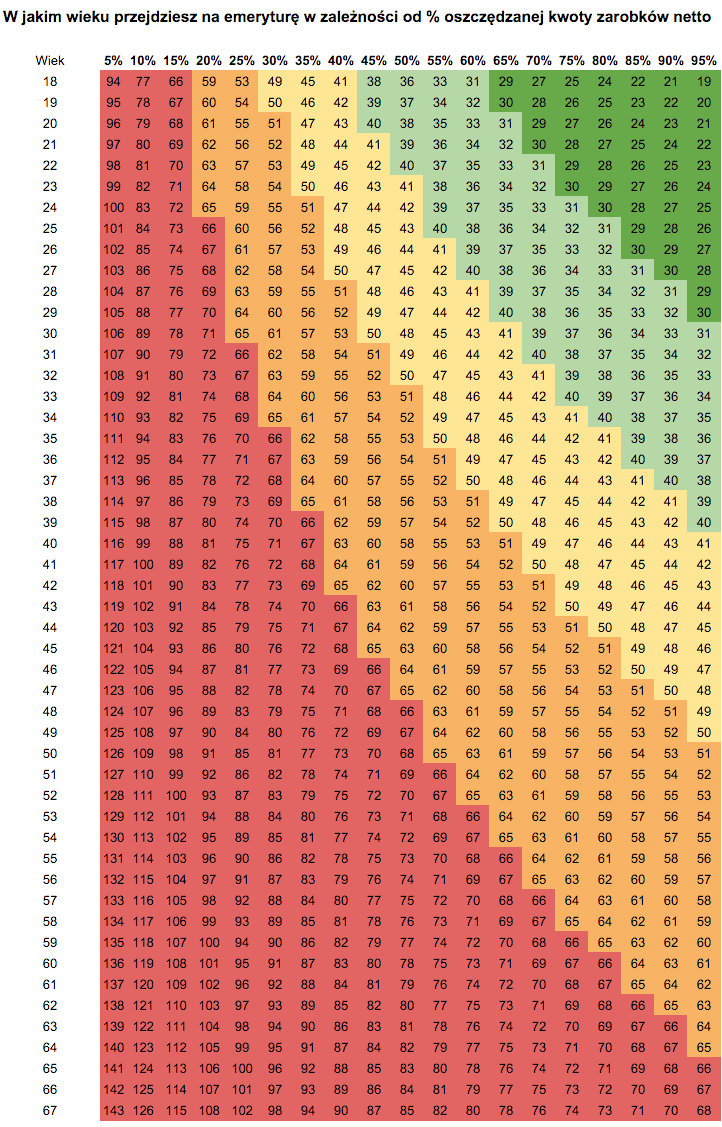

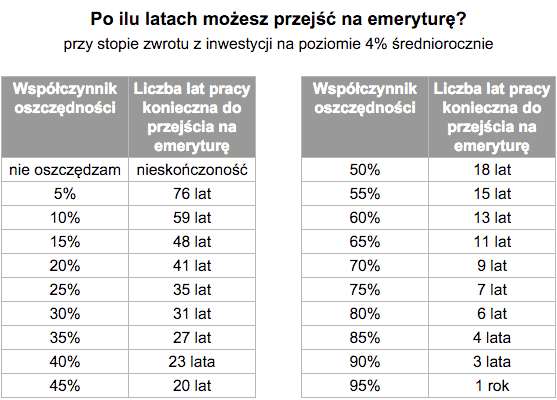

Jak prezentują się wyniki? Zachęcam do zerknięcia do poniższej tabeli. Warto ją sobie powiększyć. Znajdź swój wiek w lewej kolumnie, a potem znajdź kolumnę ze współczynnikiem oszczędności odpowiadającym Twojej sytuacji. Na przecięciu wiersza i kolumny znajdziesz swój „wiek emerytalny”.

Dla ułatwienia kolorkami zaznaczyłem odpowiednio możliwość przejścia na emeryturę w wieku do 30, do 40, do 50 i do 65 lat. Kolor czerwony, to przejście na emeryturę powyżej 65-tki. Ten kolor boli.

UWAGA: nie patrz na pozycję „odkładam 95% zarobków”, bo to oznaczałoby, że potrafisz żyć i teraz i na emeryturze, za tę samą kwotę. Matematycznie model się zgadza, ale w praktyce jest niemożliwy do osiągnięcia dla kogoś kto nie zarabia milionów rocznie.

Jeśli jednak zarabiasz miesięcznie 100 tys. zł „na rękę” a potrafisz żyć za 5000 zł miesięcznie, to w zasadzie po roku i czterech miesiącach możesz przejść na emeryturę, o ile z zaoszczędzonego przez 16 miesięcy kapitału potrafisz wyciskać 4% zwrotu rocznie (co daje około 5000 zł miesięcznie samych odsetek). Proste?

Jakie płyną z tego wnioski?

- Odkładając zaledwie 10% naszych zarobków potrzebujemy aż 59 lat pracy, aby zebrać kapitał, który umożliwia nam życie wyłącznie z odsetek / zysków z naszych inwestycji. Oczywiście wszystko przy założeniu, że dają one 4% w skali roku powyżej inflacji.

- Przy odkładaniu 30% zarobków – emerytura jest realna już po 31 latach pracy.

- Oszczędzanie 50% pensji pozwoli przejść na emeryturę w okolicy 40-tki – po około 18-stu latach pracy.

- Tylko 7 lat pracy wystarczy do uzbierania na emeryturę rekordzistom, którzy potrafią odkładać 75% zarobków.

Bardziej szczegółowe symulacje możecie przeprowadzić korzystając z załączonego arkusza Google Docs. Na jego drugiej zakładce możecie wpisać własne zarobki, wydatki oraz już posiadane umiejętności i przeliczyć własny scenariusz przyrastania oszczędności.

Pobierz załączniki do artykułu

UWAGA: W Google Docs wybierz File i Make a copy, aby uzyskać dostęp do własnej kopii arkusza. Możesz też pobrać go w innych formatach (File, Download as…).

Jak poprawić wynik i skrócić drogę do emerytury?

– Michał – przecież to nierealne, żeby przez całe życie odkładać 50% swoich zarobków. Przecież są okresowe wydatki, ślub, pojawiają się dzieci. Nie da się tak żyć! – już słyszę takie Wasze głosy.

Zgadzam się, że rzeczywistość jest bardziej skomplikowana niż prostsze modele. Nikt nie obiecywał, że będzie łatwo. Nikt nie gwarantuje też, że na emeryturze będziemy opływać w dostatki. Wręcz przeciwnie – to każdy z nas odpowiedzialny jest za wypracowanie dla siebie lepszej przyszłości. Oszczędzanie nie jest kaprysem. Jest koniecznością – zwłaszcza, jeśli planujemy żyć dłużej niż pracujemy zarobkowo. Pieniądze niestety nie rosną na drzewach. A czasem zachowujemy się właśnie tak, jakby tak było. Wypieramy myślenie o przyszłości. Swoją przyszłość kreujemy tu i teraz. Na szczęście są wśród nas i tacy, którzy poważnie traktują oszczędzanie. 🙂 Oto wyniki krótkiej ankiety, którą przeprowadziłem wczoraj na Twitterze:

Oj długa ta rozbiegówka po Świętach… to zapytam: jaki % zarobków netto oszczędzacie średnio rocznie?

— Michał Szafrański (@szaffi) March 29, 2016

Ci, którzy słowa “powinieneś oszczędzać co najmniej 10% zarobków” rozumieją jako “10% to mój cel”, mogą się bardzo przeliczyć. 10% to absolutnie minimum, żeby nie trzeba było pracować do śmierci.

– Ale ja chcę mieć coś z życia tu i teraz! – Rozumiem! Miej! Ale musisz też mieć świadomość, że każda wydana złotówka to pieniądz, który można było zagonić do ciężkiej pracy.

Grunt żebyśmy rozumieli, że wydając pieniądze na konsumpcję jednocześnie sami zmuszamy siebie do pracy. I to bardzo konkretnej. Przykładowo: przy zarobkach 5000 zł i wydatkach na poziomie 4500 zł miesięcznie, współczynnik oszczędności wynosi 10%. Na emeryturę będziesz pracować 59 lat. Wystarczy jednak zredukować koszty tylko o 300 zł miesięcznie, aby wskaźnik podskoczył do 16%, a liczba lat pracy zmniejszyła się do 47 lat! Tylko 300 zł miesięcznie i pracujesz 12 lat mniej. Może jednak warto spróbować usiąść i przejrzeć wydatki? Albo zastanowić się, jak zwiększyć swoje zarobki?

Jeśli do tego przeznaczysz swoją energię na naukę inwestowania w mądry sposób i w długim okresie czasu poprawisz średnioroczny wynik inwestycyjny o zaledwie 1%, to liczba wymaganych lat pracy skróci się o kolejne 9 lat i na emeryturę będziesz mógł przejść już po 38 latach pracy. Dwie teoretycznie niewielkie zmiany, a na szali jest 19 lat życia i zasuwania od 9:00 do 17:00. Działa na wyobraźnię?

Na koniec jeszcze kilka słów pocieszenia: przedstawiony model zakłada, że zgromadzony kapitał nie będzie przez nas konsumowany i będziemy żyli wyłącznie z odsetek. W momencie naszej śmierci ktoś odziedziczy te oszczędności. Niekoniecznie jednak trzeba chcieć stosować takie podejście. Na spotkaniach #JOPlive Tour pokazywałem model mieszany, w którym po prostu wydajemy zgromadzone pieniądze stopniowo konsumując aż do naszej śmierci to, co zaoszczędziliśmy wcześniej. W takim przypadku będziemy potrzebowali mniej kapitału i emeryturę będziemy mogli rozpocząć wcześniej. Gorzej gdy okaże się, że się przeliczyliśmy i będziemy żyli znacznie dłużej niż zakładaliśmy planując emeryturę. 😉

Zobacz także: Czym jest wolność finansowa

Podsumowanie

Nie było moim celem pokazanie Wam dokładnych wyliczeń. Nie twierdzę także, że to jedyna słuszna droga do emerytury. Taka nie istnieje. Każdy musi wypracować swoją własną. Chcę jednak żebyście rozumieli, że reguła “jak sobie pościelisz, tak się wyśpisz” jest szczególnie prawdziwa w obecnej i czekającej nas rzeczywistości.

Mamy braki finansowe, które są boleśnie wykorzystywane przez tych, którym zależy na tym byśmy pracowali jak najdłużej na ich wynagrodzenia, prowizje, odsetki, a niekoniecznie budowali własny majątek. Dlatego tak duże znaczenie ma uzupełnianie braków wiedzowych i stałe ćwiczenie swojej inteligencji finansowej – chociażby poprzez analizowanie różnych alternatyw na dojście do niezależności finansowej.

Mam nadzieję, że przynajmniej część z Was uda mi się zainspirować do włączenia trybu “większej uważności” w kwestiach dotyczących Waszych finansów. Że pomyślicie, które wydatki zredukować lub przeczytacie tę czy inną książkę poszerzającą Wasze horyzonty. A propos: moja książka nadal się pisze. Cały ten wpis to fragment treningu prawdziwych finansowych ninja, przez który przeprowadzam w moim przewodniku po finansach osobistych. 🙂

No to jak? Ile lat Wam zostało do emerytury? Czy uważacie, że realne jest oszczędzanie połowy swoich zarobków? A może już to realizujecie? Chętnie przeczytam Wasze komentarze dotyczące tych emerytalnych wyliczeń.

Dobrego dnia!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 326 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Ja na razie skłaniam się ku przejściu w 100% na czerpanie dochodów z prowadzenia bloga. Tak czy siak od 7 lat mam jedynie swoją działalność, ale robię kilka rzeczy, a trzymanie wszystkich srok za ogon przestaje być w pewnym momencie sensowne.

A blogować mogę do końca życia 🙂 Kosztuje to dużo pracy, ale mam nadzieję, że będę czerpał z tego przyjemność cały czas. No i nadal widzę siebie na emeryturze na Wyspach Kanaryjskich, gdzie będę nadal jeździł rowerem i to opisywał 🙂

To chyba będzie nas więcej na tej wymarzonej emeryturze na Kanarach 😉

Dołączam do tych, którym marzą się Kanary. Ja najchętniej pół na pół. Okres wiosenno-letni w Polsce, a jesienno-zimowy na Teneryfie 😉

Polecam Chorwację, bliżej i taniej 🙂

W grudniu czy styczniu to w Chorwacji szału z pogodą nie ma.

Ale na rowerze można pojeździć i noclegi za bezcen.

Tak, bycie na Kanarach wiele pomaga i też jeżeli przenosisz się z większego polskiego miasta na kanary, to po prostu tniesz koszty życia, bo tu jest odczuwalnie taniej, lub jakościowo lepiej za podobną cenę;), jeszcze nie na emeryturze, bo w takową nie wierzę, chcę pracować do końca życia:D, ale właśnie na Kanarach i powiem Ci że wiele osób po przetestowaniu wyspy, po prostu zwiewa, bo się tu nudzą:P.

Łukaszu. Obawiam się, że bardzo rośnie Ci konkurencja w utrzymywaniu się z bloga o Wyspach Kanaryjskich. Dodatkowo, za 10-15 lat większość już albo będzie tam na wakacjach albo się tam przeniesie i nie będzie komu czytać. Mody się zmieniają? Dlaczego tak myślę? Zauważyłem ogromny wysyp tego typu blogów i wideoblogów u rosjan. Jest ich w Azji (gdzie żyję) mnóstwo. Nie sądzę, żeby na dłuższą metę ten trend się zmienił. Ale mogę się mylić.

Ale jeśli nie to, to na pewno znajdziesz jakiśinny ciekawy temat. Czego serdecznie życzę.

PAndy

Zycze Tobie jak i Michalowi dlugo wielu klikniec i przychodow z afiliacji. Pamietajcie prosze, ze blogowanie jak kazdy inny zawod (firma) to raz na wozie raz pod wozem.

Na wyspach kanaryjskich jest bardzo wietrznie co w przypadku sezonu zimowego nie jest wcale przyjemnością, o ile w lecie wiatr jest jedynym ratunkiem przed upałami to w zimie siedzenie na Kanarach w apartamencie czy pokoju hotelowym jest średnią przyjemnością. Raczej polecał bym wówczas Australię :).

Często zauważyłem, że ludzie traktują emeryturę zero-jedynkowo, pracuję ciężko przed emeryturą, na emeryturze opierniczam się na plaży i nie pracuje.

Jeżeli ktoś ma pracę w której się realizuje, spełnia to emerytura moim zdaniem to tylko możliwość wyboru co chce się w życiu robić, roczna przerwa? Czemu nie. Praca na 1/5 etatu? Też nie ma problemu.

Dokładnie tak! Tylko czy kiedykolwiek postrzeganie osób robiących sobie przerwę lub przechodzących na mniejszy wymiar etapu zmieni się? Obecnie bardzo łatwo zyskać łatkę lenia, nieroba.

Mam 32 lata. Od dwóch lat jestem rentierką (mam 2 wynajęte mieszkania i rentę z tytułu niezdolności do pracy). Ale po tych dwóch latach znudziło mi się siedzenie w domu i miesiąc temu podjęłam jednak pracę zarobkową. Nie mam pomysłu na własny biznes. Dobrze mi się pracuje u kogoś bo za nic nie odpowiadam. Odbębnię 8 godzin, pogadam z ludźmi a i tak mam dużo czasu na pogłębianie wiedzy z historii i oczywiście ze świata finansów.

P.S. Jedno mieszkanie dali mi rodzice. Na drugie zarobiłam sama w ciągu 5 lat (byłam szpiegiem przemysłowym).

Ja bym sie tak nie chwalił nielegalną działalnością… Mogłaś jeszcze napisać., że na handlu narkotykami zbiłaś majątek. Ludzie to jednak taborety.

Jak sie staje szpiegiem przemyslowym? chetnie skorzystam

Czy z tej tabelki wynika tyle, że jeśli w wieku 18 lat odkładam 95% zarobków to na emeryturę mogę przejść w wieku 19 lat? Trochę to jednak absurdalne.

Pozdrowienia,

Wojtek

Hej Wojtek,

Dokładnie 1,3 roku. Matematyka nie kłamie, ale masz prawo uważać to za absurd. 😉

Pozdrawiam

Teraz się zgadza. Oczywiście przy założeniu, że przez ten rok te 5%, które zostaje starcza na normalne życie i w dalszym ciągu będzie wystarczać. Jeżeli przez rok ktoś zarabia 150 tys. miesięcznie to po roku faktycznie już nie musi pracować hehhe.

Żyjąc na garnuszku u rodziców i mając dobrze płatne zajęcie (może jakaś freelancerka?) jest szansa to zrealizować. Pewnie byłoby dość ciężko, ale powinno się dać.

Oczywiście, że może się udać. Dobrym przykładem jest pewien Sławek (Michał wie o kogo chodzi), który lubi kolor pomarańczowy. Wystarczy wyrobić w sobie chęć do odkładania, konsekwencję i średnia oszczędności wzrośnie. Czego serdecznie życzę.

PAndy

Tego Slawka warto z nazwiska przedstawiac zeby wiecej osob go znalo 🙂

Sławek Muturi

Raczej nie jest to możliwe.

Musiałbyś zarabiać 20-krotność płacy minimalnej (jeśli mówimy o minimum egzystencji) lub ustawowego progu ubóstwa (za tyle 7% ludzi faktycznie żyje) czyli odpowiednio 2000 * 20 lub 542 * 20. To pensja 40 000 lub 10 000 złotych miesięcznie.

W wieku 18-19 lat? Nie znam legalnego sposobu na taki numer.

Pamiętajmy że to opiera się na założeniu że przez resztę życia żyjesz za ten śmieszne pieniądze.

Ja znam taki numer: nazywa się grafika komputerowa 😉

Miało być legalnie… A bez przyłożenia komuś lufy shotgun’a do skroni, nie sprzedasz żadnej miesięcznej chałtury za 40 000 PLN 😛

To brzmi Daniel’u jak tryb pasożytniczy, gdzie dorabiamy się kosztem pracy naszych rodziców – to straszne. I trzeba byłoby być niesamowicie zdeterminowanym, albo bardzo wcześnie zacząć nabywać umiejętności niezbędne do zarabiania. Ale kto wie, na pewno są takie szczęśliwe i zaradne przypadki wśród nas.

…i czy z tych 5% za ktore jestes w stanie zyc jako 18’stolatek bedziesz w stanie np utrzymac rodzine?

sorry, ale to kompletna bzdura. Wiem ila zarabiam dzisiaj w wieku 45 lat. I gdybym odłożył moją całoroczną pensję, to w życiu nie starczy mi na emeryturę do końca życia. zwłaszcza, że nie wiem ile będę żył !!! poza tym za dużo jest niewiadomych w całej tej wyliczance, aby tak mydlić oczy. Nie bierze pod uwagę chorób (koszt leków!), i wielu innych rzeczy, które pewnie się nie wydarzą w spokojnym roku kiedy odłożę nawet całą pensję.

no sorry Michał, ale pojechałeś z tymi wyliczeniami tym razem.

i na koniec: ludzie nie bogacą się dlatego, że oszczędzają, ale dlatego, ze ryzykują, a Ty Michał jesteś najlepszym tego przykładem. Przejdziesz na wcześniejszą emeryturę (no chyba, że zaczniesz pisać głupoty i ludzie przestaną Cię czytać), bo podejmujesz non-stop ryzyko i kombinujesz jak możesz zarobić więcej, a nie jak więcej odłożyć…

Brawo, celny komentarz.

Oczywiście, że może się udać. Dobrym przykładem jest pewien Sławek (Michał wie o kogo chodzi), który lubi kolor pomarańczowy. Wystarczy wyrobić w sobie chęć do odkładania, konsekwencję i średnia oszczędności wzrośnie. Czego serdecznie życzę.

PAndy

Jacku, Założenie wyliczenia jest proste. Jeśli odkładasz 95% i wystarcza Ci (i wystarczało przez poprzednie lata) 5% tej sumy, żeby przeżyć rok, to inwestując te 95% na 4% czystego zysku możesz żyć na poziomie 5% wydatków. Wiem, że to trochę skomplikowane i tródne do odgadnięcia, ale głównie dlatego, że nikt nie oszczędza 95% rocznie. Wziąłeś krajny przykład i tyle. Nie trzeba też być geniuszem, żeby rozumieć, że tego typu artykuł ma charakter poglądowy. Nie rozwiąże wszystkich życiowych problemów ani nie jest receptą od a do z.

Mam dokładnie tyle lat co Ty i również mnie wkurza, że jeszcze będę musiał pracować przez wiele lat. Ale to nie oznacza, że do śmierci. To co opisuje Michał stosuję od kąd pracuję (20 lat). W międzyczasie odkładałem pewnie 2%, później 10%, później nic … więc wyjechałem z Polski i odkładam 30%. To dalej nie za wiele, ale nie oznacza to, że jak leki podrożeją to coś innego nie stanieje. I oczywistym jest, że żeby odkładać 95% swoich dochodów, nie można zarabiać 1000 zł miesięcznie, bo nikt nie przeżyje za 50zł przez następne 50 lat. Ale to nie znaczy, że temat poruszony przez Michała nie jest aktualny i sensowny.

Ja osobiście nie skupiam się na tym ile procentowo oszczędzę, bo to ma sens pewnie na początku kariery zawodowej. Ja myślę ile mi potrzeba do życia na emeryturze (w sumie), jaki zwrot mogę osiągnąć (przykładowe 4%) i czy to da mi kwotę ‚do przeżycia’. Troszkę od tyłu, ale na to samo wychodzi. A oszczędzam nie w procentach, ale maksymalnie ile mogę.

I najważniejsze – nie martw się czy podrożeją leki, bo nawet jeśli podrożeją, to i tak będziesz w lepszej sytuacji niż emeryt bez oszczędności.

PAndy

Przejście na emeryturę po roku czy 1,3 roku odkładania 95 % jest możliwe przy bardzo wysokich zarobkach. Trzeba dodać, że to odnosi do ludzi którzy zrobili „kontrakt życia” prowadząc dg czy wolny zawód a nie do etatu u kogś. Ważna rzecz o której chyba nikt nie pisał – jeśli ktoś potrafi odłożyć w jeden rok na 50 kolejnych lat, to trzeba brać pod uwagę inny najcenniejszy w tych okolicznościach zysk jest nim 50 lat wolnego czasu. Zakładam, że u tak kreatywnej osoby w tym czasie dojdzie do relaizacji zasady „czas to pieniądz” (samokształcenie dalsze inwestycje).

Chłopie, nie dałbym Ci nawet młotka do reki, bo zamiast używać narzędzia, zaczynasz go żuć i narzekać, że twarde.

Ty nie wiesz ile będziesz żył, ale statystycznie oczekiwana długość życia jest znana.

Ale Michał przecież non stop pisze o tym, że podstawą oszczędzania jwst zwiększanie przychodów. I samorozwoj. Więc to nie do końca takie ryzyko jakie chyba spora część by podejmowala (czyli ryzykowanie „na pałę”), bo jednak zawsze dobrze się przygotowuje do nowej inicjatywy.

A do sedna wracając to i motywujący i dołujący ten artykuł dla kogoś kto zbliża się do 40 i jednak nie cofnie straconych (bez skupia ia sie na oszczędzaniu lat…

nie chodzi o to ze jak przez rok odłożysz 95% swoich dochodow to będziesz potem zyl z odsetek. Chodzi o to ze odkładasz 95% ale za pozostale 5% jesteś w stanie sobie spokojnie życ. ogarniasz teraz czy nie do końca? nie ma w tym zadnej głupoty czy herezji. prosta matematyka. Ty uważasz ze to bzdura bo za 5% swoich dochodow nie wyzyjesz. I większość jest w takiej sytuacji jak ty. Ale jeśli tylko ktoś zarabia tak dużo to spokojnie może to zrealizować. Przykład? Dobrze zarabiający piłkarz, który nie ma nawalone we lbie. zarabia 100 tys na miesiąc. ale zyje za 5 tys. tyle mu wystarczy. reszte odkłada. po 1 roku i 4 mc ma odłożone 1,520 mln. Założenie jest takie że odłożony kapitał zarabia dla niego 4% netto w skali roku. z tej kwoty daje to 60,8 tys co daje 5067zł na miesiąc . Czyli da się.

Ludzie bogacą się nie dlatego ze oszczędzają lecz dlatego że ryzykują! Nic ponad to doddawać nie trzeba. Oczywiście rozsądnie sysponują swoimi pieniędzmi, auta, domy itp kupują wtedy kiedy nie stanowią one większego wydatku w bużecie. A jeśli chcesz być bogaty a Twoim celem jest oszczędzanie na drogie auto czy dom to raczej do bogactwo to Cię nie doprowadzi.

Najistotniejsze jest ryzyko tylko ono pozwala z małej kwoty zrobić dużą, szybko z tym, że większość ludzi za ryzykiem widzi stratę a nie zysk i to skutecznie ich powstrzymuje.

„Przejdziesz na wcześniejszą emeryturę (no chyba, że zaczniesz pisać głupoty i ludzie przestaną Cię czytać), bo podejmujesz non-stop ryzyko i kombinujesz jak możesz zarobić więcej, a nie jak więcej odłożyć…”

Hmm to widać Panie Jacku, że moja osoba jest najlepszym przykładem na nieprawdziwość Pana słów. Swoje oszczędności od zawsze lokowałam nawet za bardzo bezpiecznie, a stać mnie było przed ślubem na wakacje do 4 razy w roku.

Niestety większość osób nigdy w życiu nie zadało sobie trudu, aby spojrzeć jak naprawdę chcemy żyć i stają się ofiarami zdania mediów, rodziny, znajomych, przyjaciół o tym jak i co powinieneś mieć. Nic nie pomogą wspólne dochody na poziomie 10 tys. na rękę jeśli tracisz je w śmieszny sposób np. używki, kupowanie za dużej ilości jedzenia, urządzanie ślubu na pokaz, marnowanie prądu w domu na niepotrzebne gadżety, za duży metraż mieszkania, za dużo nieużywanych = niepotrzebnych rzeczy w domu.

O tym właśnie napisał Michał. Ryzyko ma to do siebie, że nie daje pewnych zysków. Wiesz Jacku ile rocznie firm upada, ilu znanych prezesów ma dorobek wcześniejszych x upadłości własnych interesów?

> W moim przykładzie założyłem średnioroczną stopę zwrotu na poziomie 4% powyżej > inflacji. Nie uwzględniałem podatku Belki, ale w arkuszu możecie dowolnie zmieniać > ten parametr.

Ostatnio w Polsce mamy deflacje, ale w ostatnich 15 latach inflacja srednio wynosila ~3%. Dodajmy te 4% i mamy 7%. Fajnie jakbys wskazal inwestycje, ktora kazdego roku gwarantuje taki zysk. Mysle, ze nie jeden bank pozazdroscilby ci takiej inwestycji.

Hej Americano,

A kto powiedział, że jakakolwiek inwestycja cokolwiek zagwarantuje? Każda z nich obarczona jest ryzykiem. Pytanie, czy jesteś gotowy je podjąć. Przyjrzyj się niskokosztowemu ETF S&P500 i zobacz jaką stopę zwrotu (powyżej inflacji) dawał na przestrzeni ostatnich lat. Możesz indeks także przeanalizować w dłuższej perspektywie. Wystarczy na 4% powyżej inflacji?

Pozdrawiam

Właśnie po to sprzedaje się 150 różnych funduszy, zawsze jeden zrobi 7% i można nim mamić nowych klientów. Dziwne, że nikt o nim nie słyszał, skoro tak stabilnie zapewnia 4% powyżej inflacji. Przecież – jak to mówią naganiacze w Getinie i Aliorze – „to lepsze niż lokata”.

ETF SP500 to coś zupełnie innego niż fundusz. Dołączam się do sugestii Michała, aby się temu indeksowi przyjrzeć (choć sam nie korzystam, bo nie pałam sympatią do US)

Zaglądam do tego wpisu po latach i wciąż się zastanawiam, dlaczego po prostu nie napisałem do Ciebie z prośbą o więcej szczegółów na ten temat. W dalszym ciągu nie mogę pojąć, że kupiłem Twoją książkę na premierę przed Bożym Narodzeniem i nigdy jej nie dokończyłem…. Człowiek młody to i „nieogar”.

Teraz po 6 latach przeglądania internetów jak i ukończeniu Atlasu Pasywnego Inwestora jest się nieco mądrzejszym i w końcu pchniętym we właściwym kierunku. Tyle czasu w plecy…..

Fajnie, że są tacy ludzie jak Ty, którzy chętnie dzielą się wiedzą z tymi, którzy faktycznie są jej spragnieni. „Bo zamknięty umysł, stał się nie wiedzieć czemu powodem do dumy” jak mawiał klasyk 🙂

Dzięki Michał za wszystkie Twoje wpisy, wystąpienia oraz tabelki i arkusze.

Dziękuję, że pomogłeś mi sie ogarnąć 🙂

Hej Cezary,

Dzięki, że się tym podzieliłeś. Można też spojrzeć z takiej bardziej optymistycznej strony: to dobrze, że zajęło Ci to TYLKO te 6 lat. Ja się szarpałem z tematami dużo dłużej… 😉

Pozdrawiam i powodzenia dalej!

Americano, spokojnie mogę wskazać Ci takie inwestycje. W zakresie 8-12% jest bardzo dużo, bardzo ciekawych inwestycji. Trzeba tylko poświęcić czas na ich wyszukanie. Ja prowadzę własną DG i nie do końca dysponuję czasem, aby generować zysk 50%/mc. Więc wyszukałem inwestycję na 12%, która nie wymaga ode mnie żadnej pracy. Wymaga jedynie podjęcia decyzji i zaakceptowania poziomu ryzyka. Michał podał przykład z inwestycją 4%. Lepiej przeliczyć to na 8%, gdyż dzisiaj takie oferty pchają się do mnie drzwiami i oknami. Wcześniejsza emerytura jest bliżej niż większość osób sobie wyobraża. Trzeba tylko wyłączyć w sobie chory konsumpcjonizm. Bez problemu można jeździć samochodem za darmo i ogrzewać dom jeszcze na tym zarabiając. Jedyne co trzeba zrobić to podjąć decyzję o tym, że chce się to robić 🙂

Pytanie jak znaleźć te inwestycje 8-12% które będą dawały w miarę stabilny zysk. Będę wdzięczny za wskazówki gdzie szukać 🙂

To wyliczenie zakłada, że całe życie będziemy chcieli żyć tak jak przez rok oszczędzania 95% dochodów….. To tak jakby powiedzieć , że cięcie kosztów jest ważniejsze niż generowania dochodów, a tak przecież nie jest. Powinniśmy zacząć wyliczenia od ustalenia: ile chcemy mieć pieniędzy do dyspozycji przechodząc na emeryturę, kiedy chcemy przejść i jak bardzo skłonni jesteśmy się poświęcić by nasz cel osiągnąć. Następnie warto byłoby zrobić plan w jaki sposób a)generować większe dochody b) nie podnosić wydatków wprost proporcjonalnie do wzrostu dochodów. Ciągłe obniżanie wydatków jest utopią…W końcu to nasze życie, jaki sens mają ciągłe wyrzeczenia – młodsi nie będziemy, pewne rzeczy cieszą dziś, za 10 lat niekoniecznie będą:-)

Czyli wieku 18 lat zarabiam np 2tys – w rok odkładam 100% i mam 24 tys – to raczej nie wystarczy do przeżycia z odsetek na poziomie ok 3% rocznie (zgodnie z aktualnym, nieco zawyzonym, oprocentowaniem lokat) czyli 24tys×3%=720zl rocznie – uważasz że to starczy na przetrwanie? .. albo coś źle liczę..

Jeśli odłożyłeś 100% tego co zarobiłeś, to by oznaczało, że do życia potrzeba Ci 0% Twoich potencjalnych zarobków, więc nie odkładaj tylko przechodz na emeryture juz teraz 🙂

@pau, założenie jest takie że w okresie w którym oszczędzasz kwota która Ci pozostaje po odłożeniu określonego % zarobków jest dla Ciebie wystarczająca do utrzymania się nie tylko w okresie kiedy zaciskasz pasa i oszczędzasz, ale również w późniejszym okresie kiedy już będziesz na „emeryturze”. Czyli nie chodzi tu o przypadek odkładania 100% będąc na garnuszku rodziców.

Tak jak zauważył @lukasz w Twoim przykładzie założenie jest takie, że jesteś w stanie utrzymywać się za 0 zł 😉

Panie Michale, może nie tyle jest to absurd co mało realistyczne podejście- sam jak zobaczyłem tabelkę zastanawiałem się jak to możliwe, żeby po 1 roku zarabiając tyle ile przeciętny obywatel zarabia, realnie oczywiście biorąc przykład z życia a nie z niebios (2000zł netto) po roku gromadząc 24.000zł i uwzględniając oprocentowanie 4% mieć tyle aby wystarczyło życ z odsetek.. No nawet jeżeli taka osoba jest w stanie odlożyć te 95% to niestety ów tabelka i model nie jest dla niej, czyli podejrzewam dla 90% Polaków 🙂 Tutaj liczą się tylko i wyłącznie zarobki, do korzystania z takiego modelu realne szanse mają osoby zarabiające ponad średnią krajową i to netto. Fajnie byłoby zrobić coś pod właśnie przeciętnego Polaka i jego zarobki tak jak pisałem 🙂

OMG, dawno nie widziałam zabawniejszej redukcji do absurdu. 18-latkowi łatwo być u rodziców na garnuszku. Załóżmy, że dał radę znaleźć całkiem spoko pracę w obecnych realiach rynkowych (ma nieduże doświadczenie, ale może jest bystry i pracowity) i ma 3000 netto. Odłożył 34 tysiące. I teraz wg Ciebie z tej kwoty ukręci sobie fajną emeryturę? Dostępną od razu po tym roku czy 1,3 roku pracy? Przecież prawie wszyscy by pracowali rok w takim układzie, a posiadacze jakiegokolwiek kapitału sprezentowanego przez rodziców nie splamiliby rąk pracą 😀

Oczywiście mogą być kwoty, przy których to prawda, ale podawanie tego w sosie „matematyka nie kłamie” to jednak lekka manipulacja 😉

hey Michał

zarabiam 1200zł , odkładam 100% sumy. Czyli wg was po 1.3 roku czyli 15-16 miesiącach moge przejsc na emeryture??? Czyli ok. 20 000 zł pozwoli mi na dostatnie życie do śmierci??? Fajna teza.

A na poważnie z 6000 CHF odłoże 4200-4500. Ale i tak żyje jak żebrak bo zbieram gotówke na kolejne mieszkanie, taki już mój los. Ciao.

Kto zapewniał o dostatniej emeryturze? Według tabelki jej poziom będzie porównywalny z poziomem życia.

Michał wg mnie drobny błąd raz piszesz w wieku 19lat a raz po 19latach pracy.

Obecnie nie mam 40, splacilem 1mieszkanie (remont czeka), drugie do remontu się wynajmuje kupione za gotówkę. Kredyty oprocentowane mnie nie dotyczą poza rata 0% tj rrso 0 nie biorę (kiedyś hipoteka). Lokaty drobne koło 2-2,6% do 10-20tys. W funduszach i GPW za wiele straciłem przez braki wiedzy.

Żyję głównie „na kartę kredytową” ponad 50dni bezodsetkowe i cash back. Spłacam terminowo.

mimo niewielkich zarobków około 2500-3netto chciałbym szybciej być rentierem co polecasz???

Hej Piotrze,

Polecam przede wszystkim zdobywanie wiedzy, zwiększenie zarobków i akumulowanie kapitału na kolejne inwestycje. Z mojego doświadczenia wynika, że najlepszy „lewar” do zwiększania zarobków to własna firma (ale nie chcę generalizować).

Pozdrawiam

Wiesz, w małych miejscowościach bez fachu technicznego etc nie jest prosto. O zwiększenie zarobków i akumulacje kapitału zabiegam każdego dnia, niestety „życie wciąż drożeje” podstawowe produkty spożywcze chemia itd. a na etacie nie ma podwyżek.

Na działalności gospodarczej podono zarabia się trochę więcej jednak zależy to gł. od lokalizacji (niestety mam ponad 130km do każdego z miast wojewódzkich) oraz fachu/branży. Mam kilku znajomych co po drobnym nieudanym biznesie kilka lat spłacali zobowiązania byłej firmy.

W obecnej sytuacji prawno politycznej w naszym kraju otwieranie własnej firmy jest wg mnie wyjątkowo niepewne. (na żadne dotacje unijne etc się łapię pytałem wielokrotnie w różnych miejscach).

Oczywiście o ile od 19-ki nie zmieniasz standardu życia i średnio miesięcznie, aż do grobowej deski wydajesz tyle co w ciągu tych 1,3 lat:):) I to jest dość mało prawdopodobne…

Musisz wziąć pod uwagę to, że Michał zakłada oszczędzanie 95% i jednoczesną konsumpcję tylko 5% zarabianych pieniędzy. Jeżeli taki sam poziom wydatków jesteśmy w stanie utrzymać, to możemy odejść na emeryturę po 16 miesiącach pracy.

Oczywiście, tak jak pisał, to czysta teoretyczna matematyka 🙂

Pozdrawiam

No dokładnie. Czysta matematyka, ale wciąż wiele niewiadomych 🙂 Zakładając, że ktoś podejmuje pracę w wieku 18 lat i osiąga dochody na poziomie 1200 zł (bo na więcej raczej nie ma szans) i żyje na garnuszku rodziców, to jest w stanie odłożyć 95% dochodów. Z każdym rokiem życia możemy zakładać, że poprzez zdobycie lepszego wykształcenia i zdobyciu wykształcenia beziemy zarabiali więcej, ale niestety równocześnie z tym nasz konsumpcjonizm wzrośnie z biegem lat 🙂 Będziemy musili kiedyś wyprowadzić się od rodziców, wynajmując mieszkanie lub spłacając kredyt(y), założyć rodzinę itp itd.

Poza tym nie każdy w tym kraju zaczyna od 4000 zł. To dla większości z nas kwota bardzo wysoka (nawet po 30-tce). Sam mieszkam w dużym mieście i wiem co mówię 🙂 Nie dam rady odkładać choćby 50% dochodów. Bo niby jak skoro kosztów stałych, które stanowią blisko 50% dochodów nijak nie ograniczę.

Nie zawsze trzeba się wyprowadzić od rodziców/spłacać kredyt/zakładać rodzinę z dziećmi/kupować wszystkie „nowinki”. Wtedy da się odłożyć dużą część wypłaty. To ty decydujesz czy płacisz sobie czy komuś (bankowi, dzieciom, rodzinie, sklepom i innym firmom).

Widzę, ze kompletnie nie rozumiesz założeń. Skoro piszesz,ze ktoś jest na utrzymaniu rodziców to znaczy, ze nie ma kosztów życia 5% tylko nie sam te koszty ponosi, a rodzice właśnie. Gdyby się dokladal do mieszkania, rachunkow i żywności już po jego pensji. Mógłby odkładać równe 0

teoretycznie jest możliwe odkładanie 95% zarobków jeśli jest się na garnuszku u rodziców :). Tyle tylko, że przychodzi ten czas, że zaczyna się być bardziej samodzielnym i wtedy odłożenie tych 95% to czysta fikcja. Chyba, że komuś jednocześnie aż tak zarobki wzrosną, że jednak będzie w stanie odkładać aż tyle ;).

Tak, ale na emeryture w wysokości tych 5%.

Widze, że wiele osób rozumuje tu mniej więcej tak:

Zarabiam np. 2000 zł na rękę, wydaję np. 1800 zł (czyli 90%). Jak przez rok zacisnę pasa i będę oszczędzał 95% (czyli 1900 zł), to po roku mogę przejść na emeryturę i już żyć z odsetek (bez zaciskania pasa). Czyli rok oszczędzam na maksa a potem jestem na emeryturze i mam 1800 zł miesięcznie. Tak to faktycznie jest niedorzeczne, ale nie o to chodzi w tej tabelce.

Ta tabelka pokazuje, że jak odkładasz 95% dochodu i żyjesz za 5%, to za ~rok(*) masz odłożony kapitał, który generuje Ci z odsetek te 5%, więc już nie musisz pracować.

Zatem, jeśli wydajesz miesięcznie 2000 zł (5%) i chcesz za rok przejść na emeryturę w wysokości 2000 zł/m-c (5%), to musisz przez ~rok(*) miesięcznie odkładać 38.000 zł (95%).

(*) patrz komentarz Michała poniżej.

Ten komentarz był odpowiedzią do komentarza Wojtka „Marzec 31, 2016 o 10:14”, ale chyba zamiast dać „odpowiedz” wpisałem nowy komentarz i teraz się to rozjechało.

Przerażające, nieprawdaż?

Oszczędzając 95% zarobku przechodzę na emeryturę po roku ? A jakie wyliczenia prowadzą do takiego wniosku ?

Po drugie – pisanie, ze oszczędzając 50% zarobków po roku mogę sobie zafundować rok przerwy jest nonsensem z prostej przyczyny: zaczynanie pracy od nowa nie gwarantuje stałe takich samych dochodów, poza tym inni którzy zostali w pracy pójdą przez ten czas do przodu z zarobkami i umiejętnościami co da im lepsza pozycje na rynku.

Hej Jasio,

Odnośnie pierwszego pytania – już to wytłumaczyłem w komentarzach.

A co do drugiego: owszem – zgadzam się. Ja nie twierdzę, że tak masz robić. Po prostu pokazuję, że jest taka możliwość. I znam osobiście kilka osób, które z takiej możliwości skorzystały wyruszając w roczną podróż dookoła świata itp. Niektóre już wróciły, pracują, mają się dobrze. Da się. Ale zgadzam się, że może też być zupełnie inaczej.

Pozdrawiam

Hej Jasio,

Nie jest to w cale takie nierealne. Kolega z pracy wziął sobie 18 miesięczny urlop bezpłatny by pobyć z pingwinami na Antarktydzie (na stacji badawczej). Da się? Da. Można mówić, że to przypadek jeden na milion… tak jak z Michałem Szafrańskim lub grą w totka, tyle że różnica jest taka, że oboje (Michał i Kolega) stworzyli sobie plan, a później go zrealizowali i nie liczyli tylko na szczęście jak w totka.

Wszystko fajnie, ale jak się ma 1600zł na dwie osoby, to ciężko jest mieć na dentystę 120zł (a trzeba) czy nowe buty :/ z pustego i Salomon nie naleje.

Zgadzam się z osatnim zdaniem w zupełności. Trudno jest oszczędzać mając mało pieniędzy. Posiadając pracę i jakieś tam nieduże wynagrodzenie, które wystarcza na przeżycie nie ma możliwości odłożenia jakiejkolwiek kwoty.

Czemu czekać na emeryturę. Grunty tam nie takie drogie, możesz założyć biuro turystyczne/hostel/cokolwiek. Poznałem tam jednego Polaka który jest przewodnikiem tam. Jeśli znasz język i to jest to co chcesz robić – ja nie widzę przeszkód. Życie tam jest tańsze niż u nas.

Na stałe z Polski nie chciałbym wyjeżdżać, jedynie na kilka miesięcy, gdy u nas jest paskudna jesień i zima. I na pewno nie otworzyłbym hostelu 🙂 To nie brzmi jak synonim spokojnej pracy. Wolę zostać przy moim pisaniu i nagrywaniu o rowerach.

Ale kupić tam działeczkę – kusząca opcja. Kwestia przekalkulowania czy się to opłaca.

Czy mógłbyś wytłumaczyć – w jaki sposób osoba w wieku 18 lat, oszczędzając przez rok 95% swojej pensji, od 19 roku życia mogłaby już nic nie robić, żyjąc z odsetek?

Moje wyliczenia są następujące:

Pensja: 2.000zł netto

2.000 x 12 x 95% = 22.800zł oszczędności

W skali miesiąca odsetki wyniosą:

(22.800 x 4%) / 12 = 76zł

Gdzie popełniłem błąd?

Hej Rafał,

Liczba lat jest zaokrąglona do pełnych liczb. W przypadku 95% wychodzi dokładnie, że pracować trzeba przez 1,3 roku (przy 4%). I w takim przypadku się już zgodzi wyliczenie i wyjdzie około 100 zł miesięcznie odsetek z już zgromadzonego kapitału.

Zachęcam do zerknięcia do arkusza źródłowego – tam sobie można dowolnie przesuwać przecinek, jak również zobaczyć „harmonogram” tego zbierania kapitału.

Pozdrawiam

I za 100zł miesięcznie się utrzymasz ?

Popełniłeś kilka błędów w założeniach:

– milcząco przyjąłeś ze za 5% zarobków można się utrzymać przez kilkadziesiąt lat (dla wariantu skrajnego), co jest zwyczajnie nieprawdą,

– pominąłeś inflacje, co Upraszcza ale i fałszuje wynik,

– przyjąłeś nierealny procent.

Na papierze to i komunizm funkcjonował. W realnym życiu okazało się inaczej.

Hej Jasio,

Hahaha… dobry jesteś. Dlaczego uważasz, że dotyczy to mojej sytuacji? Przecież to Ty wybrałeś wariant 95%.

Ja niczego milcząco nie przyjmuję. Krzyczę wprost. Przyjmij warunki takie, jakie mają zastosowanie w Twoim przypadku. I nie generalizuj proszę, bo możesz się bardzo pomylić. Dlatego właśnie udostępniam kalkulator żeby każdy mógł to policzyć w oparciu o swoje dane.

Pozdrawiam

Twój artykuł jest bardzo ciekawy i zmienił moje spojrzenie na oszczędzanie.

Powinieneś jednak głośno i wyraźnie zaznaczyć, że wszystkie te obliczenia są słuszne tylko i wyłącznie, gdy po przejściu na „emeryturę” w dalszym ciągu wydajemy dokładnie tyle ile wydawaliśmy przed nią. Jeżeli zarabiamy 2000 miesięcznie i w ciągu roku odłożymy 95% (1900 zł * 12 = 22 800 zł) oznacza to, że wydajemy miesięcznie 100 zł na utrzymanie.

Pomijając kwestię odsetek, po ok. roku mamy 22 800 zł, z których możemy żyć 228 miesięcy, czyli 19 lat – pod warunkiem, że w dalszym ciągu żyjemy za 100 zł miesięcznie.

Nie mogę znaleźć w Twoim artykule wzmianki o tym szczególnym warunku, który jest kluczowy dla całych tych teoretycznych rozważań.

Może nie „pomijając kwestię odsetek”, ale w ogóle ich nie licząc. Ponieważ gdyby doliczać odsetki od zgromadzonego kapitału (tak jak w artykule założone 4%) to wtedy oczywiście kapitał nie będzie malał i teoretycznie pieniądze się nie skończą (o ile żyjemy za 100 zł)

Hej Paweł,

Dziękuję za komentarz. Uwaga jest jednak bezzasadna i przypuszczam, że wynika z nieuważnego czytania. We fragmencie z założeniami, drugie z założeń od końca listy brzmi:

„Model zakłada ten sam poziom miesięcznych kosztów przez cały okres – teraz i na emeryturze. Świadomie pomijam inflację.”

Pozdrawiam

No nie do końca się z tym zgodze.

Z jednej strony piszesz że poziom kosztów będzie taki sam, a z drugiej ze: „Jeśli gotowi jesteśmy poświęcić bieżącą konsumpcję na rzecz wydawania pieniędzy w przyszłości, to otwierają się przed nami świetne możliwości. Dla jasności: nie mówię tu o tym, że mamy żyć jak asceci. Po prostu przesuwamy wydawanie pieniędzy w czasie.”

Zakładasz więc że teraz nie warto wydawac na „coś tam” pieniędzy kosztem własnie więszkego oszczędzania, bo będzie to mozna zrobic w przyszłości, co jest zaprzeczeniem tego samego poziomu kosztów.

Ja osobiście nie zgadzam sie z tym artykułem, bo on moze tylko działać w przypadku gdy

– masz juz dom/mieszkanie

– masz już samochód/samochody lub nawet lepiej że kupiłes w trakcie oszczędzania,

– w trakcie tego odkładania robiłes duze zakupy, remonty, urlopy które znacznie zmniejszały Twoją zdolnośc odkładania kasy,

– Twoje wydatki w przyszłości się nie zmienią (nie bedziesz ich odsuwał w czasie tylko nowych po prostu nie będzie).

– oczywiście nie mozesz zakładac żadnego powiekszenia rodziny.

Za dużo zmiennych, aby to działało tak prosto, życie to nie matematyka 🙂

> „Model zakłada ten sam poziom miesięcznych kosztów przez cały okres – teraz i na emeryturze. Świadomie pomijam inflację.”

Po co wymyslac modele, ktore maja sie nijak do rzeczywistosci?

Osoby które przechodzą na emeryturę często mają niższe koszty niż osoby pracujące. Czemu? Bo odpada koszt dojazdu do pracy, odpada drogie jedzenie w pracy, odpada kupno ubiorów które używasz tylko do pracy, odpada kupno rzeczy, które kupujesz tylko dlatego, żeby „pasowały” do Twojej pracy (w końcu wielki pan prawnik nie będzie jeździł Skodą).

Może model nie pasuje tylko do Twojej rzeczywistości.

Po części tak jest. Obserwuję swoją rodzinę. Potrzebuję na osobę ok. 2000 zł miesięcznie, aby żyło nam się w miarę ok.

Moi rodzice osoby koło 80 wydają dokładnie tyle samo na osobę.

Z tą różnicą, że my wydajemy na to co musimy (czyt. jedzenie i rachunki bieżące) + urlop, ubrania, wykształcenie dzieci, czasem rozrywka. Oni wydają na jedzenie, rachunki, lekarstwa, akcesoria dla osób starszych, przystosowanie domu do swojej niepełnosprawności, rehabilitację itd.

P.S To tak przy okazji do postu Kamila. Osoby starsze wcale nie mają niższych kosztów…

@Monika

Ty mówisz o emeryturze po załóżmy 65 roku życia. Jak mówię o wcześniejsze, np koło 45-tki.

Dla mnie to oczywiste i wynikało z tego wpisu.

i ja, i ja 🙂

Hej Jasio

Oczywiscie, ze mozna sie utrzymac za 5%. Procent to procent, a nie kwota. Zarabiajac 200.000zl/mc spokojnie mozesz sie utrzymac z 5%.

Pozdrawiam

Przecież sam napisałeś, że jesteś w stanie utrzymać się za 5%z2000zł:

2.000 x 12 x 95% = 22.800zł oszczędności

lub inaczej

2.000 x 12 x 5% oznacza właśnie, że na życie wydajesz 100zł miesięcznie. I pytasz Michała, czy za to się da przeżyć? Ja się Ciebie pytam, bo to Twój przykład.

PAndy

Jeśli zarabiasz 2000 zł na rękę, to za 5% tego może i się nie utrzymasz.

Ale wyobraź sobie, że są ludzie którzy zarabiają więcej (szok i niedowierzanie, tysiące pytań!). I te 5% to równie dobrze może wynosić 1000 zł.

Można w wieku 25 lat mieszkać z rodzicami, pracować za 5 tys. netto i mieć koszty stałe (auto, paliwo, studia, odpalić starszym za czynsz) na poziomie 30%. Można inwestować. Można pomnażać kasę na różne sposoby.

Ale można siedzieć w internecie i pisać „ble, ble, ble” zamiast wziąć długopis i sobie wyliczyć – na ile oszczędności cię stać?

Ale wtedy to emerytura sponsorowana przez rodziców, bo jakoś żarcia w tym nie uwzględniasz. To istotnie genialny sposób oszczędzania – daj się utrzymywać komuś innemu. W ten sposób to pewnie i 100 procent da się zaoszczędzić.

Ja studiuje, pracuje i mieszkam u rodzicow i wyobraz sobie, jedzenie kupuje sama. Wynajmowanie mieszkania za min 1000 zl miesiecznie tylko dlatego ze jest mi nie do konca wygodnie z cala rodzina, byloby zwykla rozrzutnoscia, a przy utrzymaniu domu duze znaczenie ma np koszt ogrzewania, smieci, regularnych remontow calego domu i utrzymania ogrodu, wiec im wiecej osob dorzuca sie do rachunkow tym lepiej

założenie jest takie, że za 5% dochodu jesteś w stanie przeżyć i nie potrzebujesz dodatkowych źródeł do tego. Wtedy, wydając tyle samo na życie co przez rok pracy, jesteś w stanie przeżyć kolejne lata wyłącznie z tego, co odłożyłeś przez rok.

Z Twojego wyliczenia wynika, że jesteś w stanie żyć za 100 PLN miesięcznie… Więc te odsetki po zaokrągleniu Ci starczą na resztę życia.

Dlatego lepiej rozeznać się w swoich faktycznych, docelowych wydatkach (czyli jak ktoś nie ma dzieci i mieszkania, a miec zamierza, to niech sobie doliczy do obecnych rocznych wydatków dzielonych na miesiąc te koszty. . .)

Nie, tutaj chodzi o realistyczny dla Ciebie wariant. Sa ludzie, ktorzy duzo zarabiaja, ale malo wydaja, wiec moze sie zdarzyc, ze dla kogos ten wariant jest odpowiedni. Np. jesli zarabia PLN 20,000, ale zyje za PLN 1,000 miesiecznie czyli 5%, bo np. maz albo rodzice za wszytko placa i taka kolej rzeczy bedzie trwac 🙂 Moze malo realistyczna opcja w zyciu, ale matematycznie mozliwa.

Na poczatku tez mi cos ta matematyka dziwnie wygladala, bo wzielam pod uwage swoje zarobki i bardzo sie usmialam, ze juz po roku, ale potem zdalam sobie sprawe, ze wydaje 50% na zycie a 50% oszczedzam i nagle zaczela ta tabelka miec sens.

Pozdrawiam,

Iwona

Ja z żoną odkładam 75% zarobków, ale na zakup mieszkania 🙂 Wolę to niż kredyt. Po zakupie będzie można myśleć o odkładaniu na emeryturę 😉

Mam ten sam „problem” z oszczędzaniem;

W wieku 32/33 lat oszczędzamy z żoną (od 7-8 lat) na mieszkanie;

Powiedzmy że prawie połowę już mamy; Nie wiem jak długo jeszcze to potrwa;

Współczynnik waha się od 11-17% w zależności od miesiąca;

Załóżmy, że w ciągu 4-5 lat w końcu się uda (wydam całe oszczędności) i zaczynamy

od zera;

Według tabeli „emerytura” czeka mnie w okolicy 80 roku życia (czyli najpewniej po śmierci:);

Aha nie liczę wydatków typu zmiana samochodu na „nowy-używany” ~3-4 razy w ciągu tego okresu (i ich napraw), ślubu/wesela mojego syna (liczę, że podobnie jak my z żoną sam je opłaci:), a może i 2 dziecka;

Ech… Liczby nie kłamią:)

Adamie,

może być trochę lepiej 🙂

Zakup mieszkania to swego rodzaju przechowalnia pieniędzy. Jeżeli wynajmujesz mieszkanie, to wszystkie pieniądze można zaliczyć do tych przejedzonych, Z kolei kupując mieszkanie lokujesz kapitał w nieruchomości. Za 30 lat możesz to mieszkanie sprzedać i mieć dodatkowy zastrzyk gotówki.

Przykład:

Kupujecie mieszkanie za 300 000 zł mając 35 lat. Po 30 latach w wieku 65 lat sprzedajecie mieszkanie – przypuśćmy że za taką samą kwotę. Do kosztów życia doliczacie 1000 zł za wynajem kawalerki, która dwóm osobom wystarcza do życia (czynsz i media musicie płacić zarówno u siebie jak i wynajmując więc to nie ma znaczenia).

1000 zł x 12 miesięcy = 12 000 zł rocznie, czyli uzyskując 300 000 ze sprzedaży nieruchomości możemy sobie pozwolić na 25 lat wynajmowania – akurat do sędziwego wieku czyli 90 lat 😀

To wszystko przy założeniu, że pieniędzy uzyskanych po sprzedaży mieszkania nie inwestujesz nigdzie, a jedynie chronisz przed inflacją.

A co z inflacją?

Michał napisał, że z inwestycji osiągasz 4% rocznie ponad inflację, więc sam poziom inflacji nie ma znaczenia.

Zmylił mnie harmonogram w którym wydatki są zawsze takie same.. :).

Dzięki wielkie,

Pozdrawiam.

Działa na wyobraźnię! Dziś podsumowałam miesiąc i zatrwożyła mnie kwota wydawana przez nas na słodycze i colę. Właśnie postanowiliśmy zredukować i te słodkie wydatki, i brzuszne oponki. Bedzie parę stówek oszczędności i szybsza emerytura.

Z doświadczenia wiem, że gdy zaczniesz dbać o odżywianie i zrezygnujesz z niezdrowej żywności to koszty życia (tj. tych wydawanych na jedzenie) wzrosną.

A ja z doświadczenia wiem, że niekoniecznie. Od 10 lat wydaję tyle samo, a od 5 jem mega zdrowo. Do tego przestałam brać 95% leków i prawie nie chodzę po lekarzach. Zaoszczędziłam dzięki temu całkiem sporo 😉

Michał, świetny wpis. Poszerowałem po ludziach i udostępniłem żonie 😉

Hej Michał,

A może podpowiesz jeszcze gdzie odkładać? I jaki plan mieć, aby nie stracić.

IKE, IKZE? Tam nie możesz 50% zarobków odkładać (tak, tak, chyba, że odpowiednio mało), a nawet jeśli, to nikt nie zagwarantuje, że rząd tego nie zabierze – a z kont zabrać najłatwiej.

Na kontach / lokatach ? – A hiperinflacja? Wszak to dziesiątki lat oszczędzania, a wojna się zbliża 😉

W mieszkaniach? Na giełdzie? To trzeba czasu, aby obsługiwać.

Podzielić po trochu powyższe? To jeszcze trudniej obsłużyć :).

Do tego jeszcze wymóg 4% powyżej inflacji, to nie jest łatwe. A tak naprawdę musi być (inflacja + 4%) x 1,23 (Belka – w sumie prawie jak VAT wyszedł :)).

Pozdrawiam

Artur

Sam sobie odpowiedziałeś na to pytanie (,które jest w sumie najważniejsze).

Ja optowałbym za:

złotem

dolarami

brylantami

Pokazują siłę podczas kryzysu i łatwo je wziąć do kieszeni.

Biorąc pod uwagę scenariusze które wymieniłeś lepiej przejedz to od razu. Zyskasz czas i jeszcze uchronisz przed inflacją.

Jeżeli chodzi o IKE i IKZE to akurat uważam, że warto się w to pakować. Mówisz że nie możesz odkładać 50% zarobków? Na dobrą sprawę w PKO odkładam na IKZE ile chce pieniędzy i kiedy chce. I mogę tymi pieniędzmi manipulować w każdy możliwy sposób.

Jeżeli chodzi o lokaty to może i nie jest to taki zły pomysł, ale z drugiej strony nie możesz wcale tych pieniędzy tykać, w zależności od umowy z bankiem.

Logowanie pieniędzy w nieruchomości moim zdaniem to bardzo dobry krok ku późniejszym zarobkom. Gdy tylko zwróci się za poczet kredytu, to zarobki wystarczają, aby móc nawet spokojnie żyć, w zależności w co się zainwestowało.

Świetny artykuł. W moim przypadku, z 38% zaoszczędzonych pieniędzy miesięcznie, na emeryturę odkładam tylko 1.5%. Cała reszta idzie na inwestycję w nieruchomości co po części również traktuję jak emeryturę. Czy powinienem zmienić proporcje Twoim zdaniem?

Mysle, ze wliczylabym je jako czesc „pracy” na swoja emeryture. Chyba, ze myslisz je kiedys podarowac np. dzieciom.

Dzieki Michal, zawsze inspirujesz mnie do oszczedzania. Oczywiscie po jakims czasie wracam na zla droge, ale tego typu wpisy bardzo szybko przywoluja mnie do porzadku. ?

Fajna tabelka i dobre podejscie do tematu. Te wyliczenia sa przy zalozeniu, ze „po przejsciu” na emeryture wydatki zostaja na tym samym poziomie i bedziemy konsumowac zgromadzony kapital?

Hej Kamilp,

Model jest uproszczony. Zakłada, że wydatki pozostają na tym samym poziomie i jednocześnie kapitał nie jest konsumowany. Żyjemy tylko z odsetek / zysków kapitałowych.

Pozdrawiam

Witam, ja mam 53 lata i już jakis czas temu wyliczałem sobie takie odkładanie.

Wydaje mi się, że szybciej dojdziemy do do emerytury licząc i kapitał i odsetki. Czyli przejadamy zebrany kapitał do zera do końca zycia ( ale nic nie zostawimy potomnym 😉 Ja uzywam kalkulatora ze strony czytosieoplaca tak jest np. kalkulator ile nalezy zgromadzić pieniędzy aby starczyło np. 2000zł miesięcznie na x lat.

Wpis absolutnie genialny! Dzięki Michał!

A mnie się najbardziej podobał fragment:

„nie oszczędzam – nieskończoność”

Lubię Twoje poczucie humoru.

A tak serio – zgadzam się z tym, że trzeba oszczędzać na własną przyszłość. Od 10 lat prowadzę działalność gospodarczą i do głowy by mi nie przyszło, żeby w kwestii emerytury opierać się na ZUS-ie. Oszczędzam wiec gdzie mogę 🙂

Ale nie lubię tego dosyć popularnego w Polsce myślenia, że czas emeryruty będzie jakimś czasem raju i że trzeba teraz dużo pracować, by później już nie robić nic.

Ludzie nie robiąc nic, stają się nieszczęśliwi.

Oczywiście wiem, że nie to miałeś na myśli pisząc ten artykuł 🙂

Dzięki za fajną analizę jako uzupełnienie do JOP-a 🙂 No i w końcu coś szeroko opublikowanego na blogu poza audio, czy to już na stałe wraca częstsze pisanie? Czyżby książka już się drukowała?

Tak, tego było mi trzeba. Kto dorzuci mi od siebie kilka % ? jedna 40% wystarczy 🙂

Artykuł bardzo dobry, ale jak dla mnie to wyjątkowo relatywny, w sensie operujesz głównie % i prostymi zależnościami, a jednak brak jest konkretnych kwot pieniężnych, brak jest również podania ścisłej informacji jak można na emeryturze „żyć z odsetek”, w sytuacji gdy banki oferują na lokatach 1 albo 2 % rocznie? A za kilka lat jak przejdziemy na emeryturę, oprocentowanie depozytów będzie wręcz ujemne jak już to się dzieje np. w Niemczech czy Szwajcarii? Tutaj troszkę mi zabrakło konkretów.

Uważam, że każdy myśląc o oszczędzaniu na emeryturze musi sobie odpowiedzieć na takie pytania:

– ile dochodów miesięcznie będę potrzebować na emeryturze, żeby utrzymać swój standard życia

– skąd te dochody będę czerpać, jak już przestanę pracować (ogólnikowe hasło: „z odsetek” nie jest do końca poważne)?

– w jaki sposób zgromadzić środki, które pozwolą mi zrealizować powyższe dwa punkty?

Jeżeli będę w stanie żyć i być szczęśliwym za mniejszą kwotę, mogę przejść na emeryturę szybciej. Jeżeli moje wydatki są wyższe – tym dłużej muszę oszczędzać i tym trudniej będzie to osiągnąć.

Opracowałeś ładną tabelkę, ale na przykładzie podam, że nie jest ona zbyt wiele warta na konkretach. Załóżmy że mam 30-40 lat i zarabiam 2.500 zł na rękę (większość Polaków tyle właśnie zarabia). Mój współczynnik oszczędzania jest wysoki i powiedzmy że jestem w stanie odkładać aż 30 % dochodów, a więc 750 zł miesięcznie. Przypomnijmy, że oznacza to biedowanie za 1.750 zł miesięcznie! Każdy przyzna, że taki zarobek oznacza biedowanie, jak tysiaka wydam na mieszkanie, 500 zł na jedzenie i zostaje mi 250 zł na ubrania, dojazdy, kino, książki, telefon – bardzo bardzo mało. No ale zakładam, że jestem w stanie tak szczęśliwie żyć.

Po dziesięciu latach takiego życia mam 120 x 750 zł = 90.000 zł

Po dwudziestu latach mam odłożone nominalnie 180.000 zł.

Po trzydziestu latach mam nominalnie 270.000 zł.

Każdy z nas przyzna, że kapitał 270.000 zł zgromadzony po 30 latach oszczędzania (najwyższa już pora na emeryturę) nie wygląda jakość szczególnie imponująco – owszem fajna kwota, ale nikt z nas raczej nie da rady wyżyć „z odsetek” tak jak piszesz. Przy 2 % odsetek rocznie mamy z tego tylko 450 zł miesięcznie minus Belka…. Fajny to może dodatek do emerytury z ZUS, ale na pewno nie samodzielne źródło utrzymania.

Za 270.000 zł kupimy mieszkanie na wynajem i będziemy z niego mieli powiedzmy 1.600 zł miesięcznie z najmu. Też fajna kwota, ale bądźmy szczerzy nie po to oszczędzaliśmy przez 30 lat 1/2 naszych zarobków, żeby na emeryturze żyć za 1600 zł miesięcznie…. i jeszcze minus pustostany, remonty itd.

Kluczowe w Twoich obliczeniach jest założenie, że nasze oszczędności będą procentować i korzystać z magii procentu składanego. Przy założeniu średnio 4 % rocznie, po 30 latach mielibyśmy nie 270.000 zł, ale 456.000 zł.

Problematyczne jest uzyskiwanie corocznie 4 % zysków netto, no ale to zostawmy i bądźmy optymistami 😉

Wszystko więc fajnie, ale nadal jak z tego żyć z odsetek? Przy stopie 2 % mamy miesięcznie z 456.000 zł raptem zaledwie 760 zł dochodów minus Belka… Nadal więc nie jest to wymarzona emerytura.

Za 456.000 zł można kupić 2-3 mieszkania na wynajem i mieć z nich powiedzmy 3.000 zł miesięcznych zysków. A to już brzmi lepiej.

Dlatego – zamiast tabelki z % odkładanych oszczędności, trzeba według mnie bardziej skupić się na KWOTACH które odkładamy, a nie na tym, ile nasze oszczędności stanowią w stosunku do zarobków.

Przykładowo – zamiast odkładać 750 zł miesięcznie, odkładamy 1.500 zł miesięcznie. Wtedy po 30 latach mam odłożone 913.000 zł (przy założeniu 4 % zysków). Wtedy z odsetek mamy 1500 zł miesięcznie minus Belka (a więc nadal słabo…), ale można już kupić np. 6 mieszkań na wynajem i mieć powiedzmy 5.000 zł miesięcznie, z czego jako – tako dałoby się już utrzymać.

Życzę powodzenia w Waszych planach 😉

Jedna poprawka: większość Polaków zarabia 1800zł na rękę, nie 2500zł.

Inaczej: dominanta zarobków w Polsce wynosi 1800zł na rękę.

Ale co Was tak interesuje ile zarabia większość Polaków… Ważne ile sami zarabiamy, przecież świata nie zbawimy, każdy jest kowalem własnego losu. Jeśli nie jestem w stanie dużo dokładać to trzeba się postarać żeby więcej zarabiać. Proste 😉

Robert, ile mieszkań masz na wynajem, jakie są Twoje doświadczenia w tym temacie? Wydaje mi się, że Twoje rozważania sa czysto teoretyczne. Z Twojego komentarza, przebija się wręcz pewność, jakim to świetnym, dochodowym i bezpiecznym biznesem jest rynek najmu mieszkań. Niestety, rzeczywistość nie jest aż tak ròżowa, jak to przedstawiasz, a biznes wynajemu to często ciężka praca i masa problemòw.

Fajne ćwiczenie na przemyślenie swojego podejścia do oszczędności, oszczędzania i emerytury. Matematycznie się to spina ale jednak przesunąłbym wiek początkowy z 18 na ~30 lat, gdy stopa życia i sytuacja rodzinna realnie ma szansę się ustabilizować. Inaczej spora część czytelników skupia na tej absurdalnej części „95% oszczędności w wieku 18 lat”.

Odnośnie obliczeń trzeba mieć z tyłu głowy, że jeśli chcemy od momentu przejścia na emeryturę wyciągać rok w rok 4% ze zgromadzonego kapitału (w postaci akcji/obligacji), tak naprawdę trzeba go zgromadzić o 25% więcej niż w obliczeniach ze względu na podatek Belki.

Przykład: mając zgromadzony milion złotych (w obecnych pieniądzach) w akcjach, 4% to 3333zł miesięcznie, natomiast po zapłaceniu Belki zostaje 2700zł.

Trzeba pamiętać o tych, którzy zaciągnęli wieloletnie kredyty (20-30 lub nawet więcej lat). W ich przypadku ciężko mówić o takiej zależności, bo, gdyby nie kredyt, byliby w stanie miesiąc w miesiąc oszczędzić przynajmniej wysokość raty. De facto o emeryturze można pomyśleć dopiero w przypadku spłaty kredytu (późno co?). Chyba, że ktoś ma taki komfort, że zarabia tyle, że rata nie stanowi problemu i jest w stanie równolegle oszczędzać i to niemało. Niestety znam wiele przypadków gdzie możliwość oszczędzenia z kredytem jest bardzo mała lub właściwie żadna. Taki człowiek już na przestrzeni trwania kredytu odkłada wydatki w przyszłość. Wiele osób może tylko myśleć o odkładaniu na emeryturę, a jednak odkładać będzie bardzo mała liczba osób bo fizycznie nie będą w stanie.

O emeryturze, a właściwie oszczędzaniu na emeryturę głównie mogą myśleć Ci, którzy nie mają obecnie wysokich zobowiązań. W dzisiejszych czasach takich ludzi jednak jest niewiele. Artykuł ciekawy i pewnie otwiera niektórym oczy. Ja osobiście teraz oszczędzam na mieszkanie i to jest mój cel, emerytura to cel drugorzędny, kiedy nie będę musiał martwić się o to czy moje mieszkanie jest wciąż moje czy jednak banku dopóki nie spłacę ostatniej raty (ale oszczędzam po to by tych rat było jak najmniej).

Bez zapewnienia sobie podstawowych potrzeb na chwilę obecną, nie jesteśmy w stanie zapewnić sobie godnego bytu w przyszłości. I tu jest największy problem.

Pozdrawiam,

Michał

Hej Michał,

Dziękuję za komentarz. Pytanie otwarte brzmi: „Czy to, że ktoś nie miałby raty i mógłby oszczędzać jej ekwiwalent, rzeczywiście oznacza, że będzie to robił?”. Problem polega na tym, że większości osób wydaje się, że zarabiają za mało i nie ma z czego oszczędzać.

Inflacja kosztów życia wraz ze wzrostem zarobków jest prawdziwym problem.

Pozdrawiam

Zgadzam się. Inflacja kosztów życia jest problemem i to sporym. Może napiszesz o tym kiedyś? Albo może jakiś podcast z psychologiem który „siedzi” w temacie?

Sam miałem taką sytuację gdy zacząłem zarabiać ok 50% więcej z miesiąca na miesiąc. Znając siebie, wiedziałem że pieniądze „znikną” i nie będę wiedział gdzie. Więc moim rozwiązaniem było…zaciągnięcie kredytu. Nie potrzebowałem go zupełnie, pieniądze zainwestowałem. Ale rata miesięczna stanowiła ok połowę otrzymanej podwyżki. Dzięki temu nigdy nie przyzwyczaiłem się do wyższego dochodu, więc nie „zniknąłem” tych dodatkowych pieniędzy. Wiem że rozwiązanie było prostackie, ale zadziałało. Natomiast znajomi nie mogli zrozumieć dlaczego tak zrobiłem. Temat inflacji kosztów życia po wzroście dochodów w zasadzie nikogo nie martwi. Raczej każdy marzy aby mieć taki problem. Niemniej jest to problem który wpływa na nasze życie i powoduje że zamiast oszczędności mamy długi.

Michał to jest pytanie zamknięte nie otwarte 😉

polak zarabia srednio tak naprawde okolo 2tys. netto

tak wiem u was w warszawie 5tys.

ale reszta 2k netto to jest na wsiach i w miasteczkach wielka kasa

zalozmy ze odkladam 2k cale 100% i co wedle tabelki 21lat

odlozymy 500tys. (pomine % z jakiejs lokaty bo z czegos trzeba miec na mydlo i chleb)

ktos robi ze mnie wariata czy naprawde mysli ze od 40tki to 80tki wystarczy 500tys. na zycie, chyba zycie na zasadzie cale dnie ogladam tv mieszkajac w altance na dzialce

mozna i trzeba odkladac ale oszczedzanie w kapitalizmie niszczy kapitalizm i nasze dochody, w uk zarabiasz wydajesz i zyjesz i oszczedzasz

„W moim przykładzie założyłem średnioroczną stopę zwrotu na poziomie 4% powyżej inflacji. Nie uwzględniałem podatku Belki, ale w arkuszu możecie dowolnie zmieniać ten parametr.”

aha realnie ceny rosna ze 3% w roku, realnie a nie wedle idiotycznych koszykow, dodac 4% to bedzie 7%

prosze mi podac konto oszczednosciowe gdzie dostane 7%

no chyba ze ktos chce zyc z nieruchomosci 😉 to prosze mi powiedziec jak oszczedzajac 100% z 2000 nabyc nieruchomosc nawet na kredyt 0% i wynajmowac 😉

brednie

na starosc ci wszyscy oszczedzajacy beda mieli co – stare schorowane cialo w ktore nie inwestowali, brak rodziny bo to koszt, brak ochoty do zycia ktory 60-70latem ma ochote jeszcze na silownie, podroze zreszta o jakich podrozach mowimy skoro od 40tki zyjemy z 500tys. ktore wyliczylem

ludzie nauczcie sie bogactwo idzie z pracy i biznesu a nie z oszczedzania

ps. roczne przychodzy informatyka w uk to 200-300tys. pln a wiec w 2 lata tam zarabiam tyle co polak w miasteczku w 21lat

praca praca praca

ale oczywiscie badac blogerem mozna sciamniac ludziom bo sie zyje w innej rzeczywistosci tylko ze tego nie da sie replikowac na 100% spolecznosci to dotyczy 0,001% ludzi

Również masz wypaczoną perspektywę – nawet w naszych warunkach pensja specjalisty (5-6k netto) jest w zasięgu niewielkiego odsetka zatrudnionych. A ty jeszcze porównujesz dwa kraje na różnym etapie rozwoju.

„ktos robi ze mnie wariata czy naprawde mysli ze od 40tki to 80tki wystarczy 500tys. na zycie, chyba zycie na zasadzie cale dnie ogladam tv mieszkajac w altance na dzialce”

Abstrahując od kwoty, nie widzę niczego złego w spokojnym życiu w małym domku z własnym ogródkiem. Nie każdy na starość marzy, o rozbijaniu się jachtem po Karaibach 😉 Dokonujesz projekcji swoich potrzeb i marzeń na innych.

Nie traktuj tego wpisu tak dosłownie, to przecież tylko zabawa liczbami. Ale zabawa, która może sprowokować u czytających kilka pytań na które warto sobie odpowiedzieć.

Wydaje mi się, że Michał przedstawił po prostu model, który ma być ćwiczeniem mentalnym uświadamiającym wartość oszczędzania. Ale zgadzam się z Tobą, bogactwo bierze się z pracy, umiejętności, biznesu.

Wyobraźmy sobie sytuację, są dwa Jasie. Oba Jasie zarabiają początkowo tyle samo. Pierwszy Jaś oszczędza przez długie lata, ale nie inwestuje w siebie, w swoją wiedzę, po prostu oszczędza i wierzy że tak zbuduje swoje bogactwo.

Drugi Jaś inwestuje w siebie i także oszczędza, ale procentowo mniej, niż ten poprzedni, bo przecież wydaje na swój rozwój.

Gdy nadejdzie skrajna sytuacja, że pierwszemu i drugiemu Jasiowi wszystko zabiorą, wszystkie oszczędności (np. krach, wojna, cokolwiek), to Pierwszy Jaś będzie w czarnej D. i rozżalony, a Drugi Jaś jakoś się ogarnie, bo wie, że wiele potrafi i może polegać na swoich umiejętnościach.

Nawet jeżeli nie dojdzie do tak skrajnej sytuacji, to z czasem, mimo że Drugi Jaś procentowo będzie odkładał mniej, to na koniec dnia okaże się, że dzięki inwestycjom w siebie jego zarobki rosną, a zatem oszczędzając % mniej niż Pierwszy Jaś, oszczędzi więcej kwotowo i będzie żył na lepszym poziomie życia. A wiadomo, człowiek dąży do poprawy zazwyczaj, a wszelka stagnacja nie jest zadowalająca.

Myślę więc, że nie jest to model na bogactwo, ale ten prosty model przedstawiony przez Michała pokazuje zagadnienie oszczędzania z poziomu szybującego orła, ogarniającego całą przestrzeń jednym spojrzeniem. Dzięki Michał za ten wpis:)!

A różnie to bywa moim zdaniem. Jaś Polak bez wykształcenia złapie jakieś sprzątanie i da radę, a Jaś Polak z wykształceniem do biedronki nie pójdzie, bo to ujma na honorze, poza tym ma wykształcenie więc poczeka na jakąś dobrą ofertę, która długo idąc wpędzi Jasia Polaka mądralę w depresję i jeszcze większe długi…

Takie są moje obserwacje Polaków.

Nie zawsze ten który inwestuje cały czas w swój rozwój ma lepiej finansowo.

Czuje się lepszy to na 100%

Ja sobie coś tam na boku odkładam, około 20-25% pensji, ale od tak sobie, bez celu, na nagłe wypadki czy większe wydatki. Nie wiem czemu do głowy mi nie przyszło, żeby odkładać na emeryturę. 😀

Mogę sobie te oszczędności podzielić pod takim kontem. 🙂

„Matematyka nie kłamie” – aż się uśmiechnęłam na ten komentarz po przeczytaniu artykułu.

Nie twierdzę, że to niemożliwe – w tym przypadku zależy, ile się zarabia 🙂

Zakładając Twoje racje, moją pensję przez rok pracy i założenie odkładania 95% swojego wynagrodzenia, zebrane środki wystarczyłyby mi na 19 lat życia (może 20 jeśli bym lokowała swoje pieniądze). Po tym czasie nawet nie weszłabym w wiek emerytalny 🙂

I przez 20 lat musiałabym wydawać dokładnie równowartość 5% swojego obecnego wynagrodzenia na utrzymanie.

Faktem jest, że nie ten jest bogaty, kto dużo zarabia, ale ten, kto potrafi oszczędzać.

I tylko mądre zarządzanie pieniędzmi zapewnia spokój w życiu.

Na szczęście bogactwo jest pojęciem względnym…

To jest zdecydowanie najlepszy artykuł jaki zamieściłeś dotychczas na blogu! W doskonały sposób zaprzęgasz nudne tabelki i wyliczenia do robienia mętliku w głowie i totalnej zmiany sposobu patrzenia na pieniądze. Oszczędzanie przy sporych zarobkach wcale nie jest łatwe, ale Ty pokazujesz dlaczego warto się postarać 🙂

Bez względu na to jaki się wiek przyjmie, z tabelki wychodzi optymistyczny wniosek, że jeśli odkładamy 95% pensji, to po roku możemy żyć z odsetek :). Czyli co – jeśli zarabiam np. 3000zł na rękę i uzbierałem już 36000zł poduszki finansowej (12 x 3000zł) to mogę zostać rentierem i żyć z odsetek? Przecież to nieprawda. Mając 36000zł i wrzucając to w inwestycję o stopie zwrotu 4% (tu jeszcze trzeba taką znaleźć – lokaty są teraz niżej oprocentowane) uzyskam – 120zł (i to nie licząc Belki). Jakoś tego nie widzę…

Przyjmując, że mam 30 lat, zarabiam 3000zł na rękę i oszczędam 50% miesięcznie – wg tabelki z odsetek będę żył od 48 roku życia. W 48 roku mojego życia będę więc miał: 18 (lata) x 12 (miesiące) x 1500zł (bo 50% x 3000zł miesięcznie) = 324000. I teraz 4% rocznie z tego to 12960zł, czyli czyli miesięcznie będę dysponował kwotą 1080. Nadal nie jest to 1500zł stanowiące moje koszty (połowę z 3000zł).

Słowem – średnio sprawdza się ta tabelka. Efektowna jest, ładna, kolorowa, no ale trochę średnio się sprawdzają wyliczenia z niej.

Michale – jakiś komentarz ?

Hej Panie Młody,

Odpowiedź tutaj: https://jakoszczedzacpieniadze.pl/wczesna-emerytura-w-7-lat#comment-289584

Jeśli chcesz uwzględnić podatek Belki, to pomniejsz odpowiednio te 4% w arkuszu – okres oszczędzania się wydłuży.

Pozdrawiam

Rozumiem logikę twojego komentarza, jednak obliczenia nadal się nie zgadzają:

Przyjmując, że mam 30 lat, zarabiam 3000zł na rękę i oszczędam 50% miesięcznie – wg tabelki z odsetek będę żył od 48 roku życia. W 48 roku mojego życia będę więc miał: 18 (lata) x 12 (miesiące) x 1500zł (bo 50% x 3000zł miesięcznie) = 324000. I teraz 4% rocznie z tego to 12960zł, czyli czyli miesięcznie będę dysponował kwotą 1080. Nadal nie jest to 1500zł stanowiące moje koszty (połowę z 3000zł).

PM

Zauważ, że te 1500zł które odkładasz co miesiąc, wrzucasz od razu w inwestycję dającą 4% powyżej inflacji. Przez te 18 lat odkładania działa procent składany.

Hej,

Pominąłeś fakt, że pieniądze odkładane już od pierwszego miesiąca mają pracować średniorocznie na 4% w skali roku. Po 18 latach oszczędzania wchodzi Ci już zacny procent składany, jeśli odsetki na bieżąco powiększają kapitał.

Wstaw swoje dane do arkusza na drugiej zakładce i zobacz harmonogram przyrastania oszczędności. Powinno Ci się zgodzić. 🙂

Pozdrawiam

Wszystko ladnie i teoretycznie sie zgadza ale:

– 4% powyzej inflacji – to jest problem!

W co zainwestowac zeby to dawalo 4% powyzej inflacji (oficjalnej okolo 3%, z uwzglednieniem zywnosci i paliwa okolo 6% rocznie) plus podatek Belki?

pora nauczyc sie inwestowac w cos innego niz lokata bankowa.

Nie, tutaj chodzi o realistyczny dla Ciebie wariant. Sa ludzie, ktorzy duzo zarabiaja, ale malo wydaja, wiec moze sie zdarzyc, ze dla kogos ten wariant jest odpowiedni. Np. jesli zarabia PLN 20,000, ale zyje za PLN 1,000 miesiecznie czyli 5%, bo np. maz albo rodzice za wszytko placa i taka kolej rzeczy bedzie trwac 🙂 Moze malo realistyczna opcja w zyciu, ale matematycznie mozliwa.

Na poczatku tez mi cos ta matematyka dziwnie wygladala, bo wzielam pod uwage swoje zarobki i bardzo sie usmialam, ze juz po roku, ale potem zdalam sobie sprawe, ze wydaje 50% na zycie a 50% oszczedzam i nagle zaczela ta tabelka miec sens. Wiem, ze wydaje 50% wiec 5% na wydatki nie jest realistyczne, wiec nawet sie do tej czesci tabelki juz teraz nie wybieram 😉

Pozdrawiam,

Iwona

Hej,

Można też spojrzeć na tabelke inaczej – skoro wydajesz 50% i jest to kwota X, to możesz sobie policzć ile muszą wzrosnąć Twoje zarobki, aby móc odkładać 95%.

Albo:

Mam lat tyle, a w tym i tym wieku chcę być na emeryturze. Muszę więc odkładać X% aby osiągnąć ten cel. Aktualnie zarabiam tyle i tyle, a odkładam tyle i tyle. Więc muszę zwiększyć zarobki do Y i wydawać Z, aby móc odkładać te X%.

Coście się wszyscy uczepili tych 95%. Skrajne opcje są bardzo, bardzo tródne do osiągnięcia. 95% oznacza, że w jednym roku odkładasz 95% z pokaźnej pensji, a przez resztę życia żyjesz za 5%? Po co w ogóle się o tym rozpisywać? Czy to Twój przypadek? Jeśli nie to o co Ci chodzi?

Dlaczego nikt nie podaje innego przypadku, odkładam 5% przez 64 lata i przez resztę żyję na przyzwoitym poziomie? To ta sama tableka. Ale wszystcy czepiają 95%. Po co roztrząsać teoretyczne opcje. Realia są inne. Faktycznie większość z nas jest w stanie średnio oszczędzać poniżej 5% swoich dochodów. Więc patrzcie i komentujcie tą część tabelki.

Czy 95% może się zdarzyć? Oczywiście. Mój kumpel (50 lat) wziął niedawno rower i przez tydzień jeździł sobie od plaży do plaży. Robił 100km dziennie, spał na plaży i wydał jakiś 0.25% swoich dochodów miesięcznych przez ten tydzień. Daje się? Daje. Czy chciałbyś przez całe życie żyć na plaży w Malezji? Hmmmm – niekoniecznie. Więc dokrój sobie tą tablekę do swojej sytuacji. Nie jesteś w stanie odkładać więcej. To nie odkłądaj albo postaraj się bardziej, albo zmień pracę, albo wyjedź za granicę i zmień pracę, albo porzuć pracę i żyj w dziwnym kraju na końcu świata za 5% swoich dotychczasowych dochodów. Masz dzieci i zobowiązania – to nie znaczy, że na świecie nie ma singli, którzy mają wysokie dochody, które są w stanie porzucić dla ‚życia na krawędzi’. Więc nie pisz, że brednie. Najlepiej w ogóle nie komentuj – a może daj sobie spokój z czytaniem.

Hm. Dla mnie z tego artykułu jasno wynika, że moim problemem nie jest oszczędzanie, a moje zarobki. Ponieważ jestem w stanie odłożyć jakąś śmieszną kwotę (czasem większą, jak jest mniej wydatków) mając na głowie kredyt w wysokości 1150 zł miesięcznie plus wszelakie opłaty. Mając większy dochód odkładałabym więcej.

„Przykładowo: przy zarobkach 5000 zł i wydatkach na poziomie 4500 zł miesięcznie, współczynnik oszczędności wynosi 10%. Na emeryturę będziesz pracować 59 lat. Wystarczy jednak zredukować koszty tylko o 300 zł miesięcznie, aby wskaźnik podskoczył do 16%, a liczba lat pracy zmniejszyła się do 47 lat! Tylko 300 zł miesięcznie i pracujesz 12 lat mniej. Może jednak warto spróbować usiąść i przejrzeć wydatki?” Nie wiem, czy można lepiej zmotywować kogoś do oszczędzania 🙂

Bardzo dobry artykuł. Plus fakt ze w wieku 29 lat jestem na żółtym polu, ale za dwa lata po dwóch kredytach które się kończą wskoczę na zielone. Naprawdę rób co robisz! Dobry blog! Miłego Dnia.

Szkoda, ze nie ujales wartosci pieniadza w czasie. Wtedy te wyliczenia mialby wiekszy sens.

Chyba jednak wartość pieniądza w czasie jest ujęta. Michał napisał, że inwestycje dają 4% powyżej inflacji. Trzeba jeszcze założyć (a chyba każdy domyślnie to robi), że i nasze zarobki dotrzymują kroku inflacji, przez co i nasze comiesięczne oszczędności rosną w tempie inflacji.