Złoty Portfel – to nowy produkt inwestycyjny robo-doradcy Finax dedykowany polskim inwestorom. Tak naprawdę został stworzony wspólnie przez Finax i Beta ETF (dostawcę polskich ETF-ów i kolejnego promotora pasywnego inwestowania w Polsce), przy błogosławieństwie GPW (Giełdy Papierów Wartościowych w Warszawie).

BUM! Przerywam „blogową emeryturę”, bo pojawił się wyjątkowy pretekst. Po 5 latach obecności na polskim rynku robo-doradca Finax wprowadził polski produkt i z okazji premiery zaoferował absolutnie świetną promocję na zawsze, ale aby się na nią załapać – trzeba zadziałać przed końcem października. Zatem jestem i prześwietlam temat do spodu…

Finax wprowadza cztery warianty Złotego Portfela, ale wszystkie mają dwa wspólne mianowniki – portfele denominowane są w PLN i inwestowanie w nie pozbawione jest ryzyka walutowego dla polskiego inwestora. Z jednej strony to zaleta dla tych inwestorów, którzy panicznie boją się ryzyka walutowego. Z drugiej strony – zabezpieczenie walutowe (hedging walutowy) to miecz obosieczny, co pokażę na przykładach w dalszej części artykułu.

To właśnie powoduje, że moje podejście do Złotego Portfela jest typu “to skomplikowane”… Z jednej strony bardzo podoba mi się konserwatywny wariant Złotego Portfela oparty w 100% na ETF-ach obligacyjnych (szczegóły i powody niżej). A z drugiej strony – nie podoba mi się, że w pozostałych trzech wariantach Złotego Portfela, stosowany jest ETF na akcje z amerykańskiego indeksu S&P 500 w wariancie z zabezpieczeniem walutowym. To wspak mojej filozofii inwestowania (o czym piszę dalej).

No ale wiem też, że nie jestem reprezentatywny dla ogółu. Większość osób inwestujących w Polsce trzyma pieniądze w drogich funduszach TFI, z których zdecydowana większość stosuje zabezpieczenie walutowe. Finax uzupełnił więc swoją ofertę o produkt, który idealnie trafia w potrzeby właśnie takich inwestorów. Wnioskuję, że właśnie taka była intencja stojąca za Złotymi Portfelami, czyli wytrącenie z ręki krytyków argumentu, że inwestowanie w standardowych globalnych portfelach Finax “wystawia klientów na ryzyko walutowe”. Chcieliście? No to macie teraz dodatkowy produkt, który tego ryzyka nie ma… i jednocześnie pozwala inwestować patriotycznie – w spółki z GPW.

Zapraszam do lektury szerszej analizy. 🙂

Publiczne portfele Michała w Finax

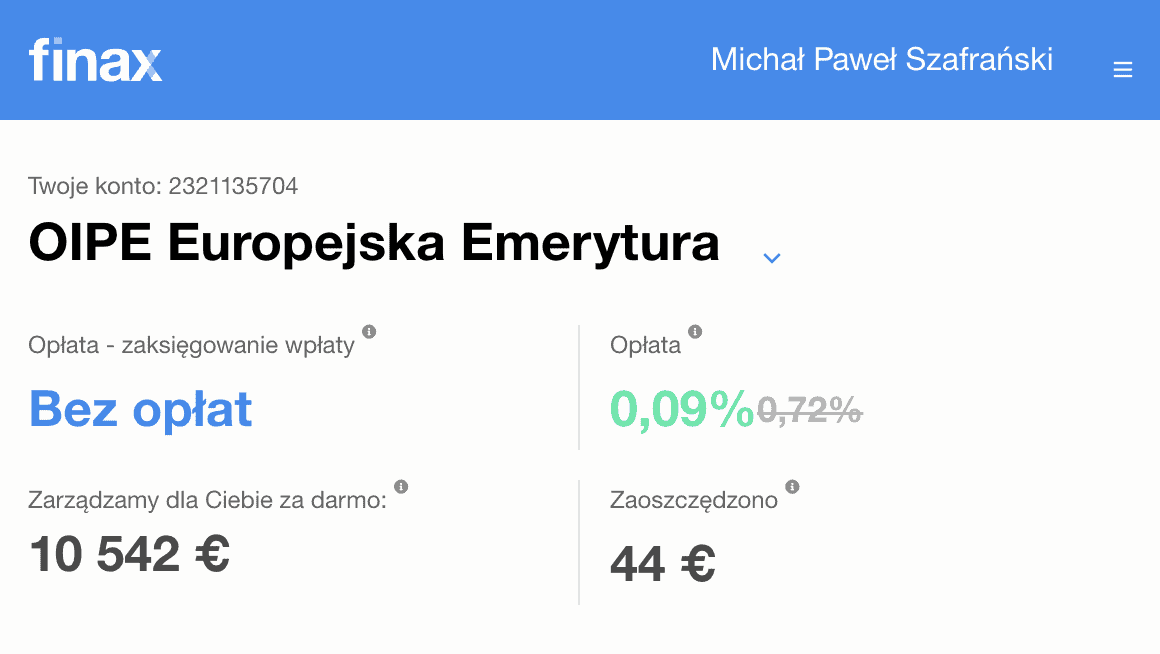

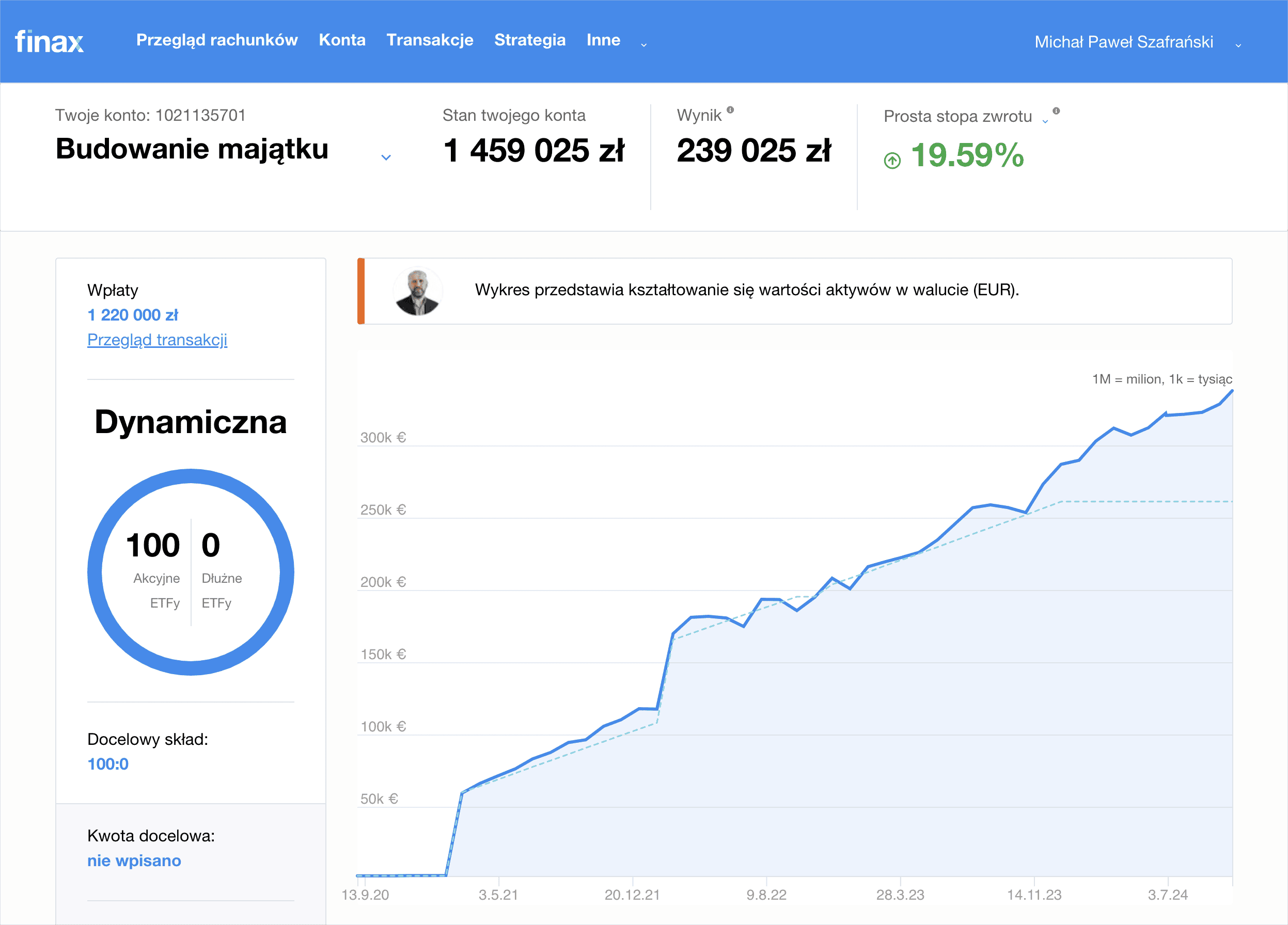

Przypominam, że w każdym momencie możecie podejrzeć moje portfele w Finax oraz sprawdzić ich wyniki. Zwracam uwagę, że stopa zwrotu podana jest domyślnie w PLN i uwzględnia różnice kursowe (przykładowo: obecnie jest niższa w PLN niż w walutach obcych, bo polski złoty umocnił się na przestrzeni ostatnich miesięcy i do USD i do EUR). O tym jak ryzyko walutowe wpływa na wyniki piszę także w tym artykule…

Aby podejrzeć wszystkie moje portfele w Finax – wystarczy kliknąć TUTAJ lub w obrazek (zrzut na 23 października 2024 r.):

To już 5 lat Finax w Polsce!

Pamiętam jak dziś, jak w 2019 roku – 5 lat temu – usiadłem w warszawskim Starbucksie z Jurajem Hrbatym, założycielem słowackiego fintechu Finax i tłumaczyłem mu, że opłata w wysokości 1,2% rocznie, to zbyt duży koszt usługi dla świadomych inwestorów z Polski. Juraj tłumaczył mi wtedy, że to i tak mniejszy koszt niż ten pobierany przez polskie fundusze od TFI (to prawda). Wyjaśniał też, że Finax chce docelowo obniżać opłaty w miarę wzrostu AuM (aktywów w zarządzaniu), ale jednocześnie musi przede wszystkim zadbać o rentowność i przetrwanie tego najtrudniejszego początkowego okresu. Wszystko fajnie, ale dla mnie było za drogo…

Rozmawialiśmy przez kolejny rok. Poznawałem Finax i podpytywałem o usługę. Porównywałem z konkurencją. Za każdym razem podnosiłem kwestię opłat. Tłumaczyłem, że jeśli zostaną obniżone do racjonalnego poziomu, to gotowy jestem pomóc Finaxowi w Polsce – za darmo, bo podoba mi się produkt i widzę jego potencjał w zakresie automatyzacji globalnego inwestowania poprzez ETF-y.

Efekt? Obniżenie o połowę opłaty za zarządzanie Finax (0,6% brutto zamiast 1,2%) dla wszystkich osób, które przystąpiły i przystąpią do “Klanu Finansowych Ninja”. Taką ofertę udostępniliśmy wspólnie 15 października 2020 roku – dokładnie 4 lata temu! Dodatkowo Czytelnicy bloga (nie będący w KFN), którzy rejestrowali się w Finax przez link na moim blogu, uzyskiwali całkowite zniesienie (na zawsze) “opłaty od niskich wpłat”. Na szczęście w międzyczasie Finax urósł już na tyle, że całkowicie zrezygnowali z tej opłaty dla wszystkich swoich klientów.

Analogiczną stałą promocję Finax proponuje także członkom Stowarzyszenia Inwestorów Indywidualnych (SII). Składka tam jest znacznie tańsza niż w KFN, więc w zasadzie każdy inwestor (płacąc ok. 240 zł rocznie przy 5-letniej subskrypcji SII) może obniżyć sobie opłaty Finax o 50% (do 0,6% rocznie z VAT). Dlaczego o tym wspominam? Bo notorycznie widzę, jak “obiektywne” blogi pisząc o ofercie Finax zapominają dopisać, że zniżka jest na wyciągnięcie ręki i wcale nie kosztuje to kokosów. ?♂️ Do tego Finax oferuje dodatkowe promocje za zdeponowanie nowych środków i za przeniesienie ich z innych kont, dzięki czemu efektywne opłaty są po prostu niższe.

Przykładowo: za konto OIPE płacę aktualnie 0,09% rocznie, chociaż cennikowa opłata to 0,72% rocznie. Można? Można. Dla jasności: mam identyczne warunki w Finax, jak każdy klient. Może tylko jestem bardziej wyczulony na przeróżne promocje.

Jako osoba społecznie wspierająca Finax cieszę się, że oferta tego robo-doradcy ulega ciągłemu rozwojowi:

- Już w 2020 roku do Finax dołączył Przemek Barankiewicz – obecnie szef polskiego oddziału.

- W 2021 roku wprowadzona została “Inteligentna Skarbonka” – produkt oszczędnościowy pomagający budować poduszką finansową w euro (w zasadzie alternatywa dla kont oszczędnościowych i lokat w EUR).

- W 2022 roku Finax otworzył oddział w Polsce co oficjalnie potwierdziło, że poważnie traktują polski rynek.

- W 2023 roku wprowadzili OIPE – jako pierwszy dostawca tego ogólnoeuropejskiego rozwiązania zarówno w Polsce, jak i w Europie. Przypominam, że to kolejne rozwiązanie obok IKE i IKZE, które pozwala indywidualnie odkładać na emeryturę, a limit wpłat na OIPE jest obecnie taki sam, jak na IKE (23 472 zł w 2024 r.).

- A w październiku 2024 roku zadebiutował Złoty Portfel, o którym szczegółowo piszę poniżej.

W całym tym okresie firma stale edukowała (i nadal edukuje) polskich inwestorów i klientów w temacie pasywnego inwestowania. Szanuję takie podejście, bo sam bardziej cenię merytoryczną komunikację od prymitywnego walenia po oczach reklamami.

UWAGA: chcę jasno podkreślić, że przez cały okres mojego wspierania Finax w Polsce, nie zarobiłem od Finax ani złotówki. Tylko dzięki temu, że całkowicie zrezygnowałem z jakiegokolwiek wynagrodzenia (afiliacyjnego i w jakimkolwiek innym modelu), to możecie korzystać z braku niektórych opłat lub niższych opłat. Wszelkie korzyści zostały przerzucone na Was.

Jednocześnie – także dzięki mojej komunikacji – Finax nie musi wydawać tak dużo pieniędzy na dotarcie do osób zainteresowanych inwestycjami. Wierzę, że długoterminowo to także przyczynia się do redukcji kosztów. Zaryzykuję tezę, że to jest celem nas wszystkich:

- Klientów – bo wszyscy chcemy płacić jak najmniej.

- Finaxa – bo dzięki redukcji opłat będzie im łatwiej przekonywać nawet bardziej doświadczonych klientów do tego, by inwestowali w zautomatyzowany sposób w Finax i nie uciekali do samodzielnego inwestowania poprzez konta maklerskie.

- Moim – bo lubię mieć poczucie sprawczości i satysfakcję z dobrze wykonanej roboty…

Cieszę się, że te 5 lat temu postawiłem na “dobrego konia”, bo Finax konsekwentnie udowadnia, że nie spoczywa na laurach. Teraz wprowadza nowe portfele, na których obsługę oferuje dożywotnią zniżkę (można się na nią załapać tylko do końca października). Jednocześnie opłaty w tych portfelach zjechały już – dla każdego – do poziomu 0,25%–0,6% brutto rocznie. Popieram!

Dla porównania: z promowaniem robo-doradztwa od Aion Banku zdecydowanie mi nie wyszło – ta oferta zniknęła już z rynku. To przykład, że świadczenie usług poniżej kosztów może się skończyć zamknięciem usługi.

Wyniki Finax w Polsce i na świecie

Poprosiłem Finax o aktualne dane dotyczące liczby klientów i wielkości aktywów, które mają aktualnie w zarządzaniu. Oto informacje na połowę października 2024 roku:

- Liczba klientów na świecie = 62 500.

- Wielkość aktywów na świecie = 837 mln EUR.

- Liczba klientów w Polsce = 12 900, z czego 4320 klientów to Czytelnicy mojego bloga i uczestnicy KFN (ok. 33% wszystkich klientów z Polski).

- Aktywa polskich klientów Finax = 114 mln EUR, z czego 54 mln EUR od Czytelników mojego bloga i Klanowiczów (ok. 47% aktywów).

- OIPE w Polsce to:

- 4800 klientów, z czego 1386 za moim pośrednictwem (29%).

- 20 mln EUR aktywów.

Cieszę się, że stanowimy tak dużą grupę i jednocześnie inwestujemy w Finax proporcjonalnie więcej niż pozostali klienci.

Złoty Portfel – podstawowe informacje

Złoty Portfel, to pierwszy produkt Finax denominowany w polskim złotym (pozostałe portfele – nawet w OIPE – denominowane są w EUR). To produkt stworzony z myślą o polskich klientach, którzy chcą inwestować patriotycznie – w lokalne instrumenty finansowe notowane na GPW i bez ryzyka walutowego.

Złoty Portfel oferuje cztery warianty portfela, które komponowane są z sześciu ETF-ów od Beta ETF notowanych na GPW:

- Trzech ETF-ów na polskie akcje dających ekspozycję na indeksy dochodowe (z uwzględnieniem wypłacanych dywidend):

- WIG20TR – dużych spółek.

- mWIG40TR – średnich spółek.

- sWIG80TR – małych spółek.

- Dwóch ETF-ów na polskie obligacje – TBSP i Obligacje 6M.

- Jednego ETF-u na akcje z amerykańskiego indeksu S&P 500 – przy czym jest to ETF z zabezpieczeniem walutowym do PLN, więc inwestor z Polski nie jest narażony na ryzyko walutowe (czytaj dalej).

Inaczej mówiąc Złoty Portfel budowany jest z tych konkretnych ETF-ów:

- Beta ETF WIG20TR (ETFBW20TR)

- Beta ETF mWIG40TR (ETFBM40TR)

- Beta ETF sWIG80TR (ETFBS80TR)

- Beta ETF TBSP (ETFBTBSP)

- Beta ETF Obligacji 6M (ETFBCASH)

- Beta ETF S&P 500 PLN-Hedged (ETFBSPXPL)

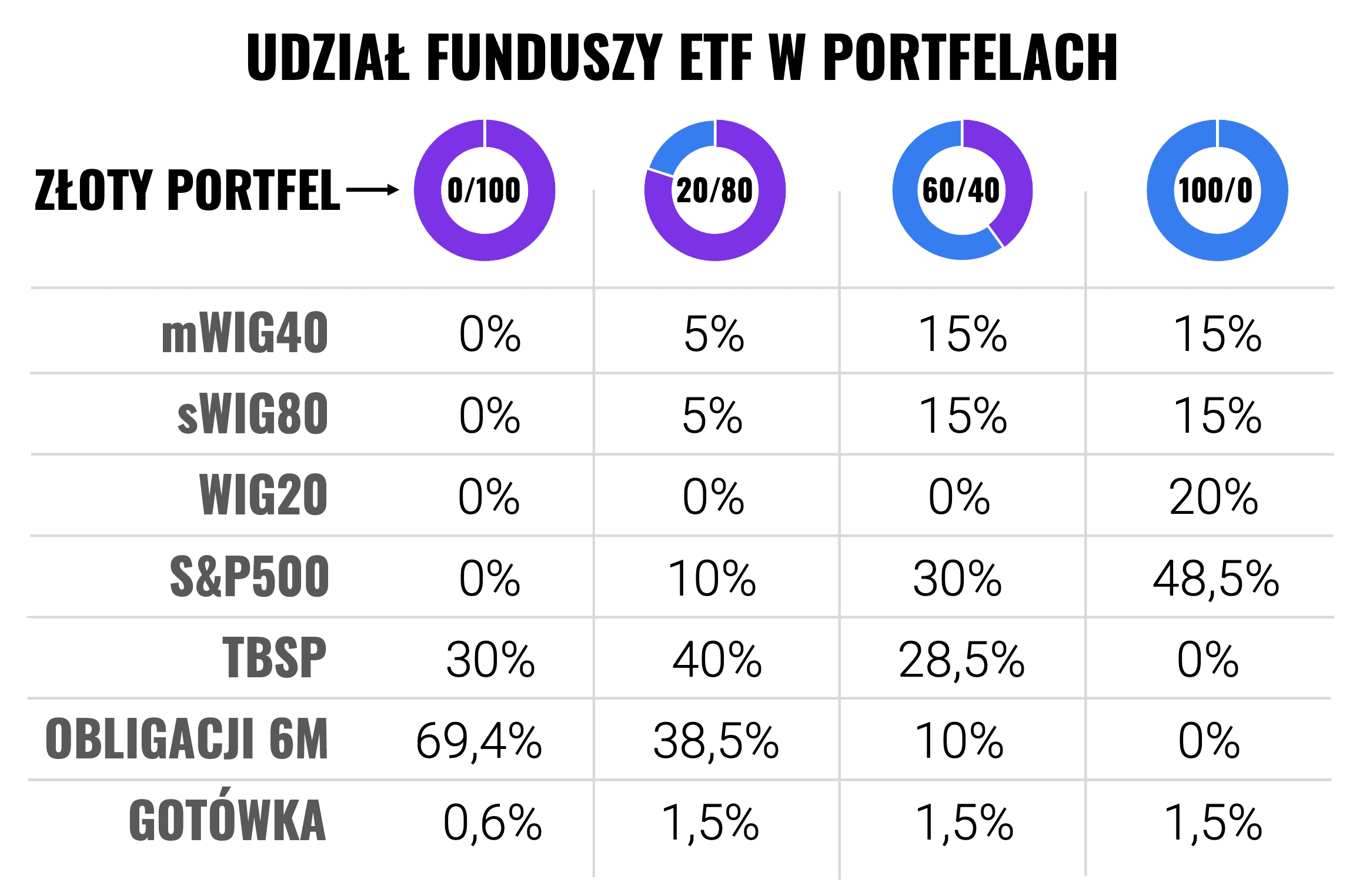

Klient Finax ma do wyboru cztery warianty Złotego Portfela:

- Złoty Portfel Obligacji – 0/100, czyli składający wyłącznie z obligacji.

- Złoty Portfel Konserwatywny – 20/80, czyli składający się w 20% z akcji i 80% z obligacji.

- Złoty Portfel Zrównoważony – 60/40, czyli klasyczny portfel 60% akcji i 40% obligacji.

- Złoty Portfel Dynamiczny – 100/0 – wyłącznie akcje.

W praktyce mała część każdego portfela Finax przechowywana jest w gotówce, co stanowi rezerwę na poczet opłat. Dokładny skład portfeli, wraz z wagami poszczególnych ETF-ów, wygląda następująco:

Co ciekawego tutaj widać?

Złoty Portfel Obligacji 0/100

- To w zasadzie portfel stanowiący alternatywę dla lokat bankowych w PLN – zwłaszcza dla tych osób, którym nie chce się co jakiś czas szukać nowych lokat i skakać między bankami w celu złapania najlepszego oprocentowania.

- Oczywiście trzeba mieć świadomość, że inwestycja w portfel obligacyjny nie równa się lokacie bankowej! Z lokaty bankowej zawsze wyciągniemy cały kapitał, a inwestycja w portfel obligacyjny zawsze wiąże się z ryzykiem strat.

- Około 70% środków zainwestowane jest w fundusz polskich obligacji skarbowych o zmiennym oprocentowaniu. ETF ten dąży do odwzorowania indeksu GPWB-BWZ opartego na obligacjach o terminie zapadalności powyżej 6 miesięcy. Jest to indeks dochodowy, uwzględniający zmiany kursów obligacji, narosłe odsetki i reinwestycję kuponów. To co ważne, to, że jego rentowność naśladuje rentowności na rynku międzybankowym (bo Beta ETF daje tam obligacje tuż przed wykupem kuponu, a kupon jest zmienny i bierze stopy właśnie z rynku międzybankowego). W dużym uproszczeniu można powiedzieć, że stopa zwrotu z tego ETF-u będzie zmienna (zależna od stóp WIBOR) i w okresie rosnących stóp procentowych może przynieść wyższe zyski niż lokaty.

- Około 30% środków zainwestowane jest w indeks TBSP, czyli indeks obligacji skarbowych obejmujący obligacje stałokuponowe i zerokuponowe. Tu średni czas do wykupu obligacji jest dłuższy i wynosi około 4 lat. Siłą rzeczy ten ETF jest bardziej wrażliwy na zmianę stóp procentowych, co może prowadzić do jego większej zmienności (więc dobrze, że jest go w tym portfelu mniej). Wycenom tego ETF-u sprzyja spadek stóp procentowych – gdy stopy spadają, to wartość indeksu rośnie. Z kolei wzrost stóp procentowych przekłada się na spadek wartości indeksu.

- Wydaje się to być dobry portfel na krótki horyzont inwestycyjny – 1–3 lata i jednocześnie dobra alternatywa dla lokat bankowych (oczywiście tu trzeba zerknąć na opłaty, o których piszę dalej – niemniej w tym portfelu są one szczególnie atrakcyjne).

- Nie ma tu instrumentów zabezpieczanych walutowo, bo wszystkie ETF-y i tak mają ekspozycję wyłącznie na polskie obligacje. I to jest najważniejsza zaleta tego portfela z perspektywy polskiego inwestora.

Pamiętam jak kilka lat temu, w artykule poświęconym robo-doradcy od Aion, pisałem:

Nie ma co szukać świętego Graala, bo żaden robo-doradca nie oferuje idealnego portfela dla polskiego klienta. Głównie z tego powodu, że stosowane tam zagraniczne obligacje nie pełnią dobrze roli „wypłaszczacza zmienności portfela” po przeliczeniu na PLN (ze względu na ryzyko walutowe). To dlatego warto myśleć bardziej o budowie agresywnych portfeli u robo-doradców (tylko akcyjnych) i jednocześnie część obligacyjną (w takim stopniu, w jakim jej potrzebujecie) budować samodzielnie kupując polskie obligacje skarbowe indeksowane inflacją.

To stwierdzenie zdezaktualizowało się wraz z wprowadzeniem Złotego Portfela denominowanego w PLN.

Złoty Portfel Dynamiczny 100/0

Przeanalizujmy od razu drugi biegun, czyli portfel składający się w 100% z akcji:

- Dla jasności: sam nie inwestuję na GPW i nie planuję tego robić. Udział polskich spółek w indeksie ogólnoświatowym, wynosi około 0,06% jego kapitalizacji (według MSCI ACWI IMI). Jako, że sporo moich aktywów i tak mam w kraju (w formie nieruchomości), to tym bardziej nie chcę zwiększać swojej ekspozycji na Polskę poprzez inwestycje na rynku kapitałowym. To dlatego inwestuję w zasadzie wyłącznie na rynkach zagranicznych. Wiem jednak, że w moim podejściu nie jestem reprezentatywny i jest spore grono osób, które lepiej czują się z bliższymi im geograficznie spółkami z GPW oraz są patriotami chcącymi wspierać polską giełdę i gospodarkę. Szanuję…

- Złoty Portfel 100/0 daje w połowie ekspozycję na polską giełdę i w połowie na giełdę w USA. Można się zastanawiać dlaczego w części zagranicznej nie jest cały świat, lecz tylko S&P 500 – indeks 500 największych amerykańskich spółek, ale faktem jest, że to giełda w USA steruje sentymentem inwestorów na całym świecie. Myślę, że tu głównym powodem był fakt, że Finax chciał dodać do portfela ETF zabezpieczony walutowo do PLN a w ofercie Beta ETF nie ma takiego ETF-u na akcje spółek z całego świata. Z mojej perspektywy wybór S&P 500 to świetna decyzja (ale jak zawsze – nie trzeba się ze mną zgadzać).

- ETF na S&P 500 zabezpieczony jest walutowo, co w dużym uproszczeniu oznacza, że otrzymujemy w PLN identyczną stopę zwrotu jak ta w USD, ale bez różnic wynikających z kursu walutowego (o tym więcej dalej).

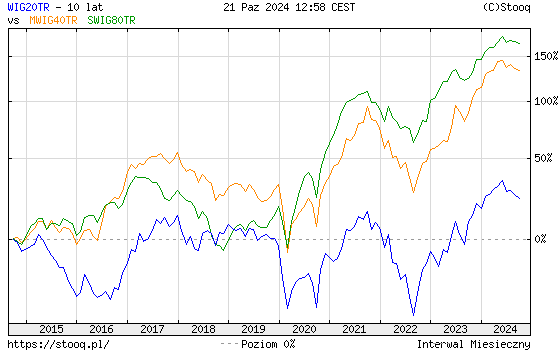

- To co mi się w nim szczególnie podoba w Złotym Portfelu 100/0, to alokacja w polskiej części tego portfela. Udział WIG20TR (20%) jest mniejszy niż udział indeksów mWIG40TR i sWIG80TR (łącznie 30%). To dobrze, bo to właśnie małe i średnie spółki są tymi, w których pokładam największe nadzieje na satysfakcjonujące stopy zwrotu. Jednocześnie od dawna mam awersję do spółek z udziałem Skarbu Państwa, których jest aż nadto w indeksie WIG20. Jak dla mnie tego ostatniego mogłoby być nawet mniej… wystarczy spojrzeć na ten wykres pokazujący ostatnie 10 lat notowań tych trzech indeksów – WIG20TR wypada po prostu “blado”:

Chcę jeszcze raz podkreślić, żeby to dobrze wybrzmiało: naprawdę warto mocno pochwalić Finax i Beta ETF za odwagę i zmniejszenie udziału WIG20TR w Złotym Portfelu! Z mojej perspektywy to bardzo dobra decyzja.

Indeks WIG20, czyli indeks 20 największych spółek na GPW, praktycznie dominuje polską giełdę. Na 21 października 2024 roku:

- Udział kapitalizacji spółek z WIG20 w całej kapitalizacji GPW, to ok. 40% uwzględniając polskie i zagraniczne firmy notowane na GPW.

- Jednocześnie WIG20 stanowi aż ok. 70% kapitalizacji polskich spółek na GPW!

- W WIG20 znajduje się aż osiem spółek z udziałem Skarbu Państwa.

Niestety WIG20TR jest wyjątkowo „niemrawy” – można powiedzieć, że w ostatnich 10 latach inwestor realnie na nim tracił – zwłaszcza, jeśli wyniki skoryguje się o inflację. Głównymi motorami pociągowymi dodatnich stóp zwrotu na GPW są właśnie indeksy średnich i małych spółek (mWIG40TR i sWIG80TR). Ich przeważenie w portfelach Finax (w stosunku do WIG20TR), to świetny pomysł, ale i akt odwagi.

Z kolei dołożenie do Złotego Portfela ekspozycji na S&P 500 to przejaw racjonalności. Pod tym względem kompozycja Złotego Portfel 100/0 jest naprawdę nietuzinkowym rozwiązaniem i ta alokacja bardzo mi się podoba.

Zaryzykuję tezę, że Finax – konstruując Złoty Portfel – nie popełnił błędu twórców PPK (Pracowniczych Planów Kapitałowych), którzy wymusili nadmierną (moim zdaniem) ekspozycję na polską giełdę, a zwłaszcza na niemrawy indeks WIG20:

- Ustawa o PPK wymaga, aby w części akcyjnej w WIG20 lokowane było co najmniej 40% środków!

- Jednocześnie PPK pozwala inwestować nie więcej niż 30% portfela w zagraniczne akcje!

Stoję na stanowisku, że w PPK skala inwestycji środków w Polsce jest absurdalnie duża i w ten sposób twórcy ustawy pozbawili przyszłych emerytów benefitów globalnej dywersyfikacji i części zysków. To jest nadal mój główny zarzut do PPK – ten świetny skąd inąd program automatycznego inwestowania na emeryturę został skalany polityczną motywacją ładowania pieniędzy przyszłych emerytów w GPW, w największe polskie spółki.

Szczegółowo pisałem o tym w książce „Po prostu kupuj”, której 19-ty rozdział poświęcony jest plusom i minusom różnych programów emerytalnych.

Złoty Portfel Zrównoważony 60/40

- To klasyczny portfel 60/40 składający się w 60% z akcji i 40% z obligacji.

- Znowu w części akcyjnej mamy podział pół na pół – GPW i USA.

- Bardzo podoba mi się jego skład, bo w polskiej części portfela nie ma w ogóle ekspozycji na indeks WIG20! Mamy za to pół na pół mWIG i sWIG.

- W części obligacyjnej przeważa indeks TBSP, co w obecnej sytuacji ze stopami procentowymi (raczej spodziewamy się ich spadku niż wzrostu) ma szansę podbić wyniki w krótkim horyzoncie. Aczkolwiek przestrzegam przed zbytnim nastawianiem się na konkretny kierunek ruchu indeksów – aktywne inwestowanie mało komu się udaje.

Złoty Portfel Konserwatywny 20/80

- Szczerze mówiąc nie bardzo rozumiem sens istnienia tego portfela…

- Jest to portfel w zasadzie obligacyjny, ale już z równymi udziałami ETF-ów obligacyjnych TBSP i Obligacje 6M, przez co – w mojej opinii – nie ma już charakteru “alternatywy dla lokaty”.

- Dodatkowo domieszkowany jest akcjami (połowa akcji z GPW i połowa S&P 500), ale jest ich w mojej opinii zbyt mało, aby realnie miały szansę obronić kapitał przed inflacją w Polsce.

- Traktuję ten portfel jako najbardziej asekuracyjne rozwiązanie dla osób, które chciałyby “liznąć” inwestowania. Być może sens jego istnienia jest taki, aby osoby, które zaczną od niego inwestowanie, stopniowo szły w kierunku coraz bardziej agresywnej alokacji i zwiększały udział akcji w portfelu.

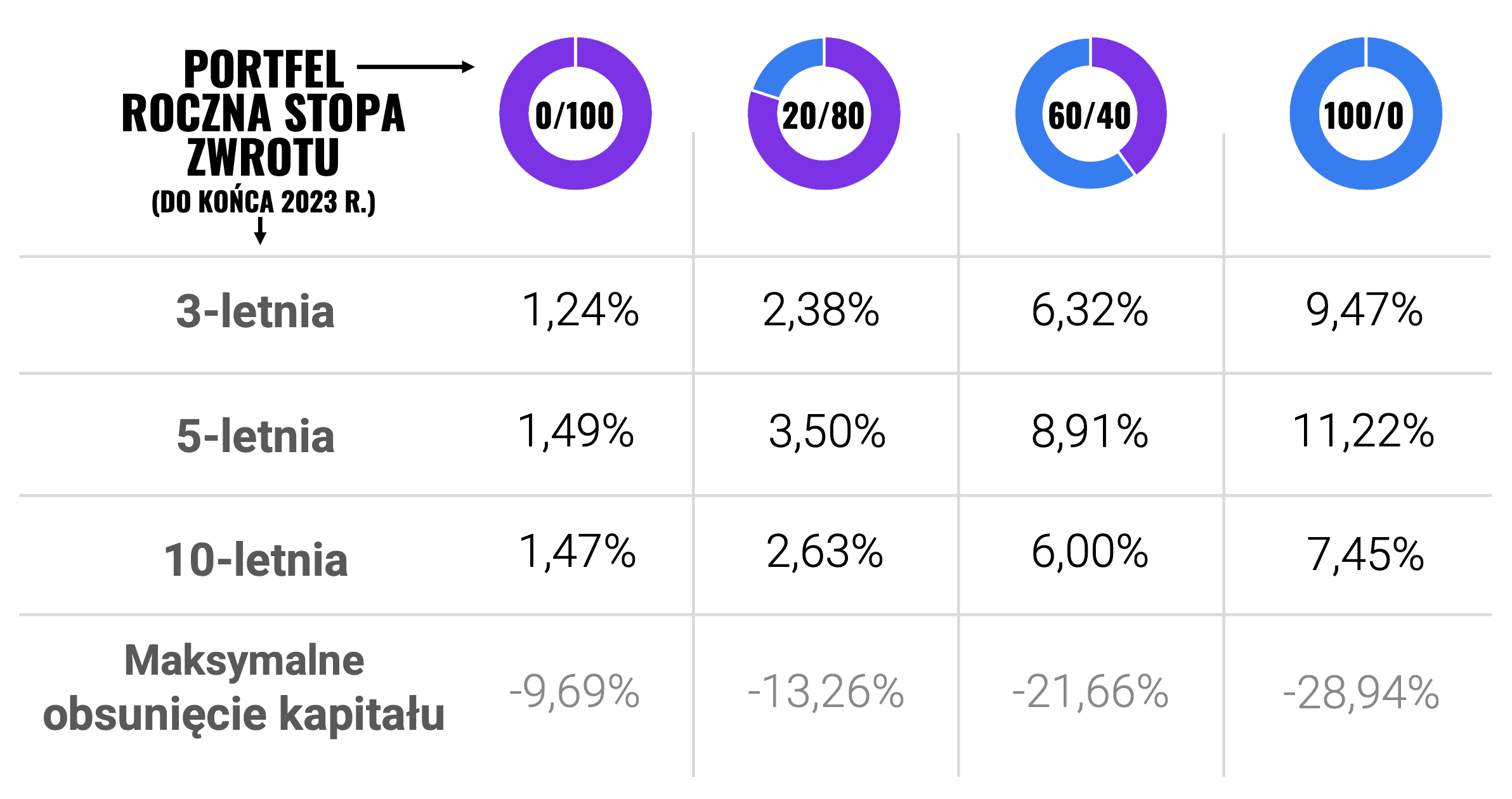

Wyniki Złotego Portfela (według Finax)

Czego można spodziewać się po każdym wariancie Złotego Portfela? Oto wyniki analizy, którą przeprowadziły Finax oraz Beta ETF:

Założenia do analizy były następujące:

- Okresy liczone wstecz od końca 2023 r.

- Wyniki uwzględniają standardowe opłaty Finax i pełne koszty Beta ETF.

- Wyniki uwzględniają rebalancing Finax.

- Wyniki nie uwzględniają podatków (istotne zwłaszcza przy rebalancingu).

Oczywiście ZAWSZE warto pamiętać, że przeszłe wyniki nie determinują tego, co wydarzy się w przyszłości. Mogą jedynie wspomóc proces budowania własnej strategii inwestycyjnej, ale nie można ich uważać za pewnik.

Wyżej podałem wyniki od Finax, ale w dalszej części artykułu znajdziecie także back-testy przeprowadzone wspólnie z Jackiem Lempartem. Pochylimy się tam zwłaszcza nad różnicami w stopach zwrotu portfeli zabezpieczonych przed ryzykiem walutowym i bez takiego zabezpieczenia.

Opłaty i inne ważne informacje

Skoro wspomniałem już wyżej o opłatach, to pora się pochylić także nad nimi.

Finax za oferowanie nam usług pobiera opłatę za zarządzanie, która w przypadku Złotego Portfela wynosi standardowo:

- 0,5% rocznie brutto dla portfela obligacyjnego.

- 1,2% rocznie brutto dla pozostałych wariantów Złotego Portfela.

Ale to nie wszystko! Finax oferuje premierową promocję – każdy, kto do końca października 2024 roku otworzy Złoty Portfel i zasili go dowolną kwotą (minimalnie 50 zł), otrzyma dożywotnio zniżkę 50% na opłaty Finax (dotyczy Złotego Portfela). Promocja dostępna jest dla każdego – zarówno obecnych klientów Finax, jak i nowych klientów! Obejmuje zarówno środki wpłacone w październiku, jak i te, które będą wpłacane w przyszłości.

W efekcie opłaty na rzecz Finax za zarządzanie Złotym Portfelem mogą wynosić już na zawsze:

- 0,25% rocznie brutto dla portfela obligacyjnego.

- 0,6% rocznie brutto dla pozostałych wariantów Złotego Portfela.

To olbrzymi ukłon w kierunku wszystkich klientów Finax i niepowtarzalna okazja żeby “zaklepać sobie” zniżkę na Złoty Portfel już na zawsze.

Promocja Finax TYLKO do końca października 2024!

Szczegóły promocji Finax opisane są tutaj.

Moim zdaniem bez względu na to, czy obecnie planujecie inwestować w Złoty Portfel, to warto sobie “zaklepać” dożywotnią zniżkę na każdym z czterech portfeli. W tym celu należy:

- Otworzyć jeszcze w październiku 2024 cztery warianty “Złotego Portfela”.

- Na każdy z nich wpłacić co najmniej 50 zł (taka jest wpłata minimalna)…

- … i już = macie dożywotnią zniżkę 50% opłaty za zarządzanie.

Dla jasności: zniżki Finax naliczane są dla każdego wariantu portfela oddzielnie, więc warto założyć wszystkie cztery. Nowa, niższa opłata naliczana będzie zarówno dla środków wpłaconych w okresie promocji, jak i dla przyszłych wpłat na aktywowane w okresie promocji konta Złoty Portfel i/lub Złoty Portfel Obligacji.

Warto skorzystać… żeby potem nie płakać, że coś uciekło.

Jeśli jesteś już klientem Finax – po postu zaloguj się, a następnie wybierz opcję “Otwórz nowe konto”. Nowi klienci powinni wybrać opcję “Zacznij teraz” na stronie Finax.

UWAGA: Możecie też założyć konto przez aplikację mobilną Finax, ale zanim to zrobicie, to zalecam jej aktualizację a następnie wybranie przy zakładaniu nowego konta opcji “Inwestowanie z ekspozycją na Polskę”.

Co jeszcze warto wiedzieć o Złotym Portfelu?

- Minimalna inwestycja wynosi 50 zł. To duży plus zwłaszcza dla osób planujących systematyczne dopłacanie mniejszych kwot. Finax automatycznie rozdysponowuje środki zgodnie z założoną alokacją portfela.

- Brak prowizji transakcyjnych i innych opłat. Wszystkie opłaty Finax mieszczą się w jednej opłacie za zarządzanie.

- Transakcje zakupu i sprzedaży w Złotym Portfelu dokonywane są w środy! To inaczej niż w przypadku dotychczasowych, globalnych portfeli Finax – tam transakcje realizowane są we wtorki.

- Złote Portfele podlegają automatycznemu rebalancingowi. Rebalancing to operacja przywracająca modelowy skład portfela w przypadku, gdy wagi poszczególnych ETF-ów zbyt bardzo się odchylą (w wyniku zmian ich cen). Przywraca to profil ryzyka portfela i przy okazji może poprawiać stopę zwrotu, o czym pisałem szczegółowo w tym artykule. W Finax inwestor nie musi monitorować czy zaszły okoliczności do przeprowadzenia rebalancingu – robi to robo-doradca i przeprowadza go w optymalnych momentach.

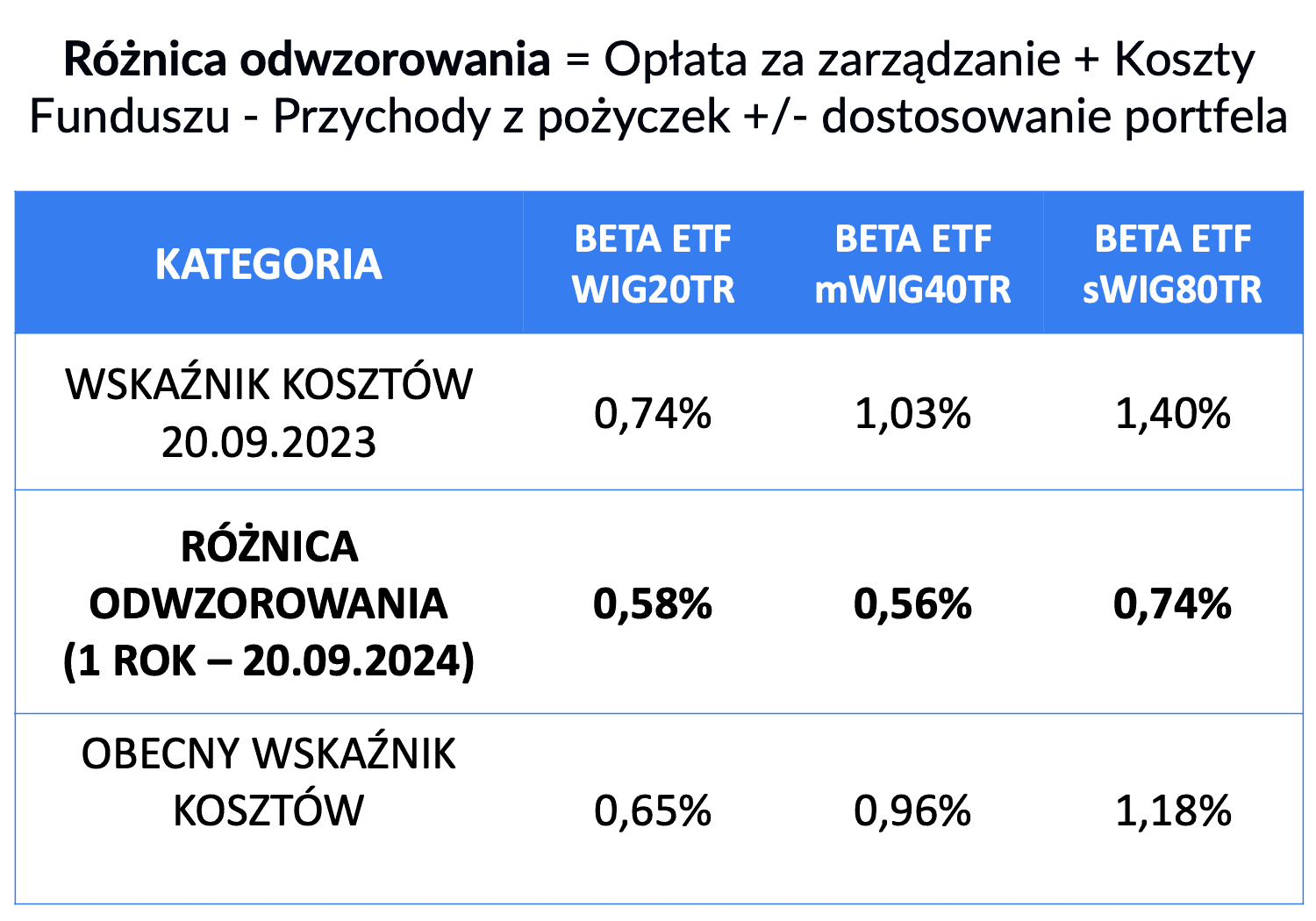

Dodatkowa zniżka od Beta ETF

Warto dodać, że oprócz opłaty za zarządzanie Finax, inwestor ponosi także opłaty na rzecz emitenta ETF-ów – w tym przypadku Beta ETF. Opłaty te na bieżąco pomniejszają wycenę ETF-ów, więc nie widzimy na bieżąco ile nas kosztuje posiadanie tych funduszy. Finalna wysokość opłat uwidacznia się dopiero w tzw. tracking difference – różnicy odwzorowania indeksu przez fundusz ETF.

Istotną składową tej różnicy odwzorowania są też koszty samego funduszu. Im mniej aktywów w zarządzaniu ma sam fundusz, tym proporcjonalnie większy jest wpływ całkowitych kosztów na jego wynik. Jest to jeden z powodów, dla których tak trudno jest polskim “raczkującym” jeszcze ETF-om konkurować kosztowo z największymi ETF-ami na świecie. Niemniej – chociażby ze względu na wzrost aktywów, rzeczywiste koszty ETF-ów od Bety systematycznie spadają.

Poniżej znajdziecie zestawienie wskaźnika kosztów we wrześniu 2023 i na dzień 1 sierpnia 2024 roku (ostatni wiersz).

Źródło: Beta ETF.

Źródło: Beta ETF.

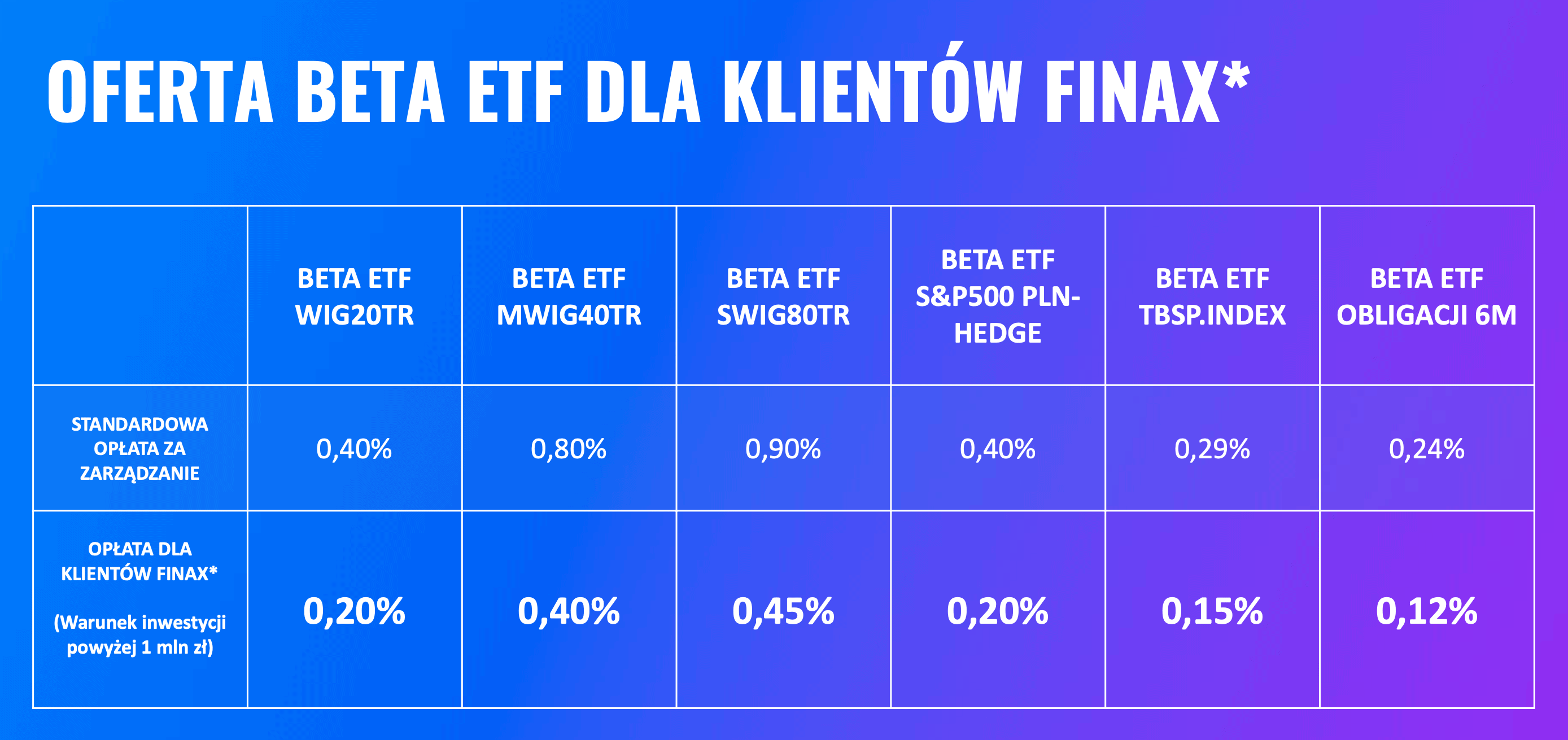

Także i w tym obszarze Złoty Portfel wprowadza istotną korzyść… Każdy fundusz Beta ETF uprawniony jest bowiem do świadczeń dodatkowych dla tych inwestorów, którzy utrzymują w danym funduszu inwestycję powyżej 1 miliona złotych. Przez “inwestora” rozumie się tu nie pojedyncze osoby fizyczne, ale także partnerów takich jak Finax. Oznacza to, że tak szybko, jak szybko Finax przekroczy (dzięki klientom inwestującym w Złoty Portfel) poziom 1 mln złotych w każdym ETF-ie od Bety, tak szybko “zapracuje” na dodatkowe zniżki od samej Bety (dla jasności: zniżki aktywowane są per fundusz od razu po przekroczeniu 1 mln zł zainwestowanych w nim środków). A te zniżki wcale nie są małe…

Poniżej znajdziecie tabelę, którą Beta ETF pokazywała podczas premiery Złotego Portfela.

Emitent polskich ETF-ów zdecydował się obniżyć własną opłatę za zarządzanie o połowę! Wielki ukłon ode mnie dla Bety, bo to kolejny czynnik uatrakcyjniający inwestowanie w ich ETF-y za pośrednictwem Finax.

I tu w zasadzie kończy się przedstawienie podstawowych cech Złotego Portfela od Finax. Jeśli chcecie przeczytać więcej na ten temat z innych źródeł, to polecam przewertowanie tych materiałów od Finax (i Beta ETF):

- Złoty Portfel, czyli inwestowanie na autopilocie w polskiej walucie

- Promocja: Złoty Portfel już zawsze o połowę taniej

- Złoty Portfel – pytania i odpowiedzi. Wszystko, co chcesz wiedzieć

- Złoty Portfel Obligacji, jeśli szukasz poduszki finansowej

- O co chodzi w portfelu 60/40

- WIDEO: Złoty Portfel – co, dlaczego i dla kogo. Inwestuj lokalnie z Finax!

- WIDEO: Jak zbudowaliśmy Złoty Portfel w Finax

- WIDEO: Złoty Portfel Obligacji w Finax

Złoty Portfel – informacje dla zaawansowanych

A teraz garść informacji dla bardziej zaawansowanych Czytelników i tych inwestorów, którzy lubią dokładnie rozumieć konsekwencje dokonywanych wyborów inwestycyjnych.

Wspólnie z Jackiem Lempartem z atlasETF.pl oraz bloga SystemTrader.pl przygotowaliśmy dla Was analizę wariantów Złotego Portfela starając się pokazać wpływ zniżki Finax (ale i podatków) na końcowe rezultaty inwestowania. Oddzielnie spróbujemy Wam także pokazać, dlaczego nie jesteśmy entuzjastami zabezpieczenia walutowego stosowanego przez Finax.

Wyniki testów historycznych Złotego Portfela

Back-testing czterech wariantów Złotego Portfela wykonaliśmy przy następujących założeniach:

- Analiza obejmowała okres 14 lat – od 1 stycznia 2010 roku do końca 2023 roku.

- Skorzystaliśmy z danych udostępnionych przez Finax oraz Beta ETF, które obejmowały notowania ETF-ów za okres, w którym były one dostępne. W okresie poprzedzającym istnienie tych ETF-ów dane pochodzą z oficjalnych indeksów i są skorygowane o wszystkie koszty emitenta – Beta ETF.

- Dane nie uwzględniają zniżek, które Beta ETF oferuje Finaxowi (po przekroczeniu 1m zł AuM na ETF).

- Testy historyczne wykonane zostały w oprogramowaniu System Trader.

- Testy zakładają jednorazową inwestycję w wysokości 100 tys. zł.

- Wyniki podane są w PLN.

- Dane o inflacji w Polsce pochodzą od GUS.

- Podatki naliczone są zgodnie z polskim prawem (podatek od zysków kapitałowych), przy czym przyjęto założenie, że zdarzenia podatkowe wymagają sprzedaży części portfela w celu zapłaty podatku.

- Nie uwzględnialiśmy kosztów transakcyjnych, bo te z perspektywy klienta zawarte są w opłacie za zarządzanie ponoszonej na rzecz Finax.

- Rebalancing przeprowadzano zgodnie z niejawnym algorytmem Finax (ale Jacek i ja znamy sposób przeprowadzania rebalancingu przez Finax i odwzorowaliśmy go w testach).

- Rezultaty uwzględniają zabezpieczenie walutowe do PLN.

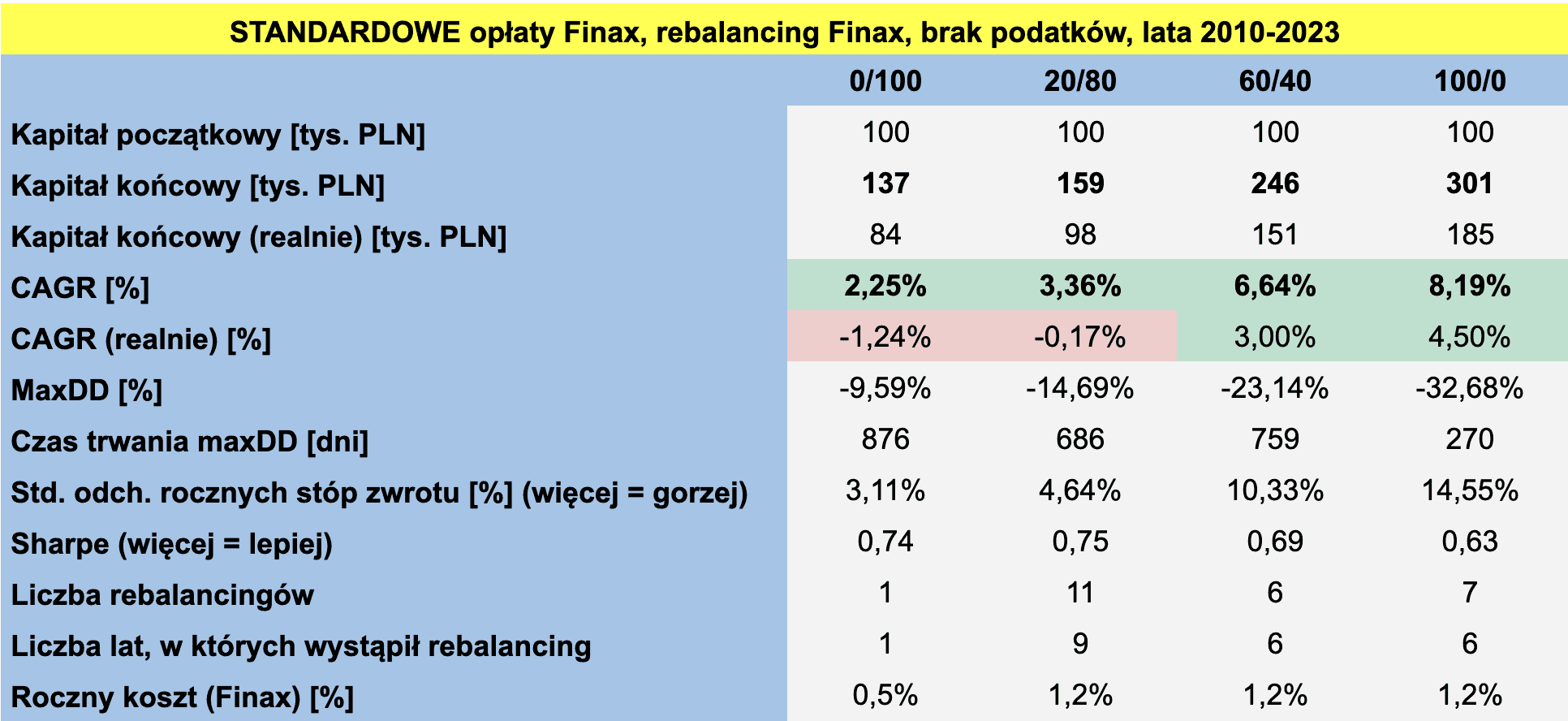

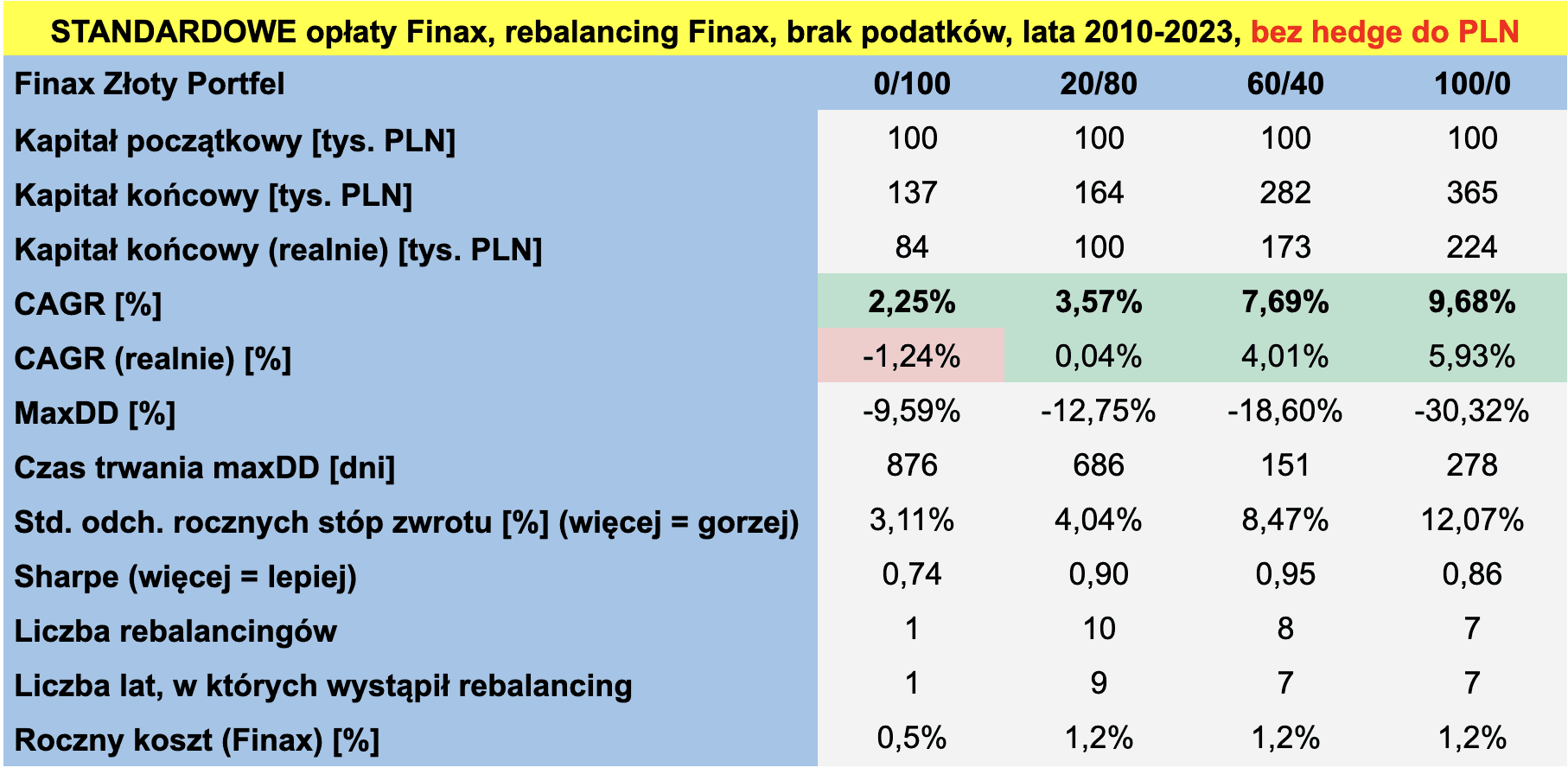

Scenariusz 1: Standardowe opłaty Finax i brak podatków

W pierwszym scenariuszu podajemy wyniki bez uwzględniania podatków, bo w taki sposób najcześciej wylicza się i podaje średnioroczne stopy zwrotu.

4 portfele. Ten w 100% akcyjny dał średnioroczną stopę zwrotu na poziomie 8,19% (lub 4,50% po skorygowaniu o inflację) i w praktyce potrajał wpłacony kapitał w ciągu 14 lat (301 tys. zł kapitału końcowego).

Widzimy, że w międzyczasie 7x przeprowadzono w tym portfelu rebalancing, przy czym w jednym roku wystąpiły nawet dwa takie zdarzenia. Ogólnie rebalancing wystąpił w sześciu rocznych okresach… i każde takie zdarzenie powinno generować podatek od zapłaty.

Zobaczmy więc jak zmieniały się wyniki, gdy uwzględnione zostały wycieki podatkowe…

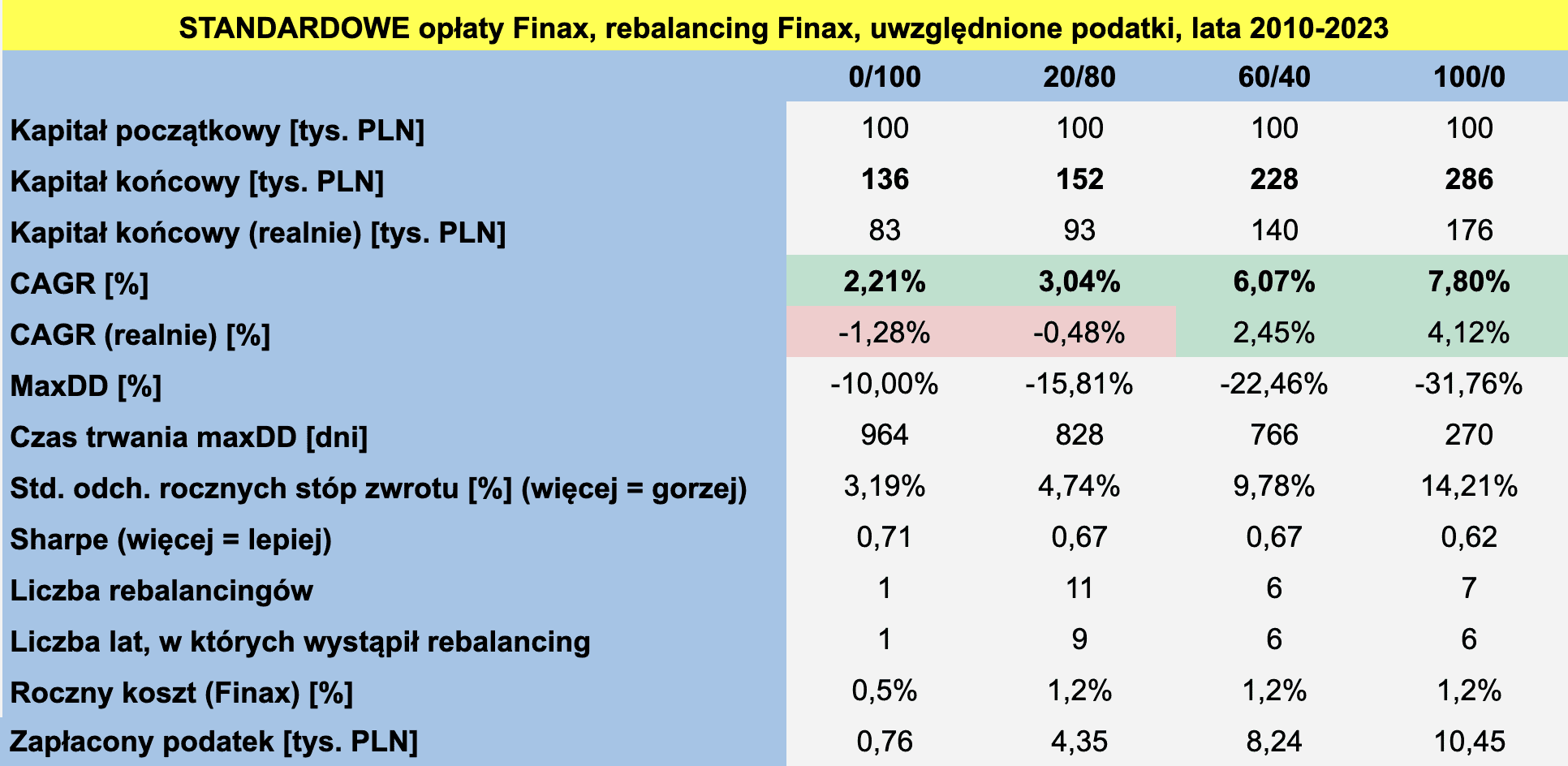

Scenariusz 2: Nadal standardowe opłaty Finax, ale z uwzględnieniem podatków

Każdy rebalancing powoduje sprzedanie tych komponentów portfela, których udział nadmiernie wzrósł (czytaj: wzrosła ich cena) i dokupienie tych komponentów portfela, które są niedoważone w stosunku do modelowych wag. W efekcie pierwsza z tych operacji powoduje, że pojawia się podatek do zapłaty.

Mentalnie rebalancing jest trudny do udźwignięcia. Dlaczego? Bo może polegać na sprzedawaniu tego co rośnie (i co generuje zysk) i zastąpienie tego tym, co w danym okresie spadło najbardziej. Oczami wyobraźni widzimy dalszy kierunek zmian kursów i czasami trudno jest “pozbyć się dalszych wzrostów” na takich umacniających się papierach i jednocześnie “łapać spadające noże” albo “uśredniać w dół” albo “pogłębiać straty” na tych papierach, które już spadły.

Dodatkowo na to nakłada się jeszcze późniejszy obowiązek zapłaty podatku z tytułu sprzedaży z zyskiem tych aktywów, które wcześniej urosły. Czyli potencjalny ból psychiczny pogłębiany może być jeszcze bólem związanym z koniecznością zapłaty podatku – chociaż fizycznie w naszym ręku nic nie zostaje, bo niemalże cały zysk (minus podatki) przeznaczamy na zakup innych, przecenionych papierów.

To właśnie fakt pełnej automatyzacji rebalancingu postrzegam jako jedną z najważniejszych zalet korzystania z robo-doradcy. Operacja taka odbywa się bez zaangażowania inwestora (Amerykanie mówią na to “set and forget” – ustaw i zapomnij).

O ile jednak zmienią się wyniki Złotego Portfela, jeśli uwzględnimy podatki płacone z tytułu jego rebalansowania?

Widać, że kapitał końcowy w Złotym Portfelu 100/0 zmalał do 286 tys. zł. Co prawda podatek wyniósł ok. 10 450 zł, ale wartość końcowa portfela zmalała o ok. 15 000 zł.

Skąd różnica? No cóż… wycieki podatkowe w trakcie trwania inwestycji spowodowały, że efektywnie pracował w niej mniejszy kapitał, więc na końcowy, gorszy wynik złożyły się także “utracone korzyści”.

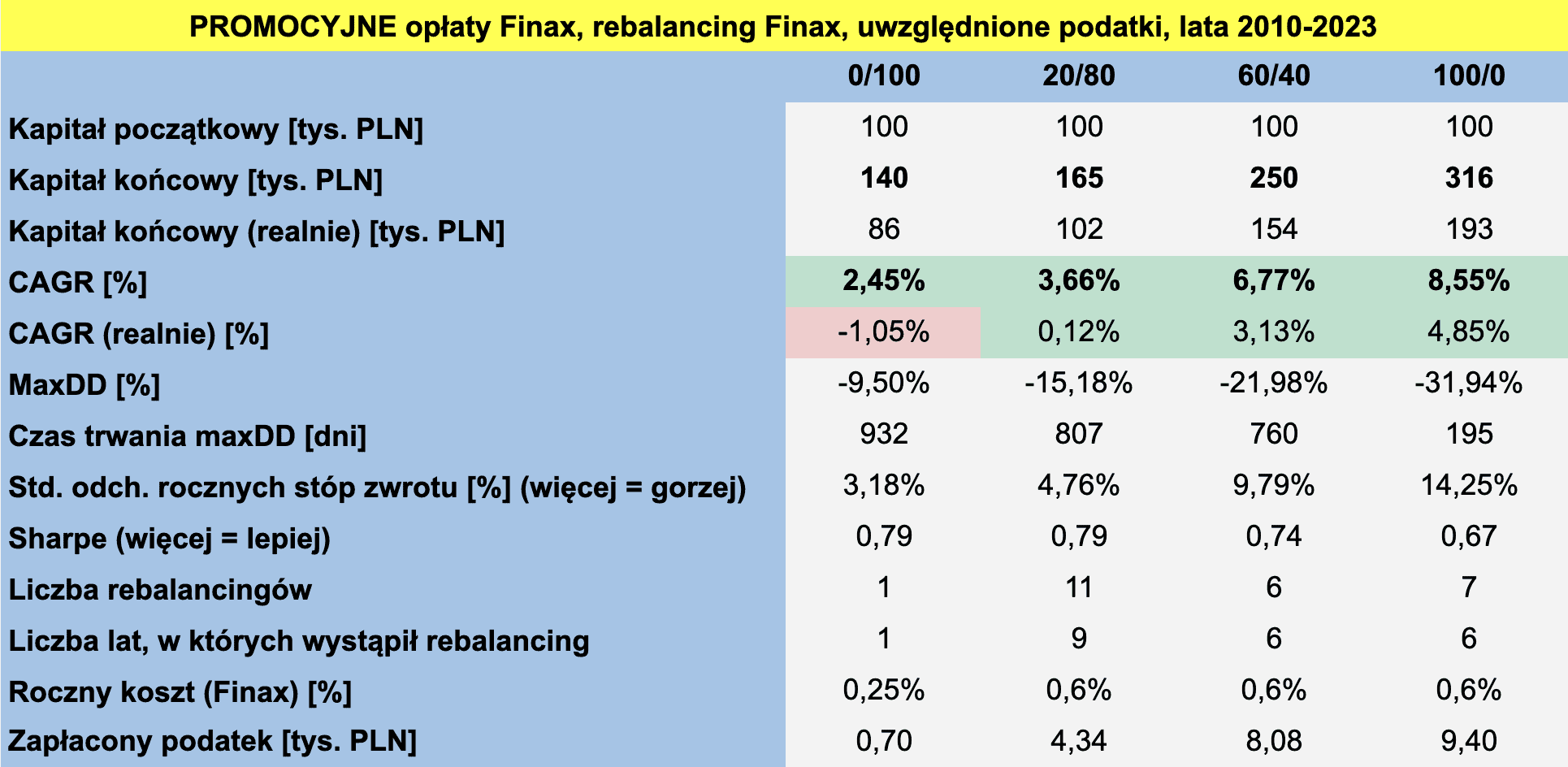

Scenariusz 3: Promocyjne opłaty Finax z uwzględnieniem podatków

W ostatnim scenariuszu zredukowaliśmy opłatę Finax do poziomów, którymi cieszyć się będą wszyscy uczestnicy październikowej promocji Złotego Portfela (0,25% za Złoty Portfel Obligacji i 0,6% za pozostałe warianty). Nadal uwzględniamy podatki płacone przy rebalancingu.

Jak widać obniżka opłaty Finax przełożyła się na bardzo konkretne rezultaty. Stopy zwrotu, nawet z uwzględnieniem płaconych podatków, są wyższe, niż miało to miejsce w pierwszym scenariuszu, który nie uwzględniał podatków, lecz miał standardowy poziom opłaty Finax.

Dobrze to pokazuje, jak ważne jest obniżanie kosztów inwestowania.

Dobra informacja jest taka, że nasze analizy nie uwzględniały oddzielnej zniżki od Beta ETF. Gdybyśmy ją uwzględnili, to rezultaty byłyby jeszcze lepsze.

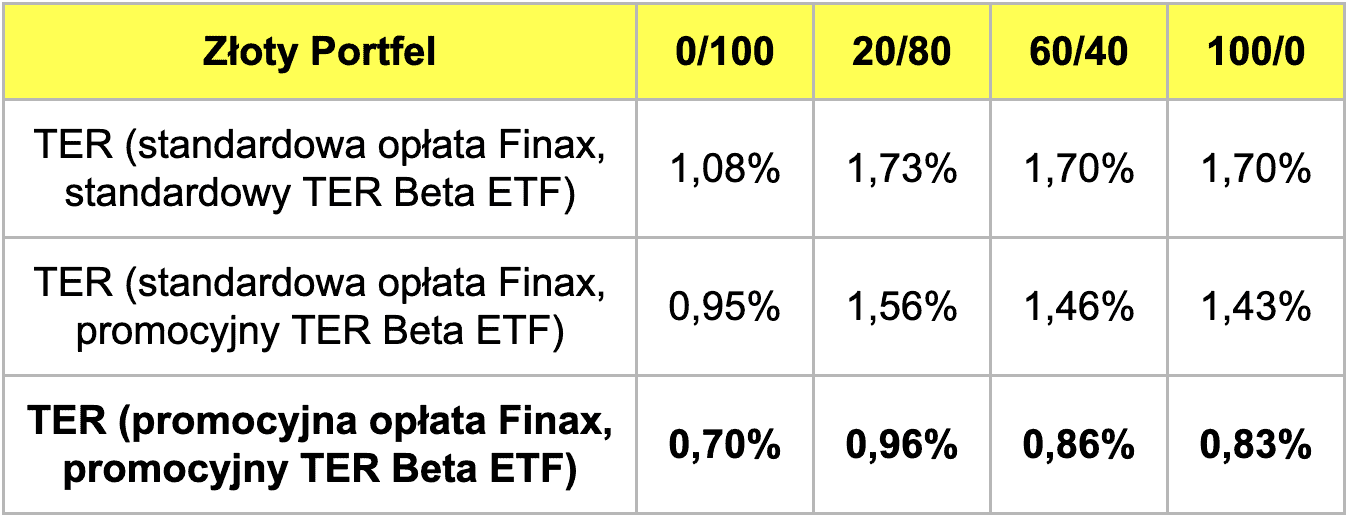

Ile efektywnie wynoszą całkowite opłaty?

To dobry moment, aby spróbować oszacować całkowite koszty inwestowania poprzez Finax z wykorzystaniem funduszy Beta ETF denominowanych w PLN.

Jak widać inwestowanie poprzez polskie ETF-y z pomocą robo-doradcy nie jest tanie (ale o tym pisałem już wcześniej). Nawet z uwzględnieniem promocyjnych stawek poszczególne portfele kosztują od 0,70% do 0,96% rocznie. Dla jasności: są to już całkowite zagregowane koszty Finax i samych funduszy (tzw. TER – Total Expense Ratio – wskaźnik kosztów całkowitych).

Z drugiej strony pojawia się pytanie, do czego należałoby porównywać te koszty? Bardziej zaawansowani inwestorzy i tak zapewne będą inwestować samodzielnie kupując ETF-y w biurach maklerskich i komponując portfel zgodny z ich założeniami…

Produkt Finax skierowany jest do tych inwestorów, którzy nie mają głowy ani czasu do samodzielnego inwestowania i nie chcą pilnować kiedy należy przeprowadzać rebalancing. Tacy inwestorzy trafiali najczęściej ze swoim kapitałem do TFI i inwestując w tamtejszych funduszach ponoszą zazwyczaj znacząco wyższe opłaty.

Przypominam, że wymuszona przez regulatora na TFI obniżka opłaty za zarządzanie do maksymalnie 2% rocznie, to tylko jedna z opłat obciążających inwestorów. Całkowite koszty funduszy od TFI mogą być znacząco wyższe. Pod tym względem oferta Finax jest bardzo konkurencyjna. A kto nie wierzy – niech sprawdzi koszty całkowite TER w dokumentach KIID porównywalnych funduszy od TFI. ?

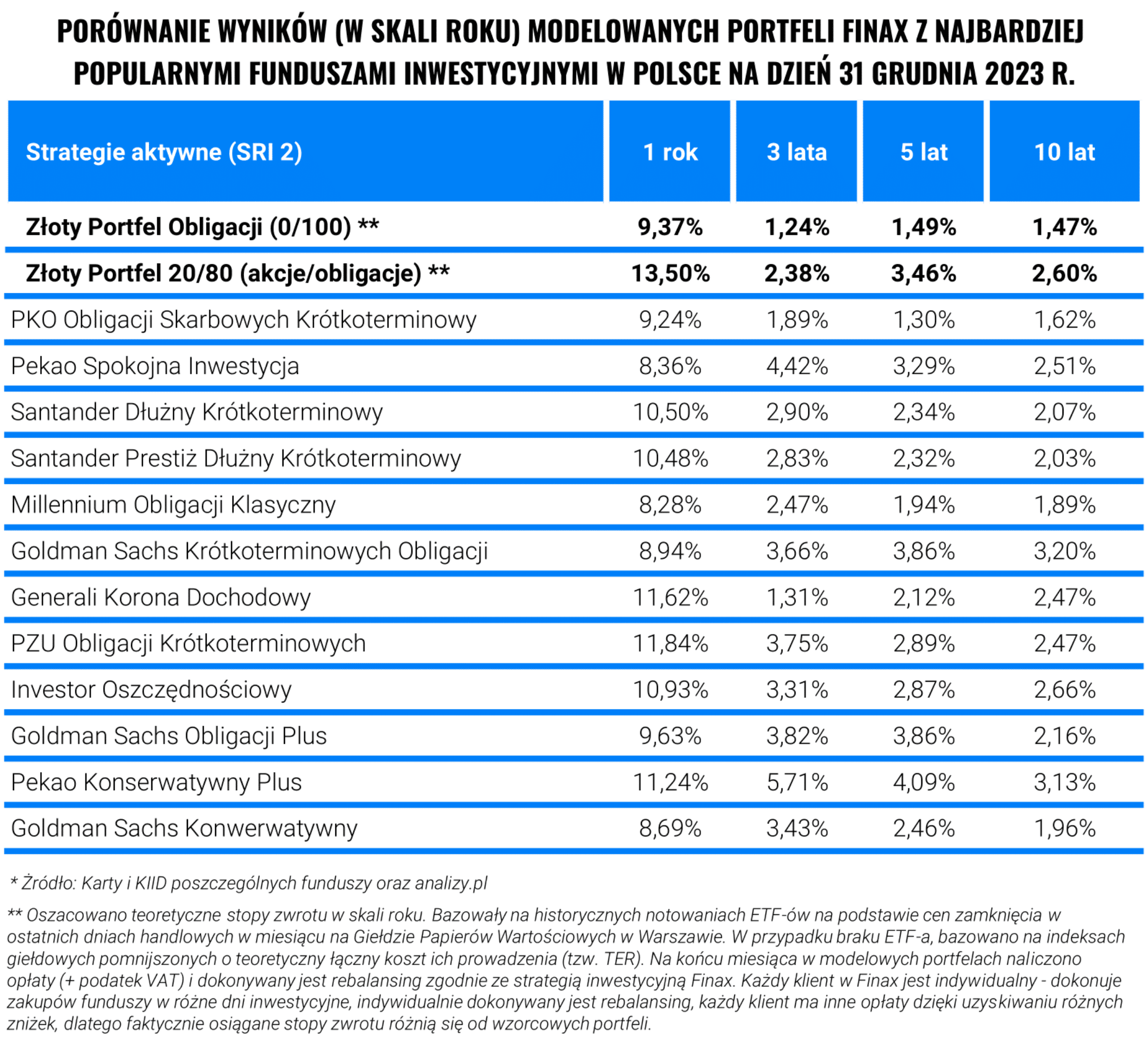

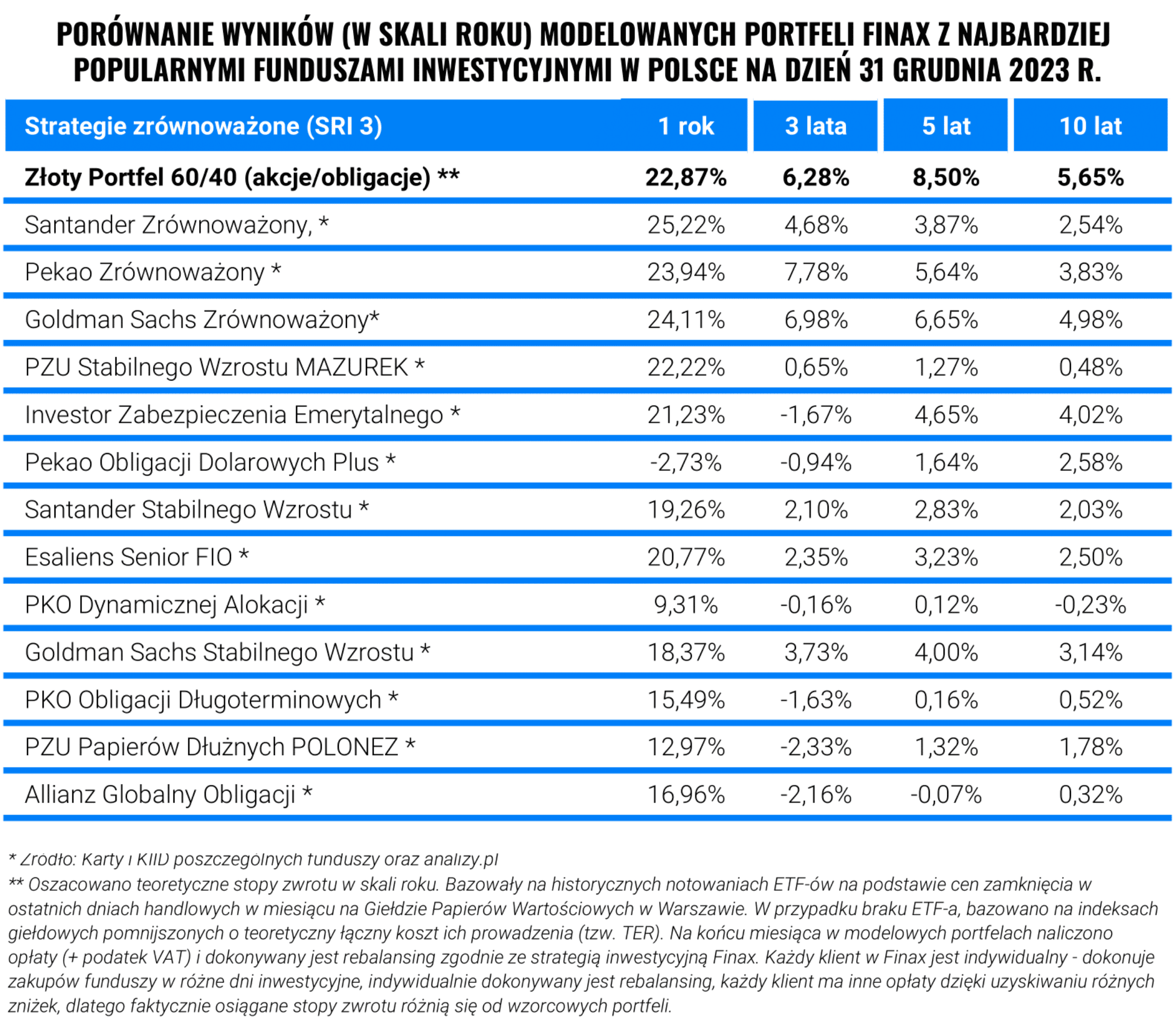

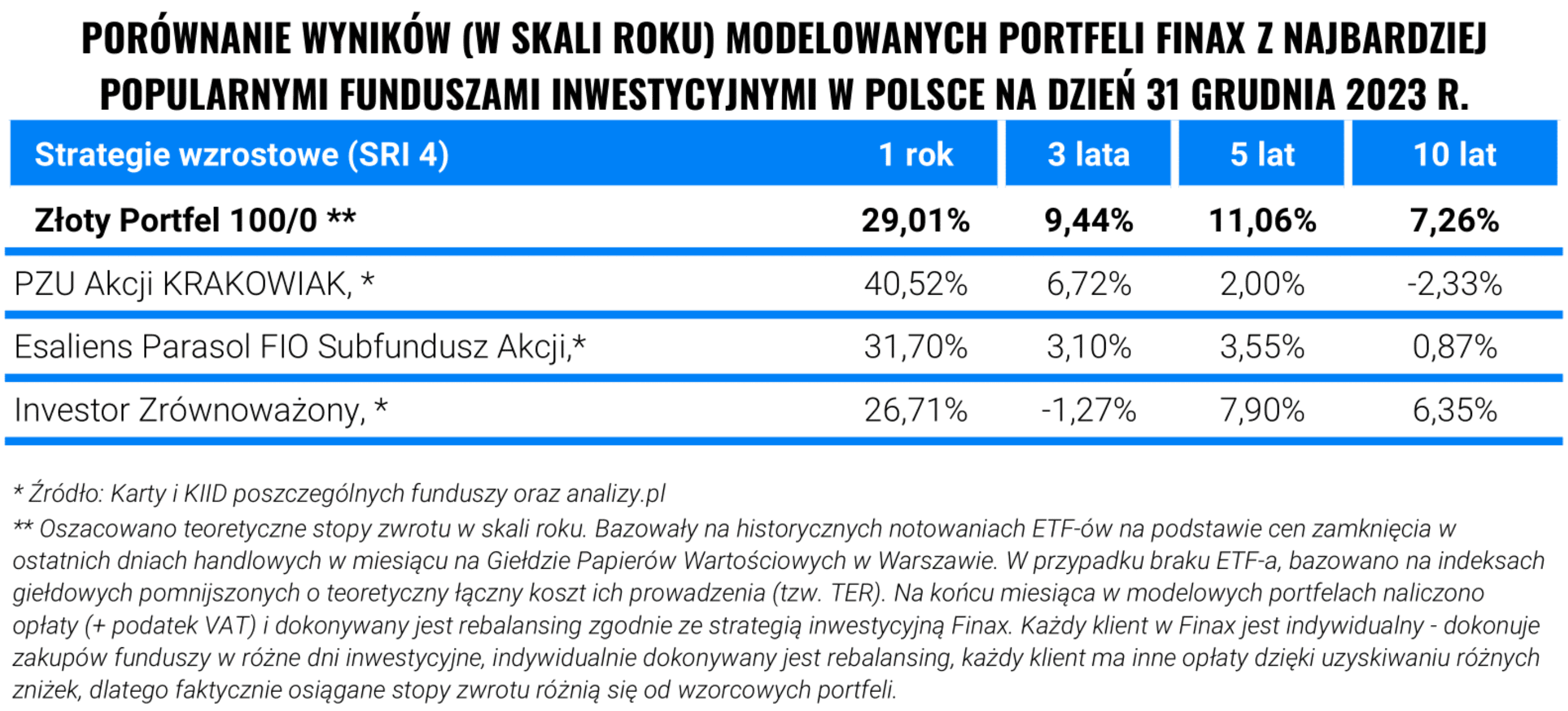

Jak Złoty Portfel wypada na tle funduszy od TFI?

Skoro Finax wprowadził już produkt dla polskich inwestorów, denominowany w PLN, pozbawiony ryzyka walutowego i do tego w wariantach obligacyjnym, akcyjnym i mieszanych, to można pokusić się o porównanie wyników wariantów Złotego Portfela z analogicznymi funduszami od polskich TFI.

Zanim przejdę do pokazania różnic z wynikach, to chcę zasygnalizować najważniejszy moim zdaniem atut oferty Finax w porównaniu z ofertą polskich TFI – taki, który często umyka w przeróżnych czysto-liczbowych analizach. Jest nim TRANSPARENTNOŚĆ oferty Finax:

- Wiadomo z jakich ETF-ów i w jakich proporcjach zbudowany jest każdy portfel.

- Inwestor może w każdym momencie sprawdzić bieżący skład portfela i to, w jakim stopniu jego wagi odchylają się od modelowych – wystarczy zalogować się na konto u robo-doradcy.

- Wszystkie koszty są jasno podane. Ba! Każdy klient widzi swój indywidualny poziom kosztów po uwzględnieniu wszystkich zniżek.

- Nie ma tutaj upychania dodatkowych kosztów w postaci szeregu dziwnych opłat tu i ówdzie – tak jak ma to miejsce w TFI (do tego stopnia, że aż regulacyjnie Unia Europejska musiała je zmusić do podawania całkowitych kosztów w dokumentach KIID, a nie tylko “epatowanie” wysokością opłaty za zarządzanie, która jest tylko jedną z opłat naliczanych przez TFI).

- Nie ma tutaj kombinowania z benchmarkami, po to tylko, by potem móc chwalić się ich pobijaniem (klasyka “podbijania” własnych rezultatów przez TFI).

- Portfele Finax mają stabilny skład – tu przez lata nikt nie manipuluje przy wagach poszczególnych komponentów, nie zmienia ETF–ów wchodzących w skład tych portfeli i nie wywraca ich strategii do góry nogami (jak to niestety ma miejsce w przypadku funduszy od TFI).

Niemniej – najbardziej przemawiają wyniki i konkrety. Publikuję więc tutaj zestawienia pochodzące od Finax (nie było sensu bym tworzył własne, bo i tak źródłem danych są karty KIID poszczególnych funduszy oraz serwis analizy.pl). Założenia przyjęte przez Finax:

- Porównano wyniki portfeli Finax z najpopularniejszymi w Polsce funduszami inwestycyjnymi w każdej z kategorii ryzyka mierzonej wskaźnikiem SRI (tutaj więcej o metodologii).

- Złoty Portfel 0/100 i 20/80 mają kategorię ryzyka SRI równą 2 (pomiar za lata 2019–2023). To najniższa miara SRI wśród portfeli Finax. Dotychczas – ze względu na ryzyko walutowe – nawet te najbardziej konserwatywne portfele denominowane w EUR miały SRI 3.

- Złoty Portfel 60/40 należy do kategorii SRI 3 (strategie zrównoważone).

- Złoty Portfel 100/0 ma kategorię SRI 4 (strategie wzrostowe), czyli taką, jak większość klasycznych portfeli Finax denominowanych w euro.

- We wszystkich analizach uwzględniono standardowe opłaty Finax i Beta ETF (bez żadnych zniżek).

No to zobaczmy wyniki…

Jak widać – im dłuższy horyzont, tym lepiej Złoty Portfel wygląda na tle funduszy od TFI. A przypominam, że powyższe wyniki nie uwzględniają jeszcze zniżek od Finax i Beta ETF, więc wyniki mogłyby być jeszcze lepsze.

Jak działa hedging walutowy?

Na deser zostawiłem omówienie plusów i minusów hedgingu walutowego, czyli tego elementu Złotego Portfela, który wzbudza moje największe wątpliwości.

Na czym polega zabezpieczenie walutowe przy inwestowaniu w ETF na indeks S&P 500?

Mówiąc w uproszczeniu otrzymujesz dokładnie taką stopę zwrotu w PLN, jaką otrzymałbyś w USD bez względu na to, o ile zmienił się kurs USD/PLN (w górę lub w dół). Przykładowo: jeśli indeks S&P 500 wzrósł o 10% w USD, to w portfelu zabezpieczonym walutowo do PLN otrzymasz także 10% ale w PLN.

W teorii takie zabezpieczenie walutowe ma chronić inwestora przez niekorzystnym wpływem kursów walut na wynik inwestycyjny. W praktyce – zabezpieczenie walutowe jest mieczem obosiecznym. Jest ono bowiem zaprzeczeniem dywersyfikacji walutowej i sprowadza się do dokonania zakładu, że nasza lokalna waluta długoterminowo nie będzie się osłabiać w stosunku do USD. Inaczej mówiąc w tym scenariuszu spodziewamy się, że z czasem – w długoterminowej perspektywie – będziemy płacić za waluty obce (USD, EUR, CHF itd.) tyle samo PLN, albo i mniej.

Czy to założenie jest prawidłowe? Czas pokaże…

PLN nie należy do koszyka najmocniejszych światowych walut. Gdy na świecie zaczyna się przejściowo dziać źle, to inwestorzy uciekają do innych walut (a nie do polskiego złotego). Wtedy PLN się osłabia.

Gdyby – nie daj Boże – Polska znalazłaby się w środku konfliktu zbrojnego, to PLN także mógłby się szybko osłabić (analogicznie jak ukraińska hrywna po wybuchu wojny). W takim przypadku zabezpieczenie walutowe, np. na inwestycji w indeks S&P 500, zadziała przeciwko inwestorowi. Co z tego, że nasza inwestycja urośnie nominalnie o np. 10% w PLN, jeśli równocześnie PLN w stosunku do dolara osłabi się o kilkadziesiąt procent? Realnie będziemy mocno w plecy. A paradoksalnie – inwestycja bez zabezpieczenia walutowego do PLN (czyli z podjęciem ryzyka walutowego) dałaby nam wynik w PLN o te kilkadziesiąt procent lepszy, bo dolary zainwestowane w indeks S&P 500 byłyby przykładowo warte nie 3,90 zł lecz 5 zł, czyli 28% więcej. Nasza inwestycja w walucie obcej z ryzykiem walutowym, byłaby zabezpieczeniem na wypadek gwałtownego osłabienia się polskiego złotego.

Moja subiektywna opinia jest taka, że w inwestowaniu długoterminowym nie ma sensu zabezpieczać się walutowo do PLN. Takie zabezpieczenie kosztuje (a opłaty przekładają się na niższą stopę zwrotu) i… jest dosyć ryzykownym postawieniem na siłę lokalnej waluty. Osobiście preferuję dywersyfikację walutową. Tym bardziej, że w Polsce i tak mam ulokowany spory kapitał denominowany w PLN (w postaci nieruchomości). Dobrowolne uzależnianie wyników portfela inwestycyjnego od siły PLN uważam za błąd… chociaż oczywiście nie trzeba się ze mną zgadzać.

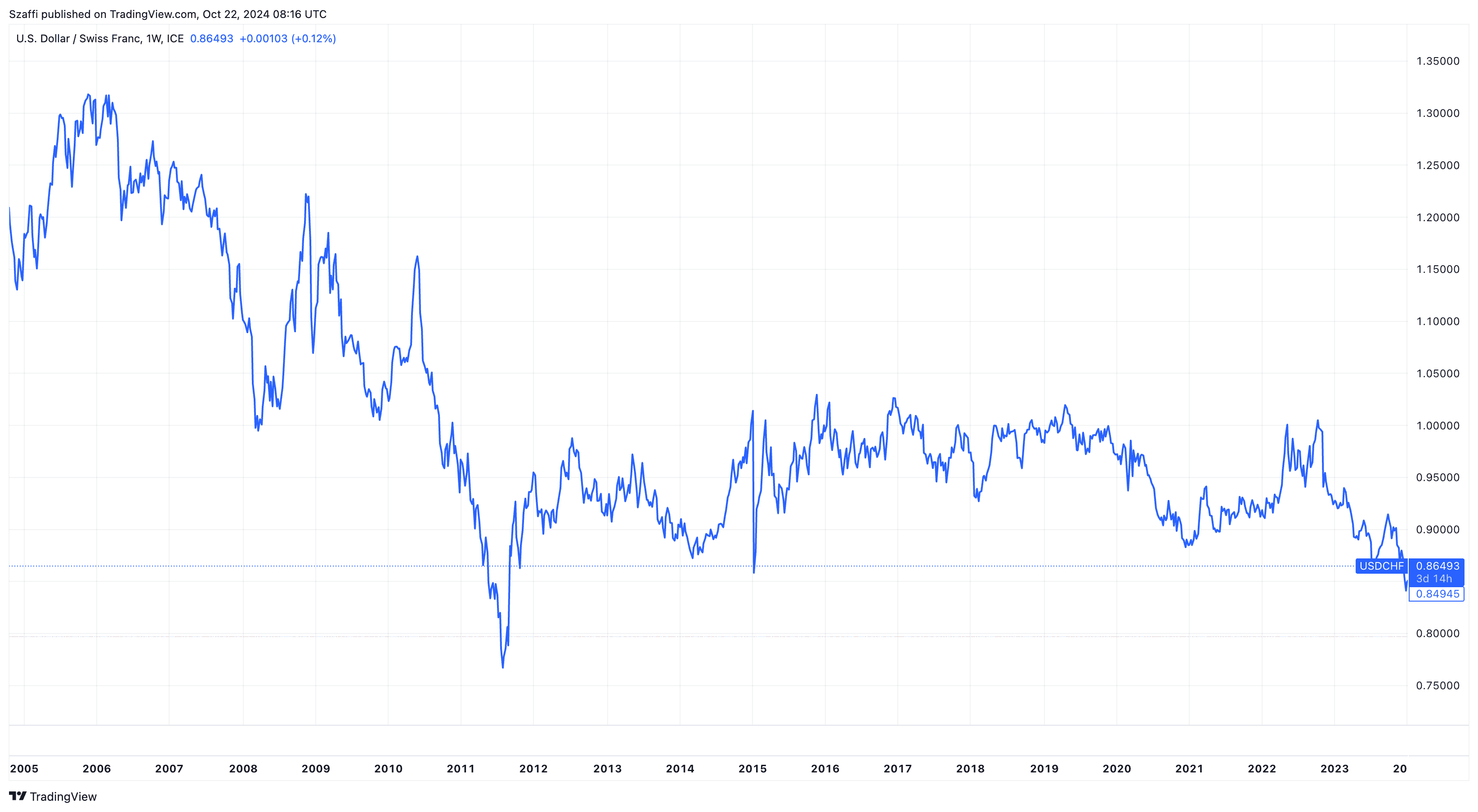

Wiem, że nic nie przemawia do wyobraźni tak jak konkretne przykłady. Poniżej znajdziecie więc analizę historyczną dwóch skrajnych przypadków:

- Franka szwajcarskiego (CHF) – jako przykładu silnej waluty umacniającej się do dolara amerykańskiego.

- Liry tureckiej (TRY) – jako przykładu waluty, która straciła ponad 90% wartości w stosunku do dolara na przestrzeni kilkunastu lat.

W obu przypadkach:

- Analizowany jest długi okres – od początku 2005 roku do końca 2023 roku, czyli 19 lat.

- Jednorazowa inwestycja – chociaż nie jest to typowy sposób inwestowania (zazwyczaj inwestujemy wiele razy mniejsze kwoty), to dobrze pokazuje, jak kolosalne znaczenie ma początkowy i końcowy kurs wymiany walut.

- Brak kosztów hedgingu walutowego.

- Użyto ETF SPY jako źródła danych dla nie-hedgowanego S&P 500 TR. Dla jasności: we wszystkich analizach używamy indeksów w wersji Total Return – uwzględniających także reinwestowanie dywidend.

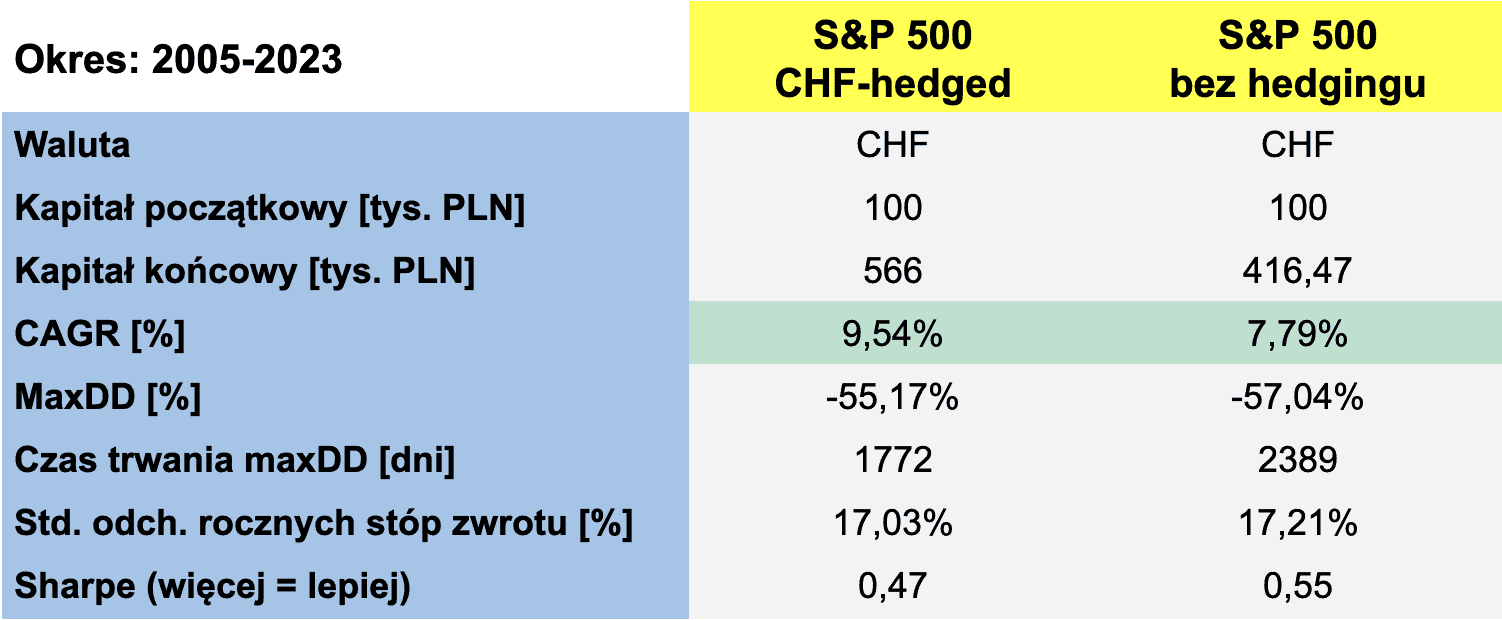

Case 1: CHF – waluta umacniająca się do USD

CHF to waluta, która od 2005 roku do końca 2023 roku umacniała się w stosunku do USD. Doskonale widać to na wykresie kursu USDCHF:

- 3 stycznia 2005 roku za dolara trzeba było zapłacić 1,1482 CHF.

- 29 grudnia 2023 roku dolar kosztował już tylko 0,8415 CHF.

- USD osłabił się aż o 26,71%.

Jak przełożyło się to na wyniki szwajcarskiego inwestora, który inwestował franki w indeks S&P 500 korzystając z zabezpieczenia walutowego do CHF? Widać to w poniższej tabelce. Po lewej stronie widzicie wyniki portfela z hedgingiem walutowym do CHF, a po prawej – wyniki dokładnie tego samego portfela, ale bez zabezpieczenia walutowego.

Jak widać w tym przypadku zabezpieczenie walutowe pomogło (a w zasadzie pomógł frank umacniający się w okresie inwestycji do dolara) – średnioroczna stopa zwrotu wzrosła z 7,79% do 9,54%. Do tego szwajcarski inwestor stosujący hedging do CHF skończył inwestycję ze znacząco wyższym kapitałem (566 tys. CHF) niż jego kolega, który takiego zabezpieczenia nie stosował (416 tys. CHF).

Ale jeśli wydaje Wam się, że to przesłanka przemawiająca za stosowaniem hedgingu walutowego, to zobaczcie poniższy przykład z drugiego bieguna…

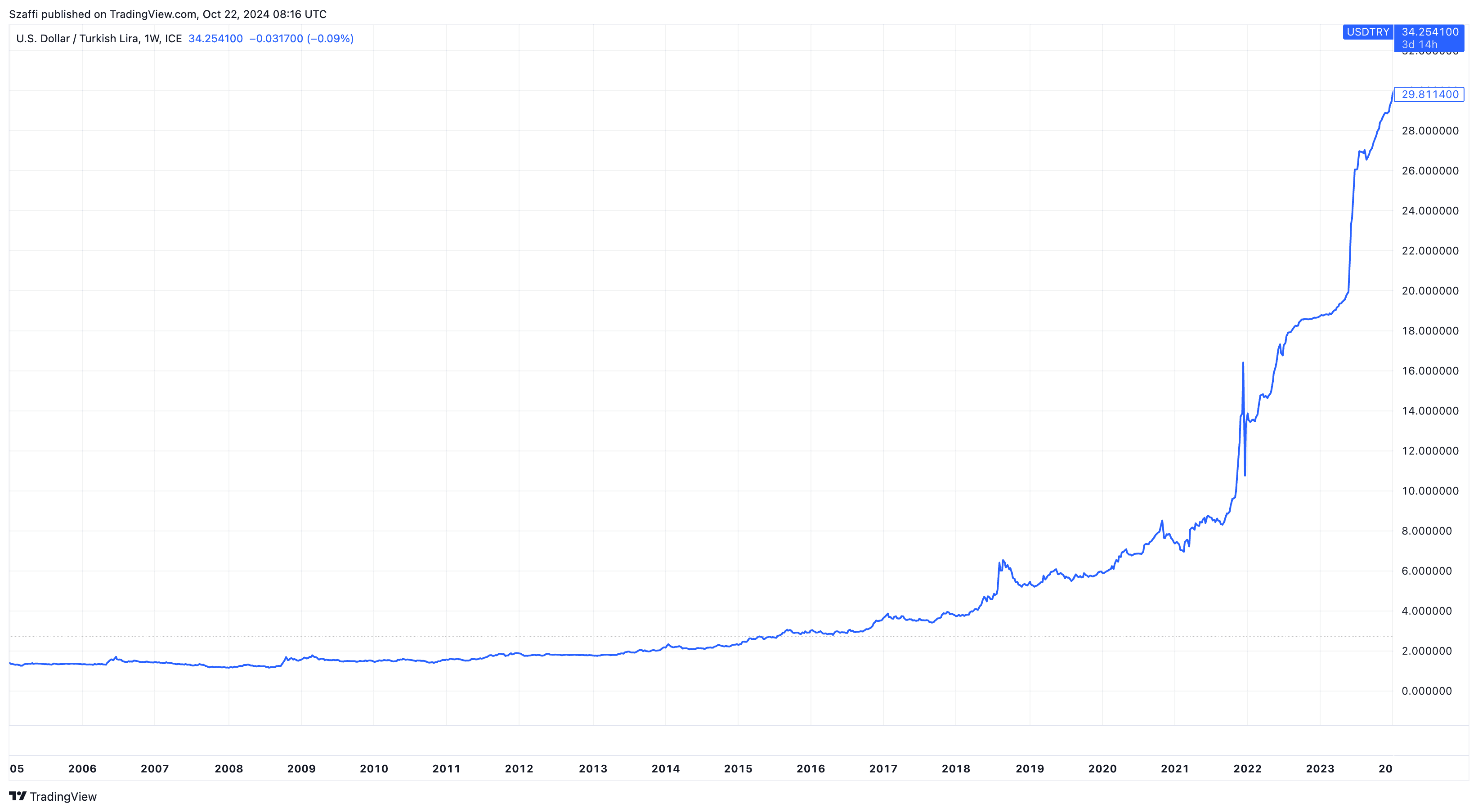

Case 2: TRY – waluta osłabiająca się do USD

Lira turecka (TRY), to waluta, która od lat “obrywa” przez niekonwencjonalną (delikatnie pisząc) politykę gospodarczą prezydenta Erdogana. Wbrew powszechnie przyjętym teoriom ekonomicznym, Erdogan uważał że obniżanie stóp procentowych doprowadzi do spadku inflacji. Wielokrotnie ingerował też w decyzje banku centralnego zwalniając bankierów przeciwnych obniżce stóp. W efekcie lira turecka od lata zmaga się z olbrzymim kryzysem walutowym, a kraj – z wysoką inflacją. Dość powiedzieć, że w ciągu ostatnich 14 lat lira straciła ponad 90% swojej wartości w stosunku do USD.

Doskonale widać to na wykresie kursu USDTRY:

- 3 stycznia 2005 roku za dolara trzeba było zapłacić 1,3450 TRY.

- 29 grudnia 2023 roku dolar kosztował już aż 29,4768 TRY.

- USD umocnił się w stosunku do liry aż o 2091,58% (!!!) a lira w tym okresie straciła około 95% swojej wartości!

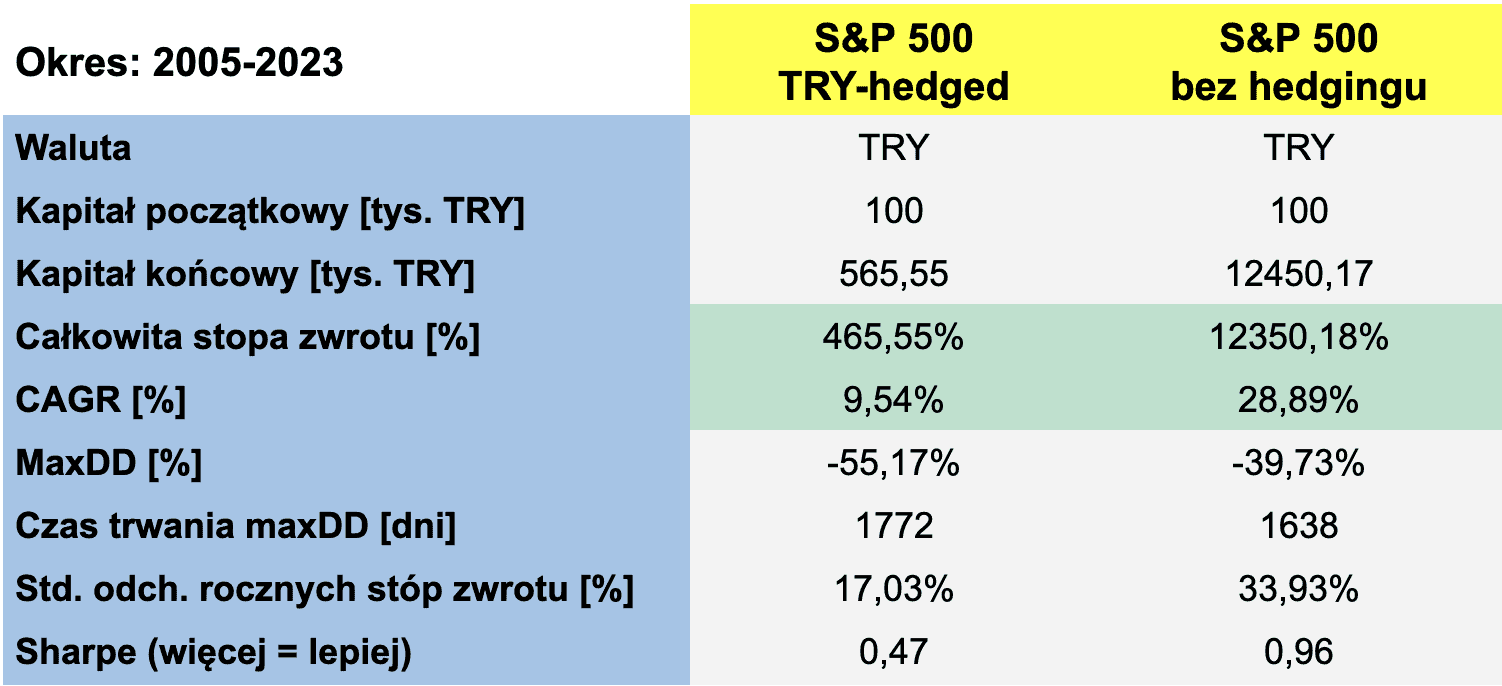

Jak przełożyło się to na wyniki tureckiego inwestora, który wpadł na “świetny” pomysł inwestowania w lirach tureckich w indeks S&P 500 z zastosowaniem zabezpieczenia walutowego do TRY?

Wyniki są powalające. Po lewej stronie widzicie wyniki portfela z hedgingiem walutowym do TRY, a po prawej – wyniki dokładnie tego samego portfela, ale bez zabezpieczenia walutowego. Celowo dodałem wiersz pokazujący całkowitą stopę zwrotu, bo to on najlepiej obrazuje rozmiar klęski wynikającej z zastosowania zabezpieczenia walutowego.

Smutny wniosek jest taki, że inwestor, który bał się ryzyka walutowego i zdecydował się je zabezpieczyć do TRY, na koniec 2023 roku miał (w lirach) kapitał ponad 20 razy mniejszy od osoby, która nie bała się ryzyka walutowego i go nie zabezpieczała (565 tys. TRY vs 12,5 mln TRY).

Co więcej – osoba korzystająca z hedgingu nie zachowała siły nabywczej swoich pieniędzy. Co z tego, że w okresie 14 lat inwestycji inwestor zwiększył wartość swojego kapitału blisko 5-krotnie, jeśli w międzyczasie dolar zdrożał 20-krotnie? Zastosowanie zabezpieczenia walutowego spowodowało olbrzymią wyrwę, której nie dało się zasypać dobrymi wynikami S&P 500. Lira traciła na wartości znacznie szybciej i tej utraty wartości nie udało się skompensować całkiem dobrymi zyskami na giełdzie w USA.

Żebyście mieli pełny kontekst:

- Tylko w 2023 roku inflacja w Turcji wyniosła 64,83%!

- Skumulowana inflacja w Turcji w latach 2005–2023 wyniosła aż 1257,71% (tutaj znajdziecie szczegółowe dane).

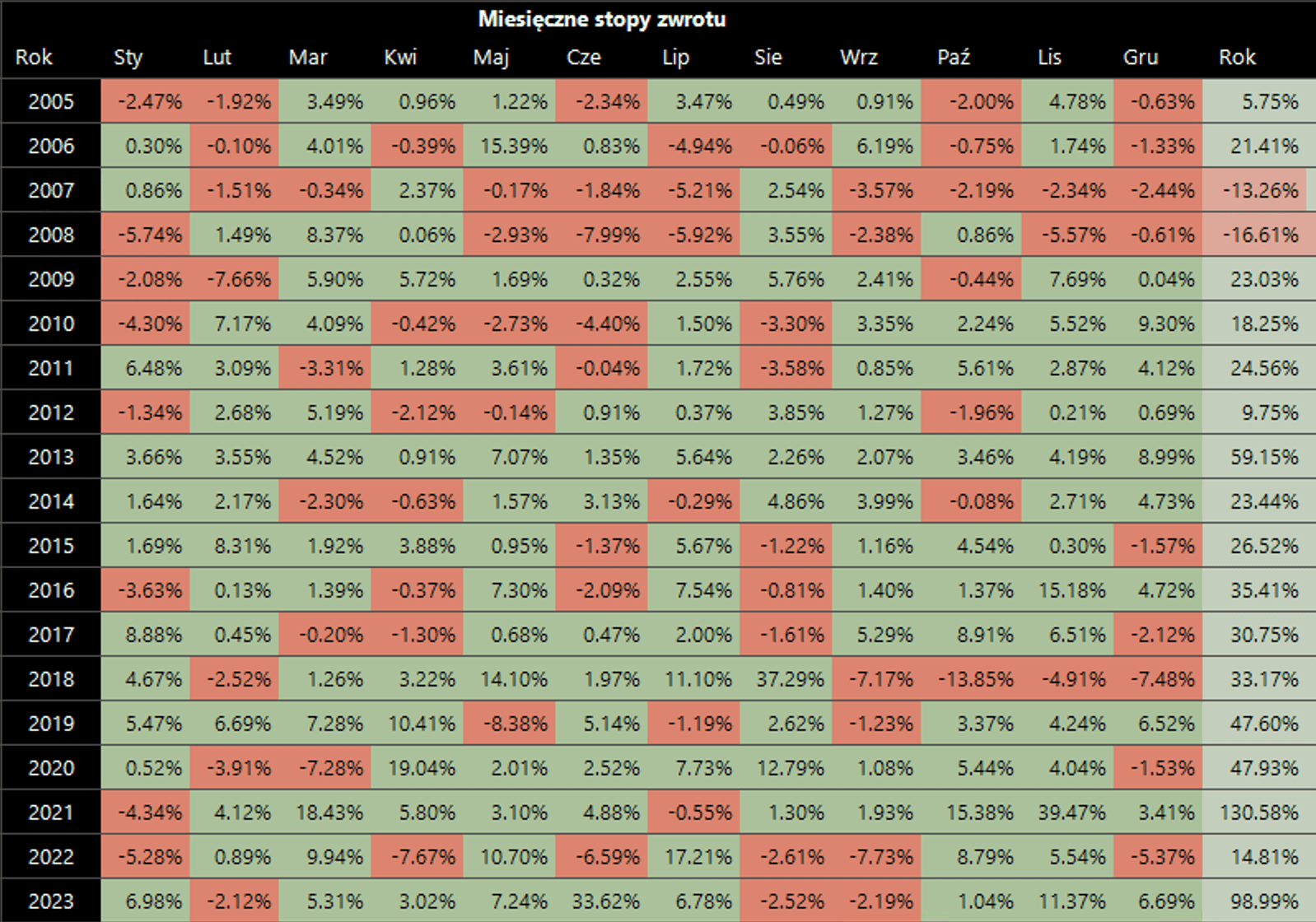

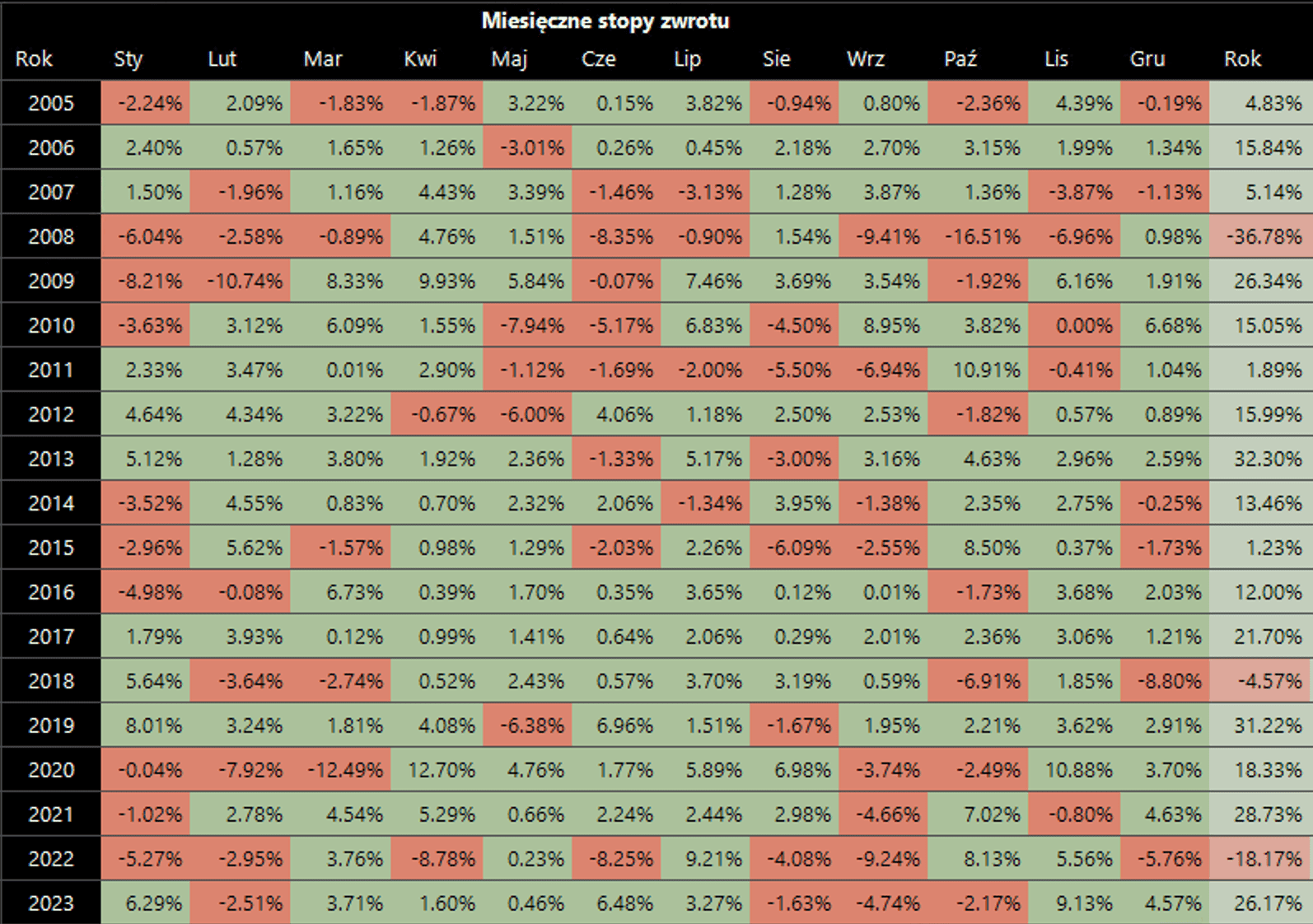

Inwestor, który NIE stosował zabezpieczenia walutowego, mógł przynajmniej cieszyć się z relatywnie wysokich stóp zwrotu (w lirach) z inwestycji w ETF na S&P 500. Można powiedzieć, że dla niego inwestowanie było relatywnie łatwe – nawet w trudnych dla indeksu latach 2007–2008 oraz 2020. Tak oto wyglądały miesięczne i roczne stopy zwrotu (S&P 500 bez hedgingu walutowego):

Jak widać w żadnym roku skumulowane spadki nie przekroczyły -17%. Większość lat na dużym plusie, a w 2021 roku i 2023 roku w zasadzie udało się podwajać dotychczasową wartość portfela (w TRY). Rzekłbym, że z takimi wynikami portfel nie powodował żadnego stresu.

Znacznie trudniej mentalnie miał inwestor, który zabezpieczał ryzyko walutowe. Miał wręcz tak trudno, że istnieje wysokie prawdopodobieństwo, że na koniec 2008 roku – po spadku wartości portfela o ok. -37% mogły mu puścić nerwy i mógł porzucić inwestowanie na giełdzie amerykańskiej… Oto jak wyglądały jego wyniki (S&P 500 z hedgingiem do TRY):

Porównajcie te dwie tabele. To doskonały przykład jak obosiecznym mieczem może być stosowanie zabezpieczenia walutowego.

Właśnie taki scenariusz (jak ten turecki) mam na myśli pisząc o bezzasadności stosowania zabezpieczenia walutowego. Przeżyłem już gwałtowną inflację w Polsce w latach 1989–1990 (zakończoną denominacją złotego) i doskonale wiem, jak szybko – w podbramkowych sytuacjach – może następować degradacja siły nabywczej naszej waluty. W takim przypadku hedging walutowy obraca się przeciwko inwestorowi.

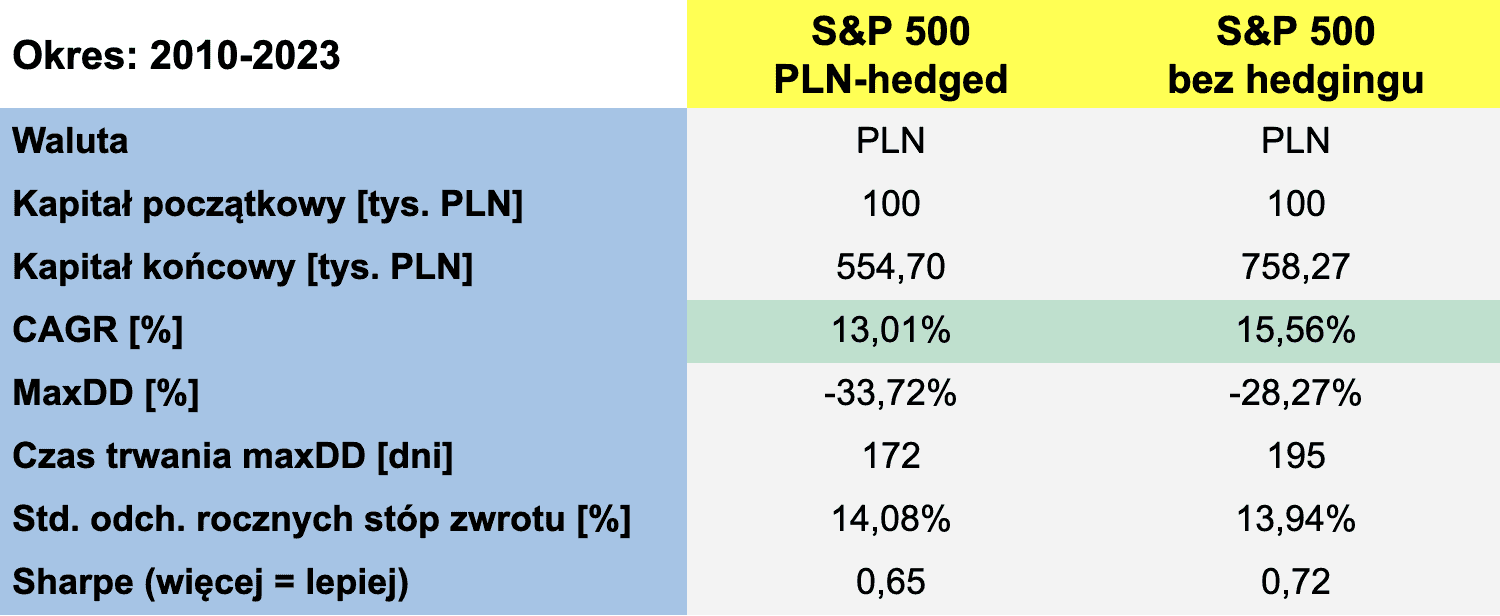

Czy w Złotym Portfelu hedging pomaga czy przeszkadza?

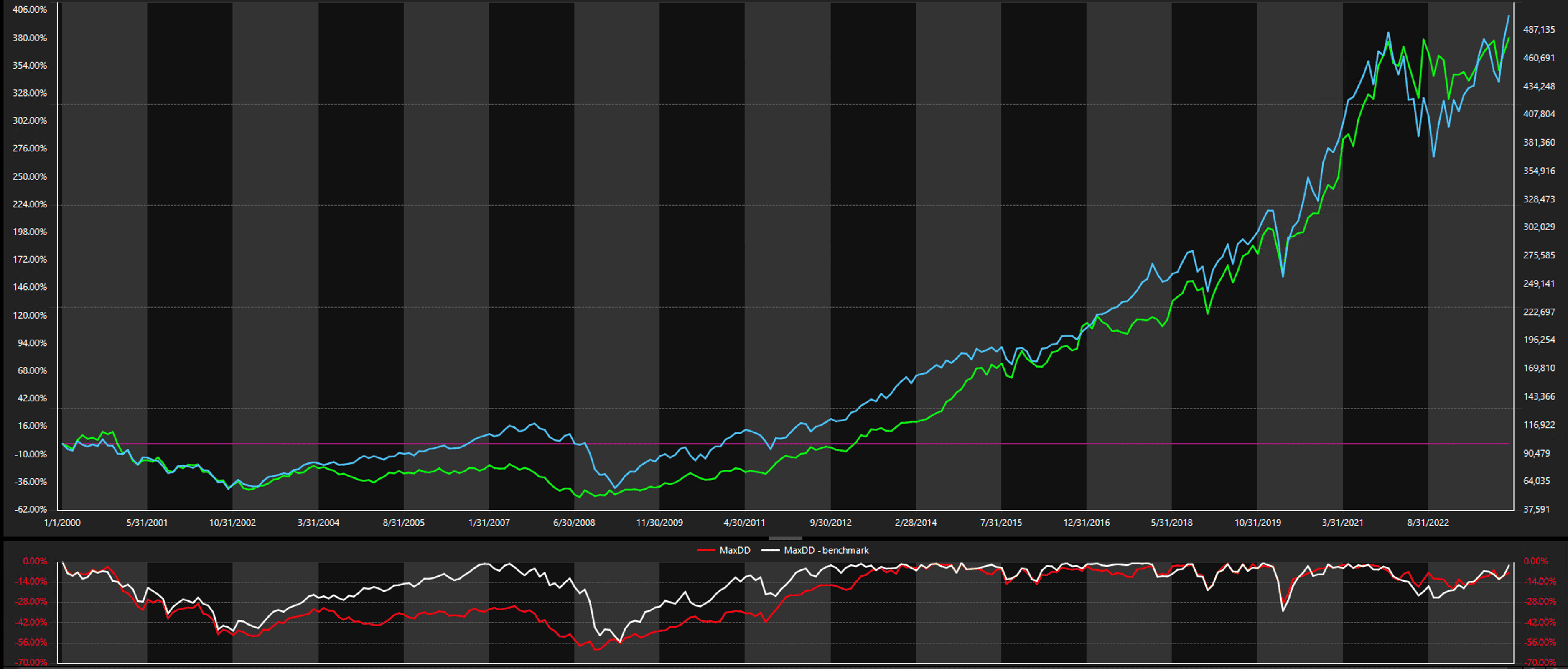

Poznaliśmy dwa skrajne przypadki CHF i TRY, to teraz sprawdźmy, jak hedging sprawdzał się w przypadku Złotego Portfela Finax.

Najpierw przypomnijmy sobie wyniki czterech wariantów Złotego Portfela w standardowej wersji, czyli z pełnymi opłatami Finax i Bety oraz ETF-em na S&P 500 zabezpieczonym walutowo do PLN:

A teraz porównajmy to z wynikami ETF na S&P 500 bez zabezpieczenia walutowego. W portfelach podmieniliśmy ETF od Bety na amerykański ETF SPY (bez hedgingu), co w tym samym okresie 2010–2023 dało następujące wyniki:

W tym okresie inwestor zarobiłby więcej w PLN, gdyby wziął na siebie ryzyko walutowe, co doskonale widać po wynikach trzech portfeli, w których jest domieszka S&P 500 (20/80, 60/40 i 100/0).

Oczywiście tutaj wiele zależy od kursów USD/PLN w momencie startu i zakończenia inwestycji. Ma to szczególne znaczenie w analizowanym scenariuszu, w którym badaliśmy wyniki dla inwestycji jednorazowej. W tym przypadku:

- Kurs USD w dniu 1 stycznia 2010 r. wynosił 2,8475 zł.

- Kurs USD w dniu 31 grudnia 2023 r. wynosił 3,9364 zł.

- USD umocnił się aż o 38,24%… i to stąd lepszy wynik portfeli bez zabezpieczenia walutowego.

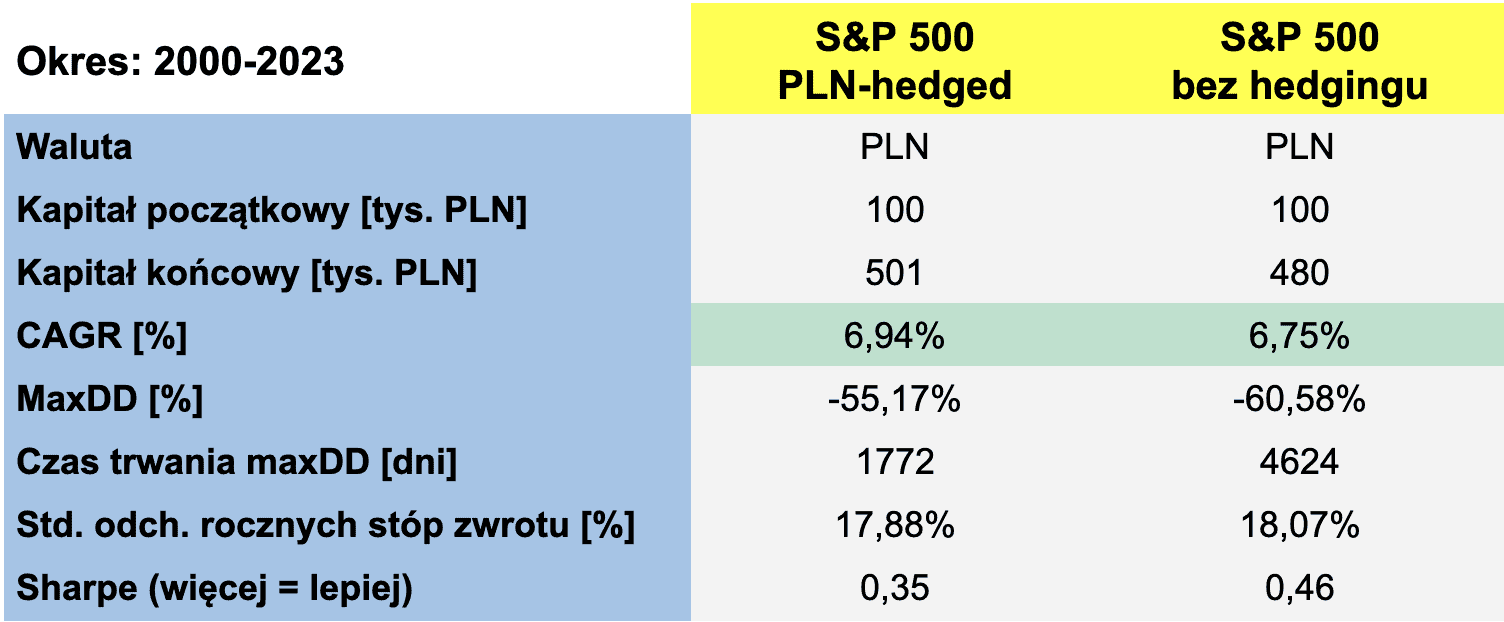

Trzeba pamiętać, że ekspozycja na S&P 500, to tylko od 10% do 50% portfeli w zależności od wybranego wariantu Złotego Portfela z udziałem akcji. Lepiej widać tę różnicę, gdy weźmiemy pod uwagę tylko ETF na S&P 500:

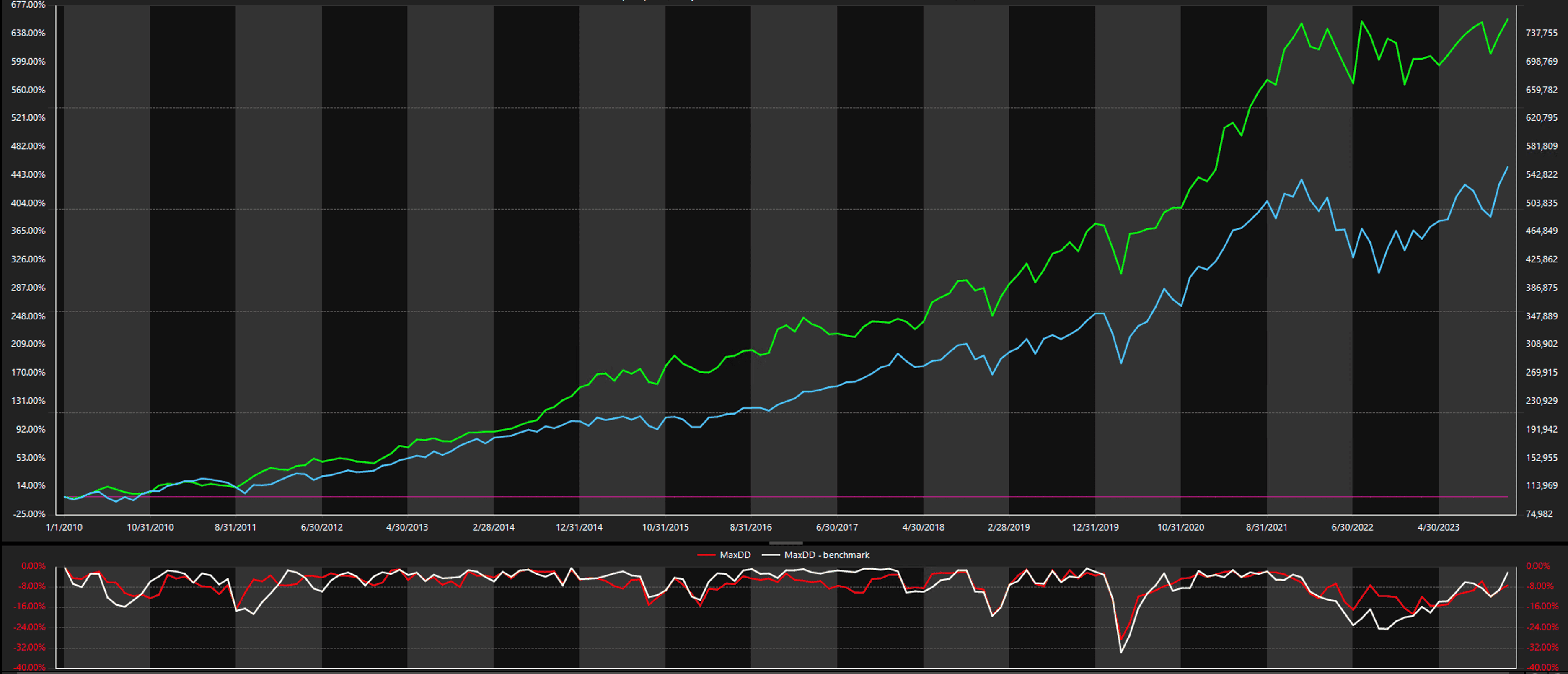

Poniższy wykres pokazuje wzrost wartości obu portfeli w trakcie całego okresu inwestycji:

Dobrze widać, że S&P 500 z zabezpieczeniem walutowym (niebieska linia) tylko w krótkim okresie pokonywał indeks S&P 500 bez takiego zabezpieczenia (zielona linia). Przez pozostały czas to wersja z ryzykiem walutowym dawała inwestorowi daleko lepsze rezultaty w PLN.

Dla jasności: cały czas analizowaliśmy tutaj scenariusz jednorazowej inwestycji. Gdyby jednak inwestować systematycznie, to rezultaty mogłaby wyglądać inaczej. Jednym z efektów systematycznego inwestowania jest uśrednianie kursów wymiany walut. Dotyczy to również odwrotnego scenariusza, czyli późniejszego, stopniowego wypłacania pieniędzy z portfela inwestycyjnego (typowy scenariusz na emeryturze). Tu też kursy wymiany USD/PLN będą się uśredniać.

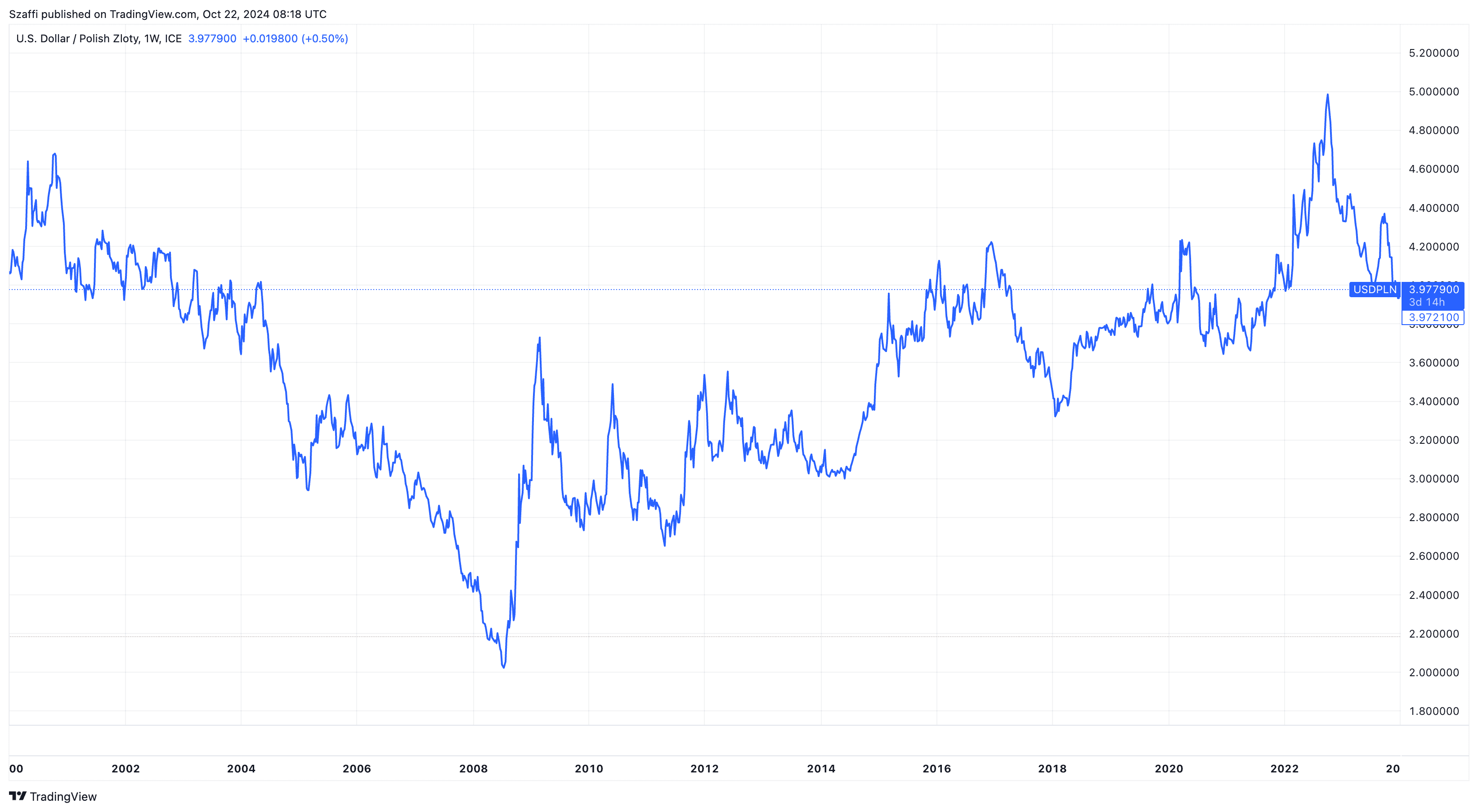

Jak bardzo? Wystarczy spojrzeć na wykres notowań USD/PLN obejmujący dłuższy okres – od początku 2000 roku do końca 2023 roku, czyli o 10 lat dłuższy i liczący łącznie 24 lata.

Widać z tego wykresu, że kurs dolara jest na podobnym poziomie jak 24 lata wcześniej:

- 1 stycznia 2000 roku za USD trzeba było zapłacić 4,1350 zł.

- 31 grudnia 2023 roku USD kosztował 3,9364 zł.

- Cena dolara w tym okresie spadła o zaledwie –4,80%.

Jak zmieniłyby się zatem wyniki, gdybyśmy analizowaną inwestycję w indeks S&P 500 wydłużyli o kolejne 10 lata i objęli nią lata 2000–2023?

Oto wyniki S&P 500 w wersji z hedgem do PLN i bez niego:

Jak widać lekkie umocnienie PLN w okresie inwestycji zadziałało tu na korzyść inwestora stosującego zabezpieczenie walutowe. Dobrze to także widać na wykresie krzywej kapitału:

Tym razem niebieska linia, czyli S&P 500 z zabezpieczeniem walutowym do PLN, przez większość czasu przebija zieloną linię, czyli S&P 500 bez hedgingu.

I chociaż finalny wynik może cieszyć (przypominam, że lata 2000–2009 to tzw. stracona dekada na indeksie S&P 500 z dwoma sporymi krachami), to jednak bywały takie okresy, gdy hedgowany indeks bardzo dynamicznie tracił na wartości. Działo się to szczególnie wtedy, gdy polski złoty mocno osłabiał się względem dolara.

Nie można też zapominać, że hedging walutowy kosztuje, a w tej analizie nie uwzględniliśmy kosztów tego zabezpieczenia. Gdybyśmy go uwzględnili w wynikach, to różnice byłyby mniejsze.

Wnioski i podsumowanie

Widzę na liczniku przebite 46 tys. znaków. To zdecydowanie nie był łatwy materiał…

Pora na zebranie moich subiektywnych wniosków, obserwacji i przemyśleń na temat Złotego Portfela:

1) Zdecydowanie dobrze, że Finax wprowadził “polskie portfele” bez ryzyka walutowego! Postrzegam ten ruch jako odpowiedź na zarzuty, że “Polacy inwestujący w globalne portfele Finax narażeni są na ryzyko walutowe”. A wiem, że takie zarzuty padały pod adresem oferty robo-doradcy. No to wraz z premierą Złotego Portfela Finax wytrącił takie argumenty z ręki – obok dotychczasowych portfeli (z mojej perspektywy będących lepszym rozwiązaniem dla większości świadomych inwestorów) pojawiły się cztery warianty Złotego Portfela.

2) Złoty Portfel to sposób na sprawdzenie, czy Polaków naprawdę interesuje inwestowanie lokalne. Mix polskiej giełdy i inwestowania w amerykański indeks S&P 500 (pół na pół), to bardzo przejrzysta kompozycja portfela. Całość od Beta ETF i wszystkie ETF-y notowane (kupowane i sprzedawane) na GPW. Inwestycyjni patrioci powinni być usatysfakcjonowani. A czy te produkty będą cieszyć się zainteresowaniem pasywnych inwestorów w Finax? Pożyjemy – zobaczymy. Osobiście obstawiam, że większość osób inwestujących w Finax woli ekspozycję globalną i to właśnie z ryzykiem walutowym, czyli coś, czego nowy Złoty Portfel nie oferuje. Raczej postrzegam ten produkt jako sposób na pozyskanie nowych klientów, którzy dotychczas bali się inwestowania w Finax ze względu na ryzyko walutowe, jak również brak ekspozycji na polską giełdę.

3) Złoty Portfel to świetna alternatywa dla inwestowania w drogich polskich TFI. Oczywiście nie wszystkim może podobać się taka a nie inna konstrukcja portfeli, ale Finax może nareszcie porównywać 1:1 wyniki swoich portfeli z wynikami polskich funduszy – i jak widać już z tego korzysta. Osobiście mam nadzieję, że Złoty Portfel przyczyni się do powiększenia aktywów Finax i tym samym zwiększy szansę na dalsze obniżanie opłat tego robo-doradcy. Tego bardzo życzę sobie jako klient.

4) Hedging walutowy nie jest jednoznacznie dobry lub zły. Starałem się to wielowymiarowo pokazać w tym artykule. Stosowanie zabezpieczenia walutowego jest mieczem obosiecznym i ja osobiście jestem przeciwnikiem jego stosowania w przypadku inwestorów z Polski (kraj przyfrontowy ze swoimi ryzykami i niezbyt mocną walutą, której notowania są mocno uzależnione od sentymentu w czołowych gospodarkach świata). Wydaje mi się (tu spekuluję), że w długim horyzoncie czasowym mamy większe szanse na osłabianie niż umacnianie PLN. Ale mogę się mylić. Każdy musi w tym obszarze podjąć swoją decyzję. Ja osobiście wolałbym Złoty Portfel bez hedgingu walutowego, ale rozumiem (patrz punkt 1, 2 i 3) dlaczego Finax zdecydował się na jego zastosowanie i w tym kontekście…

5) …Uważam Złoty Portfel w wariancie z akcjami za produkt dla asekuracyjnych inwestorów, którzy dotychczas tak bali się ryzyka walutowego, że całkowicie powstrzymywało to ich od inwestowania (albo inwestowali wyłącznie w TFI). Jeśli ktoś stoi przed dylematem “nie inwestuję bo boję się strat na różnicach kursowych”, to zdecydowanie lepiej żeby inwestował w Złoty Portfel niż nie inwestował w ogóle. Amen!

6) Wydaje mi się, że świadomy inwestor wybierze raczej “stare” portfele Finaxa dające ekspozycję globalną ze świadomym wzięciem na siebie ryzyka walutowego (ale i dywersyfikacji walutowej). Sam zaliczam się właśnie do tej grupy. Jako orędownik inwestowania zdywersyfikowanego geograficznie i walutowo – zdecydowanie pewniej czuję się ze standardowymi, globalnymi portfelami Finaxa, w których ponoszę ryzyko walutowe, niż z akcyjnym Złotym Portfelem, który z jednej strony daje połowę ekspozycji na GPW, a z drugiej strony – potęguje przywiązanie do PLN poprzez zabezpieczenie walutowe. Ja tego nie chcę. I jednocześnie zaryzykuję tezę, że nie miałbym absolutnie żadnych uwag do wprowadzonej oferty, gdyby ETF na S&P 500 nie miał hedgingu. Ale jednak ma…

7) Najbardziej podoba mi się Złoty Portfel Obligacji (0/100). To portfel, który stanowi realną, rynkową alternatywę dla lokat bankowych – zwłaszcza w sytuacji, w której spodziewamy się raczej spadku stóp procentowych (niż ich wzrostu). Dla osób, którym nie chce się rolować lokat, szukać najlepiej oprocentowanych kont oszczędnościowych i jednocześnie mają krótki horyzont lokowania gotówki (1–3 lata), to potencjalnie świetne rozwiązanie. Owszem – można za nadwyżki kupować obligacje skarbowe, ale… przy przedterminowym wykupie ponosi się opłaty / traci odsetki i to nie jest fajne. Z drugiej strony – na obligacjach skarbowych notowanych na rynku można nominalnie stracić, więc to również trzeba mieć na uwadze. Każdy musi zdecydować sam. Chcę tylko podkreślić, że akurat ten nowy portfel podoba mi się najbardziej.

8) Jestem absolutnym fanem transparentności Finax, uczciwości ich produktów i prostoty komunikacji. Mówię zupełnie poważnie. Przy okazji prac nad książką “Po prostu kupuj” miałem okazję głębiej wniknąć w “brudną” rzeczywistość funduszy od polskich TFI. Na tym tle produkty Finax błyszczą pod względem prostoty i przejrzystości kosztów, składu, wyników (w dowolnym okresie, walucie i metodzie liczenia stopy zwrotu). Poza sposobem przeprowadzania rebalancingu Finax ujawnia dosłownie wszystko. I ja to szanuję!

9) Październikowa promocja Finax to absolutny sztos! Ogólnie podoba mi się to, że Finax oferuje możliwość uzyskania “wiecznej” zniżki 50% na opłatę za zarządzanie Złotym Portfelem. Mam taką samą politykę przy moich premierach produktowych – najwięcej zyskują ci Czytelnicy, którzy kupują je jako pierwsi (przedpremiery, cena rosnąca wraz z czasem). Nie wiem jeszcze, z których wariantów Złotego Portfela będę korzystał, ale jak tylko pojawiła się ta możliwość, to od razu założyłem wszystkie cztery portfele, aby “zaklepać sobie” zniżkę na zawsze (moje portfele możecie podejrzeć TUTAJ). I serio zalecam to każdemu – wystarczy wpłacić zaledwie po 50 zł na każdy portfel. Grunt żeby zrobić to jeszcze w październiku 2024 r.

Na zawsze za pół ceny!

Przypominam, że tylko do końca października 2024 trwa promocja umożliwiająca uzyskanie dożywotniej zniżki opłat za zarządzanie Złotym Portfelem od Finax!

W efekcie opłaty na rzecz Finax za zarządzanie Złotym Portfelem mogą wynosić już na zawsze:

- 0,25% rocznie brutto dla portfela obligacyjnego (zamiast 0,5%)

- 0,6% rocznie brutto dla pozostałych wariantów Złotego Portfela (zamiast 1,2%).

Szczerze mówiąc, to właśnie ta promocja i jej krótki okres (tylko do końca października) przekonały mnie do tego, aby przerwać “blogową emeryturę” i napisać tę analizę. Zależy mi na tym, aby każdy miał szansę załapać się na promocję Finax póki jeszcze jest. No a nie chciałem pisać tylko o promocji bez szerszego kontekstu i pokazania plusów i minusów Złotego Portfela.

Abstrahując od moich uwag, nadal jestem wielkim kibicem Finaxa i oferowanego przez nich automatycznego inwestowania nawet małych kwot w zdywersyfikowany portfel. Owszem – można inwestować samodzielnie i taniej, ale daleko temu do automatyzmu, który oferuje Finax. Jedni wolą inwestować samemu i poświęcać swój czas i energię, a inni wolą zapłacić robo-doradcy i móc inwestować automatycznie, bez zaprzątania głowy wymianą walut, wybieraniem ETF-ów, składaniem zleceń i pilnowaniem rebalancingu.

Jakkolwiek chcecie inwestować – tak róbcie. Grunt żebyście w ogóle inwestowali!

Do usłyszenia!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 43 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Dalej drogo jak cholera, przecież te całościowe opłaty zbliżające się do 1% (ponoszone niezależnie każdego roku) przegrywają nawet ze standardowymi detalicznymi obligacjami skarbowymi. A bardziej globalnie, gdzie pojawiają się ETFy schodzące z TER poniżej 0,1% to już w ogóle miazga.

Hej Sebastian,

Jaki koń jest każdy widzi. Z tym, że nie porównujmy polskich ETF-ów z zabezpieczeniem walutowym do PLN z ETF-ami światowymi, bo to dwie różne rzeczy.

A że inwestor inwestujący samodzielnie i globalnie może mieć niższe opłaty – to oczywiste. Z tym, że inwestujących samodzielnie przez rachunek maklerski to jest mniejszość w tym kraju (porównując chociażby z ilością rachunków w TFI). Tak wyglądają realia.

Pozdro!

I dlatego właśnie miło byłoby na stronie o oszczędzaniu/inwestowaniu widzieć więcej treści promujących rozsądne i tanie indywidualne długoterminowe inwestowanie, a we wpisach jak ten choćby naszkicować taką (dostępną na wyciągnięcie ręki) alternatywę.

Czy Ty się Sebastian przyczepiasz, że rzekomo nie piszę o bezpośrednim inwestowaniu poprzez ETF-y? Jeśli tak, to bardzo zły adres sobie wybrałeś.

1) Przejrzyj sobie spis treści bloga. O kupowaniu ETF-ów jako tańszym sposobie na inwestowanie pisałem już 11 lat temu w „Elementarzu Inwestora”.

2) Zajrzyj do 10-ego rozdziału książki „Finansowy ninja” wydanej 8 lat temu.

3) Zerknij, np. do wpisu takiego jak TEN sprzed 4 lat.

4) Ba! Zajrzyj do kompletnego szkolenia „Atlas Pasywnego Inwestora” albo zestawu darmowych live-ów, które kilkukrotnie organizowaliśmy przy jego okazji jego premiery.

5) Mało? To zajrzyj jeszcze do książki „Po prostu kupuj” autorstwa Nicka Maggiulli, którą celowo przetłumaczyłem i adaptowałem na polskie realia.

Dostaniesz taki zestaw kompleksowych informacji o tanim, pasywnym inwestowaniu, że – mam nadzieję – będzie Ci wystarczająco miło.

Pozdrawiam!

Do niczego się nie przyczepiam, jedynie oceniam tę konkretną ofertę we wpisie w porównaniu z innymi alternatywami, oczywiście bez zachwytu, bo jestem bardzo wyczulony na koszty w instytucjach finansowych. I jak generalnie też się cieszę, że są na rynku i choć trochę drążą skałę i robią konkurencję innym TFI, tak wciąż przy tym poziomie opłat (nawet zredukowanych) podobnie jak w komentarzu niżej, zupełnie nie czuję do kogo miałby być kierowany ten produkt. Podobne, lepsze i tańsze opcje można znaleźć bezpośrednio i/lub w innych domach maklerskich.

Również pozdrawiam 🙂

Ciekawa inicjatywa. Natomiast nie jestem pewien dla kogo jest produkt. Rozumiem z tekstu alternatywa dla TFI. Tyle, że w TFI PIT płaci się na zakończenie inwestycji. A tutaj corocznie w wyniku ciągłego przywracania wag.

W XTB są plany inwestycyjne z promocja 0% za obrót na GPW do 400k zł miesięcznie. Można sobie ustawić podobny skład. Tak nie ma równoważenia. To chyba jedyna zaleta Finax.

Hej Tomasz,

PIT w TFI płaci się na koniec, ale za to opłaty pomniejszają wycenę jednostek na bieżąco (tak samo jak w ETF-ach).

Pozdro!

Tak to prawda. Tyle, że w TFI wszystkie operacje są w ramach funduszu, a tutaj jakby poza portfelem. Tak czy owak inicjatywa godna odnotowania. Myślę, że rynek sam zweryfikuje zapotrzebowanie na taki produkt. Może opakowane w IKE miałoby szanse jako alternatywa do Obligacje-IKE.

Świadomi zapewne wybiorą samodzielnie ETF lub OIPE z eskpozycją na zagraniczne fundusze.

Jestem w Finax od ponad 2 lat a rebalancing nie był przeprowadzony jeszcze ani razu, wszędzie tylko krytyka Finaxu za koszty a te są sukcesywnie obniżane + różne zniżki. Osobiście liczę, że w przyszłości będą nadal obniżane bo wszystko co do teraz Finax obiecał to spełnił. Wielkie dzięki Michałowi za pisanie o finax od początku bo gdybym słuchała tylko innych blogerów to bym do teraz siedziała w TFI niezadowolona z ich opłat bojąc się samodzielnie inwestować, nie każdy potrafi się do tego tak łatwo przekonać w wieku 52 lat. Jest nas mnóstwo takich, którzy myśleli o emeryturze od młodości i nie widzieli innej alternatywy od TFI czy obligacji nienotowanych. Teraz przyszły inne czasy, ETF-y i wiedza w internecie, to robimy co możemy i szukamy jakiegoś wyjścia. Miałam IKE od początku jego wprowadzenia, ale chętnie go przeniosłam do OIPE bo mi się bardzo opłaca z racji wieku. Do samodzielnie zarządzanego konta u brokera nie potrafiłam nabrać odwagi chociaż się już dużo dokształciłam i teoretycznie wiem wszystko co ku temu potrzeba, zawsze dochodze do wniosku, że w moim wieku przy niskich zarobkach i średnich oszczędnościach nie ma co zaczynać. Myślę, ze będąc młodą osobą weszła bym w to.

Nie zamierzam chyba otwierać złotego portfela, ale usługi finaxa są jak najbardziej potrzebne dla ludzi, którzy by inaczej w ogóle nie inwestowali a tych są w Polsce miliony. Tak samo dla młodzieży, która żyje jeszcze innymi sprawami finax jest świetną okazją żeby zacząć przygodę z inwestowaniem, jeżeli ich ten świat wciągnie otworzą własny samodzielnie zarządzany rachunek u makléra, jeżeli nie to jest to lepsze jak nie inwestować w ogóle. Dobry robodoradca nie jest niepotrzebnym ogniwem w świecie finansów jak niektórzy ciągle o tym piszą…

Dzięki Michale, że napisałeś cały artykuł, a głównie wstęp o Finax, już tego bardzo brakowało dla równowagi. Jesteś jednym z mała (jeszcze Jacek Lempart i Artur Wiśniewski, częściowo Marcin Iwuć), którzy z sukcesem inwestując samodzielnie od lat dostrzegają zwykłego Kowalskiego chcącego też jakoś opanować swoje nie duże finanse krótko przed emeryturą.

Hej Monika,

Dziękuję bardzo za Twój komentarz. Jest bardzo „w punkt” i dobrze pokazuje, że są różne drogi i sposoby inwestowania, i nie każdy chce otwierać rachunek maklerski i samodzielnie nadzorować inwestycje. Właśnie tak wyglądają realia. I chociaż byśmy dochodzili do wniosku, że „przecież taniej jest samodzielnie” (dodam – prawdziwego wniosku), to taki samodzielny sposób inwestowania jest w rzeczywistości domeną mniejszości, a nie większości osób. ?♂️ I tak już jest i zapewne jeszcze długo będzie.

Jeszcze raz dziękuję i dobrego weekendu!

Monika, dzięki za ciepłe słowa. To dodaje sił do pracy 🙂 Blogerom finansowym i ich fanom często trudno wyjść z własnej bańki. Ten tekst i Twój komentarz pokazuje, że nie wszystkim <3

Pozdrawiam, Przemek

ps. daj znać, jak można Cię złapać i porozmawiać bezpośrednio, bo chciałem, szerzej Twoją opinię wykorzystać

Tomasz, dla jasności – zwykle rebalancing zachodzi rzadziej. Dla portfela 100/0 to przeciętnie co 2 lata. Dla 0/100 to raz na dekadę. Co prawda tu Michał tematu nie poruszał, ale sposób realizacji rebalancingu, zwłaszcza gdy w grę wchodzą podatki, ma spore znaczenie (wbrew obiegowym opiniom, że tak nie jest). No i w podbramkowych sytuacjach od strony behawioralnej nie jest to zawsze proste.

Michal, dzięki za wpis. Mam pytanie odnośnie samych opłat w Finax za prowadzenie konta. Zastanawia mnie z jakich promocji korzystałeś obniżając tą prowizję do 0,09%? I czy osoba która już ma konto i jest tam ze standardowa prowizja np OIPE jest w stanie ją obniżyć. Z góry dzięki za informację.

Hej Jacek,

Te zniżki są nawet wyszczególnione w szczegółach mojego publicznego konta (kliknij „Moje zniżki” w prawym górnym rogu mojego publicznego konta). Były dwie promocje, w których wziąłem udział:

– Pierwsza zakładała rok bez opłat dla wpłat dokonanych w jakimś terminie (już nie nie pamiętam) w zeszłym roku – zaraz po premierze OIPE. Ja wtedy wpłaciłem cały zeszłoroczny limit OIPE.

– Druga obowiązywała na początku tego roku dla wpłat na 2024. Też wpłaciłem cały limit i dostałem zniżkę do końca tego roku.

Efekt? Właśnie taki poziom opłat póki co. Oczywiście – po zakończeniu roku zniżki wygasną i będę płacił standardową stawkę… albo być może w międzyczasie będzie jeszcze jakaś promocja, która pozwoli mi załapać się na obniżenie kosztów. Zobaczymy. 🙂

Tak czy siak – to co chciałem przekazać to to, że cennikowe opłaty to jedno, a praktycznie ponoszone koszty to drugie – zwłaszcza jeśli łapie się okresowe promocje.

Efektywnie – koszty OIPE znacząco mi się obniżyły.

Pozdrawiam!

Witam

Cytuję : „– Druga obowiązywała na początku tego roku dla wpłat na 2024. Też wpłaciłem cały limit i dostałem zniżkę do końca tego roku.”

Jestem klientem FINAX i OIPE śledzę promocje regularnie i nie pamiętam by w tym roku 2024 była taka promocja na zniżkę w opłatach, ponieważ pewnie bym z takowej zniżki skorzystał. Na blogu FINAX także nie ma śladu po takiej promocji ???

Zapytam swojego opiekuna konta.

Hej Marek,

Możliwe, że to była jakaś zniżka za przeniesienie środków. Szczerze mówiąc nie prowadziłem tu żadnej buchalterii – nie sądziłem, że będę musiał kiedyś tę informację przywoływać z pamięci. 🙂

Pozdrawiam!

Czy tych 200 zł na 4 portfelach nie wygeneruje zdarzeń podatkowych (rebalancing) w przyszłych latach co może komplikować rozliczanie PITu z giełdy w każdym roku?

Hej Wiktor,

Wróżką nie jestem, ale oczywiście z założenia inwestowanie w Finax będzie generować zdarzenia podatkowe w przypadku rebalancingu. Czy w każdym roku? Wątpię. Przeanalizuj proszę artykuł i zobacz ile rebalancingów było, w jakim okresie historycznie.

Pozdrawiam!

Bardzo ładnie rozpracowane, do najdrobniejszego szczegółu 🙂

Zgadzam się z tezą o największej zalecie FINAXa – automatyzacji inwestycji:

„Abstrahując od moich uwag, nadal jestem wielkim kibicem Finaxa i oferowanego przez nich automatycznego inwestowania nawet małych kwot w zdywersyfikowany portfel. Owszem – można inwestować samodzielnie i taniej, ale daleko temu do automatyzmu, który oferuje Finax.”

Uważam, że to dobry krok w kierunku zainteresowania inwestowaniem szerszej rzeszy Polaków. Trzymam kciuki za zwiększanie AuM i obniżanie kosztów w przyszłości.

Czy ten złoty portfel można założyć w ramach oipe?

Hej Marcin,

Na chwilę obecną – niestety nie. OIPE to specyficzny produkt, w którym produkty zatwierdzają organy Unii Europejskiej.

Pozdrawiam!

Hej Michał,

Fajnie zobaczyć nowy wpis na blogu :).

Jako że już mam w Finax portfel „standardowy”, jakoś dotychczas ignorowałem informacje o Złotym Portfelu, wychodząc z założenia, że to chyba nie dla mnie. Umknęła mi jednak informacja o dożywotniej zniżce, a ona przyszłościowo kiedyś może się przydać. Zatem mimo wszystko skuszę się na otwarcie rachunków z jakimiś małymi kwotami i będę obserwował co czas przyniesie.

Dzięki 🙂

„BUM! Przerywam „blogową emeryturę”…” podobnie jak Wojciech Szczęsny ?

Ale tak na poważnie to brakowało mi takich dogłębnych rozkmin. Forma na najwyższym poziomie.

Dzięki za włożoną pracę!

Pozdrawiam!

Dzięki wielkie Grzegorz! Doceniam wagę Twojego ciepłego komentarza! 🙂

0,09% prowizji? Rozumiem intencję, ale teraz się czuje jak frajer, który kupuje ubrania w sieciówkach odzieżowych w regularnych cenach … Widać finax trzeba traktować jak Vistule itp…nigdy nie kupuj w cenie podstawowej 😉

Hej Jakub,

A masz OIPE w Finax? Bo wydaje mi się, że tam trudno było nie załapać się na promocję. ?

Pozdrawiam!

Cześć Michale,

sprawdź proszę swoje udostępnienie Twojego konta Finax bo wydaje mi się że udostępniłeś za dużo – oczywiście chyba nikt jeszcze nic nie wypłacił , ale :)… sprawdź, może się mylę bo nie wchodziłem za głęboko

Czy jest szansa żebyście z Jackiem wzięli na warsztat i zrobili podobne obliczenia dla inwestycji która polega na cyklicznych dopłatach? Większość ludzi nie wpłaca raz dużej kwoty i potem nic nie robi przez 10 lat 😉

Michał, łap ten link: https://systemtrader.pl/096

Witam, dzięki wielkie za tak obszerny wpis. Czy Twoim zdaniem portfel zloty Obligacje 100% moze byc sensowna alternatywa dla Obligacji Skarbowych inflacyjnych 10 letnich, ktore do tej pory traktowalem jako dosc poduszka finansowa w swpiom portfelu (okolo 30%) Pozostale 70% w akcjach i ETF na spolki globalne. Mowimy o perspektywie nastepnych 10-15 lat od dzisiaj. dzieki Lukasz

Hej Łukasz,

Przypominam, że ja nie jestem doradcą inwestycyjnym i piszę tylko i przedstawiam wyłącznie własny punkt widzenia, a każdy musi decydować o własnym portfelu sam.

Odpowiadając: myślę dokładnie tak, jak przedstawiłem to we wpisie, ale trochę poszerzę kontekst:

1) Jeśli mamy krótki horyzont typu 1-3 lata, to myślałbym o trzymaniu nadwyżek przede wszystkim na lokatach / kontach oszczędnościowych, lub właśnie – teraz – jako alternatywę rozważałbym taki Złoty Portfel Obligacji (zwłaszcza, że spodziewam się spadku stóp procentowych). Przykładowo: poduszka finansowa, ale z taką perspektywą, że zostanie uszczuplona, bo jednak spodziewam się wydatków za jakiś raczej bliższy niż dalszy czas.

2) Gdyby horyzont był dłuższy, albo wręcz taki „nieskończoność”, to kiedyś proponowałem takie podejście żeby poduszkę finansową podzielić na dwie części. 25%-50% trzymać na kontach jako „środki na podorędziu” a 50%-75% ulokować w obligacjach skarbowych (ja gdybym je kupował, to przede wszystkim EDO – 10-latki). Dlaczego tak? Bo bez jakichś większych wydatków na horyzoncie, to i tak są szanse niemal zerowe, że po te środki z poduszki się sięgnie więc większość może nawet przeleżeć to 10 lat w obligacjach i zgarnąć maksymalne odsetki.

Ale uważam, że ładowanie kasy w obligacje skarbowe na krótsze okresy (typu rok, dwa czy trzy) i do tego ew. zerwanie przed czasem, mają mniejszy sens, niż konta oszczędnościowe, ETF-y obligacyjne notowane na rynku lub właśnie coś typu Złoty Portfel Obligacji. Dlaczego? Bo detaliczne obligacje skarbowe mają stałe oprocentowanie w pierwszym roku + opłaty za wcześniejszy wykup.

Ogólnie – indywidualny scenariusz każdego + indywidualne preferencje mają tu kluczowe znaczenie. W przypadku poduszki – także zachowanie nominalnego kapitału i minimalizacja ryzyka, więc sam preferuję trzymanie środków „na życie + jakiś zapas” po prostu na kontach oszczędnościowych. Nie płacą dużo, ale mam elastyczność dysponowania tą kasą bez utraty odsetek. A od prawdziwego zarabiania kasy jest portfel inwestycyjny, z którego co do zasady na razie pieniędzy w ogóle nie wypłacam. Ale to moje podejście…

Pozdro!

Dzięki za tak dogłębne przedstawienie oferty i porównanie wyników. Osobiście nie korzystam z Finax ze względu na to że inwestuje samodzielnie przez konta maklerskie ale dla żony założyłem u nich zarówno OIPE jak i trzy Złote portfele (te które mają sens).

Myślę że dla osób które nie chcą spędzić czasu na poznawaniu kont maklerskich i ich obsługi, jak również sprawdzać i analizować ETFy, ostatnie oferty Finaxa są bardzo dobre by uzyskać dostęp do inwestowania na giełdach światowych i polskiej bez komplikacji i robiąc to niemal automatycznie.

Owszem, opłaty całościowe to 0.8-1.0 ale to i tak o wiele mniej niż u TFI, oraz regularnie spadają zarówno w Finax jak i np. Beta etf. W dodatku dokładnie wiemy w co inwestujemy w sensie indeksów i nie musimy się martwić o to że ktoś nam zmieni strategię funduszu czy całego portfela.

Łatwo jest krytykować będąc w bańce ludzi ogarniętych technologiczne, podatkowo i inwestycyjnie, jednak z punktu widzenia większości osób ktore maja na glowie prace i rodzine a niekoniecznie ma pasje do inwestowania ta oferta oraz OIPE sa naprawde sensowne.

ad vocem samego hedgingu, nie jest to jedynie dodatkowy koszt ale tez szansa na wyzszy zysk zw wzgledu na roznice stop procentowych ktore pewnie jeszcze przez wiele lat beda wyzsze w Polsce czy krajach rozwijajacych sie niz w Unii Europejskiej czy nawet USA gdzie latwiej trzymac inflacje pod kontrola majac walute rezerwowa swiata.

pozdrawiam i dzieki!

Prawdziwym ryzykiem walutowym współcześnie jest trzymanie PLN i obligacji denominowanych w PLN oraz polskich akcji. No bo korzyści żadne, zarobić więcej można w wielu różnych miejscach, a ryzyko specyficzne Polski jest dość wysokie. Ja osobiście wolę się nie zastanawiać, czy ktoś tu nie uderzy rakietami lub czy PLN nie poleci na łeb na szyję, bo będzie eskalacja wojny na Ukrainie lub zdarzy się cokolwiek po wyborze Trumpa. Po co inwestować w Polsce, skoro np. w USA da się zarobić więcej i nie ma tych wszystkich ryzyk (są inne, ale takie normalne, rynkowe)? Home-bias w przypadku Polski może okazać się bardzo ryzykowny, a to jest ryzyko kompletnie niepotrzebne. Ryzykować należy wtedy, gdy szansa na zarobek są wysokie, a tu są co najwyżej normalne.

Rewelacyjny artykuł Michał! ?

Wielkie dzięki, że mimo blogowej emerytury to od czasu do czasu dostarczasz treści na najwyższym poziomie ?

Ale czego innego można się było spodziewać w połączeniu z oprogramowaniem ST od Jacka Lemparta ?

Jeszcze raz wielkie dzięki za analizę ?

Pozdrawiam twórców Atlasu Pasywnego Inwestora ?

Dzięki za mięsisty wpis z dogłębną analizą i Twoim punktem widzenia, do którego mam zaufanie.

Skad wyszedl ten koszt 0.83% przy uwzglednieniu znizek?

Ze zniżkami wychodzi 0.6% dla Finaxa oraz 0.4% za etf na sp500, pozostale sa drozsze.

Wiec czy to sie nie sumuje?

Tak automatyzacja to dobra strona robodoradcy. Również przy inwestowaniu mniejszych kwot od 100 do 500 złotych robodoradca opłaca się bardziej niż konto maklerskie nawet do 20 lat. Artur Wiśniewski zrobił taką rozkminę w swoich 2 filmach. Ja założyłem konto w Portu za 0,6%, portfel indywidualny, 1 etf na akcje z całego świata. Dzięki temu nie muszę się martwić rebalancing iem. Pozdrawiam. P.S. Złote portfele też założyłem po 100 złotych na każdy. Może w przyszłości się przydają. Myślę, że ten obligacyjny na 100%. Reszta wątpię. Ale kto wie?

Finax to ciekawa opcja dla pasywnych inwestorów, ale kluczowe pytanie to koszty – jak wypadają opłaty w porównaniu do samodzielnego inwestowania w ETF-y? Może ktoś porównywał wyniki w dłuższym terminie?

Bardzo ciekawa analiza, szczególnie pod kątem podejścia do ryzyka walutowego. Sam jestem zwolennikiem globalnej dywersyfikacji i mam podobne zdanie co do zabezpieczania walutowego akcji S&P 500 – trochę to zaburza ideę pasywnego inwestowania. Z drugiej strony, fajnie że Finax wychodzi naprzeciw osobom, które szukają bezpieczniejszych, bardziej „lokalnych” opcji. Myślę, że to dobre uzupełnienie oferty, choć pewnie nie dla każdego.

W linku widzę UTM z linkiem afiliacyjnym, co nasuwa mi oczywisty wniosek – treść jest niewiarygodna. Wczytywałem się kilka razy i ilość zalet jest nieproporcjonalna do wad. Praktycznie ani słowa o tym, że inwestycje nie są alternatywą dla osób, które nie mają praktycznie nic i chcą się szybko wzbogacić. Poza tym, dla laika, brzmi to jak obietnica „zarobku życia”, a w praktyce wiedza i intuicja są tutaj kluczowe.

jak tam Twój portfel Michał po ostatniej zawierusze?

Jakoś nie jestem przekonany do inwestowania w akcje czy inne ETFy gdyż jeśli coś pierdyknie to oszczędności poleca bezpowrotnie.

Moze lokaty są marne, ale przynajmniej nie wspieram Korporacji które potem maja pieniadze by mi uprzykszać życie.

No nieźle, to całkiem ciekawa opcja dla tych, którzy chcą inwestować bez martwienia się o kursy walut — Złoty Portfel to produkt w złotówkach, z polskimi ETF-ami, a do tego z opcją udziału w globalnym S&P 500, ale już zabezpieczonym walutowo. Fajnie to wygląda na papierze, bo eliminuje sporo stresu przy zmianach kursu euro czy dolara