Do znanych już kont emerytalnych IKE i IKZE dołączyło w tym roku OIPE. Czy warto z niego skorzystać? Poznajcie moją opinię o „Europejskiej Emeryturze” od Finax.

Końcówka roku to czas, w którym blogerzy i instytucje finansowe przypominają o tym, że „wkrótce mija szansa na skorzystanie z tegorocznych limitów dobrowolnych wpłat na konta emerytalne IKE i IKZE”. W tym roku łamigłówka, gdzie i ile wpłacić dodatkowo się skomplikowała, bo niedawno zadebiutowało OIPE, czyli Ogólnoeuropejski Indywidualny Produkt Emerytalny.

To nowy produkt z III filaru emerytalnego znacząco podwyższający kwotę, którą co roku możemy dodawać do portfeli inwestycyjnych, w których nie trzeba będzie płacić podatku Belki, o ile wytrwamy do wieku korzyści podatkowej. Dodatkowo umożliwia on przenoszenie zgromadzonych środków między krajami Unii Europejskiej, w których wdrożono już stosowne regulacje.

Tak wygląda teoria, bo w praktyce, na chwilę obecną jedynym dostawcę OIPE w Polsce i kont PEPP w Unii Europejskiej, jest robo-doradca Finax – doskonale znany już Czytelnikom tego bloga.

Zapraszam zatem do krótkiego omówienia OIPE i zasadności korzystania z tego rozwiązania. 🙂 Poniższy artykuł to miks treści, które możecie znaleźć w nowej książce „Po prostu kupuj”, a także dodatkowych komentarzy, które zamieściłem tylko na blogu.

Dla jasności: to NIE JEST wpis afiliacyjny. Finax ani nikt inny nie płaci mi (ani nigdy nie płacił) za opisywanie ich usług. Po prostu uważam, że robią dobrą robotę i wspieram ich działalność w Polsce.

Tarcza podatkowa

Podstawową zaletą dobrowolnych produktów emerytalnych jest tzw. tarcza podatkowa, czyli możliwość inwestowania bez płacenia podatku od zysków kapitałowych (w Polsce od wielu lat wynosi on 19% wypracowanych zysków oraz 19% otrzymywanych dywidend).

Aby być zwolnionym z tego podatku, należy dokonywać wpłat na każde z kont emerytalnych przynajmniej przez 5 lat (nie musi tu być ciągłości), a także trzeba wytrwać i powstrzymać się od wypłacania pieniędzy z kont emerytalnych przed osiągnięciem ustawowo wymaganego wieku, który nazywam wiekiem korzyści podatkowej.

Jaki to wiek? To zależy od produktu emerytalnego:

IKE, PPE, OIPE umożliwiają skorzystanie z preferencji podatkowej już po sześćdziesiątce albo nawet w 55. roku życia, o ile wcześniej nabędzie się prawa emerytalne. Inaczej jest w IKZE, które wymaga dotrwania do 65. roku życia.

Jak bardzo korzystna jest tarcza podatkowa? Przykładowo: załóżmy, że mamy dwie osoby, które odłożyły identyczną kwotę 10 tysięcy złotych. Adam wpłacił ją na zwykły, opodatkowany rachunek maklerski – taki, na którym nie ponosił żadnych kosztów transakcyjnych – po czym zainwestował 10 tysięcy złotych w jeden ETF akcyjny (akumulujący wypłacane dywidendy). Po 30 latach końcowa wartość jego inwestycji wynosiła 70 tysięcy złotych (CAGR = 6,7%). Po sprzedaży ETF-a Adam zainkasował dużą kwotę, ale musiał także zapłacić podatek od zysków kapitałowych. Zysk wyniósł 60 tysięcy złotych (70 tysięcy – 10 tysięcy), a należny podatek – 11 400 złotych (19% z 60 tysięcy złotych). W efekcie inwestycja Adama dała mu zysk netto 48 600 złotych.

Ewa była jednak sprytniejsza. Dokonała takiej samej wpłaty na konto emerytalne IKE. Kupiła dokładnie to samo i osiągnęła dokładnie taki sam wynik – 70 tysięcy złotych. Jeśli koniec jej inwestycji przypadnie, gdy będzie miała więcej niż 60 lat, to dzięki tarczy podatkowej z konta IKE wypłaci pełną kwotę 70 tysięcy złotych i nie będzie musiała płacić podatku od zysków kapitałowych. W efekcie jej zysk netto wyniesie 60 tysięcy złotych – o 11 400 zł więcej od Adama.

Brzmi świetnie, ale byłoby zbyt pięknie, gdybyśmy mogli nie płacić żadnych podatków od zysków kapitałowych. To właśnie dlatego na kontach emerytalnych wprowadzono limity rocznych wpłat.

Limity wpłat na konta emerytalne

Poniższa tabela prezentuje roczne limity wpłat obowiązujące w 2023 roku:

Jak widać, najwięcej możemy samodzielnie wpłacić na konta IKE oraz OIPE. W 2023 roku kwoty te wynoszą odpowiednio 20 805 zł i 21 312 zł (są wyjątkowo różne). Co roku określana jest nowa kwota limitu i w przypadku IKE i OIPE jest to trzykrotność przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok. Nie trzeba tego liczyć samodzielnie. Instytucje oferujące te rachunki na początku każdego roku publikują listę nowych limitów. Jeśli wpłacisz na konto więcej, to odbiorca przelewu odeśle ci nadwyżkę.

Na IKZE można wpłacić znacznie mniej tzn. 8322 zł lub nawet 12 483 zł, jeśli jesteśmy samozatrudnieni. To ukłon państwa w kierunku przedsiębiorców, którzy zazwyczaj płacą niskie obowiązkowe składki emerytalne, więc co do zasady powinni więcej odkładać samodzielnie. Te limity są odpowiednio 1,2-krotnością i 1,8-krotnością przeciętnego prognozowanego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok.

W skład III filaru emerytalnego wchodzą jeszcze PPK i PPE (pierwszy z tych produktów omawiałem w tym artykule). Niestety nie każdy z nich ma do nich dostęp, więc zsumujmy limity wpłat na IKE, IKZE i OIPE i zobaczmy, ile maksymalnie można odkładać rocznie na emeryturę, aby w pełni wykorzystać tarczę podatkową:

- Osoba samozatrudniona = 20 805 zł + 21 312 zł + 12 483 zł = 54 600 zł rocznie, czyli uśredniając ok. 4550 zł miesięcznie.

- Pozostałe osoby = 20 805 zł + 21 312 zł + 8322 zł = 50 439 zł rocznie, czyli uśredniając 4203 zł miesięcznie.

- UWAGA: OIPE nie założymy już po nabyciu uprawnień emerytalnych!

Trzeba przyznać, że to już całkiem sporo. Wiele osób nie dysponuje aż takimi nadwyżkami finansowymi, więc muszą zdecydować, w jakiej kolejności wpłacać pieniądze na poszczególne rodzaje kont emerytalnych. Szczegółowo pochyliłem się nad tym w książce „Po prostu kupuj”. Tutaj krótko podsumuję, że – w mojej opinii – w pierwszej kolejności warto wypełniać konto IKE, bo daje ono największą elastyczność w zakresie formy prowadzeniu rachunku emerytalnego, możliwości przenoszenia środków do innych dostawców, ew. wcześniejszego zwrotu środków (w ratach lub całości), jak i elastyczność sposobu wypłaty środków na emeryturze.

Jeśli jednak wypełnia się już roczny limit IKE i ma się dalsze nadwyżki i / lub prowadzi się IKE u kosztownego dostawcy, to pojawia się pytanie co zrobić w takiej sytuacji. Wpłacać na IKZE? Czy może zdecydować się na nowe konto OIPE? Dla kogo to ostatnie jest odpowiednie a dla kogo nie?

OIPE – Ogólnoeuropejski Indywidualny Produkt Emerytalny

OIPE to zupełnie nowy dobrowolny program oszczędności emerytalnych. Wprowadzenie OIPE do polskiego prawa na mocy ustawy z 7 lipca 2023 roku stanowi spełnienie wymogów rozporządzenia Parlamentu Europejskiego i Rady UE z 2019 roku, które nakazywało utworzenie tego typu produktów w całej UE. Za granicą funkcjonują one pod nazwą PEPP (skrót od ang. Pan-European Personal Pension product).

OIPE w Polsce może być oferowane przez wiele instytucji finansowych: banki, zakłady ubezpieczeń, biura maklerskie, firmy zarządzające aktywami, alternatywne firmy inwestycyjne oraz PTE. Ale to tylko teoria, bo w praktyce lista dostawców OIPE jest na chwilę publikacji tego artykułu bardzo krótka – w całej Europie produkty typu PEPP oferuje tylko jedna firma, robo-doradca Finax.

Być może powodem małego zainteresowania dostawców jest fakt, że:

- Maksymalny poziom całkowitych opłat w produktach OIPE określony został na 1% rocznie. Zwróćcie uwagę, że piszę o ograniczeniu wysokości całkowitych kosztów OIPE, a nie tylko opłaty za zarządzanie, jak to ma miejsce w przypadku PPK czy funduszy od TFI.

- Od dostawcy OIPE wymaga się opracowania modelu portfela zarządzanego, który daje 80% szans na pokonanie inflacji w okresie 40-letniej akumulacji kapitału i 92,5% szans na utrzymanie wartości kapitału w fazie konsumpcji portfela (po rozpoczęciu wypłat z portfela).

Zgodnie z ustawą dostawca OIPE musi oferować klientom zarządzane przez niego portfele, a więc klient nie ma tutaj możliwości samodzielnego dobierania instrumentów wchodzących w ich skład. Pod tym względem OIPE funkcjonuje analogicznie jak PPK, ale nie pozwoli nam nigdy inwestować samodzielnie, tak jak ma to miejsce np. w IKE w biurze maklerskim.

Tyle ogólnej teorii, a teraz przejdźmy do przybliżenia jedynego produktu OIPE dostępnego obecnie na rynku polskim.

TERAZ przeczytaj artykuł Artura Wiśniewskiego!

Wczoraj Artur Wiśniewski opublikował na swoim blogu bardzo dobry artykuł o OIPE opisujący szczegółowo parametry tego rozwiązania emerytalnego. Zachęcam do jego szczegółowej lektury ZANIM przejdziesz do dalszej części mojego artykułu.

O ile tekst Artura świetnie opisuje produkt jako taki, to jednak mam nieco inne wnioski od Artura co do samego produktu i uważam, że należy osadzić OIPE od Finax w szerszym kontekście niż zarysował to Artur.

Potraktujcie zatem proszę dalszą treść tego materiału jako uzupełnienie artykułu Artura i – miejscami – polemikę. Myślę, że takie podejście da Wam pełniejszy obraz i pozwoli samodzielnie zdecydować, czy warto otworzyć (i zasilać) konto OIPE.

Jak działa OIPE od Finax?

Pierwsze OIPE miało swoją premierę w Polsce dosłownie na chwilę przed ukazaniem się książki „Po prostu kupuj”. Produkt nazwany Europejska Emerytura dostarczany jest przez robo-doradcę Finax. Tak jak wspomniałem, ma on wyjątkową pozycję w obszarze PEPP/OIPE, ponieważ jest jedynym dostawcą, który oferuje tego typu produkt w całej Unii Europejskiej (na moment publikacji tego artykułu). OIPE od Finax dostępne jest aktualnie w Polsce, Słowacji, Czechach oraz Chorwacji.

Finax oferuje klientom dwa warianty produktu OIPE Europejska Emerytura:

- Portfel składający się w 100% z ETF-ów akcyjnych.

- Portfel składający się w 80% z ETF-ów akcyjnych i w 20% z ETF-ów obligacyjnych.

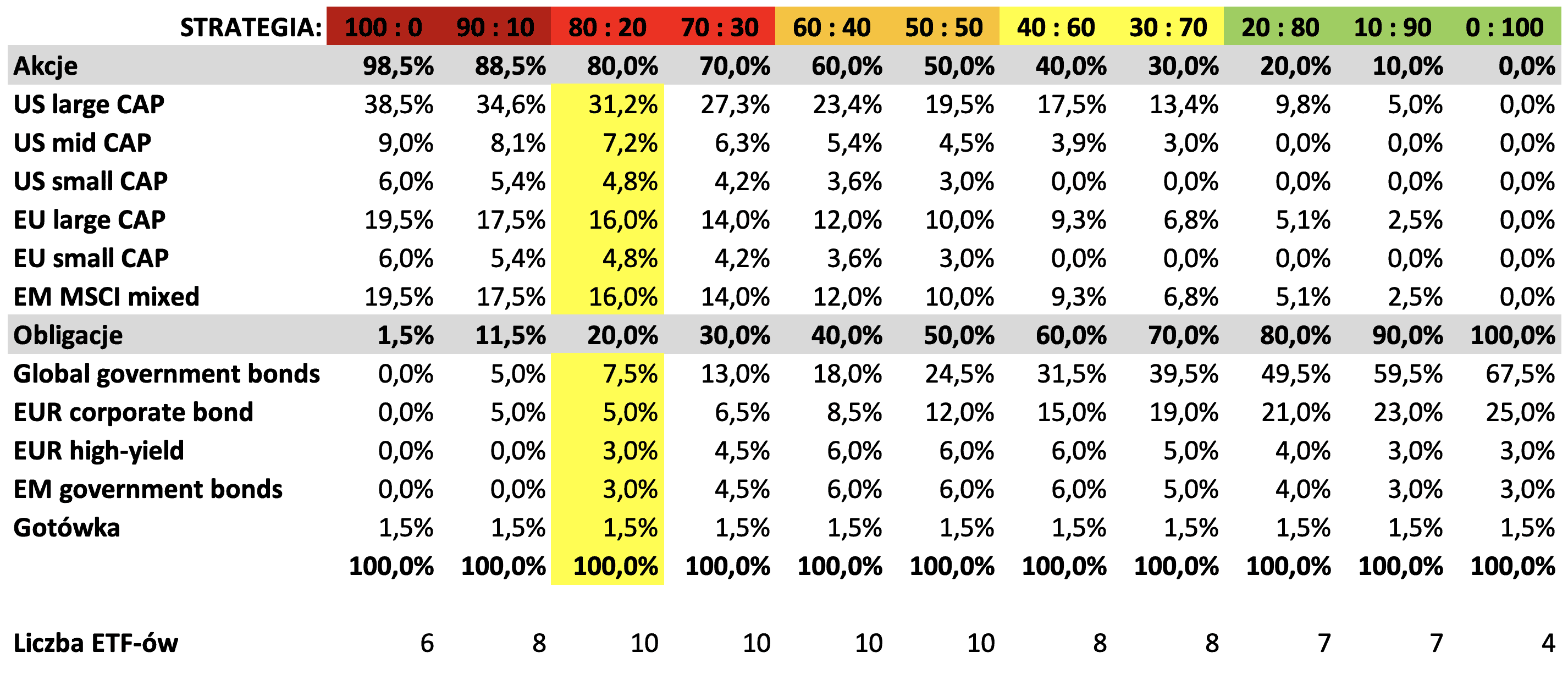

Podobnie jak w swojej usłudze robo-doradztwa, dostawca posługuje się niskokosztowymi ETF-ami do budowy swoich portfeli. Pod względem składu są to dokładnie takie same portfele 100/0 i 80/20, które przedstawiałem w artykule „Promocja Finax dla #KFN, czyli jak inwestować w ETF-y tanio, łatwo i bez zajmowania głowy”.

Finax realizuje więc w pełni pasywną strategię i buduje swoje portfele z 6-ciu ETF-ów akcyjnych i 4-ech ETF-ów obligacyjnych:

Dokładny skład poszczególnych portfeli znajdziecie poniżej (przy czym patrzcie tylko na 100/0 i 80/20):

Podstawową różnicą w stosunku do standardowej oferty Finax, są koszty. Całkowite roczne koszty OIPE od Finax to w obydwu wariantach 0,72% rocznie od kwoty zgromadzonych oszczędności (dokładnie jest to 0,6% + słowacki VAT). To taniej niż w standardowej usłudze robo-doradztwa Finax (1,2%), ale jednocześnie nie jest to koszt pomijalny w kilkudziesięcioletnim horyzoncie inwestycyjnym (jeszcze do tego wrócę).

Sam proces inwestowania przebiega dokładnie tak jak w standardowej ofercie Finax:

- Klient wpłaca PLN lub EUR do Finax. Jeśli wpłacisz za dużo na konto OIPE, to Finax odeśle nadmiarową kwotę (ponad roczny limit wpłat na OIPE) na to konto, z którego otrzymał wpłatę.

- W przypadku wpłaty w PLN Finax dokonuje wymiany walut na EUR po kursie zbliżonym do międzybankowego.

- W najbliższy wtorek środki inwestowane są w wybrany portfel ETF-ów.

- Codziennie wyliczana jest opłata od salda konta i co miesiąc obciąża ono konto klienta.

- Co tydzień Finax sprawdza czy nie zaszły warunki do przeprowadzenia rebalansowania konta i jeśli tak, to w najbliższy wtorek sprzedaje / kupuje odpowiednie jednostki ETF.

Ze względu na to, że konto OIPE zwolnione jest z podatku od zysków kapitałowych, klient nie ponosi żadnych kosztów podatkowych z tytułu rebalansowania przeprowadzanego w okresie trwania inwestycji. Klient nie ponosi się także żadnych kosztów transakcyjnych – te mieszczą się w stałej opłacie ponoszonej na rzecz robo-doradcy.

Ścieżka schodzenia do 60/40

Jest jednak jedna zasadnicza różnica w funkcjonowaniu konta OIPE w porównaniu ze standardowym inwestowaniem u robo-doradcy.

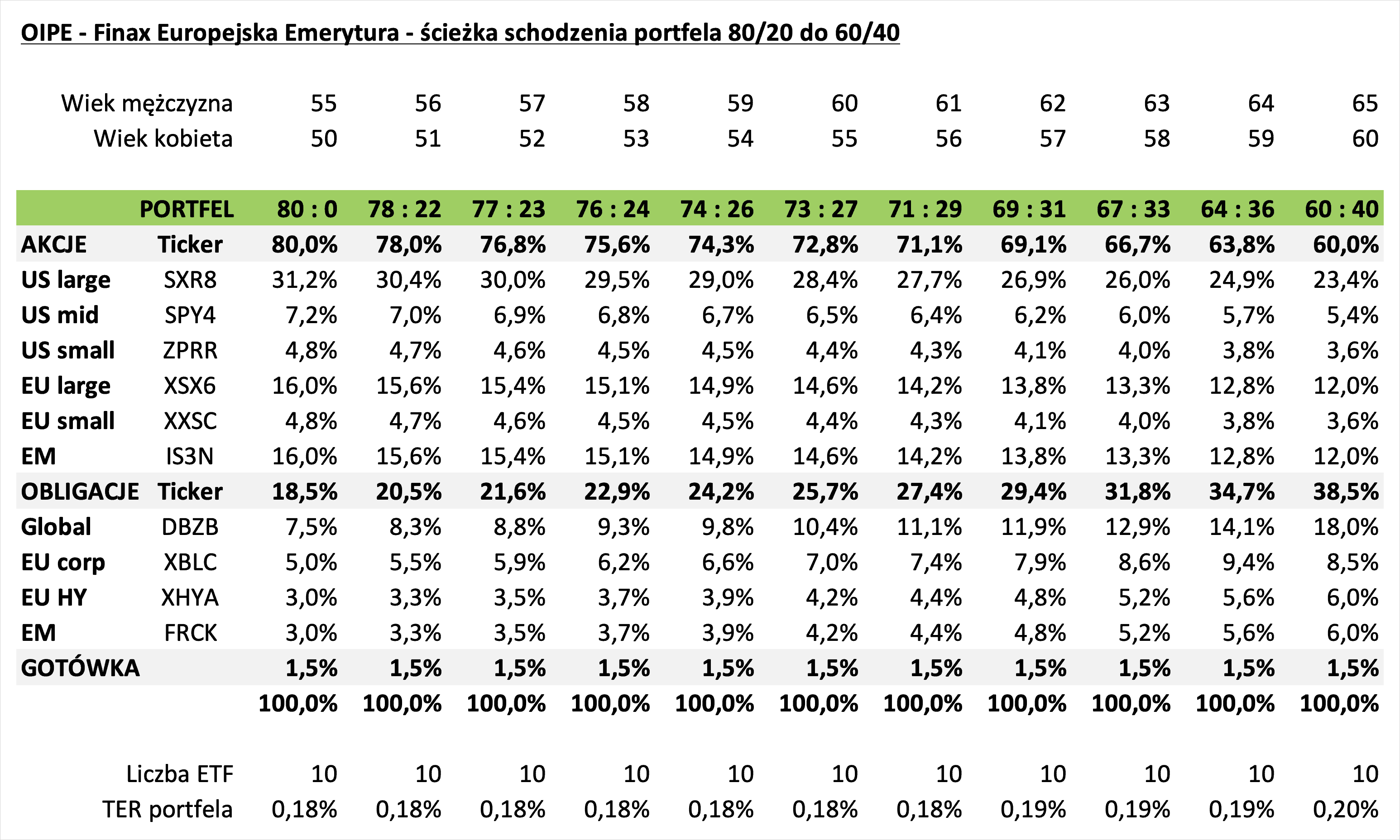

Aby spełnić wymogi unijne, Finax stopniowo obniża ryzyko w portfelach „Europejskiej Emerytury” w miarę zbliżania się klienta do wieku emerytalnego. Mówiąc w uproszczeniu, funkcjonuje tu tzw. ścieżka schodzenia (ang. glide path). Nazywa się ją także mechanizmem suwaka, bo stopniowo przesuwa on alokację portfela, zmniejszając udział ryzykownych aktywów (akcji) i zwiększając udział mniej ryzykownych aktywów (obligacji). W teorii ma to pomóc w ograniczeniu ryzyka rozpoczęcia wypłacania pieniędzy z portfela w okresie, w którym znacznie stracił on na wartości w wyniku załamania na rynku akcji (gdyby wydarzyło się ono tuż przed naszą emeryturą lub utrzymywało na jej początku).

Działanie mechanizmu suwaka rozpoczyna się na 10 lat przed osiągnięciem wieku emerytalnego przez uczestnika OIPE i w momencie osiągnięcia tego wieku portfel obligatoryjnie ma już alokację 60/40 (akcje/obligacje).

Tu nawiążę do artykułu o Pracowniczych Planach Kapitałowych, w którym krytykowałem zastosowaną tam ścieżkę schodzenia za to, że jest zbyt długa (20 lat przed emeryturą) i do tego zbyt agresywna (docelowo w portfelu PPK ma być tylko 15% akcji i aż 85% obligacji). W efekcie w portfelu PPK pozostaną środki, które – według mnie – poprzez zbyt asekuracyjną alokację – niespecjalnie będą miały jak zarabiać na emeryturze.

W przypadku OIPE w Finax wygląda to moim zdaniem dużo lepiej – glide path jest krótszy i kończy się na alokacji 60/40 dającej jeszcze szansę, że akcje będą chociaż częściowo odrabiały wypłaty dokonywane z portfela na emeryturze.

W Europejskiej Emeryturze ścieżka schodzenia rozpoczyna się dla kobiet w wieku 50 lat, a dla mężczyzn – w wieku 55 lat, czyli dokładnie na 10 lat przed ustawową emeryturą. Mechanizm ten dla portfela podstawowego przedstawiony jest na poniższym wykresie.

Dla osób, chcących lepiej zrozumieć jak dokładnie zmienia się struktura portfela w tym czasie, przygotowałem dwie tabelki pokazujące skład portfela w tych 10 latach.

Najpierw ścieżka schodzenia z portfela 100/0 (kliknij aby powiększyć):

A tak to wygląda dla ścieżka schodzenia z portfela 80/20 (kliknij aby powiększyć):

Na dole każdej z tabel zamieściłem skumulowany koszt ETF-ów wchodzących w skład takiego portfela. Przypominam, że to dodatkowy koszt ponoszony oprócz opłaty na rzecz Finax. Łączne koszty inwestowania w OIPE w portfel składający się w 100% z ETF-ów akcyjnych wyniosą więc 0,72% + 0,16% = 0,88% rocznie.

I tu aż prosi się o odpowiedź na pytanie…

Czy OIPE zawsze się opłaca?

Wysokość opłaty rocznej za OIPE u robo-doradcy Finax skłoniła mnie do przeanalizowania wpływu tej opłaty na długoterminowy wynik uczestnika programu emerytalnego.

Dotyczy to zwłaszcza sytuacji, gdy konto OIPE otwiera bardzo młoda osoba, która planuje inwestować przez w dłuższej perspektywie, np. 40–50 lat. W takim horyzoncie czasowym suma opłat ponoszonych na rzecz dostawcy OIPE może przekroczyć korzyści podatkowe (wynikające z braku podatku od zysków kapitałowych w wieku emerytalnym) i w efekcie inwestor mógłby lepiej wyjść na samodzielnym kupowaniu prostego ETF-a przez zwykły, opodatkowany rachunek maklerski. To tylko założenie początkowe do analizy.

40–50 lat to długo i nikt nie zna przyszłości. Równie dobrze można założyć, że opłaty robo-doradców sukcesywnie będą obniżane (tak jak to się działo na przestrzeni ostatnich 30 lat z ETF-ami czy aktywnie zarządzanymi funduszami inwestycyjnymi). W efekcie OIPE może się okazać korzystną opcją nawet w perspektywie 40–50 lat inwestowania. Tak dla przypomnienia: popularny ETF amerykański o symbolu SPY w chwili debiutu w 1993 roku miał TER na poziomie 0,2% rocznie, ale w miarę upływu lat jego koszty spadły do 0,09%. Nie wydarzyło się to jednak od razu.

Jeśli jednak masz krótszy dystans do wieku emerytalnego (powiedzmy 10–20 lat), to OIPE od Finaxa będzie dobrą tarczą antypodatkową. Tym lepszą im krótszy jest okres inwestowania, bo pobierana opłata (aktualnie 0,72% rocznie) nie zdąży przejeść wszystkich korzyści, które daje brak podatku od zysków kapitałowych w wysokości 19%, jaki niechybnie przyszłoby kiedyś zapłacić na zwykłym, opodatkowanym rachunku inwestycyjnym.

A jeśli po drodze uznasz, że jednak chcesz inwestować u innego dostawcy, to w dowolnym momencie możesz do niego przenieść środki z OIPE Finax. Co prawda Unia Europejska zalecała, aby dostawców PEPP/OIPE nie można było zmieniać częściej niż co 5 lat, ale w Polsce Finax zrezygnował z tego wymogu i umożliwia wcześniejsze przeniesienie środków do innego dostawcy. Tak jak już wspomniałem – na moment pisania tego artykułu – nie ma jednak żadnej alternatywy dla OIPE Finax.

Wracając do analizy. Prawdą jest, że im dłuższy horyzont inwestycyjny, tym bardziej widoczny jest negatywny wpływ kosztów (konsumpcja kapitału opłatami po prostu się kumuluje). Warto jednak rozpatrywać temat na konkretnym przykładzie.

Wspólnie z Jackiem Lempartem z bloga SystemTrader.pl przeprowadziliśmy serię symulacji na trzech różnych portfelach (100/0, 80/20, 60/40). Korzystając z danych historycznych za ostatnie 30 lat (ciągiem, oraz za okresy 15-letnie), porównywaliśmy:

- Inwestowanie na koncie OIPE, uwzględniając opłaty Finax i powiększając je dodatkowo o koszt roczny ETF-ów wchodzących w skład portfeli produktu Europejska Emerytura.

- Inwestowanie na rachunku opodatkowanym, na którym bezprowizyjnie (przez cały okres inwestowania) kupowany był jeden ETF Vanguard LifeStrategy integrujący w sobie akcje i obligacje w takich samych proporcjach jak w Finax i pobierający opłatę w wysokości 0,25% rocznie. Dla portfela 100/0 przyjęliśmy koszt takiego ETF-a na poziomie 0,15% rocznie (nie ma takiego LS-a, ale w jego miejsce zastosowaliśmy po prostu tani ETF na FTSE All-World). W tym przypadku rozliczenie podatku od zysków kapitałowych odbywało się na koniec inwestycji.

Scenariusz testowy zakładał początkową inwestycję w wysokości 1000 dolarów i dopłaty roczne wynoszące 1000 dolarów indeksowane co roku o inflację w Stanach Zjednoczonych. Przyjęliśmy tu perspektywę inwestycji w USA, aby móc skorzystać z wystarczająco długich danych historycznych (dla jasności: historia ETF-ów Vanguard LifeStrategy tak daleko nie sięga, więc zastosowaliśmy portfele ETF-ów o zbliżonej konstrukcji). Dodatkowo, aby uniknąć generowania kosztów na koncie opodatkowanym (czyli polepszyć wyniki konta opodatkowanego), nie stosowaliśmy ścieżki schodzenia.

Zastosowanie ścieżki schodzenia w taki sposób, w jaki robi to Finax na OIPE, wymagałoby na koncie opodatkowanym okresowej sprzedaży części jednostek ETF-a Vanguard LifeStrategy 80% Equity i stopniowego zakupu w jego miejsce bardziej konserwatywnego Vanguard LifeStrategy 60% Equity lub dokupowania ETF-ów obligacyjnych, co generowałoby zdarzenia podatkowe. A to kompletnie rujnowałoby sens takiej analizy, bo LS zawsze przegrywałby z kontem OIPE. Przeprowadziliśmy więc testy statycznych portfeli.

Co więcej, analiza przeprowadzana była dla trzech okresów:

- Okres 30-letni od początku 1993 roku do końca 2022 roku.

- Okres 15-letni od początku 1993 roku do końca 2007 roku – to o tyle dobry przykład, że był to słaby okres dla akcji.

- Kolejny okres 15-letni od początku 2008 roku do końca 2022 roku – to z kolei dobry okres dla akcji.

Powtórzę, że porównanie to dotyczyło maksymalnie 30-letniego horyzontu inwestycyjnego i było skrajnie „przyjazne” dla konta opodatkowanego: gromadzony był tam tylko jeden ETF typu multi-asset, który rebalancing przeprowadza w obrębie siebie samego. Gdyby chcieć kupować oddzielne ETF-y na koncie opodatkowanym, to każdy rebalancing oznaczałby konieczność zapłaty podatków jeszcze w trakcie budowania kapitału.

Wyniki?

Pomimo wyższych opłat tylko w jednym przypadku na dziewięć analizowanych OIPE nieznacznie przegrało z rachunkiem opodatkowanym (kapitał końcowy był mniejszy o ułamek procenta). W pozostałych OIPE wygrywało nawet o 5% (o tyle większy był końcowy kapitał). Oczywiście porównanie dotyczyło samych kosztów i podatków, przy założeniu, że OIPE i Vanguard LifeStrategy mają identyczną strategię (co nie jest prawdą, ale inaczej się nie da, bo Vanguard nie ujawnia, w jaki sposób przeprowadza rebalansowanie ETF-ów LifeStrategy).

Podsumowując: ktoś, kto zamierza inwestować przez OIPE, najpewniej zgromadzi w ciągu 30 lat większy kapitał niż osoba, która przestraszy się opłaty 0,72% i zdecyduje się inwestować samodzielnie na koncie opodatkowanym.

Oczywiście, nie można już jednak tego powiedzieć o sytuacji, w której inwestycja na koncie OIPE miałaby trwać 40 lub 50 lat. Jeśli zamiast tego od dzisiaj przez 40–50 lat inwestowalibyście na bezprowizyjnym, opodatkowanym koncie maklerskim jednocześnie ani razu niczego nie sprzedając (i nie generując tym samym zdarzeń podatkowych), to moglibyście wyjść na tym lepiej niż inwestując na OIPE z opłatami. Oczywiście pod warunkiem, że w międzyczasie nie zostanie podwyższony podatek od zysków kapitałowych w Polsce. Na ile prawdopodobna jest stabilność takiej sytuacji przez 40–50 lat? Tu każdy musi sobie sam udzielić racjonalnej według niego odpowiedzi. Ja osobiście wolę korzystać z tarczy podatkowej tu i teraz póki jest, niż wierzyć w to, że za 40–50 lat nadal będziemy w Polsce płacili relatywnie niski podatek 19% od zysków z inwestycji giełdowych. Jakkolwiek byśmy nie narzekali na podatki w Polsce, to jednak wysokość podatku od zysków giełdowych i dywidend dosyć pozytywnie wyróżnia nas na tle europejskich sąsiadów (co niestety nie napełnia mnie optymizmem).

Warto pamiętać, że tak szybko, jak tylko pojawią się inni dostawcy OIPE w Polsce, będzie można podjąć decyzję o przeniesieniu OIPE do tańszego z nich. A jeśli się nie pojawią – to też będzie dla nas jasny sygnał, że poziom kosztów całkowitych określony na „maksymalnie 1%” jest zbyt mało atrakcyjny dla potencjalnych dostawców zarządzanych portfeli inwestycyjnych. Pożyjemy – zobaczymy.

Warto też pamiętać, że jeśli ktoś obawia się nawarstwiających się kosztów w porównaniu ze zwykłym kontem maklerskim, to inwestycję w ramach OIPE Finax można skrócić. Przykładowo: po osiągnięciu sześćdziesiątki – można podjąć decyzję o jednorazowej wypłacie pieniędzy z OIPE bez podatku od zysków kapitałowych, a dopiero później zdecydować się na wypłacanie pieniędzy z IKE, IKZE itd. Scenariuszy na przyszłość jest co najmniej kilka.

Co o OIPE myśli Jacek Lempart?

Zachęcam do obejrzenia filmu, który o OIPE nagrał Jacek Lempart.

Ważne jest szersze spojrzenie na stan produktów emerytalnych!

Blogerzy finansowi w Polsce lubują się w porównywaniu najtańszych dostępnych opcji inwestowania i poszukiwaniu dziesiętnych procenta kosztów oszczędności. Sam tu nie jestem bez winy, bo także przeprowadzam takie analizy i „czepiam” się niektórych produktów (np. PPK). Staram się jednak wyważać moje opinie pokazując plusy i minusy, i szukając rozwiązań.

Nieco w kontrze do mojego niedawnego artykułu o PPK napiszę, że osobiście nie miałbym nic przeciwko inwestowaniu w PPK (nawet z tym nadmiernym udziałem WIG20 w moim portfelu), o ile tylko taka inwestycja nie stanowiłaby większości mojego portfela inwestycyjnego. Jeśli jednak w czyimś przypadku PPK jest jedynym sposobem inwestowania nadwyżek finansowych, to wtedy zapala mi się czerwona lampka, którą próbowałem też zapalić w Waszych głowach.

Dostrzeganie szerszego kontekstu jest bardzo ważne. Niektórzy skupiają się na wysokich kosztach OIPE Finax w porównaniu z kosztami samodzielnego inwestowania w ETF-y przez konta maklerskie IKE, a jednocześnie nie zauważają, że IKE w formie kont maklerskich to zaledwie 13% wszystkich kont IKE założonych w Polsce. Reszta posiadaczy kont IKE ponosi prawdopodobnie wyższe opłaty niż te, które przyjdzie zapłacić w OIPE Finax. Ale o tym już rzadziej się wspomina. Przykładowo: Artur w linkowanym wcześniej artykule całkowicie pominął tę kwestię.

Ba! Też mógłbym narzekać, że opłaty powinny być niższe. Tylko po co? OIPE może maksymalnie kosztować 1% rocznie, a Finax – pomimo braku jakiekolwiek konkurencji nie tylko w Polsce, ale i w całej Europie – zaproponował je za 0,72% rocznie. Jeśli komuś się to nie podoba – niech nie korzysta. Nikt do tego nie zmusza. Wbrew pozorom konto OIPE od Finax nie jest dla każdego. Jeśli ktoś potrafi i chce samodzielnie budować swój portfel przez konto maklerskie IKE, to niech właśnie to robi. Tak wyjdzie taniej a na pewno bardziej elastycznie. Właśnie takie podejście promujemy w szkoleniu „Atlas Pasywnego Inwestora” wspólnie z Arturem i Jackiem Lempartem.

Ale nie można nie dostrzegać znacznie większej grupy klientów instytucji finansowych, którzy – wbrew zachętom wielu blogerów (w tym mnie) – wcale nie palą się do otwierania kont w biurach maklerskich. Dla nich OIPE może być świetnym rozwiązaniem.

Skąd o tym wiem? Wystarczy zajrzeć do raportu „Informacja o stanie rynku emerytalnego w Polsce na koniec 2022 r.” opublikowanego przez KNF. Znajdziemy tam następujące informacje o liczbie kont IKE:

- Całkowita liczba kont IKE na koniec 2022 r. = 800,1 tys. osób

- IKE w TFI = 420,4 tys. osób (52,5%)

- IKE w zakładach ubezpieczeń = 182,7 tys. osób (22,8%)

- IKE w domach maklerskich = 104,1 tys. osób (13,0%)

Jak widać zdecydowana większość posiadaczy IKE póki co wcale nie jest zainteresowana samodzielnym inwestowaniem i dobieraniem instrumentów finansowych. Wolą żeby to ktoś za nich inwestował środki.

W efekcie na IKE w funduszach płacą opłatę za zarządzanie wynoszącą od 0,3% do 2,0% rocznie (w zależności od TFI). Po szczegóły zapraszam do raportu „Najlepsze IKE z funduszami – Ranking IKE 2023” przygotowanego przez Analizy.pl.

Faktyczne opłaty są wyższe, bo opłata za zarządzanie to tylko jeden z kosztów, którymi obciążani się klienci TFI. Rzeczywisty poziom opłat można sprawdzić w dokumentach KID poszczególnych funduszy i zapewniam, że jest on znacząco wyższy.

Przykładowo: weźmy polecane przez Analizy.pl konto IKE Plus od Goldman Sachs (dawniej NN) i sprawdźmy, jakie opłaty ma fundusz inwestujący w akcje spółek dywidendowych z całego świata – Goldman Sachs Globalny Spółek Dywidendowych K. Sama opłata za zarządzanie wynosi 1,6% rocznie, ale gdy spojrzymy do dokumentu KID z marca 2023 r., to okaże się, że całkowite koszty funduszu wynoszą 2,6% rocznie. I dotyczy to tych jednostek, które oferowane są w ramach IKE.

Dla porównania: gdyby ktoś chciał inwestować w akcje rynków rozwiniętych w ramach IKE od inPZU, to poniesie niższe koszty. Według deklaracji TFI opłata za zarządzanie funduszu inPZU Akcje Rynków Rozwiniętych O wynosi 0,5% rocznie. W praktyce jednak, po weryfikacji całkowitych kosztów w KID, okaże się, że klienci płacą 1,2% rocznie.

Te dwa przykłady to dobre przybliżenie prawdziwego poziomu kosztów, jakie ponosi połowa posiadaczy kont IKE w Polsce, którzy chcą inwestować w zdywersyfikowany globalnie portfel akcji.

Dla jasności: tak naprawdę powinniśmy patrzeć na to na ile dobrze fundusze śledzą benchmarki, które próbują naśladować. A te rozbieżności (tzw. Tracking Difference) to prawdziwa miara kosztów, jakie ponoszą inwestorzy. Warto też w historii funduszy sprawdzać, czy przypadkiem nie zmieniały one zbyt często swoich benchmarków…

Z drugiej strony – idzie ku dobremu. Jeśli spojrzymy na konta IKE i IKZE przez pryzmat zainwestowanych środków, to rysuje się już lepszy obraz. W biurach maklerskich znajduje się (dane na koniec 2022 r.):

- 31,8% kapitału zgromadzonego w ramach wszystkich form prowadzenia IKE.

- 14,7% kapitału zgromadzonego w ramach wszystkich form prowadzenia IKZE.

- Łącznie dla IKE i IKZE = 26,4% kapitału jest w biurach maklerskich.

Widać, że ci, którzy potrafią już samodzielnie inwestować, systematycznie dokładają nowe środki głównie na IKE i IKZE maklerskie.

I tak doszliśmy do ostatniego pytania…

Czy warto przenosić środki z IKE na OIPE?

Jeśli potraficie i chcecie samodzielnie obsługiwać rachunek maklerski, to oczywiście w pierwszej kolejności korzystajcie z maklerskiego konta IKE.

Z kolei OIPE od Finax jest dobrym rozwiązaniem dla tych osób, które:

- Posiadają już konto w Finax, ale ponoszą opłaty na standardowym poziomie 1,2% rocznie. W takim przypadku zdecydowanie warto otworzyć sobie konto OIPE i na nie przenieść tyle środków, ile zmieści się Wam w ramach tegorocznego limitu wpłat (maks. 21 302 zł). A na początku przyszłego roku znowu powtórzyć tę operację z kolejną kwotą limitu rocznego. Nie dość, że obniżycie sobie opłaty Finax, to jeszcze załapiecie się na zwolnienie z podatku Belki o ile wytrzymacie z niewyciąganiem środków do 60-tki.

- Oczekują od dostawców produktów emerytalnych pełnej automatyzacji inwestowania – w tym bieżącego nadzorowania portfela i jego rebalansowania w optymalnych momentach. I naprawdę nie chcą zakładać samodzielnie obsługiwanego konta maklerskiego i dokonywać selekcji ETF-ów.

- Szukają kolejnej (po IKE i IKZE) tarczy podatkowej i mają nadwyżki finansowe wykraczające poza roczne limity wpłat IKE i IKZE.

- Ponoszą dzisiaj wyższe koszty za obsługę swojego konta IKE w TFI niż 0,72% rocznie. Niestety znaleźć dobry fundusz inwestycyjny jest naprawdę trudno. Faktem jest, że zdecydowana większość funduszy przegrywa ze swoimi benchmarkami (według SPIVA aż 93% funduszy europejskich przegrywa z indeksami w 10-letnich okresach). Jednym z powodów są właśnie wysokie opłaty, które automatycznie przekładają się na gorsze wyniki kupujących fundusze.

Alternatywą dla nich jest właśnie OIPE u robo-doradcy Finax. Jeśli nadal korzystacie z IKE w funduszach, boicie się obsługi rachunku maklerskiego albo po prostu nie chcecie tracić czasu na podejmowanie decyzji inwestycyjnych, to możecie skorzystać z OIPE u robo-doradcy, migrując swoje konto z IKE w TFI do OIPE (ustawodawca przewidział taką możliwość).

Zamiast inwestować w droższe fundusze inwestycyjne w ramach IKE, możecie inwestować w tańsze ETF-y w ramach OIPE (ale przypominam o opłacie dostawcy produktu = 0,72 % rocznie naliczanej od wielkości aktywów!). Do tego warto pamiętać, że migrację konta IKE można wykonać tylko w jedną stronę (do OIPE) – niestety nie da się przenieść środków z konta OIPE na rachunek IKE, więc warto dobrze przemyśleć tę decyzję.

Ostatecznie warto samodzielnie sprawdzić, jakie opłaty nalicza Wasz dostawca IKE, i zdecydować, czy biorąc pod uwagę także inne kryteria decyzyjne (w tym kryterium elastyczności), opłaca się przenieść środki z IKE do OIPE.

Kryterium elastyczności

Poza przesłankami czysto finansowymi istnieje kilka innych kryteriów wyboru kont emerytalnych. W moim przypadku duże znaczenie ma kryterium elastyczności, przez które rozumiem następujące cechy:

- Możliwość wyboru formy prowadzenia rachunku emerytalnego.

- Możliwość przenoszenia środków do innych dostawców usług.

- Możliwość wcześniejszego zwrotu środków (przed wiekiem korzyści podatkowej).

- Elastyczność sposobu wypłaty środków na emeryturze.

Jak w tym kontekście plasuje się OIPE?

- OIPE nie pozwala samodzielnie decydować o składzie portfela inwestycyjnego (podobnie jak PPK). Są to portfele zarządzane przez dostawcę o z góry określonym składzie i sztywnych zasadach działania narzucanych przez ustawy.

- Na chwilę obecną nie ma innych dostawców OIPE. Ale jak będą, to – tak – będzie można przenieść OIPE do innego dostawcy. Tu warto wspomnieć, że OIPE jest jedynym dobrowolnym programem emerytalnym w Polsce, który umożliwia przeniesienie obsługi konta emerytalnego do innego kraju UE. Przy czym tu trzeba zaznaczyć, że na chwilę publikacji tego wpisu OIPE jest zupełnie nowym produktem dostępnym tylko w czterech krajach – Polsce, Słowacji, Czechach i Chorwacji, i to w ramach oferty tylko jednego dostawcy.

- Wcześniejszy zwrot środków z OIPE jest możliwy, ale tylko w całości. OIPE pod tym względem wygląda gorzej niż IKE, gdzie możliwe są wypłaty częściowe. Oczywiście przy wcześniejszej wypłacie trzeba będzie zapłacić podatek Belki od wypracowanego zysku.

- OIPE umożliwia wypłatę zarówno jednorazową, jak i w ratach już od 60. roku życia (a nawet od 55. roku życia, o ile wcześniej nabywa się prawa emerytalne). Można również zdecydować o tym, że kontynuuje się oszczędzanie w OIPE i opóźnić moment rozpoczęcia wypłat. Finax deklaruje tutaj dosyć dużą elastyczność.

Inne czynniki przemawiające za otwarciem OIPE

Osobiście bardzo mocno doceniam automatyzację inwestowania, którą oferuje Finax (także w OIPE). O ile w aktywnej części mojego portfela to ja sam decyduję w co inwestuję, to zauważam już też, że przesiadując nad analizą spółek coraz częściej analizuję też ETF-y i „majstruję” przy ich selekcji oraz próbuję optymalizować (zapewne bezskutecznie albo anty-skutecznie) momenty ich zakupu. Z kolei takich mentalnych wyzwań nie mam przy inwestowaniu za pośrednictwem Finax. Po prostu ustawiłem stały przelew na koncie i inwestowanie odbywa się całkowicie automatycznie. A jednocześnie wiem, że Finax pilnuje żeby rebalansowanie portfela odbywało się w optymalnym momencie, co całkowicie zwalnia mnie z myślenia o tamtejszym portfelu.

Dla inwestycyjnych „wyjadaczy” hasło automatyzacji może brzmieć jak frazes, ale to właśnie na aspektach behawioralnych można się najszybciej wyłożyć podczas realizacji swojej strategii inwestycyjnej (chociażby chcąc „za dobrze” dostroić portfel do własnych oczekiwań). Automatyzacja = mniej błędów w procesie inwestowania. Może się wręcz okazać, że największą oszczędność osiągnie się nie na różnicach w deklarowanych kosztach TER, a na uniknięciu kosztownych błędów behawioralnych.

Swoją drogą – niech każdy z Was inwestujących samodzielnie – szczerze odpowie sobie na pytanie kiedy ostatnio przeprowadzaliście rebalancing lub sprawdzaliście czy zaszły okoliczności do jego przeprowadzenia? Z moich obserwacji wynika, że wielu inwestujących znajomych wie, że to ważne, ale jednocześnie nie przeprowadza rebalancingu lub robi to od sasa do lasa. 😉

Kolejny czynnik: naprawdę mam obawy co do tego, że podatek od zysków kapitałowych będzie w Polsce raczej rósł niż spadał. To kolejny powód, dla którego wolę zaklepać sobie ulgę podatkową najwcześniej jak się da i chronić „tarczą podatkową” jak największy kapitał.

Ogólnie myślę, że w minimalnym wariancie warto otworzyć konto OIPE chociażby po to, aby zaklepać sobie pierwszy „rok stażu” w tym produkcie. Przypominam, że korzyści podatkowe z posiadania OIPE (zwolnienie z podatku Belki) można osiągnąć po minimum 5 latach wpłat. Żeby spełnić ten wymóg można założyć konto OIPE jeszcze w 2023 roku i wpłacić na nie nawet tylko 50 zł. Nikt nie każe wypełniać całego limitu.

Sporo niuansów dotyczących OIPE omówiliśmy także z Przemkiem Barankiewiczem podczas sesji Q&A, w której miałem przyjemność wziąć udział. Zainteresowanych zachęcam do obejrzenia tej rozmowy (pojawiam się od 14-ej minuty) :

Co robi Michał Szafrański?

Odpowiedź na to pytanie powinna być już jasna. Otworzyłem konto OIPE, bo to kolejny sposób ochrony chociaż części mojego majątku przed podatkiem Belki. Z takich możliwości staram się korzystać w maksymalnym zakresie. Co roku wpłacam pełne limity na konta IKE i IKZE, a od tego roku również OIPE.

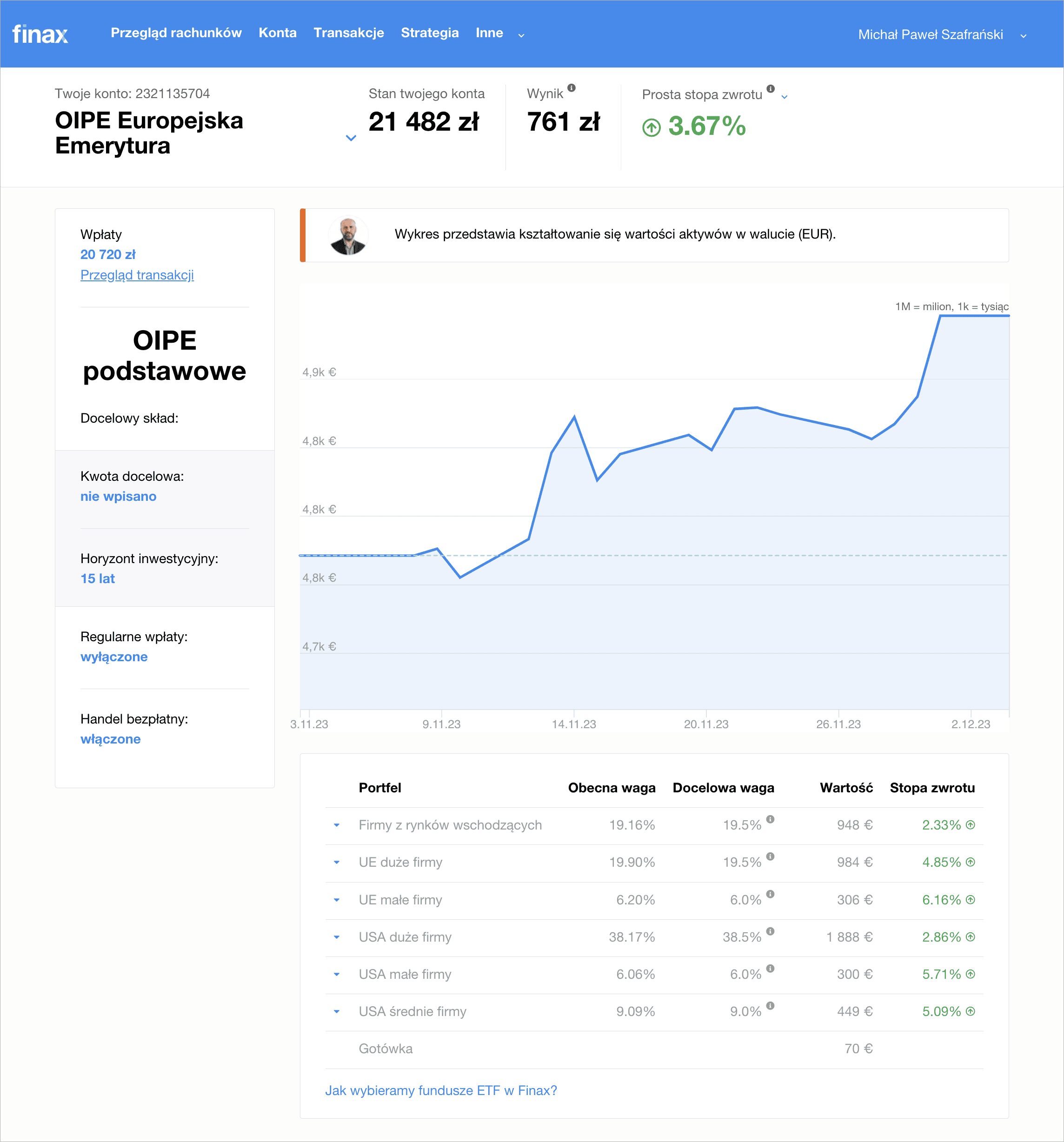

Nie tylko otworzyłem konto OIPE, ale wpłaciłem na nie maksymalny tegoroczny limit = 21 312 zł. Co więcej, wgląd w mój rachunek OIPE Europejska Emerytura jest dostępny publicznie (analogicznie jak reszta portfela w Finax). Wystarczy wejść pod adres finax.eu/pl/szaffi.

Mam blisko 51 lat. Mój portfel w OIPE to 100/0 i taki pozostanie przez kolejne 4 lata z hakiem. Potem rozpocznie się ścieżka schodzenia, która za niecałe 15 lat zakończy się na poziomie 60/40. Jakbym nie liczył, to pomimo opłat ponoszonych na rzecz Finax, powinienem świetnie wyjść na „tarczy podatkowej” i braku podatku od zysków kapitałowych.

Czy wypłacę środki po 60-tce z konta OIPE od razu? Czy może zdecyduję się na wypłatę w ratach? A może opóźnię maksymalnie moment wypłaty i pozwolę portfelowi nadal pracować? O tym zdecyduję bliżej 60-tki – także w oparciu o bieżącą wiedzę na temat wysokości podatków od inwestowania, bieżącej wysokości opłat Finax, dostępność i atrakcyjność innych dostawców OIPE itp. Dzisiaj zależy mi przede wszystkim na zabezpieczeniu sobie możliwości maksymalizacji tarczy podatkowej.

Dla jasności: otworzyłem konto OIPE, ale nie zamierzam przenosić na nie środków z mojego konta IKE. Dlaczego? Bo potrafię obsługiwać rachunek maklerski w ramach IKE i sam buduję tam swój portfel inwestycyjny wybierając ryzykowne aktywa o dużym potencjale wzrostu (akcje indywidualnych spółek). Co do zasady staram się wykorzystywać „tarczę podatkową” w największym możliwym stopniu. Zamiast więc inwestować na IKE i IKZE w ETF-y o przeciętnej stopie zwrotu, to próbuję wykręcić tam wyższe zwroty poprzez indywidualną selekcję akcji. OIPE nie daje mi możliwości samodzielnej budowy portfela, więc po prostu inwestuję tam w portfel Finaxa (bo i tak nie mam alternatywy w tym produkcie).

Kluczowe znaczenie ma dla mnie elastyczność kont emerytalnych IKE, IKZE i OIPE. Z każdego z nich można wypłacić – w razie nagłej potrzeby – środki przed wiekiem korzyści podatkowej. Owszem – w takim wypadku przyjdzie zapłacić podatek, ale wolę posiadać taką możliwość niż nie. To dla mnie wystarczający powód, by korzystać równolegle ze wszystkich dostępnych dla mnie sposobów odkładania na przyszłość i – tak długo jak będę mógł – wypełniać konta IKE, IKZE i OIPE aż po limity rocznych wpłat. Jedyne, czego mógłbym sobie dziś życzyć, to by te limity były jeszcze wyższe niż obecnie. 🙂

I na koniec mam jeszcze jedną, ogólną uwagę dotyczącą poziomu kosztów w Finax: pomimo, że sam życzyłbym sobie jak najniższych opłat (przypominam, że jako pierwszy wynegocjowałem z Finax zniżkę opłat do poziomu 0,6% rocznie dla uczestników Klanu Finansowych Ninja), to też przede wszystkim zależy mi na tym, aby ten robo-doradca był rentowny. Finax nie jest instytucją dobroczynną tylko biznesem, który – także w interesie swoich klientów – musi po prostu zarabiać na swoich usługach. Mamy już kilka przykładów robo-doradców, którzy zwinęli się z rynku polskiego (Aion i WealthSeed). Co z tego, że na papierze oferta Aion kosztowo wyglądała super, skoro ich usługi robo-doradztwa już nie ma? Zdecydowanie nie chcę by taki los spotkał Finax. Jednocześnie spodziewam się i oczekuję, że w miarę budowy solidnego AuM (kapitału w zarządzaniu) będą chcieli podzielić się efektem skali z klientami i sukcesywnie będą obniżać opłaty. Zresztą wprowadzenie dla wszystkich OIPE z niższym poziomem opłat niż oferta standardowa, to zdecydowanie krok w dobrą stronę.

UWAGA: jeśli ten artykuł przekonał Was, że warto założyć konto OIPE w Finax, to możecie to zrobić z wykorzystaniem poniższego linku… i mocno to polecam bo każdy NOWY klient Finax zakładający w ten sposób OIPE może w prezencie egzemplarz książki „Po prostu kupuj”. Szczegóły przedstawiłem w tym wpisie. ?

Załóż OIPE = otrzymaj #KsiążkaPPK →

Dla jasności powtórzę: to nie jest wpis afiliacyjny. Finax ani nikt inny nie płaci mi (ani nigdy nie płacił) za opisywanie ich usług. Po prostu uważam, że robią dobrą robotę i wspieram ich działalność w Polsce.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 24 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Gdzie w tych statystykach IKE kryją się konta IKE obligacje?

Ja *strzelam*, że w IKE maklerskich, bo to biuro maklerskie prowadzi.

W IKE Maklerskie. Sprawdziłem połowa tych kont maklerskich to wpłaty na IKE Obligacje

Hej Michał,

Świetny tekst! Gratulacje! Polemikę ze moim tekstem odbieram jako nobilitację, bardzo Ci dziękuję. 😀

Wydaje mi się, że to z czym najsilniej się zgadzamy to, że największą zaletą Finax jest możliwość pełnej automatyzacji procesu inwestycyjnego, włącznie z zakupami. Jest to mega atut, jak ktoś ma regularne przychody (np. pracuje na etacie) i chce co miesiąc systematycznie odkładać pieniądze. Chociaż ja akurat mam nieregularne przychody i na OIPE zdecydowałem się z innego powodu.

Co do fragmentu: „Reszta posiadaczy kont IKE ponosi prawdopodobnie wyższe opłaty niż te, które przyjdzie zapłacić w OIPE Finax. Ale o tym już rzadziej się wspomina. Przykładowo: Artur w linkowanym wcześniej artykule całkowicie pominął tę kwestię.”

Nie zgodziłbym się, że pominąłem tą kwestię, lecz że położyłem na to niewielki akcent. Cytuję fragment z mojego artykułu, z rozdziału „Wypłata transferowa z IKE do OIPE”.

„…przeniesienie z IKE na OIPE jest opcją raczej powszechną. Czy warto z niej skorzystać? To zależy od przypadku:

IKE maklerskie –> OIPE – takie przeniesienie w okresie:

– akumulacji majątku to moim zdaniem zły pomysł (jeżeli ktoś radzi sobie z samodzielnym inwestowaniem, to co ponosić dodatkową opłatę za zarządzanie)

– dystrybucji majątku, w przypadku wypłaty w ratach, OIPE może być wygodniejszym wehikułem do wypłat, bo zapewnia większą swobodę określenia raty. To może być dobry pomysł zwłaszcza, jeżeli pojawi się konkurencja i spadną opłaty za prowadzenie OIPE.

IKE funduszowe/ubezpieczeniowe –> OIPE – OIPE podobnie jak IKE funduszowe i ubezpieczeniowe zapewnia możliwość pełnej automatyzacji procesu inwestowania. Jeżeli ktoś ma problem z regularnym inwestowaniem i mu na takiej automatyzacji zależy, jest to świetny pomysł, bo OIPE powinno wypadać dużo taniej.”

Uważam, że jeśli ktoś ma IKE w drogim funduszu lub produkcie ubezpieczeniowo-inwestycyjnym, to:

– w pierwszej kolejności powinien rozważyć przeniesienie się do IKE maklerskiego i inwestowanie w ETF-y

– w drugiej kolejności, jeżeli uzna że inwestowanie samodzielnie w ETF-y jest nie dla niego (bo np. zależy mu na automatyzacji zakupów) to przeniesienie z takiego IKE do OIPE jest świetnym pomysłem. Dałem temu wyraz w moim artykule, którego fragment zacytowałem powyżej.

Wczytując się w Twój artykuł wyciągam wniosek, że nasze podejście jest zbieżne, a różnica sprowadza się do tego, jak rozłożyliśmy akcenty na poszczególne wątki. 🙂

Pozdro! 😉

No cóż.. szkoda, że się pośpieszyłem po przeczytaniu książki i już założyłem OIPE nie czekając na Mikołaja :/

Ja też założyłam OIPE jeszcze w listopadzie, ale się cieszę bo zrobiłam transfer IKE a w listopadzie była zniżka 50% na sumę przeniesionego IKE na 2 lata, teraz mam opłatę za zarządzanie portfelem 0,56%:) potem wpłaciłam jeszcze cały tegoroczny limit.

Niestety mam tak samo. Jak się okazuje czasem trzeba poczekać. 🙁

Dokładnie to samo. Szkoda, że założyłem już oipe 🙁

To jest właściwie myśl prysznicowa (bo rzeczywiście myślałem o tym pod prysznicem):

Znam Finaxa od 4 lat i przez ten czas nie zrobił niczego, co by mnie zirytowało.

Edukuje w temacie finansów osobistych i inwestycji, ma Finbota, ma różne fajne produkty (szczególnie dla posiadaczy środków w Euro) i tworzy nowe (w tym OIPE, którego nikt inny na razie nie chce tknąć).

Opłaty do tej pory albo likwiduje (opłata za niskie wpłaty), albo zmniejsza (niższa opłata w OIPE niż na standardowym koncie, zniżki dla członków KFN i SII). Do tego oferuje zniżki za przenoszenie inwestycji i zapraszanie innych, np. dla osób przenoszących środki z IKE w TFI może to być dodatkowa korzyść.

Nie ściemnia w swojej komunikacji, cieszy się z konkurencji (ustami Przemka Barankiewicza).

Potencjalnie tańsza konkurencja, Aion i WealthSeed, się zmyła (czy wiecie, że Finax niedawno kupił ETFMatic od Aionu?), zmuszając ludzi do spieniężenia aktywów i zapłacenia podatku.

Jeden z popularnych wśród inwestujących pasywnie brokerów wprowadził opłatę za przechowywanie instrumentów finansowych od niskiego poziomu środków. Inny popularny broker zarabia prawdopodobnie głównie (nie czytam jego sprawozdań finansowych) na czymś będącym właściwie przeciwieństwem inwestowania długoterminowego.

Patrząc na powyższe, ja część środków powierzam Finaxowi w OIPE (i liczę, że opłata za zarządzanie z czasem, wraz ze wzrostem środków pod zarządzaniem, będzie maleć).

Raz piszesz że „Najpierw IKZE, potem ewentualnie IKE” a teraz że najpierw wypełniamy IKE.

To jak w końcu jest z porównaniem IKE i IKZE?

Na stronie publicznego portfela, gdzie można zobaczyć zapłacone podatki z tytułu równoważenia portfela ?

Szukam kolejnej (po IKE) tarczy podatkowej bowiem mam wolne nadwyżki finansowe (ponadto IKE już niedostępne z powodu zrealizowania ustawowej końcowej wypłaty z rachunku), jednak tylko jeden dostawca oferujący OIPE, chwilowo powstrzymuje mnie od skorzystania z tej propozycji.

Mam nadzieję, że pojawi się konkurencja, choćby w wysokości kosztów prowadzenia rachunku.

odnisnie kosztow to jeszcze uwzgledniajcie prowizje za ZAKUP na wlasnych kontach a co wiecej zasprzedaż bo w Finax chyba wplacasz i juz tych kosztow nie ponosisz? ogolna oplata je pokrywa

Czy w przypadku wypłaty transferowej z IKE do OIPE obowiązuje kolejny 5 letni okres wpłat na subkonto aby osiągnąć ulgi podatkowe? W IKE wszystkie warunki do korzyści podatkowych mam spełnione.

Co się stanie z aktywami OIPE, gdy Finax dołączy do robo-doradców, którzy zwinęli się z rynku polskiego?

Hej Wojtek,

Nie wiem, ale spodziewam się jednego z tych scenariuszy:

1) Jeśli w międzyczasie pojawi się inny dostawca OIPE w Europie, to zapewne będzie można przenieść środki z OIPE Finax do OIPE innego dostawcy.

2) Jeśli nie będzie innego dostawcy OIPE, to zapewne skończy się spieniężeniem aktywów i wypłatą środków z ich opodatkowaniem tak jak to ma miejsce w przedterminowej rezygnacji z OIPE.

Oczywiście to tylko moje domysły.

Pozdrawiam!

Dziękuję Ci za szybką odpowiedz. Czy wiesz może, czy aktywa zdeponowane w Finax są w pełni bezpieczne w takim scenariuszu lub scenariuszu bankructwa Finaxa? Czy tylko do określonej kwoty?

Hej Wojtek,

Szczegółowo o bezpieczeństwie środków w Finax pisałem w tym artykule:

https://jakoszczedzacpieniadze.pl/finax-dla-kfn-jak-inwestowac-etf-tanio-i-latwo

Wyszukaj sekcję „Gwarancje, czyli czy to bezpieczne?”.

Pozdrawiam!

Hej Michał, jeszcze raz dzięki za odpowiedzi. Pozdrawiam serdecznie 🙂

Cześć wszystkim. Michale dziękuję za konkretny i szczegółowy wpis. Czy waszym zdaniem opłaca się w to w ogóle wchodzić na 1,5 roku przed emeryturą? Czy wypracowane zyski będą zbyt małe, by było to warte zachodu? W tym roku poszłaby oczywiście maksymalna wpłata.

Bardzo dobry artykuł i dobrze się czyta go.

Ale mimo wszystko nie jestem przekonany do inwestowania i wspierania tych którzy nam potem świat wywracają do góry nogami.

Nie mam zamiaru też nikogo zniechęcać do brania udziału w grze giełdowej bo każdy sam pracuje na swoje pieniądze i potem je wydaje tak jak uważa za słuszne.

Ja mimo wszystko nie planuje wspierać giełdy oraz korporacji które potem je obracają.

Gwarancją w modelu FINAX mają być ETFy na obligacje. Przecież to „tańczy” nawet po -/+20%. Jaka w tym gwarancja utrzymania kapitału? Może czegoś nie rozumiem?

Hej Marek,

W inwestowaniu NIC nie jest gwarantowane.

Pozdrawiam!

Czy dobrze rozumiem, że w przypadku mężczyzny, który zaczyna od portfela 100% akcji i zdecyduje się na wypłatę całości to skończy z portfelem 86/14? Czyli w przypadku małżeństwa, które ma większą tolerancję na ryzyko lepiej w pierwszej kolejności wykorzystywać „męski” portfel, a przy mniejszej tolerancji na ryzyko „kobiecy”?