Pora na prawdziwą rewolucję w zakresie niskokosztowego inwestowania w Polsce. Rozpoczynamy ją wspólnie ze słowackim robo-doradcą Finax.

Tworząc „Klan Finansowych Ninja” miałem nadzieję, że ta społeczność będzie także grupą konsumencką zdolną wywalczać sobie świetne oferty finansowe. Tak właśnie się stało! Dzisiaj śmiało ogłaszam prawdziwą rewolucję na rynku niskokosztowego inwestowania w Polsce – naszą wspólną, bezterminową promocję z robo-doradcą Finax, który na stałe obniżył o połowę opłaty za swoją usługę dla wszystkich uczestników #KFN. A pozostałym Czytelnikom bloga – oferuje stałe zniesienie prowizji za niskie wpłaty.

Nawet, jeśli nie jesteście jeszcze w #KFN, to warto dokładnie przeczytać cały ten artykuł, bo Finax to usługa pozwalająca bardzo łatwo inwestować poprzez ETF-y odzwierciedlające kondycję światowych rynków akcji i obligacji. Jest przy tym w pełni dostosowana do obsługi inwestorów z Polski: ma polski interfejs, polskojęzyczne wsparcie klientów, przyjmuje przelewy w polskich złotych (które następnie wymienia na EUR po bardzo uczciwych kursach = cena spot +/- 0,005 PLN), oraz będzie udostępniać gotowe dane do polskich PIT-ów związanych z rozliczaniem zysków kapitałowych (nad tym jeszcze pracujemy).

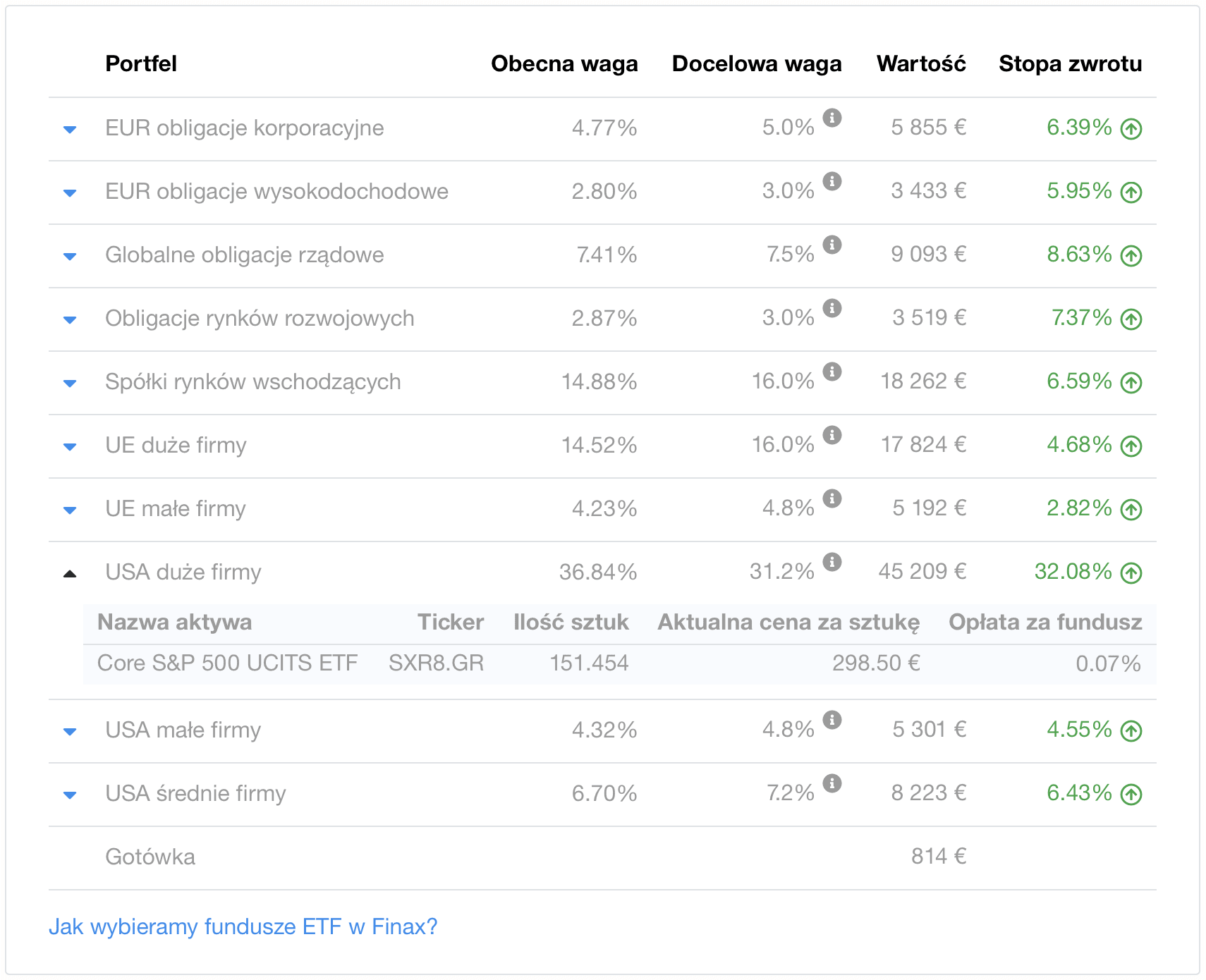

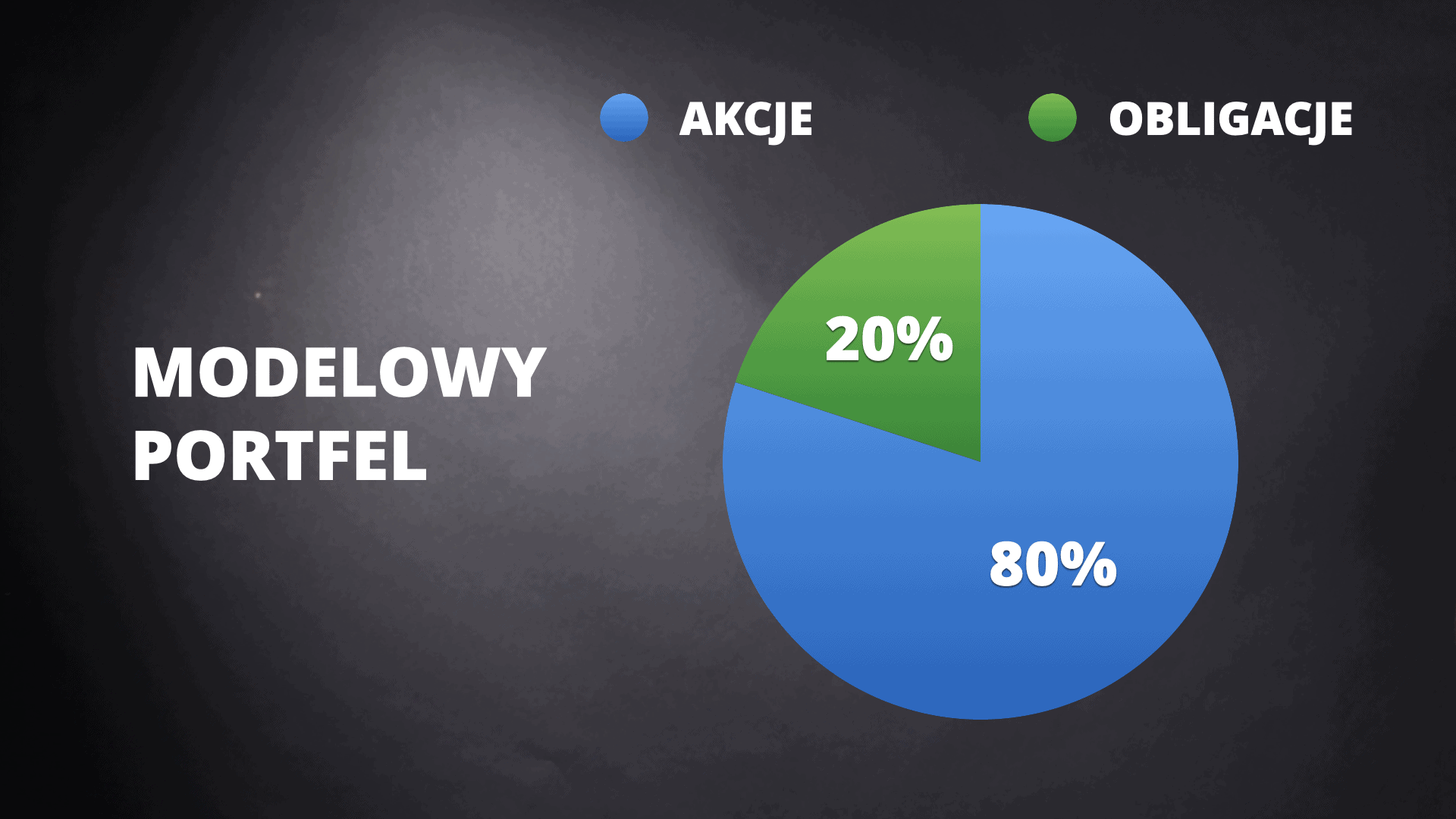

Samo inwestowanie odbywa się w pełni automatycznie. Klient raz określa swoją strategię inwestycyjną wybierając jedną z proponowanych struktur portfela inwestycyjnego (np. 80% akcji i 20% obligacji), a Finax później już w pełni automatycznie kupuje konkretne ETF-y, które pozwalają realizować tę strategię inwestycyjną z uwzględnieniem całego świata. Struktura portfela i bieżące wyniki inwestycyjne transparentnie widoczne są w panelu użytkownika (ale wręcz odradzam zbyt częste zaglądanie do wyników, bo takie podglądanie wcale nie zmienia stopy zwrotu na plus). Jeśli, ze względu np. na drożejące akcje, struktura portfela nadmiernie odchyli się od zakładanych pierwotnie proporcji, to automatycznie przeprowadzony zostanie tzw. rebalancing. Część drogich ETF-ów akcyjnych zostanie sprzedanych i dokupione zostaną ETF-y obligacyjne, aby portfel powrócił do stanu np. 80:20 zachowując zbliżony poziom ryzyka / zmienności. Oczywiście może tez być na odwrót – jak w marcu 2020 r. gdy po spadkach cen akcji rebalancing powodował sprzedaż obligacji i dokupienie tanich akcji.

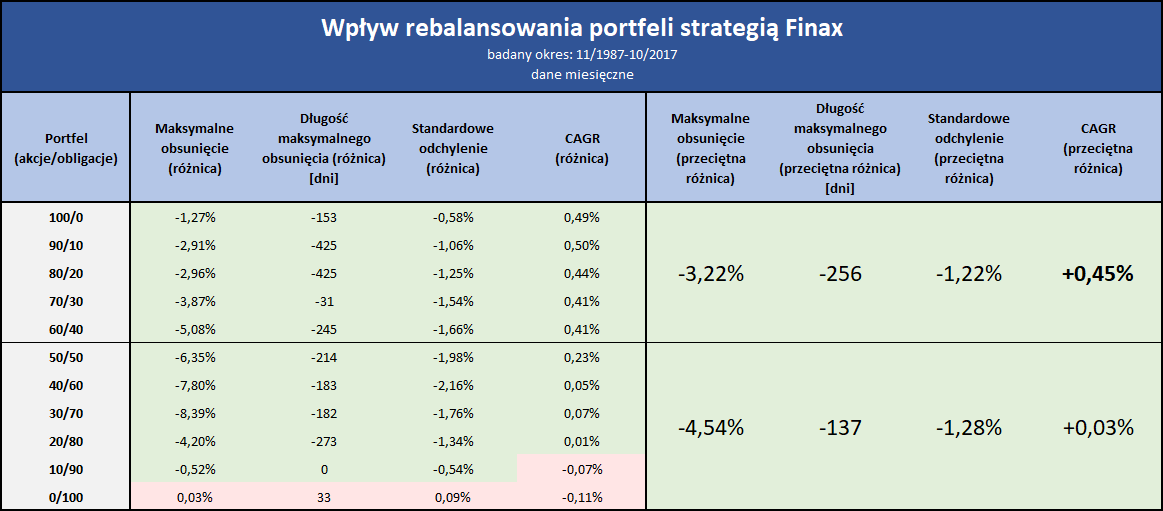

Finax chwali się, że zastosowany przez nich autorski mechanizm rebalancingu pomaga podwyższyć stopę zwrotu z portfela o 0,41 punktu procentowego średniorocznie. Początkowo nie bardzo w to wierzyłem i dlatego zaproponowałem Finax weryfikację skuteczności ich algorytmu. Wspólnie z Jackiem Lempartem z bloga SystemTrader.pl jesteśmy jedynymi blogerami, którzy poznali algorytm rebalancingu Finaxa , przetestowali go i potwierdzili jego efektywność w oparciu o historyczne dane za ostatnie 30 lat. Odbyło się to w ramach umowy o poufności zawartej z Finax, więc nie możemy ujawnić Wam jak dokładnie dokonywany jest rebalancing, ale dzielimy się dzisiaj szczegółowymi wynikami naszych testów.

Zapraszam do lektury!

TL;DR, czyli streszczenie dla zabieganych

Standardowe koszty usługi Finax są dosyć wysokie – wynoszą 1,2% rocznie od wartości naszej inwestycji (1% + słowacki VAT) – co dotychczas skutecznie powstrzymywało mnie przed promowaniem ich oferty. Zresztą takimi przemyśleniami dzieliłem się otwarcie z Prezesem Finaxa, z którym pierwszy raz rozmawiałem na ten temat około 1,5 roku temu, gdy dopiero przymierzali się do startu w Polsce. Doceniałem plusy ich oferty i łatwość skorzystania z niej przez polskiego klienta, ale jedocześnie wskazywałem, że brytyjski konkurent ETFmatic oferuje swoje usługi znacznie taniej – za około 0,5% rocznie – i to właśnie taki poziom uważam za akceptowalny. 🙂

Potwierdzenie przez nas efektywności rebalancingu Finaxa nieco zmieniło sytuację. Można powiedzieć, że w przypadku długoterminowego inwestowania w portfele z przewagą akcji, Finax – dzięki rebalancingowi – obniża poziom swoich opłat do 0,7%–0,8% rocznie w zależności od wybranej strategii. To jest już poziom, który powinien być akceptowalny dla osób, które chcą inwestować małe lub średnie kwoty nie zawracając sobie głowy samodzielnym zarządzaniem portfelem inwestycyjnym i obsługą transakcji w biurach maklerskich. Mi to jednak nie wystarczało…

Wspólnie z Finax przygotowaliśmy prawdziwą bombę – promocję dla uczestników #KFN, w ramach której opłata za usługę redukowana jest o połowę – do 0,6% rocznie (0,5% + słowacki VAT). W efekcie – uwzględniając skuteczny rebalancing Finax – efektywna opłata za wszystkie usługi robo-doradcy wynosi 0,1%–0,2% rocznie i staje się niemalże pomijalna! Oczywiście trzeba pamiętać o tym, że koszt ten w obu scenariuszach powiększa się o opłaty naliczane przez samych emitentów ETF-ów (średni TER w portfelach Finax wynosi 0,19% rocznie). Dla nie-klanowiczów też coś mamy… 🙂

Możecie potraktować tę promocję jako pierwszy, mocny kopniak w stolik, przy którym siedzą sobie panowie z drogich polskich TFI, którym wydaje się, że skutecznie zabetonowali polski rynek i że już zawsze będą mogli naliczać wysokie opłaty w zarządzanych przez siebie funduszach. Teraz już tylko kwestią czasu jest, kiedy oferta firm zagranicznych, takich jak Finax, rozpocznie falę odpływu środków z kosztownych polskich funduszy inwestycyjnych. Tak jak dokonałem swojej małej rewolucji na rynku wydawniczym (z udanym self-publishingiem), czy ofertą „Prąd dla Finansowych ninja” z Lumi – tak teraz chcę przyczynić się do promocji niskokosztowego i długoterminowego inwestowania poprzez ETF-y z firmą Finax, która odważnie rozpoczęła konkurowanie z potentatami polskiego rynku kapitałowego. Z korzyścią dla naszych portfeli.

Tyle w skrócie, a teraz bardziej szczegółowo zarysuję Wam szerszy kontekst i wyłożę wszystkie szczegóły. 🙂

Przeczytaj poprzednie artykuły!

Ten wpis, to tak naprawdę kontynuacja mini-cyklu, w którym opisuję inwestycyjne alternatywy dla osób, które chcą nie mogą patrzeć na niskie odsetki w banku i jednocześnie gotowe są podjąć ryzyko związane z inwestowaniem, aby mieć szansę systematycznie przebijać inflację i wypracowywać satysfakcjonujące zyski w długim terminie.

Jeśli jeszcze nie widziałaś / widziałeś pierwszych dwóch wpisów, to zapraszam do ich lektury:

- Co zamiast lokat bankowych? Przegląd alternatyw, czyli jak rozpocząć inwestowanie

- Jak inwestować poprzez ETF-y? Opcje dla leniwych i aktywnych – podstawy i wstęp do tematu

A jeśli w tym momencie zadajesz sobie pytanie „no dobrze, ale skąd mieć pieniądze na inwestowanie?!”, to zdecydowanie polecam lekturę książki „Finansowy ninja” – poradnika best-sellera sprzedanego już w ponad 103.000+ egzemplarzy!

Co to jest robo-doradca?

Z poprzedniego artykułu wiecie już dlaczego warto zainteresować się inwestowaniem poprzez ETF-y. Mówiąc w dużym skrócie stanowią one dobre pośrednie rozwiązanie pomiędzy samodzielnym i stosunkowo złożonym budowaniem porteli inwestycyjnych składających się z akcji, obligacji i innych klas aktywów, a korzystaniem z „gotowców” w postaci aktywnie zarządzanych funduszy inwestycyjnych oferowanych przez TFI – łatwych do kupienia i to nawet od bardzo niskich kwot, ale jednocześnie bardzo kosztownych (w przypadku funduszy akcyjnych opłaty wynoszą nawet do 3% rocznie, co w długim terminie może mieć katastrofalne skutki dla średniorocznej stopy zwrotu z naszych inwestycji).

Przypominam, że opłaty stałe w funduszach naliczane są zawsze – bez względu na to, czy fundusz generuje dla nas zyski czy straty. Opłata za zarządzanie pomniejsza zyski, a w przypadku gdy wynik funduszu jest ujemny, to jeszcze dodatkowo pogłębia nasze straty. Niby to oczywiste, ale wielu klientów TFI nadal sobie nie uświadamia negatywnych konsekwencji wysokich opłat w długim terminie…

ETF-y, czyli fundusze notowane na giełdzie, są tanie – tam opłaty rozpoczynają się od 0,03% rocznie i rzadko kiedy przekraczają 0,5% rocznie. Niestety dostęp do nich w Polsce jest utrudniony i wiąże się z koniecznością ponoszenia dodatkowych kosztów. Wysokość minimalnych prowizji płaconych na rzecz biur maklerskich z tytułu obrotu zagranicznego przekreśla w zasadzie sens inwestowania małych kwot (wyobraź sobie, że chcesz np. dokupować raz na miesiąc kilka ETF-ów – każdy po mniej więcej 100 zł i jednocześnie za każdą transakcję musisz zapłacić minimum 7 EUR prowizji). Do tego niektóre ETF-y są na tyle drogie, że przy braku możliwości zakupu cząstkowego (części ich jednostek) w zasadzie bez zamiaru grubszej inwestycji nie ma sensu udawać się na zakupy. A to z kolei przekreśla w zasadzie pomysł „systematycznego inwestowania małych kwot”. Przez miesiące trzeba byłoby zbierać te małe kwoty i np. raz na pół roku czy rok składać zlecenie zakupu. Na to nakładają się jeszcze kwestie podatkowe i wyjątkowo niekorzystne rozliczanie podatków od zagranicznych dywidend w polskich biurach maklerskich.

Jednocześnie ETF-y stanowią wręcz świetny instrument inwestycyjny dla inwestorów, którym nie chce się samodzielnie selekcjonować spółek czy obligacji. Kupując konkretny ETF – nawet za bardzo małą kwotę – w naturalny sposób dywersyfikujemy nasz portfel kupując po prostu indeks szerokiego rynku, który ten ETF odzwierciedla. Nie zarobimy tyle co akcje najlepszych spółek, ale też nie stracimy tyle, ile tracą akcje tych najgorszych. Wypadniemy po prostu średnio – tak jak średnia rynku. A historia pokazuje, że w długim okresie, rynki akcji dają bardzo sensowne stopy zwrotu (mam tu na myśli głównie rynek amerykański, który stanowi ok. połowę kapitalizacji rynków całego świata) z powodzeniem przebijające inflację i dające ładnie zarobić (po szczegóły odsyłam do wpisu „Co zamiast lokat bankowych?”). Dla przypomnienia: zyski z indeksu S&P 500 w horyzoncie 30-letnim (1989-2019) wynoszą 7,7% średniorocznie, a w okresie 120-letni (1900-2019) = 6,48% średniorocznie już po uwzględnieniu inflacji.

Na to jeszcze nakłada się problem niewiedzy początkujących inwestorów co do tego, jak powinni konstruować swoje portfele inwestycyjne. Obiektywnie mówiąc wybór ETF-ów jest olbrzymi i naprawdę można poczuć się zagubionym. Nie każdy ma czas i chce go poświęcać na dłuższe rozkminy. Wygodniej byłoby po prostu przyjąć raz pewne założenia i później po prostu dopłacać do portfela nadwyżki finansowe bez konieczności jego pilnowania i samodzielnego składania zleceń…

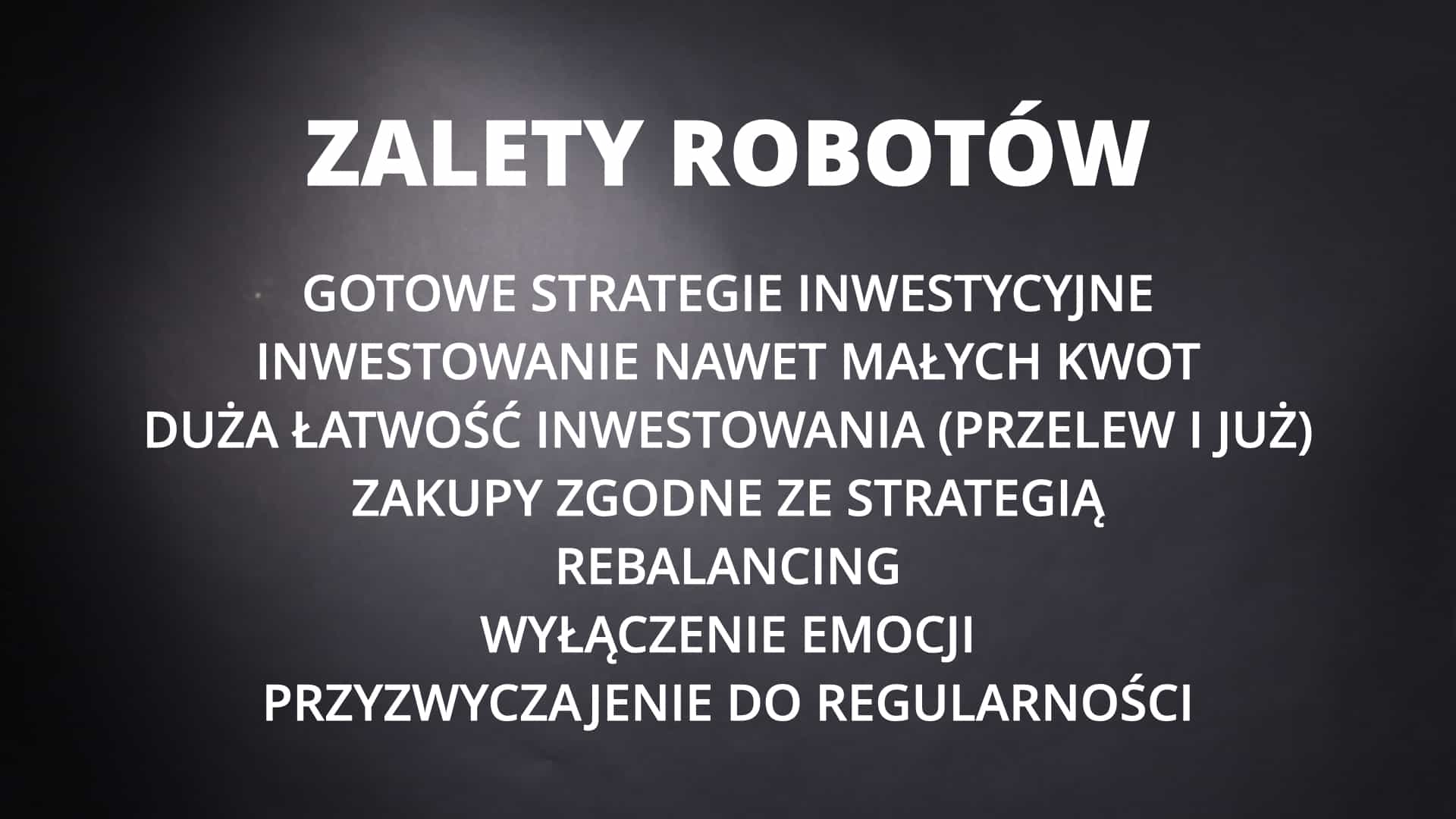

Właśnie tę lukę wypełniają usługi robo-doradców. Zdejmują one z głowy początkujących inwestorów całą złożoność budowy i zarządzania portfelami inwestycyjnymi. Jednocześnie – w przeciwieństwie do aktywnie zarządzanych funduszy – robo-doradcy nawet nie próbują udawać, że umieją osiągać wyniki przebijające rynek. Pieniądze klientów inwestują – zgodnie z wybraną przez nich strategią – w ogólnodostępne ETF-y kupując je tak jak każdy inny inwestor na giełdzie. Osiągają dokładnie taki wynik jak wypadkowa średnich rynkowych indeksów wchodzących w skład portfela – oczywiście pomniejszony o sumę opłat, które są znacznie niższe niż w TFI. A przy tym wszystkim – dzięki całkowitej automatyzacji zarządzania portfelami klientów – zdejmują z głowy inwestorów większość emocji i chęć bieżącego reagowania na zmianę sytuacji na rynkach. Swoją drogą w Finaxie nie da się szybko reagować na zmiany, bo ten robo-doradca swoich zakupów (i sprzedaży) na rynku dokonuje tylko raz w tygodniu – co wtorek (o tym dalej).

Co to jest Finax?

Finax to słowacki dom maklerski, który skonstruował usługę budowy i zautomatyzowanego zarządzania portfelami inwestycyjnymi składającymi się z ETF-ów odzwierciedlających globalne rynki akcji i obligacji. Robo-doradca najpierw próbuje rozpoznać (na podstawie ankiety) nasz profil inwestycyjny, potem sugeruje dopasowaną do nas strategię inwestycyjną (albo inaczej mówiąc skład portfela inwestycyjnego), a na koniec – automatycznie inwestuje przelewane przez nas pieniądze zgodnie z tą strategią i dba też o to, aby cyklicznie wykonywać tzw. rebalancing, czyli w przypadku „odchyłek” proporcji w portfelu znowu doprowadzać go do proporcji zgodnych z wybraną strategią.

Plus jest taki, że nie musimy samodzielnie zajmować się wyborem ETF-ów, realizowaniem transakcji, dbaniem o zachowanie odpowiednich proporcji poszczególnych ETF-ów w portfelu. Wystarczy tylko przelewać pieniądze (PLN lub EUR) a reszta dzieje się automatycznie. Nie ma przy tym znaczenia, czy przelejemy 100 zł czy 100.000 zł – robo-doradca bezemocjonalnie zainwestuje te pieniądze w dokładnie taki sam sposób = zgodnie z wybraną strategią. I o to dokładnie chodzi.

Finax jest młodą firmą – powstał w 2017 roku a swoje usługi oferuje komercyjnie od 2018 r. Założycielami Finax są Juraj Hrbatý i Radoslav Kasik, którzy sporą część swojej kariery poświęcili na pracę w branży finansowej, m.in. aktywnie zarządzając środkami klientów w innych domach maklerskich. Uznali jednak, że zamiast próbować pokonać rynek, lepiej po prostu z nim płynąć, skoro i tak daje to satysfakcjonujące rezultaty w długim horyzoncie czasowym. Zamiast aktywnego zarządzania zdecydowali się promować zautomatyzowane inwestowanie pasywne poprzez ETF-y. W ich pomysł zainwestował słowacki miliarder – Ivan Chrenko – większościowy udziałowiec firmy deweloperskiej HB Reavis budującej obecnie Varso Tower – najwyższy biurowiec w Warszawie – tuż obok Dworca Centralnego.

Finax działa na kilku rynkach. Największym obecnie jest Słowacja, ale od połowy 2019 roku firma obecna jest także w Polsce, którą jest dla niej strategicznym rynkiem. Paradoksalnie – ze względu na poziom opłat powinno jej się u nas znacznie łatwiej odbijać klientów TFI, bo na Słowacji koszty otwartych funduszy inwestycyjnych są niższe. Poza tym firma obecna jest także w Czechach, na Węgrzech oraz w Chorwacji.

Finax bardzo transparentnie dzieli się swoimi wynikami, więc podaję poniżej kluczowe liczby na 14 października 2020 r.:

- 57 mln EUR środków klientów w zarządzaniu (tzw. AuM – Assets under Management), w tym…

- 3,5 mln EUR = kapitał klientów z Polski.

- 10 751 = całkowita liczba klientów, w tym…

- 1575 klientów z Polski.

- Firma niemalże potroiła liczbę klientów w tym roku – na koniec 2019 r. miała łącznie 3846 klientów.

Otrzymałem także kilka ciekawostek dotyczących profilu obecnych klientów Finax z Polski:

- 35 lat – to średni wiek inwestora.

- 69% – taki jest średni udział ETF-ów akcyjnych w portfelach wszystkich polskich inwestorów. Dobrze! To znaczy, że wiecie co napędza stopy zwrotu.

- 14% – tyle jest kobiet wśród wszystkich polskich klientów.

Porządkowo powiem, że firma zatrudnia już trzy osoby mówiące po polsku, świadczy polskojęzyczne wsparcie dla klientów, posiada polskojęzyczną stronę oraz cała usługa robo-doradcy także dostępna jest po polsku (aczkolwiek miejscami zdarzają się jeszcze drobne lapsusy językowe).

No i firma ma też mocne wsparcie z mojej strony, np. teraz blisko współpracujemy przy opracowywaniu zestawu danych, które pomogą polskim inwestorom wypełnić formularz podatkowy PIT/ZG. Finax nie będzie dostarczał wypełnionego PIT-a, ale udostępni formularz zawierający wszystkie dane niezbędne do łatwego rozliczenia podatku od zysków kapitałowych w Polsce.

A propos rozliczania podatków: Finax stosuje wyłącznie ETF-y akumulujące dywidendy / odsetki. Oznacza to, że dokonując wyłącznie zakupów i nie składając zlecenia sprzedaży / wypłaty z naszego portfela, de facto w ogóle nie osiągamy bieżących zysków, które podlegałyby opodatkowaniu. To dobrze, bo może się okazać, że są lata, w których w ogóle nie musimy wykazywać zysków kapitałowych w związku z inwestycjami w Finax.

Wyjątkiem jest sytuacja, w której dokonywany będzie automatyczny rebalancing. W takim przypadku część ETF-ów zostanie sprzedana z zyskiem i w efekcie po zakończeniu roku będziemy musieli zapłacić podatek kapitałowy od tego zysku. Niezbędny do tego formularz udostępniony zostanie w panelu robo-doradcy.

Gwarancje, czyli czy to bezpieczne?

Wiem, że pierwsze pytanie, które możecie sobie zadawać to „Czy inwestowanie przez słowacką firmę jest bezpieczne? Czy to przypadkiem nie jest drugi Amber Gold?” – świadomie wymieniam tę nazwę, bo już pod poprzednim wpisem widziałem komentarz z takim pytaniem.

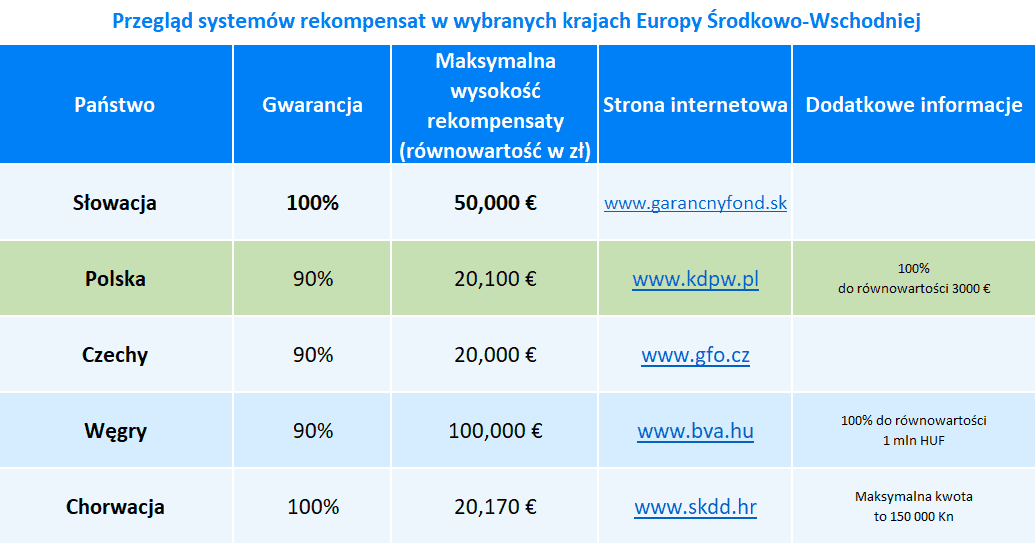

Po pierwsze: Finax jest oficjalnym słowackim domem maklerskim działającym w ramach licencji wydanej przez Narodowy Bank Słowacji, co każdy może zweryfikować w rejestrze NBS, a także na stronie polskiej Komisji Nadzoru Finansowego (KNF).

Po drugie: Finax podlega słowackim i unijnym regulacjom w zakresie działalności firm inwestycyjnych, a te są spójne w całej Unii Europejskiej. Pod tym względem nie różni się od domów maklerskich zarejestrowanych w Polsce – musi spełniać wymogi dyrektywy MIFID oraz Dyrektywy 97/9/EC Parlamentu Europejskiego i Rady z dnia 3 marca 1997 r. opisującej system rekompensat dla inwestorów w przypadku stwierdzenia niewypłacalności domu maklerskiego.

System rekompensat chroni zarówno instrumenty finansowe inwestorów, jak i środki pieniężne zgromadzone na ich rachunkach. W Polsce administratorem systemu jest KDPW (Krajowy Depozyt Papierów Wartościowych), a na Słowacji analogiczną rolę pełni Fundusz Gwarancji Inwestycyjnych.

➡️ Czytaj też: Jak funkcjonuje system rekompensat w Polsce?

Co do zasady, we wszystkich krajach Unii Europejskiej, licencjonowane firmy inwestycyjne zobowiązane są do oddzielenia aktywów klientów od aktywów samej firmy inwestycyjnej. Tak też działa Finax. Co stałoby się w przypadku ewentualnej upadłości firmy? Nasze papiery (ETF-y) nie poszłyby na spłatę zobowiązań spółki – są indywidualnie przypisane do klientów i zostałyby przetransferowane do innego biura maklerskiego (procedura oczywiście będzie pewnie trochę trwała).

Dla jasności: utrata środków nie musi być związana wyłącznie z upadkiem Finaxa. Hipotetycznie może upaść np. bank, w którym deponowane są środki klientów (polskie rachunki obsługuje mBank), może też zniknąć fundusz ETF, w który inwestuje Finax, albo np. ktoś z Finax może dopuścić się defraudacji i sprzedać ETF-y klienta bez przekazania mu pieniędzy. Dla jasności: są to sytuacje hipotetyczne, ale wszystkie one podlegają właśnie systemowi gwarancji.

Po trzecie: kwoty gwarancji w ramach systemu rekompensat dla inwestorów na Słowacji wynoszą 50.000 EUR i są 2,5x wyższe niż w Polsce. Tu ujawnia się kolejny przykład traktowania „po macoszemu” polskich inwestorów. KDPW zwraca klientom upadłych biur maklerskich maksymalnie 20.100 EUR – dokładnie tylko o 100 EUR więcej niż wynosi minimalny próg gwarancji wymuszany przez dyrektywę europejską. Co więcej stuprocentowa gwarancja kapitału dotyczy tylko ekwiwalentu 3000 EUR, a powyżej tej kwoty zwracane jest 90% kapitału (ale nie więcej niż łącznie 20.100 EUR). Słowacy są bardziej opiekuńczy i gwarantują zwrot 100% zainwestowanego kapitału do równowartości 50.000 EUR.

Źródło: Finax

Można przyjąć, że jeśli obawiacie się defraudacji Waszych ETF-ów przez samego Finaxa (bo to jest najgorszy z możliwych scenariuszy), to nie powinniście przechowywać tam więcej niż 50.000 EUR na jednego klienta (polecam oddzielne konta dla żony / męża itd.). Do tej kwoty otrzymacie po prostu zwrot środków od słowackiego funduszu gwarancyjnego. Dobrą stroną słowackiego systemu gwarancyjnego jest to, że nigdy dotychczas nie został użyty, czyli w całej historii Słowacji żaden tamtejszy broker nie zdefraudował środków klientów.

Więcej o bezpieczeństwie i systemie gwarancji możecie przeczytać tutaj:

Jak działa Finax?

No to skoro już wiemy, że w Finax jest bezpiecznie, to przyjrzyjmy się w jaki sposób rozpocząć przygodę z tym robo-doradcą. Tu od razu wklejam link do usługi, abyście mogli samodzielnie przekonać się jak wygląda krok po kroku ten proces (UWAGA: rejestracja przez ten link daje wszystkie benefity związane z naszą promocją).

Jak widać usługa inicjuje z nami rozmowę o naszych planach inwestycyjnych. Radoslav pyta nas, czy chcemy uzyskać jego pomoc (polecam!), czy też wolimy samodzielnie ustawić swój portfel inwestycyjny.

Jeśli wybierzemy opcję współpracy z Radoslavem (Stwórz plan), to w kolejnych krokach będziemy musieli odpowiedzieć na kilka kolejnych pytań:

- Jaki mamy cel inwestycyjny?

- Jaki jest nasz horyzont inwestycyjny?

- W jakiej walucie chcemy deponować środki w Finax?

- Jaką kwotę docelową chcielibyśmy uzbierać?

- Czy chcemy zainwestować jednorazowo czy regularnie?

- Jakie są nasze źródła dochodu?

- Jak dużą część swoich dochodów zamierzamy zainwestować i ile czasu musimy oszczędzać, aby odłożyć inwestowana kwotę?

- Jaki jest nasz stosunek do ryzyka?

- Jaka jest nasza dotychczasowa wiedza odnośnie poszczególnych instrumentów finansowych?

To w zasadzie standardowe pytania, na które musielibyśmy odpowiedzieć rozmawiając z „żywym” doradcą inwestycyjnym, który miałby opracować dla nas indywidualną strategię inwestowania. Warto podejść do tego rzetelnie czytając także wszystkie podpowiedzi Radoslava w zależności od wybranych opcji. Tu Finax zrobił bardzo dobrą robotę w zakresie prowadzenia potencjalnego klienta za rękę.

Gdy już wypełnimy ankietę to robo-doradca przedstawi nam konkretny plan inwestowania uwzględniając to, co wypełniliśmy w ankiecie. Poniżej możecie zobaczyć plan przygotowany dla mnie przy założeniu jednorazowego wpłaty do Finax 40 000 zł oraz regularnych comiesięcznych wpłat po 1000 zł:

Jak widać – w oparciu o moją wiedzę i profil ryzyka – Finax zaproponował strategię dynamiczną, w której 90% portfela stanowią akcje a 10% obligacje. W perspektywie 20-letniej zainwestowałbym w ETF-y łącznie 280 tys. zł, które na koniec tego okresu powinny być warte od ok. 530 tys. zł do 760 tys. zł. Rozstrzał jest spory, ale przynajmniej nie mam wrażenia, że ktoś tu koloryzuje wyniki. Przesuwając kursorem po wykresie możemy łatwo podejrzeć spodziewany wynik w dowolnym miesiącu inwestycji.

Oczywiście to co widać na ekranie to tylko prognoza. Finax zresztą otwarcie wyjaśnia, w jaki sposób działa ich robo-doradca i przedstawia ryzyka związane z portfelami o różnej strukturze, a w szczególności komunikuje maksymalne spadki, jakie historycznie dotykały portfele według poszczególnych strategii (więcej o tym dalej).

To na tym etapie możemy jeszcze zmienić preferencje klikając „Zmień parametry”. Ja osobiście wybrałem początkowo strategię 80:20 dla mojego portfela w Finax, ale już otworzyłem w ramach mojego rachunku dodatkowe konto, na którym realizuję strategię 90:10. Finax w ramach jednego rachunku inwestycyjnego pozwala prowadzić wiele kont o różnych celach i strategiach.

Dopiero po akceptacji zaproponowanego planu proszeni jesteśmy o wpisanie adresu email i określenie hasła do usługi.

UWAGA: jeśli jesteście już subskrybentami „Klanu Finansowych Ninja”, to podczas rejestracji w Finax podajcie koniecznie ten sam adres e-mail, z którym zarejestrowani jesteście w #KFN. To właśnie na podstawie adresu e-mail następuje weryfikacja Waszego uczestnictwa w klanie i przyznanie na tej podstawie promocyjnej, obniżonej stawki opłaty za zarządzanie.

Sama weryfikacja naszej tożsamości oraz zawarcie umowy w Finaxie odbywa się całkowicie elektronicznie. W procesie tym konieczne jest pokazanie dowodu osobistego do kamery komputera i działa to bardzo sprawnie. 🙂 Finalna umowa dostarczana jest mailem wraz z zestawem wytycznych, w jaki sposób dokonać pierwszego, weryfikacyjnego przelewu.

UWAGA: jeśli nie dokonywaliście identyfikacji biometrycznej przy zakładaniu konta, to przelew musi zawierać takie same dane nadawcy, jak te które podaliście podczas rejestracji (czyli musi wyjść z konta klienta). Nie testowałem, czy Finax potrafi poprawnie zweryfikować przelewy nadawane z kont wspólnych. Dla jasności: każdy kolejny przelew może być dokonywany z dowolnego innego konta (co umożliwia obsługę takich scenariuszy jak odkładanie przez dziadków pieniędzy dla wnucząt na konto założone przez rodziców itp.).

W przypadku sprzedaży ETF-ów zwrot dla klienta dokonywany jest na to konto, które zostało wcześniej zweryfikowane. To zapobiega przekazaniu środków na inne konto bankowe, np. w przypadku przejęcia rachunku w Finax przez nieautoryzowaną osobę. A swoją drogą – polecam włączenie dwuskładnikowej autoryzacji od razu po aktywacji konta (wykonywana jest ona za pomocą SMS-ów).

Pierwszy przelew jest początkiem inwestowania zgodnie z wybraną strategią. Tu uprzedzę ewentualne pytania: nawet jeśli zadeklarowaliście wpłatę jednorazową w określonej wysokości, np. 10.000 zł, to tak naprawdę nie ma znaczenia, w jakiej wysokości będzie pierwszy przelew, przy czym musi być on na co najmniej 100 zł.

Strategie inwestycyjne Finax

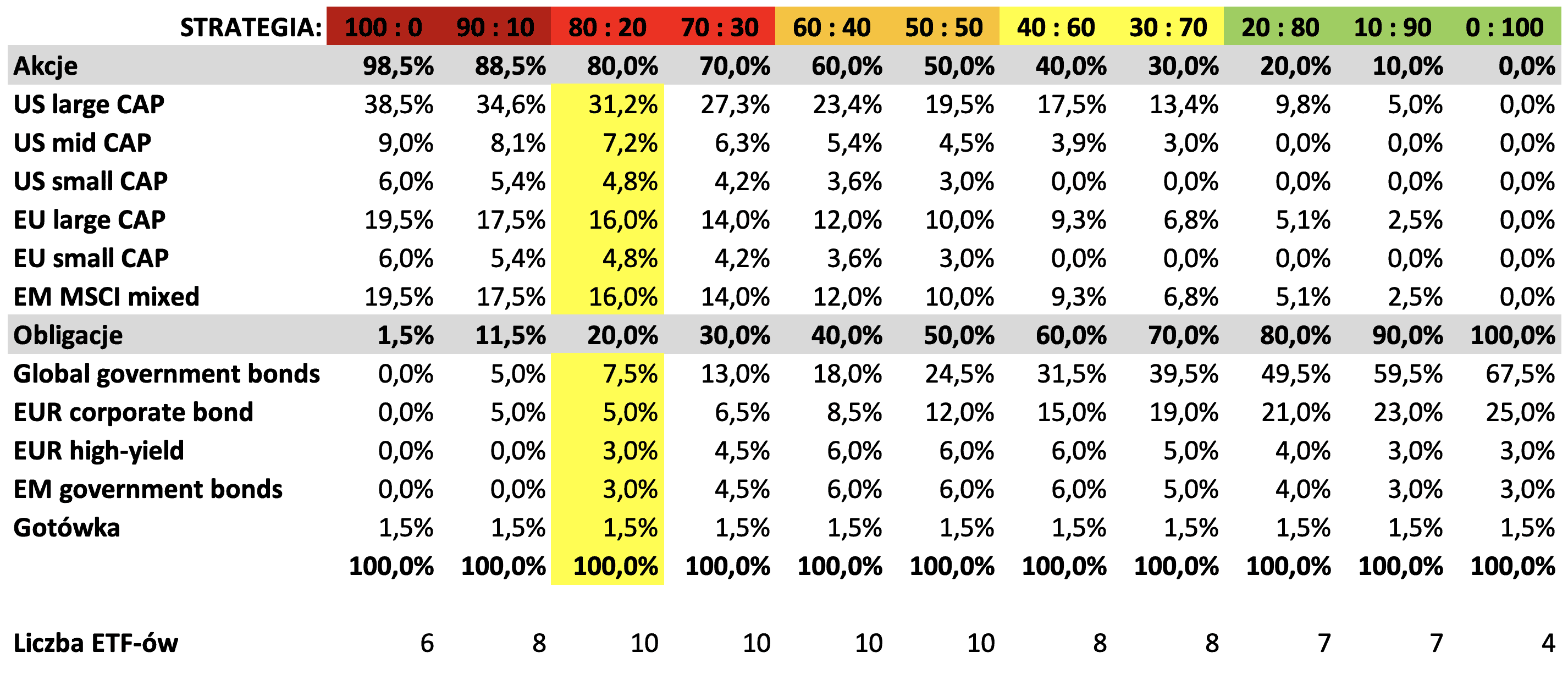

No to pora zajrzeć „pod maskę” Finaxa. Tak naprawdę nasza rola ograniczona jest wyłącznie do wyboru jednej z 11 strategii inwestycyjnych opartych na różnych proporcjach akcji i obligacji w portfelu: od najbardziej agresywnych, w których akcje stanowią 100% zawartości portfela, aż po najbardziej asekuracyjne, w których cały portfel złożony jest wyłącznie z obligacji. Pomiędzy tymi biegunami są pośrednie rozwiązania, w których udział akcji spada stopniowo od 90% do 10%.

Źródło: Finax.

Wybraną strategię można bezpłatnie zmienić na inną tylko raz do roku. To akurat dobre rozwiązanie, bo od częstego żonglowania strategiami, podobnie jak od częstego sprawdzania wartości portfela, wcale nie wzrasta stopa zwrotu. 😉

Po wyborze konkretnej strategii jedyną rzeczą, na którą mamy wpływ, jest wielkość dokonywanych dopłat do portfela. ETF-ów wchodzących w skład portfela w ogóle nie wybieramy. Nie określamy też samodzielnie proporcji, w jakich kupowane są poszczególne ETF-y w danym portfelu. Te decyzje podjęli za nas twórcy usługi określając modelową strukturę portfela w każdej ze strategii.

Podstawą strategia Finax jest 10 różnych ETF-ów odzwierciedlających notowania indeksów akcji i obligacji z niemalże całego świata (z pominięciem Japonii, Australii oraz Nowej Zelandii – trzeba mieć tego świadomość). Taki dobór ETF-ów jest dyskusyjny, ale, jak tłumaczył mi Juraj Hrbaty, zależało mu na maksymalnie prostej strukturze portfeli i to stąd wzięło się arbitralne ograniczenie do maksymalnie 10 ETF-ów. Ponadto zmniejszając liczbę ETF-ów firma ogranicza także swoje koszty administracyjne i transakcyjne (takie podejście rozumiem i szanuję).

➡️ Czytaj także: Jak wybieramy fundusze ETF w Finax?

Jakie rynki odwzorowują ETF-y wybrane przez Finaxa? Poniżej znajdziecie ich listę wraz z nazwą indeksu podaną w nawiasie:

- Amerykańskie akcje dużych firm (S&P 500)

- Amerykańskie akcje średnich firm (S&P 400)

- Amerykańskie akcje małych firm (Russell 2000)

- Europejskie duże i średnie firmy (Euro Stoxx 600)

- Europejskie małe firmy (MSCI Europe Small Cap)

- Fundusze akcji firm z krajów wschodzących (MSCI EM)

- Globalne obligacje rządowe (Citi World Government Bond Developed Markets)

- Europejskie obligacje korporacyjne (Bloomberg Barclays Euro Corporate Bond)

- Europejskie obligacje wysokodochodowe (iBoxx EUR Liquid High Yield)

- Obligacje rządowe rynków wschodzących (Bloomberg Barclays Emerging Markets Sovereign)

A do odwzorowania tych indeksów firma wybrała ETF-y dostarczane wyłącznie przez uznanych emitentów:

- BlackRock (iShares)

- State Street (SPDR)

- Deutsche Bank Asset Management (db x-trackers)

- UBS

Poniżej zamieszczam kompletną listę tych ETF-ów włącznie z ich indeksem giełdowym (Ticker), wysokością opłat naliczanych przez ETF w skali roku (TER) oraz unikalnym identyfikatorem ISIN.

W zależności od wybranej strategii na nasz portfel inwestycyjny składać się będzie z od 4 do 10 ETF-ów. Finax jest tu bardzo transparentny i otwarcie podaje proporcje, w jakich kupuje ETF-y w poszczególnych strategiach. Dla ułatwienia zaznaczyłem na żółto proporcje w portfelu 80:20, który pierwotnie wybrałem dla moich inwestycji.

Możecie zastanawiać się, dlaczego Finax nie inwestuje wszystkich przelewanych do nich środków i zostawia 1,5% kapitału w gotówce. Podstawowy powód jest taki, że jest to bufor na różnice w cenie ETF-ów pomiędzy momentem kalkulacji, ile ich należy zakupić do portfela, a wykonaniem samej transakcji na giełdzie (między tymi operacjami upływa około 2 godzin). Finax po prostu chce mieć pewność, że uwzględniając zmienność na rynku nie zakupi więcej ETF-ów niż pozwala na to gotówka na koncie klienta.

Na koniec omawiania dostępnych strategii chcę jeszcze pokazać, ile wynoszą zagregowane, wewnętrzne opłaty ETF-ów w poszczególnych portfelach. Jak widać portfele z przewagą akcji są pod tym względem najtańsze.

To co Wam tutaj pokazuję to nie jest wiedza tajemna. Każdy klient Finax ma dostęp do tych informacji, np. dzięki lekturze ich bloga lub – po zalogowaniu się do swojego konta. Poniżej możecie zobaczyć, jak wyglądają publiczne portfele dwóch ważnych użytkowników Finaxa:

- Portfel Ivana Chrenko – słowackiego miliardera, który zainwestował w Finax.

- Portfel Dominika Hrbatý-ego – brata Juraja i jednocześnie znanego słowackiego tenisisty.

Każdą pozycję w portfelu można rozwinąć i zobaczyć dokładne parametry kupowanego ETF-a, jego cenę oraz liczbę posiadanych sztuk.

Rebalancing Finax

No i na deser zostawiłem sobie omówienie mechanizmu tzw. rebalancingu portfela. Najłatwiej będzie go wytłumaczyć na obrazkach.

Załóżmy, że wybraliśmy strategię 80:20, w której w naszym portfelu znajduje się 80% akcji i 20% obligacji.

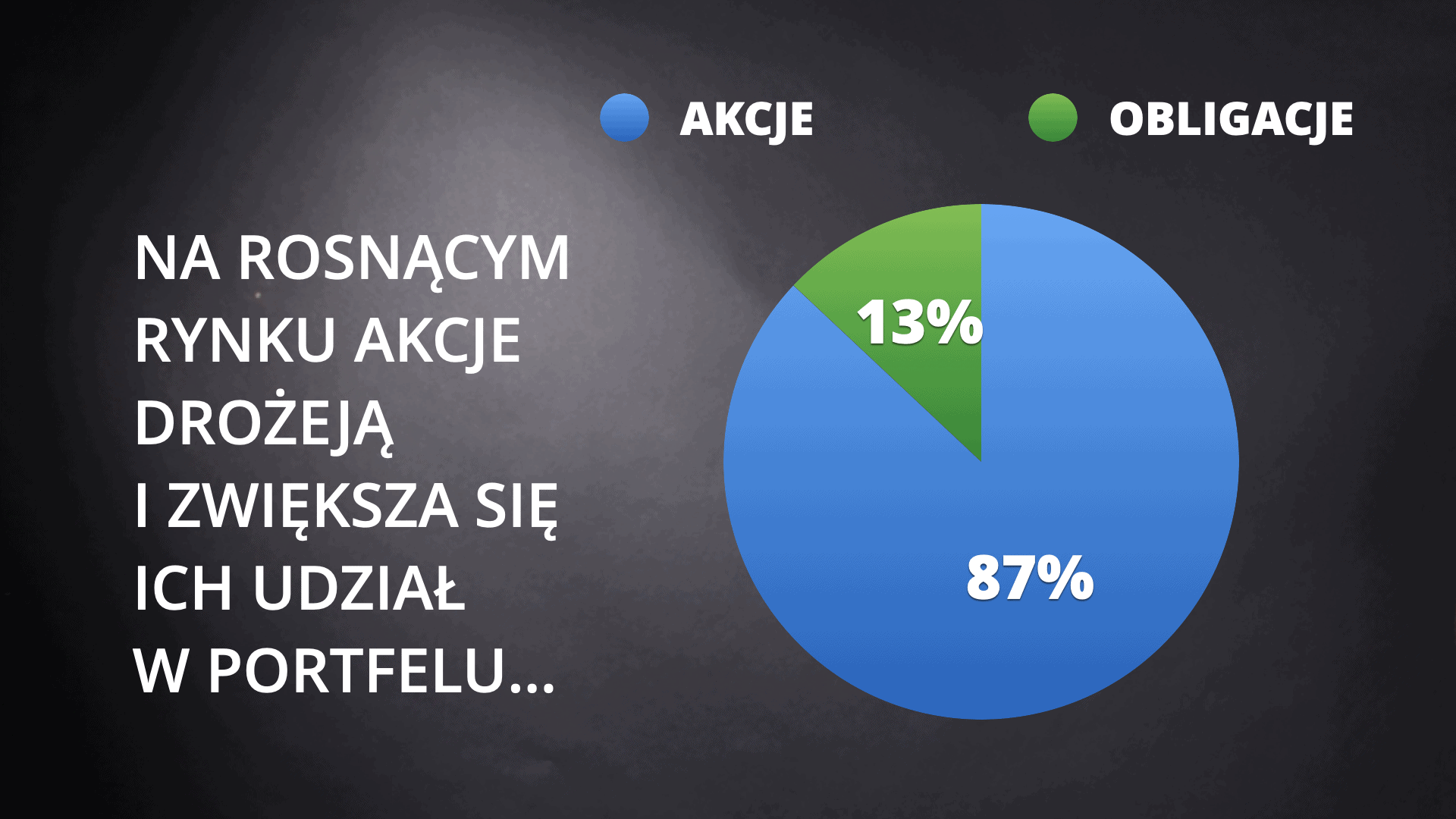

Jednak, gdy rynek rośnie i drożeją akcje firm wchodzących w skład giełdowych indeksów, to drożeją również ETF-y akcyjne. W efekcie może to doprowadzić do sytuacji, w której istotnie zmienią nam się proporcje portfela.

Ktoś mógłby powiedzieć, że to przecież nie problem, bo skoro posiadane przez nas ETF-y drożeją to super. 🙂 Takie naruszenie modelowej struktury portfela oddala go jednak od naszych pierwotnych założeń. Z jakiegoś powodu wybraliśmy przecież strategię 80:20 a nie 90:10. Prawdopodobnie dlatego, że zależało nam na mniejszym ryzyku dużych spadków, albo inaczej mówiąc na mniejszej zmienności portfela. Zaakceptowaliśmy potencjalnie niższy zysk, ale w zamian za większy komfort psychiczny w sytuacji, gdy giełdy pikują.

Jaki wpływ ma wybrana strategia na zmienność naszego portfela? Najłatwiej to przeanalizować na podstawie danych historycznych, w czym wyręczył mnie Jacek Lempart z bloga SystemTrader.pl z pomocą swojego oprogramowania ST. Poniżej znajdziecie analizę efektywności strategii Finax w 30-letnim horyzoncie czasowym licząc wstecz od października 2017 r. (szersze omówienie metodologii tego badania znajdziecie na blogu Jacka). Szybka legenda:

- CAGR = średnioroczna stopa zwrotu w tym okresie bez uwzględnienia inflacji.

- Maksymalne obsunięcie = ile maksymalnie stracił na wartości portfel w okresie największej bessy w ciągu tych 30 lat.

- Długość maksymalnego obsunięcia = ile dni trzeba było czekać, aby portfel ponownie wrócił do poziomu sprzed spadków.

- Standardowe odchylenie = jaka jest zmienność rocznych stóp zwrotu.

Jak widać im więcej akcji w portfelu, tym głębsze spadki i tym dłuższy czas wychodzenia z maksymalnego obsunięcia. Oczywiście premia za podjęte ryzyko także jest najwyższa, ale jej ukrytym kosztem może być znacznie większy stres wywołany większą zmiennością portfela.

Mówiąc inaczej – portfel o proporcjach 87:13 wystawiony jest na większe ryzyko spadków niż nasz modelowy portfel 80:20. No i właśnie – rebalancing jest taką operacją, która, według określonych wcześniej reguł, systematycznie przywraca pierwotne proporcje w portfelu w celu zachowania profilu ryzyka zgodnego z założoną strategią inwestycyjną. Ale jak się okazuje nie jest to jedyny cel rebalansowania…

Blogerzy, co się rebalancingu nie boją…

W artykule opisującym mechanizm rebalancingu na blogu Finaxa możemy znaleźć następujące zapewnienie:

„Na przestrzeni 30 lat rebalancing zwiększył wydajność dynamicznych, wzrostowych i zrównoważonych portfeli średnio o 0,41% rocznie. Przy strategiach z większym udziałem obligacji wpływ rebalansowania jest mniejszy.”

Firma chętnie chwali się skutecznością rebalansowania portfeli, ale nie chce publicznie zdradzić kryteriów według, których go wykonuje. Wyjaśniają, że jest to ich know-how i istotna przewaga konkurencyjna. Zapewniają także, że ich algorytmy co tydzień analizują wszystkie rachunki klientów, sprawdzając, czy struktura portfeli nie uległa na tyle istotnej zmianie, aby aktywować ich rebalansowanie.

Wspólnie z Jackiem doszliśmy do wniosku, że przeszkadza nam brak jakiegokolwiek zewnętrznego potwierdzenia, czy zapewnienia Finax są prawdziwe. Zaproponowaliśmy więc firmie własny audyt z zapewnieniem, że zachowamy poufność know-how firmy, ale jednocześnie chcemy otwarcie podzielić się rezultatami testów na naszych blogach i – przy ich pomyślnym zakończeniu – wystawić firmie glejt poparty naszą wiarygodnością. Zagraliśmy va banque i… Finax się zgodził! 😀

Jak przeprowadziliśmy audyt Finaxa?

Poniżej dzielę się z Wami wyłącznie krótkim podsumowaniem rezultatów naszych back-testów rebalancingu. Po obszerny opis procedury audytowej i analizę jej wyników odsyłam wszystkich zainteresowanych na blog Jacka:

Polecam, bo to kawał dobrej roboty!

Krótko mówiąc: pomyślnie potwierdziliśmy pozytywny wpływ rebalansowania stosowanego przez Finax na praktycznie wszystkie kluczowe parametry:

- Średnioroczna stopa zwrotu strategii z przewagą akcji wzrosła o od 0,41 p.p. do nawet 0,50 p.p. = średnio o +0,45 p.p.

- Zmniejszyło się maksymalne obsunięcie portfela = średnio o 3,22 p.p.

- Nawet o 425 dni zmniejszył się czas wychodzenia z maksymalnego obsunięcia portfela.

- Spadło także standardowe odchylenie portfeli.

- Jedynie portfele mocno obligacyjne (10:90 i 0:100) ucierpiały w wyniki stosowania rebalancingu Finaxa.

Oto tabela podsumowująca szczegółowo rezultaty (kliknij aby powiększyć):

No i na deser jeszcze jedna tabelka pokazująca w ostatniej kolumnie, ile razy wykonywany byłby rebalancing w poszczególnych strategiach w ciągu 30 lat. Jak widać średnio wypada on najczęściej co „rok z hakiem”. Wbrew pozorom nie jest to częsta operacja.

Na blogu Finaxa możecie znaleźć case study przedstawiające jak ich rebalancing sprawdza się w praktyce na rachunkach klientów.

Przeczytaj inne artykuły dotyczące Finax!

Zależy mi jednak na tym, abyście poznali jak najszerzej usługę Finax – jeszcze zanim się tam zarejestrujecie. Na polskojęzycznych blogach pojawiło się na szczęście wiele wartościowych artykułów opisujących ofertę Finaxa, więc zachęcam także do ich lektury, w celu wyrobienia sobie własnej opinii.

- StockBroker.pl – Prześwietlamy robo-doradztwo Finax – czy warto zainwestować?

- Subiektywnie o finansach – „Słowacy przełamią monopol polskich banków? Robodoradca Finax wprowadza automatyczne inwestowanie w ETF-y z całego świata”

- Doradca.tv – Finax: robo-doradca od pasywnego inwestowania (recenzja)

- SystemTrader.pl – ST 039: Michał Manin, czyli na czym polega inwestowanie z pomocą robo-doradcy?

- Kobieta Inwestuje – Finax, czyli długoterminowe inwestowanie pasywne dla każdego

Zakup waluty i ryzyko walutowe

Wszystkie ETF-y w Finax kupowane są w EUR. Klient może zdecydować, czy chce wpłacać pieniądze w PLN czy w EUR. Ogólnie jeśli nie zarabiacie w EUR albo nie posiadacie euro zakupionego po atrakcyjnym kursie, to nie ma sensu samodzielnie wymieniać PLN na EUR. Lepiej do Finax wysłać złotówki, bo oni wymieniają je na platformie walutowej mBanku w cenach rynkowych, a dokładnie po kursie spot +/- 0,005 PLN. Tak! Pół grosza! Mega uczciwy przelicznik i widać, że firma nie próbuje na tym zarabiać.

Trzeba jednak pamiętać, że inwestowanie w Finax – identycznie jak samodzielne inwestowanie w zagraniczne ETF-y – wiąże się z ryzykiem walutowym:

- Wymieniamy PLN na EUR, w których inwestujemy niejako obstawiając scenariusz, że EUR nie będzie tańsze (no bo jeśli będzie, to będziemy na tym stratni).

- Do tego Finax kupuje w EUR ETF-y akcyjne notowane w USD… a także w innych walutach.

Tylko dwa ETF-y spośród dziesięciu stosują zabezpieczenie walutowe (tzw. hedging) i są to ETF-y obligacji rządowych (DBZB.DE i FRCK.DE). W przypadku pozostałych – jesteśmy wystawieni na ryzyko kursowe. Efektywnie: mamy ekspozycję na ryzyko walutowe związane z przeliczaniem PLN na kilka innych walut – proporcjonalnie do aktywów w ETF-ach.

Jednym to odpowiada, a innym nie. Jedni uznają to za naturalny element dywersyfikacji portfela – tak jak przechowywanie części środków w obcej walucie. Inni dostrzegać tu będą nadmierne zagrożenie ewentualnym umocnieniem złotówki – w takim przypadku, przy wychodzeniu z inwestycji może się okazać, że różnice kursowe zjadły sporą część naszego zysku z inwestycji lub nawet wpłaconego kapitału. Z kolei w scenariuszu osłabiania się PLN do innych walut = wygraliśmy.

Grunt żeby mieć świadomość, że inwestowanie poprzez zagraniczne ETF-y rzeczywiście oznacza wzięcie na siebie ryzyka walutowego.

Ale jest również pozytywny aspekt obrotu ETF-ami w innej walucie niż PLN. Historia wskazuje, że w kryzysowych sytuacjach (jak np. spadki na giełdach światowych w marcu 2020 roku), PLN osłabia się do innych walut, co powoduje, że w rzeczywistości nasz portfel przeliczony na PLN traci wartość wolniej, niż wskazywałyby na to spadki wyrażone w EUR lub USD. Więcej informacji – w artykule poniżej:

➡️ Czytaj też: Ryzyko walutowe w Finax

Standardowe opłaty Finax

Ufff… no to skoro omówienie samej usługi mamy już za sobą, to pora przejść do szczegółów finansowych.

Standardowa oferta Finax wygląda tak (podaję ją tylko po to, aby uzmysłowić korzyści oferty specjalnej dla klanowiczów, którą prezentuję jeszcze niżej):

- Opłata za zarządzanie = 1% rocznie + słowacki VAT = 1,2% za zarządzanie rocznie.

- Jednorazowa opłata 1,2% (z VAT) od wpłat poniżej 1000 EUR.

Nasz wynik inwestycyjny dodatkowo zmniejsza opłata uiszczana na rzecz samego ETF-a. Jest ona o tyle neutralna, że inwestując samodzielnie w ETF-y bez pośrednictwa Finax też ją ponosimy. Można uznać, że średnio jest to 0,19% rocznie.

I teraz zobaczcie:

- Inwestujące samodzielnie w ETF-y zapłacicie dwa razy prowizję 0,1%–0,39% w zależności od tego, przez które biuro maklerskie je kupujecie (krajowe / zagraniczne). Dwa razy – bo raz przy zakupie i raz przy sprzedaży ETF-a. Co roku będziecie także ponosić opłaty na rzecz samego ETF-a, ale jak już ustaliliśmy w identycznie skonstruowanych portfelach wynosiłyby one średnio 0,19% rocznie. Dla porządku należałoby jeszcze doliczyć opłaty za przechowywanie papierów wartościowych i inne naliczane przez biura maklerskie.

- Z kolei inwestując przez Finax nie ponosicie jednorazowych opłat za zakup i sprzedaż ETF-ów, ale jednocześnie płacicie jednorazowo 1,2% od każdej małej wpłaty (poniżej 1000 EUR) oraz w każdym roku jest Wam potrącane 1,2% opłaty za zarządzanie na rzecz Finax. No i jeszcze te średnio 0,19% rocznie opłaty wliczonej w wyceny samego ETF-a.

Zobaczcie proporcję: standardowo za cenę usługi Finax (czyli de facto za ułatwienia w inwestowaniu w ETF-y) płaci się ponad 6x tyle, ile wynoszą opłaty na rzecz firm dostarczających same ETF-y. Autentycznie uważam, że to pioruńsko dużo i to był powód, dla którego ociągałem się z zaprezentowaniem oferty Finax na blogu. Najbardziej niezrozumiała była dla mnie prowizja za wpłaty poniżej 1000 EUR. Wydawało mi się, że takiej firmie powinno zależeć na przyzwyczajeniu klientów do systematycznego przelewania nawet najskromniejszych środków na inwestycje.

Z drugiej jednak strony Finax ma bardzo przejrzystą ofertę i nie pobiera żadnych innych opłat, do których przyzwyczaiły nas biura maklerskie:

- Brak opłat za kupowanie i sprzedaż ETF-ów.

- Brak opłat za prowadzenie rachunku maklerskiego.

- Brak opłat za przechowywanie ETF-ów.

- Brak jakichkolwiek prowizji z tytułu osiągniętego zysku inwestycyjnego.

- Bezpłatne wypłaty z konta.

- Nawet przewalutowania odbywają się bez żadnej dodatkowej prowizji i z uczciwym spreadem.

No i dodatkowym argumentem przemawiającym za Finaxem jest efektywne pomniejszenie opłaty o dodatkowe 0,4–0,5 punktu procentowego średniorocznego zysku wypracowywanego przez ich rebalancing. W efekcie ostateczna opłata w standardowej ofercie wynosi 0,7%–0,8% rocznie. W mojej subiektywnej opinii, to nadal za dużo jak na usługę, która jest tylko (i aż) warstwą automatyzacji do zakupu znacznie mniej kosztownych ETF-ów.

Ale „na bezrybiu i rak ryba” – obiektywnie usługa Finax jest dobrym rozwiązaniem dla kogoś kto nie potrafi inwestować, samodzielnie budować portfela i systematycznie nim zarządzać albo po prostu nie chce tego robić.

Szczegóły promocji Finax dla #KFN (wariant 1)

Od początku działania Finax w Polsce zachęcałem ich do stworzenia bardziej przystępnej oferty, w której opłata za zarządzanie byłaby o połowę niższa. To byłby prawdziwy game-changer – zwłaszcza uwzględniając fakt, że większość tej opłaty „odzyskiwałoby się” dzięki inteligentnemu rebalancingowi portfela.

Finax nie znalazł dobrego pretekstu do obniżenia ceny dla wszystkich klientów z Polski, ale zgodził się zaproponować specjalne warunki dla uczestników „Klanu Finansowych Ninja”. Oto jej założenia:

- ZERO opłaty za jakiekolwiek wpłaty = nie trzeba spełniać wymogu 1000 EUR minimalnej wpłaty – można bezkosztowo wpłacać nawet po 100 zł.

- Opłata za zarządzanie = 0,5% rocznie + słowacki VAT = 0,6% rocznie. Takiego dealu nie dostaniecie nigdzie. Biorąc pod uwagę, że rebalancing może dodać 0,4%–0,5% do wyniku = wychodzi na to, że korzystanie z usług Finax kosztuje Was de facto 0,1%–0,2% rocznie, a to już jest tyle co nic. 🙂

- Oferta dostępna jest dla 2000 klanowiczów. Na razie tylko tyle, więc kto pierwszy ten lepszy. Z drugiej jednak strony – na około 1400 osób obecnych w klanie na promocyjne inwestowanie z Finaxem zdecydowało się dotychczas około 350 osób, więc to wcale nie jest tak, że „zaraz zabraknie”. Ogólnie moja w tym głowa, aby każdy kto zdecyduje się dołączyć do #KFN na przełomie października i listopada mógł skorzystać z tej promocji. 🙂

- Oferta dostępna jest dla obecnych i nowych klientów Finax. Jeśli już korzystacie z usług Finax i jednocześnie jesteście uczestnikami „Klanu Finansowych Ninja”, to po prostu opłaty na Waszym koncie zostaną obniżone.

- Powyższe promocyjne warunki obowiązują tak długo, jak długo będziecie uczestnikami „Klanu Finansowych Ninja”. Jeśli zrezygnujecie z usługi lub nie przedłużycie jej na kolejny okres, to Finax się o tym dowie (nasze systemy są zintegrowane) i przywróci Wam standardowe (lub przedpromocyjne) warunki ich oferty. Reasumując: warto być w klanie a ja postaram się, by trwał. 🙂

Gdyby ktoś zastanawiał się, przy jakim poziomie zainwestowanych środków całkowicie zwraca się opłata za „Klan Finansowych Ninja”, to w przypadku opłaty rocznej, która w przedsprzedaży wynosiła 449 zł, na zero wychodzicie mając zainwestowane 89 800 zł w Finaxie. A zakładam, że w miarę upływu lat Wasz kapitał tam zainwestowany może być znacznie większy (uwzględniając procent składany z Waszych inwestycji). 🙂 Reasumując: chociażby ze względu na tę promocję warto należeć do klanu (nie licząc wszelkich innych korzyści). 🙂

UWAGA: Ta oferta jest tak świetna m.in. dlatego, że całkowicie zrezygnowałem z jakiegokolwiek wynagrodzenia od Finax. Nie mam absolutnie nic z tego, że przygotowaliśmy tę ofertę, nie zarabiam afiliacyjnie, nie otrzymałem i nie otrzymam żadnego wynagrodzenia z tytułu promowania ich oferty. Finax otrzymuje ode mnie gratis olbrzymie wsparcie marketingowe, ale w zamian zgodził się przerzucić korzyści na Was. 🙂

Dlaczego zatem to robię? Bo chcę rozbudowywać wachlarz korzyści dla klanowiczów oraz uważam, że warto wspierać inicjatywy obniżające koszty inwestowania dla Polaków. Tak już mam, że lubię zmieniać na lepsze zastany stan rzeczy. 🙂

KROK 1: ZAREJESTRUJ SIĘ W FINAX →

KROK 2: ZOBACZ INSTRUKCJĘ DLA KLANOWICZÓW →

Kiedy i jak dołączyć do „Klanu Finansowych Ninja”?

Rozpoczęcie kolejnej tury zapisów do #KFN planowane jest na koniec października i będzie ona trwała około dwóch tygodni. Nie martwcie się – poinformuję o tym na blogu oraz jeszcze raz opowiem, czym tak naprawdę jest obecnie „Klan Finansowych Ninja”.

- Oficjalna strona #KFN – tu możecie zapisać się na informację o uruchomieniu zapisów do klanu.

- Czym będzie Klan Finansowych Ninja i dlaczego warto dołączyć do tej społeczności? – artykuł sprzed kilku miesięcy opisujący #KFN.

Szczegóły promocji dla Czytelników bloga (wariant 2)

Drugi wariant promocji przeznaczony jest dla tych Czytelników bloga, którzy nie planują dołączyć do #KFN, ale chcieliby skorzystać z promocji na dożywotnie zniesienie prowizji 1% za wpłaty poniżej 1000 EUR.

Warunki tego wariantu promocji:

- ZERO prowizji za jakiekolwiek wpłaty = nie trzeba spełniać wymogu 1000 EUR minimalnej wpłaty – można bezkosztowo wpłacać nawet po 100 zł. Tę zniżkę uzyskujecie na zawsze, więc warto się zarejestrować nawet jeśli nie planujecie już teraz rozpoczynać inwestowania.

- Standardowa opłata za zarządzanie = 1,0% rocznie + słowacki VAT = 1,2% rocznie. Oczywiście pamiętajcie, że Wasz wynik inwestycyjny poprawiany jest przez rebalancing.

- Oferta dostępna jest dla nieograniczonej liczby chętnych. Tu nie ma żadnych ograniczeń.

Aby skorzystać z promocji należy użyć poniższego linku rejestracyjnego. Stały rabat zostanie naliczony automatycznie.

Problem? Napisz!

UWAGA: gdyby przytrafił się jakiś problem, to możecie pisać śmiało do Finaxa na adres [email protected]. 🙂

Alternatywy dla Finax

Dla jasności: Finax nie jest ani pierwszym ani jedynym robo-doradcą na rynku. Niemniej jednak jest jedyną tego typu firmą obecną w Polsce. Oczywiście każdy może inwestować bezpośrednio w ETF-y, więc tę opcję także należy traktować jako realną alternatywa. No ale to zupełnie inny scenariusz, który omówię w oddzielnym wpisie za jakiś czas.

Niemniej jednak, gdyby skupić się na robo-doradcach albo usługach umożliwiających niemalże zautomatyzowane inwestowanie, to warto wymienić jeszcze dwóch konkurentów:

- ETFmatic – brytyjska firma robo-advisor. Działa bardzo analogicznie jak Finax i oferuje niskie opłaty (ok. 0,5% rocznie), ale na tym lista jej zalet się kończy. Usługa nie jest dostosowana do polskiego klienta: brak obsługi języka polskiego + brak możliwości wpłaty pieniędzy w PLN. Konieczne jest wykonywanie przelewów międzynarodowych w walucie obcej, więc koszty wymiany i samego przelewu są na naszej głowie. Co więcej – nie wszystkie ETF-y wchodzące w skład ich portfela są akumulujące. W efekcie otrzymujemy tam dywidendy (co ja osobiście lubię), ale wraz z nimi pojawia się konieczność corocznego, samodzielnego rozliczania podatku od zysków kapitałowych (czego nikt nie lubi). Firma nie dostarcza do tego gotowych danych, co powoduje, że trzeba zysk wyliczyć ręcznie i podatki też wyliczyć ręcznie. Sporo tych braków. Z mojej perspektywy Finax jest wyborem numer jeden dla Polaków (z ofertą dla #KFN).

- inPZU – to nie jest robo-advisor lecz TFI oferujące możliwość inwestowania w 9 funduszy indeksowych. Fundusze indeksowe nie są dostępne w obrocie giełdowym. Składasz zlecenie i ono realizowane jest po jakimś czasie. inPZU stosuje stałe 0,5% opłaty za zarządzanie rocznie dla wszystkich funduszy. Nie ma tam obsługi strategii inwestycyjnych, nie ma rebalancingu – trzeba zarządzać portfelem samodzielnie. Oferowane fundusze indeksowe także nie pokrywają całego świata, więc trudno o zbudowanie tak zdywersyfikowanej strategii jak w Finax. Co więcej – indeksy akcyjne w nowych funduszach nie są w pełni replikowane (90%). Poza tym mnie osobiście zastanawia dlaczego fundusze indeksowe akcji są tam aż tak drogie. Skoro już mamy Finax na dobrych warunkach, to inPZU nie jest już tak fajną alternatywą, jaką było wcześniej dla polskich TFI. Zresztą polecam Wam artykuł, w którym sam Finax punktował inPZU. 🙂

Szczerze mówiąc to życzyłbym sobie żeby w Polsce pojawiły się tak zaawansowani robo-doradcy jak amerykański Wealthfront i Personal Capital. Ten ostatni to prawdziwy „kombajn” do opracowywania scenariuszy inwestycyjnych i monitorowania majątku.

Zalety Finax – szybkie podsumowanie

Na koniec podsumuję jeszcze najważniejsze zalety usługi Finax:

- Finax stosuje ETF-y akumulujące dywidendy, czyli dywidendy są reinwestowane, podwyższają wartość samego ETF-a, nie są nam wypłacane, nie płacimy od nich pełnych podatków, więc szybciej zaczyna działać procent składany w naszej inwestycji. A my przy tym nie mamy problemu z rozliczaniem podatku od zysków kapitałowych. W scenariuszu, gdy tylko dopłacamy pieniądze do Finax i gdy nie robi się rebalancing portfela (a robi się on średnio raz na kilka lat), to nie musimy w ogóle wypełniać PIT-a bo formalnie nie mamy zrealizowanego żadnego zysku.

- Zero kombinowania – Finax nie wymyśla własnych produktów inwestycyjnych (to robi np. inPZU). Są tylko pośrednikiem znacząco ułatwiającym inwestowanie w ETF-y, które notowane są na giełdach. Dzięki nim nie trzeba posiadać oddzielnego konta w biurze maklerskim, uczyć się składania zleceń, pilnować przeliczania walut i pilnować struktury portfela (dbać samodzielnie o zachowanie proporcji).

- Pełna dywersyfikacja już od 100 zł bez dodatkowych kosztów. Osoby dokonujące małych wpłat i dokonujące zakupów na giełdzie muszą zazwyczaj czekać, aż uzbiera im się pokaźna sumka, aby zakupić konkretne ETF-y w takiej liczbie, aby minimalne prowizje za dokonanie transakcji nie zżarły zbyt dużej kwoty. To poważna przeszkoda dla początkujących. Dodatkowo – dysponując małym kapitałem nie da się łatwo robić dywersyfikacji, bo na giełdzie można kupować tylko „pełne” ETF-y, np. 1 sztuka ETF-a na indeks S&P500 może kosztować kilkaset złotych / EUR (w zależności od ETF-a). Bez pokaźnego kapitału trudno zdywersyfikować portfel. Finax kupuje ETF-y w naszym imieniu, ale może zapisywać je na naszym koncie cząstkowo, czyli nawet przy małych wpłatach w pełni realizowana jest założona strategia inwestycyjna (za te 100 zł kupimy cząstki ETF-ów w takich proporcjach, w jakich zakłada to wybrana przez nas strategia).

- Mega uczciwe kursy wymiany walut. Do Finax wpłacamy złotówki. Sprawdziłem dokładnie po jakich kursach (i spreadach) wymieniane są one na EUR, za które kupowane są ETF-y. Finax ma konto PLN w mBanku i to na tamtejszej platformie walutowej dokonywana jest wymiana. Kurs wymiany to cena spot +/- 0,005 PLN. Bardzo OK.

- Finax dostarczy dane do polskiego PIT-a. Po zakończeniu roku będziecie mogli ściągnąć raport z danymi, które należy przepisać do rocznego PIT/ZG. I pracuję z Finax nad tym żeby te dane podane były w jak najbardziej przydatny sposób. 🙂

- Finax jest dobrym, powolnym pośrednikiem pomiędzy Tobą i Twoimi inwestycjami – usługa, poprzez dokonywanie transakcji na rynku wyłącznie we wtorki, w dobry sposób ogranicza apetyt inwestorów do podejmowania szybkich decyzji, które mogłyby być zgubne dla stopy zwrotu z ich inwestycji. Wszystko co pomaga wyłączyć wpływ emocji na inwestowanie – jest ważne i Finax dobrze się w to wpisuje. 🙂

- Finax realnie pomaga początkującym inwestorom – to jest chyba największy argument przemawiający za usługami robo-doradcy. To taki „służący” konsekwentnie działający zgodnie z początkowymi wytycznymi, wyręczający w zarządzaniu portfelem i stale pilnujący jego założonego składu.

- Finax produkuje masę świetnych treści edukacyjnych po polsku – zajrzyjcie na blog Finaxa. Firma robi naprawdę dobrą robotę w zakresie edukowania polskich inwestorów w temacie inwestowania pasywnego.

- Moja współpraca z Finax – no nie oszukujmy się – to jest koronny argument przemawiający za tą ofertą. 🙂 W pewnym sensie jest to gwarant tego, że firmę tę traktuję poważnie. Dla mnie to olbrzymia inwestycja (pod względem czasowym, wizerunkowym itd.). Finax sprawia jednak wrażenie na tyle elastycznego podmiotu, że wydaje mi się, że niejedną ideę mogę z nimi wdrożyć w życie.

I jeszcze techniczna uwaga: spodziewam się, że możecie mieć dodatkowe pytania odnośnie działania Finax. Planuję przygotowanie oddzielnego artykułu, który będzie formą Q&A, więc spokojnie zadawajcie je w komentarzach. Ale zanim to zrobicie, to zachęcam do zajrzenia do obszernej listy „najczęściej zadawanych pytań” na stronie Finax. Generalnie na kłamstwie ich jeszcze nie przyłapałem, więc śmiało posiłkujcie się ich odpowiedziami:

➡️ Obszerne FAQ na stronie Finax

I już tak na sam koniec – bardzo mocno dziękuję Jackowi Lempartowi z SystemTrader.pl za intensywną współpracę w ostatnim czasie! Gdyby nie jego software, to analiza danych rebalasingu Finax oraz historycznych wyników ich portfeli byłaby olbrzymią męczarnią. Swoją drogą zachęcam wszystkich do przetestowania aplikacji ST, bo to kawał solidnego narzędzia w rękach każdego inwestora, który chce się opierać na faktach a nie przeczuciach.

Dziękuję także Jurajowi, Michalowi, Janowi oraz wszystkim innym pracownikom Finax, dzięki którym mogliśmy „skleić ten deal”. Autentycznie uważam, że robimy tutaj małą rewolucję. Bez względu na finalne efekty – bardzo doceniam naszą dotychczasową współpracę! Miło robić dobre rzeczy z fajnymi ludźmi. 🙂

Tyle na dzisiaj. Mam nadzieję, że wkrótce uda się wprowadzić do #KFN kolejne ciekawe, niezapowiadane oferty-niespodzianki. Pożyjemy-zobaczymy.

Dobrego dnia!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 181 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

No to pozamiatałeś 🙂

A podziękował koledze za ciepłe słowa. 🙂

A co jeśli już mamy konto w Finax, a chcielibyśmy skorzystać z promocji dla czytelników bloga w nowej inwestycji?

Czy termin promocji jest ograniczony jakoś?

Witam , własnie otwarłem konto w Finax korzystając z linku ale niestety przed zatwierdzeniem warunków poblalem i przeczytalem wszystkie dokumenty i widzę że opłata stała za zarządzanie portfelem w dokumentach wynosi 1% + VAT. Moje pytanie jak można skorzystać z preferencyjnej opląty za korzystania z uslugi?

Dziękuję i pozdrawiam.

Ok, nieważne, już widzę, że termin nieograniczony. Super robota!

Gdyby jeszcze można było „podłączyć” to pod IKZE, to od razu bym się rejestrował.

Do kiedy trwa promocja na 0% prowizji od wpłat?

Hej,

Powiedzmy, że „myślimy o tym”. 😉

Promocja bezterminowo na razie.

Pozdrawiam!

Super artykuł, jak zawsze! 🙂

Przedmówca zadał bardzo ciekawe pytanie. Też bardzo interesuje mnie inwestowanie w ETFy w kontekście IKE/IKZE, ale odpowiedź „myślimy o tym” powstrzymuje przed podjęciem konkretnej decyzji. 😉 Możesz uchylić rąbka tajemnicy? 😉

Hej Bartosz,

Uchylając rąbka tajemnicy: oczywiście IKE / IKZE było jednym z pierwszych pomysłów dalszej ekspansji Finaxa w Polsce. Temat jest w fazie rozpoznawania, więc nie spodziewałbym się, że te usługi mogłyby być gotowe wcześniej niż za 12 miesięcy. Ale jeśli mnie zapytasz, to jasne, że bym chciał, jasne, że cisnę w tym kierunku Finax. Ale za wcześnie żeby poza „dobrą wolą po drugiej stronie” cokolwiek powiedzieć. Na tym etapie nic więcej nie wiadomo.

Pozdrawiam!

takitam i Bartosz zadają to samo pytanie, co setki z nas 🙂 Na razie pozostaję w mBanku z ETF-ami, a jak będzie propozycja od Finax’a, to się ewentualnie przeniosę. Dzięki Michał!

Dzięki za odpowiedź! To już coś rozjaśnia 🙂

Jeżeli uruchomią oficjalnie IKE/IKZE z promocją zniesienia opłaty za wpłaty poniżej 1000euro wchodzę w to.

Cześć Michał,

minął rok, czy wiadomo może coś nowego w temacie? 😉

Pozdrawiam!

Hej Bartosz,

Wiadomo. Nie będzie IKE/IKZE od Finax, bo KNF nie wyraził na to zgody (w zasadzie polskie prawo nie dopuszcza świadczenia IKE/IKZE przez podmioty, które nie mają w Polsce swojej centrali).

Ma być za to nowe OIPE od Finax (ogólnounijny odpowiednik IKE) wtedy, gdy wejdzie już ustawa wprowadzająca OIPE w Polsce.

Pozdrawiam!

W cenniku pobranym podczas rejestracji pokazało mi, że wpłaty poniżej 1000 euro są obciążane opłatą 1% + VAT. Błąd, czy to tylko standardowy cennik, czy jak mam to rozumeć?

Hej Maciej,

W cenniku taka opłata może widnieć, ale sprawdź dokładnie umowę przysłaną na maila. Tam chyba pojawia się informacja o zwolnieniu z tej opłaty.

A jeśli rzeczywiście tego nie znajdziesz, to napisz na [email protected] podając dane swojego konta i przekaż, że klikałeś link u mnie na blogu – Finax zweryfikuje / dołączy Cię do promocji.

Pozdrawiam!

Napisałem do nich. Zobaczymy co odpwoiedzą. 😉

Nowy klienci mogą sprawdzić zniżkę opłaty za zaksięgowanie wpłaty w dokumencie „Strategia inwestycyjna” (na dole na pierwszej stronie), który klient otrzyma na adres e-mial po dokończeniu rejestracji.

Zniżkę również można sprawdzić w panelu klienta (po zaksięgowaniu pierwszej wpłaty) w zakładce Transakcje -> Transakcje. Tutaj będą widoczne wszystkie wpłaty (kolorem zielonym) oraz wszystkie opłaty (kolorem czerwonym). Jeśli klient prześle kwotę poniżej 1000 euro lub równowartość w złotych, nie powinna być pobrana żadna opłata. Tylko pod koniec miesiąca wyświetli się opłata za zarządzanie portfelem.

Cześć, zastanawiam się nad założeniem konta w Finax ale na 100% nie zdecyduję się jeśli będą prowizje od wpłat. Zwątpiłem gdy przeczytałem „promocja bezterminowo NA RAZIE”

Pytanie: skąd 23-krotny rebalancing w teście na portfelach składających się w 100% z akcji? Myślałem, że tę operację Finax wykonuje tylko gdy portfel składa się zarówno z akcji jak i obligacji.

Hej Sebastian,

Pamiętaj, że masz tam również kilka ETF-ów akcyjnych (duże, średnie, małe spółki USA + akcje na innych rynkach). Każdy z ETF-ów ma założone modelowe proporcje nie tylko akcje:obligacje, ale każdego ETF-a w portfelu. Jeśli USA odjeżdża Europie albo na odwrót – to także mogą być spełnione kryteria rebalansowania (drogie akcje sprzedawane, tańsze dokupowane).

Pozdrawiam!

„Zresztą polecam Wam artykuł, w którym sam Finax punktował inPZU.” – Michał Ty tak na serio? Pomijam, że ten artykuł jest mocno nieaktualny – pisany gdy oferta inPZU była znacznie gorsza niż obecnie (a pomijam już to, że jeszcze w tym roku ma się znacząco powiększyć), a co ważniejsze artykuł napisany przez jedną ze stron tego porównania…

Ogólnie cały fragment o inPZU wygląda na mocno sponsorowany przez…FINAX 😉

Dziękuje za artykuł. Brakuje mi jednej rzeczy w temacie Finax. Jak wygląda odkupienie/likwidacja części lub całości portfela. Jakieś problemy/obostrzenia z tym związane? Czy jest jakaś opłata? Ile czeka się na przelew?

Hej Kamil,

Bardzo dobre pytanie. Już odpowiadam:

– Zlecenia sprzedaży tak samo jak zakupów realizowane są raz w tygodniu – we wtorki.

– Można złożyć zlecenie sprzedaży na część portfela.

– Zero dodatkowych opłat z tego tytułu.

Co do czasu oczekiwania na przelew – poproszę Finax o precyzyjny komentarz. 🙂

Pozdrawiam!

Wyglada na to ze procedura wyplaty jest troche kulawa. A napewno nie tak przyjemna jak przyzwyczaily nas do tego TFI lub banki – nie ma przycisku sprzedaj z wyborem kwoty. Trzeba wypelnic pdf w ktorym podajemy od poczatku wszystkie dane osobowe i numer rachunku do przelewu i przeslac go mailem.

Wypłacić środki z konta można za darmo podczas dni inwestycyjnych – każdy wtorek.

Proces wypłaty środków jest następujący:

Klient zaloguje się na swoje konto, kliknie (u góry) na zakładkę Oferta -> Wpłata, wypłata i przelew -> Wypłata środków. Potem trzeba ściągnąć formularz „Instrukcja wypłaty środków,” wydrukować go, wypełnić, ręcznie podpisać i potem można zrobić scan albo zdjęcie formularza komórką, które potrzebne jest przesłać na nasz adres e-mail [email protected] (najpóżniej do poniedziałku 16:00).

W formularzu są do wyboru 3 możliwości:

– częściowa wypłata środków,

– wypłata wszystkich środków,

– wypłata wszystkich środków + rezygnajca z umowy.

Gdy środki pieniężne ze sprzedaży ETF otrzymamy na nasze konto bankowe, to przesyłamy je jak najszybciej na rachunek bankowy klienta.

Michale, czy ma Pan dokładniejsze informacje kiedy były przeprowadzane rebalancingi? Wiemy że raz na parę lat, można się domyślić kiedy, ale ciekaw jestem ile razy przeprowadzany jest rebalancing przy wahnięciu kursów.

Krzysztof,

W artykule w tabelce z zaznaczoną na żółto prawą kolumną pokazana jest całkowita liczba operacji rebalansowania w ciągu 30 lat. Średnio wypada tak z grubsza co rok i 3 miesiące, ale proszę się średnią nie sugerować.

Z tego co wiem z Finaxa, to na razie od 2018 roku rebalancing odpalił się u nich chyba tylko raz na części kont (przy marcowych spadkach). Poproszę ich o skomentowanie tutaj – może podzielą się dodatkowymi informacjami.

Co do dokładnych zasad rebalansowania – nic nie powiem – obowiązuje mnie umowa o poufności.

Pozdrawiam!

Wyjdę na marudę ale doliczając abo za KNF w wielu przypadkach inwestycja wypada gorzej, niż na zwykłych opłatach 🙂 Tak, wiem, że to tylko część profitów z KNF, ale nie zdecydowałem się na niego nie bez powodu.

Szkoda nieco, że tylko tak, no ale są i inne promki (np. u Samcika chyba była?).

Dzięki natomiast za całą analizę działania Finaxa i wnioski – świetna robota!

Trochę faktycznie wychodzisz na marudę 😛

Ja do KFN zdecydowałem się dołączyć i z punktu widzenia czasu przyznaję Ci rację: są tam również inne wymierne profity 🙂

Jeśli chodzi o KFN to mnie osobiście brakuje jednej rzeczy…

Czasu żeby nadążyć za wszystkimi treściami 😉

Co do FINAX’a – ja wszedłem ostrożnie, ale przekonuję się coraz bardziej. Najbardziej przemawia do mnie to, że ustalam strategię, zlecam stały przelew na konto w mBanku i zapominam o reszcie… To bardzo wygodne.

Czy w przypadku dołączenia do finax przy wariancie nr 2 dla czytelników bloga jakbym po jakimś czasie dołączył do KFN to będę mógł wskoczyć na te warunki i w drugą stronę? Czy po nie przedłużeniu KFN wrócę do warunków dla czytelników bloga Pozdrawiam

Dobre pytanie, też chciałbym to wiedzieć.

Hej Mateusz,

Odpowiedź na oba pytania brzmi „tak”. W obu przypadkach przechodzisz przez ten sam link rejestracyjny, czyli uzyskujesz zwolnienie z prowizji za niskie wpłaty i to zwolnienie jest „dożywotnie”.

Dodatkowo – jeśli jesteś uczestnikiem #KFN – to możesz zweryfikować swoje uczestnictwo (instrukcja w #KFN) i otrzymać o połowę niższą opłatę za zarządzanie. Niemniej jednak zwolnienie z prowizji za niskie wpłaty masz bez względu na uczestnictwo w #KFN i także po rezygnacji z klanu.

Pozdrawiam!

Rewelacja! Mam pytanie – zastanawiam się dlaczego rebalancing podwyższa zwroty dla portfela 100% akcji? Czy dobrze rozumiem że tutaj w ramach kategorii akcji rebalansowane są poszczególne pozycje (w stylu USA duże firmy rosną szybciej, są sprzedawane a za to dokupowane UE duże firmy albo małe, itd)?

Hej Kamil,

Dobrze interpretujesz. Pamiętaj, że w sumie w ETF-ów akcyjnych jest w Finaxie aż 6, więc jest to rebalansować. 😉

Pozdrawiam

Michał, dzięki za kolejny super artykuł. Tak się zastanawiam jak ma się nowa oferta Finax do bezprowizyjnych ETF od deGiro.

Pomijasz posrednika, wiec Degiro z bezprowizyjnymi ETFami wyglada duzo lepiej. Wazne, zeby wybrac madrze ETF (duzy fund, zdywersyfikowany, niski TER etc.). Jak ktos ma wiecej niz 15 minut miesiecznie/kwartalnie na inwestycje to radze olac jakis roboinwestorow.

Hej Paweł,

No to jest kwestia bardziej podejścia, które preferujesz. Ogólnie usługi robo-doradców przeznaczone są dla tych osób, którym pasuje styl inwestowania typu „zlecam przelew i zapominam – usługa robi wszystko sama”. To kompletnie inne podejście niż samodzielne budowanie portfela ETF, wymiana walut, składanie zleceń, pilnowanie kiedy wykonać rebalancing itd.

Dwie różne filozofie. Dlatego je rozbiłem. Zgodnie z tym co zapowiadałem wcześniej – planuję też wpis dla aktywnych – o samodzielnym budowaniu portfela opartego na ETF-ach.

Pozdrawiam!

Nie jestem członkiem KFN, niemniej mam uwagi do tej części warunków promocji (wariant 1):

„Powyższe promocyjne warunki obowiązują tak długo, jak długo będziecie uczestnikami „Klanu Finansowych Ninja”. Jeśli zrezygnujecie z usługi lub nie przedłużycie jej na kolejny okres, to Finax się o tym dowie (nasze systemy są zintegrowane) i przywróci Wam standardowe (lub przedpromocyjne) warunki ich oferty. Reasumując: warto być w klanie a ja postaram się, by trwał”.

Wynika z tego, że po rezygnacji z uczestnictwa w KFN taka osoba będzie miała gorsze warunki, niż czytelnik bloga (wariant 2), jeżeli w międzyczasie oferta promocyjna przestanie obowiązywać (utraci status bezterminowej).

Jakie jest uzasadnienie?

Opcją minimum jaką należałoby wprowadzić, to zastosowanie dla takiej osoby warunków promocji jak w wariancie 2.

Druga uwaga dotyczy przypadku, gdy uczestnik zrezygnuje z KFN w czasie trwania danego roku obrotowego. Jeśli dobrze rozumiem, Finax pobiera opłatę za zarządzanie raz w roku. Nie znalazłem informacji w jakim konkretnie dni jest ona naliczana i pobierana (31 grudnia?). Co gdy rezygnacja nastąpi np. 1 lutego lub 1 grudnia? Czy opłata standardowa (nie promocyjna) zostanie pobrana za cały rok, czy proporcjonalnie odpowiednio 11/12 lub 1/12?

Hej Marek,

Dzięki za wyłapanie nieprecyzyjności w tekście. Już wyjaśniam:

1) Przy zarejestrowaniu się przez mój link (w dowolnym wariancie) otrzymujesz dożywotni brak prowizji od małych wpłat (poniżej 1000 EUR) bez względu na to czy jesteś klanowiczem czy nie. Więc dementuję – nie jest tak, że klanowicze, którzy zrezygnują z #KFN mają warunki gorsze niż Czytelnicy korzystający z wariantu 2.

2) Opłaty Finax naliczane według kapitału na każdy dzień korzystania z usługi i rozliczane co miesiąc – opłata naliczana jest ostatniego dnia miesiąca.

3) Sama walidacja uczestnictwa w #KFN dokonywana jest cyklicznie co jakiś czas (np. raz miesięcznie), czyli de facto Finax dowiaduje się o niej nieco później niż faktyczny czas jej dokonania. W efekcie klanowicz nie będzie stratny – de facto ma naliczaną niższą opłatę jeszcze przez jakiś czas – do momentu aż Finax sprawdzi status Jego członkostwa w #KFN. Świadomie zrealizowaliśmy właśnie taki mało restrykcyjny scenariusz.

Pozdrawiam!

Cześć,

Czy jako jedna osoba fizyczna mogę prowadzić w ramach Finax-u dwa sub-konta z różnymi strategiami ? Jedno dla mnie ze strategią konserwatywną i drugie dla dziecka ze strategią bardziej agresywną ?

Dzięki za oba artykuły o ETF-ach.

Paweł

Możesz,

analogicznie zrobiłem u siebie. Dostajesz osobne identyfikatory subkont, na które możesz zlecać niezależne przelewy

Co do opłat TFI – trzeba pamiętać, że maksymalna opłata 3% (od 1.1.2021 2,5%, a od 2022 2%) to tylko tzw. wynagrodzenie za zarządzanie. Do tego dochodzi jeszcze koszt AT, obsługi księgowej, badania/audytu rocznego i półrocznego, koszty banku depozytariusza za weryfikację wyceny funduszu i parę innych drobiazgów. Rzeczywiste koszty są prezentowane w KIID i czasami przekraczają 4%. Dużo zależy od aktywów, im niższe, tym większy wpływ kosztów stałych funduszu.

Wszystko super i doceniam inicjatywe ponieważ prowizje u brokerow uniemozkiwiaja efektywne inwestowanie inwestorom z malym kapitalem.

Problem w tym, ze oferta tych ETFów tutaj jest po prostu śmieszna. Prawie polowa funduszy to nadmuchany rynek USA, obligacje korp to dzieiaj śmieci. Jedynie Emerging Markets jest warty uwagi w tym momencie. Brakuje ETFow np. na spolki wydobywajace zloto, REITow, wiecrj funduszy z emerging markets, i wiele innych.

Tych 10 ETFów wybraliśmy z tego powodu, że jesteśmy zwolenikami inwestowania pasywnego i chceliśmy, aby nasze portfele odwierciedlali rynek globalny na maxa. Tych 10 ETFów odwierciedla rynek globalny na więcej niż 75% (10 000 papierów wartościowych) – więc dywerzyfikacja jest bardzo duża (Ci, którzy inwestyją do TFI mogą tylko marzeć o takiej dywersyfikacji ryzyka).

Drugi powód, dlaczego jest tylko 10 ETFów jest, że chceliśmy, aby był nasz produkt prosty i zrozumiały. Niestety większość ludzi nie ma (albo nie chce mieć) zielonego pojęcia o tym, co to jest ETF/o inwestowaniu. Tych 10 ETFów jest podstawową inwestycją dla każdego inwestora (również dla takiego, który umie kupić ETFy na własną rękę).

Hej,

Świetny artykuł! Już założyłam konto 🙂 Zastanawiam się tylko, czy jeśli będę chciała założyć drugie subkonto z inną strategią inwestycyjną, to również będzie ono zwolnione z opłat za wpłaty poniżej 1000 euro czy zniżka obowiązuje tylko dla jednego konta?

Hej Mania,

W ramach jednego rachunku inwestycyjnego (loginu) możesz otwierać wiele kont z różnymi strategiami. Wszystkie mają te same parametry jeśli chodzi o zwolnienie z opłat itp. (zwolnienie obowiązuje dla całego rachunku, w ramach którego uruchamiane są kolejne konta – wiem, że zawiłe ale mam nadzieję, że jednak jasne).

Pozdrawiam!

Witaj,

Przeczytałem artykuł (zarówno Twój jak i ST), wszystko super, ale to dosyć drogie rozwiązanie dla osób, które chcą w pełni pasywnie inwestować większe kwoty.

Staram się inwestować rocznie w inwestycje „kapitałowe” ok. 100000PLN.

Mam już spory portfel w ramach IKE i IKZE, obligacje wieloletnie, pojedyncze nieruchomości i do dywersyfikacji brakuje mi właśnie akcji ze świata w formie ETF. Czy znasz jakieś rozwiązania dla osób, które chciałyby raz, góra dwa razy na rok wpłacić łącznie wspomniany kapitał w ETF akcji z całego świata i nie sprawdzać ich przez wiele lat mając względnie wysoki poziom bezpieczeństwa?

Pozdrawiam serdecznie!

Bezposrednie kupowanie ETFow przez maklera – np. Degiro, Interactive Brokers etc. Degiro ma liste darmowych etfow (tj. bez prowizji kupna/sprzedazy).

Hej Bartek,

Masz jak najbardziej prawidłowe obserwacje. Im większy portfel i im większa wola do zajęcia się tematem, tym bardziej sensowne jest samodzielne budowanie portfela z pominięciem pośredników.

Miałem jakiś czas temu dokładnie ten sam dylemat, szukałem niskich kosztów transakcyjnych i dostępu do wielu rynków i po prostu wyniosłem się z moim inwestowaniem za granicę do biura maklerskiego Interactive Brokers.

Planuję za jakiś czas artykuł o samodzielnym budowaniu portfeli ETF-owych. Tam powinieneś znaleźć interesujące Cię informację. No ale muszę nieco odsapnąć po tym maratonie, bo ostatnio narzuciłem sobie spore tempo. 😉

Pozdrawiam

jak dla mnie artykuł sugeruje iż…. bez promocji klanowego z drogim abonamentem- inpzu jest znacznie tańsze niż finax z promocją dla czytelników

Finax w super promocji daj radę jedynie w bardzo długim okresie czasowym np. 30 letnim w porównaniu do IKZE.

Link do kalkulatora (może zawierać drobne błędy, nie zaokrąglano do groszy itd.):

https://drive.google.com/file/d/1uatIgNGmxYtODPytmFBk74qN9KnPWQVe/view?usp=sharing

W innych przypadkach wypada to słabo lub w przypadku standardowych warunków bardzo słabo delikatnie mówiąc. Przyjmijmy następujące założenia najlepsze dla Finaxa (naciągniemy maksymalnie założenia na jego korzyść a potem urealnimy):

Wpłacamy co miesiąc 500 złotych. (bez indeksacji corocznej)

Brak prowizji za wpłaty do platformy.

Minimalna liczba rebalancingów w założeniach 0.

(Brak spadku wartości portfela przez brak obowiązku podatkowego)

Stopa zwrot miesięczna: 0,75%.

Skumulowana stopa zwrot roczna: 9,38%

Bonus w związku z rebalancingiem 0,48%.

Prowizja w super promocji: 0,60%

Opłata za zarządzanie w wysokości 0,12%. (0,01% miesięcznie dla uproszczenia została pominięta na korzyść platformy)

Opłata walutowa tj. spread został pominięty w obliczeniach zarówno Finax i IKZE. (Jest równy dla pewnego konta IKZE i IKE wg mojej wiedzy)

Pominięto opłaty funduszu ETF w obu przypadkach. ETF’y akumulujące w obu.

Po 360 miesiącach wpłat 500 PLN comiesięcznie i zysku miesięcznym 0,75% otrzymamy po wszystkich kosztach około 601212 PLN.

Porównajmy do to rachunku IKZE.

Zbieramy przez okres 12 miesięcy 500 złotych miesięcznie i dorzucamy je do konta oszczędnościowego. Środki indeksujemy o 0,15% netto miesięcznie. (około 2,5% brutto rocznie założenie realne jeszcze w 2011 lokaty promocyjne dawały 8% brutto wiec uśredniając tyle będzie). W ten sposób mamy około 58 złotych na 3 operacje na ETF’ach rocznie w kolejnym roku. (prowizja minimalna 19 PLN na 1 transakcję w ETF’ach dla analizowanej konkurencji)

Wpłacamy każdego roku 6000 PLN na ETF’y , otrzymujemy „cashback” od Skarbówki w wysokości 17% tj. 1020 PLN każdego roku. Cashback inwestujemy na obligacjach 10 letnich na (4% tj. 2,5% cel inflacyjny NBP + 1,5% marży (uśredniona na przestrzeni lat pewnie tyle wyjdzie)). Przyjmiemy ,że nie ma podatku po 10 latach jak się kończą (można skorzystać z konta IKE lub policzyć sobie dokładnie ile wyjdzie) na koniec podatek 19% od całości.

Przy takich założeniach mamy około 594247,34 PLN.

Wtedy Finax wygrywa ale warto sprawdzić ,że już zaledwie 0,01% miesięcznie zmienia wynik na około 582722,23 PLN i wtedy IKZE jest znowu górą. (zmień wartość kolumny dla zysk z danego miesiąca dla arkusza finax)

Pominęliśmy tutaj rebalancing ,a powoduje on problemy podatkowe dla osoby korzystającej z Finax’a . Np. w 23 miesiącu mamy 12000 PLN i jest skromny rebalancing niech będzie 2% tj. mamy sprzedaż 2% wartości portfela z 12000 czyli 240 i zakup innej klasy aktywów. Portfel wzrósł z 11500 na 12000 na ten moment. Od 500 naliczamy 2% mamy 10 do opodatkowania, czyli 1,9. Niby skromne 1,9 ale zysk był zaledwie 500 na razie a już 0,4 % zysku z portfela na ten moment znikło. Pod koniec 30 okresu dla kwot np. 360 000 będzie znikać już np. 57 PLN itd. Czyli wyciekają kolejne małe sumy (akurat na te straszne opłaty 19 PLN za zmiany w ETF’ach IKZE ;))

A przy bazowym scenariuszu normalnej ofercie:

Czyli spadek o 0,05% miesięcznie zysku na przestrzeni 30 lat zysku będzie około 513 724, 68 PLN.

A sprytny patent IKZE (6000 rocznie ) + cashback 17% zamiast w obligacje (1020 – 19 (opłata za zakup ETF’u na IKE)) czyli 1000 rocznie da całkowity zysk 674 967,53. (Założono skorzystanie z ulgi IKE i zysk jak w IKZE 9% kapitalizowane corocznie)

Różnica ponad 160 000.

Wnioski:

Opłata minimalna za rynki zagraniczne nawet 1% (może nawet 2 %) od wpłaty nie robi zbytniej różnicy na portfelu jeżeli inwestujemy na okres długi. Opłata nawet wysoka 1% rozbita na długi okres jest bardzo niska ponieważ jest kasowana raz. Optymalna strategia jaka opłata jest ok jest na pewno do wyliczenia.

Finax kasuje cię corocznie za zarządzanie. (bardziej dokładnie codziennie pobiera swoją prowizję).

Rachunki IKE i IKZE biją Finax w większości przypadków. Finax wygra na pewno przy malutkich kwotach przy specialnych warunkach, przy zwykłych już gorzej (tylko z drugiej strony czy 500 PLN miesięcznie jako mała wplata to dużo w przypadku 2 osób pracujących ?

Zbierzesz nawet nie milion złotych po inflacji będzie to warte mniej niż 500 000) Podzielono milion na 1.025^30. (Skumulowana inflacja na przestrzeni 30 lat 2.5% rocznie cel NBP).

500 000 pracujące nawet na 8% rocznie po podatku około 6.5% da ci zaledwie 32 500 rocznie ekstra emerytury

2708 złotych miesięcznie aktualnych pieniędzy. A emerytura z ZUS to będzie zaledwie 1/3 twojej pensji wg prognoz.

Kiedy oferta będzie mega (tak naprawdę): Gdy Finax będzie w IKE i IKZE. 🙂

Hej Dominik,

Obszerny komentarz, ale niewiele rozumiem. Na którym IKZE kupujesz jakie ETF-y? Te same co w Finax? W tych samych proporcjach? Za jakie kwoty? Na którym IKZE masz obrót częściami akcji / jednostek ETF? Gdzie zgubiłeś prowizje i koszty transakcyjne w przypadku konta IKZE?

Moim zdaniem robisz sporo założeń, które mogą być trudne do zrealizowania w rzeczywistości na koncie IKZE. To mi wygląda na mocno teoretyczne rozważania. I skąd założenie, że stopa zwrotu jest stała?

Pozdrawiam!

Dobra za skomplikowanie. Za dużo by było pisania i tłumaczenia.

Upraszczam maksymalnie jak się da, powinno być teraz jasne.

Przyjmuje za przeciwnika dla Finax.

Mbank IKE.

Arkusz kalkulacyjny:

https://drive.google.com/file/d/1hO-UWNzI8SfI5Dzx7R1W1zYCGf6J9bUO/view?usp=sharing

Załatwiam dołożenie 4 brakujących ETF’ów jakie są w Finax. Założymy że się uda. Inny bloger poprosi albo ty i dołożą, nie szukajmy tutaj problemu. Idziemy dalej.

Opłat nie ma za otwarcie rachunku, za prowadzenie. Są opłaty specjalne np. za migrację papierów wartościowych do innego funduszu IKE. Nie zmieniamy zatem i zostajemy z MBankiem 30 lat. Założymy ,że się nic nie zmieni w kwestii tych opłat i kolejnych.

My poniesiemy tylko niby wysoką prowizję 0,29% minimum 19 PLN od każdego zrealizowanego zlecenia.

Oznacza to ,że prowizja jest stała do kwoty około 6550. Zatem skoro mamy w portfel 10 funduszy. To uczciwie zakładam ,że do sumy 44000 nie przekroczymy kwoty 6550 w 1 transakcji. Gdyby nawet to jest bufor 9 złotych w każdym roku gdyby jednak.

Daję 9 migracji w ciągu roku, powinno być ok. Czyli 9 opłat kup lub sprzedaj każdego roku.

Potem kasuje 0,29% od aktywów corocznie opłat, niektóre mają w Finax raptem kilka procent ale niech będzie. To jest od 7 roku po żółtym kolorze.

Musimy przyjąć jakaś stopę zwrotu może to być 9% rocznie. Nie będzie taka to wiem i ty też, ale tak będzie można szybko pokazać o co mi chodzi.

Jeżeli masz sekwencję rentowności tj. Portfel Finax np. 80% akcje 20% obligacje.

np. 1 rok + 10,35 % 2 rok + 5,6% 3 rok – 14,5 % itd.

To poproszę jeżeli nie, to zostajemy przy stałej stopie dla ułatwienia na razie.

9% dajemy rocznie zysku dla portfela mbanku, który jest identyczny jak Finax.

(tyle w przybliżeniu testowaliście i osiągały z kolegą ekspertem od ETF)

Do mbanku co rok trafia 6000 PLN (500 PLN jest na ROR nieoprocentowane niech będzie dla ułatwienia co miesiąc dokładane i raz w roku trafia do mbanku)

Mamy 6000 i kasujemy prowizję 180 w I roku potem mnożymy to jako współczynnik 1,09

9% – tyle założyliśmy podobne wyniki ustaliłeś z kolegą ekspertem od ETF na danych historycznych)

Potem dokładam 6000 oraz kwotę z I roku i mamy razem 12343,8 i kasujemy prowizję 180 PLN i mnożymy przez współczynnik 1,09 ITD. (stała oplata 0,29% potem zaznaczone w arkuszu)

Powinno być jasne jak powstaje arkusz Mbank.

Teraz arkusz Finax 0% skoro można inwestować małe kwoty to co miesiąc dokładam 500 PLN i indeksuje to o 0,75% (9%/12=0.75%)

Czyli wpłata 500 co miesiąc indeksacja 0,75% dopisanie zysku np. 3,75 następnie

wpłata 500 razem mamy 1003,75 i indeksujemy znowu o 0,75%. itd.

Skumulowana stopa rentowności jest (1,0075)^12 = 1.093 czyli 9,3% czyli lepiej jest wpłacać co miesiąc. (dygresja)