Czujesz, że trzymanie pieniędzy na lokatach nie ma sensu? Nie wiesz jak inwestować? Zacznijmy zatem od podstaw dotyczących inwestowania.

Oprocentowanie lokat bankowych zjechało niemalże do zera. W mediach pojawiają się nagłówki typu „Polacy przestają oszczędzać. Ostatni raz tak mało było na lokatach 11 lat temu”. Pytacie mnie, co robić z pieniędzmi? Czy to już czas, aby ewakuować się z banków? Jak zagonić oszczędności do ciężkiej pracy, aby nie traciły na wartości wraz ze wzrostem inflacji? Inwestować? Jeśli tak, to w co?

Dzisiaj omówię dla Was prezentację na ten temat, którą przeprowadzałem w ramach „Klanu Finansowych Ninja” jeszcze w lipcu. To oczywiście streszczenie, bo temat rozwijany był także w formie pytań i odpowiedzi, gdzie rozpracowywaliśmy bardziej szczegółowo poszczególne aspekty.

W tym artykule znajdziecie subiektywne wprowadzenie do tematu inwestowania – taki przewodnik inwestycyjny:

- Omówienie jak przygotować się do inwestowania.

- Przypomnienie subtelnej różnicy pomiędzy zarabianiem i inwestowaniem. 🙂

- Krótkie przypomnienie moich priorytetów inwestycyjnych.

- Prezentacja stóp zwrotu, których można oczekiwać od różnych form inwestowania.

- Kilka punktów do przemyślenia, zanim przeczytacie kolejne artykuły dotyczące inwestowania (już wkrótce).

Zapraszam serdecznie do lektury.

Treści zawarte w tym wpisie są wyłącznie wyrazem osobistych poglądów autora i nie stanowią „rekomendacji” w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów (Dz. U. z 2005 r. Nr 206, poz. 1715).

1. Jak przygotować się do inwestowania?

Zacznijmy od tego, że nie każdy powinien inwestować. Oczywiście można się ze mna nie zgadzać. Ktoś może uznać, że już pierwsze zarobione pieniądze powinien wrzucić na giełdę, bo przecież „szkoda żeby traciły leżąc w banku”. Owszem – można jeździć po bandzie, ale pytanie czy naprawdę warto?

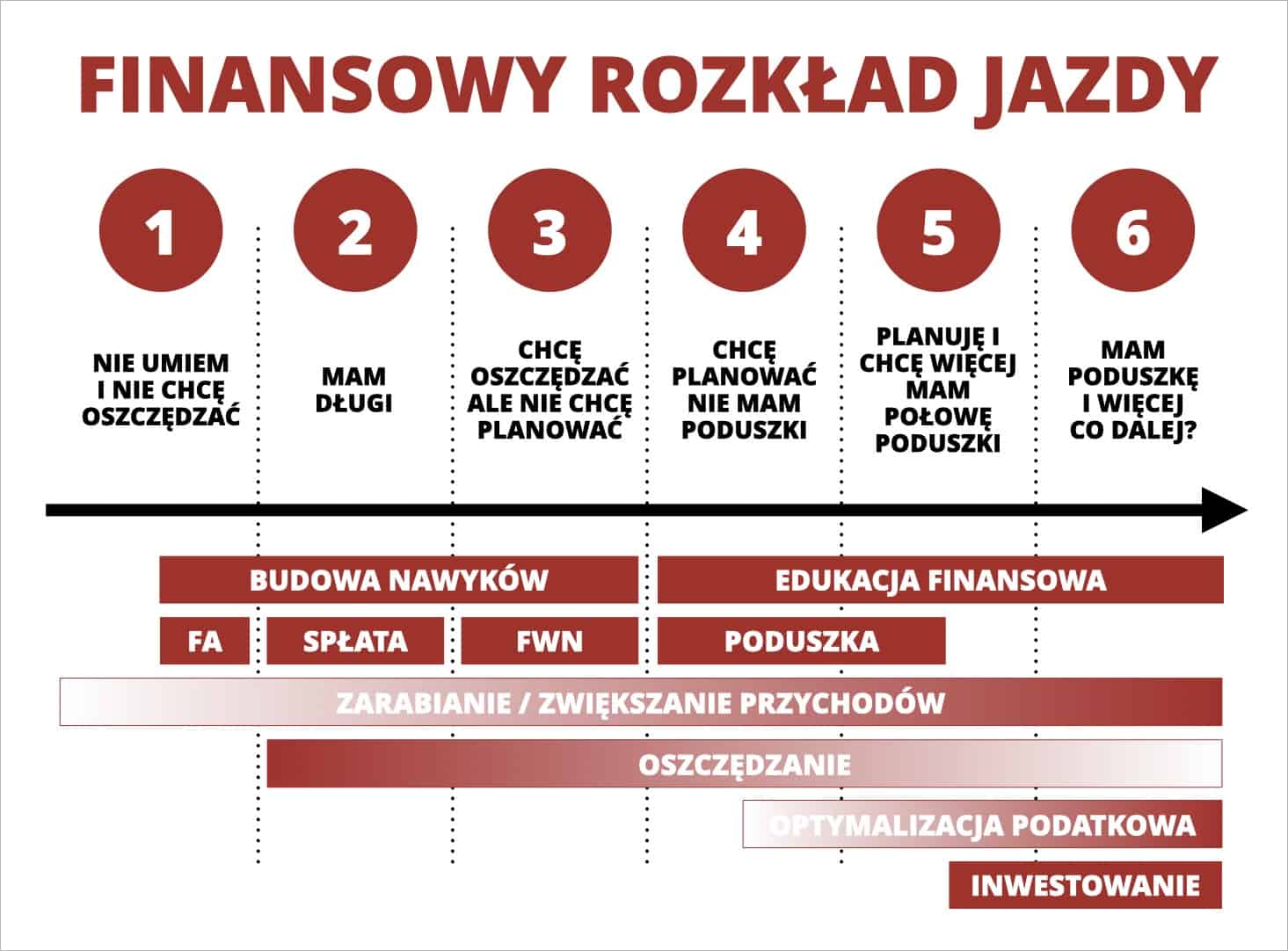

W finansach osobistych jestem zwolennikiem dosyć asekuracyjnego podejścia, w którym warto w pierwszej kolejności zadbać o swoje bezpieczeństwo. Podejście to odzwierciedliłem w książce „Finansowy ninja”, gdzie przedstawiałem finansowy rozkład jazdy. To optymalna z mojego punktu widzenia kolejność budowania swojego bezpieczeństwa finansowego.

Jak widać inwestowanie pojawia się dopiero na 5 i 6 etapie tego planu i poprzedzone jest kilkoma innymi krokami.

Mówiąc w dużym skrócie: do inwestowania warto być odpowiednio przygotowanym finansowo, aby nie przerodziło się ono w koszmar. To przeciwieństwo „jechania po bandzie” i podejmowania nadmiernego ryzyka.

Budowa poduszki finansowej

Jeśli dzisiaj wydajecie więcej niż zarabiacie, albo wychodzicie totalnie na zero, to najpierw musicie nabyć umiejętności w zakresie elementarnego zarządzania budżetem domowym i to jest daleko ważniejsze niż myślenie o inwestycjach.

- Jeśli macie długi konsumenckie, to zdecydowanie warto je spłacić.

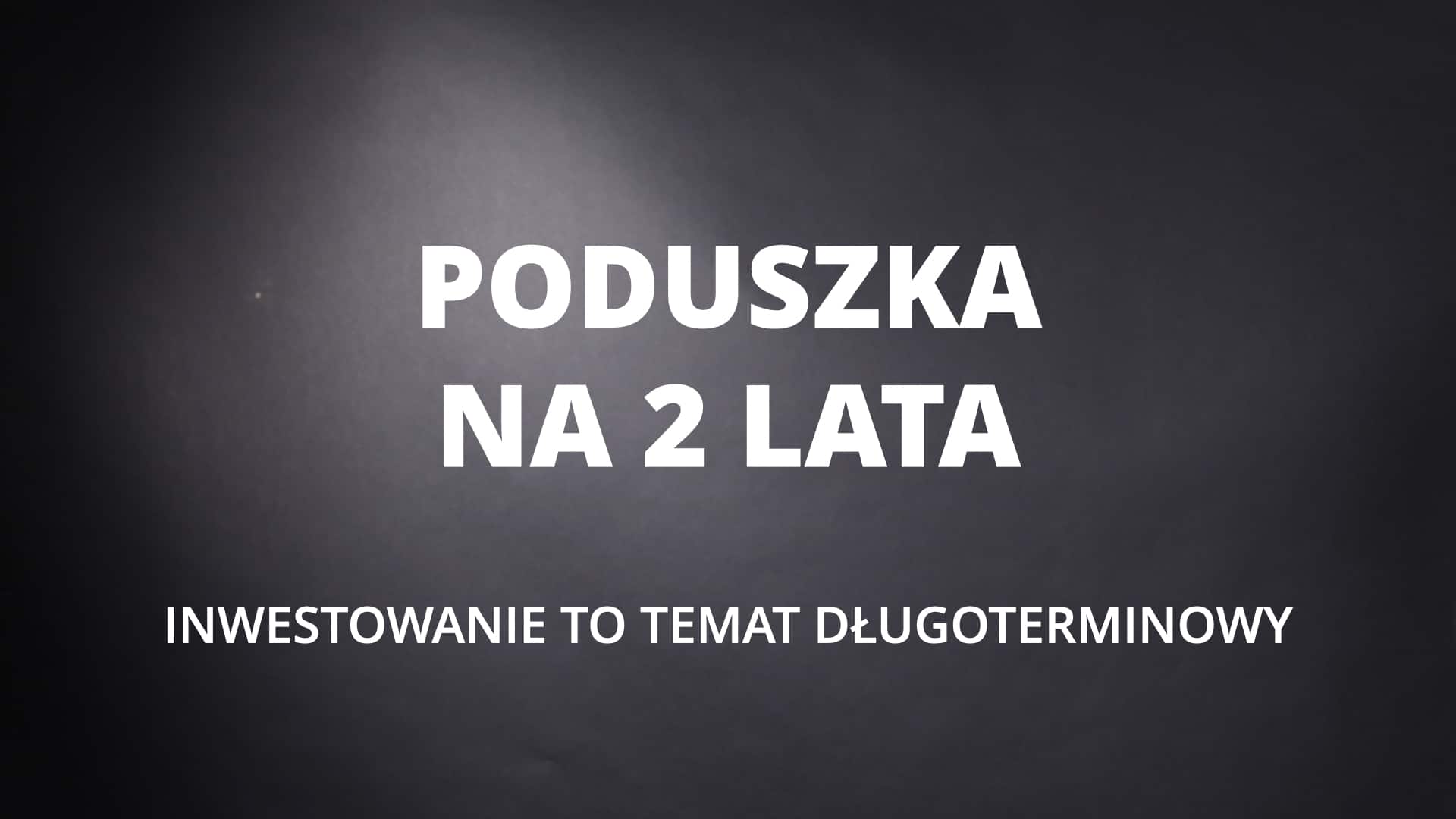

- Potem zbudować oszczędności – taką poduszkę finansową, która umożliwi Wam przeżycie przynajmniej kilku miesięcy bez zarobków. Ja dążyłem do posiadania poduszki na rok-dwa lata życia.

- To oczywiście wiąże się ze zwiększaniem swoich kompetencji i powiększania zarobków – w tym obszarze, w którym potrafimy już zarabiać.

- Dopiero po skompletowaniu poduszki finansowej, jeśli nadal odkładamy pieniądze, to generujemy realne nadwyżki finansowe, które można przeznaczyć na inwestycje.

Przyjmując taką sekwencję działań mamy zabezpieczone tyły, poduszkę finansową na nieprzewidziane wydatki i szansę na to, że się nie wywrócimy (albo że przy pierwszych nieudanych krokach nie zeżre nas nadmierny stres).

Kompleksowy artykuł o tym, jak zbudować poduszkę finansową znajdziecie tutaj:

➡️ Poduszka finansowa, czyli co musisz zrobić, zanim zaczniesz inwestować

Spłata kredytu hipotecznego (na swoim mieszkaniu)

Inwestowanie można rozpocząć tak naprawdę nie mając zielonego pojęcia o tym, jak to robić. Przykładowo: jeśli posiadacie kredyt hipoteczny na własnym mieszkaniu i jednocześnie systematycznie generujecie nadwyżki finansowe, to jednym z lepszych pomysłów może być po prostu spłata tego kredytu. Daje to z góry znaną stopę zwrotu równą wysokości odsetek płaconych od takiego kredytu.

Z jednej strony można powiedzieć, że rozwiązanie to ma średni sens w czasach niskich stóp procentowych, bo dobrze zaciągnięte kredyty hipoteczne po prostu nas obecnie mało kosztują.

Z drugiej strony – jeśli nie umiemy inwestować, boimy się ryzyka, mamy spore nadwyżki finansowe i brak pomysłów co z nimi robić, to jak najbardziej wcześniejsza spłata kredytu hipotecznego ma sens. Zwłaszcza wtedy, gdy jednocześnie kredyt ciąży nam psychicznie. Taka spłata to nie tylko oszczędności, ale także „premia” w postaci świętego spokoju.

Dla jasności: nie warto wyskakiwać z całej gotówki! Jeśli podejmiesz decyzję o nadpłacie lub spłacie kredytu to zdecydowanie warto pozostawić sobie poduszkę finansową. Bezpieczeństwo jest najważniejsze. Gdyby tuż po spłacie miało dojść do jakichś komplikacji życiowych, to zdecydowanie lepiej mieć pod ręką solidną rezerwę finansową.

Gotówka na okazje inwestycyjne

Posiadanie gotówki jest ważne z jeszcze jednego powodu. W tak niepewnych czasach, pojawiają się przeróżne okazje inwestycyjne. Złapać mogą je Ci, którzy są na taką ewentualność przygotowani. Nie bez powodu mówi się, że „cash is king”. 🙂

Z doświadczenia wiem, że warto szanować gotówkę i mieć ją pod ręką. To nic, że przez długi czas realnie traci ona na wartości nadgryzana przez inflację. Jeśli nią dysponujemy i jesteśmy cierpliwi, to mamy szansę złapać taką okazję inwestycyjną, z której zysk z nawiązką pokryje „straty” z tego okresu oczekiwania.

Poza tym zazwyczaj lepiej stracić tylko tyle, ile nadgryzła inflacja, niż przykładowo załadować się zbyt szybko w nietrafioną inwestycję, przez którą możemy być znacznie więcej „do tyłu”.

Inwestuj w siebie!

I ostatni, absolutnie kluczowy element przygotowania do inwestowania, to inwestycja w siebie. A konkretnie:

- zdobywanie wiedzy,

- podwyższanie własnych kompetencji,

- utrzymanie dobrej kondycji fizycznej,

- zapewnienie sobie dobrych warunków do dalszego funkcjonowania (np. poprzez zmianę pracy lub nawet wykonywanego zawodu),

- budowanie dobrych relacji z innymi.

Wszystkie te elementy stanowią fundament pod inwestowanie środków finansowych:

- Dobre i rosnące zarobki z pracy pozwalają zapewnić stały dopływ kapitału niezbędnego do inwestycji.

- Wiedza, umiejętności i stopniowo zdobywane doświadczenie dają większą pewność w podejmowanych decyzjach inwestycyjnych.

- Wsparcie najbliższych pozwala przetrwać trudne momenty, które na 100% prędzej czy później pojawią się w trakcie inwestowania.

Nie bez powodu mówi się, że szczęście sprzyja przygotowanym. 😉

Otwarcie też trzeba powiedzieć, że wiele osób znacznie lepiej wychodzi po prostu koncentrując się na zarabianiu pieniędzy dzięki swojej pracy, niż na pomnażaniu kapitału poprzez aktywne inwestowanie. Parafrazując można powiedzieć, ze inwestycja w inwestowanie może być mało opłacalna.

2. Czym jest dla Ciebie inwestowanie?

Tu dochodzimy do bardzo ważnego pytania – czym jest dla Ciebie inwestowanie?

Częsty błąd, który widzę, to próba traktowania inwestowania jako sposobu zarabiania pieniędzy na zaspokojenie krótkoterminowych potrzeb. Przykładowo:

- „Chcę kupić za rok mieszkanie. Mam 120 tys. zł. Chcę zainwestować i za rok mieć 150–170 tys. zł.”.

- „Brakuje mi pieniędzy na życie. Chcę wziąć 5000 zł pożyczki, zainwestować i zarobić. Jak to zrobić?”

Kluczowa jest odpowiedź na pytanie czy szukacie sposobu na bieżący zarobek (bo brakuje Wam pieniędzy tu i teraz), czy raczej pieniądze już macie i szukacie sposobu na długoterminowe lokowanie nadwyżek finansowych? To są dwie różne drogi.

Moim zdaniem osoby traktujące inwestowanie jako sposób bieżącego zarabiania biorą na siebie zbyt dużą presję psychiczną. W tym scenariuszu inwestowanie staje się substytutem pracy zarobkowej (lub jej uzupełnieniem). Różnica jest jednak taka, że w przypadku etatu z grubsza wiadomo ile pieniędzy wpłynie w każdym miesiącu na nasze konto. W inwestowaniu traktowanym zarobkowo – nic nie jest pewne. Albo inaczej mówiąc: pewne jest to, że gdy inwestowanie nie da nam zarobić i zacznie nam brakować środków na życie, to w znaczący sposób będzie to rzutowało na nasze decyzje inwestycyjne wprowadzając niepotrzebną presję i chaos.

Zanim zacznie się traktować inwestowanie jako sposób zarabiania, to warto uświadomić sobie kilka kwestii:

1) Próbując zarabiać na inwestycjach działamy na rynku o wysokiej konkurencyjności. Chociaż pozornie może wydawać się, że rynek jest w zasadzie nieograniczony, to nie jest to prawda. Największym ograniczeniem są nasze umiejętności. Jeśli są one istotnie niższe od konkurencji = to po prostu możemy systematycznie przegrywać. Na co dzień przekonują się o tym zarządzający funduszami inwestycyjnymi, którzy co prawda mogą mieć świetne miesiące czy lata, ale w długim okresie – pomimo całej swojej wiedzy i doświadczenia przegrywają ze średnią rynkową.

2) Warto mieć pokorę. To, że raz czy drugi wyszła nam spekulacja na konkretnych papierach (i do tego w sprzyjających okolicznościach na rosnącym rynku), to jeszcze nie znaczy, że jesteśmy w tym temacie ekspertami. Rynek cały czas się zmienia i jeszcze nie narodził się taki analityk, który doskonale przewidziałby przyszłość. Wszyscy się uczymy.

A propos nauki, to warto zwrócić uwagę na jeszcze jedną kwestię: na rynku nie brakuje osób, które zabierają się za szkolenie innych chociaż obiektywnie – same mają jeszcze niewielkie doświadczenie. Dotyczy to w takim samym stopniu tematów nieruchomościowych, jak i giełdowych. Tu też przydałaby się pokora. Prawda jest taka, że jeśli ktoś zarabia więcej na szkoleniach niż na inwestowaniu, to jest przede wszystkim szkoleniowcem a nie inwestorem. Wiedzę warto zdobywać od prawdziwych inwestorów, a nie od teoretyków.

3) Może gdzieś indziej zarobisz łatwiej? Ogólnie – poza ryzykiem nadmiernego stresu – nie ma nic złego w chęci zarabiania na inwestycjach, ale warto się dobrze zastanowić, czy to jest naprawdę najlepszy sposób zarabiania w Waszej konkretnej sytuacji.

Przykładowo: jeśli dziś ktoś jest programistą zarabiającym 15.000 zł miesięcznie, to wejście na taki poziom miesięcznych zarobków np. w nieruchomościach będzie wymagało posiadania powiedzmy 10 mieszkań na wynajem. Ilość energii, którą trzeba na to przeznaczyć jest olbrzymia. A z kolei zwiększenie zarobków do 20- czy 25.000 złotych miesięcznie jako programista – może odbyć się mniejszym kosztem.

Jeśli ktoś zarabia znacząco mniej, to tym bardziej powinien się zastanowić, jak wyciskać więcej z pracy, aby zwiększyć możliwość generowania nadwyżek finansowych. Być może zdecydowanie lepiej przeznaczyć swój czas na poszerzenie kompetencji / przekwalifikowanie się? Może się okazać, że macie możliwość dużo łatwiejszego zarabiania pieniędzy i tak naprawdę powinniście traktować inwestowanie wyłącznie jako sposób zagospodarowywania nadwyżek finansowych, a nie sposób zarabiania.

Uczciwie mówiąc ja też kiedyś traktowałem inwestowanie jako sposób bieżącego zarabiania. Wydawało mi się, że kupując mieszkania na wynajem zbuduję sobie taki strumień przychodów, który z czasem zastąpi wpływy z podstawowej pracy i pozwoli mi odejść z etatu. W międzyczasie przytrafił mi się także flip – czyli transakcja szybkiego kupna, remontu i sprzedaży mieszkania, która pozwoliła zarobić kilkadziesiąt tysięcy złotych.

To właśnie flip uświadomił mi, że zarówno „wysokowolumenowy” wynajem (wiele mieszkań), jak i przeprowadzanie flipów, to praca jak każda inna. Jeśli we flipowaniu chce się osiągać regularne przychody, to tak naprawdę trzeba flipować cały czas. Jak się nie flipuje = to się nie zarabia. To ciekawy sposób zarabiania pieniędzy, ale nic więcej. Sam w sobie nie buduje wolności finansowej i nie ma w sobie nic z pasywności. Dopiero połączenie flipowania z innymi formami inwestowania (np. na rynkach kapitałowych lub z wynajmem mieszkań) daje idealną synergię pozwalającą myśleć o zmniejszeniu nakładu dotychczasowej pracy i utrzymywaniu się z zysków kapitałowych i bieżącego cashflow.

Prawdziwe inwestowanie

I tu dochodzimy do sedna. Jeśli zachowujemy racjonalnie niski poziom kosztów życia i jednocześnie nasze wynagrodzenie systematycznie wzrasta, to sukcesywnie gromadzić będziemy coraz większe oszczędności. Wtedy to pojawia się pytanie jak zagospodarować te nadwyżki finansowe i to tak naprawdę w tym miejscu rozpoczyna się inwestowanie.

Ja tak działam. Pieniądze zarabiam na blogu, sprzedaży moich książek i afiliacji, zyski z tej działalności opodatkowuję, a następnie inwestuję już prywatnie – między innymi na rynku nieruchomości oraz na giełdzie. W obu przypadkach odbywa się to z relatywnie małym zaangażowaniem (a w każdym razie dla mnie akceptowalnym). Przy czym od razu zaznaczę, że zminimalizowałem bezpośrednie inwestycje w nieruchomości – obecnie wynajmujemy już tylko jedno mieszkanie. Po prostu mnie to nie jara i daje stosunkowo niską stopę zwrotu w porównaniu z innymi moimi formami inwestowania (znacznie mniej angażującymi). Obecnie zdecydowanie chętniej buduję swoje portfele inwestycyjne na rynkach kapitałowych.

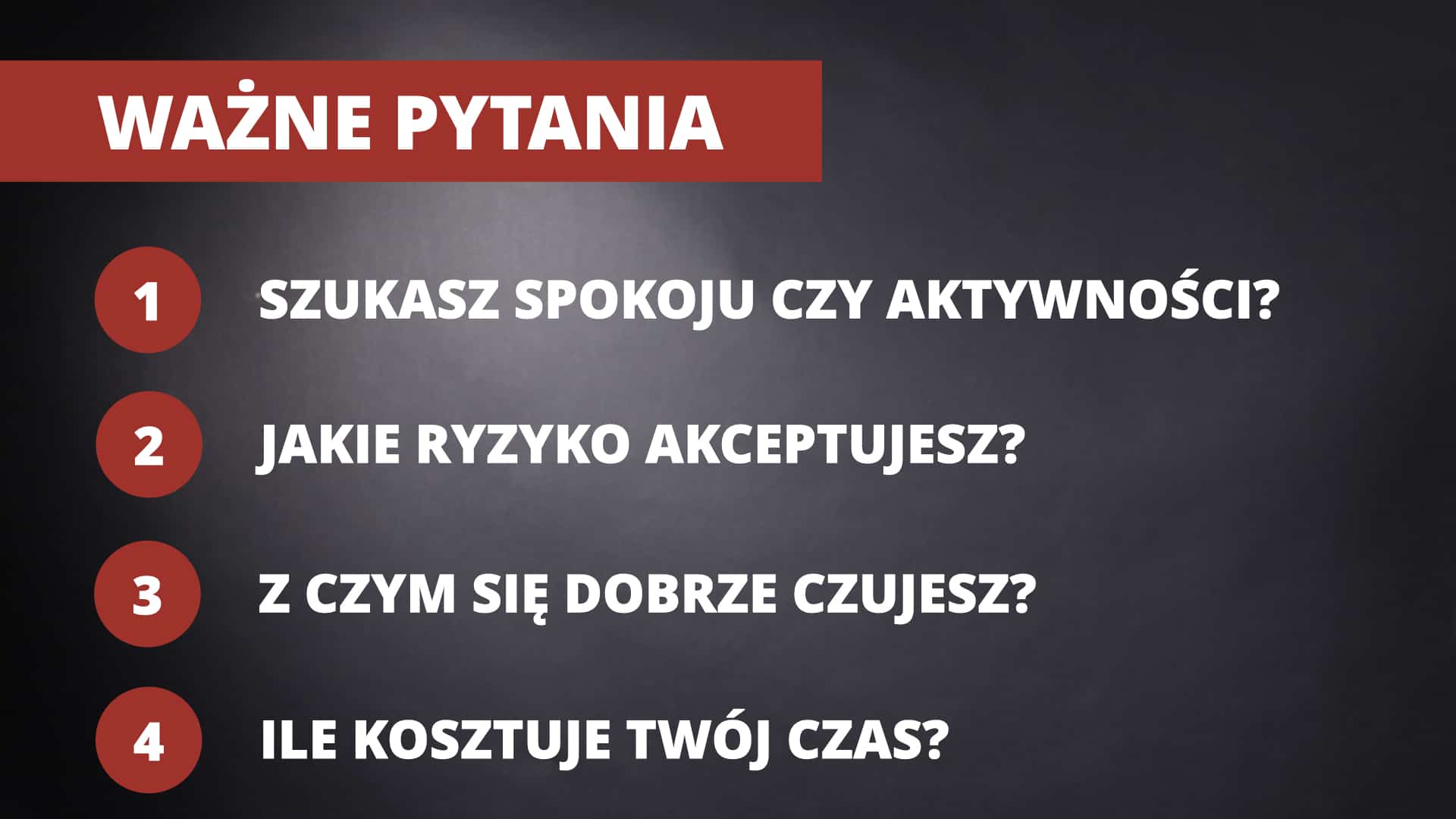

Ten mój sposób działania to efekt rzetelnej odpowiedzi na kilka pytań, które warto sobie zadać odnośnie własnych preferencji inwestycyjnych.

Odpowiedzi na powyższe pytania determinują to, czy zwrot z naszych inwestycji będzie dla nas satysfakcjonujący – nie tylko pod względem finansowym, ale także uwzględniając nakład czasowy i emocjonalny.

Przykładowo: jeśli preferujemy spokój i nie lubimy kontaktów z najemcami, to bezpośrednio realizowany wynajem mieszkań nie jest dla nas. Ja tak właśnie mam. I choćby nie wiem jak zacne stopy zwrotu oferował wynajem, to nie chce mi się poświęcać tej wolności, którą już sobie wypracowałem, na rzecz obsługi takiego najmu.

Dlaczego tak się na ten temat rozwodzę? Bo chcę pokazać szerszą perspektywę i wyjaśnić dlaczego nie da się generalnie odpowiedzieć na pytanie „czy opłaca mi się inwestowanie w nieruchomości?”. To „mi” jest w tym pytaniu kluczowe. Indywidualne preferencje oraz umiejętności mają kolosalne znacznie. Odpowiedź zależy także mocno od tego:

- Czy mamy lepszy pomysł na inwestowanie niż nieruchomości?

- Ile kosztuje nasz czas? Przykładowo: każda przepracowana godzina mojego czasu to średnio 1500 zł przychodu moich firm.

- Z jakimi klasami inwestycji i aktywów po prostu dobrze się czujemy?

Dla jednej osoby stopa zwrotu typu 4% rocznie będzie bardzo satysfakcjonująca, bo jej pieniądze kiszą się na lokacie oprocentowanej na 0,5% rocznie, a dla innej – taki zwrot będzie mało satysfakcjonujący, bo jej inwestycje zarabiają więcej.

3. Moje inwestowanie

Jak obecnie wyglądają moje priorytety inwestycyjne? Mógłbym je streścić w czterech punktach:

1) Święty spokój + poczucie kontroli = wybieram takie formy inwestowania, które nie są dla mnie absorbujące. Akceptuję chwilowe większe zaangażowanie (wtedy, gdy mam na to ochotę), ale jednocześnie wymagam, aby inwestycje pracowały przez większość czasu samodzielnie – bez poświęcania im czasu. Dzięki temu, że realizuję zaplanowaną i przemyślaną strategię, to cały czas mam poczucie kontroli nad sytuacją.

2) Minimalizacja kosztów (opłat i podatków) = skreślam wszystkie te formy inwestowania, które wiążą się z ponoszeniem dużych kosztów, np. polskie TFI pobierające horendalne prowizje, brokerów pobierających wysokie prowizje czy polskie biura maklerskie, które nie umożliwiają mi inwestowania za granicą w optymalny podatkowo sposób.

3) Ochrona kapitału = stosuję podstawowe zasady dywersyfikacji, zarządzania kapitałem oraz alokacji w taki sposób, aby pojedyncze, nietrafione decyzje inwestycyjne nie rzutowały w nadmierny sposób na stopę zwrotu z całego zainwestowanego kapitału…

4) Bieżący cashflow + 4% ponad inflację = … ale jednocześnie to co się dla mnie najbardziej obecnie liczy i co daje mi największe poczucie komfortu, to strumień bieżących przychodów z moich inwestycji: dywidendy wypłacane przez spółki, odsetki od udzielanych pożyczek, obligacji i lokat bankowych (tak – nadal mam część pieniędzy na lokatach bankowych), zyski z najmu. Mam dwa poziomy odniesienia:

- Kwotowy = pożądany bieżący cashflow to 200.000 zł dochodu z moich inwestycji rocznie.

- Procentowy = średnioroczna stopa zwrotu z całego zainwestowanego kapitału na poziomie „zaledwie” 4% powyżej inflacji.

W miarę upływu lat mam coraz mniejszą skłonność do podejmowania ryzyka i jednocześnie w pełni akceptuję niższą stopę zwrotu.

Mówiąc w dużym skrócie: inwestowanie jest dla mnie sposobem na podwyższenie (lub raczej utrzymanie) komfortu życia. W szczególności nie chcę inwestować w sposób, który to poczucie komfortu zmniejsza.

4. Jakich stóp zwrotu oczekiwać od różnych form inwestowania?

Poza pytaniami typu „jak inwestować?” w Waszych mailach dotyczących inwestowania przewijają się dwa bardziej precyzyjne pytania:

- Jaką stopę zwrotu z inwestycji uznać za satysfakcjonującą?

- Jakich stóp zwrotu można oczekiwać od różnych form inwestowania?

Odpowiedzi są o tyle ważne, że pomagają wyznaczyć w miarę realistyczne oczekiwania, na które każdy może nałożyć własne preferencje inwestycyjne uwzględniając też swoją skłonność do podejmowania ryzyka (bo inwestowanie zawsze wiąże się z ryzykiem). Popatrzmy więc, jak z perspektywy roku 2020 wyglądają możliwości w zakresie lokowania kapitału.

Lokaty bankowe = 0,01% – 0,60% rocznie

Dobrych lokat bankowych jest jak na lekarstwo (to jest pewnie podstawowy powód, dla którego w ogóle czytasz ten artykuł).

Plus lokat jest taki, że dają w zasadzie pełne bezpieczeństwo kapitału. Do kwoty 100 tys. EUR per osoba per bank = gwarantowane są przez BFG (Bankowy Fundusz Gwarancyjny). Czy są tu lepsze i gorsze banki? W zasadzie nie ma. Depozyty w ramach limitów BFG podlegają dokładnie takim samym gwarancjom.

Swoją drogą często słyszę obawę, że przecież BFG nie ma takich środków żeby zwrócić kasę klientom w przypadku upadku dużego banku. To prawda, ale w takiej sytuacji BFG ratowane będzie środkami państwa – oczywiście o ile rządzącym nie przyjdzie do głowy czegoś na szybko przegłosować, ale to raczej wiązałoby się z politycznym samobójstwem takiego rządu. Dużo łatwiej jest po prostu „wydrukować” pieniądze jednocześnie obniżając ich realną wartość.

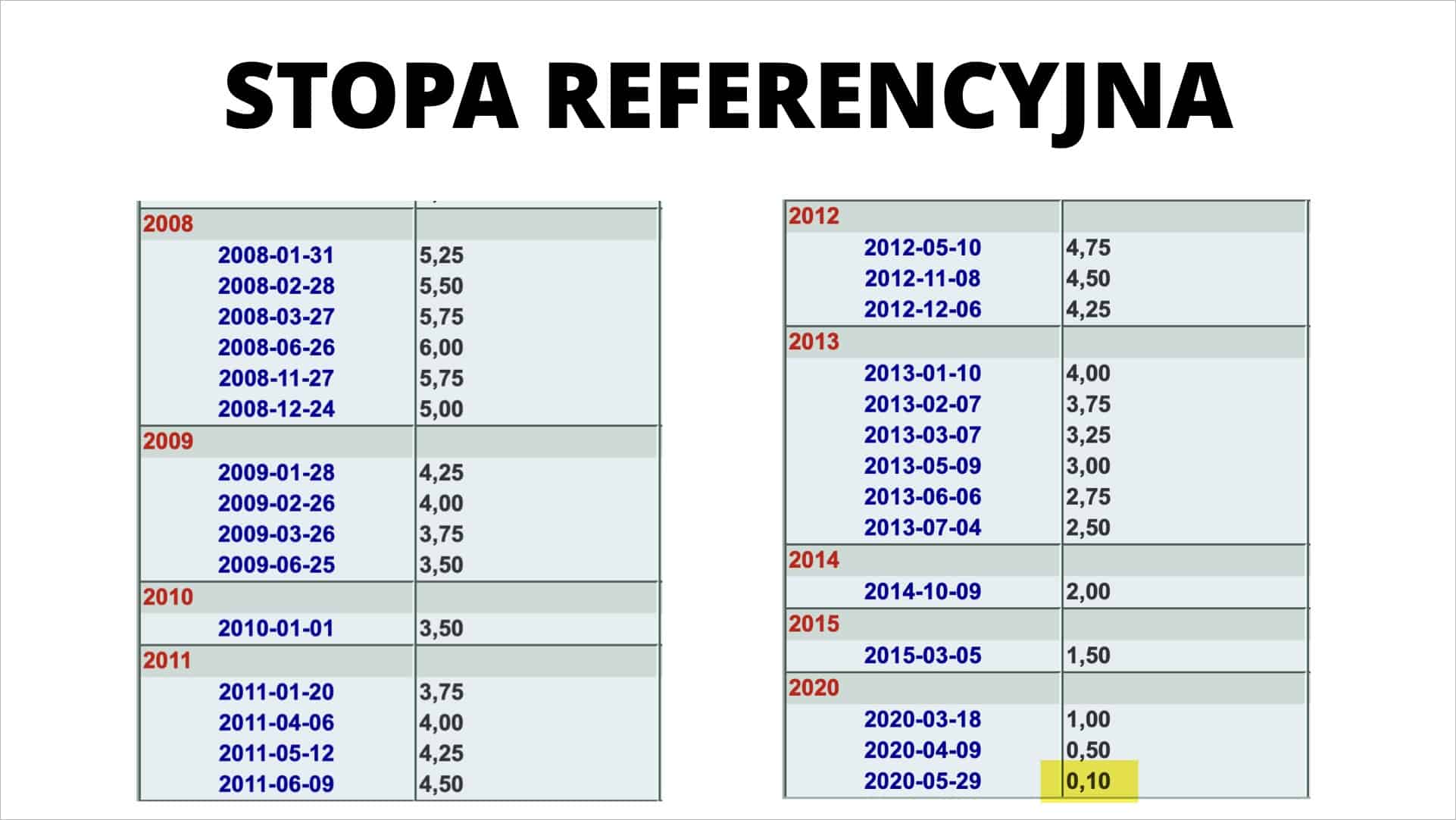

Problem jest gdzie indziej. Lokaty bankowe płacą skandalicznie niskie odsetki – od 0,01% w skali roku (pozdrawiam PKO BP!) do 0,60% rocznie (na standardowych warunkach). Nie ma się co temu dziwić. Stopy procentowe ustalane przez NBP są na najniższym poziomie w historii. Aktualnie stopa referencyjna wynosi zaledwie 0,10%, z czego cieszą się posiadacze kredytów hipotecznych (spłacający niższe odsetki) i nad czym ubolewają posiadacze środków na lokatach.

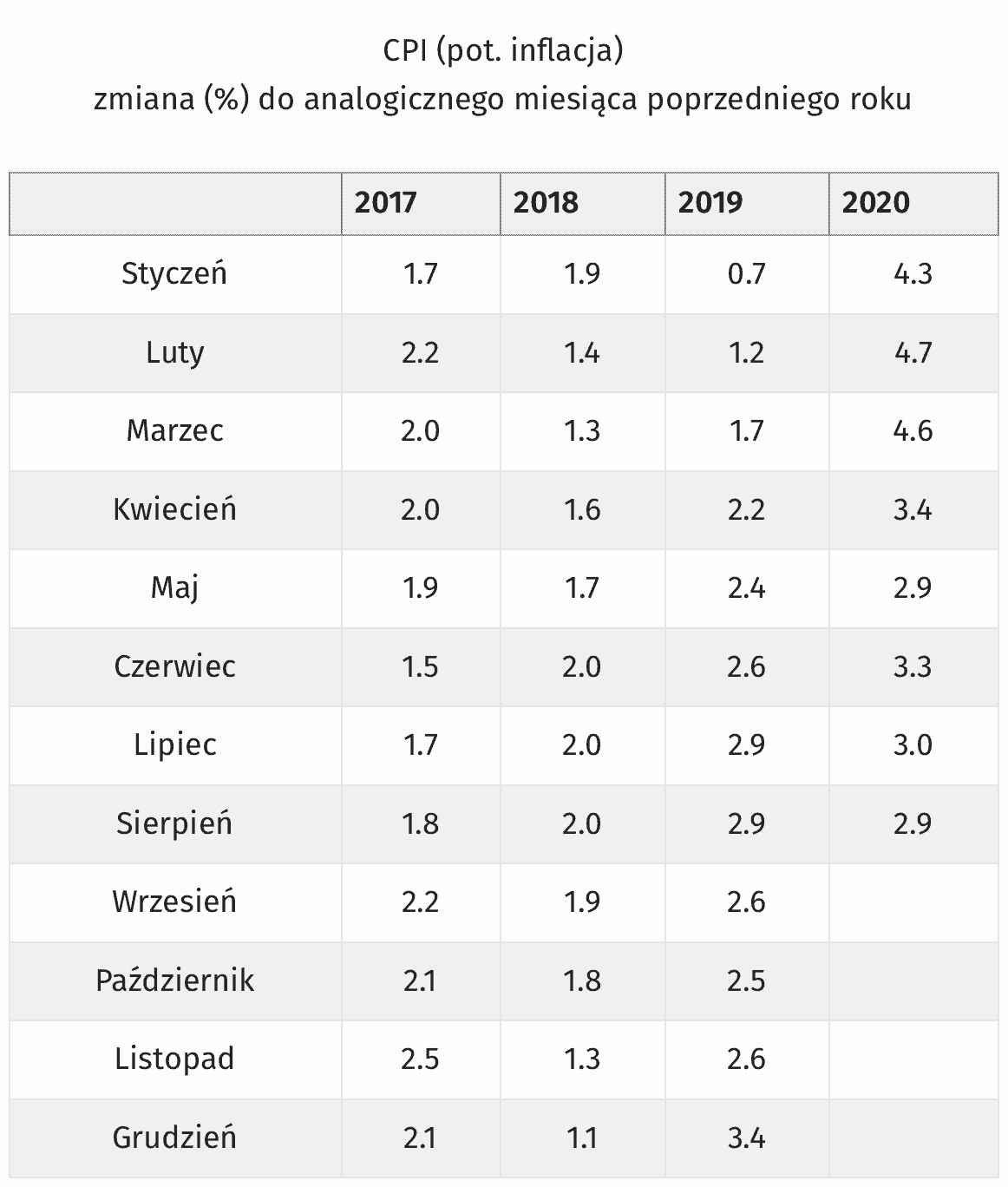

Niestety efektywnie na lokatach już sporo tracimy. Nie dość, że część zysków zżera podatek Belki (19% podatku od zysków kapitałowych), to jeszcze ich realną siłę nabywczą osłabia inflacja, która w sierpniu 2020 r. wyniosła 2,9% w porównaniu z analogicznym miesiącem poprzedniego roku.

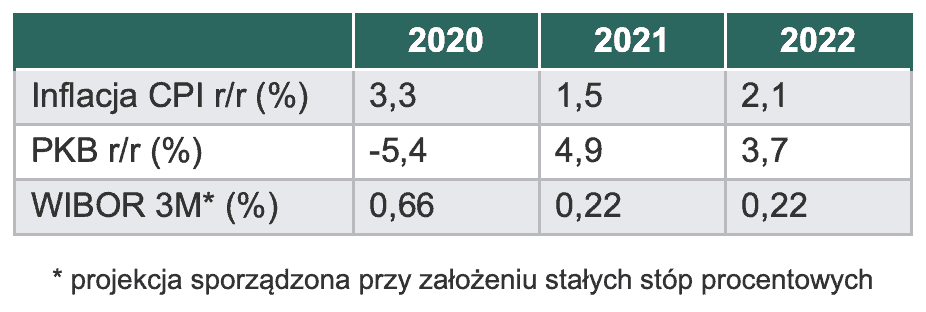

NBP prognozuje, że inflacja w całym 2020 r. wyniesie 3,3% (dane według prognozy z 17 lipca 2020 r.).

Osobiście lokuję nadwyżki gotówkowe w Idea Banku nie ulegając panice związanej z zarzutami formułowanymi pod adresem Leszka Czarneckiego. We wrześniu można było złapać tam promocyjne „lokaty dla nowych środków” oferujące nawet 2,9% w skali roku (o czym na bieżąco informowałem w „Klanie Finansowych Ninja”). Mniej niż inflacja, ale nadal znacznie więcej niż w konkurencyjnych bankach.

Obligacje skarbowe = 0,75% – 1% powyżej inflacji

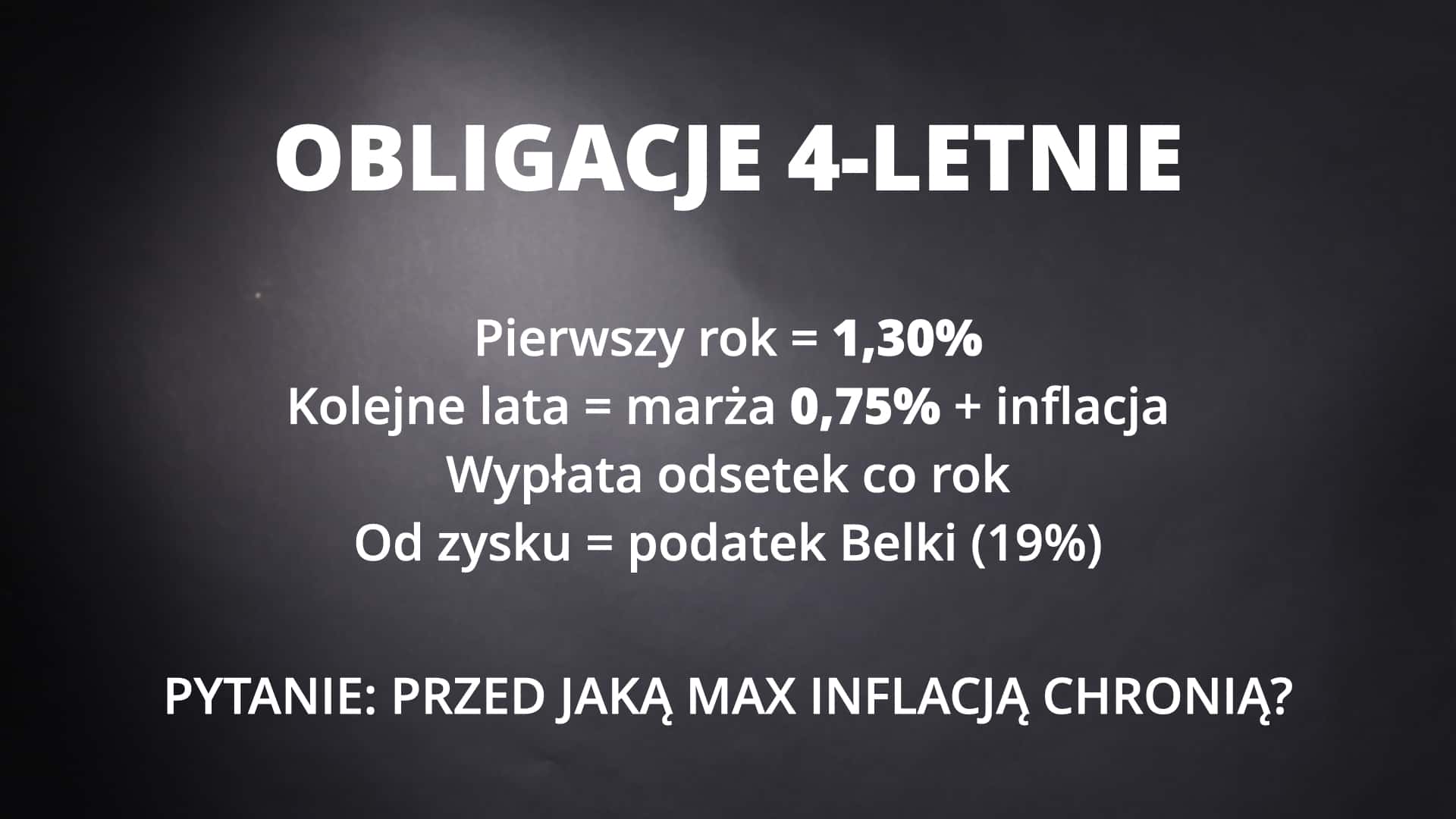

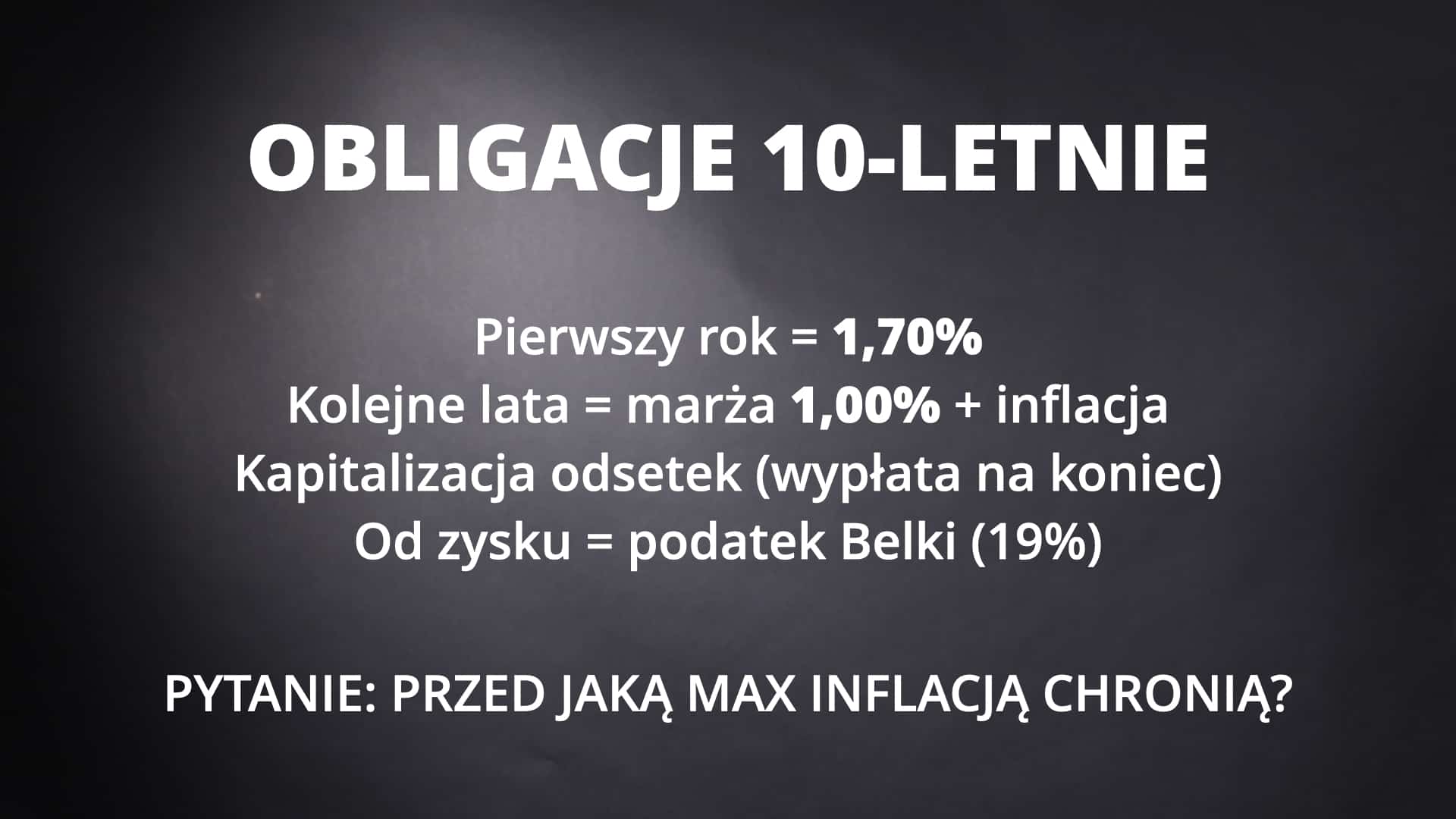

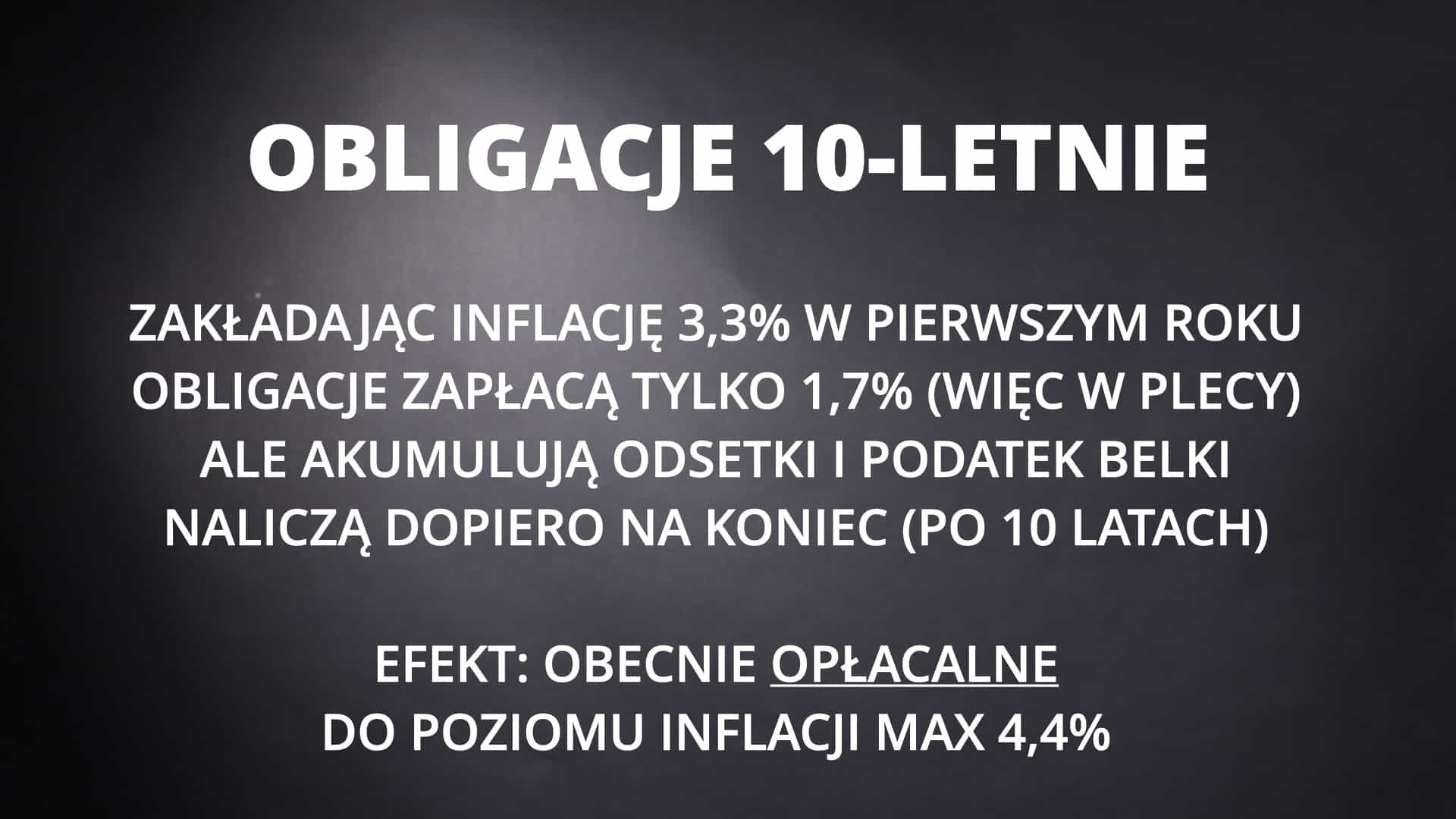

Obligacje skarbowe są produktem, który przynajmniej w założeniach zabezpieczać ma przed inflacją, Mowa oczywiście o indeksowanych inflacją obligacjach 4-letnich COI, 10-letnich EDO, 6-letnich ROS i 12-letnich ROD. Niestety – nie w każdym przypadku pokonują one inflację, o czym szczegółowo pisałem w artykule „Czy obligacje skarbowe naprawdę chronią przed inflacją? Przed jaką? – kalkulator”.

Praktycznie jedyne obligacje skarbowe, które warto kupować, to 10-latki EDO lub jeszcze lepiej 12-letnie ROD, ale te ostatnie przeznaczone są wyłącznie dla beneficjentów programu 500+ i umożliwiają ulokowanie maksymalnie takich środków, jakie otrzymaliśmy w ramach 500+. Z kolei, jeśli inflacja w pierwszym roku rzeczywiście wyniesie 3,3%, to na obligacjach 4-letnich nie wyjdziemy na plus nawet, jeżeli w kolejnych latach inflacja wynosić będzie 0%. Ot taki paradoks sprytnej konstrukcji tego produktu i niskich odsetek płaconych w pierwszym roku posiadania obligacji.

Poniżej kilka slajdów z podsumowaniem tematu:

Oczywiście niewątpliwym plusem obligacji skarbowych jest fakt, że są one równie bezpieczne co lokaty bankowe. Inaczej mówiąc w podbramkowych sytuacjach i to i to gwarantowane jest przez państwo polskie.

Dla jasności: nie jestem fanem polskich obligacji skarbowych. Już raz mieliśmy do czynienia z niewykupieniem obligacji przez państwo polskie i w sumie nie widzę powodów, dla których sytuacja ta nie miałaby się powtórzyć w horyzoncie kilkudziesięcioletnim. Na pewno warto brać taką ewentualność pod uwagę i stosować szeroką dywersyfikację, np. inwestując w obligacje rządowe wielu krajów (o ile ktoś w ogóle chce przeważać swój portfel obligacjami, co niestety może być słabym pomysłem w nadchodzących dekadach uwzględniając obecne, rekordowo niskie stopy procentowe).

Kolejny aspekt, który warto wziąć pod uwagę, to ryzyko walutowe (tak – mając do dyspozycji możliwość szerokiej dywersyfikacji w wielu walutach kontra trzymanie pieniędzy tylko w PLN – wystawiamy się na ryzyko związane z wartością samego PLN). Jakkolwiek nie kochałbym mojego kraju, to smutna prawda jest taka, że polski złoty jest dosyć zaściankową walutą, przed którą stoi wiele wyzwań. Przeżyłem hiperinflację i późniejszą denominację. W pierwszej pracy zarabiałem już miliony w starych pieniądzach i dobrze pamiętam, jak niewiele były warte. Do dzisiaj noszę w portfelu stare 500 złotych.

Gdy patrzę na to, jakie sztuczki stosowane są obecnie przez rządzących do nielimitowanego zwiększania zadłużenia, to scenariusz dużej inflacji przy utrzymaniu niskich stóp procentowych, wydaje mi się coraz bardziej prawdopodobny. Ostatnią walutą, którą chciałbym posiadać w takiej sytuacji, jest PLN i niespecjalnie w takiej sytuacji interesowałoby mnie, czy obligacje skarbowe są indeksowane inflacją czy nie.

Oczywiście można uznawać taki scenariusz za wysoce nieprawdopodobny i kompletnie nie przejmować się tym co napisałem powyżej. 🙂

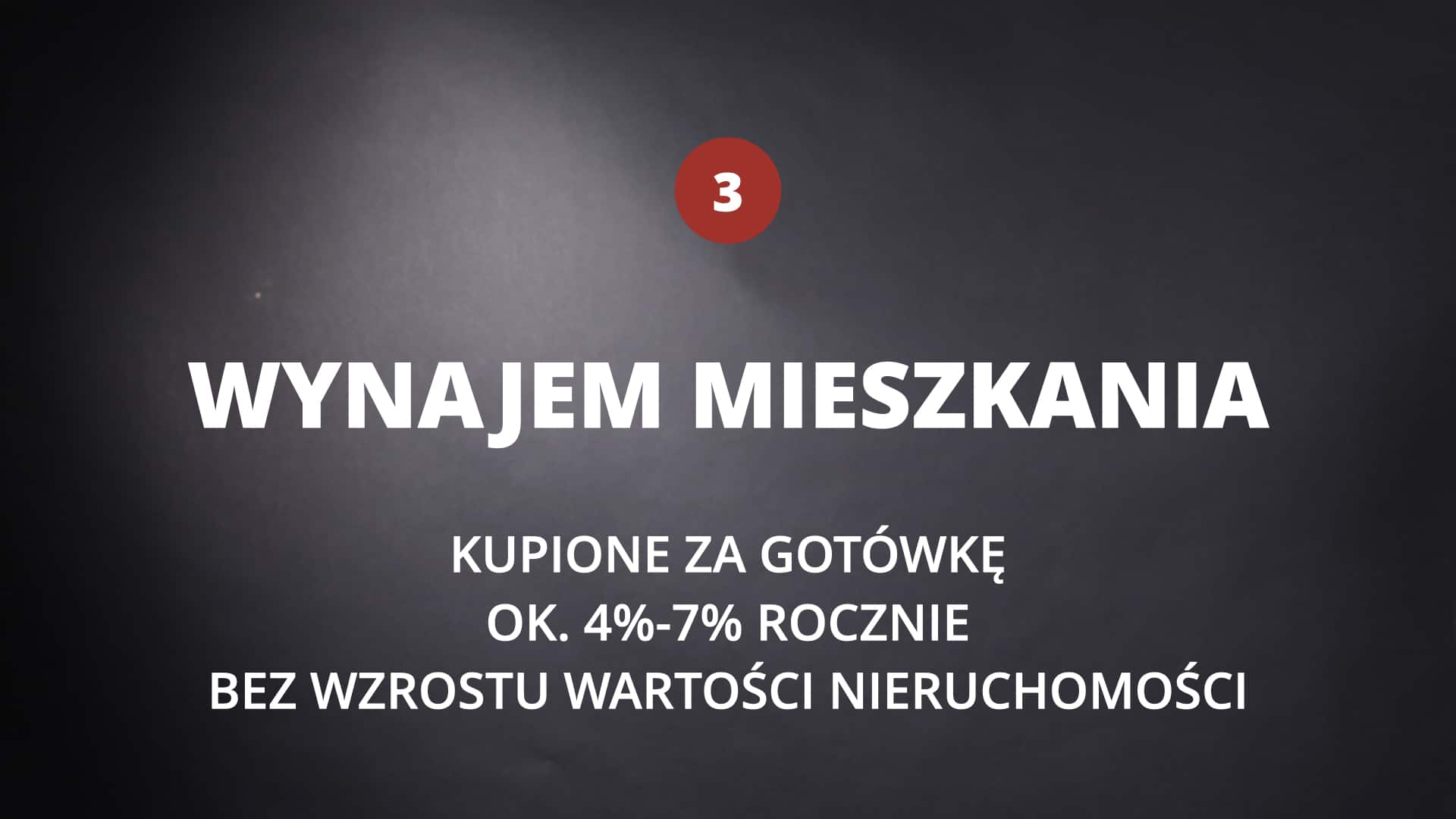

Wynajem całego mieszkania = 4% – 7% rocznie

Kolejna popularna opcja inwestycyjna w Polsce to wynajem mieszkania. Jaką stopę zwrotu da się wycisnąć? To oczywiście zależy od kilku czynników, ale w dużym uproszczeniu można przyjąć, że w przypadku finansowania zakupu gotówką (bez kredytu) i przy wynajmowaniu całego mieszkania dla jednego najemcy, można liczyć na powiedzmy 4%–7% zwrotu z zainwestowanego kapitału.

Może się wydawać, że to mało, ale zwracam uwagę, że te szacunki dotyczą wyłącznie zysku z najmu i nie uwzględniają zmiany wartości samej nieruchomości. A jak wszyscy wiemy – „nieruchomości ciągle drożeją” 😉 (żartuję! W krótkich okresach to niekoniecznie musi być prawda), więc sumaryczna stopa zwrotu może być wyższa.

Jeszcze lepszą stopę zwrotu można uzyskać finansując częściowo zakup mieszkania kredytem. Wtedy średnioroczny zysk potrafi sięgnąć i kilkudziesięciu procent, ale trzeba mieć na uwadze, że w takim scenariuszu bierzemy na siebie większe ryzyko. Co prawda nasz początkowy wkład finansowy jest mniejszy, ale jednocześnie mamy znacznie wyższe koszty miesięczne ze względu na płaconą ratę kredytową. Jeśli tracimy przychody (w wyniku rozstania z najemcą), to nadmierne kredytowanie może szybko odbić się czkawką.

Podaję stopę zwrotu bez uwzględniania inflacji, ale w przypadku wynajmowanych mieszkań inflacja może być dla nas całkowicie neutralna, o ile indeksujemy nią czynsz najmu. Biorąc pod uwagę jednoczesny wzrost wartości nieruchomości (w długim horyzoncie czasowym raczej właśnie tak się dzieje), inwestycje w nieruchomości dobrze bronią się przed inflacją.

Minus oczywiście jest taki, że wymagają zaangażowania dużego kapitału oraz… zdobycia obszernej wiedzy na temat wynajmu. Ale można powiedzieć, że ten wymóg dotyczy absolutnie każdej formy inwestowania. Nie można również nie doceniać wymaganego zaangażowania czasowego.

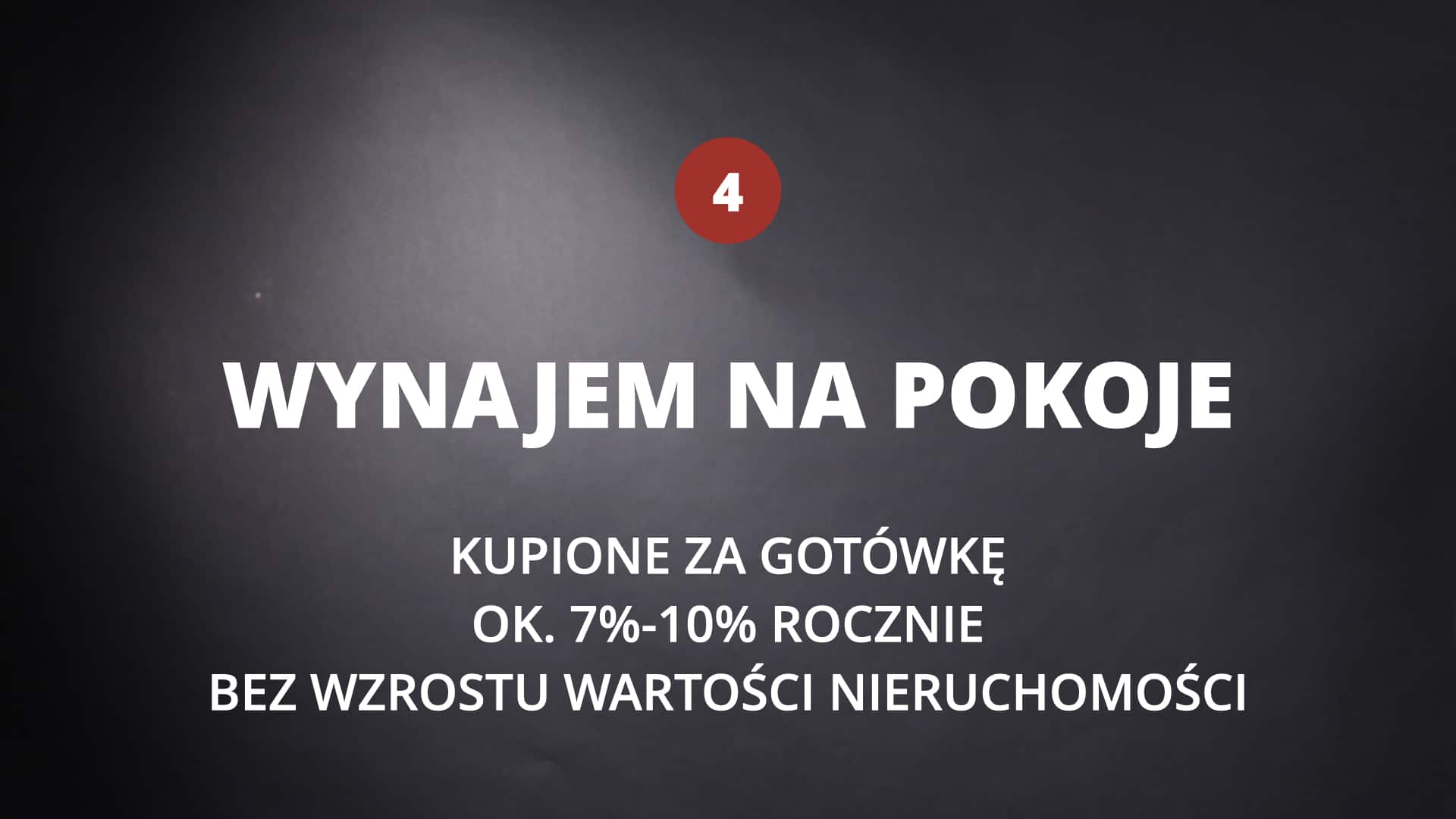

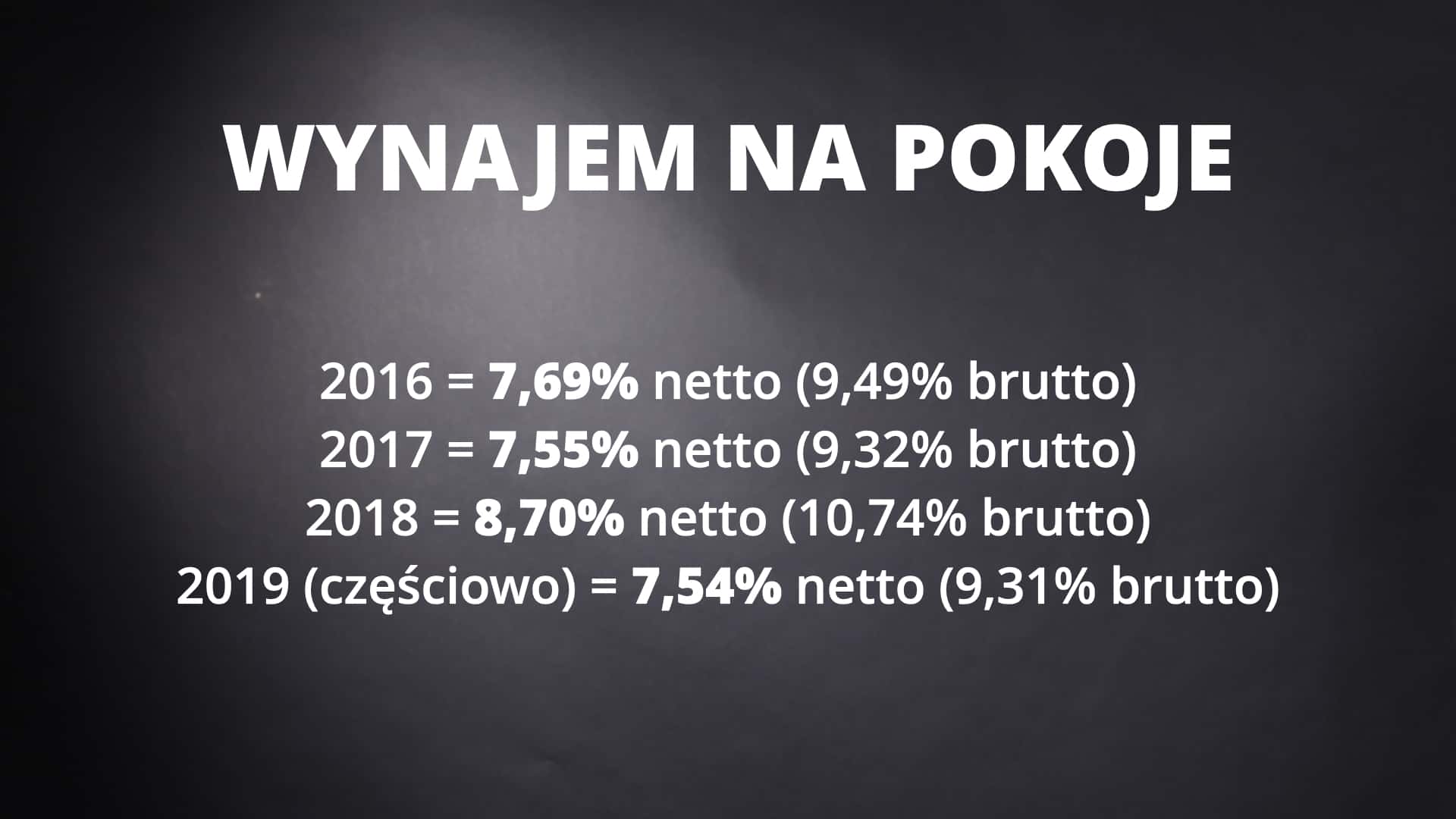

Wynajem mieszkania na pokoje = 7% – 10% rocznie

Mutacją wynajmu całych mieszkań, jest wynajem na pokoje. W tym modelu zamiast jednego najemcy – mamy ich w jednym mieszkaniu kilku. Rośnie rentowność, bo kilka pokoi można wynająć sumarycznie drożej niż całe mieszkanie. Dywersyfikujemy także przychody, bo nawet w przypadku rezygnacji jednego czy dwóch najemców nie tracimy wszystkich przychodów. Najem ten cechuje się także mniejszym ryzykiem, bo w przypadku, gdy trafi nam się nieuczciwy najemca, to jako właściciel mamy prawo wejść do takiego mieszkania na przestrzenie wspólne (przedpokój, kuchnia, łazienki). W przypadku, gdy wynajmujemy całe mieszkanie, to w przypadku sprzeciwu najemcy – nie możemy nawet legalnie się dostać do własnego mieszkania.

Wynajem na pokoje może dać znacząco wyższe stopy zwrotu. Powiedzmy, że oscylują ono w przedziale od 7% do 10% rocznie przy zakupie gotówkowym. Można oczywiście osiągnąć i więcej (np. maksymalizując liczbę pokoi w mieszkaniu), ale ja raczej wolę być w moich szacunkach umiarkowanym pesymistą niż optymistą.

Model takiego wynajmu szczegółowo opisywałem na blogu jeszcze w 2012 r. W ubiegłym roku przedstawiałem szczegółowo rentowność wynajmu na pokoje i to z uwzględnieniem wynagrodzenia dla firmy zarządzającej najmem. Szczegóły w zalinkowanym wpisie oraz pokrótce poniżej:

Trzeba jednak zaznaczyć, że COVID mocno zamieszał na rynku wynajmu. Dotyczy to zwłaszcza wynajmu na pokoje, np. jeśli ktoś koncentrował się dotychczas na studentach, to sezon 2020/2021 nie należy do łatwych. Wiele uczelni przeszło na zdalny tryb prowadzenia studiów i w efekcie – w tradycyjnie akademickich miastach – spadł popyt na wynajem pokoi.

Warto podkreślić, że zazwyczaj mieszkania na wynajem w dobry sposób chronią przed inflacją. Czynsze dla najemców mogą być indeksowane inflacją, co w połączeniu ze wzrostem cen nieruchomości w długim okresie (podkreślam: w długim okresie) może stanowić dobrą ochronę dla naszego kapitału. Nie bez powodu tak wiele osób inwestuje właśnie w nieruchomości.

Oczywiście po stronie minusów takiego bezpośredniego inwestowania w nieruchomości należałoby zapisać wysoki próg wejścia (kapitał wymagany do takiej inwestycji), spory nakład czasowy i zaangażowanie na przygotowanie i obsługę takich inwestycji (nawet w przypadku zatrudniania firmy zarządzającej wynajmem bywa różnie), ryzyka związane z zakusami rządzących odnośnie dodatkowego opodatkowania najmu lub po prostu wprowadzenia nowych podatków, np. katastralnego.

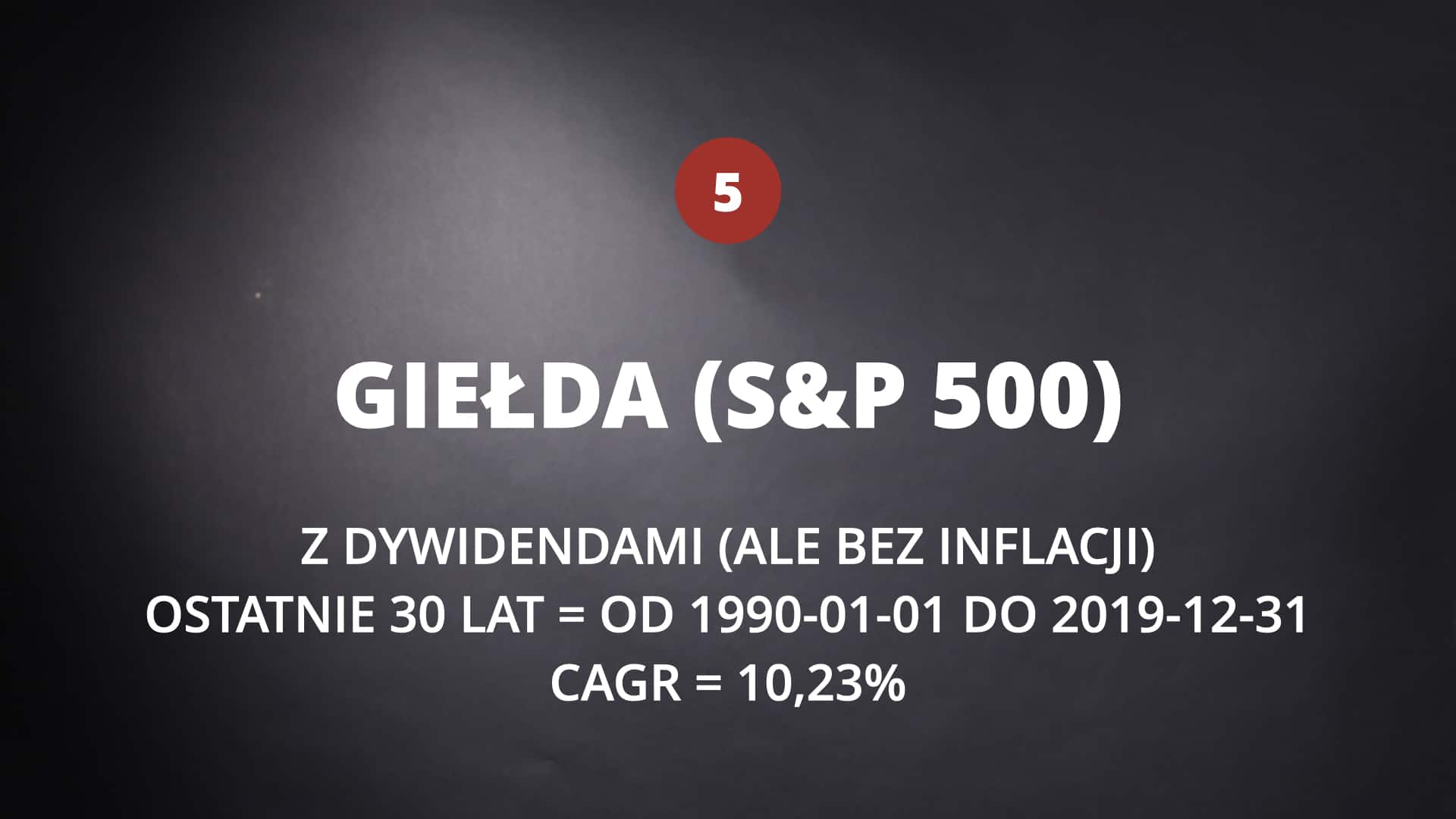

Giełda (S&P 500) = ok. 10% rocznie

Ale na nieruchomościach inwestowanie absolutnie się nie kończy. Równie dobrze (albo i lepiej) można zarabiać na rynkach kapitałowych. Otwartym pytaniem pozostaje, jakiego rzędu zysków można się spodziewać?

Tu jest dokładnie tak jak przy nieruchomościach: na finalną, efektywną stopę zwrotu ma wpływ przede wszystkim cena, po której dokonujemy zakupów na rynku. Jeśli inwestujemy w pojedyncze spółki kupując je przy wysokich wycenach, to może się okazać, że nigdy nie wyjdziemy na plus albo zajmie to wiele lat. Jeśli jednak inwestujemy w wiele spółek jednocześnie, np. za pośrednictwem ETF-ów odzwierciedlających indeksy szerokiego rynku, to – jak pokazuje historia – w długim horyzoncie czasowym (20–30 lat) możemy spodziewać się bardzo satysfakcjonującej stopy zwrotu.

Tu warto dodać, że giełda – poza samym spadkiem lub wzrostem notowań spółek – może też dla nas generować na bieżąco przychody finansowe (cashflow), np. w postaci dywidend wypłacanych przez spółki.

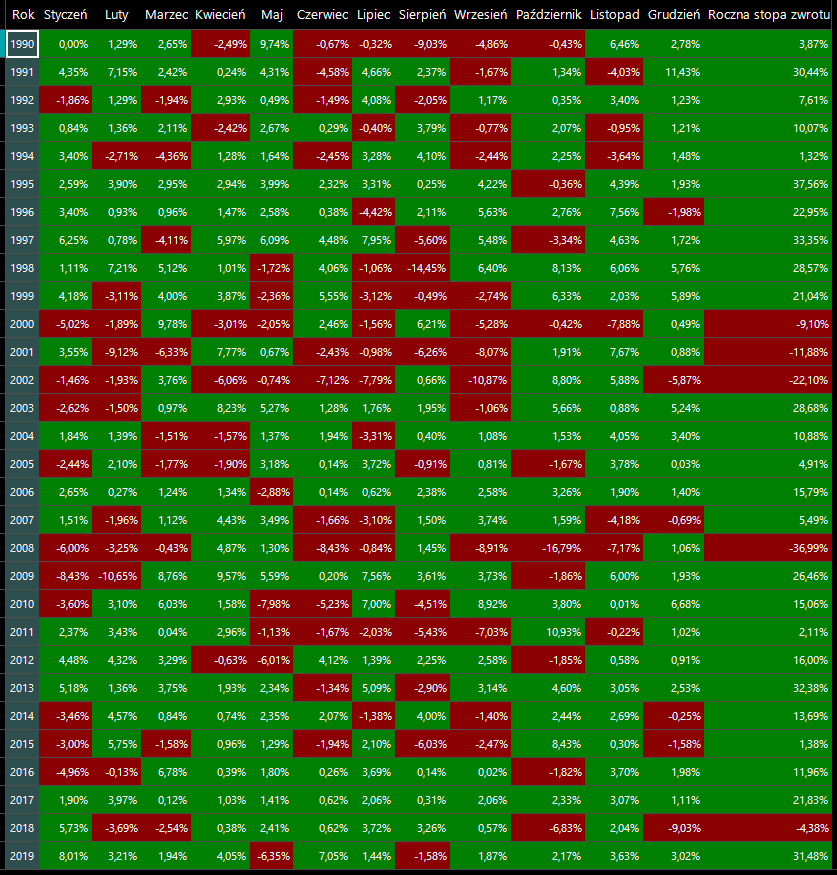

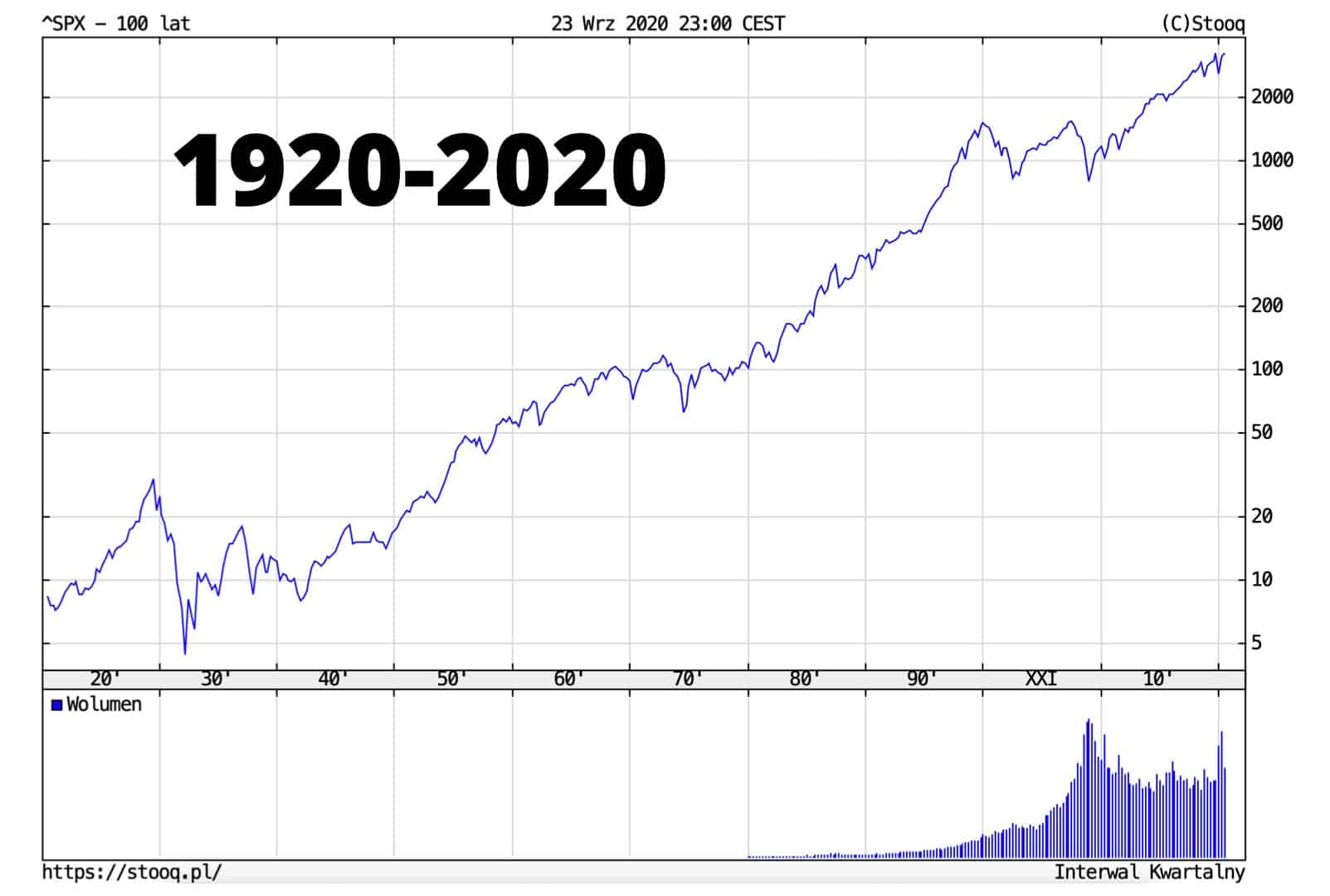

Poniżej prezentuję średnioroczną stopę zwrotu z S&P 500, czyli indeksu 500 największych spółek amerykańskich, już z uwzględnieniem dywidend. W ciagu ostatnich 30 lat – a dokładnie od 1 stycznia 1990 roku do 31 grudnia 2019 roku – CAGR wynosi 10,23%.

Gdybyśmy jednak uwzględnili inflację (z rynku amerykańskiego), to średnioroczna stopa zwrotu spada do 7,67%.

Jak widać spółki giełdowe – przynajmniej te działające w USA – dosyć dobrze bronią się przed inflacją. Średniorocznie giełda pozwala zarabiać ok. 8% rocznie w kilkudziesięcioletniej perspektywie. Co ciekawsze, jeśli wydłużylibyśmy ten okres do 100 lat, to średnioroczne stopy zwrotu nie wyglądają znacząco inaczej.

Jednocześnie 30-letnia perspektywa to dobre przybliżenie. W tym czasie doświadczyliśmy bańki dotcom-ów oraz kryzysu finansowego w latach 2007–2008. Niemniej jednak rynek prędzej czy później wracał do wzrostów – podążając za wzrostem wyników firm działających globalnie.

Trzeba jednak wprost powiedzieć, że inwestowanie na giełdzie to nie jest „kaszka z mleczkiem”. O ile w przypadku wymienionych wcześniej form inwestowania możemy być dosyć spokojni, bo zmienność wartości naszej inwestycji nie jest zbyt duża, to giełda nie daje nam emocjonalnie odpocząć – nawet jeśli mocno się dystansujemy i rzadko spoglądamy na wyceny.

Bez względu na to, jak dobrze zbilansowany mamy nasz portfel, to decydując się na posiadanie akcji doświadczamy do czasu do czasu sporych spadków. Tym większych, im większy jest udział akcji w naszym portfelu inwestycyjnym. Na rysunku wyżej widać wykres przedstawiający głębokość spadków wartości portfeli o różnym udziale: od 100% akcji i 0% obligacji, aż do portfela składającego się wyłącznie z obligacji.

Spójrzmy wyłącznie na najbardziej agresywny portfel – składający się wyłącznie z akcji spółek z indeksu S&P 500:

- W 2008 roku doświadczył on obsunięcia (drawdown) na poziomie aż 50,94%.

- Wyjście z tej straty na ponowny zysk wymagało aż 1582 dni.

- Niemniej jednak w 30-letnim horyzoncie czasowym taki portfel zaliczył aż 25 lat zyskownych i tylko 5 lat ze stratą.

Poniżej rysunek przedstawiający stopy zwrotu z indeksu S&P500 w 30-letnim okresie – w poszczególnych miesiącach i latach. Screen pochodzi z aplikacji Jacka Lemparta – SystemTrader – obecnie nadal darmowego narzędzia umożliwiającego łatwe przeprowadzanie testów portfeli w oparciu o dane historyczne.

Patrząc na maksymalny poziom straty łatwo zrozumieć, jak duży jest wpływ takiej zmienności na emocje inwestorów. Łatwo też zauważyć, jak ślepa jest wiara w efektywność rynku. Tak naprawdę, w okresach niepokojów, kluczowe znaczenie mają nie tyle fundamenty spółek, ale emocje i sentyment inwestorów. To one przyczyniają się niekiedy do panicznej wyprzedaży akcji, a po jakimś czasie to euforii i ich kupowania „jak leci”.

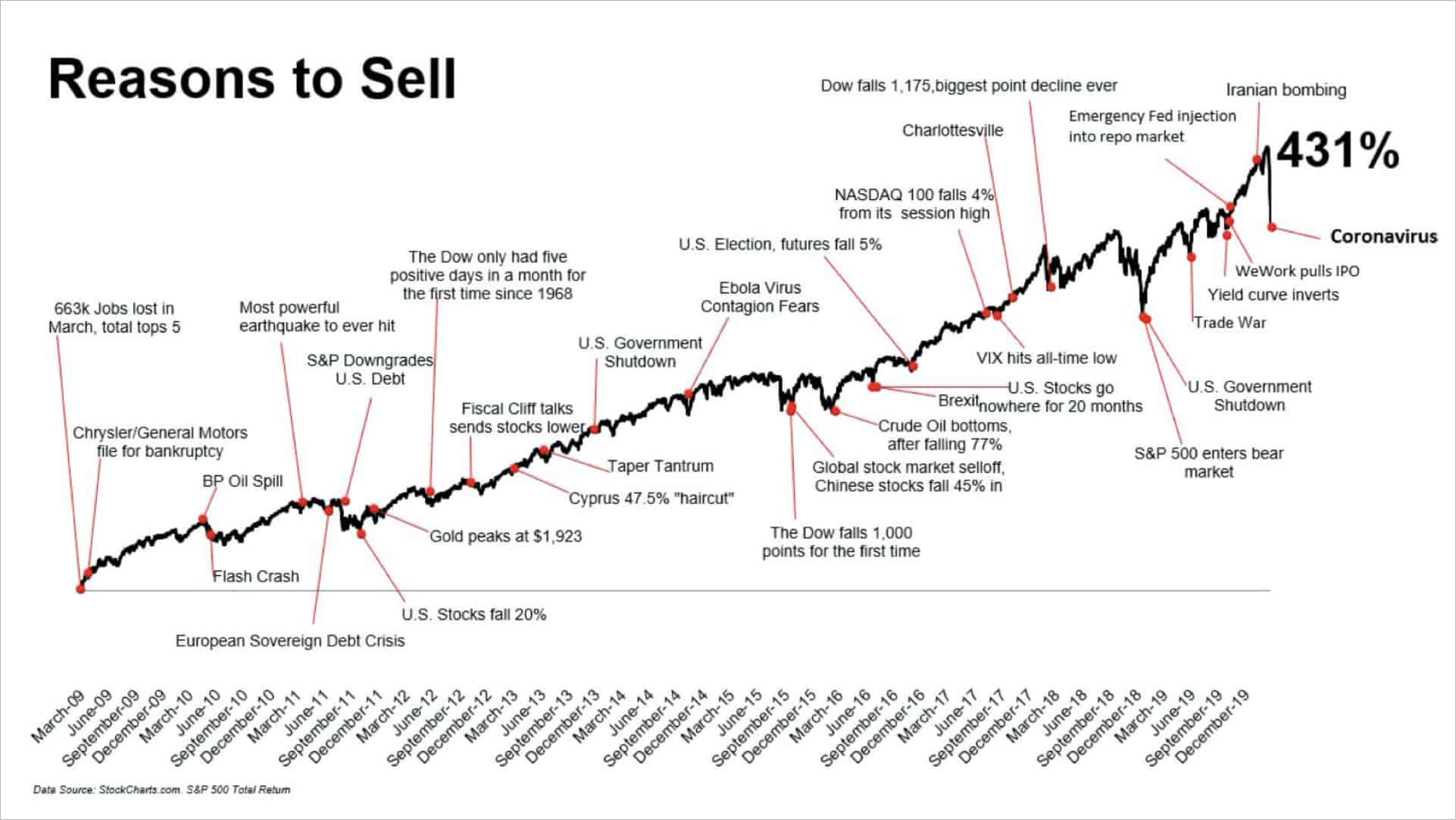

Obiektywnie – inwestorom nie brakuje powodów, aby uwierzyć, że „warto właśnie teraz sprzedać akcje”. Poniżej zamieszczam obrazowy wykres pokazujący przeróżne wydarzenia, które mogły oznaczać „początek końca świata”. Niemniej jednak giełda pomimo nich po prostu systematycznie rosła.

Gdy spojrzymy na wykres S&P 500 z perspektywy ostatnich 12 miesięcy, to marcowe spadki związane z wybuchem epidemii koronawirusa mogą się jawić jako sądny czas dla osób, które kupowały akcje np. na początku 2020 r. Ale jak widać giełda (także dzięki ogromnemu pakietowi stymulacyjnemu „odpalonemu” w USA) potrzebowała zaledwie 5 miesięcy, aby wyjść z dołka i wzbić się na nowe szczyty.

Jakkolwiek dynamicznie nie wyglądałaby jednak sytuacja w roku 2020, to zdecydowanie warto przyjmować dłuższą perspektywę czasową dla swoich inwestycji.

Fajnie to widać na wykresie pokazującym ostatnie 100 lat indeksu S&P 500. To co jawiło nam się przed chwilą jako kolosalny zjazd związany z COVID-em, jest tak naprawdę małym ząbkiem na wykresie w perspektywie długofalowej (dla jasności – to jest wykres ze skalą logarytmiczną).

W krótkim horyzoncie czasowym nikt nie wie co wydarzy się na giełdzie. To dlatego niektórzy nadużywają stwierdzenia, że „giełda to ruletka”. Zgodzę się, że w krótkim terminie giełda jest po prostu nieprzewidywalna. Jednak w dłuższej, wieloletniej perspektywie, można śmiało przyjąć założenie, że wyniki uśredniają się do około 6,5% rocznie powyżej inflacji – oczywiście o ile tylko potrafimy zapanować nad emocjami i nie sprzedawać akcji wtedy, gdy lecą na łeb i szyję.

Żeby być precyzyjnym, to historyczne stopy zwrotu z inwestycji w akcje na poszczególnych rynkach wynoszą:

- S&P 500 (lata 1900-2019) = CAGR 9,67% (realnie 6,45% po uwzględnieniu inflacji)

- Kraje rozwinięte (lata 1924-2019) = CAGR 8,76% (realnie 5,71%)

- Kraje wschodzące / rozwijające się (lata 1926-2019) = CAGR 9,06% (realnie 6,02%)

Powyższe średnioroczne stopy zwrotu liczone są dla stopy inflacji w USA (jedyne wiarygodne źródło w tak długim horyzoncie czasowym) i wszystkie notowania z rynków globalnych przeliczone były do USD.

Czy teraz jest dobry czas na kupowanie akcji? To temat na oddzielną dłuższą rozprawkę. Osobiście stoję na takim stanowisku:

- Uwielbiam rynek amerykański, bo to największy i najbardziej płynny rynek, i to właśnie tam notowane są największe firmy działające w skali globalnej (w naturalny sposób dywersyfikujące swoją działalność na cały świat).

- Uwielbiam spółki dywidendowe, bo one zapewniają mi sowite zarobki na dywidendach wypłacanych niezależnie od aktualnej ceny ich akcji (dzięki czemu bieżące notowania mają dla mnie mniejsze znaczenie).

- Uwielbiam ETF-y, bo pozwalają w naturalny sposób dywersyfikować inwestycje i dają uśrednioną stopę zwrotu (ani mniejszą ani większą niż średnia rynkowa – a ta jak już pokazałem wyżej jest bardzo satysfakcjonująca).

Niestety jeśli spojrzymy na korelację wycen akcji i fundamentów spółek wchodzących w skład indeksu S&P 500, to okaże się, że to wcale nie jest dobry czas na zakup tamtejszych ETF-ów. Po prostu obecnie są one dosyć drogie.

Czarna linia na wykresie to cena indeksu S&P 500. Pomarańczowa linia wyznacza P/E (cena/zysk) = 15, a z kolei niebieska – znormalizowaną wartość P/E dla indeksu S&P 500, czyli inaczej długoterminową średnią, którą można byłoby uznać za dobry poziom odniesienia. Jak widać w tym roku wartości wycen giełdowych bardzo mocno „odkleiły się” od fundamentów. Pomimo, że wyniki firm wchodzących w skład indeksu sumarycznie spadły o 19% w stosunku do ubiegłego roku, to jednocześnie wyceny akcji poszły mocno w górę i notowane są przy P/E = 23,31 (na dzień 23 września 2020 r.) – znacznie wyższym niż znormalizowana średnia.

To dlatego tak niechętnie podchodzę obecnie do ETF-ów na rynek amerykański i z kolei to dlatego tak chętnie inwestuję teraz w akcje indywidualnych spółek – takich, które nawet w obecnej sytuacji uważam za tanie. Po prostu zawsze na rynku jest do kupienia coś, czego giełda nie docenia. Inaczej mówiąc są to akcje takich firm, które są relatywnie tanie w zestawieniu z ich fundamentami oraz bieżącymi i prognozowanymi wynikami firmy.

Z drugiej strony – nie brakuje też takich spółek, które są po prostu drogie (Apple, Microsoft, Tesla itd.). Ale tak samo jak nie chciałbym kupić zbyt drogiego mieszkania, tak samo nie kupuję za drogich firm. Wolę nabywać akcje ze zniżką licząc zarówno na strumień przychodów z dywidend, jak i wzrost notowań samej firmy. Dwie pieczenie na jednym ogniu – chociaż muszę uzbroić się w cierpliwość, bo nie wiem czy i kiedy sentyment rynku do tych konkretnych spółek się zmieni. Dywidendy osładzają mi jednak oczekiwanie…

Tu oczywiście warto dodać, że niekoniecznie trzeba inwestować w spółki amerykańskie. Racjonalnie jest dywersyfikować swoje inwestycje na cały świat, np. inwestując w ETF-y odzwierciedlające różne rynki.

Co do zasady, w przypadku inwestycji giełdowych, można realizować zupełnie różne podejścia albo mix tych podejść:

- Inwestowanie w spółki dywidendowe

- Inwestowanie w spółki wzrostowe (niewypłacające dywidendy)

- Aktywne stosowanie strategii opcyjnych

- … albo bardziej pasywne inwestowanie właśnie poprzez ETF-y

Niektóre te sposoby planuję stopniowo opisywać na blogu poczynając od najbardziej spokojnego inwestowania właśnie poprzez ETF-y.

Własny biznes = sky is the limit!

Oczywiście jeszcze lepszą stopę zwrotu może dawać własny biznes, w którym zarobki są tak naprawdę niczym nieograniczone. Uczciwie trzeba jednak powiedzieć, że ryzyko strat również jest bardzo wysokie – zwłaszcza wtedy, gdy działamy na wysoko-konkurencyjnym rynku i nie mamy znaczących przewag rynkowych.

Załóżmy jednak, że w biznesie świetnie nam idzie. Wtedy wracamy do punktu wyjścia – w miarę przyrastania zarobionego kapitału mamy coraz większy problem jak zapędzać go do pracy w taki sposób, aby to on pracował dla nas.

Uważam, że nie warto całego kapitału reinwestować w firmę. Zresztą, jeśli mamy już pomysł jak pieniądze mogą generować w firmie kolejne pieniądze, to bardziej sensowne może być skorzystanie z taniego finansowania zewnętrznego. Zazwyczaj im lepsze wyniki generuje firma, tym łatwiej jest jej pozyskiwać pieniądze. Nasz kapitał może wtedy pracować poza firmą. To forma dywersyfikacji poniekąd uniezależniająca nas od kondycji samej firmy. Myślę, że Ci, którzy już wcześniej tak działali i których biznes został dotknięty przez COVID, dziękują teraz sami sobie, że „nie wkładali wszystkich jajek do jednego koszyka”.

Pożyczki lub obligacje firm = kilka-kilkanaście % rocznie

Poza wkładaniem pieniędzy we własny biznes… można je także pożyczać innym przedsiębiorcom, przy czym warto tutaj zachować daleko idącą ostrożność.

Pytaliście mnie nie raz i nie dwa czy inwestuję w polskie obligacje korporacyjne albo w pożyczki Mintos. Jedne i drugie omijam szerokim łukiem. Pożyczki Mintos – także ze względów etycznych, bo nieszczególnie chcę przykładać rękę do zwiększania zadłużenia konsumentów, a tym bardziej zarabiać na obsłudze ich długów.

Zarabiam jednak na pożyczkach dla innych firm. Jestem mniejszościowym udziałowcem spółek, którym pożyczam kapitał na realizację ich własnych inwestycji na rynku nieruchomości. Przyjmuję tu rolę inwestora kapitałowego. W ten sposób – w zasadzie w pełni pasywnie – zarabiam na flipach, remontach kamienic oraz deweloperce.

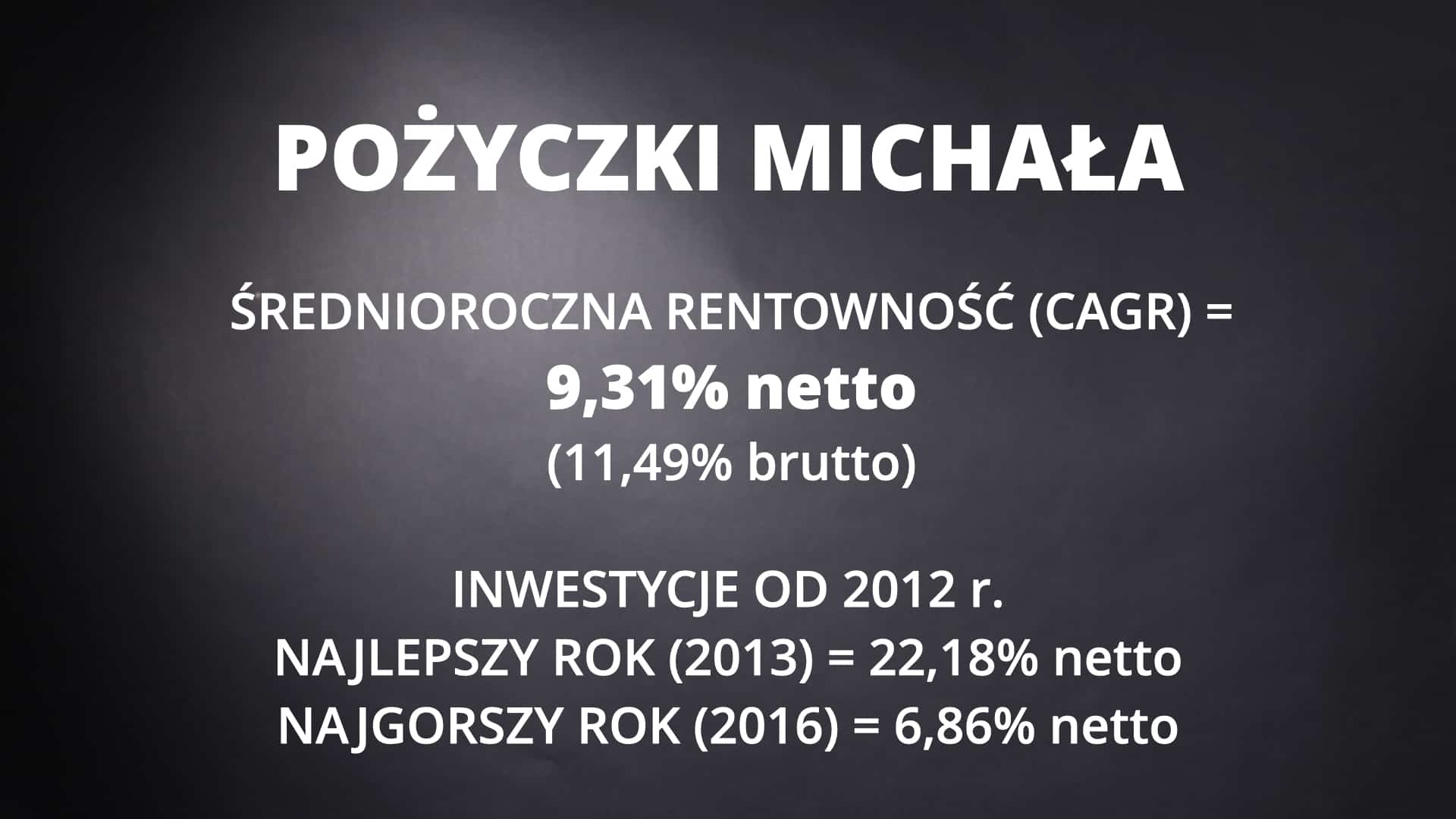

Ile można wyciągnąć w ten sposób? Tak się składa, że bardzo skrupulatnie śledzę wyniki. 😉 Moja średnioroczna rentowność z pożyczek wynosi obecnie 9,31% rocznie netto (albo inaczej 11,49% brutto). Jak widać obecnie zarabiam w ten sposób lepiej niż na bezpośrednio realizowanym wynajmie. Przy czym trzeba wziąć pod uwagę, że tam realny zysk może być większy po uwzględnieniu przyrostu wartości wynajmowanej nieruchomości. Przy pożyczkach – nie mam takiego „bonusa”.

Powyższy wynik dotyczy bardzo dużej „próbki”, bo z tego typu pożyczkami mam już całkiem spore doświadczenie. Zacząłem w 2012 r. i przez osiem lat udzieliłem 133 takich pożyczek i 125 z nich już do mnie wróciło. Zaczynałem od małych kwot = 10.000 zł, ale stopniowo zwiększałem je do dziesiątek i setek tysięcy złotych na pojedynczą inwestycję. Dwa razy zdarzyło mi się także pożyczyć 7-cyfrowe kwoty. W każdym przypadku zabezpieczeniem takiej pożyczki jest nieruchomość. Dla jasności: nie szukam kolejnych firm, którym mógłbym pożyczać pieniądze, więc proszę mnie nie nagabywać – poruszam się w wąskim gronie sprawdzonych partnerów.

Poniżej znajdziecie informację o moich najlepszych i najgorszych stopach zwrotu z pożyczek.

Dla jasności: ten sposób inwestowania nie jest dla każdego. Bardzo łatwo trafić na nierzetelnych pożyczkobiorców albo po prostu takich, którym może powinąć się noga. Ich problemy to nasze problemy. Co więcej – stopa zwrotu w każdym roku jest inna. Historycznie obserwowałem dosyć wysoką rentowność pożyczek w pierwszych latach i stopniowy spadek tej rentowności w kolejnych latach. Po prostu wraz ze spadkiem stóp procentowych kapitał jest dostępny na rynku coraz taniej i do pożyczania pieniędzy w ten sposób włączają się także osoby, które chcą zarabiać „nieco więcej niż na lokatach”. W efekcie pożyczkobiorcy wcale nie muszą dużo płacić.

COVID zamieszał także na rynku tego typu pożyczek. Przez pewien czas gospodarka wstrzymała oddech, zmniejszyło się tempo prac remontowych, obrót nieruchomościami także spowolnił i automatycznie wydłużył się czas oczekiwania na zwrot pożyczek (oraz możliwość udzielenia nowych). W moim przypadku nie ma to większego znaczenia, a wręcz cieszę się, że mój kapitał pracuje przez dłuższy czas wypracowując rozsądne odsetki. Ale z drugiej strony – nie zawsze mam szansę sprawnie reinwestować powracające pożyczki i to jest minus tej formy inwestowania. Czasami środki „nudzą się” przez pewien czas na lokatach, zanim trafi się inwestycja, dla której warto je uruchomić. Dlatego w ubiegłym roku ograniczyłem tempo reinwestowania pieniędzy z powracających pożyczek i stopniowo przesuwałem i nadal przesuwam środki w kierunku inwestycji w spółki dywidendowe z rynku amerykańskiego oraz ETF-y z innych rynków.

Dlaczego brak innych klas aktywów?

Możecie zastanawiać się dlaczego wśród omawianych dzisiaj form inwestowania nie wymieniam złota, innych metali szlachetnych, surowców i walut. Odpowiadając najkrócej jak się da powiem, że traktuję je raczej jako sposób dywersyfikacji portfela inwestycyjnego i redukowania ryzyka niż sposób inwestowania dający przewidywalną stopę zwrotu wraz z rozwojem gospodarek światowych.

W moim inwestowaniu obstawiam scenariusz pozytywnego rozwoju gospodarek, który sprawdza się od kilkuset lat. Dlatego chcę być akcjonariuszem firm, które są beneficjentami tego rozwoju. Ponadto inwestuję przede wszystkim w te aktywa, które posiadają zdolność generowania bieżących przepływów finansowych (np. cashflow z dywidend), a złoto, metale szlachetne i surowce mi tego nie dają.

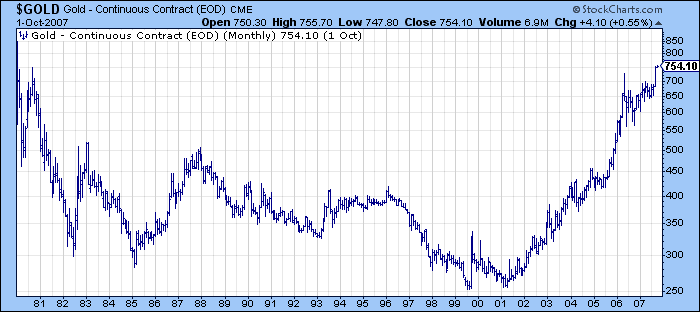

Owszem – złoto pomaga zredukować maksymalne obsuwy portfeli, w których dominują akcje w czasach bessy i przeróżnych „zawieruch” takich jak kataklizmy, wojny, czy upadek pieniądza papierowego (chyba). Niemniej jednak każdy, kto sądzi, że „na złocie nie można stracić” – może się grubo naciąć. Świetnie podsumował to Jacek Lempart z bloga SystemTrader.pl (polecam lekturę całego zalinkowanego artykułu).

Osobiście nie lubię opowieści o złocie podsycanych nutą tajemniczości, opowiadających jak chroni kapitał na przestrzeni tysięcy lat – paradoksalnie to właśnie tu widzę w nim problem. Owszem – jest to prawdą, tyle, że złoto porusza się w bardzo długich cyklach, nierzadko liczonych wręcz w setkach lat, co zdecydowanie wybiega poza perspektywę inwestycyjną przeciętnego inwestora. Cóż z tego, że złota moneta z czasów Cesarstwa Rzymskiego zachowała swoją wartość do dziś, jeśli w międzyczasie przez dekady i wieki nie chroniła przed inflacją.

Żeby nie być gołosłownym przykład z przełomu XX i XXI wieku: kupując złoto w lutym 1980, musielibyśmy czekać do lipca 2007 by nominalnie wyjść na zero – ponad 27 lat! W tym czasie maksymalne obsunięcie kapitału wyniosło ponad 60%. Jeśli uwzględnimy inflację w USA w tym okresie, zainwestowane wówczas 1000 USD warte byłoby po tych wszystkich latach około 370 USD. Za okres 1980–2019 średnia roczna stopa zwrotu złota (CAGR) po korekcie o inflację wynosi –1.16%…

Kurs złota w latach 1980–2007

Ze złotem mam jeszcze kilka problemów:

- Widzę trudność w obrocie i bezpiecznym przechowywaniu fizycznego złota.

- Jego papierowe odpowiedniki nie dają mi wystarczającego poczucia pewności, że w podbramkowej sytuacji będę mógł z tego „złota” skorzystać i że cena takiego papieru nie rozjedzie się z ceną kruszcu.

- Myślę, że sytuacja, w której złoto naprawdę mogłoby mi się realnie przydać byłaby na tyle podbramkowa, że utrata wartości pozostałych moich inwestycji byłaby wtedy jednym z moich najmniejszych zmartwień.

Co do walut, to nie traktuję ich jako sposobu inwestowania (czy zarabiania na różnicach kursowych), ale po prostu jako sposób dywersyfikacji i zabezpieczenia się przed ewentualnymi problemami jednej z nich. Często zwraca się uwagę na ryzyko walutowe przy zaciąganiu kredytów w walutach obcych, ale moim zdaniem zbyt rzadko zwraca się uwagę na ryzyko walutowe związane z tym, że wszystkie oszczędności trzymamy w polskich złotych.

Osobiście mam obecnie dużo większe zaufanie do USD, EUR i CHF niż do PLN – także biorąc pod uwagę wysokość inflacji w Polsce oraz tempo zwiększania długu publicznego (tego jawnego i tego skrzętnie ukrywanego poprzez przeróżne „sztuczki księgowe” rządzących). Gdybym dzisiaj miał się z kimś założyć na temat tego, czy w ciągu 20–30 najbliższych lat PLN będzie mocniejszy czy słabszy w stosunku do USD, EUR i CHF, to swoje pieniądze postawiłbym przeciwko PLN. Oczywiście wcale to nie znaczy, że miałbym rację.

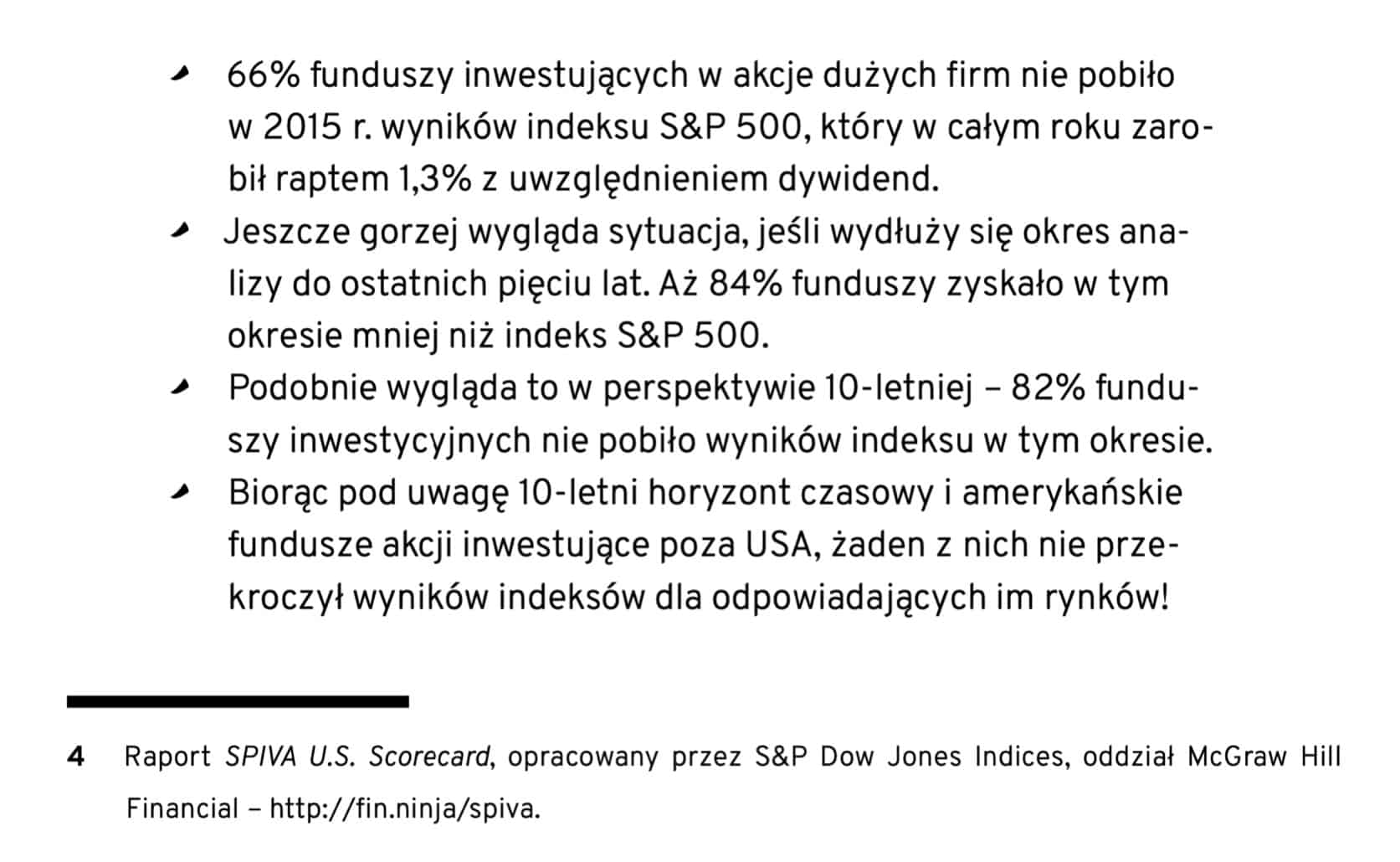

Dlaczego nie wspominam o funduszach inwestycyjnych?

Możecie się zastanawiać dlaczego wśród dostępnych opcji inwestycyjnych w ogóle nie wymieniam funduszy inwestycyjnych. Najprostsza jest krótka odpowiedź: trzeba być wyjątkowo rozrzutną osobą, aby decydować się na korzystanie z oferty polskich TFI, gdy wokół – dosłownie na wyciągniecie ręki – mamy tyle alternatywnych i tańszych sposobów zarabiania na rynkach kapitałowych. A tańsze inwestowanie = wyższe stopy zwrotu dla inwestorów.

Polskie TFI od lat cynicznie żerują na niewiedzy klientów naliczając horrendalnie wysokie opłaty za zarządzanie. Jeszcze dwa lata temu normą było potrącanie 4% od całego kapitału klienta i to bez względu na wynik inwestycyjny osiągany przez fundusz. Zjawisko to było i jest taką patologią, że nawet w skali całego świata ze świecą trzeba szukać krajów, w których opłaty te byłby wyższe.

Po latach nic-nie-robienia z tym tematem Ministerstwo Finansów w końcu wydało 13 grudnia 2018 r. rozporządzenie „w sprawie maksymalnej wysokości wynagrodzenia stałego towarzystwa za zarządzanie funduszem inwestycyjnym otwartym lub specjalistycznym funduszem inwestycyjnym otwartym” narzucając TFI redukcję opłat za zarządzanie:

- od 1 stycznia 2019 roku – do maksymalnie 3,5% wartości aktywów netto funduszu w skali roku.

- od 1 stycznia 2020 roku – do maksymalnie 3%.

- od 1 stycznia 2021 roku – do maksymalnie 2,5%.

Co zrobiły zatem TFI? Owszem – opłatę za zarządzanie musiały obniżyć (na razie do max 3% rocznie), ale jednocześnie wprowadziły inne opłaty, np. tzw. success fee, czyli dodatkową prowizję za pobicie benchmarku, do którego porównuje się fundusz. Ile wynoszą te opłaty? Nawet 10%–20% wartości takiego dodatkowego zysku. Więcej na ten temat w artykule „TFI żonglują kosztami funduszy”. Żeby jeszcze tylko to aktywne zarządzanie dawało sensowne rezultaty. Niestety nic z tego…

Ci, którzy czytali książkę „Finansowy ninja” wiedzą już, że aktywnie zarządzane fundusze inwestycyjne systematycznie przegrywają ze średnią rynkową, czyli indeksem stanowiącym ich punkt odniesienia. Im dłuższy horyzont czasowy – tym jest gorzej. A w Polsce to nawet „gorzej do kwadratu” ze względu na to, że wysokie opłaty istotnie zmniejszają stopę zwrotu.

Zacytuję wprost wyniki raportu SPIVA U.S. Scorecard publikowanego przez S&P Dow Jones Indices.

Skoro większość aktywnie zarządzanych funduszy inwestycyjnych nie pokonuje indeksów, to receptą na pazerność TFI jest po prostu bezpośrednie inwestowanie w pasywne fundusze odwzorowujące same indeksy, czyli fundusze indeksowe lub tzw. ETF-y czyli fundusze indeksowe notowane na giełdzie.

Trąbię o tym od dawna. Zachęcam do zerknięcia do cyklu „Elementarz inwestora”, który publikowaliśmy razem ze Zbyszkiem Papińskim jeszcze w 2014 r. W Polsce oferta ETF-ów była wtedy bardzo ograniczona, ale teraz – w roku 2020 – mamy znacznie więcej możliwości w tym zakresie:

- Poprzez polskie biura maklerskie można kupować zarówno ETF-y notowane w Polsce, jak i na giełdach zagranicznych (obywatele UE nie mający statusu „inwestora profesjonalnego” mogą łatwo kupować tylko ETF-y dopuszczone do obrotu na giełdach europejskich – więcej o tym w kolejnym wpisie), ale ze względów podatkowych nie jest to najlepsze rozwiazanie. Najszerszą ofertę zagranicznych ETF-ów ma w tym momencie biuro maklerskie mBanku.

- Każdy może założyć konto w zagranicznym biurze maklerskim i tam mieć dostęp do jeszcze szerszej oferty ETF-ów niż u polskich brokerów. Osobiście jestem fanem Interactive Brokers, gdzie zapracowałem sobie już na status inwestora profesjonalnego (więcej o wymogach – w kolejnym wpisie). Polscy klienci mogą także inwestować w ETF za pośrednictwem Lynx (reseller Interactive Brokers), holenderskiego Degiro czy portugalskiego DIF. Wiem, że niektórzy chwalą sobie cypryjskie Exante, ale ja unikam tej jurysdykcji.

- Osoby chcące inwestować małe kwoty lub skorzystać z gotowych strategii inwestycyjnych opartych na ETF-ach – mogą skorzystać z usług robo-doradców. Najprostsza dla polskich klientów będzie usługa Finax dostępna po polsku i umożliwiająca bajecznie proste inwestowanie poprzez ETF-y. Alternatywą jest brytyjski ETFmatic (ale tu obsługa jest po angielsku i brakuje danych do polskiego PIT-a). Oczywiście obie te firmy także pobierają swoją opłatę za zarządzanie, ale istotnie niższą niż w przypadku polskich TFI.

Wkrótce przedstawię szczegółowo Finax – zwłaszcza, że udało mi się tam wynegocjować absolutnie świetne warunki. 😀

Jaka jest różnica w wysokości opłat pomiędzy aktywnie zarządzanymi funduszami i funduszami pasywnymi? Investopedia informuje, że całkowite koszty aktywnie zarządzanych funduszy inwestycyjnych mieszczą się w przedziale od 0,5% rocznie do 1% rocznie. Tym bardziej widać, jak bardzo przeginają polskie TFI pobierające nawet 3% i jak daleko nam do cywilizowanego świata.

Dla porównania: typowy roczny koszt ETF-a, to 0,2%, przy czym najtańsze są ETF-y rynku akcji. Przykładowo w iShares Core S&P 500 UCITS ETF (Acc) odwzorowującym indeks 500 największych amerykańskich spółek – koszt wynosi zaledwie 0,07% rocznie.

Chcesz stracić większość wpłaconego kapitału?

Jeśli wydaje Wam się, że to niewielka różnica, to spójrzcie na to tak: jeżeli dokonacie jednorazowej wpłaty pieniędzy do funduszu pobierającego 3% rocznie, to w ciągu 30 lat trwania Waszej inwestycji TFI skonsumuje „na opłaty” aż 90% wpłaconego kapitału. Oczywiście to uproszczenie, bo jeśli wycena funduszu będzie rosła, to będzie to nawet więcej, a jeśli będzie spadać, to będzie to mniej (opłata naliczana jest od bieżącej wartości inwestycji). Tak czy siak TFI zarobi – bez względu na to, czy wypracowuje dodatni wynik dla klienta czy nie.

Podsumowując: skoro mamy już możliwości bezpośredniego lub pośredniego (przez robo-doradców) inwestowania w niskokosztowe ETF-y bijące w długim terminie wyniki aktywnie zarządzanych funduszy inwestycyjnych (kosztujących przy nich krocie), to nie ma sensu przepłacać. Naprawdę uważam, że pora powiedzieć już polskim TFI „do widzenia!” i zagłosować nogami za tańszymi, lepszymi i bardziej rentownymi alternatywami.

W ciągu kilku najbliższych tygodni przeczytacie kilka kolejnych wpisów, które rzucą nieco więcej światła na temat inwestowania przez ETF-y.

5. Punkty do przemyślenia

Na koniec tego przydługiego artykułu chcę Wam wrzucić kilka punktów do przemyślenia.

1) Kryterium czasu

Zabierając się za inwestowanie warto uczciwie odpowiedzieć sobie na pytanie, czy naprawdę mamy na to czas?

Jeśli wiesz, że nie masz czasu na inwestowanie, to warto wybrać takie formy inwestowania, które są maksymalnie pasywne, np. obligacje skarbowe i / lub inwestowanie poprzez robo-doradców takich jak Finax. Proste rozwiązania, zero kombinowania, bo nauka niestety też wymaga czasu. W ich przypadku po prostu wystarczy regularnie przelewać pieniądze, a cała reszta dzieje się już całkowicie automatycznie według wcześniej obranej strategii.

Jeśli jednak chcesz przeznaczać czas na inwestowanie, to można zdecydować się na bardziej aktywne podejście, w którym do portfela inwestycyjnego trafią ETF-y kupowane samodzielnie na giełdach, akcje spółek dywidendowych, nieruchomości bądź też inne aktywa – zgodnie z wybranym obszarem specjalizacji.

2) Indywidualna specyfika

Każdy z nas jest inny. Każdy ma nieco inne doświadczenie, podejście i oczekiwania względem swoich inwestycji. Na początek warto rzetelnie przemyśleć odpowiedzi na te pytania:

- Zakładam inwestycję jednorazową czy regularne wpłaty?

- Czy muszę zarabiać na bieżąco, czy nie?

- Jakie formy inwestowania lubię a jakie nie?

- Jakie mam założenia inwestycyjne?

- Co pomoże mi wytrwać w tych założeniach?

- Jaki mam horyzont czasowy?

3) Koszty inwestowania

Wiedząc, jakie kwoty chce się inwestować i z jaką częstotliwością, można dobrać optymalne rozwiązania i brokerów. Po latach inwestowania w Polsce wiem jedno – zdecydowanie zbyt długo zwlekałem z wyjściem za granicę – zwłaszcza w kontekście obsługi moich rachunków maklerskich. Niestety oferta polskich biur maklerskich jest stosunkowo droga i ograniczona. A rachunek inwestycyjny można mieć dzisiaj dosłownie wszędzie, o ile nie boimy się bariery językowej oraz gotowi jesteśmy wziąć na siebie rozliczanie wyników inwestycyjnych pod kątem corocznego PIT-a.

Różnica kosztów = jest kolosalna co widać najbardziej przy inwestowaniu małych kwot, gdzie prowizje potrafią zeżreć sporą jej część.

4) Podatki

Kolejnym zabójcą rentowności inwestycji są płacone przez nas podatki. Dlatego warto pamiętać o stosowaniu tarczy podatkowej w postaci kont IKE, IKZE, PPK, PPE a przy inwestowaniu w ETF-y dobierać te, które akumulują dywidendy.

Kwestie podatkowe nabierają szczególnego znaczenia podczas inwestowania w akcje zagranicznych spółek – szczególnie amerykańskich. Tu warto pamiętać o tym, że podatki płaci się zarówno od zysków związanych z obrotem papierami wartościowymi, jak i od wpływów z tytułu dywidend. Jeśli ktoś uznaje te drugie za istotne źródło przychodów, to – mówiąc w dużym skrócie – jak ognia trzeba unikać inwestowania w spółki amerykańskie przez polskie biura maklerskie. Żadne z nich nie umożliwia uniknięcia podatku u źródła w podwójnej wysokości = 30%. Inwestując przez zagranicznego brokera i wypełniając formularz W8-BEN możemy płacić podatek u źródła w wysokości 15% i doliczać od niego w Polsce 4% brakujące do 19% podatku Belki. To kolosalna różnica.

Oczywiście inwestując np. przez Interactive Brokers (amerykańskie biuro maklerskie posiadające oddział w Wielkiej Brytanii) koniecznie trzeba pamiętać o innych konsekwencjach, np. US Estate Tax, czyli podatku spadkowym, który w przypadku naszej śmierci może pochłonąć nawet 40% zainwestowanych środków.

Dlatego tak bardzo ważne jest praktyczne zaplanowanie wszystkich niuansów związanych z opodatkowaniem naszych inwestycji, a nie tylko skupianie się na tym, jakie stopy zwrotu brutto możemy osiągnąć.

5) Zasady dywersyfikacji

Kolejną kluczową kwestią jest wypracowanie własnych zasad dywersyfikacji swoich inwestycji. Czasami taka dywersyfikacja jest całkiem naturalna, np. posiadamy mieszkanie, które wynajmujemy w Polsce i jednocześnie decydujemy się inwestować w kilka ETF-ów odzwierciedlających stan gospodarek w różnych rejonach świata.

Ale może być też tak, że świadomie porzucamy szeroką dywersyfikację skupiając się na konkretnym obszarze inwestowania, który jest naszym „konikiem” i w którym po prostu czujemy się najpewniej. I wcale nie musi to być złe rozwiązanie…

6) Strategia i zasady budowy portfela

No i zdecydowanie warto przemyśleć, w jaki sposób będziemy budowali swój portfel inwestycyjny. Kluczowe jest tu nasza wiedza, dotychczasowe doświadczenie oraz indywidualne preferencje, czyli to na ile dobrze czujemy się z konkretnymi formami inwestowania. Ten ostatni punkt ma kolosalne znaczenie, bo to właśnie nasze emocje będą miały znaczący wpływ na nasze inwestycje. Warto skonstruować swój portfel w taki sposób, aby ograniczyć podejście emocjonalne do minimum.

Tym, co może pomóc przetrwać czasy niepewności na rynkach, jest mentalne przygotowanie na spadki w naszym portfelu. Nie warto opierać się wyłącznie na przeczuciach. Na szczęście są już dostępne narzędzia, które pozwalają w bardzo łatwy sposób przetestować zaprojektowane przez nas portfele zarówno pod kątem spodziewanych stóp zwrotu, jak i maksymalnego obsunięcia kapitału (drawdown) i czasu jego trwania. Gorąco polecam aplikację System Trader (ST) autorstwa Jacka Lemparta. Obecnie dostępna jest ona bezpłatnie w ramach testów beta i zdecydowanie warto ją przetestować. Poza możliwością stworzenia własnego modelowego portfela i przetestowania jego skuteczności w oparciu o dane historyczne, pozwala ona także łatwo zweryfikować jak zachowują się portfele i strategie inwestycyjne najbardziej uznanych inwestorów.

Kilka słów na koniec

Chciałem napisać krótki materiał dla tych, którzy w obliczu słabego oprocentowania depozytów bankowych zaczęli rozważać zainwestowanie swoich oszczędności. Celem było pokazanie dostępnych opcji oraz widełek z przedziałem średniorocznych stóp zwrotu, na które można liczyć. Chcę jednak jeszcze raz podkreślić, że w inwestowaniu nie ma niczego pewnego i im wyższe potencjalne zyski, tym wyższe również ryzyko utraty części bądź całości zainwestowanego kapitału (jeśli działamy wyjątkowo nieodpowiedzialnie).

W najbliższych tygodniach będę kontynuował temat omawiając następujące aspekty:

- Jak inwestować poprzez ETF-y? Opcje dla leniwych i dla aktywnych.

- Omówienie plusów i minusów robo-doradcy Finax oraz specjalnej oferty dla Czytelników bloga i uczestników Klanu Finansowych Ninja. 🙂

- Jak samodzielnie zbudować portfel oparty na ETF-ach?

Tak naprawdę ten wpis to namiastka tego, o czym dyskutujemy w ramach „Klanu Finansowych Ninja”. #KFN to obecnie społeczność ok. 1400 osób zainteresowanych swoim rozwojem finansowym i biznesowym. Na chwilę obecną klan nie przyjmuje już nowych uczestników, ale taka możliwość pojawi się na przełomie października i listopada. Zainteresowanych zapraszam do zapisania się na newsletter na stronie www.klanfinansowychninja.pl – poinformuję Was o kolejnym otwarciu zapisów.

A tymczasem życzę miłego dnia.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 110 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

„Wysokie zyski oznaczają zwykle konieczność podjęcia wyższego ryzyka. Ale wyższe ryzyko wcale nie musi oznaczać wysokich zysków.” Aż mi się przypomniało z nowej książki Marcina Iwucia.

Ekstra wpis. Potencjalnie kobyła, ale idzie tak płynnie, że przeleciałem w 20 minut. Czekam na więcej i może coś o REITach?

I radzę każdemu wrócić kilka razy do punktu o pokorze. Kilka udanych transakcji i włącza się nadmierna pewność siebie, która potrafi skasować cały zysk i jeszcze dołożyć sporą stratę. Jak już się zdarzy strata – analizować dlaczego. To nasza wina.

Analizować, zamiast szukać gotowych typów i „info spod lady”, od których pękają inwestycyjne grupy na fb. Ryzyko zawsze ponosimy sami, więc nie ma co zdawać się na cudze typy, a jest to nagminne.

Korzystając z „dorobku” korpo-świata, pytanie jest takie: gdzie chcesz byś (z rodziną) za xyz lat.

Jeśli w podobnym miejscu jak dziś (i podobnym jak wielu podobnych do ciebie), wybierasz mniejsze ryzyko. Jak gdzie indziej, idziesz/cie ostrzej i szybciej.

Wcześniej ustalasz ile masz, ile możesz zainwestować i ile z tego możesz stracić i kiedy.

Na tym dopiero budujesz model inwestowania.

Drobna uwaga do wpisu. Lokaty bankowe (jako produkt, niezależnie od oprocentowania) nie są formą inwestowania, a co najwyżej oszczędzania (nie tracenia – bądź zmniejszenia straty – realnej wartości pieniądza). Poza tym, jak zwykle, wysoki poziom merytoryczny.

Bardzo trafne uwagi. Nie czepiałbym się rozróżnienia oszczędzanie/inwestowanie – to tak naprawdę spór wyłącznie terminologiczny. A gdybym tak np. wpadł na pomysł żeby kupić hrywny i założyć lokatę na Ukrainie, to z pewnością uznałbyś to za inwestowanie 😀

Michał, a co uważasz o inwestowaniu w zakup ziemi? pod zabudowę?

Dziękuję za odpowiedź.

A

Ciekawym tematem stały się ostatnio dla mnie inwestycje alternatywne – czyli LEGO, whisky oraz samochody. Fajnie by było jakbyś Michał ten temat przeanalizował, bo np. LEGO dało mi zarobić średnio 11,23% w ciągu 2 lat (od 2,5% do 28,83% na dużych zestawach). Z whisky jest pewien problem ze sprzedażą, ale póki co zyski na papierze także dobrze wyglądają (ok. 50% w ciągu 4 lat). Unikalne lub wyjątkowe samochody także sporo zyskują, np. Porsche 911.

Zaciekawiło mnie Lego, też o nim myślałem. Czy mógłbyś @Tomasz napisać ciut więcej – np. czy kupujesz na wtórnym czy pierwotnym rynku, co oznacza duży zestaw (zestawy za 2-3k PLN czy za 500-800 PLN) oraz jakiego rzędu kwot dotyczyły te inwestycje? Pozdrowienia!

Lego kupuję tam gdzie akurat jest najlepsza cena, a te sprawdzam na https://promoklocki.pl/ . Najczęściej kupuję jak cena dużego zestawu (min. 1500 PLN) spada o ok. 40% ceny katalogowej – co ma miejsce często w okolicy połowy cyklu życia danego zestawu (1-2 lata na rynku). Potem wystarczy poczekać pół roku od momentu zakończenia sprzedaży danego zestawu i wystawić na allegro/olx za cenę nieco niższą od tej rynkowej w danym momencie. Wówczas sprzedaje się szybko i bez czekania. Jak ktoś chce może dać w cenie rynkowej i liczyć na sprzedaż w dłuższym okresie, ale z wyższą marżą. Przechowywanie to nie problem jak masz jakiś schowek bez wilgoci – ważne, żeby zestawy trzymać w kartonach w jakich je kupiłeś, co stanowi dodatkową ochronę pudełka. Średni czas trzymania zestawu przeze mnie to 2 lata. Wchodzę głównie w serie Star Wars, Speed Champions, Technic. Inwestycja kilkanaście tysięcy złotych, czyli za tyle mam standardowo zestawów w oczekiwaniu na sprzedaż – uzupełniam w miarę sprzedaży kolejnych. Mało, ale tak jak pisałem to inwestycja alternatywna i dodatkowa w formie ciekawostki do portfela, a nie sposób na zarabianie/życie. Dodatkowo przy zakupach Lego w wielu sklepach dostajesz punkty lojalnościowe/bony i to też wykorzystuję np. na zakup Lego do zabawy dla Córki.

Ciekawe, też się zastanawiałem, pytanie jak to rozliczać podatkowo ?

A jaki jest nakład pracy przy Lego? No i jak z płynnością tego rynku?

Hej Anatol,

Ja to bardziej bym się martwił o powierzchnię magazynową i parametry powietrza niezbędne do zachowania świeżości papierowych pudełek LEGO. ?

Pozdrawiam!

Ha! to akurat prawda 🙂

Nie planuję absolutnie inwestycji w Lego, ale temat mnie zaciekawił…

Czy to faktycznie rodzaj inwestycji, czy raczej bardziej „skup/sprzedaż”, który angażuje nas na pełny etat 🙂

Panie Tomku , tzn. że skupuje Pan lego i je trzyma do późniejszej odsprzedaży? A ja właśnie wyzbywam się Lego bo zalega, to chyba powinna głęboko schować 🙂

Pani Ewo, jak ma Pani kompletne zestawy Lego, najlepiej z instrukcjami (a jak z pudełkiem to już w ogóle) to warto sprawdzić ceny w internecie. Stare zestawy z lat 80-tych są warto spore pieniądze. Współczesne również mogą trzymać cenę, pod warunkiem, że już nie są produkowane.

Witam,

a co z funduszami pasywnymi? Opłata za zarządzanie na poziomie 0,5%.

Hej Grzegorz,

Którymi? inPZU? Dojdziemy do omówienia. 🙂 Generalnie fundusze inPZU w porównaniu z ETF-ami są po prostu drogie chociaż zgadzam się, że z perspektywy polskiego klienta mogą wyglądać na tanioszkę w porównaniu z innymi funduszami.

Pozdrawiam

Tak,

korzystam z inPZU, mam portfel oparty na 3 funduszach obligacyjnych. Co miesiąc nadpłacam tam górkę, która została. Wybrałem tą opcję ze względu na lenistwo i mniej problemów z podatkami niż w przypadku zagranicznych ETF. Traktuje to raczej jako skarbonkę, żeby inflacja nie zjadła wszystkiego.

Grzegorz, i jak te fundusze inPZU? Jesteś zadowolony? Bo myślę właśnie o tych samych o których napisałeś – 3 fundusze obligacyjne – celem takiej skarbonki, ochrony przed inflacją. Od kiedy z nich korzystasz i jak Tobie taka ochrona przed inflacją działa (w przypadku tych funduszy)?

Mam 2 portfele, własny + córki gdzie trafia 500+. Fundusze mam od lipca 2019, na chwile obecna średnia stopa zwrotu z 3 funduszy do dnia dzisiejszego (15 miesięcy) to 5,37% gdybym wpłacił cały kapitał 1 dnia. Na przykładzie córki, kwoty wpłacone na dzień dzisiejszy 11700, zysk: 313,83. Realnie przy comiesięcznych wpłatach wychodzi 2,68%, chociaż wynik był już lepszy, ale myślę, że w dłuższej perspektywie znowu odbije.

Grzegorz, dziękuję za szczegółową odpowiedź.

Jeżeli inPZU jest drogie, to Finax jest jeszcze droższy 🙂

Hej Tomasz,

W standardowej ofercie = potwierdzam, że Finax jest za drogi. Ale wynegocjowałem zupełnie niestandardową ofertę. 🙂 Cierpliwości…

Pozdrawiam!

Czy obejmie niedawno założone konta również??

Cena ceną – inPZU vs Finax wychodzi tak jak piszesz Tomasz. A dodatkowo w temacie Finax mam obawy związane z „producentem” tej usługi, z jej właścicielem. Co to za firma? Startup? Wiem, że ze Słowacji. Jak przyglądam się od kilku miesięcy Finaxowi i inPZU to jednak PZU (jako właściciel) przekonuje mnie dużo bardziej.

Może moje obawy są bezpodstawne?

Polecane IDEA Banku do lokowania środków jest w mojej opinii mocno nieprofesjonalne.

Bo?

Mnie to bawi, jak ktoś twierdzi, że do pożyczek ma obiekcje moralne, a do lokat idea banku jest całym sercem za. Bo jak by co, to inni się złożą.

Hej,

Bardzo dobry wpis i na czas 🙂 Nie tak dawno jak wczoraj zacząłem zastanawiać się co zrobić ze swoimi oszczędnościami oraz co miesięczną nadwyżką finansową, a tu proszę dzisiaj Michał zaczyna nowy cykl wpisów o inwestowaniu 🙂 na pewno będę śledzić!

Pozdrawiam

Ekstra wpis! Akurat dochodzę do momentu gdzie będę chciał inwestować nadwyżki. Pojawi się trochę informacji dla osób nie posiadających PLN?

Zarabiam i oszczędzam w USD stąd większość wpisów na temat np ETFów nie daje mi wiele praktycznych informacji.

Dzięki za odpowiedź i pozdrawiam ciepło!

Michał,

Jak zarabiasz i oszczędzasz w USD to nic nie stoi na przeszkodzie, żebyś założył sobie konto maklerskie w USA i tam inwestował. Michał Szafrański robi to od lat robią to także inni. Jak przeczytasz jego starsze wpisy to zobaczysz jak to się robi, jakich formalności trzeba dopełnić, i jak się rozlicza podatki z Urzędem Skarbowym. Ja mam takowe w Ameritrade, gdzie komisyjne przy zakupie i sprzedaży akcji i ETF jest zero. Wszystko jest w USD i nie bawisz się w przeliczniki walutowe. Można też kupić tam ponad 4000 funduszy płacąc zero marży. Jak masz stały pobyt w USA to rozliczasz się wtedy tylko z IRS i kłopot z głowy.

Pozdrawiam.

@floridian Dziękuję za odpowiedź! Poszukam starszych wpisów Michała na pewno. U mnie jest sytuacja bardziej skomplikowana. Zarabiam i oszczędzam w USD ale nie mieszkam w USA. Obecnie rozliczam się jako JDG w Polsce ale w zasadzie nie muszę tego robić w Polsce (szukam obecnie informacji gdzie jest to bardziej opłacalne)

Michał, a co sądzisz o inPZU z opłatami 0.5%? To dolna granica dla zarządzanych funduszy wg investopedii na którą się powołujesz? Czy widzisz tutaj jakieś koszty ukryte? Bo jeśli nie, to może warto głosować portfelem wybierając właśnie tanie TFI?

Ja tu wiezie jeszcze jeden ciekawy twist – jest to interwencja państwa (powołanie TFI przez spółkę skarbu państwa) w celu „rynkowej” naprawy beznadziejnej sytuacji którą stworzyły chciwe fundusze.

PS fajnie że znów piszesz o oszczędzaniu! ❤️

A co myślisz o inwestowaniu w akcje poprzez Revoluta czy to bezpieczna opcja? Na próbę zainwestowałem tam w parę spółek dywidendowych i już widzę problem z rozliczeniem PITa. Dotychczas otrzymywałem go z mbanku.

Zapowiada się bardzo ciekawie, ale z tego artykułu – inwestowanie poprzez zagraniczne biura brzmi z jednej strony kusząco, z drugiej niebezpiecznie (dużo kruczków, które trzeba sobie uświadomić?). Czy można prosić o więcej na temat np. formularza W8-BEN, podatku Estate Tax i tym podobnych?

Hej Marlena,

Nie wiem czy widziałaś ten wpis – tam było więcej o W8-BEN i rozliczaniu zagranicznych dywidend:

https://jakoszczedzacpieniadze.pl/jak-rozliczyc-podatek-od-dywidendy-zagranicznej-i-zysk-na-akcjach-jaki-pit

A co do kolejnych aspektów – w spokojnym tempie będę rozwijał. Potwierdzam, że jest dużo niuansów, ale moim zdaniem warto się w temat wgłębić.

Pozdrawiam!

Cześć Michal!

Bede bardzo wdzięczny za odniesienie sie do tematu dziedziczenia i spadków. Inwestowanie opisane w Twoim wpisie ma perspektywę raczej dlugoterminowa, wiec te 2 tematy sa fundamentalne, a jakos w żadnym wpisie o ETF-ach w polskiej blogosferze nikt go nie porusza (poza Toba w tym wpisie, ale 1 akapit nie wyczerpuje tematu, a jedynie go sygnalizuje). Jestem po lekturze https://www.tradingforaliving.pl/forum/viewtopic.php?f=9&t=439 wyglada na to, ze inwestując w ETF-y UCITS, i zakładając konto IBKR typu joint z malzonka, to wszystkie zabezpieczenia jakich moge potrzebować. Aczkolwiek, nie wiem jak sprawy spadkowo-dziedziczenia byłyby rozwiązane jesli oboje z zona giniemy w wypadku i chcemy, aby nasze dzieci mialy dostęp do rachunku. Konto joint w IBKR możne wspoldzielic chyba tylko 2 udziałowców (jestem przed założeniem, czekam na rozwiazanie kwestii opisanych w https://www.facebook.com/groups/SystemTrader/permalink/485550259270550).

Trochę tak nie kapuję tej mocnej krytyki polskich TFI. od kilkunastu lat wyciągam z nich całkiem przyzwoite stopy zwrotu przekraczające grubo inflację. kiedyś tylko one były dostępne, może rzeczywiście czas zmienić te instrumenty na inne, trochę już to robię inwestując kolejne kwoty w ETFy w mbanku. Będę czekał na Twoje kolejne wpisy typu jak zamienić kapitał leżący w TFI na ETF z praktycznego punktu widzenia.

Mój portfel

80% to obligacje skarbowe 4 letnie kupione w kwietniu –

20% to fundusze – korona depozytowa oraz NN krótkoterminowych obligacji – 2% – ETFW20 –

Czuje się bezpiecznie i komfortowo

część artykułu opowiadająca o wynajmie będzie aktualna, gdy pandemia się skończy i studenci wrócą do miast. w miastach akademickich masa mieszkań pusta, pół biedy jeśli lokal spłacony i tylko goły czynsz płacimy. jeśli u kogoś wynajem spłacał kredyt na mieszkanie – wyrazy współczucia…

Cześć Michał

Zgłosiłem wczoraj wieczorem chęć dołączenia do Klanu ale na skrzynkę nie przyszło żadne powiadomienie ?

pozdrawiam Artur

Hej Artur,

Sprawdziłem. Potwierdzam, że jesteś zapisany na listę zainteresowanych KFN. Co do powiadomienia – problem po mojej stronie. Naprawię. Dzięki za wyłapanie.

Pozdrawiam

Jak podchodzisz do kupna akcji i inwestowania przez Revoluta? Czy jest to bezpieczna forma?

Dlaczego uważasz że Mintos jest niebezpieczny, przydałby się o tym osobny wpis.

Michał,

Świetny wpis. Brakowało mi już takich od Ciebie w ostatnim czasie 🙂

I idealnie się wpisuje w moje obecne rozmyślania.

Z niecierpliwością czekam na kolejne.

Artykuł bardzo merytoryczny i poparty doświadczeniem Autora. „Finansowy ninja” stał się lekturą do poduszki mojego młodszego syna (26).

Mój portfel inwestycyjny to akcje polskie, nieruchomości na wynajem, waluta CHF EUR USD, obligacje dobrych firm produkcyjnych, fundusz hipoteczny Yanok. Przymierzam się do ETF-ów.

Od jesieni 2017 r inwestuję w tzw. Life Settlements. Autor nie wymienia tego sposobu , bo jest on w Polsce jeszcze nieznany. To inwestycja w USD, bardzo dobrze zabezpieczona (polisa na życie z rynku wtórnego USA) , stosunkowo niski próg wejścia (min 10 t USD), stopy zwrotu od 7% p.a. w USD. Pierwsza moja inwestycja zrealizowała się w listopadzie 2019 r i dała stopę zwrotu ok 17,3% p.a. w USD (jeśli uwzględnić różnicę kursową to więcej) . Spełnia ona większość kryteriów preferowanych przez Autora: „święty spokój”-inwestycja pasywna, „minimalne opłaty i koszty”- brak, „ochrona kapitału”-zabezpieczona polisa na życie. Nie generuje jednak cash flow. Jednak już w chwili inwestowania znana jest, z dużym prawdopodobieństwem, ogólna stopa zwrotu. Nieznany jest dokładnie czas inwestycji. Z reguły wynosi on od min 2 do 7 lat. Postaram się przedstawić Autorowi jej szczegóły do merytorycznej oceny (jeśli odczyta mojego e-maila) Pozdrawiam 🙂

Hej Jacek,

Dzięki wielkie za komentarz. Słyszałem o Life Settlements, ale nie mam żadnych praktycznych doświadczeń z tym związanych. A maila oczywiście przeczytam, więc pisz śmiało. 🙂

Pozdrawiam!

Ok , pisałem do Ciebie o tym na przełomie 2017/2018. Od tej pory zebrało się trochę doświadczenia. Napiszę,

Pozdrawiam

Zamiast eufemizmów typu „Life Settlements” napisz prawdę jak jest z tymi polisami. Innymi słowy jest to kupowanie polis na życie od osób starszych i schorowanych, które nie są w stanie tych polis opłacać, lub które potrzebują gotówki. Wtedy kupujemy taką polisę płacąc seniorowi 30-50% jej wartości w zależności od stopy dyskonta. Potem już należy tylko czekać na ich śmierć i wypłatę ubezpieczenia. Napisz też, że jesteś dystrybutorem tego typu inwestycji.

Niezależnie od moralnego aspektu tej „inwestycji” jest to dobry interes który przyciąga kapitał. Zwrot jest dobry, ale jest to inwestycja bardzo niepłynna i jej horyzont czasowy jest niewiadomy. Pieniądze są zamrożone przez kilka lat (może być nawet 10) praktycznie bez możliwości ich wydostania bo rynek wtórny nie istnieje. Dobre jak masz sporo kapitału i możesz sobie pozwolić na zamrożenie kilku procent na wiele lat.

Pozdrawiam.

To nie „eufemizm” tylko tak po prostu nazywa się amerykański rynek wtórny ubezpieczeń na życie- Life Settlements. Od wielu lat.

Jestem dystrybutorem no i….

Dokładnie opisałeś mechanizm tej inwestycji, Brawo !

Dodałbym tylko, że osoby sprzedające polisę w większości przypadków nie mają za bardzo wyjścia. Ich emerytura czy inne dochody nie starczają na opiekę medyczną (nieraz paliatywną), lekarstwa czy skomplikowane operacje. USA jest jednym z najdroższych krajów jeśli chodzi o medycynę. Spieniężenie polisy na rynku wtórnym jest najbardziej optymalnym wyjściem. Ubezpieczyciel za wykup polisy zapłaciłby o wiele mniej (5% ?).

Moralny aspekt tej inwestycji zawsze jest na pierwszym miejscu w czasie prezentacji. Sam miałem na początku taki dylemat. My, inwestorzy, finansując odkup takiej polisy pomagamy tym osobom w ich trudnej sytuacji, finansujemy ich leczenie, a nieraz przedłużamy im życie. Jestem w tym od trzech lat, znam już bardzo dużo konkretnych przypadków osób ubezpieczonych .Czy odwrócona hipoteka nie zawiera podobnego moralnego dylematu? Jeden ze znanych polskich inwestorów (inwestuje na całym świecie , prowadzi bloga, doradza inwestorom ) w dyskusji ze mną na ten temat dał przykład inwestowania w amerykańskie koncerny zbrojeniowe (obojętnie czy bezpośrednio czy przez ETF) produkujące drony i uzbrojenie do nich. Moralne czy niemoralne?

Jeśli chodzi o płynność inwestycji: częściowo masz rację. Przez rok nie można się wycofać. Do czasu prognozy medycznej ze stratą . Po upłynięciu prognozy można wycofać 100% kapitału. To jest jedno z oczywistych ryzyk. Takie są warunki w tej amerykańskiej firmie.

Jeśli chodzi o kapitał: oczywiście -to nie jest inwestycja dla każdego. Próg kapitałowy to 10 t USD w jedną wybraną polisę. Sądzę, że dla kogoś kto inwestuje nie jest to zawrotna kwota. Wyższą barierą jest, z mojego trzyletniego doświadczenia, próg „intelektualny” i „moralny”. Nasze społeczeństwo preferuje raczej proste inwestycje i daleko mu jeszcze do poziomu np. Szwajcarów. Być może dlatego mamy stale tyle afer finansowych.

Bardzo dziękuje za komentarz

Jacek Majcher

Cześć Jacku, czy możesz napisać ciut więcej o możliwościach inwestowania w Life Settlements w USA z UE?

Yanok jest na liście ostrzeżeń KNF.

Tak był na tej liście. Mieli proces , który wygrali i powinni zostać z tej listy usunięci. To trochę trwa. Ja wszedłem w inwestycje dopiero jak wygrali proces z KNF i po wizycie na miejscu w Krakowie, rozmowie z właścicielami i obejrzeniu dokumentów potwierdzających w jaki sposób zabezpieczają swoje weksle. Ryzyko jest wszędzie i jeśli ceny nieruchomości stanowiących zabezpieczenie spadną poniżej 50% od poziomu z chwili wejścia w inwestycję to będzie problem. Radzę poczytać i zadzwonić.

Aha… na razie odsetki są wypłacane regularnie (w styczniu będzie 2 lata).

Pozdrawiam,

no wygląda że jednak Yanok wrócił na listę https://obligacje.pl/pl/a/fundusz-hipoteczny-yanok-wrocil-na-liste-ostrzezen-publicznych

Pozdrowienia dla Gospodarza i wszystkich

Dzięki za info, sprawdzę u żródła jaki jest powód

Dziś zamówiłem książkę Pana Michała, czekam niecierpliwie na kuriera – dobrze czytało mi się artykuł, dlatego liczę na równie interesującą i merytoryczną lekturę książki „Finansowy Ninja”!

Ciekaw jestem opinii autora książki nt. inwestycji w Life Settlements. Może także doczekam się artykułu na ten temat? Działam jako zarządca nieruchomości na wynajem w Gliwicach i niestety muszę się całkowicie zgodzić, że nieruchomości na wynajem to nie jest inwestycja spokojna i bezobsługowa. Przypadkowo miałem okazję usłyszeć o inwestycji w amerykańskie polisy na życie z rynku wtórnego. Po analizach i sondowaniu rynku LS zdecydowałem się zainwestować (na chwilę obecną jestem udziałowcem w 2 polisach) i oczekuje na rozwój wydarzeń.

Czekam także na artykuł traktujący o ETF-ach chętnie zasięgnę nieco więcej wiedzy ze sprawdzonego źródła!

Hej, miałbym ogromną prośbę żeby artykuł o Finaxie z ich promocyjną ofertą ukazał się jako trzeci w kolejności z zapowiedzianych. Pozwoliłoby to na podjęcie decyzji czy budować samodzielnie portfel ETF czy jednak korzystać z usług robo-doradcy bez presji czasowej wynikającej pewnie jak przypuszczam z promocyjnych warunków.

Niestety nie mam żadnych znajomych którzy rozliczaliby się dodatkowo za zyski wynikające z inwestowania przez zagraniczne biura maklerskie czy to jest rzeczywiście trudne jak mi się wydaje czy to jedynie pozory? Może udałoby się przemycić w kolejnych artykułach jakiś mini-poradnik by przełamać strach czytelników?

Dziękuję za świetny artykuł i Twoją pracę.

Pozdrawiam

Hej Dawid,

Kolejność będzie taka, jaką określiłem pod koniec artykułu, bo właśnie taka wydaje mi się w pewnym sensie naturalną gradacją.

Co do zapowiadanej promocji – w tym przypadku nie trzeba będzie się spieszyć. 🙂

Pozdrawiam!

Witam,

Zgłosiłem dziś chęć dołączenia do Klanu. Na razie na skrzynkę nie przyszło żadne powiadomienie. Czekam

Pozdrawiam

Hej Jacek,

Przepraszam za problem. Potwierdzam, żeś zapisany. Przed chwilą naprawiłem automatyzację i do kolejnych zapisujących się osób maile powinny już docierać.

Pozdrawiam!

Bardzo dziękuję !