Coraz więcej osób inwestuje przez zagraniczne biura maklerskie. Te nie dostarczają jednak PIT-8C. Polski inwestor musi samodzielnie obliczyć podatek i złożyć odpowiedni formularz PIT.

Pewnie nie przesadzę, jeśli powiem, że jednym z kluczowych powodów powstrzymujących wiele osób przed inwestowaniem poza Polską, jest niepewność co do sposobu rozliczania podatków od zysków na obrocie akcjami oraz przychodów z tytułu dywidend. Obawy są jak najbardziej uzasadnione, o czym przekonują się osoby, które siadają do rozliczenia rocznego PIT-a z tego tytułu.

W Polsce popularyzuje się oferta zagranicznych biur maklerskich dających łatwy dostęp do różnych instrumentów finansowych. Degiro i Lynx – to chyba najpopularniejsi obecnie w Polsce brokerzy zagraniczni (chociaż Degiro przestało ostatnio rejestrować nowe konta). Oprócz nich po polsku zaczynają komunikować się z nami zagraniczne fintechy, np. słowacki Finax pozwala inwestować w zautomatyzowany sposób w ETF-y. Analogiczne możliwości, ale po angielsku, oferuje ETFmatic.

Wszystkie Większość tych firmy łączy jedna, bardzo niewygodna cecha – nie dostarczają polskim klientom formularza PIT-8C / PIT/ZG z podsumowaniem rocznych wyników naszego inwestowania. AKTUALIZACJA: słowacki Finax jest chlubnym wyjątkiem – polscy klienci mogą pobrać już zestawienie podatkowe (w PLN) korzystając z sekcji Oferta > Dokumenty > Dokumenty podatkowe. To formularz, z którego dane łatwo jest przenieść do PIT/ZG (dochody zza granicy). To się chwali!

O ile w polskich biurach maklerskich PIT-8C to standard, to zagraniczni brokerzy – pomimo aktywnego pozyskiwania klientów w Polsce – nadal przerzucają obowiązek prawidłowego wyliczenia podatku na swoich polskich klientów. Ja sam mam dokładnie ten sam problem inwestując za pośrednictwem amerykańskiego Interactive Brokers.

W tym artykule skupię się na tym jak wypełnić PIT roczny rozliczając podatek od obrotu akcjami oraz otrzymywanych dywidend od spółek zagranicznych. To forma dokumentacji „krok po kroku”, która także mi ma ułatwić kolejne rozliczenie za rok (sam łapię się na tym, że co roku szukam tych samych pól). Ufam, że komuś jeszcze się przyda. 🙂

Dla jasności: zasygnalizuję tu tylko kilka wyzwań związanych z podatkami od dywidend, ale w zasadzie powinien to być temat oddzielnego, bardziej szczegółowego wpisu. Dziś przede wszystkim instrukcja co wpisać w którym PIT-cie i dlaczego.

Dla jasności 2: nie jestem doradcą podatkowym, więc cały ten artykuł ma charakter informacyjny i PIT-y wypełniacie na własną odpowiedzialność. Staram się tworzyć rzetelne materiały, ale jeśli wyłapiecie jakiś błąd, to dajcie mi znać proszę. 🙂 Jeśli chcecie uzyskać profesjonalną i wiążącą poradę, to polecam udanie się do doradcy podatkowego. Możecie również poradzić się korzystając z usług Krajowej Informacji Skarbowej (KIS).

Dlaczego warto korzystać z zagranicznego biura maklerskiego?

Kilka słów wyjaśnienia dlaczego sporo osób kupujących zagraniczne akcje lub ETF poprzez polskie biura maklerskie w końcu dochodzi do wniosku, że kompletnie się one do tego nie nadają.

Pierwszym i najważniejszym powodem są koszty. Naturalnym jest, że chcąc inwestować na GPW zakłada się konto w polskim domu maklerskim. Jeśli jednak przyjdzie nam do głowy rozpocząć inwestycje na zagranicznych rynkach, to przekonamy się, że nie wszystkie instrumenty są dostępne w ofercie polskich biur oraz, że za obrót tamtejszymi papierami zapłacimy istotnie wyższe prowizje – zwłaszcza przy małych zakupach. Przykładowo: w tym samym biurze maklerskim minimalna prowizja za zakup akcji na GPW to 5 zł, a w przypadku akcji zagranicznych – od 38 zł do nawet 220 zł w zależności od giełdy, na której dokonywana jest transakcja. Dla porównania: minimalna prowizja, którą płacę w Interactive Brokers przy zakupach akcji notowanych w USA to 1 USD.

Prawdziwy problem z polskimi biurami maklerskimi ukryty jest jednak znacznie głębiej. Poza ETF-ami inwestuję także w akcje indywidualnych spółek regularnie wypłacających dywidendy. Koncentruję się na USA i to właśnie ten przypadek tu rozwijam, ale musicie mieć świadomość, że sytuację trzeba przeanalizować odrębnie dla każdego z rynków (to jest temat na oddzielny artykuł).

O ile w przypadku ETF-ów możemy sami wybrać takie, które nie wypłacają nam dywidend lecz je reinwestują (tzw. Accumulating ETFs), to w przypadku akcji spółek – nie mamy wyboru. Jeśli mamy w portfelu firmę, która dzieli się częścią zysków wypłacając dywidendę, to otrzymamy pieniądze na rachunek maklerski i od otrzymanej kwoty potrącony zostanie tzw. podatek u źródła (withholding tax). W USA standardowy wymiar tego podatku to 15%, ale jeśli broker nie ma pewności skąd pochodzi jego klient, to naliczy podatek w podwójnej wysokości, czyli 30%. I nie ma absolutnie znaczenia, że w Polsce podatek od zysków kapitałowych wynosi 19%.

Co można więc zrobić? Będąc klientem takiego amerykańskiego brokera wystarczy wypełnić amerykański formularz podatkowy W-8BEN (online), w którym potwierdzamy naszą rezydencję podatkową w Polsce. W efekcie stajemy się w pełni zidentyfikowanym klientem i podatek u źródła pobierany będzie w podstawowej (a nie podwójnej) wysokości = 15%. Jednocześnie podlegamy pod umowę o unikaniu podwójnego opodatkowania pomiędzy USA i Polską, dzięki czemu wystarczy zapłacić w Polsce brakujące 4% do pełnego wymiaru polskiego podatku od zysków kapitałowych (łącznie 19%) i w zasadzie jesteśmy OK. 🙂

Na czym polega więc problem polskich biur maklerskich? Z tego co mi wiadomo (plotki mówią, że wyjątkiem jest DM Citi Handlowy, ale osobiście tego nie sprawdzałem) to żaden polski broker nie pozwala wypełnić amerykańskiego formularza W-8BEN. W efekcie – jako klienci polskiego DM nie jesteśmy jednoznacznie identyfikowalni dla Amerykanów, co skutkuje obciążaniem wszystkich dywidend (wypłacanych z tytułu posiadania akcji amerykańskich spółek) u polskiego brokera, podatkiem u źródła w wysokości 30%. Auć!

Jeśli ktoś buduje strategię inwestycyjną opartą np. na amerykańskich spółkach dywidendowych jest to po prostu zbędny i niepożądany koszt znacząco obniżający rentowność inwestowania.

W tym artykule nie będę analizował niuansów, ale warto mieć na uwadze takie punkty:

- To, że potrącono podatek u źródła = 30% zamiast 15%, nie oznacza automatycznie, że w Polsce nie trzeba będzie dopłacić 4%, które dodawałoby sie do podstawowego wymiaru podatku. 😉

- Nawet po wypełnieniu W-8BEN od dywidend niektórych amerykańskich spółek będzie potrącany wyższy podatek u źródła, np. dla firm typu MLP (głównie sektor energetyczny) inwestorom spoza USA naliczany jest podatek w wysokości 37%.

- Nie wszystkie spółki notowane na giełdzie w USA są z USA. 🙂 Przykładowo: w przypadku kanadyjskich spółek pobierany jest kanadyjski podatek u źródła, więc w tym przypadku wskazane jest także wypełnienie analogicznego formularza podatkowego dla Kanady, aby nie spotkała nas niemiła niespodzianka.

No i tu możemy przejść do zasad buchalterii…

Szukasz wiedzy jak inwestować?

Polecam lekturę około 50 artykułów opublikowanych dawno dawno temu w ramach cyklu „Elementarz Inwestora”, który prowadziliśmy wspólnie ze Zbyszkiem Papińskim z bloga AppFunds.

To obszerna pigułka podstaw, które warto wchłonąć i przetrawić zanim wypłyniecie na szersze wody. Wszystko dostępne gratis na obu blogach. 🙂

Jak obliczyć podatek od dywidendy ze spółki zagranicznej?

W teorii obliczanie podatku od dywidendy jest łatwe:

- Trzeba zsumować kwotę otrzymanych przez cały rok dywidend.

- Trzeba wyliczyć ile podatku powinniśmy zapłacić w Polsce (19% od sumy otrzymanych dywidend z punktu 1.)

- Trzeba zsumować kwoty zapłaconego podatku u źródła (withholding tax) od tych dywidend.

- Następnie odjąć od kwoty z punktu 2. kwotę z punktu 3. aby otrzymać kwotę dopłaty do uiszczenia do polskiego urzędu skarbowego.

Niestety pierun tkwi w szczegółach. Rozliczamy się w polskich złotych, ale dywidendy z zagranicznych spółek otrzymujemy w walucie obcej. Fiskus wymaga, abyśmy dokonywali przeliczenia walut według konkretnego scenariusza. Dotyczy to każdej transakcji zakupu i sprzedaży akcji (o czym za chwilę) oraz także otrzymywanych dywidend.

Dla prawidłowości rozliczenia inwestor musi przeliczyć uzyskany przychód z dywidendy uzyskanej w walucie obcej według kursu średniego walut NBP z ostatniego dnia roboczego poprzedzającego dzień otrzymania dywidendy (tzw. D-1).

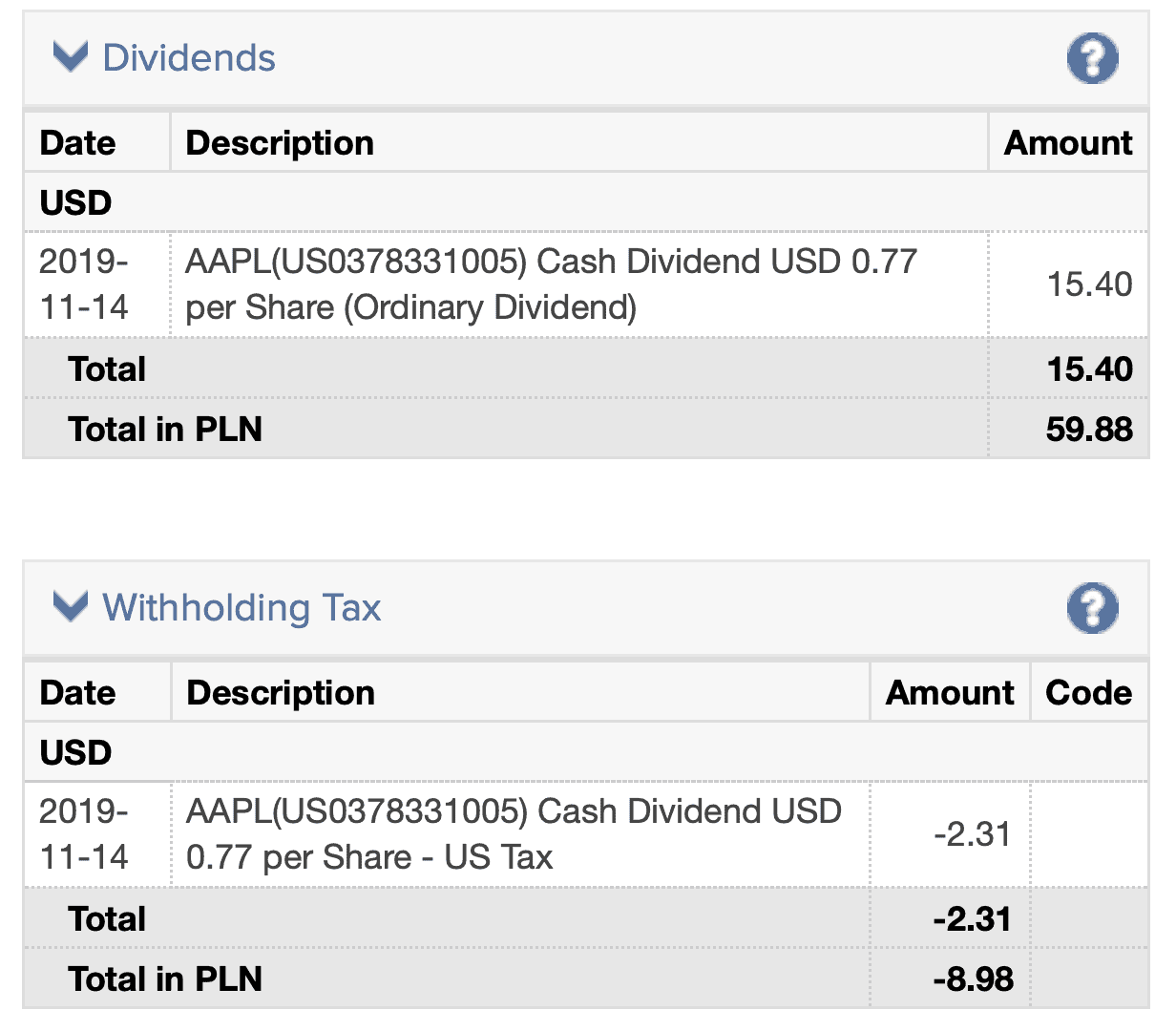

Najłatwiej będzie omówić to na konkretnym przykładzie. Spójrzcie na dywidendę otrzymaną od posiadanych akcji Apple (AAPL) oraz pobrany od niej podatek.

Co prawda broker podał w tym przypadku przeliczenie na PLN, ale ma ono charakter wyłącznie informacyjny. Kwoty w USD trzeba przeliczyć na PLN zgodnie z polskimi przepisami podatkowymi. Jak to zrobić?

- Dniem wypłaty dywidendy jest 14 listopada 2019 r.

- Sprawdzamy w kalendarzu, że poprzednim dniem roboczym była środa 13 listopada i to właśnie z tego dnia przyjmujemy kurs USD opierając się na tabeli średnich kursów walut NBP, czyli tabeli A.

Widać, że jako podstawę obliczeń powinniśmy przyjąć kursy wymiany 3,8902 zł. A więc dalej już z górki:

- Otrzymana dywidenda AAPL = 15,40 USD * 3,8902 = 59,91 zł.

- Pobrany w USA podatek u źródła = 2,31 USD * 3,8902 (bo pobrany był tego samego dnia) = 8,99 zł.

- Obliczamy, że łączny podatek do zapłacenia powinien wynieść 19% od otrzymanej dywidendy, czyli 59,91 zł * 0,19 = 11,38 zł.

- Do dopłaty do polskiego urzędu skarbowego mamy więc różnicę = podatek należny minus to, co pobrano od nas w USA, czyli 11,38 zł – 8,99 zł = 2,39 zł.

Jak obliczyć zysk i podatek ze sprzedaży zagranicznych akcji?

W analogiczny sposób przeliczamy kwoty walutowe przy obliczaniu zysku (lub straty) z obrotu akcjami. Przy czym tu sprawa komplikuje się o tyle, że trzeba pamiętać, że ewentualny zysk lub stratę wyliczamy według zasady „FIFO” (first in, first out), czyli wyliczając przy sprzedaży koszty zakupu przyjmujemy jako koszt kursy akcji według kolejności ich kupowania. Dla uproszczenia zajmijmy się banalnym scenariuszem, w którym najpierw kupujemy, a potem sprzedajemy w innej cenie taką samą liczbę akcji.

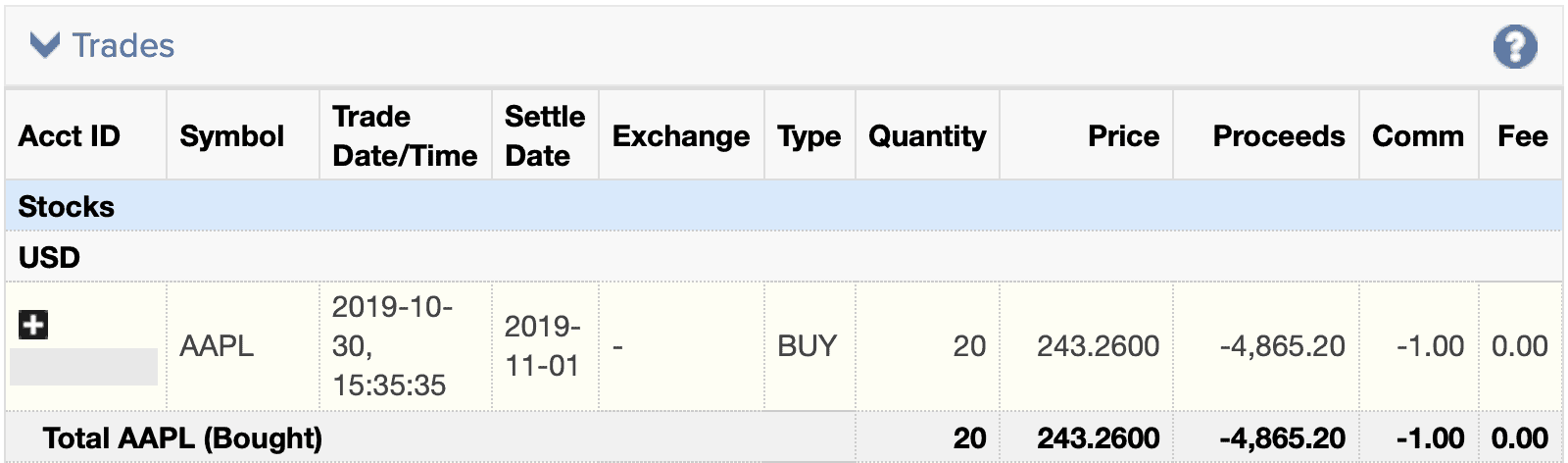

Najpierw kupujemy 20 akcji Apple w jednostkowej cenie 243,26 USD płacąc 1 USD prowizji:

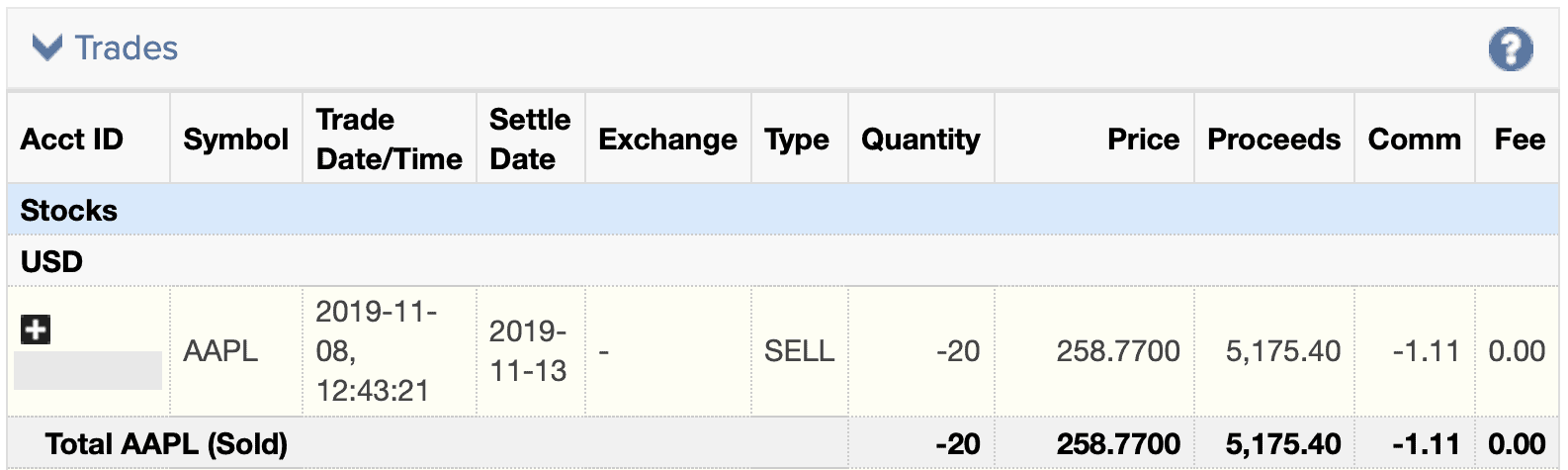

A potem po tygodniu sprzedajemy te 20 akcji po 258,77 USD płacąc 1,11 USD prowizji od sprzedaży:

Przy dywidendach sprawa była prosta. Po prostu otrzymywaliśmy przychód w USD, który trzeba było prawidłowo przeliczyć na PLN. Przy sprzedaży akcji musimy wykonać więcej obliczeń.

W polskim formularzu podatkowym musimy wykazać przychody i koszty związane z obrotem akcjami, przy czym trzeba pamiętać, że:

- Przychód powstaje w momencie zbycia akcji, czyli najprościej mówiąc w dniu realizacji dyspozycji sprzedaży (nieważne kiedy faktycznie środki pojawiają się na koncie).

- Kosztem są przede wszystkim wydatki na nabycie akcji. Dla jasności: te wydatki stają się kosztem dopiero w momencie ich sprzedaży, czyli do PIT-u nie wpisuje się wydatków na nabycie akcji, które nie zostały jeszcze sprzedane. Jeśli tylko kupujemy i chcemy zarabiać na dywidendach nigdy nie pozbywając się akcji, to jedyną rzeczą, którą rozliczamy są przychody z dywidend.

- Kwota kosztów w rocznym zeznaniu PIT może być dodatkowo powiększona o inne koszty związane z obrotem akcjami. Oczywiście każdorazowo trzeba przygotować sobie listę takich kosztów, oraz umieć uzasadnić ich związek z obrotem akcjami. W szczególności mogą być to dodatkowe opłaty na rzecz biura maklerskiego, oraz odsetki od kredytu przyznanego na zakup akcji. Co do np. kosztów literatury fachowej, szkoleń lub płatnych konsultacji – tu opinie US są podzielone. W internecie można znaleźć interpretacje indywidualne, które potwierdzają zasadność niektórych kosztów, jak i takie, które temu przeczą.

Wracając do powyższych transakcji:

- Przychodem jest sprzedaż akcji AAPL w dniu 8 listopada 2019 r. o łącznej wartości 5174,29 USD (poniesiona prowizja od razu pomniejsza przychód).

- Kosztem jest wcześniejszy zakup tej samej liczby akcji AAPL w dniu 30 października 2019 r. za łączną kwotę 4866,20 USD (już z uwzględnieniem prowizji powiększającej wydatki na akcje).

Podobnie jak wcześniej dla każdej z tych transakcji trzeba przyjąć średni kurs wymiany walut NBP z dnia roboczego poprzedzającego dzień transakcji. Jest to odpowiednio:

- 3,8502 zł w dniu 7 listopada, a więc przychód wyniesie: 5174,29 USD * 3,8502 = 19 922,05 zł.

- 3,8598 zł w dniu 29 października, a więc koszt wyniesie: 4866,20 USD * 3,8598 = 18 782,56 zł.

Dochód z tych transakcji wynosi więc 19 922,05 zł – 18 782,56 zł = 1139,49 zł.

Powyżej przeanalizowałem bardzo prosty przypadek. Sytuacja komplikuje się jednak, gdy w różnych datach wykonamy, np. taką sekwencję transakcji:

- Zakup 10 akcji AAPL w cenie np. 245$.

- Zakup kolejnych 30 akcji AAPL w cenie 221$.

- Zakup 20 akcji AAPL w cenie 260$.

- Sprzedaż 45 akcji w cenie 250$ pozostawiając w portfelu kolejne 15 akcji.

Przychód wyliczymy w łatwy sposób, ale policzenie kosztów będzie już wymagało wielokrotnego mnożenia i sumowania w kolejności wcześniejszych zakupów (10 akcji po 245$, 30 akcji po 221$ i 5 akcji po 260$). A jeśli takich spółek w portfelu posiadamy kilkanaście bądź kilkadziesiąt, to robi się z tego naprawdę złożona łamigłówka.

Kiedyś liczyłem to na piechotę, ale w tym roku skorzystałem z usługi USSoft Online opracowanej przez autorów bloga USStocks.pl i żałuję, że zobiłem to dopiero teraz. Mówiąc w dużym skrócie to narzędzie przygotowuje komplet danych do rozliczeń podatkowych w Polsce na podstawie wyciągów z Interactive Brokers i Lynx. Podsumowuje przychody i koszty na akcjach, CFD, ETF-ach, opcjach i futures-ach z uwzględnieniem prowizji, opłat i kursu złotego do waluty danej transakcji. Znaczące ułatwienie dla inwestorów. 🙂 Polecam! Dla jasności: nie mam żadnych korzyści z tym związanych – po prostu jestem zadowolonym użytkownikiem, który opłacił pełną cenę tej usługi.

Poniżej widać efekt działania USSoft Online dla naszej przykładowej spekulacji na akcjach AAPL. To gotowy wydruk, który można sobie dołączyć jako podstawę dla kwot zamieszczonych w PIT. Wszystkie kwoty wyliczane są automatycznie na podstawie wyciągu zaimportowanego od brokera (kliknij, aby powiększyć):

Który PIT do rozliczenia zysków z akcji?

I tu dochodzimy do kluczowego miejsca tego tekstu, czyli skróconej instrukcji wypełniania PIT-u.

Do rozliczania zysku / straty z obrotu akcjami i innymi instrumentami finansowymi (w tym kryptowalutami) służy PIT-38. Od razu uprzedzam, że zyski z dywidend to „inna para kaloszy” – sposób ich wykazywania w PIT opisuję w kolejnej sekcji artykułu.

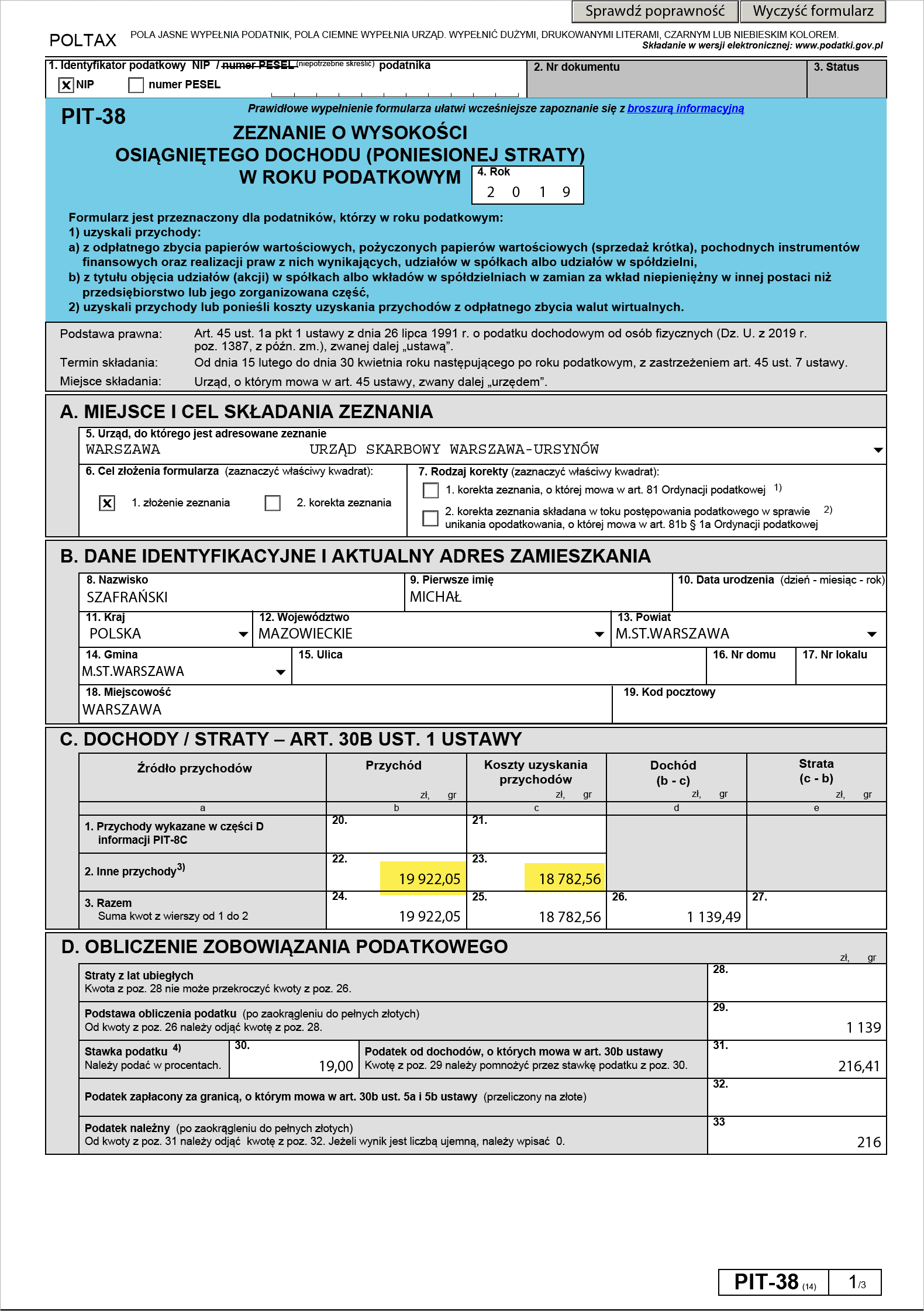

Po zakończeniu roku przygotowujemy i składamy tylko jeden formularz PIT-38, w którym umieszczamy zarówno dane przepisane z formularzy PIT-8C dostarczonych przez polskie biura maklerskie (sumujemy informacje ze wszystkich otrzymanych PIT-8C i wpisujemy je odpowiednio w polach o numerach 20. i 21.), oraz samodzielnie wyliczone kwoty przychodów i kosztów dotyczących obrotu akcjami za granicą. Przychody i koszty z transakcji zagranicznych wpisujemy odpowiednio w polach 22. i 23. w sekcji C. w PIT-38.

Poniżej uzupełniłem nasze przykładowe dane dotyczące zakupu i sprzedaży akcji Apple:

Na żółto zaznaczyłem pola, w które należy wpisać przychody i koszty związane z obrotem akcjami. Jeśli korzystamy z aplikacji e-Deklaracje do wypełniania PIT-38, to kwota dochodu oraz podatku wyliczona zostanie automatycznie. Jak widać, z tytułu osiągniętego zysku, zobowiązani jesteśmy zapłacić 216 zł podatku.

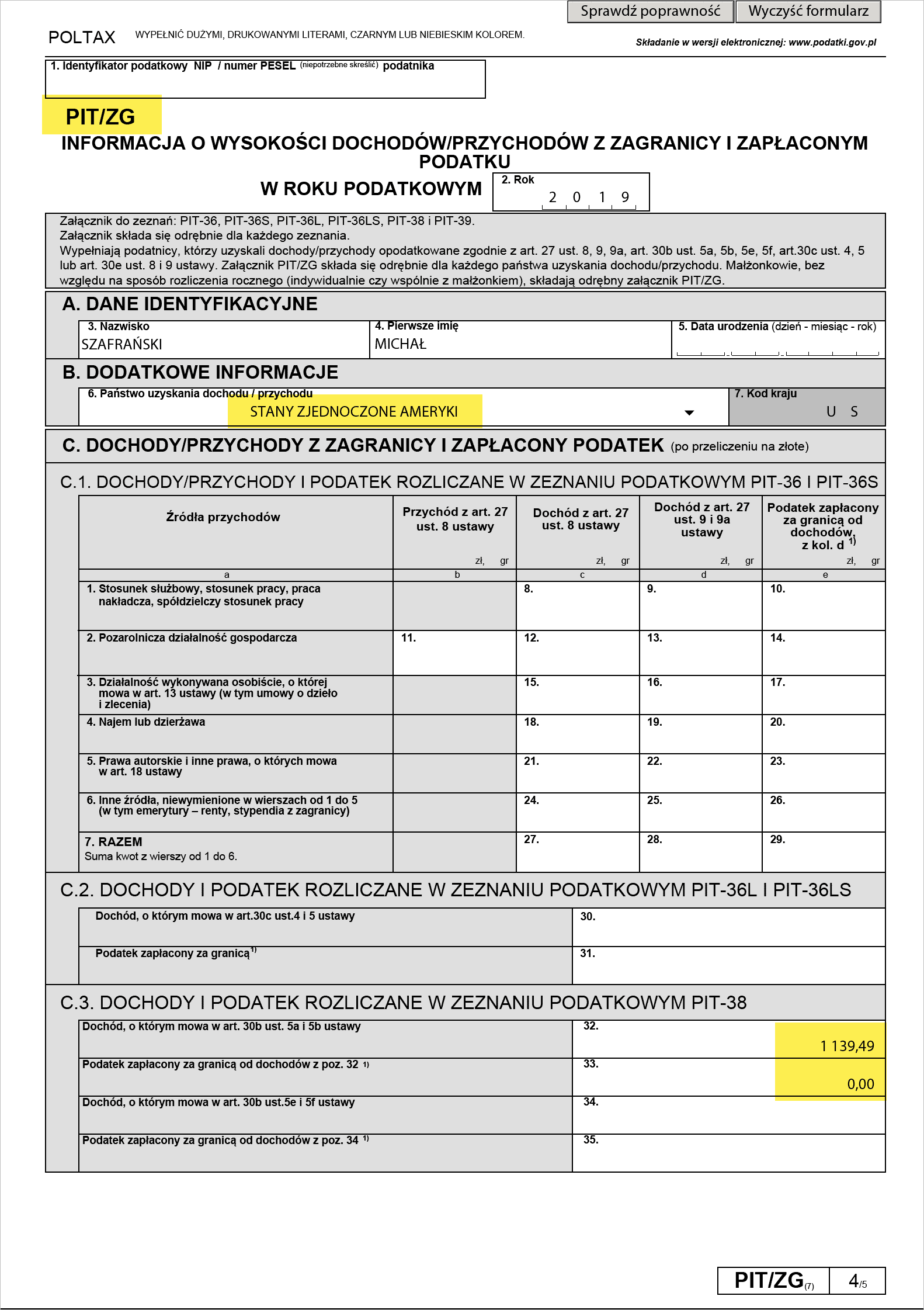

Gdy przychody pochodzą z zagranicy, a tak jest w naszym przypadku, to do PIT-38 należy dodać załącznik PIT/ZG, który wypełniamy określając jaka część dochodu z obrotu akcjami pochodzi z konkretnego kraju.

UWAGA: Składamy oddzielne załączniki PIT/ZG dla każdego państwa uzyskania dochodu. Jeżeli inwestowaliśmy na giełdach np. w trzech krajach, to do jednego zeznania PIT–38 dołączamy trzy załączniki PIT/ZG. Gdybyśmy zapłacili podatek w tych krajach, to w załącznikach PIT/ZG określamy pełne kwoty zapłaconego tam podatku.

W naszym przykładzie PIT/ZG będzie wyglądał następująco (dane wpisujemy w polach 32. i 33. sekcji C.3).

Materiały premium dla #KlanFinNinja

Przypominam, że tydzień temu wystartowały zapisy do „Klanu Finansowych Ninja” – społeczności osób najbardziej zainteresowanych swoim rozwojem finansowym. Uczestnicy tej społeczności, m.in. będą mieli dostęp do dodatkowych materiałów, które towarzyszyć będą merytorycznym wpisom na blogu.

Klan jeszcze nie funkcjonuje, ale żeby dać Wam konkretny przykład, jak to może wyglądać, to publikuję niżej listę materiałów premium, które mogłyby znaleźć się przy tym artykule:

- Dodatkowy komentarz wideo omawiający rozbieżności dotyczące wydatków, które można zakwalifikować jako koszt podatkowy inwestowania.

- Wideo-prezentacja działania usługi USSoft Online.

- Wideo-omówienie, w jaki sposób przygotowuję i przechowuję dokumentację inwestycyjną na potrzeby kontroli Urzędu Skarbowego

- Dostęp do dyskusji na zamkniętym forum #KlanFinNinja.

Dla jasności: to tylko przykład i niekoniecznie wszystkie te materiały zamieściłbym przy tym wpisie.

Już można się zapisywać do Klanu Finansowych Ninja. Aktualnie trwa przedsprzedaż, która zakończy się we wtorek 12 maja o północy. Zapraszam do zapoznania się ze szczegółami . 🙂

Który PIT do rozliczenia przychodów z dywidendy zagranicznej?

Otrzymane dywidendy zagraniczne rozlicza się w inny sposób niż obrót akcjami i w zasadzie wcale nie trzeba stosować do tego formularza PIT-38. Jeśli tylko kupowaliśmy akcje, nie sprzedawaliśmy ich przez cały rok i otrzymywaliśmy dywidendy, to podatki z tego tytułu możemy rozliczyć na swoim podstawowym formularzu rocznym (w zależności od tego, który wypełniamy):

- PIT-36

- PIT-36L jeśli jesteśmy przedsiębiorcą rozliczającym się podatkiem liniowym.

- Ostatecznie można też wybrać PIT-38.

Z ciekawości dopytałem jeszcze Krajową Informację Skarbową prosząc o wskazanie właściwego formularza i otrzymałem następującą odpowiedź:

„Odpowiadając na pytanie informujemy, że sprzedaż akcji należy rozliczyć na zeznaniu PIT-38. Zysk z dywidendy należy rozliczyć w PIT-36 w części N. Od kwoty brutto wyliczamy podatek 19%. Kwotę wyliczonego podatku może pomniejszyć podatek zapłacony zagranicą. Powstałą różnicę wykazujemy w zeznaniu podatkowym.”

Wszystkie te formularze zawierają dokładnie te same pola, więc z perspektywy podatkowej nie ma większego znaczenia, z którego PIT-u korzystamy. W żadnym z tych formularzy nie znajdziecie jednak pola, które zatytułowane byłoby „dywidendy zagraniczne”. Co ciekawsze, nie ma też pola, w którym można byłoby wpisać łączną wartość otrzymanych dywidend.

Przypomnę jeszcze raz wszystkie wyliczenia dotyczące dywidend otrzymanych od akcji Apple:

- Otrzymana dywidenda AAPL = 15,40 USD * 3,8902 = 59,91 zł.

- Pobrany w USA podatek u źródła = 2,31 USD * 3,8902 (bo pobrany był tego samego dnia) = 8,99 zł.

- Obliczamy, że łączny podatek do zapłacenia powinien wynieść 19% od otrzymanej dywidendy, czyli 59,91 zł * 0,19 = 11,38 zł.

- Do dopłaty do polskiego urzędu skarbowego mamy więc różnicę = podatek należny minus to, co pobrano od nas w USA, czyli 11,38 zł – 8,99 zł = 2,39 zł.

Fiskusa nie interesuje ile dywidend otrzymaliśmy. Do PIT-u wpisujemy wyłącznie pozycje 3. i 2. z powyższej listy, czyli odpowiednio:

- Kwotę należnego podatku od przychodów zagranicznych = 11,38 zł.

- Kwotę podatku pobranego już za granicą = 8,99 zł.

Odpowiednie pola znajdziemy na samym końcu formularzy PIT w sekcji, która nazywa się najczęściej „KWOTA DO ZAPŁATY / NADPŁATA”:

- Kwotę należnego podatku wpisuje do pola o enigmatycznej nazwie „Zryczałtowany podatek obliczony od przychodów (dochodów), o których mowa w art. 30a ust. 1 pkt 1–5 ustawy, uzyskanych poza granicami Rzeczypospolitej Polskiej”.

- Kwotę podatku pobranego za granicą wpisujemy do pola „Podatek zapłacony za granicą, o którym mowa w art. 30a ust. 9 ustawy”.

W formularzach za 2019 r. są to odpowiednio:

- W PIT-36 – pola 355, 356, 357 i 358 w sekcji N.

- W PIT-36L – pola 115 i 116 w sekcji K.

- W PIT-38 – pola 45 i 46 w sekcji G.

W kolejnym polu „Różnica pomiędzy zryczałtowanym podatkiem a podatkiem zapłaconym za granicą” powinna nam się automatycznie wyliczyć kwota do dopłaty – w naszym przypadku 2,39 zł. Poniżej rysunek z przykładowymi liczbami wpisanymi do PIT-38.

Pamiętaj o przekazaniu 1% podatku!

Jak zauważycie w przykładowo wypełnionym formularzu PIT-38 wpisany jest numer KRS 0000136833 należący do Polskiej Akcji Humanitarnej (PAH), a cel szczegółowy 1% określiłem jako „Pajacyk – Program dożywiania dzieci”.

Bez względu na to, jak duże podatki płacicie, zdecydowanie warto pamiętać o wskazaniu organizacji pożytku publicznego, którą chcecie obdarować 1% podatku. Nic to nas nie kosztuje i jednocześnie stanowi świetny sposób pomocy tym, którzy bezpośrednio potrzebują pomocy, albo którzy taką pomoc innym organizują.

Podatek od zysków na giełdzie a danina solidarnościowa 4%

Na koniec mam jeszcze wskazówkę dla tej wąskiej grupy Czytelników, którzy zaliczają się do najlepiej zarabiających Polaków.

Od 1 stycznia 2019 r. wszedł w życie nowy podatek – tzw. danina solidarnościowa. Mówiąc w skrócie: wszystkie osoby, które osiągają dochód powyżej 1 miliona złotych rocznie, zobowiązane są płacić dodatkowe 4% podatku od dochodu stanowiącego nadwyżkę ponad ten 1 milion złotych. Podatkowi temu podlega zdecydowana większość dochodów – także te osiągane z działalności gospodarczej opodatkowanej w teorii liniową stawką 19% oraz dochody z odpłatnego zbywania akcji lub pochodnych instrumentów finansowych, które objęte są podatkiem od zysków kapitałowych (podatek Belki) w wysokości 19%. W efekcie, przekraczając 7-cyfrowy dochód roczny, zapłacimy w takim przypadku 19% + 4% = 23% od nadwyżki.

Daninę solidarnościową wypełnia się na specjalnym, nowym formularzu DSF-1. Więcej szczegółów na ten temat znajdziecie w tym artykule.

Tu warto zapamiętać, że:

- Dochód ze sprzedaży papierów wartościowych wlicza się do daniny solidarnościowej.

- Dochód z dywidend NIE wlicza się do daniny solidarnościowej.

I z tym Was zostawię. To kolejny powód, dla którego konstruując swoją strategię inwestycyjną warto rozważyć podejście dywidendowe. Ale o tym szerzej w kolejnych wpisach…

Mam nadzieję, że trochę pomogłem – zwłaszcza początkującym. Trochę późno, ale wyjątkowo w tym roku, ze względu na utrudnienia związane z koronawirusem, mamy czas aż do 31 maja na wypełnienie rocznych PIT-ów za 2019 r. Jeśli jeszcze tego nie zrobiliście, to życzę sprawnego uporania się z tym zadaniem! 🙂

AKTUALIZACJA: Dodatkowe informacje o rozliczaniu zysków

W komentarzach wypunktowaliście kilka wartościowych kwestii. Gorąco zachęcam do ich przeczytania.

Dodatkowo warto mieć na uwadze następujące punkty zgłoszone przez Czytelników:

- Zyski od inwestycji w fundusze zagraniczne rozliczamy się w polu 45. PIT-38, czyli zysk/strata na funduszach zagranicznych nie sumuje się z zyskiem/stratą na inwestycjach w Polsce.

- Sławek podpowiada, aby bardzo uważać a najlepiej nie sprzedawać akcji 31 grudnia – na przełomie roku.

- UWAGA: w przypadku podatku od dywidend wartość podatku zaokrągla się do pełnych złotych więc realnie dopłata powinna wynieść 2 zł. Niestety formularz PDF udostępniony przez MF tego nie uwzględnia, bo inne kategorie dochodów wpisywane w tych samych polach (np. odsetki z zagranicznych depozytów) mają być zaokrąglane do pełnych groszy.

- Jeśli osiągamy stratę, to wykazujemy ją w PIT-38, ale PIT/ZG już w takim przypadku nie wypełniamy.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 213 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Cześć Michał,

Jaki jest twój numer doradcy podatkowego?

?♀️?♀️?♀️

Cześć,

W 2018 roku sprzedałem akcje. W rozliczeniu zaplacilem podatek 19%. Transakcja byla z rynku amerykanskiego. W-8BEN wypelnilem. Czy w tym przypadku nie zaplaculem za duzo podatku (pelne „polskie 19%”, zamiast 15% dla USA i 4% dla US?

Czy w takim przypadku powinienem wykonac korekte? Czy lepiej udac sie do biura podatkowego o poradę jeśli nie jestem w tym biegły? Pozdrawiam

Hej Paweł,

Od sprzedaży akcji prawdopodobnie nie zapłaciłeś żadnego podatku w USA (podatek u źródła pobierany jest od otrzymywanych dywidend), więc w Polsce powinieneś odprowadzić 19% od zysku z takiej transakcji. Nie wiem jednak jak przeliczałeś kursy, czy uwzględniłeś koszty itp.

Jeśli masz wątpliwości, to polecam skonsultowanie się z doradcą podatkowym.

Pozdrawiam!

Dzięki za podsumowanie – ja też tak liczę, ale miło się upewnić, że robię to dobrze.

Trzy pytania, na które nie znalazłem odpowiedzi:

* czy w przypadku straty z kupna/sprzedaży amerykańskich akcji należy składać PIT/ZG ? Z tego, co widzę, to w komórce (32) widnieje słowo „Dochód”. eDeklaracje nie pozwalają wpisać tam ujemnej liczby.

* czy do dywidend z zagranicy należy też składać PIT/ZG ?

* czy w przypadku konta w polskim DM i podatku 30% od dywidend z USA należy dopłacać 4% podatku w PL (wynikające z braku W-8BEN), czy po prostu można założyć, że DM w PIT-8C policzy wszystko za nas ?

Hej Alojzy,

Całą moja poniższa odpowiedź jest na zasadzie „mi się wydaje”, więc nie traktuj jej jako wiążącej, tylko skonsultuj się z KIS / US / doradcą:

Ad. 1) Nie wiem na szybko.

Ad. 2) Moim zdaniem nie.

Ad. 3) Co do pobrania 30% przez polski DM, to sprawa jest grubsza niż się wydaje. Z tego co słyszałem, to fiskus przejawia takie stanowisko:

– umowa o unikaniu podwójnego opodatkowania między Polską i USA mówi o stawce 15% podatku u źródła.

– to nic, że pobrano Ci 30% – masz dopłacić 4% do tych 15%.

A i jeszcze jedna kwestia, o której nie wspomniałem we wpisie a jest ważna: przykładowo BOSSA (DM BOŚ) nie wystawia w ogóle PIT-8C jeśli nie było sprzedaży akcji w danym roku. Dywidendy mogły wpływać, a PIT-8C nie dostaniesz. Musisz sam sobie pobrać raport finansowy, zweryfikować ile Ci pobrali, ile to by było te 15% i zapewne (nie mam pewności, ale przeróżne źródła na to wskazują) dopłacić te 4% pomimo, że pobrali Ci tak naprawdę 30%.

W skrócie: inwestowanie w zagraniczne akcje dywidendowe przez polskie biura maklerskie działające na zasadzie „pośrednika” i nie umożliwiające wypełnienia deklaracji W-8BEN, może być bardzo kosztowną operacją.

Pozdrawiam!

Hej Michał,

Dzięki za odpowiedź. Zadzwoniłem na szybko do BOSSA i Pan z infolinii powiedział, że przez mnogość i niejednoznaczność przepisów oni się nie zajmują rozliczaniem zagranicznych dywidend i na PIT-8C umieszczają tylko rozliczenie kupna/sprzedaży akcji.

Problem z doradcami podatkowymi jest taki, że nikt nie chce się tego podjąć. Jeśli znasz jakiegoś specjalistę, to proszę o podesłanie kontatku na mojego maila (powinieneś go widzieć przy moim komentarzu).

Pozdrawiam,

Alojzy

Hej Alojzy,

Tak – wiem, że tak u nich jest. Czyli mówiąc krótko: BOSSA w zasadzie eliminuje kolejny powód, który mógł stanowić o ich przewadze w stosunku do brokerów zagranicznych, skoro przerzuca odpowiedzialność za rozliczenie dywidend na inwestora.

Niestety nie znam doradcy podatkowego, który siedziałby w temacie i byłby godny polecenia. Ale też nie szukałem…

Pozdrawiam

Cześć Michał!?

Dzięki bardzo za super artykuł, ale jak większość mam pytanie ?

Firma podarowała wszystkim pracownikom po 10 swoich akcji, w ciągu roku były tam jakieś dywidendy które są widoczne na koncie maklerskim, ale nikt nic na konto nie dostał z tego tytułu. Czy takie niewypłacone środki także się rozlicza w PIT ?

Tylko jedna korekta: Tym, którzy osiągnęli zysk podatkowy, dajemy formularz, z którego dane łatwo przenieść do PIT/ZG.

Super artykuł.

Pozdrawiam

Dziękuję za informację! Super! Przepraszam za pomyłkę i aktualizuję artykuł.

Pozdrawiam!

Hej, dzięki!

Rozkminiam od miesiąca jak to dobrze rozliczyć 🙂

Adam

Cieszę się, że się przydało w porę. 🙂

Cześć Michał,

Standardowo super artykuł 🙂

Mam pytanie troszkę nie w temacie jeśli można oczywiście 🙂

Pytanie odnośnie przytoczonego we wpisie domu maklerskiego Interactive Brokers, mianowicie czy istnieje jakiś minimalny próg wejścia żeby założyć tam konto?

Wetnę się w słowo, ale akurat odpowiedź znam :).

W IB od niedawna nie ma żadnego progu wejścia, ale jeśli będziesz tam trzymał mniej niż $2000, to miesięczna opłata za utrzymanie konta wyniesie nie $10, a $20. Ot, taka kara dla małych depozytów.

Dodam, że od miesięcznej opłaty odliczasz wszystkie prowizje wygenerowane dla IB. Np. w ciągu miesiąca zapłacisz $5.5 prowizji za transakcje. Miesięczna opłata wyniesie dodatkowe $4.5 (lub dodatkowe $14.5, jeśli masz niewielki depozyt).

Dzięki za rozjaśnienie sprawy 🙂

No i super, że Alojzy rozjaśnił, bo coś się zmieniało w ofercie a ja założyłem konto już dawno temu z założeniem spełnienia wymogu do braku jakichkolwiek opłat (wtedy). 🙂

Wtedy powyżej 100.000$ nie było żadnych opłat miesięcznych i też miało się chyba kilka miesięcy na spełnienie tego wymogu, bo pamiętam, że pomimo, że spodziewałem się opłat na początku, to mi ich nie naliczono ani w pierwszym ani w drugim miesiącu.

Pozdrawiam!

Czy owe 2000$ o których mówi Alojzy i 100.000$ o których Michał mówi to jest saldo moich inwestycji (np. zainwestowanych w akcje) czy muszę może tyle trzymać na ich koncie i nie mogę ich ruszyć aby coś kupić?

Michał,

A co z takim scenariuszem? W ciągu roku wykonuję X operacji kupna/sprzedaży. Na części zarabiam, na części tracę. Czy straty można w jakiś sposób odliczyć? Zastanawiam się na taką sytuacją – 1 stycznia zaczynam inwestycje z poziomu 10 000$. Dobrze mi idzie i cały czas zarabiam spekulując dochodząc do poziomu 15 000$ w portfelu. Niestety przychodzi bessa, tracę 6 000$ kończąc rok z kwotą 9 000$. Czy to oznacza, że mogę nie zapłacić podatku? Czy dostanę jeszcze w plecy, bo od tego co zarobiłem podatek jest konieczny?

Z góry dziękuję za odpowiedź.

Pozdrawiam.

Hej Seweryn,

Z tego co pamięta, to stratę masz prawo rozliczyć w ciągu pięciu kolejnych lat w każdym roku potrącając sobie z zysków max 50 procent wysokości straty. Krótko mówiąc – o ile dochody z giełdy będą w kolejnych latach wystarczające – to w ciągu dwóch lat rozliczysz całą stratę z tego stratnego roku.

Oczywiście stratę można rozliczać tylko w obrębie tej samej grupy – czyli straty na giełdzie z dochodów w kolejnych latach z giełdy.

Tu warto wspomnieć jeszcze o możliwościach pewnej optymalizacji podatkowej. Przykładowo: wiedząc jakie masz zyski w danym roku można świadomie dokonać pewnego rebalancingu potfela / uciąć „kiszone” stratne pozycje w tym samym roku, aby zredukować dochód i podatek, który w przeciwnym wypadku tak czy siak musiałbyś zapłacić. Z tego powodu warto wyliczać swoje zobowiązania podatkowe w miarę na bieżąco, aby w bardziej przemyślany sposób zarządzać portfelem i redukować całościowe koszty inwestowania. 😉

Pozdrawiam

Dziękuję. Czas poszukać ogarniętego doradcy podatkowego 😉

Czesc Michal,

dziękuję bardzo za ten artykuł. Przynajmniej teraz wiem, że zrobiłem wszystko dobrze. Wcześniej miałem problemy z wypełnieniem formularzy.

Pozdrawiam!

Cześć Michał

Czy był może już jakiś artykuł o Twoich pierwszych krokach Interactive Brokers?

(wchodziłeś przez stronę co.uk czy com?)

Jak dokonywałeś transferu USD z polskiego banku i po jakich kosztach?

Jakie narzędzie używałeś do handlu?

Itd?

Pozdrawiam

Marcin

Hej Marcin,

Nie – nie było takiego artykułu. Krótko:

– Klienci z Polski obsługiwani logują się przez co.uk.

– Przelewy można robić w walutach, ale najwygodniej jest przelać w PLN (IB ma polskie konto w Citibanku) i wymienić już u nich po kursach fx.

– Najwygodniej jest mi składać zlecenia przez aplikację Trader Workstation dostarczaną przez IB. Zdarza mi się też działać przez interfejs web. Mają też apkę mobilną, ale ja mam nadal mały iPhone SE (stary) więc czasami tylko do poglądu wykorzystuję albo czytania komunikatów.

Pozdrawiam

Cześć,

Dzięki za poradnik. Obawiam się, że są w nim błędy.

1)Daty do przewalutowania wyznacza się inaczej, to złożona sprawa… Przy założeniu tego prostego wariantu zakupu, a później sprzedaży całego pakietu akcji to wg mnie będzie tak:

Koszty: ((cena akcji zakupionych * ilość akcji zakupionych) + prowizja z zakupu) * kurs waluty z dnia poprzedniego od daty zakupu) + (prowizja ze sprzedaży * kurs waluty z dnia poprzedniego od daty sprzedaży).

Przychód: (cena akcji sprzedanych * ilość akcji sprzedanych * kurs waluty z dnia rozliczenia transakcji i jest to data sprzedaży plus dwa dni robocze w USA, tą datę można pobrać od IB w specjalnie zdefiniowanej Flex Query).

Sytuacja znacznie się komplikuje jak sprzedajemy tylko część akcji – wtedy można jako koszt potraktować prowizję z zakupu tylko w takiej części w jakiej sprzedaliśmy akcje np. 50% jeśli sprzedaliśmy połowę akcji z tej transakcji zakupu.

Dłubię sobie od jakiegoś czasu program, który to liczy.

2)Te daty mają jeszcze większe znaczenie w przypadku sprzedaży akcji np. 31 grudnia. Wtedy ta transakcja przechodzi na następny rok. To proponuję koniecznie dopisać do artykułu.

A jeśli chodzi o US, to bardzo wątpię, że ktoś jest w stanie to dokładnie sprawdzić więc te daty z pierwszego punktu pewnie nie mają znaczenia. 🙂

Pozdrawiam.

Michał,

Świetna robota! Ja aby do tego dojść spędziłem tygodnie czytając różne opracowania i artykuły – a Ty podałeś to na tacy.

Fajnie, że tak promujesz zagraniczne biura.

Brakuje mi tylko informacji czy jesteś w IB zarejestrowany jako Ty czy wspólnie z żoną.

Jeśli sam to jak dostanie się do Waszych pieniędzy żona z amerykańskiego biura DM w przypadku zdarzenia jakiego nikomu nie życzę.

Hej,

Odnośnie scenariusza z częściową sprzedażą akcji: trzeba pamiętać, że broker może raportować, która część akcji została sprzedana inaczej niż potrzebujemy tego do rozliczenia (więc cena zakupu może się rozjechać). Jeśli dobrze pamiętam to w IB jest opcja w konfiguracji, która pozwala to zmienić i to może trochę uprościć sprawę. Ja ostatecznie po prostu robię zrzut wszystkich transakcji i ręcznie próbuję to wszystko poukładać (jakoś nie mam zaufania do automatycznych narzędzi).

Co do wyszukiwania kursów, to wydaje mi się, że są już narzędzia, które automatyzują ten proces przynajmniej częściowo. Dość często używam przeliczpokursienbp.pl. Bardzo proste, bez wodotrysków, ale za darmo 🙂

Pozdrawiam,

Jacek

Cześć Michał

Dzięki za artykuł. Totalne mięso zwłaszcza dla osób, które dopiero rozpoczynają przygodę z prawdziwym inwestowaniem i będą musiały się z tym zmierzyć.

To co widac po powyższych komentarzach, to że temat jest bardzo bardzo złożony i wielowątkowy. Niekoniecznie ktoś kto „zna się” na inwestowaniu jest w stanie biegle poruszać się w tych zagadnieniach podatkowych. Widać też, że wszyscy mają problem ze znalezieniem odpowiedniego i kompetętnego doradcy podatkowego w tym zakresie. Rozwiązaniem mogłoby być polecenie przez Ciebie takiej osoby, czy też zrobienie z nią podcastu w tej tematyce(gdzie i jak szukac wiedzy, porady). Oczywiście jeżeli tylko znasz kogoś takiego, lub napotkasz w bliższej lub dalszej przyszłości. Myślę, że Roman Szczepankiewicz może być dobrym przykładem.

Przybijam onlineową piątkę

Super artykuł.

Jedno pytanie. Jestem rezydentem Irlandii, gdzie nie muszę płacić podatku od zysków uzyskanych poza terenem Irlandii.

W przypadku przeprowadzania przelewów do brokera z polskiego konta również muszę zapłacić różnicę 4% w Polsce?

Hje Krystian,

Jeśli jesteś irlandzkim rezydentem i tam płacisz podatki, to polecam konsultację z irlandzkim doradcą podatkowym. Artykuł opisuje sytuację osób z polską rezydenturą podatkową.

Pozdrawiam!

Obszernie i konkretnie. Brakuje tu jednak jednego elementu, który jest lekkim horrorem. Piszę o walutach i zyskach/stratach, które z nimi są związane. Obracając cały czas akcjami w np. USD należy pamiętać, że dla fiskusa dokonujemy też licznych transakcji na walutach. Jeśli kupujemy akcje np. w dolarach to jednocześnie dla celów podatkowych sprzedajemy (po kursie NBP) USD, a gdy sprzedajemy to kupujemy te dolary z innym kursem NBP (jeśli dzień się różni). Załóżmy, że mamy 1000 $ i kupujemy za to akcje (kurs NBP niech będzie 4,0000) . Sprzedajemy je za 1200 $ (kurs NBP po 4,2500). Zysk wykazany metodą opisaną wynosi 1200*4,2500 – 1000*4,0000 = 5100 – 4000 = 1100 zł. (dla uproszczenia kwoty po prowizjach i wszelkich kosztach). Jednak gdy następnym razem kupimy akcje za te 1200 $ ale kurs NBP spadnie ponownie do 4,0000 to de facto sprzedamy wówczas dolary po 4,0000, które wcześniej kupiliśmy po 4,2500 !

Skutek to strata na walutach 300 zł, której nie można kompensować z zyskami z akcji czy z dywidend.

Michał – akcje kupujesz za USD. Czy kupujesz w tym celu USD poprzez Interactive Brokers lub w inny sposób? W jaki sposób podchodzisz do tematu rozliczenia podatku z tytułu sprzedaży waluty z zyskiem przy transferze zysków na rachunek w Polsce?

Hej Mart,

W pewnym sensie mam proste podejście do inwestowania – wpłacam PLN, wymieniam na waluty w IB i niczego nie wypłacam. Na razie przychody z dywidend również w całości reinwestuję. Szczerze mówiąc, idealny scenariusz na nie-zarobkową końcówkę życia, to posiadanie akcji i ETF-ów, i wypłacanie tylko zysków z tytułu rosnących dywidend i w ten sposób finansowanie życia.

Nawet dokonując ruchów w portfelu, rebalancingu, czy rezygnacji z utrzymywania konkretnych pozycji – nie wypłacam tych pieniędzy, tylko kupuję inne papiery.

Pozdrawiam!

Cześć Michał,

Mam taki ciekawy hipotetyczny case: posiadam rachunek maklerski w ramach IKZE, zakupiłem akcje rosyjskiej spółki Gazprom notowanej na giełdzie w USA i otrzymałem dywidendę. Jak w tym przypadku wygląda kwestia zapłaty podatku od dywidendy do Urzędu Skarbowego?

Z góry dziękuję i pozdrawiam,

Michał

Hej Michał,

Co do zasady dochody z IKZE są zwolnione z podatku od zysków kapitałowych, więc nic nie musisz dopłacać w PL.

A w przypadku Gazpromu, to zapewne masz ADR-y, więc tam proponuję zwrócić uwagę, jaki tak naprawdę naliczono Ci podatek u źródła w przypadku wypłaty dywidendy (porównaj sobie wysokość zadeklarowanej dywidendy z tym co rzeczywiście otrzymałeś na rachunek maklerski). Sam jestem ciekawy. W teorii powinien zostać pobrany tylko podatek u źródła w Rosji (też 15%) i Amerykanie powinni wypłacić resztę dywidendy już bez potrącania czegokolwiek po swojej stronie. No, ale jak nie ma W-8BEN, to może się okazać, że jednak coś tam dodatkowo „zniknęło” po drodze. Ciekawy jestem ile – kolejne 15%, czy dodatkowe 30%, czyli amerykański podatek u źródła w podwójnej wysokości. A może nic. Nie wiem, bo świadomie nie ćwiczę takich przypadków na rachunkach w polskich domach maklerskich.

Pozdrawiam!

Tak się składa, że jestem posiadaczem akcji Gazpromu poprzez amerykańskie ADR-y notowane na giełdzie w Londynie więc mogę powiedzieć jak wygląda kwestia pobieranego podatku od dywidend. W moim przypadku broker pobiera 15% podatku od wypłacanych dywidend.

Daniel, a jakiego brokera używasz polskiego czy zagranicznego?

Bo też mam Gazprom notowany na LSE, i zastanawiam się jak to będzie z xtb.

Hej

Czy kupowałeś może ten ADR na Gazprom przez XTB? Mógłbyś mi napisać ile odjeli z dywidendy? Myślę o inwestowaniu w ADRy na rosyjskie spółki przez xtb ale mam wątpliwości bo twierdzą że z ADRów rejestrowanych w USA (czyli np gazprom) sciągane jest 30% z dywidendy.

Kupowałem Gazprom na xtb, zjadło 15% podatku

Napisałeś że „Do dopłaty do polskiego urzędu skarbowego mamy więc różnicę = podatek należny minus to, co pobrano od nas w USA, czyli 11,38 zł – 8,99 zł = 2,39 zł.” – w przypadku podatku od dywidend wartość podatku zaokrągla się do pełnych złotych więc realnie dopłata wynieść powinna 2 zł. Niestety formularz PDF udostępniony przez MF tego nie uwzględnia, bo inne kategorie dochodów wpisywane w tych samych polach (np odsetki z zagranicznych depozytów) mają być zaokrąglane do pełnych groszy.

Hej Olek,

Ja robię tak, jak mi formularz e-Deklaracji każe, więc dlatego nie stosuję zaokrąglenia do pełnych złotych. Myślę, że linia obrony, gdyby ktoś z US się przyczepił, jest w tym przypadku stosunkowo prosta. 😉

Pozdrawiam

Witam,

Kolega Olek oczywiście ma rację, podatki od dywidend zagranicznych należy zaokrąglić do pełnych złotych. Mówi o tym art. 63 Ordynacji Podatkowej. Ust. 1-3 mówią o zaokrąglaniu do pełnych groszy, ale dotyczą odsetek itp., natomiast dywidendy wymienione są w ust. 4, czyli standardowo zaokrąglamy do pełnych złotych.

Oczywiście są to groszowe sprawy, więc nikt nie powinien z tego strzelać, ale to Skarbówka…

Pozdrowienia

Linia obrony że „formularz mi tak wypełnił” może się nie sprawdzić, przecież nawet jak przepiszemy błędny pit-11 od pracodawcy to odpowiadamy za to my 🙂

Wartości wpisane w pola dywidenda od akcji zagranicznych i dywidenda zapłacona za granicą powinny być zaokrąglone do pełnych złotych. W Twoim przykładzie akurat jest to na Twoja niekorzyść bo płacisz te 39 groszy więcej, ale jak znam nasza Skarbówkę to jak ktoś zapłaci 49 groszy za mało mogą się przyczepić.

@Olek widzę, że ogarniasz temat, więc podpowiedz, czego dotyczy sekcja I pole 61 w PIT-38? Tam też się wpisuje jakieś tajemnicze dywidendy?

@Michał, czekam na poprawę grafiki z zaokrągleniami do pełnych złotych 🙂

Kiedyś szukałem info na ten temat – artykuły do których odnosi się opis tej sekcji są strasznie zawiłe, zdołałem ustalić że chodzi tam o dochód uzyskany z rachunków zbiorczych (np jedno konto maklerskie na którym są akcje należące do wielu osób), kiedy dom maklerski rozlicza te podatek łącznie – nie grzebałem dalej bo uznałem że mnie to zdecydowanie nie dotyczy 🙂

Cześć wszystkim, czy macie pomysł co zrobić jeżeli różnica między podatkiem pobranym a należnym od dywidend zagranicznych to 26gr? Mam to do 0 zaokrąglić i składać, czy w ogóle sobie darować składanie czegokolwiek…?

Michale, bardzo merytoryczny artykuł, jedna uwaga odnośnie zaokrągleń. Zgodnie z art 63 Ordynacji podatkowej także podstawę opodatkowania powinieneś zaokrąglić do pełnych złotych. Czyli w Twoim przykładzie dywidendy z Apple zryczałtowany podatek liczysz od podstawy 60 zł i do zeznania te 19% wpisujesz 11,40 zł. W tym przypadku nie wpłynie to na podatek do zapłaty, ale jeśliby ktoś otrzymując dywidendy z wielu spółek do każdej nie robił tego zaokrąglenia, to błędy mogą się nagromadzić i wpłynąć na nieprawidłową kwotę podatku.

Pozdrawiam

Wiesław

Mała korekta – zaokrąglenie, o którym pisałem w przypadku dywidend z kilku spółek zagranicznych w danym roku robimy już na łącznej kwocie dywidend brutto przeliczonych na PLN

Z czego wynika, że zaokrąglenie powinno być dla sumy a nie dla każdej dywidendy osobno? Jakaś podstawa prawna? Z moich badań wynika, że powinno to być jednak dla każdej pozycji osobno. Ale dostępna materia jest dość nieprecyzyjna. Więc pytanie skąd wniosek, że zaokrąglenie jest dla sumy a nie dla każdej dywidendy osobno?

Słuszna uwaga. W ustawie została użyta liczba mnoga: ” Podstawy opodatkowania”. Dla mnie wynika z tego, że każdą dywidendę, po przeliczeniu na PLN, należy zaokrąglić do pełnych złotych i od tej kwoty liczyć podatki.

Czy mógłbym prosić o wskazanie, który punkt podstawy prawnej mówi o tym, że należy zaokrąglić podstawę opodatkowania (dla każdej dywidendy osobno lub dla sumy dywidend) oraz następnie zaokrąglić wyliczony podatek?

Co więcej, czy zaokrąglenie ma być do pełnych złotych, czy może do pełnych groszy w górę. Pozycja G.47 w PIT-38 mówi o zaokrągleniu do pełnych złotych, ale przypis nr 5 przy tej pozycji mówi o zaokrągleniu do pełnych groszy.

W e-Deklaracjach można już edytować pole G.47, więc obliczoną automatycznie przez program kwotę z groszami należy samemu zaokrąglić i zmienić.

Czesc Michal, fajny artykul, brakuje mi tylko jednej informacje: jesli ktos ma akcje u amerykanskiego maklera ktore sobie po prostu leza (z mysla ze to wieloletnie uregulowanie kapitalu) i jest wyplacana regularnie dywidenda, to u nas w zeznaniu podatkowym trzeba ja podawac co roku (oczywsicie tylko nowe dywidendy) czy dopiero jak przelejemy pieniadze do Polski ?

Hej Seba,

Uzyskałeś dochód = musisz zapłacić podatek. Nikogo nie interesuje czy sobie je przelałeś do Polski, czy kupiłeś za nie kolejne akcje.

Pozdrawiam!

Dzieki Michal. Wiecej strace czasu na wypelnianie tego niz to warte, ale jak mus to mus 🙂

Fajnie ze znowu piszesz.

1.michale: jak ktos kupuje przez gpw akcje czy etfy z gpw m cos w ciagu roku sprzedal to na podatki gov pl sam mu podstawi pit do rozliczenia i tylko zatwierdzamy jak sie zgadza ile do zaplaty?(tak jak przy picie za umowe o prace?),

2.a jak wygladaja wygladaja dywidendty z etfu na sp500 na gpw? dywdidena opodatkowana 19%?

3. przy kontach ike/ikza nic nie robimy rok w roku , a dopiero jak sprzedamy albo bedziemy wyplacac pieniadze to wtedy rozliczamy?

Genialny artykuł (jak zawsze). Super zobaczyć tyle Twoich odpowiedzi w komentarzach. 🙂

Hej, dzieki za artykul. Z mojej strony podpowiem ze mozesz jeszcze bardziej obnizyc koszty transakcji w Interaktive Brokers. Jezeli obecnie placisz minimum 1 USD oznacza to ze jestes w “fixed pricing model”. Minimalne prowizje dla malych transakcji spadna ponizej 1 USD (doslownie bedziesz placil czesci dolara za transakcje jesli w ustawieniach konta zmienisz swoj pricing model na “tiered”. Sprawdzilem i u mnie dziala. Mam tez nizsze koszty kupujac na London stock exchange kupujac tam ADRy w USD oraz lokalne akcje w GBP. Rowniez w CAD w Toronto place mniej takze polecam zmiane. Pamietaj tylko ze zmiana nie jest automatycznie aktywowana po tym jak klikniesz – ktos musi ja zaakceptowac takze bedzie dzialac nastepnego dnia roboczego.

A generalnie dla zainteresowanych kosztami w Degiro vs Interactive Brokers polecam ponizszy wpis na blogu.

https://thepoorswiss.com/degiro-vs-interactive-brokers-european-portfolio/

Pozdrawiam!

Hej Jaros,

Dzięki wielkie. Dobra sugestia. Wolałem prosty model „Fixed” bo „Tiered” ma tyle składowych, że zęby aż mnie bolały od rozkminiania ile tak naprawdę zapłacę. Ale rzeczywiście – spróbuję się przełączyć i zweryfikuję koszty.

Pozdrawiam!

Cześć,

Mam dość specyficzny case związany z rozliczeniem wykupu opcji na akcję ze Stanów, może ktoś będzie w stanie pomóc.

Na początku tego roku zrealizowałem wykup opcji na akcje amerykańskiej spółki poprzez konto w Merrill Lynch. Opcje dostałem w ramach nagrody motywacyjnej będąc zatrudnionym na umowę o pracę w Polsce (spółka córka tej amerykańskiej firmy). Wykupione środki w USD trafiły na moje konto walutowe w Polsce i na razie nie zamierzam ich wymieniać na złotówki.

Jak to rozliczyć podatkowo?

To czy uzyskane środki wymieniłeś z usd na pln fiskusa nie interesuje – patrzysz ile usd dostałeś i przeliczasz wg kursu d-1 tak jak mówił Michał.

Dalsze konkrety wymagają szczegółów – piszesz ze opcje „wykupiłeś”. Musiałeś wstępnie wydać swoje pieniądze? Czy to działało tak że miałeś opcje na wykup akcji za powiedzmy 10usd, ich kurs akurat wynosił 15usd i dostałeś na konto po prostu 5usd * liczba akcji/opcji? Z punktu widzenia podatkowego to może mieć znaczenie. Możesz poszukać interpretacji podatkowych dotyczących podobnych sytuacji, ale najbezpieczniej byłoby znaleźć doradcę który w takich sprawach jest obeznany.

Nie, nie musiałem wstępnie wydawać swoich pieniędzy, bo był to swego rodzaju bonus (premia) od pracodawcy. Była ustalona cena wykupu powiedzmy właśnie 10 USD, a ja realizując opcję sprzedałem je za powiedzmy 15 USD, wiec tak jak piszesz ta różnica 5 USD x ilość opcji to mój „zysk”, który wypłaciłem i przelałem na konto walutowe w Polsce.

Spróbuję znaleźć interpretację, dzięki Olek!

Witam;

Bardzo ciekawy artykuł, jasno tłumaczy sposób postępowania. Niestety mam problem.

Planuję zamknięcie udziałów w funduszu pracowniczym – oszczędności z kilkunastu lat.

Jak podejść do sytuacji , gdy nie można udokumentować kosztu zakupu (fundusz inwestycyjny dla pracowników spółki córki zagranicznej korporacji). Po upływie kilkunastu lat nie mam dokumentów dotyczących zakupu , a ze strony www funduszu mogę wyciągnąć tylko saldo i stan na dziś , oraz operacje z ostatnich 5 lat. ok 5 lat temu zmienił się operator obsługujący ten fundusz, Prawdopodobnie byłby dostępny bilans na dzień przejęcia obsługi przez nowego operatora.

Pytania

1.CZy można założyć że cena akcji z dnia tego bilansu otwarcia to cena zakupu i koszt do rozliczenia podatku?

2.Zakładając że nie mogę udokumentować zakupu udziałów w funduszu to powinienem zapłacić podatek od całej wartości posiadanych udziałów ? To byłby cios :).

Pozdrawiam.

Czesc Michal,

super artykul, dzieki! Inwestujesz za posrednictwem Interactive Broker. Wiem z poprzednich artykulow ze jestes zwolennikiem amerykanskich ETFow. Po wprowadzeniu dyrektywy MIFID II, z tego co wiem to IB nie pozwala na kupno amerykanskich ETFow. Jak sobie z tym poradziles? Czy sa na rynku brokerzy ktorzy pozwalaja na kupno amerykanskich ETFow przez mieszkanca Unii Europejskiej? Wiem ze DIF Broker na to pozwala, ale ich prowizje są ogromne…

Pozdrawiam,

Lukasz

Hej Łukasz,

Dzięki za dobre pytanie. Są generalnie 3 sposoby:

1) Zakup odpowiedników europejskich tych ETF-ów. Polecam wyszukanie sobie na JustETF.com 🙂

2) Zakup „zakazanych” ETF-ów przez opcje. Minus taki, że 1 opcja = 100 jednostek ETF. Da się tak obejść ograniczenie. Sprawdzone.

3) Uzyskanie statusu inwestora profesjonalnego, ale do tego w IB potrzeba salda konta = 500.000$. 😉

Pozdrawiam!

Co do wariantu 2) – rozumiem ze jezli ETF normalnie placi dywidende to posiadajac opcje na ten ETF dywidenda juz nie przysluguje? Zgadza sie?

Napisałeś że sumuje się dywidendy i podatki zapłacone zagranicą.

Jak to wygląda w przypadku gdy otrzymuje dywidendę np z Francji gdzie podatek jest 29% oraz z Anglii gdzie podatek jest 0% bo jeśli to wszystko można zsumować to w takiej sytuacji możnaby tak dobrać akcje żeby w Polsce nie płacić nic podatku od angielskiej dywidendy.

Bo w sytuacji gdy mam tylko akcje z Francji 29% podatku zapłaciłem za granicą w Polsce nie dopłacam. W sytuacji gdy mam akcje z Anglii w Polsce place 19% ale jeśli zmieszam te papiery w odpowiedniej proporcji to wyjdzie że w Polsce nic dopłacać nie muszę

Oprócz DIF-a zakup amerykańskich ETF-ów jest możliwy jeszcze w Exante. Ich zaletą są niskie prowizje (brak prowizji minimalnej) wadą minimalny depozyt w wysokości 10 000 Euro.

a co jesli nie wykonamy rozliczenia z zagranicznych zyskow od dywidendy u zagranicznego brokera albo jak sie pomylimy w obliczeniach (bo i sama skarbowka nie wie jak to rozliczyc dobrze a moze wszystko zakwestionowac) ?

1. jesli wie ze zle rozliczylismy, to znaczy ze wie o tych zyskach wiec powinna sama to rozliczac

2. nie wie o tych zyskach.

hmm, dostalem zwrot podatku

wiec albo dobrze rozliczylem ta dywidende albo ktos ma wywalone na to i nie jest w stanie sprawdzic czy dobrze ktos czy zle rozlicza

A co jeżeli mam rezydencję podatkową za granicą i wroce do Polski? Czy mój zysk kapitałowy od sprzedania jednostek funduszu będzie za okres od powrotu do polski do dnia sprzedaży, czy od momentu kupna?

Wowczas podatek W danym roku podatkowym rozliczasz w kraju w ktorm masz rezydencje podatkowa w tym konkretnym roku (i to niezaleznie od jakiego dochodu).

A gdzie bedziesz mial rezydencje Podatkowa to zalezy od Twojej sytuacji. Ogolna zasada to rezedencja podatkowa tam gdzie spedziles fizycznie ponad pol roku. Jak wrocisz do Polski w lipcu lub pozniej to nadal w „starym” kraju bedziesz sie rozliczal. A jak wrocisz w marcu to juz bedziesz mial rezydencje podatkowa w tym roku w Polsce i w rozliczeniu podatkowym w Polsce uwzglednisz wszystki dochody i podatki juz zaplacone za granica a polski urzad uwzgledni te podatki juz zaplacone za granica gdyz generalnie z wiekszoscia krajow Polska ma podpisane umowy o unikaniu podwojnego opodatkowania. Widze ze jakis portal polski rzad stworzyl moze tam znajdziesz wiecej informacji powroty.gov.pl

Duz jest informacji w sieci ale mozesz tez skierowac oficjalne zapytanie na pismie do urzedu skarbowego w polsce i maja obowiazek Ci odpowiedziec. Moze tez to zrobic przez jakiegos doradce podatkowego jesli sprawa jest zawila 🙂

Pozdrawiam i powodzenia!

Podbijam pytanie Mirka

?

„Zyski od inwestycji w fundusze zagraniczne rozliczamy się w polu 45. PIT-38”.

Czy w to wlicza się zagraniczne ETF?

Bardzo dobra instrukcja. Czegoś takiego brakowało wielu osobom, łącznie ze mną, za co serdecznie dziękuję!

Dywidendy zagraniczne można również rozliczyć w PIT-39. Warto dopisać.

Przydałoby się więcej informacji jak określić kraj, w którym powstaje przychód. O ile w Twoim przykładzie spółka, giełda oraz broker są w USA, to ja mam na przyszły rok do rozwikłania pewną łamigłówkę. Sprzedaż irlandzkiego ETF-a przez holenderskiego brokera na giełdzie we Frankfurcie.

To jest dobre pytanie – Michał, jesteś w stanie podpowiedzieć?

Na jaki kraj będzie PIT/ZG w takim wypadku?

„Jednocześnie podlegamy pod umowę o unikaniu podwójnego opodatkowania pomiędzy USA i Polską, dzięki czemu wystarczy zapłacić w Polsce brakujące 4% do pełnego wymiaru polskiego podatku od zysków kapitałowych (łącznie 19%) i w zasadzie jesteśmy OK.”

Na jakiej podstawie stwierdziłeś, że tak należy wyliczyć podatek?

Nie odpowiadasz, ale zostawię komentarz dla innych. TAKI SPOSÓB ROZLICZENIA PODATKÓW JEST BŁĘDNY. W ogóle nie funkcjonuje taki sposób rozliczania podatku u źródła jak również dochodów osiąganych za granicą.

Michał, często piszesz i mówisz, że nie podejmujesz tematów, na których się nie znasz, więc proszę, nie pisz o rozliczeniach podatkowych, bo w tym przypadku wprowadzasz w błąd.

Hej Grzegorz,

A gdzie konkrety w takim razie?

Pozdrawiam

Michał, podjąłeś złożony temat, który trudno jest opisać w komentarzu. Zresztą widać to do rzeczy po długości Twojego wpisu. Dlatego zasygnalizowałem nieprawidłowości, które powinieneś zgłębić aby sprostować wpis.

Podatek u źródła jest uregulowany przede wszystkim w art. 29 ustawy o PIT i używasz tego pojęcia błędnie. Opodatkowanie zysków kapitałowych jest czymś zupełnie innym. Wspominasz o UPO ale w nieprawidlowy sposób to interpretujesz. To się raczej kwalifikuje na płatną poradę doradcy podatkowego.

Cześć,

Dopiero rozgryzam temat, więc dzięki za rozjaśnienie. Pierwsze rozliczenie dopiero przede mną bo jeszcze nie inwestowałem.

Zainteresowałem się tematem prze apkę Revolut która mocno się u nas popularyzuje i ułatwia inwestycje w akcje dla poczatkujacych nawet od ułamka akcji.

1. Miałeś okazję to przetestować?

2. Czy może to być alternatywa dla osób które nie chcą nawiązywać współpracy z biurem maklerskim?

Pozdrawiam.

Co myślisz o inwestowaniu w US przez Revolut zamiast przez tradycyjne biuro maklerskie?

Pytanie o rozliczenie dochodu z akcji i dywidendy uzyskanych w Polsce ale u zagranicznego brokera. Sytuacja wygląda tak:

zrealizowałem transakcje na GPW za pośrednictwem DEGIRO (NL).

1. Gdzie w PIT-38 wykazać taki dochód? INNE TRANSAKCJE w sekcji C?

Pewne spółki z GPW wypłaciły mi dywidendę, a broker (DEGIRO) pobrało podatek 19%.

2. Gdzie to wykazać? Nie bardzo mogę w sekcji G PIT-38, bo to dotyczy transakcji zagranicznych, a jak dodam do pola INNE TRANSAKCJE w sekcji C PIT-38, to mi ponownie naliczy podatek 19%.

Jakaś podpowiedź jak to ugryźć.

Hej Michał,

Jakieś pomysły jak rozliczyć wygodne inwestowanie via Revolut?

Pozdrowienia!

Mam pytanie.W jaki sposób rozliczamy podatki inwestując na platformie pożyczkowej Mintos?

Cześć! Nie udało mi się znaleźć podobnego narzędzia na ten rok więc utworzyłem dla inwestycyjnej społeczności narzędzie do rozliczania podatku PIT z Mintosa i Robocasha.

Mam nadzieje, że wam się przyda rozliczinwestycje.pl

Witaj Michale,

Bardzo dziekuje za bardzo pozyteczne porady.

Poprosze o informacje w nastepujacej sprawie:

Posiadam zagraniczne fundusze inwestycyjne, ktore sa na „koncie funduszowym” w zagranicznym banku. Bank pobiera oplaty za prowadzenie tego konta. Czy istnieje mozliwosc:

– wykazania jako straty podatkowej kosztu prowadzenia konta w roku, w ktorym nie dokonywalem zadnej transakcji,

– odliczenia od dochodu z transakcji sprzedazy jednostek uczestnictwa funduszu kosztu prowadzenia konta w roku, w ktorym dokonalem transakcji,

– zakladam, ze niestety nie ma mozliwosci odliczenia kosztu prowadzenia konta od wyplaconych przez fundusze dywidend (choc posiadanie konta jest niezbednym warunkiem, by te dywidendy byly wyplacone).

Pozdrawiam.

Witam,

podpinam się odnośnie inwestowania poprzez revolut. Czy jest jakiś program czy aplikacja żeby wyliczyło należny podatek? Choćbym nawet ręcznie wszystkie transakcje wbijał aby tylko samo policzyło, czy pozostaje dłubanie w excel? Podrzuci ktoś jakiś pomysł? Albo podzieli się ktoś może plikiem excela?

Hejka, może orientuje się ktoś z komentujących, gdzie mogę kupić (za pomocą jakiego brokera) etf na srebro PSLV ? LYNX albo etfmatic mają do tego dostęp? Broker nie musi być najtańszy, żeby tylko nie było progu wejścia typu 10000 zł.

Świetny artykuł, dzięki!

Pytanie, skoro Danina Solidarnościowa jest dla osób które osiągają dochód powyżej 1 miliona złotych rocznie, to czy inwestując np. w 2010 roku i wyjmując 10 milionów zł w roku 2020 nie powinienem jej w ogóle płacić?

Skoro minęło 10 lat to i zysk całkowity w wysokości 10 milionów również był wypracowywany przez 10 lat, a więc:

10 milionów / 10 lat = 1 milion rocznie

a to by znaczyło, że nie przekroczyłem zysku 1 milion rocznie i powinienem zapłacić tylko 19% od tych ciężko zarobionych (stresy, trzymanie pomimo spadków, itp.) 10 milionów 🙂

Czy jesteście pewnie, że w ten sposób liczony jest dochód w przeliczeniu z USD na PLN?

Jak opisano w przykładzie:

3,8502 zł w dniu 7 listopada, a więc przychód wyniesie: 5174,29 USD * 3,8502 = 19 922,05 zł.

3,8598 zł w dniu 29 października, a więc koszt wyniesie: 4866,20 USD * 3,8598 = 18 782,56 zł.

Dochód z tych transakcji wynosi więc 19 922,05 zł – 18 782,56 zł = 1139,49 zł.

Czy przypadkiem przewalutowania nie dokonuje się na końcu?

Czyli za zadanego przykładu dochód to wg mnie: 5174,29 USD – 4866,20 USD = 308,09 USD * 3,8598 = 1189,168 zł. Oczywiście z takiego przeliczenia wyjdzie zupełnie inna kwota.

Witam.

Ciarki mnie przechodza jak to czytam. To zniecheca do inwestowania.

Czy mozna na oko obliczyc zysk ze wszystkiego po najwyzszym kursie w roku, dodac 10% zeby napewno przelac w podatkach wiecej i olac te wyliczanie dokladne?

Nie jestem w stanie tego wszystkiego policzyc.

Takie pytanie apropo ETF wypłacających dywidendę, a nie akumulujących.

Jeśli np. etf https://www.ishares.com/uk/individual/en/products/251766/ishares-emerging-markets-dividend-ucits-etf

wypłaca na degiro kwotę 0.3042 na akcję i nie me pobranego żadnego podatku, to po prostu muszę 19% policzyć tak jak w artykule podane dla dywidend z akcji i oddać fiskusowi?

Hej Damian,

W dużym uproszczeniu: tak – musisz sam obliczyć i odprowadzić podatek.

Pozdrawiam!

Super artykuł.

Wielkie dzięki. Szukałem takiego na poczatku roku i nie znalazłem. A teraz powstał, dzięki Tobie.

Też używam IB i jestem zadowolny.

Moję pierwsze rozliczenie będzie dopiero na początku 2021r.

Mam pare pytań:

1) posiadam akcję ACN (Accenture), która pobiera mi 25% podatku z dywidendy, ponieważ firma jest zarejestrowana w Irlandii, chodziaż ACN była kupiona na giełdzie w USA. Gdzie mogę wypełnic Irlandski W-8BEN, żeby płacić mniej podatku?

PS: amerykanski W-8BEN juz miałem wypełniony i wszystkie amerykanskie firmy potrącają 15% zgodnie z umowami pomiędzy krajami.

2) Posiadam ETF z kodem VUSD, który kupiłem na Londynskiej giełdzie. Ten ETF ma kumulujące dywidendy. Czyli w kolumnie z naliczonymi dywidendami w raporcie widze przychód. np: „VUSD(IE00B3XXRP09) Cash Dividend USD 0.289243 per Share (Mixed Income) – $1.16”. Ale w kolumnie zaplaconych podatków go nie mam. Czyli podatek za to nie był zapłacony, ale również ten dochód chyba jest tylko w postaci informacji, bo na moje konto on nie wpada jako tako.

Czy dobrze rozumiem, że za takie kumulujące dywidendy mam nie płacić podatku?

Z Poważaniem, Andrii

Cześć, jeśli mogę to proszę o odpowiedź, bo nie jest to dla mnie jasne.

Kupując zagraniczna spółkę na GPW, po otrzymaniu dywidendy mam samodzielnie odprowadzić podatek czy dom maklerski już to za mnie zrobił?

Witam serdecznie

Mam pytanie dotyczące opodatkowania bo od niedawna inwestuje na giełdzie. Jeżeli kupuję etf (długoterminowo który nie płaci dywidendy i go trzymam dokupuję rok do roku to rozumiem że dopóki go nie sprzedam nie muszę odprowadzać żadnego podatku? Przepraszam za takie banalne pytania ale zawsze lepiej się dopytać Pozdrawiam

Hej Wojciech,

Jest dokładnie tak jak piszesz. Żadnego zysku ani straty w takim przypadku po prostu nie zrealizowałeś, więc nie ma czego wykazywać.

Pozdrawiam!

Hej

Czy ktoś tu inwestował może ADRy na spółki rosyjskie bądź inne niż amerykańskie poprzez XTB i może się wypowiedzieć ile ściągają z dywidendy podatku? Mam pewien problem bo np w bossa twierdzą że podatek u źródła oznacza w tym wypadku 15% od dywidendy bo spółka jest rosyjska, zaś XTB w którym mam konto twierdzi że 30% bo ISIN ADRu jest amerykański (tam jest zarejestrowany) i to ma znaczenie wiec naliczany jest podatek amerykański. Inna sprawa że spotkałem się również z trzecią opinią że 0% bo notowany jest w Londynie 🙂

Pozdrawiam

witam.

Dlaczego w pit z/g w rubryce – pobrany podatek za granicą jest kwota 0 ? Przecież pisałeś że u źródła zapłaciłeś 15 %.

Cześć Michał,

kiedy płacimy podatek od dywidend zagranicznych? Czy płacimy zaliczkę na poczet podatku od dywidendy w kolejnym miesiącu po otrzymaniu tej dywidendy – wówczas do którego dnia? Czy może jednak sumujemy wszystkie dywidendy i płacimy ten podatek tylko raz od wszystkich otrzymanych dywidend razem na koniec roku podatkowego?

Pozdrawiam!

@Michał, @ All

Czy udało się komuś ustalić ile trzeba w Polsce dopłacić podatku z tytułu dywidendy od ADR na Gazprom ??? Jest tak dużo rozbieżności i tyle róznych wariantów że mam wrażenie ze jest to najczęściej zadawane pytanie które nadal pozostaje bez odpowiedzi a zakładam że są osoby które jużto kiedyś rozliczały — stąd prśba o pomoc w wyjaśnieniu ??

Hej Michał,

Inwestuje na eToro. Chciałem się dowiedzieć czy jeśli nic nie robie z akcjami, tylko kupuje, nie sprzedaję, siedzi rosną to też muszę sporządzać PIT?

Hej Alek,

Nie sprzedałeś = nie zrealizowałeś ani zysku ani straty = nie musisz uwzględniać w PIT-cie.

Ale… może się okazać, że otrzymywałeś dywidendy w trakcie roku = wtedy musisz.

Pozdrawiam!

Z tego co się orientuję nie ma na eToro ( albo ja nie umiem znaleźć ) ETFów które by były accumulating. Niestety

Alek, zwróć uwagę, że jeżeli kopiujesz jakichś traderow na eToro (czy to ludzi, czy portfolia) to de facto masz dziennie ileś transakcji (u mnie przez miesiąc nabiło ich 1400). I trzeba to wszystko rozliczyć.

w jaki sposób to rozliczyłes?przecież to nie jest do ogarnięcia.

Ja miałem >7000 i próbowałem liczyć w excelu, ale za dużo informacji mi było potrzebnych szczególnie dla dywidend. Skorzystałem z doradcy podatkowego zagranicznypit.com

Hej Michał,

Świetny artykuł !

Inwestowałem w akcje które nie wypłacają dywident i nie mam W-8BEN.

Czy przy poprawnym zrobieniu PIT-38 + PIT/ZG (USA, podatki – 0) podatki wyniosą 19% ?

Serdecznie pozdrawiam i dziękuje!

Witaj Michał,

na wstępie, świetny artykuł, sporo wyjasnił. Mam pytanie, 2020 rok będzie dla mnie pierwszym do rozliczenia, nie czuję się mocny w tych kwestiach, czy świadczysz usługi rozliczania lub płatnej konsultacji? Wolę to powierzyć w odpowiednie ręce. Również korzystam z IKBR.

Dziękuję i pozdrawiam,

Marek

Hej Marek,

Dziękuję za ciepłe słowa. Co do rozliczania lub płatnej konsultacji = nie – nie świadczę takich usług.

Pozdrawiam!

Hej,

W formularzu PIT-8C poza przychodami ze sprzedaży akcji uwzględniamy też dywidendy zagraniczne czy dopiero w PIT-38?

Pozdrawiam

Korzystam też z Interactive Brokers. Skoro nie otrzymuję PIT-8C, to wypełniam i wysyłam tylko PIT-38 i PIT/ZG bez PIT-8C ?

A ja mam pytanie co z krótkimi zleceniami (short) jak to rozliczyć? Przecież to gra na spadki kupujesz drogo sprzedajesz tanie czyli zawsze wyjdziesz na minus tzn. cena zamkniecia* ilosc – cena otwarcia * ilosc jak wejdzie zlecenie 🙂 zawsze bedzie na minus ale profit jest na plus?

Cześć Michał,

Super artykuł. Bardzo pomocny.

Chciałam zapytać, czy jeżeli dywidendy zagraniczne, które otrzymuję są przez ze mnie reinwestowane, to czy też należy odprowadzać od nich podatek?

Hej Iza,

Tak – należy. Formalnie stanowią one Twój dochód kapitałowy podlegający opodatkowaniu.

Pozdrawiam!

Pytanie tylko kiedy ten podatek od reinwestowanej dywidendy (zagranicznej!) należy rozliczyć i zapłacić?

Czy tak jak w przypadku dywidendy wypłaconej w gotówce – do końca kwietnia roku następnego? Czy może dopiero wtedy gdy reinwestowaną dywidendę spieniężymy – czyli dopiero po sprzedaniu kupionych za nią akcji?

Np. ta strona sugeruje, że opcja nr 2 (akapit nr 3), ale wprost mówią tam o funduszach inwestycyjnych a nie o inwestowaniu w akcje bezpośrednio:

https://www.rp.pl/prawo-w-firmie/art11746681-podatek-od-dywidendy-a-zwolnienie-przy-reinwestowaniu

Pytanie kolejne – czy jest różnica między sytuacją gdy dywidenda jest wypłacana w postaci gotówki którą sam osobiście reinwestuję, a sytuacją gdy firma maklerska reinwestuje dywidendę w akcje (tej samej spółki) w sposób automatyczny?

Tomek,

Według mojej wiedzy w Polsce nie ma znaczenia czy reinwestujesz czy nie. Jako inwestor indywidualny masz do zapłacenia podatek od dywidend, które otrzymałeś i US nie interesuje co dalej robisz z tymi pieniędzmi. Nie słyszałem o żadnych preferencjach podatkowych z tytułu tego, że dywidendy np. reinwestujesz.

Kiedy masz podatek do zapłacenia? W takim samym terminie co roczny PIT dochodowy.

Pozdrawiam!

Witam. W 2020 inwestowałem na revolucie. W ciągu roku zrealizowałem około 300 transakcji. Kupowałem i sprzedawałem całe akcje i ich ułamki akcji. Obecnie mam sporo akcji, które zakupiłem w 2020. Pytanie moje brzmi jak to wszystko rozliczyć? Czy poprawny sposób liczenia to koszt ceny akcji(+prowizja)* ilość * cena $ z poprzedniego dnia roboczego?

Hej Piotrze,

Przy liczeniu kosztów – z grubsza tak. 🙂

Pozdrawiam!

Jak wygląda sytuacja ,jeżeli poniosłam straty na akcjach notowanych na giełdzie w USA.

Czy można je odliczyć od zysków uzyskanych na giełdzie w Polsce ?

Serdecznie dziękuję za artykuł. Bardzo przystępne wyjaśnienie zagadnienia, konkretne i bardzo pomocne.

Czy jeżeli nie mamy żadnych przychodów z dywidend a jedynie zysk ze sprzedaży akcji (i 100% należnego podatku zostanie zapłacone w PL) to też trzeba składać PIT/ZG?

W jaki sposób wtedy ustalić kraj uzyskania przychodu? Będzie to kraj w jakim ma siedzibę broker z którego korzystam?

Czy będzie to kraj w którym ma siedzibę giełda (np. NYSE, NASDAQ, LON etc.)? Co wtedy z handlem pozagiełdowym (OTC Makrets), jaki to będzie wtedy kraj?

Czy kraj ustalamy na podstawie tego gdzie ma siedzibę spółka na której handlowaliśmy?

Hej FitKot,

Świetny świeży artykuł o rozliczaniu podatków od zysków kapitałowych i dywidend znajdziesz tutaj:

https://inwestomat.eu/jak-rozliczyc-podatek-z-gieldy/

Pozdrawiam!

Witam, mam pytanie na temat PIT/ZG – czy jak nie mam żadnych dywidend a jedynie przychód ze sprzedaży akcji u zagranicznego brokera to czy też muszę wypełniać PIT/ZG?

Jeżeli tak to w jaki sposób mam określić kraj uzyskania przychodu?

1. Na podstawie kraju, w którym zarejestrowana jest firma brokerska?

2. Na podstawie lokalizacji giełdy, na której handluję (np. NYSE, NASDAQ, LON etc.)? Co wtedy na przykład z obrotem pozagiełdowym (OTC Markets). Jak mam wtedy określić kraj?

3. Na podstawie spółki, której akcje sprzedałem i kraju, w jakim ta spółka jest zarejestrowana?

Witam, musze odgrzebać temat bo mam taki problem.

Przez aplikację revolut udało mi się zarobić kupując i sprzedając akcje. Dużo operacji dziennie. Wszystko to przypadło na koniec roku. Myślałem że to proste zrobię tabelkę z jednej strony ile wydałem a z drugiej ile zarobiłem i tak wyjdzie mi dochód.

I teraz problem. W revolut jest konto giełdowe, tam trzymam środki w dolarach. większość środków na dzień 31 grudnia miałem zainwestowane akcje, w styczniu sprzedałem. I teraz mi w tabelce wychodzi starta w 2020 roku, a styczniu przychód.

I wszystko by było w porządku gdyby nie to że w 2020 wyjdzie mi podatek 0zł (bo przecież mi nie oddadzą) a wyjdzie na to że zapłacę 19% podatku od tego co niby zarobiłem w styczniu. Ale to nie będzie pomniejszone o koszty zakupy akcji. Jak to rozwiązać?

Obowiazek podatkowy w PL powstaje w chwili sprzedazy akcji.

Aby wyliczyc zysk lub strate, trzeba do kazdej sprzedazy dobrac odpowiednie zakupy (zgodnie z kolejnoscia od najstarszych do najswiezszych) i zbilansowac.

Z tego co Pan napisal, prawdopodobnie w 2020 jest strata, a zysk dopiero w 2021 i tak nalezy do traktowac podatkowo.

P.S.

Z revolutem jeszcze jest taki problem, ze dosc trudno wyeksportowac to wszystko do excela, ale jak juz sie to zrobi, to zostaje tez przeliczyc walute na PLN zgodnie z tym, co napisane powyzej, tj. kursem z dnia poprzedniego i zbilansowac.

Czy jest gdzieś jakiś przedsiębiorczy księgowy, któremu mogę przesłać szczegóły mojego handlu akcjami Degiro, a oni obliczą moje podatki.

Sądząc po liczbie osób pytających na tym forum i innych, jest to naprawdę dość zaskakujące, że nie można znaleźć takiego doradcy.

Pomyślałbym, że jeśli ktoś się w tym specjalizuje, mógłby napisać i przetestować makra w Excelu, które zrobiłyby to szybko i dobrze.

Chętnie zapłaciłbym komercyjną stawkę za kompetentnego i rzetelnego doradcę, który by to dla mnie zrobił.

Hi Michal,

thank you for the article, very helpful and definitely let me to fill out my pit 38 and finally submit it,

really appreciated

just would like to ask do you have any experience with option trading ? would be interesting to know how other people are dealing with that type of derivatives

again thank you for your article

cheers

Hi Armen,

Thank you. Yes – I use some basic options strategies to purchase stock with discount (selling puts) and earning some profits with existing portfolio positions (covered calls – although I’m not big fan of them). 🙂

Cheers!

Cześć!

Stworzyłem mini aplikację, która dla wyeksportowanego zestawienia transakcji DeGiro pobiera kurs EUR z dnia poprzedzającego transakcję.

Aplikacja jest darmowa, na licencji MIT. Można pobrać stąd: https://github.com/woj-i/degiro-pit

Myślę, że może przydać się tym, którzy mają w DeGiro konto w EUR i chcą w sposób automatyczny pobrać te kursy ze strony NBP żeby później łatwiej Excelem czy innym arkuszem kalkulacyjnym policzyć kwoty do PIT.

Witaj Michał, czy w PIT-38 w tabelce 67 nie trzeba podać liczby załączników PIT-ZG, w opisanym przez Ciebie przypadku akcji AAPL powinno tam chyba być wpisane 1, dobrze myślę?

Maks

Dzień dobry.

Od paru lat ujmowalam podatek od dywidendy w pit-36 w programie e-deklaracje, jednak jak co roku, jest problem z tym formularzem i w tym roku postanowiłam skorzystać z możliwości zaoferowanej na stronie podatki.gov.pl. W którym miejscu należy wpisać ten podatek?

Pani Anno,

ja znalazłem pole do wprowadzenia zmian w pit-36 pod „edytuj kwotę odprowadzonych zaliczek podatkowych” (lub jakoś podobnie).

W tym roku są to pola 387, 389 i 391 – przynajmniej w moim przypadku.

Pozdrawiam!

Hi Michał,

Thank you for the article and for the time invested in replying to everyone here.

Do you know what can happen if taxes from etoro for 2019 were not declared? If closed profit was a very tiny amount of around 3$. Can there be any issues related to this? Respectively if for 2020 I’ve had as well a tiny closed profit but with lots of transactions, can it be delayed reported in the next year?

And lastly, can you recommend someone who can assist with this matter as with copy trading on etoro I have thousands of closed positions in a year, so I guess there should be some soft that can adjust everything to NBP rate.

Thank you in advance.

Swietny artykul!

Przymierzam sie do zakupu udzialow w spolce w Finlandii (nie notowana, zakup bezposredni), wiec szukam informacji na tematy z tym zwiazane czyli przelew waluty oraz wszelkie kwestie podatkowe. Niestety potwierdzam, specjalistow w tym obszarze znalezc bardzo trudno.

Dodatkowo, gdyby ktos mial wiedze specyficznie odnosnie zasad podatkowych w Finlandii bede wdzieczna.

Rzadko kiedy zdarza mi się coś komentować ale ten artykuł jest tak bardzo pomocny że aż się wysiliłem żeby zjechać na dół i napisać – serdecznie dziękuję!!!

Hej Mateusz,

Dziękuję za ciepłe słowa i cieszę się, że artykuł się przydał.

Pozdrawiam!

Świetny artykuł, wielkie dzięki za pomoc w pierwszych krokach rozliczeń podatku od akcji.

Mam takie pytanie:

Używam Revolut do kupna akcji. Otrzymałem dywidendę od EMR i mimo iż Revolut w pomocy informuje że formularz W-8 BEN jest wypełniany automatycznie na podstawie danych podanych w momencie zakładania konta inwestycyjnego to pobrano mi 30%.

Drążąc temat znalazłem informację:

https://www.goldenline.pl/grupy/Przedsiebiorcy_biznesmeni/podatki-i-prawo-podatkowe/podatek-od-dywidendy-otrzymanej-w-usa,3647393/

z której wynika że jednak niezależnie od wypełnienia tego formularza niektóre biura maklerskie i tak pobierają 30% i wynika to z pośrednika w przypadku Revoluta jest to DriveWealth. Zakładając że Revolut robi tak samo (bo nie mam jak tego zweryfikować, mam tylko informację że podatek u źródła to 30%) czy nadal muszę dopłacać 4% w PL jeśli 30% podatku jest już narzucone przez IRS.

Mam również potwierdzenie transakcji z której jednoznacznie wynika jaki podatek u źródła został pobrany.

Pozdrawiam,

Mariusz

Hej Mariusz,

Niestety z formalnego punktu widzenia wygląda to tak, że polskiego US nie interesuje, że pobrano Ci podatek w podwójnej wysokości. Formalnie – zgodnie z umową o unikaniu podwójnego opodatkowania – powinieneś zapłacić 15% podatku u źródła i do dopłaty masz 4% w Polsce. To, że zapłaciłeś 30% podatku u źródła nadal nie zwalnia z konieczności odprowadzenia 4% do polskiego US. Właśnie dlatego inwestowanie dywidendowe w amerykańskie akcje u brokerów, którzy nie pozwalają wypełnić formularza W-8BEN, jest tak słabe…

Pozdrawiam!

Dzięki!

Rozmawiałem jeszcze z konsultantem Revoluta i jest to niestety związane z Brexitem.

Dopóki nie uzyskają licencji na EU o którą ubiegają se w Irlandii to nic nie mogą z tym zrobić przez pośrednika.

Ciekawe czy jak ją uzyskają to będzie można się starać o zwrot tego nadpłaconego podatku.

Cześć,

w Revolut wystarczy wejść w szczegóły dywidendy i jest tam podany Withholding tax. W moim przypadku wynosi on 15% (przykładowo dla akcji AT&T).

Witam. Jak rozliczyć i w jakiej deklaracji opcje na akcje ? Firma (Sp. z o.o.) z siedzibą w USA odział w Polsce zatrudnia pracownika w Polsce. Daje mu możliwość opcji na akcje tzn. pracownik nie ma prawa do akcji ale po 12 miesiącach, jeśli akcje zwyżkują miał prawo do odebrania zysku. Tak też postąpił i w grudniu otrzymał w PLN przelew na ok. 25 tys. Zaznaczam że nie kupił akcji nigdy i nie ma do nich prawa. Poza tym z polskiego oddziału ma oczywiście swój PIT-11. Jak rozliczyć ten zysk z opcji na akcje ? W PIT-36 ? W PIT-38 ? W jakich pozycjach ?

Bardzo proszę o pomoc. W Informacji Krajowej nie wiedzą 🙁

Ten artykuł zawiera bezcenną wiedzę! Dzięki Michał za skompilowanie tego!

Broker Exante dla dywidendy naliczył mi 15% podatku w USA. Co dziwne, dla jednej dywidendy (Akcje Garmin), Naliczyli mi 35% podatku z komentarzem:

„3.0 shares 2020-12-14 dividend GRMN.NASDAQ 1.83 USD (0.61 per share) tax 0.65 USD (35.0%)”

Rozumiem że muszę nadal do tego doliczyć 4% po stronie polskiego US?

BTW. buduję narzędzie do automatycznego rozliczania podatków z Exante: dla zainteresowanych darmowa beta: https://podatki-exante.vercel.app/

Właśnie walczę z podatkami od Akcji i Dywidend.

Chciałem już rok temu założyć konto w Exante. I znowu o tym myślę. Napisz proszę swoją opinie o nich zwłaszcza o trudności lub nie rozliczenia PITów.

Z polskiego biura nawet nie ma jak sprawdzić w historii ile pobrali podatku od dywidend. Musiałem dzwonić i prosić o specjalny dokument. Nasi to ciągle 3ci świat. Dlatego czas na przesiadkę.

Witam, Dzięki temu artykułowi uświadomiłem sobie, że samemu tego nie ogarnę. Korzysta ktoś z biura rachunkowego które właśnie zajmuję się zyskami kapitałowymi z zagranicy i poda link? Z góry dzięki za pomoc

Dzień dobry,

Rozliczenie dla dywidend z USA jest dla mnie jasne.

Nie złożyłem formularza W8BEN, broker wypłacił dywidendę pomniejszoną o 30%, ja dopłacam 4% ( 19%-15% tyle zapłaciłbym podatku u źódła).

Jak to wygląda z podatkiem od dywidendy dla spółek kanadyjskich?

Na ten moment wiem, że zamiast 30% jest 25%, ale co dalej?

Czy 25% jest dla wszystkich czy dla nieokreślonej rezydencji?

Jeśli opcja druga to jaka byłaby stawka jeśli rezydencja byłaby określona 15%? 10%?

Jaka jest stawka opodatkowania dywidendy u źródła dla spółki Kanadyjskiej?

W przypadku braku formularza Dla nie rezydentów jest to 25%, a dla rezydentów?

Witam,