Wynajmujesz mieszkanie lub mieszkania i rozliczasz się ryczałtem? Być może niepotrzebnie tracisz tysiące złotych rocznie. Przy odpowiedniej optymalizacji możesz zredukować płacone podatki do zera.

Dzisiejszy artykuł to fragment historii Bartka (imię zmienione) – Czytelnika bloga, który zgłosił się do mnie z prośbą o pochylenie się nad jego trudną sytuacją. Opowiedział mi o pętli kredytowej, która zaciska się z każdym miesiącem na jego szyi.

Sytuacja Bartka nie jest jednak typowa. Ma on aż trzy mieszkania, z których dwa wynajmuje. Przychody z wynajmu i z pracy nie starczają jednak na pokrycie kosztów życia. Podczas naszego spotkania Bartek był bardzo otwarty, dzięki czemu szybko udało nam się nakreślić na serwetkach wstępny plan działania. Okazało się, że tylko w zakresie wynajmu Bartek popełnia kilka karygodnych błędów: poczynając od spłaty kredytów w CHF złotówkami wpłacanymi do banku, poprzez sposób rozliczania z najemcami, aż po wybór pozornie najtańszej (ryczałt 8,5%), a w praktyce najdroższej w jego przypadku formy opodatkowania.

Ten artykuł nie jest łatwy do zrozumienia, ale jest obowiązkową lekturą dla wszystkich osób, które wynajmują mieszkania. Pokazuje, że pieniędzy można szukać wszędzie. W przypadku Bartka, który znajduje się aktualnie w trudnej sytuacji finansowej, odzyskać można w ten sposób nawet 2332 zł / m-c.

Historia Bartka

Bartek był dobrze zarabiającym pracownikiem korporacji w Warszawie… z naciskiem na “był”. Zarabiał dużo i tyle samo wydawał. W latach 2007-2008 pod wpływem namów doradcy finansowego przewalutował posiadane kredyty w złotówkach na franki (CHF). Wszystko było w miarę OK, dopóki nie stracił intratnej pracy. Dzisiaj pracuje, ale za znacznie mniejsze pieniądze. Jednocześnie wartość posiadanych przez niego mieszkań (ma łącznie trzy), ze względu na wzrost ceny CHF, jest mniejsza niż kwota ciążących na nich kredytów, co powoduje, że ich sprzedaż nie jest wyjściem z sytuacji.

Bartek nakręca już spiralę zadłużenia. Co miesiąc wydaje więcej niż zarabia korzystając z limitów kilku kart kredytowych. Jest o krok od sytuacji, z której bardzo trudno będzie mu się wydostać.

Przykro to mówić (zwłaszcza, że Bartek na pewno przeczyta ten artykuł), ale jest to “typowy przypadek”. Dopóki pracujemy i świetnie zarabiamy wydaje nam się, że sytuacja ta będzie trwała wiecznie. Gdy tracimy pracę, to często tracimy też więcej – wiarę w samego siebie i swoje możliwości. A jeśli do tego brakuje nam oszczędności, które pozwoliłyby nam przetrwać trudny okres, to wydaje nam się, że cały świat się na nas uwziął.

Bartek pewnie jeszcze nie raz powróci na łamy mojego bloga – w miarę postępów w realizacji planu naprawczego jego finansów. Zoptymalizować można bowiem u niego wiele obszarów: przychody z pracy podstawowej i dodatkowej, zużycie mediów, koszty korzystania z samochodu, koszty jedzenia, koszty telekomunikacji itp.

W tym artykule skupiam się tylko na jednym aspekcie optymalizacji – tym związanym z wynajmem oraz sposobem spłacania kredytów. Według moich szybkich wyliczeń dokonanych na spotkaniu z Bartkiem, w jego kieszeni co miesiąc mogłoby zostawać dodatkowe 1000 zł. Bartkowi, w ramach testu jego determinacji, doradziłem kontakt z moim znajomym – Grzegorzem Grabowskim, ekspertem od rozliczania wynajmu, autorem książki na ten temat, oraz jednocześnie moim znajomym prowadzącym blog Wynajmistrz.pl. Grzegorz, uprzedzony o spodziewanym kontakcie, dokładnie przeanalizował wynajem Bartka i wnioskami podzielił się w tym artykule.

I jeszcze jedna UWAGA: każdy przypadek jest indywidualny i na każdy przypadek należy patrzeć całościowo. Czasami pewne okoliczności kompletnie nie związane z najmem, mogą mieć wpływ na przepływy finansowe związane z posiadanymi nieruchomościami. I warto też dodać, że w sytuacji Bartka, bez bez względu na to jak bardzo zoptymalizujemy podatki związane z najmem, to optymalizacja ta powinna być tylko dodatkiem do innych działań: aktywnego poszukiwania sposobów na zwiększenie swoich przychodów, np. lepiej płatnej pracy bądź innych źródeł dochodu, oraz redukcji innych kosztów.

Oddaję zatem głos Grzegorzowi, który szczegółowo, krok po kroku przedstawi, dlaczego w niektórych przypadkach lepiej płacić wyższy podatek (18%) zamiast niższego podatku ryczałtowego (8,5%) i jak dzięki temu można zaoszczędzić nawet kilka tysięcy złotych miesięcznie.

Autorem dalszej części artykułu jest Grzegorz Grabowski z bloga Wynajmistrz.pl.

Sprawdź również: Inwestowanie w nieruchomości

Trudna sytuacja, ale z potencjałem

Zostałem poproszony o analizę i optymalizację sytuacji związanej z nieruchomościami i najmem jednego z czytelników tego bloga, Bartka, który zgłosił się po pomoc do Michała.

Opisywane przeze mnie kroki, przy założeniu, że uda się je z sukcesem przeprowadzić, mogą obniżyć roczne wydatki Bartka o ponad 21 tys. zł (1761 zł miesięcznie), a jeśli zdecydowałby się na bardziej drastyczne posunięcia (wyodrębnienie własności jednego z mieszkań i przeprowadzkę), roczne oszczędności mogą zwiększyć się o kolejne 6856 zł (571 zł miesięcznie).

Z Bartkiem rozmawiałem w pierwszym tygodniu listopada. Bardzo spokojnie i konkretnie opisał mi swoją sytuację. Rozmowa pokazała dość skomplikowaną sytuację, spowodowaną przez kredyty hipoteczne denominowane do franków szwajcarskich oraz utratę dobrze płatnej pracy w korporacji w Warszawie. Opisując sytuację zastaną skupię się na nieruchomościach, które posiada Bartek.

Informacje o mieszkaniach Bartka

Mieszkanie nr 1 (dalej będę je nazywał M1) to spółdzielcze własnościowe prawo do lokalu mieszkalnego, 3 pokoje z oddzielną kuchnią w Katowicach, o łącznej powierzchni 66 m2, z piwnicą oraz 2 balkonami, w budynku z wielkiej płyty wybudowanym w latach 80. Bartek kupił je na przetargu od spółdzielni w 2004 roku za 53 tys. zł, finansując kredytem hipotecznym w złotówkach. Kredyt ten był potem refinansowany kolejnym w złotówkach, a potem ponownie refinansowany w 2008 roku kredytem we frankach szwajcarskich. Aktualny kapitał do spłaty to 44 tys. CHF, a jego oprocentowanie to 0,86%. M1 jest wynajmowane za 1500 zł miesięcznie, przy czym kwota ta obejmuje opłaty do spółdzielni, w tym zaliczki na ciepłą i zimną wodę, śmieci oraz centralne ogrzewanie (łącznie około 860 zł). Dodatkowo najemcy co miesiąc płacą 145 zł za Internet oraz, co dwa miesiące, za prąd około 195 zł i za gaz 40 zł.

Mieszkanie nr 2 (dalej będę je nazywał M2) to również spółdzielcze własnościowe prawo do lokalu mieszkalnego, kawalerka na warszawskiej Ochocie o powierzchni 24,5 m2, w bloku z lat 70. Bartek kupił je w 2007 roku za 245 tys. zł, finansując kredytem hipotecznym w złotówkach. Ponownie, ten kredyt został refinansowany w 2008 roku kredytem we frankach szwajcarskich. Aktualny kapitał do spłaty to 107 tys. CHF, a jego oprocentowanie to 1,31%. M2 jest wynajmowane za 1400 zł miesięcznie, przy czym kwota ta obejmuje opłaty do spółdzielni, w tym zaliczki na ciepłą i zimną wodę, śmieci oraz centralne ogrzewanie (łącznie około 300 zł). Dodatkowo najemcy co dwa miesiące płacą za prąd około 70 zł i za gaz 20 zł. Umowę na Internet najemca podpisał i opłaca samodzielnie.

Mieszkanie nr 3 (dalej będę je nazywał M3) to także spółdzielcze własnościowe prawo do lokalu mieszkalnego, 4 pokoje, z garderobą oraz oddzielną kuchnią o powierzchni 84 m2 w bloku wybudowanym na początku lat 90. Bartek kupił je w 2008 roku za 530 tys. zł, finansując, ponownie, kredytem we frankach szwajcarskich. Aktualnie kapitał do spłaty to 257 tys. CHF, a oprocentowanie to 1,21%. M3 to mieszkanie, w którym obecnie mieszka Bartek i jego rodzina. Koszty związane z M3 to opłaty do spółdzielni, obejmujące zaliczki na ciepłą i zimną wodę, śmieci oraz centralne ogrzewanie, wynoszące 850 zł / m-c. Dodatkowo Bartek co dwa miesiące płaci rachunek za prąd około 220 zł oraz za gaz 40 zł.

Czytaj także: Kupno mieszkania na wynajem

Mieszkania od strony finansowej

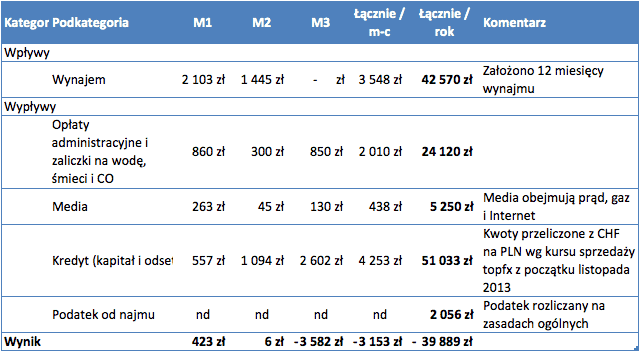

Poniżej przedstawiam podsumowanie wpływów oraz wypływów związanych z tymi 3 mieszkaniami (UWAGA: tabela poniżej to przepływy gotówkowe – nie ma nic wspólnego z podejściem księgowym).

Przypominam, że M1 i M2 to mieszkania wynajmowane i dlatego generują przychody. Wynikowe przepływy (wpływy minus wypływy) z nich są bliskie zeru, natomiast M3 to mieszkanie, w którym mieszka Bartek z rodziną (stąd nie generuje przychodu). Z powyższej tabeli wynika, że Bartek co roku musi z innych źródeł zarobków dokładać do mieszkań ponad 61 tys. zł.Zwracam uwagę, że Bartek jest jedną z wielu osób, które padły ofiarą dużego wzrostu kursu franka szwajcarskiego. Z tego powodu praktycznie nie ma możliwości sprzedaży mieszkań (oprócz M1), ponieważ Bartek musiałby po sprzedaży dopłacić spore kwoty, żeby w całości spłacić kredyty.

Bartek obecnie pracuje i zarabia poprzez umowy o dzieło. W 2012 roku zamknął działalność gospodarczą, którą zarejestrował na potrzeby rozliczeń z firmą, z którą poprzednio współpracował. Jego żona jest na urlopie wychowawczym, ale od stycznia 2014 planuje wrócić do pracy. Tak więc “Bartek” to tak naprawdę 3-osobowa rodzina (On, jego Żona oraz kilkuletnie dziecko), a wkrótce stanie się 4-osobową rodziną.

Dla optymalizacji najmu i nieruchomości nie ma znaczenia wysokość zarobków Bartka i jego Żony, istotne jest tylko to, że nie wchodzą w drugi próg podatkowy, czyli nie przekraczają dochodu 85 528 zł na osobę rocznie.

Najpierw spojrzymy na to, co można zrobić, żeby zwiększyć wpływy z nieruchomości, potem spróbujemy zmniejszyć wypływy, ze szczególnym naciskiem na optymalizację podatku od najmu.

Maksymalizacja wpływów

Pierwszym krokiem jest przyjrzenie się naszym nieruchomościom i ich „przyległościom” pod kątem tego, czy mamy coś, co jeszcze możemy wynająć. Może to być nieużywane przez najemcę miejsce parkingowe, garaż, piwnica, strych, schowek, ale także, czasami, miejsce na banner reklamowy na naszym balkonie lub płocie, billboard na naszym płocie lub słup z billboardem na naszej działce. Znam przypadek domu z działką, który generuje z wynajmu tablic na jego terenie tyle samo, co z wynajmu samego domu.

Oczywiście, wspomniany wyżej schowek czy piwnica mogą być pełne naszych rzeczy, ale w 99% przypadków tylko wydaje się nam, że są to rzeczy nam potrzebne. Czasami wymaga to trudnych decyzji, ale owocuje wyrzuceniem 95% przedmiotów, a pozostałe 5% możemy najczęściej sprzedać i uzyskać dodatkowy przychód.

To, czy znajdziemy chętnych na nasz garaż, miejsce parkingowe czy piwnicę możemy sprawdzić zawczasu, wywieszając na klatce kilka odpowiednich ogłoszeń.

W przypadku Bartka okazało się, że można spróbować wynająć piwnicę przypisaną do M1. Najemca mieszkania w ogóle nie wiedział o jej istnieniu, jest ona pełna zapomnianych dokumentów Bartka, które szybko mogą wylądować na śmietniku.

Dodatkowy wpływ z wynajmu piwnicy = 40 zł miesięcznie.

Drugim krokiem jest próba zwiększenia przychodu z najmu obecnie wynajmowanych lokali. Sprawdźmy, czy czynsz płacony przez najemcę nie jest przypadkiem zbyt niski w porównaniu do innych w tym rejonie. Oczywiście, nie twierdzę, że zawsze należy go wtedy podwyższyć. Najczęściej opłaca się ustalić czynsz nieco niżej niż konkurencja (czyli lokale o podobnym standardzie i wielkości w podobnej okolicy), tak, aby zbyt często nie szukać nowych najemców. Gdy ustawimy czynsz zbyt wysoko, narazimy się na to, że nasi najemcy znajdą obok coś tańszego o 50 zł, a my będziemy szukać nowych. W rezultacie stracimy na częstszych pustostanach, czyli okresach w których nasze mieszkanie pozostaje niewynajęte.

Zwiększenie przychodu można uzyskać również poprzez zmianę modelu wynajmu. Zamiast wynajmować mieszkanie jako całość, można szukać najemcy oddzielnie na każdy pokój. Oczywiście, nie w każdym przypadku jest to możliwe. Najlepiej, jeśli mieszkanie ma oddzielną kuchnię, nie ma przechodnich pokoi, a jeszcze lepiej, gdy ma dwie łazienki. Wynajem na pokoje wymaga także trochę więcej pracy.

Zapytałem eksperta od tego rodzaju wynajmu, Piotra Hryniewicza [przypis Michała: przypominam, że Piotr był już gościem trzech odcinków podcastów, które dotyczyły zakupu mieszkania krok po kroku], jak ocenia różnicę między najmem jednemu najemcy a wynajmem na pokoje: „Odpowiedź na pytanie jest uzależniona od miasta. W Poznaniu, Wrocławiu, Krakowie i Warszawie nie będzie problemu z wynajęciem mieszkania na pokoje, jednak w małych miastach może być z tym problem. […] Bez kłopotu można osiągnąć różnicę 20%, natomiast wybierając odpowiednie mieszkanie i przygotowując je do najmu na pokoje, można uzyskiwać nawet dwukrotnie wyższy dochód.”

W przypadku Bartka możliwy byłby wynajem na pokoje mieszkania w Katowicach (tego oznaczonego jako M1). Zakładamy pesymistyczny scenariusz, tj. że przychody z czynszu najmu wzrosną o 20%.

Dodatkowy wpływ z wynajmu M1 na pokoje = 300 zł miesięcznie.

Zobacz także: WNOP 088: Jak mądrze rozliczać podatek od wynajmu mieszkania – poprawnie i optymalnie kosztowo

Minimalizacja wypływów

Pierwszym krokiem, na który Bartek zdecydował się zanim jeszcze się spotkaliśmy, była negocjacja z bankiem okresu spłaty kredytów obciążających M2 i M3. Udało mu się uzyskać wydłużenie okresu spłaty o 10 lat. Oczywiście, nie w każdym banku jest to możliwe, a to, że w tym wypadku się to udało, to efekt naprawdę dużych zdolności negocjacyjnych Bartka.

W ten sposób wysokość rat za M2 i M3 spadła łącznie o 345 CHF miesięcznie.

Zmniejszenie rat poprzez wydłużenie okresu spłaty = ok. 1200 zł miesięcznie (w zależności od kursu CHF).

Ustawa z dnia 29 lipca 2011 r. o zmianie ustawy – Prawo bankowe oraz niektórych innych ustaw, czyli tzw. ustawa antyspreadowa umożliwiła kredytobiorcom, którzy zawarli umowę o kredyt denominowany lub indeksowany do waluty innej niż waluta polska, spłatę rat kapitałowo-odsetkowych a także spłatę całości lub części kredytu przed terminem bezpośrednio w tej walucie.

Po podpisaniu aneksów do umów kredytowych, Bartek mógłby więc spłacać wszystkie trzy kredyty bezpośrednio we frankach, kupując je uprzednio w kantorze internetowym. Cały proces można dość łatwo zautomatyzować (automatyczny przelew złotówek na konto kantoru, a potem automatyczny zakup walut i przelew na konto do spłaty kredytu) [przypis Michała: o tym ile można zaoszczędzić spłacając kredyt hipoteczny walutą kredytu, pisałem już w artykule o kantorach internetowych].

Oszacowałem oszczędność poprzez porównanie kursu sprzedaży franka w banku (w którym Bartek ma wszystkie kredyty) i kursu sprzedaży z kantoru internetowego, z którego korzystam z tego samego dnia. Wyszło, że w tym wypadku na jednym franku można zaoszczędzić między 8 a 9 groszy.

Oszczędność poprzez spłatę kredytu bezpośrednio w walucie = ok. 110 zł miesięcznie (łączna wysokość rat Bartka, już po wydłużeniu okresu spłaty, to 1244 CHF).

Na deser – optymalizacja podatkowa

Kolejnym krokiem było przyjrzenie się płaconym przez Bartka podatkom od najmu. Bartek rozlicza przychody z najmu M1 i M2 ryczałtem, a więc płaci 8,5% od wpłat dokonywanych przez najemców.

Kilka słów uzupełnienia od Michała 🙂

Ta metoda rozliczania przychodów z najmu jest bardzo wygodna dla wynajmujących, ale niestety nie zawsze opłacalna. Podatek 8,5% wydaje się niższy od najniższej stawki według skali podatkowej, czyli 18%, ale w praktyce – przy mieszkaniach obciążonych kredytem – ryczałt 8,5% jest zazwyczaj nieopłacalny.

Przy rozliczaniu ryczałtem 8,5% nie mamy prawa do odliczenia kosztów uzyskania przychodu. Płacimy więc podatek od kwoty otrzymanej od najemców. I Urzędu Skarbowego nie interesuje czy wynajem był dla nas opłacalny czy nie. Nawet jeśli koszty (opłaty, remonty, doposażenie mieszkania) są wyższe od przychodów, to podatek i tak musimy zapłacić.

Alternatywą jest rozliczanie podatku na zasadach ogólnych (według skali podatkowej). Tu duże znaczenie dla opłacalności tej formy rozliczenia ma, w którym progu podatkowym się znajdujemy. W pierwszym z nich podatek wynosi 18%. Ale w tym przypadku 18% podatku daje dużo mniejszą kwotę do zapłaty niż 8,5% podatku ryczałtowego.

Dlaczego tak się dzieje? W przypadku rozliczania na zasadach ogólnych mamy możliwość odliczania kosztów uzyskania przychodu. A jako te traktowane są:

- Czynsz i inne opłaty administracyjne

- Opłaty za media – o ile to my zobowiązaliśmy się w umowie pokrywać je za najemcę

- Odsetki od kredytu – jeśli mieszkanie, które wynajmujemy obciążone jest kredytem

- Amortyzacja mieszkania – to jest najlepszy generator kosztów, gdyż tak naprawdę amortyzacja nie jest naszym kosztem. Jest to utrata wartości mieszkania ze względu na jego “zużycie”, którą mamy prawo potraktować jako koszt i w ten sposób zmniejszyć na papierze nasz dochód z wynajmu. A w praktyce tych pieniędzy przecież nie wydaje. Zostają w naszej kieszeni.

- Koszty remontów – oczywiście te, na które posiadamy faktury.

- Koszty doposażenia mieszkania, np. zakup zmywarki, garnków, żarówek, środków czystości itp. – wszelkiego dodatkowego wyposażenia, które zobowiązaliśmy się dostarczyć najemcy.

- Koszty usług dodatkowych – Internet, sprzątanie itp.

Podstawą do uznania wydatków za koszt uzyskania przychodu, jest zawarcie danego elementu wyposażenia bądź usług dodatkowych w umowie najmu. To w niej powinny znajdować się zapisy, że to my jako wynajmujący zobowiązujemy się wstawić do mieszkania to i owo, lub pokrywać konkretne koszty.

Efekt? W większości przypadków zapłacimy minimalny podatek lub w ogóle go nie zapłacimy, pomimo, że teoretycznie jest to stawka 18%. No ale oddaję już głos Grzegorzowi…

Przyjrzałem się, jak wyglądałyby kwoty podatków, gdyby rozliczać je na zasadach ogólnych (według skali podatkowej). Odrzuciłem rozliczanie najmu poprzez specjalnie do tego zarejestrowaną działalność gospodarczą, ponieważ koszty prowadzenia tej działalności (składki ZUS) przekroczyłyby na pewno możliwe do uzyskania oszczędności.

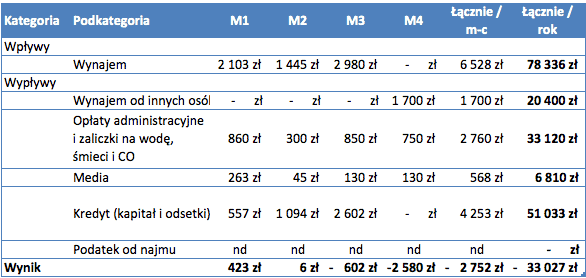

Poniższa tabela w kolumnach A do E pokazuje wyliczony podatek od najmu płacony różnymi metodami. UWAGA: tabela zawiera dane przychodowe i kosztowe już po przeprowadzeniu opisanych wcześniej kroków (podwyższenie przychodu oraz spłata rat bezpośrednio w CHF).

Obecnie Bartek płaci podatek według metody z kolumny C (czyli ryczałt 8,5% liczony od całkowitych wpłat od najemcy). Wymiar podatku wynosi więc aż 3618 zł rocznie. Gdyby zastosował sposób rozliczenia pokazany w kolumnie E, czyli opłaty administracyjne oraz opłaty za media przerzucił na najemców, mógłby zmniejszyć podatek ryczałtowy o ponad 40% (do kwoty 2122 zł), a przejście na zasady ogólne (kolumna A) jeszcze bardziej obniżyłoby kwoty wpłacane do Urzędu Skarbowego – w tym przypadku zapłaciłby “tylko” 2056 zł podatku.Przypominam, że zmiana formy opodatkowania może nastąpić od początku roku, poprzez złożenie odpowiedniego oświadczenia do 20 stycznia 2014 roku.

Oszczędność w wyniku zmiany formy opodatkowania najmu = ok. 1560 zł rocznie (ok. 130 zł miesięcznie).

Wprowadzenie w życie wszystkich opisanych wyżej kroków może dać spore roczne oszczędności. Wydatki Bartka na wszystkie mieszkania mogą spaść z ok. 61 tys. zł do ok. 40 tys. zł (oszczędność roczna to 21 tys. zł), przy czym należy szczerze powiedzieć, że największy wkład w tę oszczędność ma wydłużenie okresu spłaty kredytów na M2 i M3.

Przyspieszona amortyzacja mieszkania

Przy dużej determinacji możliwa byłaby dalsza optymalizacja kosztów. W szczególności, możliwe byłoby zmniejszenie podatku od najmu do zera poprzez zastosowanie indywidualnych stawek amortyzacyjnych (czyli tzw. amortyzacji przyspieszonej) do 10% rocznie.

Wszystkie mieszkania Bartka, w szczególności obydwa wynajmowane, to spółdzielcze własnościowe prawo do lokalu mieszkalnego. Jak widać w tabeli z rozliczeniem podatku, zgodnie z art. 22m ust. 4 Ustawy o podatku dochodowym od osób fizycznych, stawka amortyzacji dla takich mieszkań wynosi 2,5% i nie można dla nich zastosować amortyzacji przyspieszonej. Niemniej, są to mieszkania używane przed nabyciem przez Bartka przez co najmniej 60 miesięcy i, po wyodrębnieniu własności lokali, istniałaby możliwość skorzystania z indywidualnych stawek amortyzacyjnych. Gdyby udało się tego dokonać, np. dla M2, to księgowy dochód z mieszkań zamieniłby się w księgową stratę (ze względu na dużo wyższe koszty amortyzacji M2), a podatek od najmu, przy rozliczeniu według skali podatkowej, spadłby do zera. Oczywiście, wyodrębnienie nie zawsze jest możliwe ze względu na status własnościowy gruntu pod budynkiem albo ograniczenia ze strony banku.

Dodatkowa oszczędność z wyodrębnienia jednego z mieszkań: 2056 zł rocznie (171 zł miesięcznie).

A może wynająć zamieszkiwane mieszkanie?

Rozwiązaniem dość radykalnym, ale w niektórych przypadkach mogącym dać spore oszczędności, jest przeprowadzka do innego mieszkania, wynajętego od innej osoby (a niektórzy są gotowi nawet na przeprowadzkę do innego kraju, np. Tajlandii). Przy takim ruchu korzyść może się pojawić z kilku powodów:

- Za wynajem M3, w którym obecnie mieszka Bartek, można uzyskać więcej niż wyniesie koszt wynajmu innego, być może mniejszego, mieszkania dla Bartka i jego rodziny. Może to wynikać z tego, że M3 ma 4 wydzielone pokoje i oddzielną kuchnię, a więc dość dobrze nadaje się do wynajmu na pokoje. Założyłem, że korzyść ta wyniesie około 300 zł miesięcznie.

- Opłaty w wynajętym mieszkaniu mogą być niższe niż w obecnym mieszkaniu „spółdzielczym”. Według mnie spokojnie można założyć oszczędność w wysokości około 100 zł miesięcznie.

- Wynajęte dla Bartka i jego rodziny mieszkanie może być bliżej pracy Bartka, co pozwoli na oszczędności na dojazdach (paliwie).

- Czasami taki ruch generuje korzyść podatkową, zwłaszcza, jeśli mieszkanie, w którym mieszkamy, pozwala po jego wynajęciu na zastosowanie amortyzacji przyspieszonej i spłacamy wysokie odsetki od finansującego je kredytu. Akurat w przypadku Bartka wynajęcie komuś M3 nie wygeneruje tej korzyści, ale tylko dlatego, że jest to spółdzielcze własnościowe prawo do lokalu mieszkalnego bez możliwości zastosowania amortyzacji przyspieszonej.

Oszczędność wynikająca z przeprowadzki do innego, wynajmowanego, mieszkania: ok. 400 zł miesięcznie.

Poniższa tabela przedstawia wpływy i wypływy przy założeniu, że Bartkowi udało się wyodrębnić jedno z wynajmowanych mieszkań (czyli podatek spada do zera) oraz przeprowadzić się do innego mieszkania.

Jak widać, te dwa kroki (o ile uda się je z sukcesem zrealizować) mogą zwiększyć oszczędności Bartka o kolejne 6856 zł rocznie (571 zł miesięcznie).

Warto dodać, że gdyby Bartkowi udało się wyodrębnić wszystkie mieszkania (M1, M2 oraz M3), to dzięki amortyzacji przyspieszonej wygenerowałby tzw. tarczę podatkową na kwotę kilkudziesięciu tysięcy złotych. Oczywiście, nie jest łatwo taką tarczę wykorzystać, gdyż strata z jednego źródła przychodów, np. najmu, może być rozliczona wyłącznie w ramach tego samego źródła. Gdyby jednak „wciągnąć” mieszkania do działalności gospodarczej, a Bartek rozliczałby swoje zarobki także poprzez działalność gospodarczą, mógłby praktycznie nie płacić podatku dochodowego.

Bartek najprawdopodobniej zrealizuje wszystkie podstawowe opisane wyżej kroki. W jego przypadku może nie być możliwe wyodrębnienie własności któregokolwiek z mieszkań z celu zminimalizowania podatku od najmu, a także, ze względu na sytuację rodzinną, na razie nie bierze pod uwagę przeprowadzki w najbliższym czasie. Ale być może jest coś jeszcze, co byście mogli poradzić Bartkowi?

Warto optymalizować podatki!

No i teraz już znowu piszę ja – Michał 🙂 Dziękuję Ci Grzegorzu bardzo za “rozpracowanie” sytuacji Bartka.

Ja ze swojej strony dodam dla wszystkich czytających, że Grzegorz to wieloletni, warszawski praktyk najmu, ekspert w obszarze rozliczeń z najemcami i rozliczeń podatku od najmu. Na swoim blogu Wynajmistrz.pl pomaga Czytelnikom w problemach związanych z podatkami od wynajmu, rozliczeniami z najemcami i w innych kwestiach. Ale nie to nie jedyne zajęcia Grzegorza – on siedzi po uszy w wynajmie i jego optymalizacji. Jest także twórcą serwisu przeznaczonego dla właścicieli wynajmowanych mieszkań, służącego do samodzielnego rozliczania podatku od najmu i rozliczeń z najemcami online. Prowadzi także biuro rachunkowe wyspecjalizowane w obsłudze najmu. Jest też członkiem zarządu Stowarzyszenia Właścicieli Nieruchomości na Wynajem „Mieszkanicznik” i ekspertem tego stowarzyszenia od rozliczania podatku od najmu i rozliczeń z najemcami.

A wszystkim osobom, które zainteresowane są optymalizacją podatkową wynajmowanych mieszkań zdecydowanie polecam przeczytanie książki napisanej przez Grzegorza „Podatek od najmu i rozliczenia z najemcami. Poradnik w 100% praktyczny”:

A wszystkim osobom, które zainteresowane są optymalizacją podatkową wynajmowanych mieszkań zdecydowanie polecam przeczytanie książki napisanej przez Grzegorza „Podatek od najmu i rozliczenia z najemcami. Poradnik w 100% praktyczny”:

- Krok po kroku omawia ona cały proces rozliczania podatku od wynajmu oraz daje wskazówki w zakresie rozliczania z najemcami.

- Tłumaczy zawiłości i daje gotowe recepty na optymalizację (obniżenie, nawet do zera) podatku od najmu – i Grzegorz robi to wszystko na przykładach z życia wziętych (podobnych do tego opisanego powyżej).

- Daje odpowiedzi na kluczowe pytania związane z rozliczeniami z najemcami i stosownymi podatkami. Dla mnie to była rok temu kopalnia wiedzy, chociaż wydawało mi się, że wiele już wiem 😉

Jeśli będziecie się decydować na zakup tego poradnika, to warto wybrać nieco droższą jego wersję, ale udostępniającą od razu szablony dokumentów przydatnych przy rozliczaniu najmu, m.in. kalkulatory pomagające wybrać najkorzystniejszą formę opodatkowania, oświadczenie dotyczące wyboru ryczałtowego trybu opodatkowania najmu, oświadczenie dotyczące wyboru opodatkowania przychodu/dochodu z najmu przez jednego z małżonków, wzór umowy najmu, wzór rachunku za wynajem, ewidencję środków trwałych i wartości niematerialnych i prawnych, uproszczoną ewidencję przychodów i kosztów przy rozliczaniu według skali podatkowej, ewidencję przychodów w ryczałcie i wiele innych.

Dla jasności: link do poradnika, który umieściłem w tym artykule, to link afiliacyjny. Kliknięcie w niego nic Ciebie nie kosztuje, ale mi może pomóc. Jeśli bowiem zdecydujesz się zakupić książkę Grzegorza, to zarobię na tym drobną prowizję. Nie kryję tego, gdyż nie mam się czego wstydzić. Opisuję tylko te produkty, z których miałem okazję korzystać i które okazały się dla mnie przydatne. Skoro okazały się pomocne dla mnie, to mogą przydać się i Tobie. Ale jako człowiek oszczędny (za takiego się uważam) zawsze zachęcam Cię do przemyślenia każdej decyzji zakupowej. Proszę Cię, absolutnie nie kupuj produktów, co do których nie jesteś przekonany i które nie służą osiąganiu Twoich celów.

A tymczasem bardzo Ci dziękuję za przeczytanie tego długiego artykułu i mam nadzieję, że pomoże on zmaksymalizować korzyści finansowe z wynajmu 🙂 I będę Ci bardzo wdzięczny, jeśli podzielisz się tym artykułem ze wszystkimi Twoimi znajomymi, którzy wynajmują komuś chociaż jedno mieszkanie. Z góry dziękuję 🙂

Miłego dnia!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 143 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Bardzo interesująca lekcja, która pokazuje że osoby z pozoru majętne (3 mieszkania) mogą wpaść w niezłą spiralę ze względu na to że sumarycznie wynajem nie pokrywa kosztów. Wynajmując mieszkanie spotkałem się że właściciel miał problemy finansowe, kiedy najemca (np. ja) generowałem duże nadwyżki finansowe. Z tego powodu też zanim kupię swoje pierwsze mieszkanie trzeba mocno się zastanowić, a nie kupować jak tylko pojawi się dobra pierwsza dobrze płatna praca.

Hej MateuszW,

W długi można wpaść zawsze. Często dzieli nas od tego tylko kilka błędnych decyzji. I paradoksalnie: często łatwiej wyjść z długów tym osobom, które potrafią trzymać swoje koszty na racjonalnie niskim poziomie, niż tym osobom, które przyzwyczaiły się już do wysokiej stopy życiowej i „nie mogą” zrezygnować z tej stopy.

Pozdrawiam

Jestem matematykiem i do tego prowadzę własną firmę, ale dopiero jak zacząłem czytać Twojego bloga, zrozumiałem, że w przypadku posiadanych prywatnie mieszkań, także istnieje możliwość odliczania kosztów w celu obniżenia podatku dochodowego. A wszyscy mówili, że ryczałt lepszy.

Hej Kamil,

Tak – najem prywatny jest chyba jedyną działalnością, w przypadku której nie trzeba mieć zarejestrowanej działalności gospodarczej, ale sam najem rozlicza się tak jak działalność: z kosztami, amortyzacją, odliczaniem kosztu odsetek od kredytu itp.

Ryczałt naprawdę rzadko kiedy się opłaca (właśnie zw względu na amortyzację). Nie wspominając o tym, że niestety istnieją przykłady, w których US próbuje wykazać, że nie masz prawa do ryczałtu… bo Twój najem prywatny nosi znamiona działalności gospodarczej. I nie ma większego znaczenia, że jeśli rozliczałbyś tak jak działalność (na zasadach ogólnych), to do US wpadałoby efektywnie więcej złotówek podatku.

Pozdrawiam!

Ryczałt ma też wadę o której mało kto wie. Z Ustawy z dnia 20.11.1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne:

Art. 17. 1. W przypadku nieprowadzenia ewidencji lub prowadzenia jej niezgodnie z warunkami wymaganymi do uznania jej za dowód w postępowaniu podatkowym, a także w przypadku stwierdzenia istnienia związków gospodarczych podatnika, o których mowa w art. 25 ustawy o podatku dochodowym, organ podatkowy określi wartość niezewidencjonowanego przychodu, w tym również w formie oszacowania, i określi od tej kwoty ryczałt zgodnie z ust. 2.

2. Ryczałt, o którym mowa w ust. 1, stanowi ***pięciokrotność stawek***, o których mowa w art. 12, które byłyby zastosowane do przychodu w przypadku jego ewidencjonowania; ryczałt ten nie może być wyższy niż 75% przychodu, o którym mowa w ust. 1.

Innymi słowy, jeśli „wtopimy” z wyliczeniem podatku – na przykład najemcy pomalują ściany a US uzna to za przychód z nieodpłatnych świadczeń, to wyliczy od tego podatek z zastosowaniem stawki 8,5*5=42,5%.

Nie jest to może scenariusz bardzo prawdopodobny, ale jeśli przewaga ryczałtu w konkretnej sytuacji jest niewielka, to ta karna stawka może być języczkiem u wagi.

Witam, a czy to nie jest tak, że ryczałt może być stosowany tylko w najmie okazjonalnym- czyli takim, gdzie nie posiada sie paru mieszkań pod ten najem?

i druga kwestia – czy jeśli ktoś miałby pare mieszkań na wynajem , to nie musiałby przy ich najmie zarejestrować działalności gosp. jeśli nie posiadałby innego źródła dochodu?

Pozdrawiam.

rozliczenie ogolne niby lepsze od ryczałtu a co bedzie gdy amortyzowane meszkanie sprzedam przed uplywem 10 lat,Amortyzacja jest min 10lat.

Dołączam się do pytania – co bedzie gdy amortyzowane meszkanie sprzedam przed uplywem 10 lat – amortyzacja jest przecież min 10 lat ?

Dotarlam do końca, jak zawsze z ciekawością 🙂

Dzięki za wartościowy wpis jak zwykle 🙂

Odnośnie amortyzacji,

1) czy ceny zakupu mieszkania nie będzie trzeba obniżyć o wartość amortyzacji, co by znaczyło że w chwili sprzedaży mieszkania zapłacimy wysoki podatek?

2) czy można używać amortyzacji jako osoba fizyczna, nie mająca działalności gospodarczej?

3) normalnie przy sprzedaży mieszkania po 5 latach od zakupu, nie trzeba płacić podatku od zysku. Jak to jest w przypadku stosowania amortyzacji? Czy nadal po 5 latach nie będzie trzeba płacić podatku? Wówczas stosowanie amortyzacji byłoby ‚bezkarne’ 😉

Pozdr.

Hej Zdzisław,

Od razu zastrzegam, że nie znam odpowiedzi na wszystkie pytania. Poczekamy aż wypowiedzą się eksperci (zaproszę też Grzegorza):

Ad. 1) Z tego co wiem – tak – trzeba będzie uwzględnić amortyzację przy obliczaniu wysokości podatku do zapłaty. Przypominam jednak, że przy przeznaczeniu zysku z transakcji na spłatę kredytu lub zakup kolejnego mieszkania w celach mieszkaniowych – nie płacimy podatku.

Ad. 2) Tak – można. Właśnie na tym polega specyfika rozliczania wynajmu. Rozlicza się go tak samo jak działalność gospodarczą. Ale trzeba też pamiętać, że zobowiązani jesteśmy do prowadzenia własnej buchalterii takiego wynajmu. Gotowe formularze do tego można znaleźć w poradniku Grzegorza.

Ad. 3) Według tego co mi się wydaje (tu nie mam wiedzy) – nie musimy wtedy uwzględniać amortyzacji. Czyli byłoby „bezkarnie”. Ale to proponuję sprawdzić bo „wydaje mi się” nie musi mieć zastosowania w rzeczywistości.

Pozdrawiam!

Zdzisław,

1) Tak, amortyzacja zwiększa nasz dochód przy sprzedaży mieszkania, ale: a) po 5 latach od zakupu już nie zapłacimy podatku b) nawet jeśli nie minie pięć lat, a zadeklarujemy, że przeznaczymy uzyskane środki ze sprzedaży na własne cele mieszkaniowe, to też nie zapłacimy podatku.

2) tak, jak najbardziej można.

3) stosowanie amortyzacji przy rozliczaniu najmu prywatnego na zasadach ogólnych nie pozbawia nas tej „pięcioletniej” ulgi.

Pozdrawiam serdecznie

Grzegorz

Dzięki Michał za odpowiedzi.

Kilka lat temu rozgrzebywałem ten temat i nie otrzymałem jasnych odpowiedzi a pytałem też w USie. Pewnie sprawę by rozwiązało zapytanie o interpretację do USu ale do tego stopnia tematu nie drążyłem i teraz rozliczam się ryczałtem, co oznacza niestety wydatek co miesiąc jakieś 150 zł na ryczałt.

Jeszcze kilka wątpliwości,

1) na początku przez kilka lat rozliczałem na zasadach ogólnych, później przeszedłem na ryczałt. Czy teraz po 6 latach można przejść ponownie na zasady ogólne i zacząć korzystać z amortyzacji?

Czytałem, że jeśli np. kupiliśmy mieszkanie i w nim mieszkaliśmy parę lat, następnie się przeprowadzamy a mieszkanie wynajmujemy (ze względu na ciążący kredyt w CHFie) to nie bardzo z amortyzacją i wliczaniem kosztów odsetek w koszt wynajmu bo mieszkania nie kupiliśmy w celu najmu tylko w celu własnych potrzeb mieszkaniowych a USy inaczej na to patrzą.

Myślę że poszczególne przypadki nawet diametralnie się od siebie różnią pod względem podatkowym.

Hej Zdzisław,

Grzegorz na pewno rozwinie myśl :), ale ja pozwolę sobie od razu króciutko skomentować: możesz zmienić formę opodatkowania raz do roku – na początku – do 20 stycznia. Czyli z ryczałtu na rozliczanie na zasadach ogólnych możesz przejść od nowego roku.

Pierwszy raz słyszę o tym, by nie można było amortyzować ani odliczać odsetek od kredytu, w przypadku, gdy w mieszkaniu wcześniej się mieszkało. Przecież przeznaczenie lokalu może się zmieniać 🙂 i to że kiedyś kupowałeś z innym zamiarem nie ma nic do tego co robisz z mieszkaniem w chwili obecnej.

A przy okazji: jeśli będziesz chciał się dowiedzieć jak zoptymalizować całość podatkowo, to zalecam indywidualny kontakt z Grzegorzem. Są na to różne sposoby 😉 w pełni zgodne z prawem.

Pozdrawiam 🙂

Zdzisław,

Wg mojej wiedzy jak najbardziej możesz wrócić do zasad ogólnych. Jeśli na początku, rozliczając się na zasadach ogólnych, korzystałeś z amortyzacji, to teraz po prostu tę amortyzację będziesz kontynuować. W niektórych przypadkach (w przypadku amortyzacji przyspieszonej) trzeba będzie tylko uwzględnić odpisy za okres, w którym rozliczałeś ryczałt.

Co do Twojej drugiej wątpliwości, to jeśli kupiłeś mieszkanie dla siebie, mieszkałeś tam kilka lat (albo i dłużej), a teraz wynajmiesz, to jak najbardziej możesz rozliczać amortyzację oraz odsetki.

W razie czego napisz do mnie na priv.

Pozdrowienia

Grzegorz

Grzegorzu (wybacz Michał, że do Twojego gościa się zwracam 😉 ). Jeśli ktoś ma kredyt wzięty w okresie, w którym obowiązywała ustawa o nie wpisywaniu odsetek od kredytu w koszty uzyskania przychodu to czy istnieje szansa by obecnie móc wpisać odsetki tego kredytu w koszty uzyskania przychodu?

Wow Michał,

Teraz tylko możesz czekać aż jakaś wielka korporacja zaproponuje Tobie pracę za niemałe pieniądze…..

Ty masz nieprzeciętne zdolności. Twój talent chyba się trochę na blogu marnuje……

Pozdrawiam,

T.

Ryczałt jest opłacalny gdy się pracuje i stosunkowo dobrze zarabia – gdy sama praca powoduje wpadnięcie w 2 zakres skali podatkowej. Pozatym nie trzeba spędzać czasu nad co miesięcznymi obliczeniami dla US – po prostu jeden stały przelew określonego dnia i już. Michał już pisał w conajmniej jednym z tekstów – nasz czas też kosztuje.

Maciej

Maciej,

Generalnie, racja. Jeśli ze względu na pracę zawodową wchodzisz w drugi próg, to od dochodu z wynajmu mieszkań również zapłacisz 32% podatku. Ale czasami, mimo tego, opłaca się przejść na zasady ogólne – w przypadkach, gdy zastosowanie amortyzacji i odliczenie odsetek zminimalizuje dochód z wynajmu np. do zera (przy amortyzacji przyspieszonej to się często zdarza). Bo 32% od zera daje… zero 😉

Natomiast masz całkowitą rację, że rozliczenie ryczałtem jest dużo prostsze i zajmuje mniej czasu. Znam ludzi, którzy rozliczają się ryczałtem właśnie ze względu na to, że szkoda im czasu na „buchalterię” 😉 Ale wtedy można to zlecić komuś innemu (choć opłaca się to tylko w pewnych sytuacjach).

Blog rewelacja. Czytam, zaglądam regularnie. Bardzo fachowy, bardzo pomocny 🙂 Mam pytanie odnośnie opodatkowania – w chwili obecnej mamy mieszkanie w remoncie z opcją pod wynajem. Rozumiem, że w przypadku gdy wybraliśmy opcję podatku liniowego, również mieszkanie będziemy rozliczać w tej opcji (w momencie kiedy zostanie wynajęte) ?

Czy czasem US nie potraktuje 3 mieszkań jako DG ?

Hej Radek,

Po pierwsze to i tak rozliczasz te mieszkania jak DG jeżeli rozliczasz się na zasadach ogólnych, ale rzeczywiście US może „zachęcać” do założenia DG.

Jeśli jednak masz 3-4 osobową rodzinę, to łatwo Ci będzie wytłumaczyć, że w zasadzie to są mieszkania dla dzieci i „na wszelki wypadek” dla Żony. I tylko tymczasowo je wynajmujesz, ale jest to forma zabezpieczenia przyszłości dla dzieci.

Mówiąc krótko: przy 4-ech domownikach relatywnie łatwo jest się wytłumaczyć z analogicznej liczby mieszkań. Gorzej, gdy jesteś sam i masz 5 mieszkań. Wtedy ja bym nawet nie ryzykował działania bez DG.

Pozdrawiam!

Coś mi tu nie gra z mieszkaniem nr 1.

Jak to możliwe, że Bartek kupił je w 2004 r. za 53 000 zł (IMHO śmiesznie tanio) a po 9 latach ma do spłacenia 180 000 zł?

I że nie może tego mieszkania drożej sprzedać. Szybki rzut oka na domiporta wskazuje, że w Katowicach za taki lokal można dostać ponad 200 000 zł:

http://www.domiporta.pl/sprzedam-mieszkanie-katowice?Localization=katowice&Surface.From=60&Surface.To=70&Rooms.From=3&Rooms.To=3&Rynek=Wtorny

IMHO sprzedaż tego mieszkania pozwala na zmniejszenie kosztów związanych z obsługą (nie trzeba jeździć z Warszawy na Śląsk) i daje na czysto jakieś 20 – 30 tysięcy złotych, którymi można spłacić bieżące konsumpcyjne długi.

Magda,

Dzięki za dobry komentarz 🙂

W tekście jest komentarz, że nie może sprzedać mieszkań, ale właśnie oprócz M1 🙂 Rozważaliśmy jego sprzedaż, ale wyszło nam, że niewiele da się z tego wyciągnąć, jeśli uwzględni się dodatkowe koszty np. wcześniejszej spłaty kredytu. Masz rację, że dałoby się uwolnić kilkadziesiąt tys. zł, jeśli poczekać, aż kurs CHF nieco spadnie.

A Bartek kupił mieszkanie rzeczywiście tanio (bo na przetargu), ale potem było jeszcze kilka kroków, o których nie napisałem w tekście, bo uznałem je za nieistotne (spłata drugiego współwłaściciela, przewalutowanie przy słabym kursie CHF itp.) – i dlatego kapitał do spłaty tak urósł.

Pozdrawiam

Grzegorz

Michale, Grzegorzu, Bartku. Takich osób w Polsce jest co najmniej kilkadziesiąt tysięcy. I można im pomóc. Mitem jest jednak, że tak jak zostało napisane ” z tego powodu praktycznie nie ma możliwości sprzedaży mieszkań , ponieważ Bartek musiałby po sprzedaży dopłacić spore kwoty, żeby w całości spłacić kredyty”. Można sprzedać takie nieruchomości praktycznie w 5 minut przy czym Bartek nie musiałby dopłacać ani złotówki przy ich sprzedaży. Chętnie kupię takie nieruchomości, których wartość jest mniejsza niż wartość kredytu do spłaty. Jeśli chcecie wiedzieć jak zapraszam do kontaktu. Życzę sukcesów w wychodzeniu z problemów…

Ja mam takie mieszkanie w Warszawie, gdzie po sprzedaży musiałabym dołożyć bankowi jakieś 60 tys.

Jak mogę sprzedać mieszkanie nie dopłacając bankowi? Gdzie mogłabym szukać chętnych do sprzedaży takiego mieszkania?

Mieszkanie jest 3-pokojowe, 20 min od centrum miasta, po generalnym remoncie…

Pozdrawiam

Luiza

bardzo ciekawe i praktyczne rady ale

– może mi ktoś odpowiedzieć jak rozliczyć się na zasadach ogólnych w przypadku dochód z pracy załóżmy ok 70 tys i dochód z najmu np 20 tys. Czyli o 5 tys przekraczam próg podoatkowy i płace 32 % ale od całośći ??? to by było bez sensu czy 18 % do kwoty 85tys i 32 % dla pozostałych 5???? No a jesli tak by było to rozumie ,że ja wybieram „który” dochód z którego źródła jest przekracza i jest wyżej opodatkowany tz. żeby zapłacić jak najmniejszy podatek z najmu a konkretnie 0zł to musze przedstawić 20 tys. kosztów najmu. Dobrze to rozumiem??? Bardzo prosze o o podpowiedź kogoś kto siedzi w temacie.

– I drugie zapytanie do poprzedniego art. dotyczącego zwrotu catu za materiały budowlane. Załóżmy , że kupuje materiały budowlany do wynajmowanego mieszkania i zaostaje mi zwróceone 12% ceny to czy pozostałem 82% moge wliczyc nadal jako koszt??

Stawką 32% opodatkowujesz dochód ponad próg 85 528. Do 85 528 masz stawkę 18%.

Wykaż parę ulg, trochę kosztów – by zniwelować nadwyżkę dochodu ponad w/w próg i dalej będzie 18%.

A ja jeszcze dodam od siebie, bo chyba z księgową nie konsultowałeś spraw podatkowych 😉

Indywidualna amortyzacja lokali używanych nie oznacza że musimy amortyzować stawką 10%. Stawka w ustawie oznacza stawkę maksymalną, czyli możesz amortyzować w danym roku kalendarzowym lokal stawką w granicach 0-10%. I w następnym roku zmienić na inną, jeśli potrzebujesz.

W ten sposób, manipulując stawką amortyzacji, wydłużasz czas jej trwania i korzyści, jakie daje w unikaniu opodatkowania dochodu z najmu.

Joanna,

Dzięki za wyjaśnienie kwestii progu 85K PLN Tomkowi 🙂

To prawda, indywidualna stawka amortyzacyjna może być DO 10%, a więc można ją ustawić na niższym poziomie (i dłużej amortyzować dane mieszkanie). Natomiast, wydaje mi się, że indywidualnej stawki amortyzacyjnej nie można potem zmienić (z tego powodu trzeba ją wybrać uważnie, bo robimy to raz na wiele lat). Można natomiast manipulować amortyzacją, jeśli stosujemy stawki z wykazu stawek amortyzacyjnych (załącznika ustawy o PIT).

Pozdrawiam serdecznie

Grzegorz

Świetne wyliczenie – tyle że ostatni pomysł – wynajmijmy nasze mieszkanie komuś innemu by wynająć sobie mniejsze jest dość abstrakcyjny. Mimo to udało się znaleźć niezłe pole do oszczędności dla Bartka. Brawo.

Warto przestudiować decyzje Bartka, które były przyczynami jego trudnej w tej chwili a możliwe że w przyszłości dramatycznej sytuacji finansowej. Dlaczego tak piszę ? Proszę wyobrazić sobie CHF po 6 zł – nierealne ? w 2007 po 3,50 też było to nierealne. Bartek jest zakładnikiem kursu CHF.

Podstawowy błąd popełniany przez „frankistów” – branie kredytu na wiele lat (20-30) w walucie w której nie zarabiają. Bez możliwości sensownego hedgingu to finansowe seppuku. Oczywiście w 2007 doradcy też im „mądrze” wyliczyli ile to nie oszczędzą etc.

Drugim błędem było kupowanie na praktycznie samej górce cen mieszkań – brak realnej oceny wartości lokali kosztował wielu bardzo drogo. Od lat tłuczono nam do głów „mieszkania zawsze zyskują na wartości”. Jak się okazało w kraju gdzie demografia już jest słabą stroną (a będzie dużo gorzej – bo dziś mieszkania wynajmują osoby z ostatniego wyżu demograficznego – lat 80-88), ludzie wyjeżdżają za chlebem zagranicę mieszkania wcale nie musza zyskiwać na wartości – wręcz może być odwrotnie. Warto prześledzić ceny mieszkań w Detroit w ostatnim czasie: http://www.trulia.com/real_estate/Detroit-Michigan/market-trends/

Ceny nie wróciły nawet do poziomów z 2000 roku mimo przecież 4 lat intensywnego drukowania dolarów przez FED.

Kiyosaki mimo tego że jest tylko „pisarzem” napisał takie mądre zdanie – inwestycja musi przynieść zysk już na etapie kupna. Czy w/w pomysły na zakup mieszkań były faktycznie takimi okazjami ? Zawsze kupując mieszkanie pod najem warto się nad tym zastanowić. Pozdrawiam

Ja miałam raczej skojarzenie, że nie było warto się było rozdrabniać na inwestycje, kosztem zaniedbania kariery zawodowej.

Po drugie – IMHO urlop wychowawczy w dzisiejszych czasach to luksus, na który mało kogo stać. I zupełnie nie rozumiem, jak można się zdecydować na ten luksus, jeśli rodzina jest na skraju bankructwa. I jeśli ojciec dziecka nie ma stałej pracy (działalność i umowy o dzieło można obrabiać w domu, część pracy wykonując wieczorami i w weekendy).

Magda,

Prawdę mówiąc, starałem się nie oceniać decyzji, które Bartek poczynił w przeszłości, tylko zastanowić się, co można zrobić, żeby ją zmienić na bardziej pozytywną. Niemniej, tak jak napisałem, wg mnie najsensowniejszym wyjściem jest skupienie się na maksymalizacji przychodów z pracy zawodowej i zajęć dodatkowych (co zresztą Bartek robi), a optymalizacja nieruchomości i optymalizacja podatkowa są tylko czynnościami „wspomagającymi”.

Co do urlopu wychowawczego, to uwierz mi, że sytuacja tego wymagała i nie był on, niestety, zbędnym luksusem.

Pozdrawiam

Grzegorz

Witam,

Niedawno kupiłem 2 mieszkanie pod najem – rozliczam się na zasadach ogólnych. I kwestia jest taka: czy dla tego mieszkania drugiego które zakupiłem mogę zastosować amort. przyspieszoną? – 10% np. ?

Pytam, bo było to mieszkanie zakupione od właścicieli, którzy z jednego mieszkania wydzielili dugie, które kupiłem. I pytanie jest takie czy takie mieszkanie można potraktować jako używane przed nabyciem przez co najmniej 60 miesięcy?? Bo używane było, tylko przed miim zakupem było częścią (połową) większego mieszkanie?

Z góry dziękuję za podpowiedź i za artykuł

Daniel,

Bardzo dobre pytanie 🙂 Na logikę rzecz biorąc (jeśli nie jest to spółdzielcze, własnościowe prawo do lokalu mieszkalnego), to wydaje mi się, że można próbować zastosować amortyzację „przyspieszoną”. Dla pewności jednak napisałbym wniosek o interpretację indywidualną.

Pozdrowienia

Grzegorz

@ Grzegorz i Michał,

dzięki za infa,

W takim razie sprawdzę ponownie sprawę zasad ogólnych i amortyzacji jako że 150 zł miesięcznie piechotą nie chodzi, zwłaszcza jeśli rzeczywiste koszty wynajmu nie spinają się z wydatkami…

Pozdr.

Zdzisław

Od dłuższego już czasu czytam Twojego bloga i mogę powiedzieć jedno. „Na prawdę?”. Czytając każdy Twój kolejny artykuł dowiaduję się nowych rzeczy i dostrzegam nowe punkty widzenia(możliwości), których wcześniej nie dostrzegałem lub nie wiedziałem zwyczajnie o ich istnieniu. Myślę, że nie jestem jedyny, więc odwalasz Michał kawał świetnej roboty! Gratuluję i czekam z niecierpliwością na kolejne wpisy! 🙂

Hej Jakub,

Dziękuję. Fajnie. Właśnie tak to powinno działać. A ja czekam zawsze na Wasze komentarze, bo prawda jest taka, że Wasze przemyślenia i doświadczenia poszerzają z kolei moje horyzonty i też się czegoś nowego dowiaduję.

Pozdrawiam

Dobre jest to, że w latach tłustych nadmiar środków przeznacza się na kupno mieszkań pod wynajem, zamiast na przejedzenie. Praca w korpo/kontrakt/ nie jest wieczna, o czym sam się kiedyś przekonałem.

Hmm nie zastanawiałem się także wcześniej nad taką optymalizacją, dziękuję za poruszenie tematu.

A jeśli wynajmowana nieruchomość została uzyskana w drodze spadku lub darowizny przy zastosowaniu zwolnienia z podatku od spadków i darowizn (tzw. „nabycie nieodpłatne”) – to właściciel może dokonywać odpisów amortyzacyjnych ? W takich wypadkach podobno było to niedozwolone…

Robert,

Ja nie widzę przeszkód w amortyzacji mieszkania, które nabyłeś poprzez spadek lub darowiznę. Co więcej, wg ustawy o PIT, w razie nabycia w drodze spadku, darowizny lub w inny nieodpłatny sposób za wartość początkową uważa się wartość rynkową z dnia nabycia, chyba że umowa darowizny albo umowa o nieodpłatnym przekazaniu określa tę wartość w niższej wysokości.

Pozdrowienia

Grzegorz

Kiedy do LICHA blogerzy zaczną używać poprawnych nazw na określenie pewnych desygnatów!

Czynsz to wynagrodzenie z tytułu umowy dzierżawy lub najmu!

To co płacimy np. do wspólnoty mieszkaniowej to OPŁATY EKSPLOATACYJNE.

Człowiek czyta i nie wie o czym mowa. AMEN.

Joanno bardzo dziękuję za odp. i faktycznie w sprawach podatkowych nie orientuje się zupełnie zresztą jak widać, z kosztami nie będzie więc dochód powinien być niższy, może ktos jeszcze da rade pomóc w drugim pytaniu???

„I drugie zapytanie do poprzedniego art. dotyczącego zwrotu catu za materiały budowlane. Załóżmy , że kupuje materiały budowlany do wynajmowanego mieszkania i zaostaje mi zwróceone 12% ceny to czy pozostałem 82% moge wliczyc nadal jako koszt??”

Frost muszę Ci przyznać racje zwłaszcza co do wpływu demografii na ceny nieruchomości w Polsce, obawiam się , że może być podobnie , dlatego uważam ze złote czasy dla inwestowania w mieszkania odeszły w niepamięć, tz. podobnie jak bohater art. mam 3 w kredycie i zastanawiałem się nad 4 ale chyba odpuszczę.

Nie zapominajcie, że kurs CHF jest obecnie broniony przez ichniejszy bank centralny na poziomie minimum 1,20 do EUR. Nie trudno się domyśleć co się stanie jak ta blokada zejdzie. Wyrazy współczucia, ale to wszystko na własne życzenie. Bolszewik pistoletu do skronie nie przystawiał.

Michale kolejny świetny artykuł! Cieszy mnie, że oprócz oszczędzania coraz częściej poruszasz temat inwestowania, szczególnie w nieruchomości. Napiszę po raz kolejny – jesteś wielką inspiracją w naszym domowym budżecie. Dziękuję!

Czy legalne jest wynajęcie samej, dajmy na to, piwnicy przez własciciela mieszkania komuś innemu niż najemca mieszkania? Bo na „chłopski rozum” piwnica stanowi część mieszkania, którą się przecież kupuje wraz z nim. Trzeba mieć na wynajęcie samej piwnicy zgodę najemcy, czy można to zrobić nie informując go w ogóle o istnieniu takiej piwnicy?

Amortyzacja 2,5% oznacza zamortyzowanie mieszkania w ciągu 40 lat. Ale jeśli mieszkanie nie było amortyzowane od początku wynajmowania (zakupu?) to czy można, np. po 5 latach wynajmowania amortyzować je przez pełne 40 lat, czy te 5 lat niewykorzystanej amortyzacji przepada?

Krzysiek,

Wydaje mi się, że można wynająć oddzielnie piwnicę, a najemca wynajmuje od Ciebie to, co określicie w umowie. Przecież można komuś wynająć jeden pokój w mieszkaniu (a drugi komuś innemu), to dlaczego nie można wynająć mieszkania jednej osobie, a piwnicy drugiej?

Tak, decyzja, kiedy zaczynasz rozliczać amortyzację, należy do Ciebie i masz od momentu tej decyzji 40 lat, mimo tego, że przedtem wynajmowałeś mieszkanie przez 5 lat (i nie amortyzowałeś).

Pozdrawiam

Grzegorz

Hej Krzysiek,

Najemcy wynajmujesz to, na co się z nim umówisz. Przykład: ja wynajmuję mieszkanie na pokoje – każdy w innej cenie. Do mieszkania przynależy miejsce w garażu podziemnym. Nie jest ono wynajmowane przez żadnego z najemców pokoi.

Jeśli jednak podpiszesz umowę najmu, w którym zawrzesz zobowiązanie, że wynajmujesz w ramach jednego czynszu mieszkanie wraz z przynależną do niego piwnicą, no to już nie będziesz mógł wynająć piwnicy niezależnie.

Pozdrawiam!

Witam,

Mam pytanie w kontekście przyspieszonej amortyzacji. W artykule można przeczytać:

„”Oczywiście, wyodrębnienie nie zawsze jest możliwe ze względu na status własnościowy gruntu pod budynkiem albo ograniczenia ze strony banku.””

Moje pytanie brzmi:

Jaki status własnościowy gruntu oraz jakie mogą być ograniczenia ze strony banku, które uniemożliwiają skorzystać z przyspieszonej amortyzacji? Jak ma się do tego kredyt hipoteczny?

Marcin,

Chodziło np. o sytuację, gdy budynek jest posadowiony na nieruchomości gruntowej, do której spółdzielni mieszkaniowej nie przysługuje własność ani użytkowanie wieczyste – wtedy jest problem z wyodrębnieniem własności (i w związku z tym zastosowaniem amortyzacji „przyspieszonej”). Wyodrębnienie, z tego co wiem, powinno być też przeprowadzone w porozumieniu z bankiem (który przecież ma hipotekę wpisaną do KW).

Pozdrawiam

Grzegorz

Skoro wartość nieruchomości jest znacznie niższa niż wysokość kredytów do spłacenia, to może dobrym rozwiązaniem byłaby upadłość konsumencka?

Ja na miejscu Bartka zrobiłabym inaczej. Biorąc pod uwagę następujące fakty :

1) M1 kupione za 53 000 zł, aktualne saldo kredytowe wg kursu średniego NBP to 149 921,20 zł

2) M2 kupione za 245 000 zł, aktualne saldo kredytowe wg kursu średniego NBP to 364 581,10 zł

3) M3 kupione za 530 000 zł, aktualne saldo zadłużenia wg kursu średniego NBP to 875 676,10 zł,

czyli 3 mieszkania kupione łącznie za 828 000 zł są obciążone kredytami o aktualnym saldzie wg kursu średniego NBP 1 390 178,40 zł i do tego wartość tych mieszkań jest dużo niższa niż saldo kredytowe

– ogłosiłabym bankructwo osobiste. Optymalizacja podatkowa polegająca na tym, że Bartek nie będzie płacił ryczałtu w wysokości miesięcznej 273 zł bo przejdzie na podatek płacony wg skali nie rozwiązuje problemu. Wiadomo, że w Polsce dosyć trudno jest ogłosić bankructwo ale z pewnością się da o ile uzasadni, że nie z własnej winy znalazł się w takiej sytuacji. Gdyby w Polsce miał problemy z ogłoszeniem bankructwa, to po pół roku pracy w Wielkiej Brytanii może tam złożyć wniosek przez internet ( wnioskiem obejmujemy wszystkie kredyty jakie posiada, we wszystkich krajach UE) i w ciągu jednego dnia sąd ogłosi bankructwo.

Hej Sigma,

Może kiedyś pochylę się nad tematem upadłości konsumenckiej. Na chwilę obecną nie znam szczegółów i trudno mi zająć jakiekolwiek stanowisko. Nie sądzę jednak by istniały wyłącznie plusy ogłaszania takiej upadłości. Warto przeanalizować przede wszystkim minusy.

Pozdrawiam

Hej Sigma,

to ja mam pytanie jak już ogłosi to bankructwo to kto zapłaci te długi za niego?

A po drugie dla mnie to jest takie rozumowanie polaka – dodam że sporo firm też

z tego korzysta – ogłoszę bankructwo i zacznę od nowa czyli kupię sobie kolejne mieszkanie

i kolejne bo przecież jak co to znowu ogłoszę bankructwo niech się inni martwią.

A gdzie odpowiedzialność dorosłego człowieka za swoje czyny?

Naważył piwa to niech go teraz wypije i cieszy się że są ludzie chętni do pomocy tak jak Michał z Grzegorzem.

Pozdrawiam

Sabina

Aha, w Wielkiej Brytanii są cywilizowane zasady ogłaszania bankructwa i nie trzeba wykazywać, że wpadło się w długi kredytowe nie z własnej winy, przyczyna jest nieistotna, każdy kto wpadł w nadmierne długi może zbankrutować i ma szansę na nowy start.

Wspaniały artykuł i kawał dobrej roboty Panów Grzegorza i Michała 😉

Tak abstrahując: Michał, niepotrzebnie się przejmujesz. Takimi artykułami dowodzisz, że nie rozmieniasz się na drobne. Oby tak dalej!

@sigma: hmmm… Z tym jednym dniem to chyba się zapędziłeś. Miałeś na myśli jeden rok! Jednak i tak lepiej bankrutować w Anglii…

Nie rok, jeden dzień, rano był złożony przez internet wniosek ( czytałam o tym na jakimś forum i nawet osoba ujawniła swoje dane- pokazała dokumenty) i po 4 godzinach był wyrok o bankructwie ( Bankruptcy Order). Koszt 700 funtów.

Potem jest wywiad w biurze syndyka i przez okres 1-2 lata trzeba spłacać jakieś małe sumy o ile się ma na to, a jeśli się nie ma to się nie spłaca. Po tym okresie cała procedura jest zakończona ostatecznie. Reguluje to rozporządzenie Rady Unii 1346/2000 .

Mam pytanie, wynajmuję mieszkanie(kobiecie z dzieckiem), zgłosiłem najem okazjonalny ryczałt 8,5%, żeby zabezpieczyć się przed tym, że gdyby nie płaciła mogę eksmitować ją w okresie chronionym (bodajże listopad marzec czyli defakto teraz). Jednak nie dopełniłem wszelkich formalności – wynik mojej niewiedzy – nie załatwiłem notariusza. Jak na złość pani z US poprosiła o dostarczenie umowy najmu… Wychwyciła, niedopatrzenia i kazała zmienić sformułowanie okazjonalny na samo najem….

Czytając artykuł, mam ogromną obawę, że też będę musiał płacić podatek od kwoty wynajmu plus czynszu i prądu…

Cytuję umowę: Najemca zobowiązuje się do zapłaty Wynajmującemu opłaty za wynajem 500 zł i koszty utrzymania lokalu czynsz do spoldzielni i prad do rak wynajmujacemu…

Od czego bede odprowadzal podatek od samej oplaty on najemcy – 500 ziko czy od sumy tej oplaty czynszu i pradu??

Czy US jest w stanie sprawdzic moj czynsz?

Sam nie wiem co powinienem zrobic jezeli podatek jest od sumy calosci czyli ok 900 zl to ten wynajem przestaje byc oplacalny wlasnie idzie drugi miesiac najmu co mam zrobic pomozcie!

W umowie należy rozróżnić czynsz najmu oraz inne koszty (energia elektryczna, gaz, woda, internet etc.) W takiej sytuacji będzie się płacić podatek wyłącznie od czynszu najmu. Niestety dla wielu osób czynsz kojarzy się z czynszem do spółdzielni albo na wszystkie opłaty też mówią „czynsz najmu”; no i trzeba płacić 8,5% od czynszu najmu 🙂 Dlatego jestem zdania, że podstawą każdego wynajmu musi być dobra umowa.

Alex,

Bartosz poniżej odpowiedział już na Twoje pytanie związane z czynszem i podatkiem.

Odnosząc się do najmu okazjonalnego – niestety, Pani z US nie mogła postąpić inaczej, ponieważ w przypadku umowy najmu okazjonalnego jest obowiązek jej dostarczenia do US w ciągu (o ile dobrze pamiętam) dwóch tygodni od rozpoczęcia najmu. A jeśli nie dopełniłeś formalności (czyli np. nie było oświadczenia notarialnego albo nie dostarczyłeś umowy do US), umowa staje się „normalną” umową (przestaje być umową najmu okazjonalnego, niezależnie od tego, jak ją nazwiesz w jej treści 😉 )

Pozdrowienia

Grzegorz

Witam,

najprościej i moim zdaniem najczytelniej dla tych czasem „niedouczonych w US” – to zrobić aneks do umowy z najemcą i poprawnie rozpisać opłaty.

Pozdrawiam

Sabina

Analizę podatkową to należałoby zacząć od tego, iż Bartek płaci podatek ale nie od tego co powinien – a powinien od czynszu, a nie od czynszu i opłat eksploatacyjnych. Czyli sam z siebie dobrowolnie płaci skarbówce więcej niż prawo przewiduje.

Chyba, że ma źle napisane umowy najmu.

Tak, to zresztą pokazałem w tabeli, ale przejście na zasady ogólne dało jeszcze lepsze efekty (minimalnie) 🙂

Jak zwykle przeczytałam „od dechy do dechy” i jak zwykle jestem pod wrażeniem…dobra robota i jaka pomoc dla laika… Zastanawia mnie tylko jedna rzecz. Czy przypadkiem nie ma pomyłki w obliczeniach amortyzacji w tabelce drugiej „podatki zoptymalizowane”?

Z moich obliczeń wychodzi, ze 2,5% z 25230 zł to 630,75 zł, a nie 1325 zł, podobnie w mieszkaniu M2…chyba, że to się jakoś inaczej liczy…

elka,

Amortyzacja 2,5% jest liczona nie od przychodów z danego mieszkania, ale od wartości początkowej. W przypadku M1 za wartość początkową przyjąłem cenę nabycia, czyli 53 tys. zł x 2,5% = 1325 zł.

Pozdrawiam serdecznie

Grzegorz

A propos amortyzacji, to proszę zauważyć, jaka jest edukacja społeczeństwa? Zerowa! Ludzie kończą studia finansowe, rachunkowe a o amortyzacji wiedzą tyle, że kiedyś trzeba było zdać kolokwium z tego tematu. To jest przerażające! Zamiast uczyć ludzi jak oszczędzać, dzięki niewydawaniu, szkoły tworzą masę pracowników, zamiast przedsiębiorców.

Amortyzacja nieruchomości daje olbrzymie pole do popisu. Wszak na własnościowych lokalach mieszkalnych normalnie wynosi 1,5%, ale może być i 10%. A na niektórych nieruchomościach komercyjnych i 33% rocznie!

Warto zastanowić się, czy inwestować w nieruchomości jako osoba fizyczna, czy też firma – ponieważ firma może sobie fantastycznie lokować kapitał, zamiast wydawać na podatki.

„Jeśli chodzi o inwestowanie, życie ludzi, którzy wybierają trudną drogę [zasady ogólne], jest łatwe. Natomiast życie tych, którzy chcą kroczyć drogą łatwą [ryczałt], zwykle jest trudne” R. Kiyosaki

Hej Michał,

jestem czytelniekim Twojego bloga prawie od samego początku jego istnienia (gratuluje dobrej roboty), jednak to pierwszy mój komentarz. Sadzę, że to pytanie może zainteresować znaczną część Twoich czytelników będących w analogicznej sytaucji. Michał & Grzegorz (tudzież inni czytelnicy bloga), czy możecie coś doradzić w przypadku mieszkań wynajmowanych (jako całość) WYŁĄCZNIE sezonowo? Tzn. wynajem na noclegi w miejscowościach turystycznych? Nad morzem wysoki sezon to 2m-ce wakacji. Czy istnieje (legalny zaznaczmy sposób:) by uniknąć DG, jej zawieszania i odwieszania? Wynajmuje mieszkanie, w którym poza sezonem mieszkam (spłacjąc w ten sposób raty kredytu hipotecznego 866PLN/m-c) i optymalizacja w moim wykonaniu wygląda następująco:

Wynajem = 12 810zł (pełne obłożenie sezonu), z tego:

1. składka zdrowotna = 261zł/m-c (odliczam w PIT), składki ZUS odpadają (stos. pracy)

2. pdof wg. karty podatkowej (2 pokoje = 197zł/m-c, co istotne w razie „w” stawkę przelicza się proporcjonalnie do ilości dni najmu w danym m-cu),

3. przy DG niestety wzrasta o 100% podatek od nieruchomości, u mnie = 90zł/m-c.

Pomijamy sytuację rozliczenia w roku podatkowym, w którym następuje zakup lokalu i jego wykończenie (najkorzystniejsze rozliczenie pdof wg. zasad ogólnych). Przy DG ryczałt nie jest możliwy. Po powyższym artykule zastanawiam się: Hmm… czy aby na pewno dobrze to robię? Czy można to jeszcze jakoś zoptymalizować?

Dziekuję i pozdrawiam,

Michał.

Hej Michał,

Niestety nie mam wiedzy w temacie wynajmu krótkookresowego i nie pomogę. Może któryś z Czytelników będzie mógł szerzej napisać.

Pozdrawiam

A czy ubezpieczenie wynajmowanego mieszkania od ognia/zalania bądź OC najemcy liczy się jako koszt ?

Wydaje mi się, że, jeśli w umowie będzie napisane, że wynajmujący ma obowiązek takie ubezpieczenie wykupić, to można ten koszt odliczyć od dochodu.

Pozdrowienia

Grzegorz

Hej Peterbald,

Z praktyki: ubezpieczenie mieszkania można potraktować jako koszt. A OC najemcy (z klauzulą „najmu”) warto w całości przerzucić na najemcę. Najemcy się to może przydać 🙂 Koszt jest relatywnie niski: jednorazowo kupowane ubezpieczenie na rok, tylko OC z klauzulą najmu, suma ubezpieczenia 50 000 zł = koszt około 30-40 zł w zależności od towarzystwa ubezpieczeniowego.

Ja w umowie zobowiązuję najemców do samodzielnego wykupienia takiej polisy i przesłania do mnie skanu.

Pozdrawiam

Witam,

jak już kiedyś pisałam też mam obecnie 2 mieszkania pod wynajem a sama (z rodziną) mieszkam w wynajmowanym. Do tej pory płaciłam podatek ryczałtem bo w grę wchodziło tylko 1 mieszkanie ale od kiedy posiadamy 2 mieszkanie myślałam o podatku na zasadach ogólnych i okazało się że jest to dla mnie nieopłacalne – wychodzi na to samo – dlatego że na mieszkaniu nr 1 kończy się za chwilę kredyt.

I co ciekawe okazało się, przez zwykły przypadek, że wystarczy trafić na kompetentną osobę po drugiej stronie telefonu w US i sukces, od nowego roku przechodzę na zasady ogólne i jednocześnie … będę płacić ryczałt – ale to pewnie historia na osobny wpis dla Michała.

Radzę wszystkim zainteresowanym, dzwońcie, pytajcie nawet w innych US porównujcie odpowiedzi, bo niestety ale te przemiłe Panie niejednokrotnie mówiąc „nie tak nie można” nadają się do zwolnienia bo po prostu nie znają przepisów i mało tego nie mają nawet ochoty ich poznawać chyba że się je „zmusi”.

Fajny konkretny tekst. Proszę Cię Michale o więcej takich.

Pozdrawiam

Sabina

wiesz Sabina, możesz mieć interpretację z wojewódzkiego US, a teoretycznie podległy mu miejski/powiatowy US (nie wiem jak one się dzielą dokładnie) powie „nie bo nie” i możesz albo się z nimi sądzić latami albo potulnie zapłacić…

Hej BJK,

u mnie w temacie biorą udział 2 różne US mój i męża i na szczęście mam po swojej stronie urząd męża który zgadza się z moim rozumowaniem oraz oczywiście przepisami podatkowymi, a mój US – no cóż należy do tych co to nie rozumie własnych przepisów. W razie czego jeśli będą mieć jakieś ale to za chyba 40zł mogę mieć interpretację z Głównego US więc jestem spokojna.

Pozdrawiam

Sabina

Beznadziejny artykuł. Jaki był sens tak długiego wstępu? Jedyna ciekawa informacja, to ta nt. optymalizacji podatku. W jaki sposób wydłużenie okresu spłaty kredytu ma wpłynąć (w długim okresie) na polepszenie sytuacji finansowej? Wynajem piwnicy – w życiu się z takim czymś nie spotkałem.

Lanie wody, w celu rozreklamowania swojej książki. Tam też jest 75% lania wody i 25% konkretów?

No właśnie – albo zajmujemy się całościowo sytuacją bohatera artykułu (i wtedy interesują nas dochody i wydatki całej rodziny, plus historia finansowa) albo piszemy o optymalizacji podatkowej (bez rozdrabniania się na opowieści o zakupie mieszkania kilkanaście lat temu).

Hej Magdalaena,

Dzięki za komentarz. A czy przypadkiem po opisaniu całej sytuacji Bartka nie narzekałabyś, że artykuł jest za długi? 😉

A w mojej opinii kontekst jest ważny i pozwolę sobie się z Tobą nie zgodzić. Ten kontekst jest właśnie po to potrzebny żeby Czytelnicy mogli zauważyć, że rozwiązanie dotyczy konkretnej sytuacji i tych konkretnych założeń. I dopiero jak znany jest kontekst to można próbować odnieść proponowane rozwiązanie do swojej sytuacji i znaleźć analogie lub nie.

Pozdrawiam

Hej Doksa,

Stosowanie mniej lub bardziej radykalnych sposobów optymalizacji kosztów i przychodów, zależne jest od indywidualnej sytuacji danej osoby. Jeżeli ktoś jest w sytuacji podbramkowej (a w takiej jest Bartek), to w grę wchodzą także takie radykalne rozwiązania jak wyprowadzenie się ze „swojego” mieszkania i wynajęcie mniejszego, po to by zwiększyć ilość kasy w portfelu. I chociaż Tobie może się to w głowie nie mieścić, to nie wszyscy są w takiej sytuacji jak Ty. I przedstawienie kontekstu Bartka służy właśnie temu, byście potrafili osadzić rozwiązanie, które proponujemy w rzeczywistości i zauważyć, że to co proponujemy to nie jest prawda uniwersalna. Jest to rozwiązanie w bardzo konkretnej sytuacji i w każdym innym przypadku może wyglądać inaczej. Pokazujemy całość, abyście mogli wyciągać swoje własne wnioski.

Przypuszczam także, że poza wynajmem piwnicy, nie spotkałeś się jeszcze z wieloma innymi możliwościami zarabiania / optymalizowania finansów, co nie znaczy, że one nie istnieją 😉

Życzę sobie żeby wszyscy tak „lali wodę” jak Grzegorz. Byłoby nam dużo łatwiej na tym świecie – także w zakresie zrozumienia, że na „wynajmie piwnicy” także można zarabiać. Albo, że wynajęcie dwóch pokoi w mieszkaniu dla najemców, a trzeciego na studio fotograficzne – także jest możliwe. Albo że zamiast wynajmować mieszkanie i martwić się najemcami, wystarczy tylko kuchnię zrobić na tip top, zakręcić się wokół agencji reklamowych i wynajmować mieszkanie na dzień zdjęciowy za 6000 – 12 000 zł / dzień.

Sposobów jest bardzo wiele, ale trzeba chcieć być kreatywnym 🙂

Pozdrawiam

A propos wynajmu piwnicy, to w Wielkiej Brytanii jest to zjawisko nader popularne. W piwnicy robi się dodatkowy pokój, a niekiedy i całe mieszkanie i takowe się wynajmuje. W UK zazwyczaj są kamienice. Ceny najmu bardzo intratne (zależy gdzie). Więc uporządkowanie piwnicy i zainwestowanie w przeobrażenie jej w kolejne pokoje na wynajem jest super pomysłem. Co prawda zawsze mnie dziwiło, jak ci ludzie mogą żyć w takich warunkach (wilgoć, brak światłą dziennego lub jego ograniczona ilość)? Biznes is biznes – chętnych nie brakuje.

W Polsce również można zauważyć przekształcania piwnic, ale raczej na sklepiki różnego rodzaju (w Gorzowie w śródmieściu jest kilka warzywniaków) lub usługodawców. Wystarczy zrobić mały remont, podprowadzić prąd i założyć osobny licznik i liczyć kasę. Być może nie jest to tak oszałamiający biznes, co w UK, ale jakbyś dostał za darmo 300-500 zł na m-c, to nie cieszyłbyś się?

Witam,

Bardzo lubie Twoj blog i czytam wszystkie publikowane przez Ciebie teksty. Podziwiam Twoja wiedze ale i zaangazowanie. Brawo! Mam tylko jedna uwage, a mianowicie coraz bardziej oddalasz sie moim zdaniem od „problemow” zwyklych ludzi. Chodzi mi o to ze dawniej wiecej pisales o takim codziennym oszczedzaniu tj. media, zakupy a teraz poruszasz tematy, ktore nie dotycza wszystkich, jak wynajem mieszkan, ich kupnoitd. Mimo iz mnie to nie dotyczy czytam i te artykuly jednak niestety nie sadze ze kiedys ta wiedze wciele w zycie. Za wysokie progi. Pozdrawiam i prosze nie zapominaj o tych maluczkich 🙂

@Madziu

Czytam sporo blogów finansowych, ale kiedyś czytałam więcej.

I niestety przekonałam się, że problem zarządzania domowym budżetem to dość ograniczony temat i bloger po paru miesiącach po prostu nie ma o czym pisać. W dodatku jeśli wprowadził te zasady, to zazwyczaj jego poziom życia się podnosi i zaczyna generować nadwyżki finansowe. Więc naturalnie pojawia się tematyka inwestycyjna.

Hej Magdalaena,

[Szeroki uśmiech na mojej twarzy] 😀 Tematów absolutnie mi nie brakuje (jeszcze) – także z tego elementarnego obszaru budżetu domowego. Masy tematów, które mam na mojej liście „do napisania” w ogóle jeszcze nie dotknąłem. Brakuje mi dwóch rzeczy:

– Mojego czasu – bo jak widzisz staram się pisać materiały pogłębione, a jednocześnie oprócz samego pisania, zajmuję się także szkoleniami, prezentacjami, konsultacjami, przygotowywaniem kolejnych, fajnych projektów – takich jak ten inwestycyjny z APP Funds. Realnie mogę pisać max 2-3 artykuły tygodniowo. To jest ledwie 8-12 wpisów miesięcznie. Stawiam na jakość a nie na ilość.

– Waszego czasu – gdybym zasypał Was mailingami codziennie, to po prostu byście zaczęli je ignorować. Ja i tak mam wrażenie, że za często do Was piszę 🙂

I jeśli powyższe weźmiesz pod uwagę, to zobaczysz, że ja tak naprawdę mam samych pomysłów na artykuły na półtora roku do przodu. I nie uważam by dobrym pomysłem było zwiększanie częstotliwości wpisów.

Formułę bloga poszerzyłem, bo sami się tego domagaliście. Tematyka inwestycyjna jest jednym z najczęściej przewijających się tematów w komentarzach i mailach. Drugi biegun, to nie budżet, tylko wychodzenie z długów. Otrzymuję dziesiątki takich maili. Powyższy artykuł, to akurat powiązanie jednego z drugim. I tak jak pisałem – mam nadzieję, że Bartka jeszcze pokażę nie raz na tym blogu prześwietlając jego finanse z różnych perspektyw.

Zresztą dla tych w spirali długów też coś większego szykuję, ale wymaga to po prostu pracy, żeby miało konkretną wartość.

Pozdrawiam

Hej Madzia,

Dziękuję za Twój komentarz. Zdaję sobie sprawę z tego, że tematyka się poszerzyła.

Zapytam wprost: jaki temat chciałabyś żebym poruszył? Mam ich na mojej liście „do napisania” grubo ponad setkę i staram się dobierać tematy tak, żeby w miarę systematycznie dotykać różnych obszarów. Ale jeśli masz jakieś specjalne życzenie – to słucham 🙂 Propozycja specjalnie dla Ciebie 🙂 Możesz nawet podrzucić kilka propozycji.

Pozdrawiam serdecznie

Przepraszam za upierdliwość, ale jestem toporny na wiedzę..

Cytuję umowę: Najemca zobowiązuje się do zapłaty Wynajmującemu opłaty za wynajem 500 zł i koszty utrzymania lokalu czynsz do spoldzielni i prad do rak wynajmujacemu.

W tym wypadku płacę podatek tylko od tych 500 zł?

Alex,

Niestety, naprawdę trudno jednoznacznie odpowiedzieć na to pytanie (zwłaszcza, że nie znam całej umowy), sporo zależy od tego, jak do tego podejdzie Twój US (a każdy urzędnik w US może mieć inne zdanie). Najlepiej byłoby porozmawiać z US, a potem zmienić ten zapis tak, żeby był dla nich jak najbardziej jasny.

Pozdrawiam serdecznie

Grzegorz

Michale, zauważyłem, że ostatnio twój blog to bardziej „jak zarabiać pieniądze” niż „jak oszczędzać pieniądze”. 🙂

Czekam na twoje motywujące wpisy. Sam ostatnio postanowiłem zmienić trochę tematykę bloga pisząc o podnoszeniu jakości życia i szczęściu.

Hej Nie Te Chiny,

Dziękuję za komentarz. Od samego początku powtarzam, że „najlepszą strategią oszczędzania jest zwiększanie przychodów” i będę to powtarzał aż do znudzenia.

Sztuką jest równoległe działanie we wszystkich obszarach: mądre redukowanie kosztów, zwiększanie zarobków / przychodów i jednocześnie pomnażanie oszczędności poprzez umiejętne inwestowanie. „Jak oszczędzać pieniądze” ma prowadzić do celu, którym jest to, że posiadamy tych pieniędzy więcej. Ale również ma pokazywać, że to nie o pieniądze w naszym życiu chodzi. Że one są tylko środkiem do realizacji celów, które każdy z nasz może mieć inne.

Moim celem jest pokazywanie jak być sprytnym finansowo. Czy to w kontekście oszczędzania, zarabiania, czy inwestowania. We wszystkich obszarach. Bo jak będziemy sprytni finansowo, to pieniądze nie będą stanowić dla nas problemu. A gdy pieniądze stanowią problem, to często niestety rzutuje to na inne obszary naszego życia.

Rozgadałem się… kończę i pozdrawiam 🙂

A ja dla odmiany od chwalenia, napiszę, że czuję sie zmanipulowany.

W newsletterze przeczytałem (tłustym drukiem, a jak), że „wygospodarowaliśmy ponad 2300 zł / m-c dodatkowych funduszy” dzięki optymalizacji podatkowej

i kosztowej dochodów Z WYNAJMU. Artykuły na Twoim blogu czytam z przyjemnością i bez takiej zachęty. Natomiast po przeczytaniu całego tekstu przyznam, że poczułem się rozczarowany. Ponad połowa „wygospodarowanych” pieniędzy nie ma nic wspólnego z wynajmem! Wydłużenie spłaty kredytu to owszem sposób na poprawę sytuacji Bartka, ale co to ma wspólnego z optymalizacją podatkową? Z samej optymalizacji podatkowej zysk to 130 zł /m-c. A co do dochodów z mieszkań wynajmowanych na pokoje zakładacie, że „w pesymistycznym wariancie ZAROBI 20% WIĘCEJ” – to co to za pesymistyczny wariant? O ile optymalizacja podatkowa czy korzystanie z kantorów internetowych to łatwo policzalny zysk, to zakładanie dochodów z mieszkań to trochę wróżenie z fusów.

Hej,

Ostatnio nie mam za bardzo czasu (to znaczy czas jest, ale zagospodarowany na inne cele 😀 ) na czytanie blogów, aczkolwiek muszę Ci powiedzieć Michale, ze odwalasz kawał dobrej roboty, z różnych artykułów pobieram dla siebie różne rozwiązania, na które nie wpadłem wcześniej ( a myślałem, że jestem dobry w oszczędzaniu i inwestowaniu), co przekłada się na pieniądze. Kilka przykładów, sprzedaż starej felgi na złom, która pewnie wywalił bym do śmietnika = 5zł, zysk na Twojej interwencji dot. karty Payback ok.190zł, po tym artykule wpadłem na pomysł wynajęcia piwnicy w bloku, który jest przy placu targowym (myślę, że chętni się znajdą) = stały dochód 30-100zł/mies. ??? Kupony Rabatowe.pl = zysk na kupnie TV ok. 150zł (sam zakup TV wyszedł taniej niż na allegro), przy zakładaniu konta w BZWBK zamiast standardowych 500+200zł oraz 2x50zł za polecenie, za pomysł otwarcia linii kredytowej zysk 2x100zł. Że nie wspomnę o wielu różnych pomysłach z wielu innych artykułów, które pomagają lepiej=taniej planować, organizować itp.

GOOD JOB !!!

Witaj Michale, dziś z takim zapytaniem: matka i córka są współwłaścicielkami mieszkania. Córka planuje jego wynajem. Matka jak to większość matek nie chce z tego wynajmu ani grosza od córki mimo, że mieszkanie to ich współwłasność. Umowa najmu będzie zatem podpisana tylko z jedną z nich. Czy matka powinna w Urzędzie Skarbowym złożyć jakieś oświadczenie czy podatek płaci tylko ta z nich z którą zawarta byłaby umowa najmu??? pozdrawiam serdecznie i dziękuję za odpowiedź.

Michale Szafrański nie idź tą drogą 😉

@ Michał @ Sigma

Michale wydaje mi się, że Sigma ma rację

Niestety to bardzo ciężka decyzja ale w tym momencie jedynym ratunkiem jest chyba bankructwo. W Anglii to łatwiej załatwić ale w Polsce też się da.

Czy macie dodatkowy plan dla „Bartka” na najbliższe lata?

Jeśli w Szwajcarii zacznie rosnąć inflacja to stopy nie pozostaną tak niskie a podnoszenie stóp automatycznie zwiększy ratę i spowoduje umocnienie CHF.

Dodatkowo po nowym roku wchodzi MDM czyli ciężko będzie sprzedać mieszkania na rynku wtórnym bo wszyscy będą kupować od developera co może spowodować spadek ceny tych używanych. Dodatkowo (nie)rząd planuje skup mieszkań od deweloperów w celu wynajmu co prawdopodobnie spowoduje spadek cen wynajmu w większych miastach.

Jeśli powyższe się spełni to sytuacja Bartka jeszcze bardziej się pogorszy.

Wydaje mi się, że największym błędem było kupienie M3 i to ono przeważyło szalę.

Czy nie można było kupić czegoś tańszego albo wynająć mieszkanie na miarę potrzeb rodziny?

Jeszcze jeden pomysł – M3 można wynająć firmie jest możliwe, że wtedy wynajmie się drożej niż osobom prywatnym.

Hej D.,

Ja mam do Ciebie i innych osób piszących o upadłości konsumenckiej jedną serdeczną prośbę: nie teoretyzujcie tylko podajcie argumenty za i przeciw. Czytając niektóre komentarze można odnieść wrażenie, że „bankructwo” to dobre rozwiązanie. Ale już po pobieżnym zerknięciu na ten temat widzę, że wcale nie jest tak różowo jak to naświetlacie. Przede wszystkim relatywnie trudno jest spełnić warunki kwalifikujące do ogłoszenia upadłości konsumenckiej, np. jeśli osoba nie została z pracy zwolniona lecz podpisała rozwiązanie umowy za porozumieniem stron, to nie ma prawa wystąpić o upadłość konsumencką. To tylko jeden przykład ograniczeń.

Bankructwo można ogłosić tylko raz na 10 lat. Do tego upadłość konsumencka w Polsce nie oznacza, że wszystkie długi są całkowicie anulowane. Sąd ustala plan spłaty, oczywiście wyprzedając wcześniej cały majątek dłużnika.

Ogłoszenie upadłości konsumenckiej jest ostatecznością. Dopóki u Bartka istnieje możliwość naprawy finansów (a istnieje – na razie zajęliśmy się tylko jednym aspektem) dopóty proponowanie bankructwa, jest rozwiązaniem ostatecznym i w tym przypadku nie na miejscu.

Twoja sugestia co do wynajmu mieszkania firmie jest dobrym tropem, ale firmy zazwyczaj chcą otrzymywać fakturę VAT – a Bartek nie ma już działalności gospodarczej. Dodatkowo dochodziłyby koszty przystosowania lokalu na potrzeby firmy. Niemniej jednak jest to pewien trop.

Co do MDM, to nie demonizowałbym wpływu tego programu na rzeczywistość. Problem raczej widzę w zaostrzeniu konkurencji z innego powodu: przy niskich odsetkach z lokat, kapitał odpływa z banków i częściowo trafia na rynek nieruchomości. To wpływa akurat na cenę mieszkań – ceny przez ostatni kwartał idą w górę (przynajmniej według moich obserwacji), ale jednocześnie na rynku pojawi się prawdopodobnie więcej mieszkań na wynajem.