Polski Ład to największa reforma podatkowa od 30 lat. A mimo to rządzący uchwalili ją w dużym pośpiechu i nie pozostawiali podatnikom wystarczająco dużo czasu, by mogli zrozumieć wprowadzane zmiany i odpowiednio się na nie przygotować.

Moim skromnym zdaniem nikt tak skutecznie nie zachęca Polaków do kombinowania i unikania płacenia zbyt wysokich podatków jak rząd Mateusza Morawieckiego. Osobiście mam nadzieję, że cynizm i pośpiech, z jakimi PiS wprowadza kluczowe dla Polaków reformy, wyjdą rządzącym bokiem.

Dotychczas wielu przedsiębiorców (włącznie ze mną) karnie płaciło podatki i zamiast skupiania się na ich optymalizacji, po prostu koncentrowało swoją energię na rozwijaniu biznesu. Polski Ład zmusza ich jednak do skrupulatnego przyjrzenia się sytuacji, bo jeśli tego nie zrobią, to finansowo stracą – i to niemałe kwoty. Nie bez powodu podatnicy masowo ruszyli do doradców podatkowych. Ci ostatni chcą wręcz stawiać pomniki Morawieckiemu za to… jak wielu przyprowadził im nowych klientów zainteresowanych skutecznym i legalnym redukowaniem wysokości płaconych podatków.

Gdy kilka lat temu wprowadzono daninę solidarnościową (dodatkowy podatek 4% powyżej 1 miliona złotych dochodu), to sytuacja ta dotyczyła nielicznych. Polski Ład dotyka jednak wszystkich Polaków – w tym także pracowników etatowych.

Im więcej zarabiasz, tym bardziej dostaniesz po kieszeni – i to zarówno przez wzrost płaconych od stycznia 2022 r. podatków, jak i poprzez inflację, której wzrost dodatkowo stymulowany będzie właśnie przez Polski Ład. Jak myślisz? Na kogo przedsiębiorcy przerzucą wzrost obciążeń? To wszystko znajdzie się w cenie usług i produktów, więc jeśli nawet z wyliczeń wychodzi Ci, że zarabiasz na tyle mało, że skorzystasz dzięki Polskiemu Ładowi, to wiedz, że te rządowe „większość zyska” to tylko propaganda, która niewiele będzie miała wspólnego z rzeczywistością. Jeśli sami nie zatroszczymy się o optymalizację sposobu swojego zarabiania i opodatkowania, to Polski Ład porządnie trzepnie nas po kieszeni – jeśli nie od razu w 2022 r. to z pewnością w kolejnych latach – w rosnących znacznie szybciej cenach produktów i usług, i znacząco niższej sile nabywczej zarabianych pieniędzy.

Co w praktyce oznacza Polski Ład dla naszych portfeli? Jak zmniejszyć rozmiar tej klęski? Co mogą zrobić pracownicy etatowi, osoby wynajmujące mieszkania i przedsiębiorcy? Ile można zaoszczędzić odpowiednio przekształcając prowadzoną działalność gospodarczą i dobierając sposób opodatkowania? O tym wszystkim przeczytacie w dzisiejszym wpisie. Jego autorem jest Marek Golec – doradca podatkowy i jednocześnie mój znajomy, który najpierw był przedsiębiorcą… a dopiero potem został doradcą podatkowym i doskonale potrafi połączyć wiedzę podatkową z praktyką biznesową.

Zapraszam do lektury i przekazuję głos Markowi…

Kim jest Marek Golec?

Autorem poniższego artykułu jest Marek Golec:

Autorem poniższego artykułu jest Marek Golec:

- Autor bloga Mistrz Podatków.

- Autor nowej książki „Jak oszczędzić na podatkach i nie podpaść fiskusowi” – premiera już w styczniu 2022 r. Świetna! Miałem okazję już przeczytać. Dam znać, gdy będzie dostępna.

- Absolwent ekonomii i finansów międzynarodowych uczelni Université Sorbonne Paris Nord we Francji.

- Doradca podatkowy (numer wpisu 13709) z bardzo dużym doświadczeniem w rozliczaniu praktycznie każdej działalności. Specjalizuje się także w opodatkowaniu nieruchomości, kryptowalut, akcji i metali szlachetnych. Jego mocną stroną są również podatkowe aspekty związane z samochodami wykorzystywanymi w firmach.

- Współwłaściciel kancelarii księgowo-podatkowej działającej pod markami Mistrz Podatków i Wynajmistrz.

- A do tego przedsiębiorca i inwestor w nieruchomości.

Podwyżka podatków i mit kwoty wolnej

15 listopada 2021 r. Prezydent podpisał ustawę z dnia 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw. Tak więc Polski Ład w podatkach wchodzi w życie od 1 stycznia 2022 r.

Trudno zgodzić się z ustawodawcą, który twierdzi, że jest to historyczna obniżka podatków, gdyż jest to de facto największa od kilkudziesięciu lat reforma podatkowa, jak i podwyżka podatków.

Prawodawca w swoim stwierdzeniu ogranicza się do jednego rodzaju danin publicznych, którym są podatki i to sprawia, że społeczeństwo jest wprowadzane w błąd. Dokonując analizy naszych finansów osobistych nie należy patrzeć na zobowiązania wobec państwa przez pryzmat jednej daniny publicznej a całościowo.

Podatki są jednym z kilku rodzajów zobowiązań publicznoprawnych. Aby to potwierdzić, sięgnijmy do ustawy o finansach publicznych, gdzie znajduje się definicja dochodów publicznych. Jak wynika z art. 5 ust. 2 pkt 1 tej ustawy, dochodami publicznymi są daniny publiczne, do których zalicza się: podatki, składki, opłaty itd.

Jak wynika z powyższego, pomimo że składki ZUS nie są podatkami, to są one daninami publicznymi, czyli tym samym co podatki. Niektórzy nazywają składki ZUS parapodatkiem. Z punktu widzenia naszych finansów osobistych (i firmowych) podatki i składki ZUS należy traktować jednakowo.

W przeciwieństwie do ustawodawcy, w tym artykule spojrzymy na zagadnienie danin publicznych w 2022 r. całościowo.

Zanim zapoznamy się z faktyczną, mniej korzystną niż ją przedstawia prawodawca, skalą podatkową w Polskim Ładzie, przypomnijmy sobie cztery główne założenia tej reformy od strony podatków.

- Podwyższenie kwoty wolnej od podatku do 30 000 zł – aktualnie (w 2021 r.) jest ona na bardzo niskim poziomie w porównaniu do innych krajów. Od dłuższego czasu oczekiwaliśmy na jej znaczące podwyższenie, co w praktyce tylko pozornie się stało. Ze względu na niepodlegającą odliczeniu (od 2022 r.) składkę na ubezpieczenie zdrowotne, kwoty wolnej od danin publicznych de facto nie będzie, o czym za chwilę się przekonasz.

- Podwyższenie progu podatkowego z 85 528 zł do 120 000 zł – w ostatnich latach bardzo zauważalne było, że wskutek inflacji i podwyżki zarobków coraz większy odsetek podatników podlegał opodatkowaniu w drugim przedziale podatkowym. Można wysnuć wniosek, że w ujęciu realnym jest to waloryzacja, a nie podwyższenie progu podatkowego. Niestety, przez brak możliwości odliczenia składki na ubezpieczenie zdrowotne, jest to tylko pozorna waloryzacja.

- Zniesienie prawa do odliczenia składki na ubezpieczenie zdrowotne – oznacza to dodatkową daninę nałożoną nawet na tych, których dochody nie przekroczą kwoty wolnej. Zatem z jednej strony proponuje się podwyższyć kwotę wolną i próg podatkowy, a z drugiej strony podwyższa się rzeczywistą stawkę opodatkowania poprzez odebranie prawa do odliczenia w PIT składki zdrowotnej.

- Wprowadzenie składki zdrowotnej liczonej od dochodu w przypadku przedsiębiorców rozliczających się według skali podatkowej lub podatkiem liniowym – w połączeniu ze wspomnianym wyżej zniesieniem możliwości odliczenia składki zdrowotnej, przełoży się to drastycznie na podwyższenie opodatkowania osób prowadzących jednoosobowe działalności gospodarcze oraz wspólników spółek cywilnych, jawnych i partnerskich. Wysokość składki zdrowotnej naliczanej od dochodu dla przedsiębiorców rozliczających się według skali podatkowej wyniesie 9%, a w przypadku „liniowców” 4,9%. Zagadnienie składki zdrowotnej „ryczałtowców” i „kartowiczów” (karta podatkowa) omówimy w dalszej części artykułu.

Z powyżej opisanych zmian można wysnuć wniosek, że pomimo podwyższenia kwoty wolnej i progu podatkowego niekoniecznie będziemy mieli obniżkę danin publicznych, do których zaliczamy chociażby podatki i składki ZUS.

Oficjalne vs faktyczne stawki podatku w 2022 r.

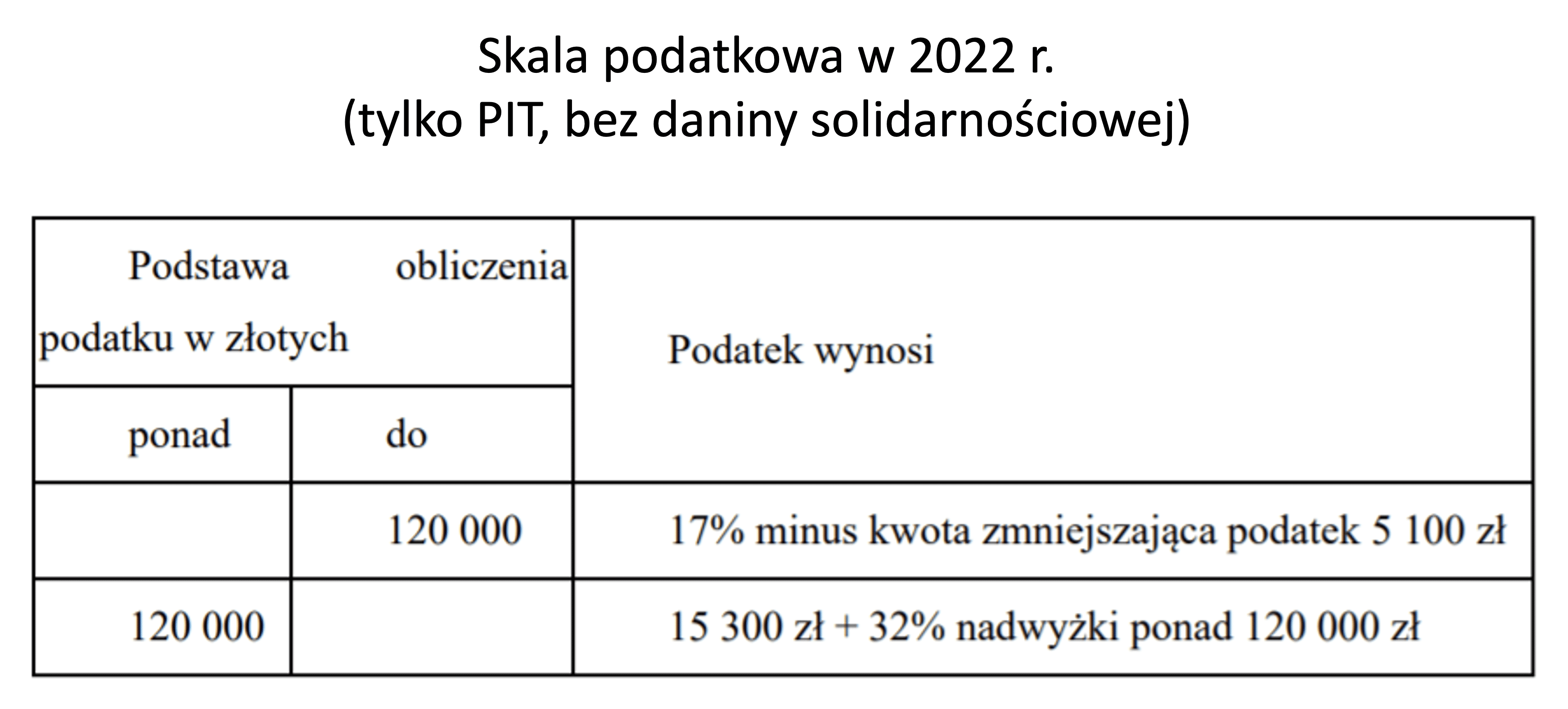

Spójrzmy jak prawodawca przedstawia skalę podatkową w ustawie o PIT. Miejmy świadomość, że kwota zmniejszająca podatek w wysokości 5100 zł to 17% z 30 000 zł, czyli kwoty wolnej od podatku.

Rzecz jasna, że w ustawie o PIT nie zostały uwzględnione składki na ubezpieczenie zdrowotne. Jednak to zaburza obraz faktycznej skali podatkowej (szczegóły niżej).

Na dodatek przedstawiając skalę podatkową ustawodawca nie uwzględnia w niej daniny solidarnościowej, która de facto jest podatkiem dochodowym. To dodatkowe 4% podatku płaconego od dochodów przekraczających 1 milion złotych rocznie. Tu warto pamiętać, że do dochodów takich zaliczają się nie tylko te uzyskiwane na skali podatkowej i liniówce, ale także zyski kapitałowe np. z inwestycji giełdowych (ale z wyłączeniem dywidendy) i obrotu kryptowalutami.

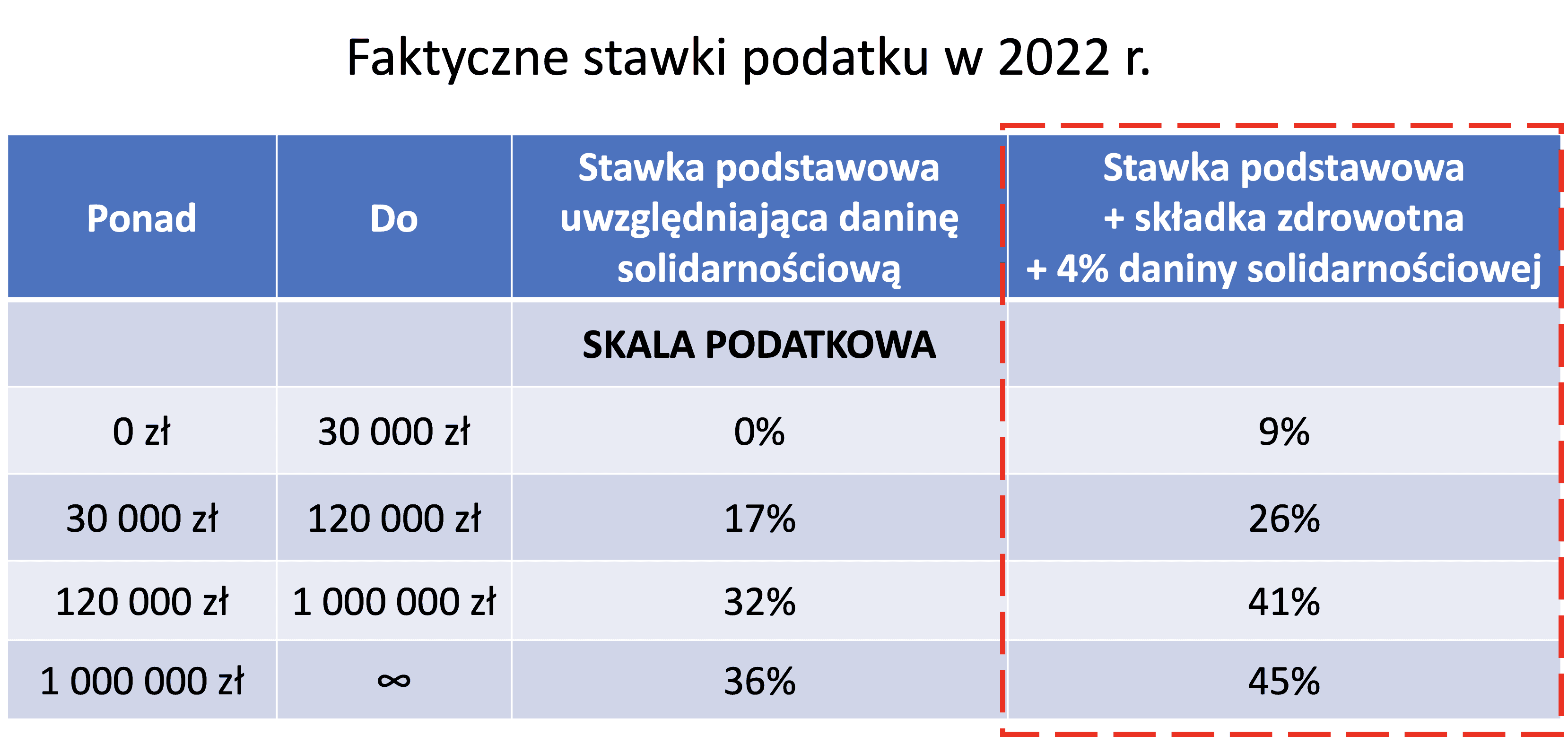

Faktyczna skala podatkowa składa się z czterech przedziałów. Na poniższej grafice, w trzeciej kolumnie, w bardziej przystępny sposób (w stosunku do ustawowej grafiki) wskazane są stawki PIT z uwzględnieniem podatku solidarnościowego. Natomiast ostatnia kolumna uwzględnia również składki na ubezpieczenia zdrowotne i daje nam jasny komunikat, że kwoty wolnej od podatku w praktyce w Polsce nie ma.

W związku z faktem, że jest to skala proporcjonalna, wskazaną stawkę stosujemy odcinkowo, czyli dla dochodów z danego przedziału kwotowego. Innymi słowy, jeśli dany podatnik zarabia ponad 1 mln zł nie oznacza to, że zapłaci 45% danin (PIT + składka zdrowotna + danina solidarnościowa) od całości swoich dochodów. Podkreślić jednak należy, że powyższa tabela nie uwzględnia składek na ubezpieczenia społeczne oraz Fundusz Pracy. Efektywny podatek przy uwzględnieniu tych składek byłby jeszcze wyższy w każdym przedziale. Na dodatek przedmiotem naszych rozważań w tym artykule jest wysokość stawek tylko na gruncie podatków dochodowych i ZUS. Przy uwzględnieniu podatków obrotowych i majątkowych poziom opodatkowania byłby wyższy i zapewne sięgnąłby aż 60–70% – głównie w przypadku osób zatrudnionych na umowę o pracę.

Faktyczne opodatkowanie przedsiębiorców od 2022 r.

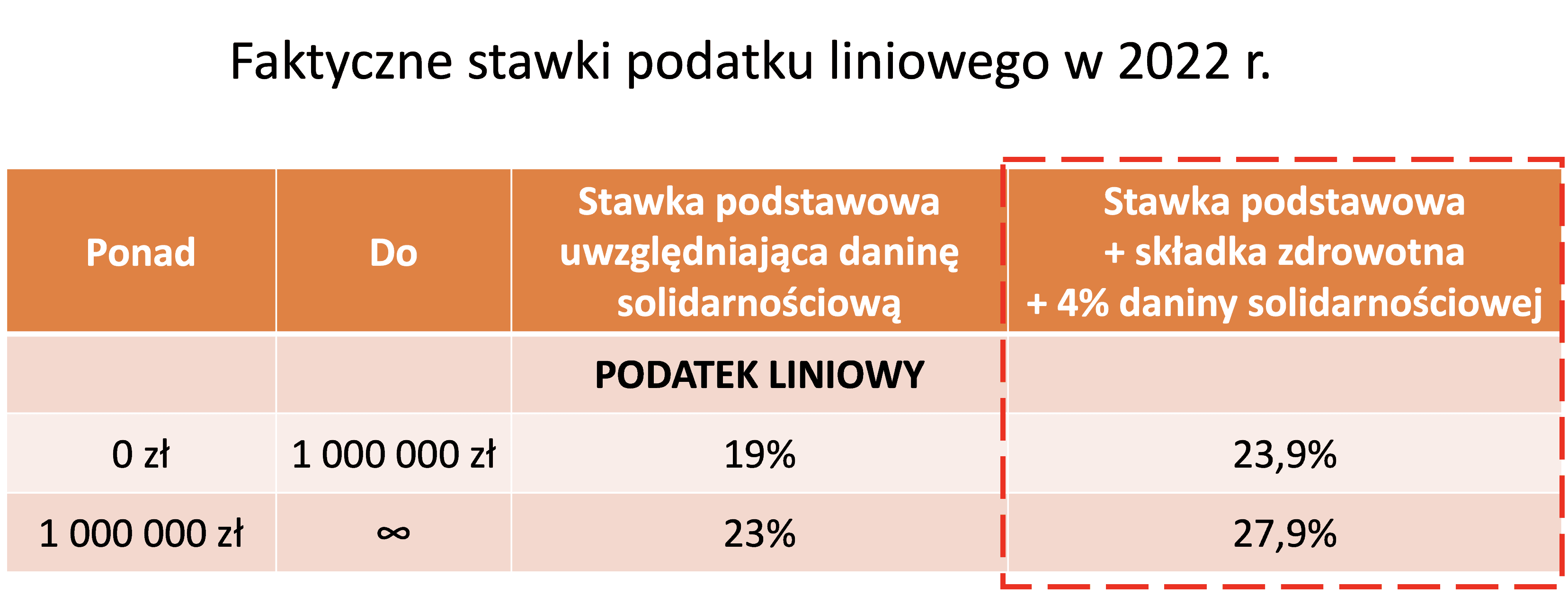

Przejdźmy do omówienia sytuacji przedsiębiorców rozliczających się podatkiem liniowym. Zacząć należy od tego, że od kilku lat podatek liniowy w praktyce jest podatkiem progresywnym ze względu na objęcie go daniną solidarnościową. Skala składa się z dwóch przedziałów a stawki jeszcze w 2021 r. wynoszą 19% i 23%. Nakładając obowiązek zapłaty składki na ubezpieczenie zdrowotne w wysokości 4,9% dochodu, stawki z jej uwzględnieniem będą wynosiły 23,9% i 27,9%.

Powyższa tabela nie uwzględnia składek na ubezpieczenia społeczne i Fundusz Pracy. Biorąc pod uwagę pełny ZUS przedsiębiorcy rozliczającego się podatkiem liniowym przy rocznym dochodzie 100 tys. zł łączny podatek (PIT + pełny ZUS) wyniesie 39,3%. Przy dochodzie 200 tys. zł będzie to 31,1% a przy 300 tys. zł 28,6%. Stawka maleje ze względu na fakt, że składki na ubezpieczenia społeczne i Fundusz Pracy będą nadal opłacane przez przedsiębiorców w zryczałtowanych kwotach.

Warto zaznaczyć, że przy uwzględnieniu podatku dochodowego i ZUS, jak i podatków obrotowych oraz majątkowych finalny efektywny poziom opodatkowania u przedsiębiorcy powinien być niższy niż w przypadku pracownika, chociażby ze względu na fakt, że przedsiębiorcy mają wpływ np. na formę opodatkowania, formę prowadzenia działalności, wysokość kosztów uzyskania przychodów, status podatnika VAT czy wysokość składek ZUS.

Po zapoznaniu się z nowymi stawkami podatków dla skali podatkowej i podatku liniowego, przeanalizujmy jak na Polskim Ładzie wyjdzie osoba zatrudniona na umowę o pracę.

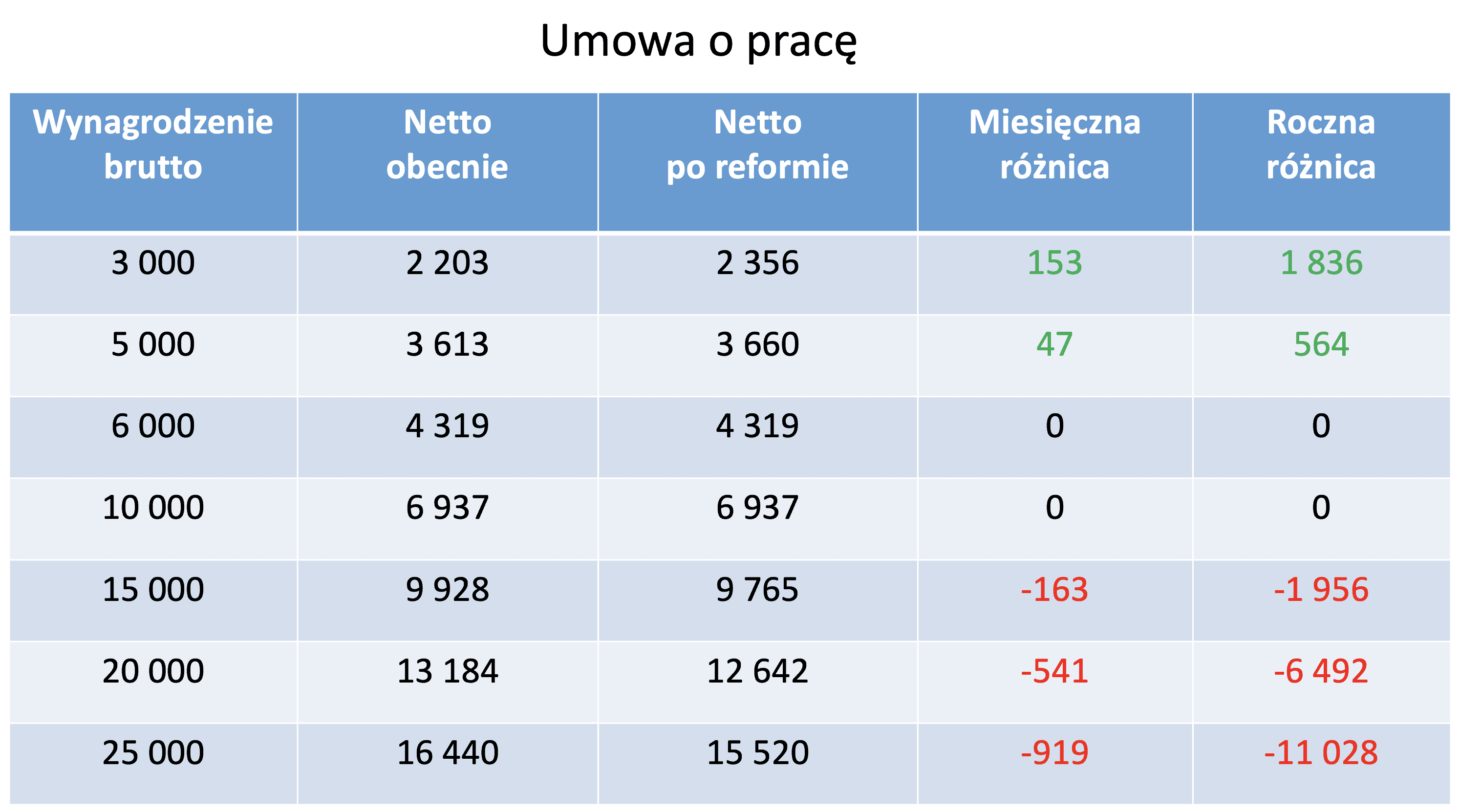

Pracujesz na etacie = raczej stracisz na Polskim Ładzie

Jak widać z poniższej tabeli, w której zostały uwzględnione wyliczenia ekspertów rządowych, osoby pracujące na etacie i zarabiające 3000 zł brutto, czyli 2203 zł na rękę (mniej niż wynagrodzenie minimalne), jak i te zarabiające 5000 zł brutto (około 3613 zł na rękę) zyskają na reformie w niewielkim stopniu i to tylko w ujęciu nominalnym. W sytuacji wysokiej inflacji, która jest prawdopodobna, m.in. w związku z wprowadzeniem programu Polski Ład, także i te osoby w ujęciu realnej wartości ich zarobków zapewne będą stratne.

Pracownicy etatowi zarabiający od 68 412 zł do 133 692 zł rocznie dzięki tzw. uldze dla klasy średniej pozornie będą pod ochroną przed negatywnym wpływem braku możliwości odliczenia składki na ubezpieczenie zdrowotne. Powyższe widać w wierszu z wynagrodzeniem brutto 10 000 zł/m-c.

Wspomniana pozorność wynika z faktu, że w społeczeństwo z dwóch stron uderzy tzw. podatek inflacyjny. Po pierwsze: wraz z inflacją spadać będzie siła nabywcza naszych oszczędności i wynagrodzeń. Po drugie: inflacja spowoduje, że pensje w ujęciu nominalnym z pewnym opóźnieniem będą rosły, ale – wraz z ich wzrostem, przy braku waloryzacji kwoty wolnej czy progu podatkowego, społeczeństwo będzie bardziej opodatkowane w ujęciu kwotowym i procentowym (efektywny podatek). W efekcie przez inflację i próbujący nadążyć za nią wzrost wynagrodzeń, etatowcom łatwiej będzie stracić prawo do „ulgi dla klasy średniej” i „wpaść” w drugi przedział podatkowy. Czyli osoby, które rzekomo miały nie odczuć skutków podatkowych Polskiego Ładu, zorientują się, że jednak na nim tracą…

Za sprawą wyższego procentowo efektywnego podatku osoby lepiej zarabiające jeszcze bardziej niż dotychczas dołożą się, m.in. do transferów socjalnych, co rządzący w kontrowersyjny sposób nazywają „sprawiedliwością społeczną”. Czy nie sądzicie, że płaski podatek np. w postaci dziesięciny, oprócz tego że byłby prostszy, byłby bardziej sprawiedliwy? Ten kto zarabiałby 100 tys. zł płaciłby 10 tys. zł podatku, a ten kto zarabiałby 10 tys. zł płaciłby 1 tys. zł? Jak widać, bez różnicowania stawek i tak osoby lepiej zarabiające płaciłyby wyższe podatki, a osoby mniej zarabiające płaciłyby podatki w niższych kwotach.

Pozostałe zmiany w podziale na pracowników, wynajmujących nieruchomości i przedsiębiorców

Zanim zapoznamy się z rozwiązaniami na Polski Ład, poza omówionymi w pierwszej części artykułu głównymi założeniami tej reformy, przyjrzyjmy się innym istotnym zmianom podatkowym, które czekają nas już od 2022 r. Co istotne, niektóre regulacje wejdą w życie dopiero od 2023 r. Przyjrzyjmy się im po przyporządkowaniu ich do jednej z trzech grup podatników, tj. pracowników, wynajmujących nieruchomości i przedsiębiorców.

Zmiany dla pracowników

- „Ulga dla klasy średniej” – osoby zatrudnione na umowę o pracę i zarabiające w przedziale od 68 412 zł do 133 692 zł rocznie nie odczują negatywnych skutków w związku z nieodliczalną składką zdrowotną. Tak ma się stać dzięki zaproponowanej uldze. Ta rekompensata oprócz pracowników obejmie również przedsiębiorców rozliczających się według skali podatkowej. Nie obejmie natomiast np. zleceniobiorców, twórców czy emerytów. Nota bene, konstrukcja tej ulgi jest daleka od prostych i zrozumiałych przepisów.

- Likwidacja wspólnego rozliczenia z dzieckiem przez samotnego rodzica – prawodawca w zamian wprowadza odliczenie od podatku w wysokości 1500 zł, które jest zdecydowanie mniej korzystne dla dobrze zarabiających samotnych rodziców, gdyż dotychczas mogli zyskać nawet ok. 12 tys. zł rocznie. To przykład podwyżki efektywnego opodatkowania.

- Możliwość rozliczenia się razem ze współmałżonkiem już w roku zawarcia małżeństwa – od dnia zawarcia związku małżeńskiego dochody mogą być rozliczane wspólnie, a nie dopiero od kolejnego roku podatkowego.

- Ulga w PIT dla osób powracających z emigracji – zwolnienie z podatku wyniesie 85 528 zł.

- Ulga w PIT dla osób aktywnych zawodowo 60/65+ lat z prawem do emerytury – zwolnienie z podatku wyniesie 85 528 zł.

- Ulga dla rodzin z co najmniej czwórką dzieci – zwolnienie z podatku wyniesie 85 528 zł dla każdego z rodziców.

Zmiany dla wynajmujących nieruchomości

- Brak możliwości rozliczania tzw. najmu prywatnego na zasadach ogólnych – pozostaje jedynie możliwość rozliczania najmu prywatnego ryczałtem. Uwaga, wejście w życie tych przepisów zostało przesunięte na 2023 rok. W ocenie autora kontynuacja rozliczania się na zasadach ogólnych przez tych podatników, którzy w taki sposób dotychczas się rozliczali, po 2022 r. powinna być możliwa ze względu na konstytucyjną zasadę ochrony praw słusznie nabytych.

- Koniec z amortyzacją budynków i lokali mieszkalnych – zarówno w PIT, jak i w CIT amortyzacja tych środków trwałych nie będzie stanowiła kosztów uzyskania przychodów. Uwaga, w ustawie nowelizującej jest przepis umożliwiający kontynuację amortyzacji jeszcze w 2022 r. dla majątku nabytego przed 2022 r. Według wielu doradców podatkowych kontynuacja amortyzacji po 2022 r. powinna być możliwa ze względu na konstytucyjną zasadę ochrony praw słusznie nabytych.

- Ulga mieszkaniowa będzie przysługiwała w razie spłaty kredytu i odsetek związanych ze sprzedawaną nieruchomością – wygląda na to, że Ministerstwo Finansów zmienia przepisy w związku z wyrokami sądów administracyjnych.

Zmiany dla przedsiębiorców

- Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających się ryczałtem – ok. 300 zł (podstawa to 60% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu do 60 000 zł, ok. 500 zł (podstawa to 100% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu do 300 000 zł, ok. 900 zł (podstawa to 180% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu powyżej 300 000 zł.

- Obniżenie stawki ryczałtu dla niektórych przychodów – z 17% na 14% (usługi w zakresie opieki zdrowotnej, architektoniczne, inżynierskie, badań i analiz technicznych, w zakresie specjalistycznego projektowania) i z 15% na 12% (branża IT).

- Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających w formie karty podatkowej – wysokość składki zdrowotnej w przypadku kartowiczów wyniesie 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

- Minimalna składka zdrowotna – jeśli przedsiębiorca rozliczający się według skali podatkowej lub podatkiem liniowym poniesie stratę albo jego dochód będzie niski – na tyle, że wysokość składki zdrowotnej spadłaby poniżej równowartości 9% minimalnego wynagrodzenia, wtedy wysokość składki zdrowotnej wyniesie właśnie 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

- Termin na opłacenie składek ZUS przesunięty do 20. dnia miesiąca – ujednolicenie z terminem zapłaty zaliczki na podatek dochodowy od osób fizycznych.

- Obciążenie składką zdrowotną np. członków zarządu, prokurentów – osoby pełniące funkcje na mocy aktu powołania, które z tego tytułu pobierają wynagrodzenie będą podlegały ubezpieczeniu zdrowotnemu. Składki będą obliczane od wysokości wynagrodzenia a stawka wyniesie 9%.

- Brak możliwości wyboru karty podatkowej – podatnicy, którzy w 2021 r. rozliczają się według tej formy opodatkowania, będą mogli w 2022 r. kontynuować rozliczanie się w ten sposób. Karta podatkowa będzie niedostępna dla osób, które chciałyby ją wybrać po 2021 r.

- Opodatkowanie PIT w ramach działalności gospodarczej sprzedaży przedmiotów (np. samochodów) wykupionych z leasingu – opodatkowanie ma mieć miejsce nawet w sytuacji, gdy wykup będzie realizowany do majątku prywatnego, pomimo sprzedaży po upływie pół roku od wykupu. Jednakże nowy przepis ma dotyczyć przedmiotów wykupionych po 31 grudnia 2021 r. (spieszmy się kończyć leasing!).

- Niższa wartość początkowa składników majątku – w razie gdy były one wcześniej używane przez podatnika na cele prywatne a ich wartość rynkowa w dacie wprowadzenia do firmy jest niższa od ceny nabycia, wtedy za wartość początkową będzie przyjmowało się aktualną wartość rynkową. Jeśli natomiast wartość rynkowa będzie wyższa od ceny nabycia, za wartość początkową przyjmie się cenę nabycia. Innymi słowy, niższa z tych dwóch kwot będzie stanowiła wartość początkową.

- Zmiana limitu płatności gotówkowych z 15 000 zł na 8000 zł – limit dla transakcji gotówkowych między przedsiębiorcami zostaje obniżony. Co ciekawe, ustawa nowelizująca nie zmienia kwoty, powyżej której istnieje obowiązek zapłaty faktury z zastosowaniem mechanizmu podzielonej płatności (ang. split payment). Tak więc dla MPP limit pozostaje na poziomie 15 000 zł.

- Obowiązek wysyłki kolejnych JPK (od 2023 r.) – oprócz obowiązku wysyłki JPK_VAT zaistnieje obowiązek składania struktur: JPK_KR (księgi rachunkowe), JPK_PKPIR (podatkowa księga przychodów i rozchodów), JPK_EWP (ewidencja przychodów). Najprawdopodobniej powstanie nowa struktura JPK dla ewidencji środków trwałych i wartości niematerialnych i prawnych, gdyż te ewidencje też trzeba będzie wysyłać do urzędów skarbowych.

- Nielegalne zatrudnienie będzie ryzykiem wyłącznie pracodawcy – w razie zatrudnienia „na czarno” miesięcznym przychodem przedsiębiorcy będzie kwota w wysokości minimalnego wynagrodzenia. Przychody pracownika z tytułu nielegalnego zatrudnienia będą zwolnione z podatku. Pracodawca będzie obowiązany do zapłaty składek ZUS od tego wynagrodzenia i nie będą one stanowiły kosztów uzyskania przychodów.

- Obowiązek zapewnienia płatności w formie bezgotówkowej – instrument płatniczy będzie wymagany w każdym miejscu, w którym działalność jest faktycznie wykonywana. Dotyczy to przedsiębiorców, którzy mają obowiązek rejestrować sprzedaż na kasie fiskalnej.

- Obowiązek integracji kasy fiskalnej online z terminalem płatniczym (od 1 lipca 2022 r.).

- Odliczenie na nabycie terminala płatniczego.

- Nabycie sprawdzające – pracownicy urzędów skarbowych będą mogli kupowali od podatników towary lub usługi, żeby sprawdzić np. czy ci drudzy wydają paragony.

- Wydatki stanowiące „ukrytą dywidendę”, czyli wydatki na rzecz podmiotów powiązanych ze spółką lub wspólnikiem, nie będą kosztem uzyskania przychodu (od 2023 r.) – takimi wydatkami w uproszczeniu będą koszty: 1. uzależnione w jakikolwiek sposób od zysku, lub 2. w nierynkowych cenach lub 3. stanowiące wynagrodzenie za prawo do korzystania z aktywów należących do wspólników lub podmiotów powiązanych ze wspólnikiem przed utworzeniem spółki (np. wynajem nieruchomości, znaku towarowego lub innego majątku własnej spółce). Natomiast, w razie gdy ukryta dywidenda (dotyczy pkt 2. i 3.) będzie niższa od zysku brutto, spółka będzie miała prawo do zaliczenia tych wydatków do kosztów uzyskania przychodów. UWAGA: wejście w życie tych przepisów zostało przesunięte na 2023 rok.

- Podatek minimalny (od przychodu) dla spółek – w razie, gdy spółka poniesie stratę lub osiągnie dochód operacyjny mniejszy niż 1% przychodu, zapłaci 0,4% podatku od przychodu operacyjnego, przy czym nie dotyczy to nowych spółek (pierwsze 3 lata), gdy spółka ma spadek przychodów o 30% w stosunku do roku poprzedniego oraz spółek wyłącznie osób fizycznych.

- Większa dostępność i uatrakcyjnienie estońskiego CIT – więcej w dalszej części artykułu.

- Zwolnienie z CIT z tytułu sprzedaży udziałów w strukturach holdingowych – zwolnienie będzie dotyczyło spółki matki, która sprzeda udziały/akcje w spółce córce. Zwolnienie jest uwarunkowane spełnieniem kilku kryteriów.

Pomimo, że powyższa lista jest obszerna, nie obejmuje ona wszystkich zmian. Wprowadzane są również takie zmiany jak ulga na robotyzację, ulga na wprowadzenie nowego produktu, ulga konsolidacyjna, zmiany w podatku u źródła, grupy VAT-owskie, porozumienie inwestycyjne, zmiany w uldze B+R i preferencji IP Box, zmiany w przepisach o zagranicznych jednostkach kontrolowanych, wsparcie dla sportu, kultury, nauki i zabytków, ryczałt dla osób przenoszących rezydencję podatkową do Polski i inne.

Rozwiązania na Polski Ład dla pracowników etatowych

Zanim wskazane zostaną możliwe rozwiązania to należy podkreślić, że pracownicy otrzymujący wysokie wynagrodzenia, o ile są one ustalone w kwotach brutto (a tak zazwyczaj bywa), bardzo negatywnie odczują skutki reformy. W przeciwieństwie do przedsiębiorców, pracownicy mają bardzo małe pole manewru, gdyż nie mają wpływu np. na formę opodatkowania, wysokość kosztów uzyskania przychodów, status podatnika VAT czy wysokość składek ZUS.

Oprócz zdobycia wiedzy na temat korzystnych przepisów podatkowego Polskiego Ładu i skorzystania z nich (o ile w danym przypadku jest taka możliwość), pracownikom pozostaje negocjować na tyle wysokie podwyżki, żeby ich wypłaty netto przynajmniej nie zmniejszyły się. Jeśli tego nie zrobią, ich wynagrodzenia w ujęciu realnym drastycznie spadną. Stanie się tak za sprawą połączenia dwóch czynników: spadku wysokości ich pensji w ujęciu nominalnym i wysokiej inflacji.

Innym rozwiązaniem dla niektórych osób może być użycie niekorzystnych zmian jako bodźca do opuszczenia „złotej klatki” etatu i pójścia w kierunku przedsiębiorczości, gdzie oprócz perspektyw wolności finansowej jest po prostu więcej rozwiązań na Polski Ład. Nie jest to łatwa decyzja, jednak wielu Czytelników bloga „Jak oszczędzać pieniądze” zapewne od dłuższego czasu się do niej przygotowuje.

Rozwiązania na Polski Ład dla wynajmujących nieruchomości

Zgodnie z przepisami ustawy nowelizującej, która wprowadza podatkowy Polski Ład, jeszcze w 2022 r. będzie można amortyzować nieruchomości mieszkalne nabyte przed 1 stycznia 2022 r.

Odebranie od 2023 r. możliwości amortyzacji jest silnym uderzeniem w inwestorów i przeczy koncepcji podatku dochodowego. Pozbawienie prawa do zaliczania do kosztów uzyskania przychodów wydatków na zakup nieruchomości poprzez dokonywanie odpisów amortyzacyjnych, zwłaszcza według indywidualnych stawek, sprawia, że mamy tutaj do czynienia bardziej z podatkiem przychodowym niż dochodowym.

Zgodnie z konstytucyjną zasadą ochrony praw słusznie nabytych prawodawca nie powinien zabraniać kontynuowania dokonywania odpisów amortyzacyjnych po 2022 r. od tych nieruchomości mieszkalnych, które zostały nabyte przed wejściem w życie Polskiego Ładu.

Ponadto od 2023 r. zasady ogólne w najmie prywatnym mają zniknąć. Podatnicy, którzy dotychczas rozliczali się według tej formy opodatkowania, w ocenie autora, oprócz możliwości kontynuowania amortyzacji, powinni mieć możliwość kontynuowania rozliczania się według skali podatkowej. Zaznaczyć należy, że osoby prowadzące działalność gospodarczą i rozliczające się przed Polskim Ładem w formie karty podatkowej będą mogły kontynuować rozliczanie się na karcie podatkowej.

Zabieganie o prawa nabyte

Tak więc, jednym z rozwiązań dla inwestorów w nieruchomości jest śledzenie przez najbliższy rok czy prawa nabyte zostaną poszanowane. Można też złożyć wniosek do Dyrektora Krajowej Informacji Skarbowej o wydanie indywidualnej interpretacji przepisów prawa podatkowego. W razie negatywnej interpretacji można ją zaskarżyć do sądu administracyjnego. Wspomnieć należy, że w 2018 r., gdy wprowadzono przepis co do zasady zabraniający amortyzowania darowanych środków trwałych, prawa nabyte zostały poszanowane. Wątpliwości zostały rozwiane jeszcze tuż przed wejściem na drogę sądową.

Ryczałt w najmie prywatnym

Innym rozwiązaniem może być rozliczanie wynajmu nieruchomości ryczałtem w ramach źródła przychodów, którym jest tzw. najem prywatny. W ramach tego źródła przychodów nie opłaca się składek ZUS.

Osobom lokującym nadwyżki kapitału w nieruchomości na wynajem z pomocą przychodzi uchwała Naczelnego Sądu Administracyjnego z 24 maja 2021 r. Podejmując tę uchwałę sędziowie uznali z pewnymi zastrzeżeniami, że najem można rozliczać bez ograniczeń w ramach źródła przychodów „najem prywatny”. Więcej na temat tej uchwały możesz przeczytać na blogu mojego wspólnika Grzegorza Grabowskiego – Wynajmistrz.pl w tym artykule.

Dla przypomnienia: przy rozliczeniu najmu w sposób ryczałtowy płaci się podatek 8,5% od przychodu z najmu (bez możliwości rozliczania kosztów) do kwoty przychodu 100 000 zł rocznie. Jeśli podatnik uzyskuje wyższe przychody z tytułu najmu, to te powyżej 100 000 zł rocznie rozliczane są stawką ryczałtu 12,5%. Brak możliwości odliczenia kosztów (np. remontowych, wyposażenia, ogłoszeń, a także opłat za media i na rzecz wspólnot / spółdzielni – o ile nie uda się ich przerzucić na najemcę), amortyzacji oraz odsetek od ewentualnego kredytu powoduje, że większość podatników wynajmujących mieszkania przechodząc z rozliczania według skali podatkowej na ryczałt – po prostu straci. W efekcie taka zmiana może wpłynąć na dalsze podwyższenie czynszów dla najemców (przerzucanie kosztów przez wynajmujących na najemców). Już samo to może wyzerować korzyści, jakie rzekomo mieliby osiągać najmniej zarabiający Polacy w wyniku wprowadzenia „Polskiego Ładu” – skala podwyżek kosztów, które ponoszą, może być (i zapewne będzie) wyższa od deklarowanych przez rząd korzyści finansowych.

Rozwiązania na Polski Ład dla przedsiębiorców

Na szczęście przedsiębiorcy mają znacznie więcej możliwości ochrony swoich finansów przed negatywnymi skutkami Polskiego Ładu. Nie są to jednak zmiany łatwe do wprowadzenia, więc tym bardziej warto działać, aby już od stycznia 2022 r. być w pełni przygotowanym na nową rzeczywistość i legalnie płacić niższe podatki.

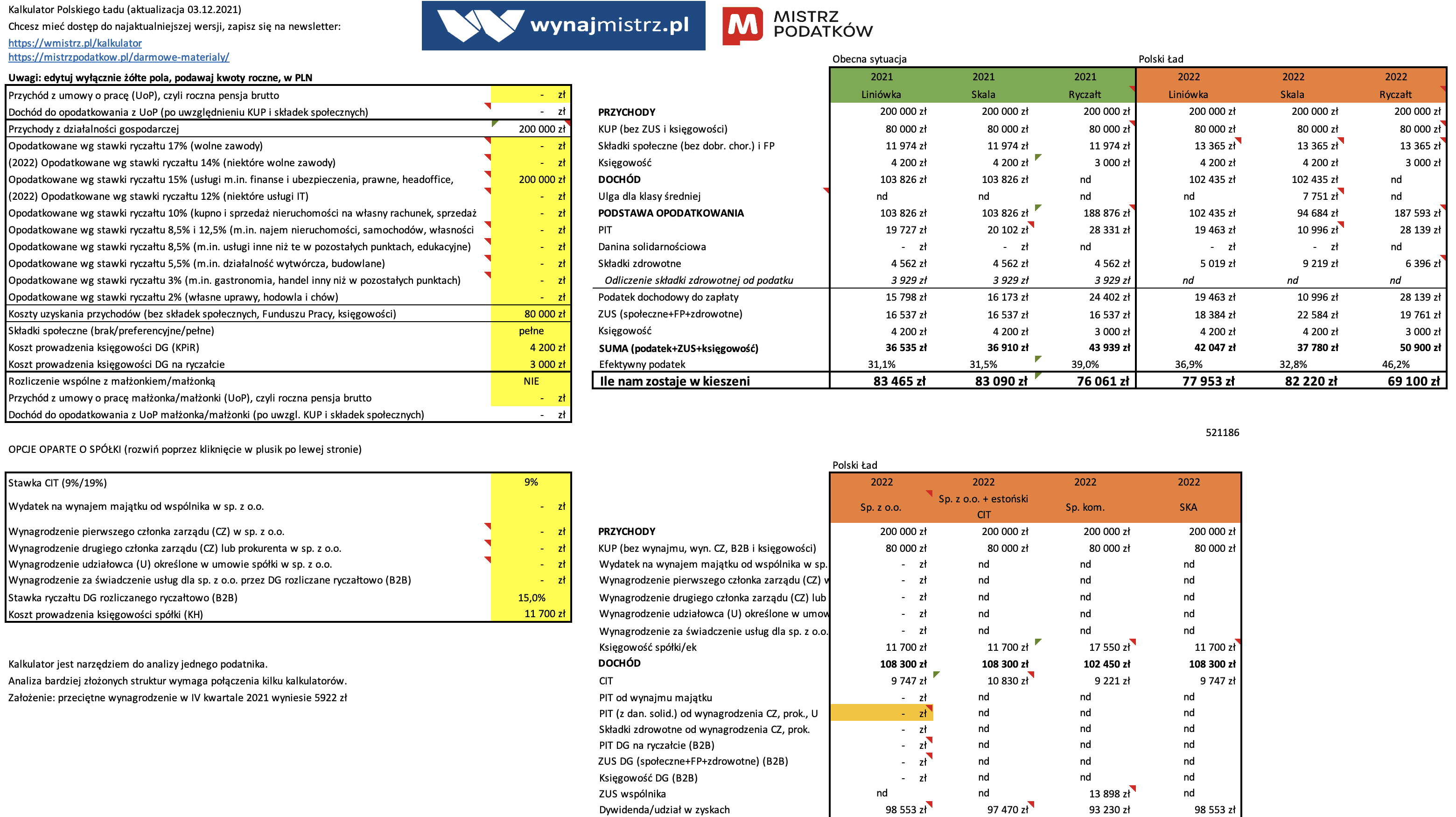

Poniżej omawiam kilka możliwych kierunków działania. Każdego przedsiębiorcę zachęcam do przeanalizowania swojej indywidualnej sytuacji oraz ewentualnej konsultacji z doradcą podatkowym. Dla ułatwienia udostępniłem także kompleksowy kalkulator, który pomaga znaleźć optymalną formę opodatkowania i pokazuje, jak zmieniają się całkowite obciążenia podatkowe i dochód „na rękę” w zależności od formy prowadzenia i rozliczania działalności. Kalkulator w Excelu dostępny jest po zapisaniu się na newsletter na moim blogu „Mistrz Podatków”.

Kalkulator podatkowy Polskiego Ładu

Marek Golec i Grzegorz Grabowski – autorzy blogów MistrzPodatkow.pl i Wynajmistrz.pl – opracowali świetny kalkulator podatkowy Polskiego Ładu, który pomaga wyliczyć efektywny podatek w ramach różnych form prowadzenia działalności gospodarczej. To:

- Podstawa do rzetelnego wyboru formy działalności i opodatkowania na kolejny rok – z uwzględnieniem różnych źródeł przychodów.

- Analiza działalności gospodarczej na skali, podatku liniowym oraz na ryczałcie.

- Analiza sp. z o.o./PSA, spółki z estońskim CIT, spółki komandytowej i SKA.

Jednocześnie arkusz jest całkowicie darmowy. Wystarczy zapisać się na newsletter na jednym z blogów.

Zmiana formy opodatkowania

Przedsiębiorcy prowadzący jednoosobowe działalności gospodarcze, a także będący wspólnikami spółek cywilnych, jawnych i partnerskich, w obliczu nadchodzących zmian powinni dokładnie policzyć, która forma opodatkowania będzie dla nich najkorzystniejsza w 2022 r. Co ważne, wspólnicy spółek partnerskich nie mogą wybrać ryczałtu.

W ramach jednoosobowej działalności gospodarczej, a także będąc wspólnikiem spółki cywilnej lub jawnej osób fizycznych, można rozliczać się na zasadach ogólnych, podatkiem liniowym, ryczałtem (który został bardzo zliberalizowany od 2021 r.) lub w formie karty podatkowej. W tym miejscu jeszcze raz należy zwrócić uwagę, że przepisy podatkowe Polskiego Ładu przewidują, że kartą podatkową w 2022 r. będą mogły opodatkowywać się jedynie te osoby, które wybrały tę formę opodatkowania przed 2022 r. Innymi słowy, od 2022 r. nie będzie można już wybrać tej formy opodatkowania.

W odróżnieniu od zasad ogólnych i podatku liniowego, zryczałtowany podatek dochodowy cechuje się tym, że jest on wyliczany w oparciu o przychód, a nie o dochód. Zatem ryczałtowcy nie mają prawa do pomniejszenia podstawy opodatkowania o koszty uzyskania przychodów (KUP).

Brak możliwości uwzględnienia kosztów nie w każdym przypadku przekreśla opłacalność ryczałtu. Jeżeli dany przedsiębiorca ma względnie niskie wydatki firmowe lub wysoką marżę, ryczałt może być dla niego atrakcyjny. Duże znaczenie ma też stawka ryczałtu, którą można stosować dla danych przychodów. Ponadto, w przeciwieństwie do skali podatkowej i podatku liniowego, przychody z ryczałtu nie podlegają daninie solidarnościowej.

Dla przedsiębiorców z niektórych branż stawki zryczałtowanego podatku są bardzo korzystne. Mowa m.in. o działalności polegającej na wykonywaniu robót budowlanych, opodatkowanej w stawce 5,5% i działalności handlowej, opodatkowanej w stawce 3%.

Wspomnieć należy, że od 2021 r. zryczałtowana forma opodatkowania stała się obiektem zainteresowania chociażby przedstawicieli branży szkoleniowej. Stosunkowo niska stawka ryczałtu w wysokości 8,5% dla przychodów ze świadczenia usług w zakresie edukacji (PKWiU dział 85), innych niż świadczone w ramach wolnych zawodów, może sprawić, że w przypadku części szkoleniowców ryczałt okaże się korzystniejszy niż podatek liniowy lub skala podatkowa. Stawka ta dotyczy również np. przedstawicieli handlowych, twórców filmów, niektórych informatyków, oraz osób świadczących usługi administracyjne.

Natomiast od 2022 r. ryczałt może być atrakcyjny np. dla branży IT ze względu na stawkę 12% oraz np. dla branży medycznej czy projektowej ze względu na stawkę 14%.

UWAGA: Pamiętaj, że wybierając w działalności gospodarczej podatek liniowy lub ryczałt, nie będziesz mieć prawa do wspólnego rozliczenia z małżonkiem.

Przechodząc do omówienia składki na ubezpieczenie zdrowotne, rozliczając się z podatku dochodowego na zasadach ogólnych wysokość składki zdrowotnej wyniesie 9% dochodu. U liniowców stawka składki zdrowotnej będzie niższa – 4,9% dochodu. Jeśli jednak przedsiębiorca poniesie stratę lub osiągnie niski dochód, składka zdrowotna nie może być niższa niż 9% minimalnego wynagrodzenia, czyli ok. 270 zł. Co więcej, w przypadku nadpłaty składek, przedsiębiorca będzie miał czas do końca maja następnego roku na zawnioskowanie o zwrot. Wniosek złożony po terminie zostanie pozostawiony bez rozpatrzenia.

Ryczałtowcy będą opłacali składkę zdrowotną w następujących wysokościach:

- ok. 300 zł (podstawa to 60% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu do 60 tys. zł,

- ok. 500 zł (podstawa to 100% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu do 300 tys. zł,

- ok. 900 zł (podstawa to 180% przeciętnego wynagrodzenia za czwarty kwartał poprzedniego roku) dla przychodu powyżej 300 tys. zł.

Co ważne, podane powyżej wysokości składek są miesięczne a przychody sumuje się od początku roku.

Kartowicze będą opłacali składkę zdrowotną w wysokości 9% minimalnego wynagrodzenia, czyli ok. 270 zł.

Jeśli chcesz policzyć, która forma opodatkowania będzie dla Ciebie najlepsza w 2022 r., skorzystaj z bezpłatnego kalkulatora Polskiego Ładu autorstwa Wynajmistrz.pl i MistrzPodatkow.pl, który otrzymasz jako subskrybent mojego bloga.

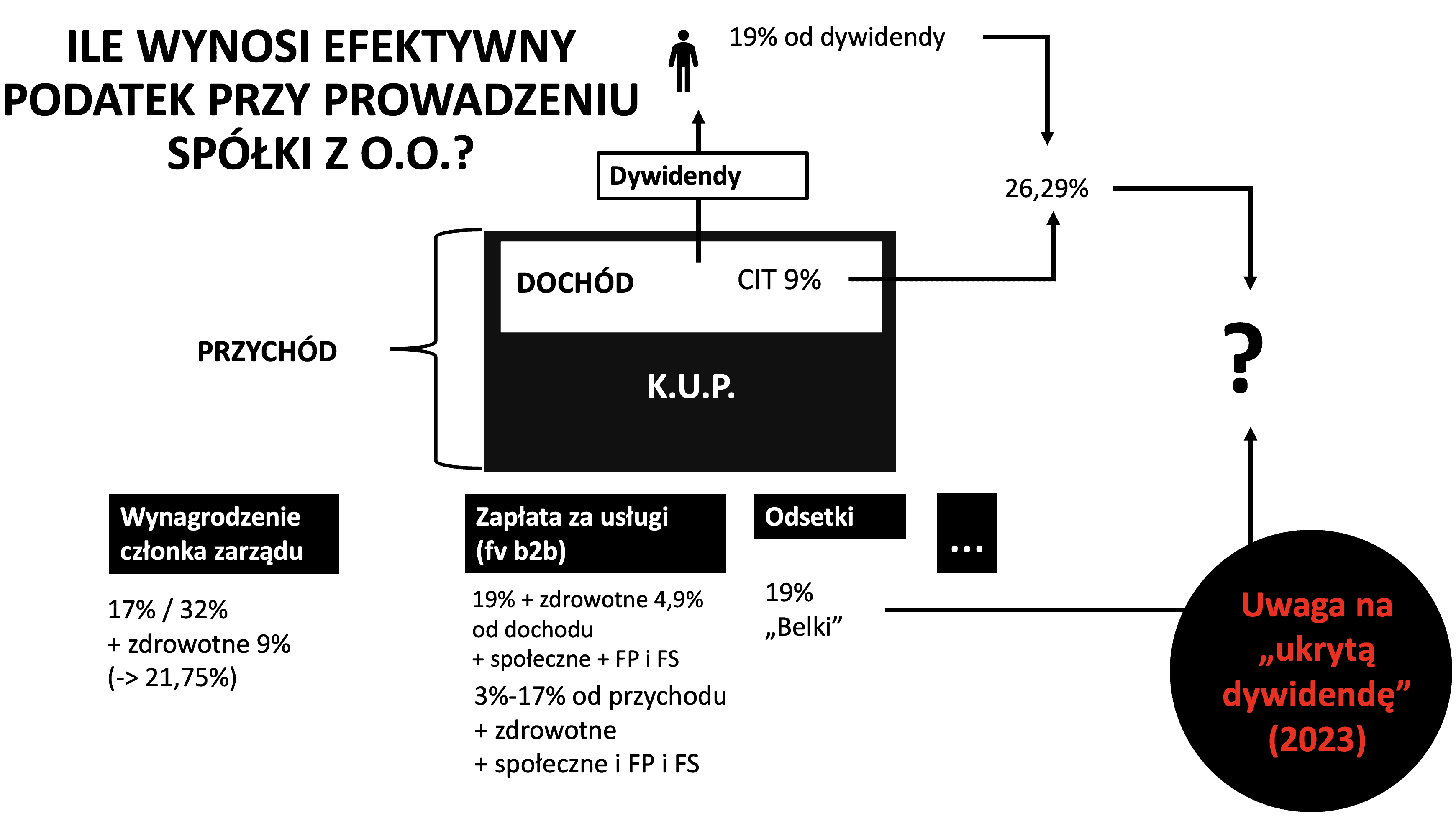

Spółka z o.o.

Innym rozwiązaniem od zmiany formy opodatkowania jest zmiana formy działalności gospodarczej np. na spółkę z o.o. lub prostą spółkę akcyjną (PSA). W tym artykule skupimy się jednak na spółce z o.o. Nie w każdym przypadku zmiana formy działalności gospodarczej będzie łatwym zabiegiem i wskazane będzie np. przekształcenie lub aport. Niemniej, te zagadnienia pomijamy w tym i tak obszernym materiale – indywidualną sytuację warto skonsultować bezpośrednio z doradcą podatkowym.

Pomimo bardzo atrakcyjnej stawki CIT w wysokości 9%, przedsiębiorcy prowadzący działalność gospodarczą w formie spółki z o.o., która w wielu przypadkach może skorzystać z tak niskiej stawki, zapewne odczują, że efektywny podatek z punktu widzenia przedsiębiorcy jest wyższy niż 9%. Jednak nie musi on być tak wysoki jak w przypadku podwójnego opodatkowania, czyli na poziomie 26,29%.

Niewątpliwą zaletą stawki 9% CIT jest możliwość reinwestowania przez spółkę aż 91% zysków.

Na potrzeby zrozumienia mechanizmu efektywnego podatku z punktu widzenia przedsiębiorcy przyjmijmy, że spółka nie reinwestuje zysków i po zapłaceniu podatku na pierwszym poziomie (CIT = 9%) wypłaca wspólnikom pozostałe środki w formie dywidendy (podatek od zysków kapitałowych = 19%). Jak już wiemy, w tej sytuacji mamy do czynienia z podwójnym opodatkowaniem i efektywny podatek od kwoty zysku wynosi 26,29%. Tytułem dopowiedzenia, nawet jeśli spółka nie wypłaca w danym roku dywidendy, podwójne opodatkowanie i tak zapewne kiedyś wystąpi. Tak się stanie, jeżeli np. w przyszłości spółka wypłaci dywidendy z tytułu zysków wypracowanych w poprzednich latach lub w razie likwidacji spółki, ponieważ od majątku dzielonego między wspólników likwidowanej spółki z o.o. też jest pobierany podatek 19%.

Jednak z punktu widzenia przedsiębiorcy efektywny podatek może być niższy niż 26,29%, ponieważ w kosztach uzyskania przychodów spółka może mieć różne wydatki związane z wynagradzaniem wspólników, którzy mają interakcje ze spółką.

Załóżmy, że członek zarządu, będący jednocześnie wspólnikiem pobiera wynagrodzenie z tytułu pełnienia tej funkcji. Jest ono opodatkowane według skali podatkowej. Od 2022 r. będzie ono podlegało również składce zdrowotnej. W Polskim Ładzie efektywny podatek uwzględniający PIT i składkę zdrowotną członka zarządu przy wypłacie 120 tys. zł wyniesie 21,75%. Trzeba jednak uważać, ponieważ te dochody sumują się z innymi dochodami opodatkowanymi według skali podatkowej, jeśli takie występują u członka zarządu.

Wspólnik może również współpracować ze spółką na zasadzie B2B. Faktury od wspólnika za wykonane zgodnie z umową czynności, przy zachowaniu pewnych formalności, będą kosztem spółki. Ważne, żeby te czynności nie pokrywały się z czynnościami wykonywanymi przez niego w ramach pełnienia funkcji członka zarządu, jeśli ten wspólnik taką funkcję w spółce pełni.

W razie rozliczania się podatkiem liniowym wysokość PIT i ZUS wspólnika co do zasady wyniesie 23,9% plus składki na ubezpieczenia społeczne oraz Fundusz Pracy. Jeżeli natomiast wspólnik rozlicza się ryczałtem, w zależności od tego jakiego rodzaju czynności na rzecz spółki wykonuje, ryczałt może wynosić od 3% do 17% plus składka zdrowotna, składki społeczne oraz Fundusz Pracy i Fundusz Solidarnościowy.

W sytuacji gdy wspólnik udzieli spółce pożyczki, odsetki od niej będą kosztem spółki, a co za tym idzie, pomniejszą jej dochód, natomiast przychód wspólnika z tytułu otrzymanych odsetek będzie opodatkowany 19% „podatkiem Belki”.

Istnieją jeszcze inne rodzaje kosztów w spółce, które są związane z relacją ze wspólnikiem, takie jak np. wynagrodzenie prokurenta (zakładamy, że prokurent jednocześnie jest wspólnikiem) czy wynagrodzenie udziałowca z tytułu wykonywanych czynności na podstawie art. 176 ustawy – Kodeks spółek handlowych. Natomiast w celu wynagradzania w taki sposób udziałowca należy zawrzeć stosowny zapis w umowie spółki i trzeba to zrobić u notariusza. Takie wynagrodzenie, jak i wynagrodzenie prokurenta na gruncie PIT, jest zakwalifikowane do przychodów z innych źródeł i opodatkowane według skali podatkowej. Wynagrodzenie prokurenta będzie podlegało składce zdrowotnej a wynagrodzenie udziałowca nie.

Jak widzisz, od kosztów spółki związanych ze wspólnikami płacone są daniny publiczne, jednak tylko na poziomie wspólnika. Nie występuje tutaj podwójne opodatkowanie. Poza tym te koszty pomniejszają dochód i CIT, a co za tym idzie, wysokość podwójnego opodatkowania.

Zatem w takiej sytuacji efektywny podatek z punktu widzenia przedsiębiorcy zapewne wyniesie więcej niż 9% i mniej niż 26,29%.

Jeśli chcesz policzyć ile on wyniesie w Twoim przypadku, skorzystaj z naszego kalkulatora podatkowego.

Pamiętać jednak należy, że koszty ponoszone przez spółkę nie mogą być sztuczne. Czynności muszą być faktycznie wykonane. Ponadto od 2023 r. trzeba uważać na wprowadzone przez Polski Ład przepisy o ukrytej dywidendzie.

Estoński CIT

Ryczałt od dochodów spółek, czyli estoński CIT polega na odroczeniu zapłaty podatku dochodowego od osób prawnych do momentu wypłaty zysku na rzecz wspólników. Tym sposobem, dopóki nie zostanie wypłacona dywidenda, spółka z założenia będzie mogła obracać całym zarobionym kapitałem.

Od 2022 r. ryczałt od dochodów spółek jest dostępny w zdecydowanie przystępniejszej formie niż w roku jego wprowadzenia, czyli w 2021 r. Na dodatek, w przypadku podatników rozpoczynających działalność gospodarczą oraz małych podatników (przychody do 2 mln euro brutto), stawka CIT wynosi 10%. Dla pozostałych spółek stawka wynosi 20%. Dzięki mechanizmowi odliczenia od podatku od dywidendy części CIT przypadającego zgodnie z udziałem w zyskach na danego wspólnika, efektywny podatek przy podwójnym opodatkowaniu (CIT + PIT), jak wskazuje Ministerstwo Finansów, wynosi 20% dla małych spółek i 25% dla dużych spółek. Niemniej, przepis można interpretować w taki sposób, że efektywny podatek wynosi 18,1% dla małych spółek i 21,6% dla dużych spółek.

W uproszczeniu, warunki do skorzystania z estońskiego CIT od 2022 r. będą następujące:

- Wspólnikami będą jedynie osoby fizyczne.

- Spółka nie będzie posiadała udziałów (akcji) w kapitale innej spółki.

- Większość przychodów spółka będzie uzyskiwała z działalności operacyjnej.

- Zatrudnienie w spółce będzie na poziomie co najmniej trzech pracowników lub zleceniobiorców podlegających z tytułu tego zatrudnienia składkom na ubezpieczenia społeczne. Muszą to być osoby spoza grona wspólników. Nowe spółki będą mogły stopniowo osiągnąć wymagany poziom zatrudnienia.

Trzeba jednak mieć świadomość m.in. tzw. podatku od wejścia, tzw. podatku od przekształcenia i uważać na pewne kwestie w okresie podlegania temu reżimowi (np. ukryte zyski), jak i po wyjściu z niego.

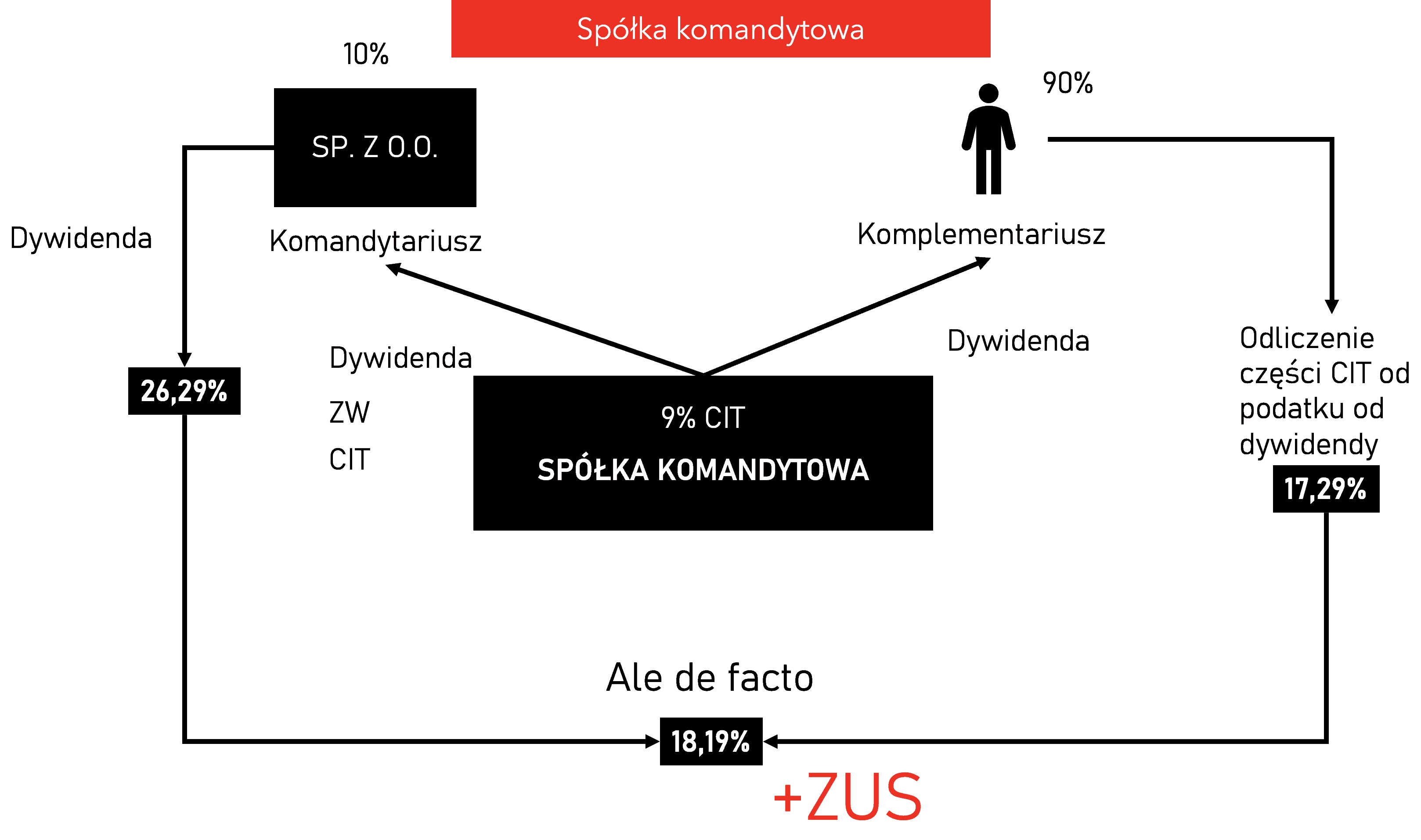

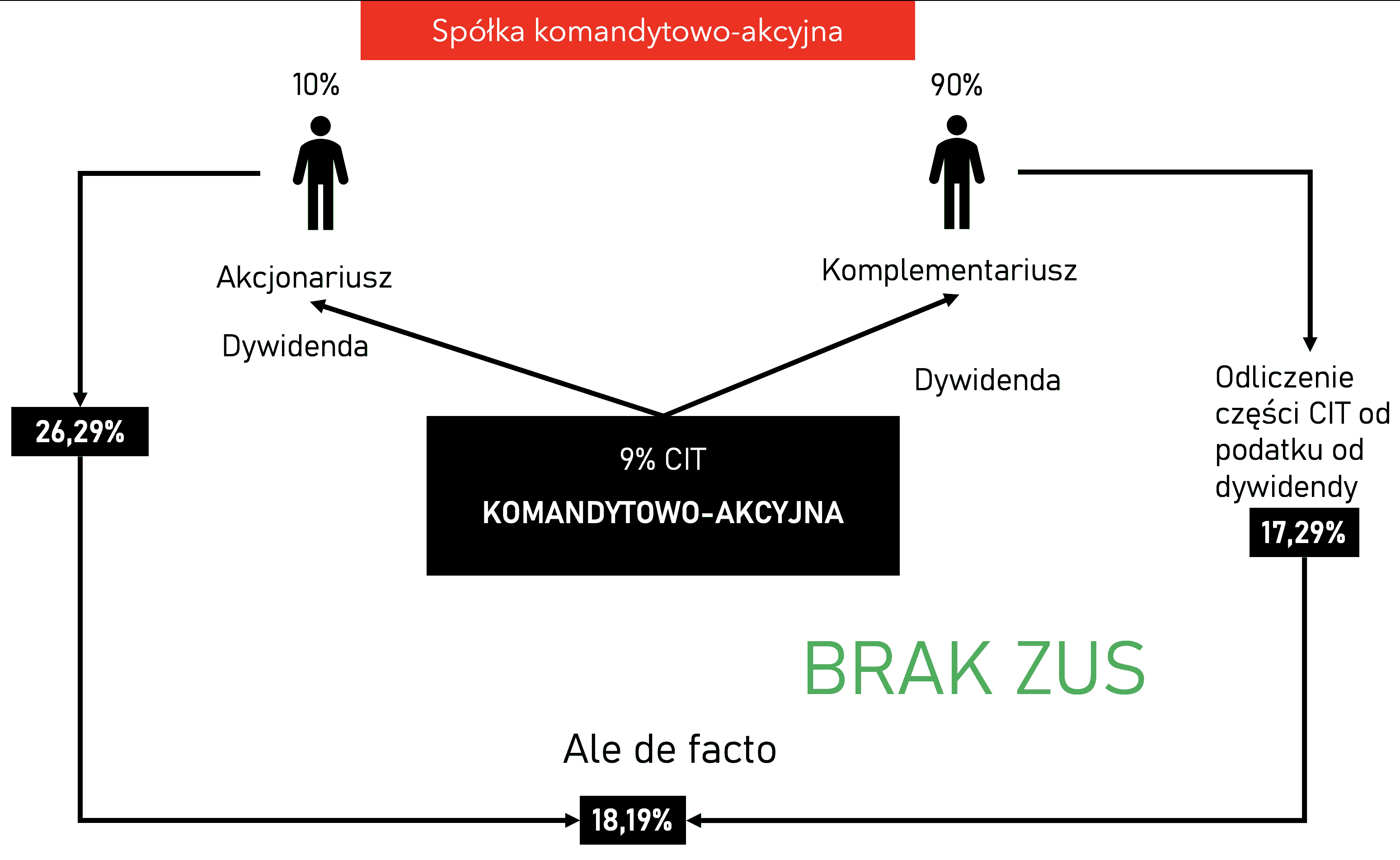

Spółka komandytowa i komandytowo-akcyjna

Pomimo faktu, że spółki komandytowe i komandytowo-akcyjne są podatnikami podatku dochodowego od osób prawnych, efektywny podatek w przypadku ich wspólników może być niewysoki.

Wynika to z faktu, że przy wypłacie udziału w zyskach spółki (dalej: dywidenda) wspólnikowi, który jest komplementariuszem, zostanie odliczona od podatku od dywidendy część CIT zgodnie z jego procentowym udziałem w zysku tej spółki.

Załóżmy, że spółka płaci 9% CIT od swojego dochodu. Przy wypłacie dywidendy komplementariuszowi, jak zostało wspomniane powyżej, zostanie odliczona od podatku od dywidendy część CIT zgodnie z jego procentowym udziałem w zysku tej spółki. Dlatego łączny podatek dochodowy (CIT + PIT, bez uwzględnienia ZUS w sp.k.) przy podwójnym opodatkowaniu w przypadku komplementariusza wyniesie przy małej spółce zaledwie 17,29%. Przy dużej wyniósłby tylko 19%.

Powyższe dotyczy zarówno spółek komandytowych, jak i komandytowo-akcyjnych.

W przypadku spółek komandytowych, wspólnikiem będącym komandytariuszem często jest np. spółka z o.o. a nie osoba fizyczna ze względu na to, że osoba fizyczna będąca wspólnikiem spółki komandytowej podlega z tego tytułu pełnemu ZUS-owi. Dodatkowo, spółka z o.o. może skorzystać ze zwolnienia z CIT od dywidendy, jeżeli nieprzerwanie – przez okres dwóch lat – będzie posiadała nie mniej niż 10% udziału w zyskach.

Natomiast w spółce komandytowo-akcyjnej na akcjonariusza często wybiera się właśnie osobę fizyczną, ponieważ wspólnicy spółki komandytowo-akcyjnej nie podlegają składkom ZUS. Nie pojawia się także potrzeba ponoszenia dodatkowych kosztów księgowości w związku z obsługą drugiej spółki.

Należy pamiętać, że komplementariusz odpowiada bez ograniczeń wobec wierzycieli za zobowiązania spółki. Dlatego też spółki komandytowe i komandytowo-akcyjne, w których komplementariuszem jest osoba fizyczna, wybierane są w przypadku przedsięwzięć o niskim ryzyku.

Zaradność i wiedza finansowa przyda się w Polskim Ładzie

Po lekturze tego artykułu wiesz już, jakie zmiany ze sobą niesie podatkowy Polski Ład i jaki będzie miał wpływ na pracowników, inwestorów w nieruchomości i przedsiębiorców. Skoro doczytaliście ten długi artykuł do końca, oznacza to, że jesteście wytrwali i zdeterminowani. Wierzę, że poradzicie sobie z podatkowym Polskim Ładem.

Oczywiście zachęcam jeszcze raz do skorzystania z bezpłatnego kalkulatora Polskiego Ładu autorstwa Wynajmistrz.pl i MistrzPodatkow.pl – do pobrania po zapisie na newsletter tutaj. Policz, która opcja będzie dla Ciebie najkorzystniejsza. Pamiętaj, że nie zawsze najlepszy z ekonomicznego punktu widzenia wariant jest właściwy. Należy kierować się również kwestią ryzyka i ochrony przed nim, czy chociażby poziomem sformalizowania i dostępności różnych wariantów w danych okolicznościach.

Jeśli chcesz ułożyć wiedzę o podatkach w jedną całość, to pragnę poinformować, że w styczniu będzie miała miejsce przedsprzedaż mojej pierwszej książki „Jak oszczędzić na podatkach i nie podpaść fiskusowi”. Będzie to praktyczny poradnik dla aktualnych i przyszłych przedsiębiorców. Książka, dzięki której każdy może przejść transformację z laika (lub nawet z osoby rozumiejącej podatki) do przedsiębiorcy potrafiącego skutecznie i wszechstronnie wykorzystywać wiedzę na temat optymalizacji podatkowej.

Jeśli chcesz ułożyć wiedzę o podatkach w jedną całość, to pragnę poinformować, że w styczniu będzie miała miejsce przedsprzedaż mojej pierwszej książki „Jak oszczędzić na podatkach i nie podpaść fiskusowi”. Będzie to praktyczny poradnik dla aktualnych i przyszłych przedsiębiorców. Książka, dzięki której każdy może przejść transformację z laika (lub nawet z osoby rozumiejącej podatki) do przedsiębiorcy potrafiącego skutecznie i wszechstronnie wykorzystywać wiedzę na temat optymalizacji podatkowej.

To poradnik prowadzący krok po kroku przez tematy związane z podatkami z punktu widzenia finansów osobistych i firmowych. Pomimo, że książka nie jest jeszcze dostępna, to już teraz zachęcam do lektury i przekonania się, że legalna optymalizacja podatkowa w Polsce jest możliwa!

Jeśli chcecie zostać poinformowani o rozpoczęciu przedsprzedaży i oferowanych w trakcie niej bonusach, to także zapraszam do zasubskrybowania mojego newslettera.

Kilka słów końcowych od Michała

Wiem, że niektórzy zarzucą mi, że we wstępie do tego artykułu cisnę po rządzie i nie potrafię zauważyć pozytywnych aspektów jego działalności. Zapewniam, że potrafię, np. jestem wielkim fanów pomysłu wprowadzenia w Polsce fundacji rodzinnych, które miały zadebiutować w ramach Polskiego Ładu… ale niestety nie trafiły do uchwalonego pakietu ustaw. Może to i lepiej. Mam nadzieję, że prace będą kontynuowane w spokojnym trybie z uwzględnieniem efektów szerokich konsultacji społecznych. Pożyjemy – zobaczymy.

Cieszę się także, że rząd poszedł po rozum w zakresie estońskiego CIT-u, który do końca 2021 r. był tworem tak absurdalnym (i niemającym nic wspólnego z tym co jest w Estonii), że skorzystało z niego zaledwie około 400 firm, chociaż rząd spodziewał się, że będzie ich 200 tysięcy. To doskonale pokazuje jak bardzo władza może zepsuć dobre skądinąd pomysły i jak bardzo może się również mylić w ocenie prognozowanych skutków swoich działań. Widać, że jakaś mądrość w narodzie jednak jest…

Zresztą nie tylko przedsiębiorcy widzą manipulacje ekipy Morawieckiego. Dobrym szerokim testem, pokazującym jak niskie jest realne zaufanie do władzy, było wdrażanie programu PPK. Skądinąd dobry projekt został tak obrzydzony nachalną i jednostronną „propagandą sukcesu” rządu i PFR, że aktywnie wypisało się z niego ponad 67% uprawnionych Polaków.

Mam wrażenie, że przy Polskim Ładzie mamy powtórkę z rozrywki i rządzący po raz kolejny próbują zrobić nam „wodę z mózgu” używając przeróżnych chwytów retorycznych. Dwa przykłady:

„Tylko ci, którzy żyją z cwaniactwa, mogą rzeczywiście stracić. Ogromna większość na tym zyska.” – powiedział Jarosław Kaczyński w radio RMF FM (2021–10–16) pytany o Polski Ład i zmiany podatkowe.

„Niższe podatki i więcej pieniędzy w portfelach Polaków” – głosi propagandowa ulotka Polskiego Ładu podpisana przez Ministerstwo Finansów i KPRM wrzucana do skrzynek pocztowych w Warszawie (i zapewne w wielu innych polskich miastach).

Tak się składa, że:

- Jestem obywatelem i przedsiębiorcą od lat uczciwie płacącym podatki, co należałoby raczej uznać za przeciwieństwo „życia z cwaniactwa”.

- Miałem solidnie stracić finansowo na wprowadzeniu Polskiego Ładu (gdybym nie wprowadził zmian), więc czytając literalnie ulotkę rządu należałoby uznać, że nie mieszczę się w definicji „Polaka”.

Nie to, że jakoś szczególnie zastanawiam się co myślą o mnie Panowie Morawiecki, Kaczyński i ich wasale, ale przyznam, że planowane wprowadzenie Polskiego Ładu skutecznie zmotywowało mnie do tego, aby przyjrzeć się jak mogę legalnie zoptymalizować i zminimalizować płacone przeze mnie podatki. Też chciałem być beneficjentem „wspaniałego” Polskiego Ładu i przy okazji wymknąć się z grona tych nie-Polaków i anty-polskich cwaniaków, do którego mnie zaszufladkowano.

Efekt? Korzystając ze sposobów przedstawionych w tym artykule udało mi się skutecznie ograniczyć wysokość przyszłych podatków. Co więcej, moje efektywne opodatkowanie będzie także zdecydowanie niższe niż w latach ubiegłych.

Krótko mówiąc upiekłem kilka pieczeni na jednym ogniu:

- uporządkowałem strukturę i zakres działalności moich firm przygotowując część z nich do łatwiejszej sukcesji,

- nie jestem cwaniakiem (bo nie tracę na Polskim Ładzie),

- jestem Polakiem (bo zyskuję),

- zapłacę niższe podatki niż dotychczas.

Mam tylko wrażenie, że rządzącym nie do końca chodziło o to, aby to osoby zarabiające miliony płaciły mniej. A może właśnie o to im chodzi i tylko wciskają nam kit opowiadając „bajeczki dla głupich wyborców”? Nie wiem. Szczerze mówiąc, to już nie chce mi się za nimi nadążać…

Kończąc ten subiektywny i zdecydowanie polityczny wywód, chcę wszystkim z Was życzyć, byście potrafili sprawnie odnaleźć odpowiedni (dla siebie) sposób poradzenia sobie ze skutkami Polskiego Ładu. A jeśli będziecie grzeczni, to być może Św. Mikołaj przyniesie Wam w tym roku jeszcze jeden prezent – case study jak zorganizowałem własną działalność. 😉 Ale szczerze mówiąc, to zastanawiam się, czy takie informacje powinny trafić poza „Klan Finansowych Ninja”. Tam o Polskim Ładzie i sposobach przygotowania na jego wprowadzenie dyskutujemy już od pół roku. Tam również – podczas specjalnego lajwa – Marek Golec wkrótce odpowiadać będzie na pytania Klanowiczów.

A swoją drogą, jeśli ktoś z Was rozważa przystąpienie do #KFN, to warto zapisać się newsletter na oficjalnej stronie. Prawdopodobny termin rozpoczęcia kolejnego naboru, to styczeń 2022 r.

Na koniec mam dwie prośby. Jeśli przydał się Wam ten materiał, to przede wszystkim podziękujcie proszę Markowi w komentarzach i udostępnijcie ten artykuł swoim znajomym. To kawał merytorycznej wiedzy, która sporej części z Was może zaoszczędzić sporo pieniędzy.

Dobrego dnia!

Źródło grafiki na początku artykułu: Podatki.gov.pl. Dopisek „Prześwietlamy!” własny. ?

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 361 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Cześć Michał

Dzięki za ten artykuł, a właściwie kolejną kopalnie wiedzy i zrozumienia tematu. Szczerze powiedziawszy mając inne sprawy na głowie nie miałem serca zapoznawać się ze wszystkimi niuansami tej wspaniałej reformy…

Najbardziej bolesny jest fakt, że reforma podatków powinna je upraszczać, a tu mamy przede wszystkim gąszcz nowych zasad, co tym bardziej wskazuje na polowanie na każdą złotówkę, także od tych gorzej sytuowanych.

Pozdrawiam, Bartek

PS. Oczywiście wielkie podziękowania dla Pana Marka za gigantyczny wkład w ten artykuł 🙂

Panie Bartoszu, bardzo dziękuję!

Michał, Marek – wielkie dzięki za super materiał! Siedzę w temacie odkąd zaczął się pojawiać w KFN (btw gdyby nie KFN to pewnie bym się nie ogarnęła, że opłaca mi się wcześniej wykupić auto z leasingu) i jedyny puzzelek informacji, jakiego mi brakuje do podjęcia decyzji jak się urządzić od nowego roku to stawki ryczałtu – moja księgowa zawalona robotą, więc rozumiem i czekam cierpliwie na odpowiedź, ale niesamowite jest dla mnie to że żadne googlowanie nie pozwoliło mi się jednoznacznie dowiedzieć, jaką stawkę powinno się stosować przy sprzedaży kursów online i sprzedaży własnych książek/ebooków – jak wiecie to będę wdzięczna za cynk!

Joanna, dzięki za miłe słowa. Przychody ze sprzedaży książek własnych (działalność wytwórcza) są opodatkowane w stawce 5,5%. Sprzedając czyjeś książki stawka wyniesie 3% (działalność handlowa). Odnośnie do kursów online i ebooków, jeszcze się w tym zakresie upewniam, ponieważ sam od kilku dni szukam jednoznacznej odpowiedzi 😉 Dam znać.

Dzięki wielkie Marek!

Joanna, podobnie jak Beata uważam, że przychody ze szkoleń i kursów online opodatkowane są stawką ryczałtu 8,5%. Przychody ze sprzedaży własnego ebooka rozliczałbym według stawki 5,5%, jednak jeszcze to potwierdzam.

Marek, „czyjeś” książki oznacza tylko produkcję/wytwórstwo, można sprzedawać książki własnego autorstwa ze stawką 3% o ile „ktoś inny” nam je wydrukował.

Cześć Jaca, dzięki, byłoby super. Znalazłem interpretację, w której organ uznał, że przychody ze sprzedaży własnej książki, zarówno w formie tradycyjnej, jak i ebooka są opodatkowane w stawce 5,5% ryczałtu. Jest tutaj też mowa o tym, że podatnik poniósł koszty druku. Podaję sygnaturę: 0113-KDWPT.4011.167.2020.1.MH z dnia 16 września 2020 r. Jeśli znalazłeś interpretację lub wyrok potwierdzający stawkę 3% w takiej sytuacji, byłbym wdzięczny za podanie sygnatury.

Ja sprzedają kursy i szkolenia, gównie online. Mam ryczałt 8,5 %, bo główne PKD mam 85.59b, wybrany przez doradcę podatkowego. Do tego podała mi 85.60z 58.19z 58.29z 47.612z właśnie z myślą o wydawaniu e-booków.

Dzięki Beata za podpowiedź 🙂

Beata,

kurcze, byłbym pewien, że podchodzi to pod 3% ryczałt, kursy online to w końcu handel produktami, tak samo sprzedaż e-booków.

Czy PKD 85.59A to również ryczałt 8,5%? Będę wdzięczny za podpowiedź

Rafał, tak, z wyłączeniem wolnych zawodów.

Joanna, po długich poszukiwaniach wyszło mi na to, że jeżeli tworzysz kursy online i nie mają one charakteru usług szkoleniowych, to stawka ryczałtu powinna wynieść 5,5%, czyli tak jak dla działalności wytwórczej. Taką samą stawkę, w mojej ocenie, należy zastosować dla sprzedaży własnych książek, zarówno w formie papierowej, jak i w formie ebook. Jeśli chcesz mieć pewność odnośnie do stawki, możesz ustalić PKWiU i wystąpić z wnioskiem o indywidualną interpretację przepisów prawa podatkowego.

Cześć Michał,

jestem programistą na UoP z autorskimi kosztami przychodu i niestety nie mam pojęcia ile będę dostawał pieniędzy po Nowym Roku 😉

Żadem kalkulator, ani rządowy ani inne nie uwzględniają podwyższonych KUP, wiesz może jak mógłbym to policzyć?

Pozdrawiam

Przemek

Idź w ipbox – to się naprawdę opłaca

Przecież Przemek napisał że pracuje na UoP, a ulga IPBOX dotyczy tylko przedsiębiorców. Ja wiem że to się fajnie mówi przejdź na działalność ale wystawianie jednej faktury miesięcznie dla jednej firmy przy pierwszej kontroli skarbówka potraktuje jako ukryty etat, nieprawdaż? Poza tym, nawet gdyby się chciało ryzykować, to niektórzy pracodawcy (np moja firma) nie zatrudniają indywidualnie na B2B, tylko przez kontraktornie – a tacy pracownicy mają gorsze benefity niż etatowcy.

Też chciałbym to wiedzieć! Michał jak będziesz wiedział to pisz!

Zgadzam się. Też chciałby wiedzieć jak to policzyć

Hej, dzięki za obszerny artykuł. Zastanawia mnie jedno, a odpowiedzi nigdzie nie znalazłam – jak to będzie wyglądało w przypadku osób „na etacie”, ale z podwyższonymi KUP (tzw. autorskie koszty). Załóżmy, że moje brutto wynosi 15000, a koszty uzyskania przychodu 6000. Więc dochód to 9000. Zatem jedynie tych 9ciu tysięcy dotyczy „polski ład”? Dobrze rozumiem?

Hej ML, w uproszczeniu, PIT będzie od dochodu minus odliczenia (Przychód – KUP – składki społeczne – inne odliczenia, ewentualnie „ulga dla klasy średniej”) a składka zdrowotna to 9% od wynagrodzenia brutto minus składki społeczne ale tylko pracownika. Wiem, dalekie to od prostych podatków 😉

Przeczytałem całość ale niestety tego polskiego ładu nie da się opisać w tak krótkim artykule. Mam pytanie może ktoś z czytelników wie. Czy apartament inwestycyjny 23 procent VAT będzie można amortyzować? Bo z tego co rozumiem to nowy ład nie zmienia nic jeśli chodzi o lokale użytkowe.

Hej Marcin, jeśli jest to budynek lub lokal niemieszkalny, to po 2022 r. będzie można go nadal amortyzować, ale w działalności gospodarczej a nie w najmie prywatnym. Pomijam zagadnienie praw nabytych odnośnie zasad ogólnych w najmie prywatnym, o których mowa w artykule.

Dzięki Michał za odpowiedz. Chce to doprecyzowac czy apartament inwestycyjny typu np apartament w hotelu nad morzem będzie moZna amortyzować. Bo nie do końca rozumiem definicje lokal

Mieszkalny.

Marcin, jeśli dostawa tego lokalu była opodatkowana podatkiem od towarów i usług (VAT) w stawce 23%, oznacza to, że jest to lokal niemieszkalny. W związku z powyższym analizując przepisy ustawy nowelizującej, amortyzacja tego środka trwałego w 2023 r. będzie możliwa.

Cześć Michał

Zastanawia mnie dlaczego żadna z dotychczasowych partii politycznych w swoim programie nie ma za cel uproszczenia podatków. Jestem etatowcem od zawsze. Na poczatku zostało użyte sformułowanie, że ZUS też jest podatkiem. Parząc na swój „pasek” mogę się zastanawiać po co jako szaremu pracownikowi informacja co odprowadza pracownik, a co pracodawca. WTF, przecież to całość idzie jako podatek. skłądka emerytlana, rentowa, fundusz pracy, dochodowy, zdrowotny. Według mojego skromnego mniemania umawiam się z pracodawcą na 10 000 PLN. Pracodawca co miesiąc przelewa ma 10 k na konto, a to w moim obowiązku jest zapłata podatku. JEDNEGO przelewu do 20. każdego miesiąca. Tak samo jak płacę prąd czy internet. W jakiej kwocie. To też proste. 15, 20, 25, 35, 45 % w zależości od przychodu. Likwidacja 500+ w zamian za możliwość rocznego odliczenia od podatku kwotu odpowiadającej, czyli powiedzmy 6000 PLN od dziecka. Proste? Nie pracujesz, nie otrzymujesz.

I podobne proste zasady dla przedsiębiorców.

Jak od przychodu i jeszcze stawka progresywna ?

Teraz masz 19% CITU od dużych spółek i dochodu kapitałowego. Małe spółki 9%. Etat miał 32% powyżej 85 tysięcy.

Nieruchomościowe asy miały 0% przez 10 lat jako tarcze podatkową przy odpowiedniej nieruchomości + brak podatku po 5 latach od zakupu !!!

Powinna obowiazywać taka stawka wszędzie po prostu jedna np. 19%, a nie jakieś poziomy oraz rozróżnienie. Bo jak w przykładach to potem wychodzi ,że bogate osoby majace nieruchomości nic nie płaciły, a etatowiec mega dużo.

Myślę bardzo podobnie. Pracując stałe na etacie tak bardzo chciałbym po prostu odprowadzać konkretny podatek i tyle. Ale jest to maksymalnie utrudnione, a we wszelkiej działalności to w ogóle jest fizyka kwantowa.

Co do odliczeń..kiedyś było ich więcej to ludzie uważali że nic od państwa nie dostają to teraz mają 500+(1000-)…

Bardzo dziękuję za ten artykuł i jasne, klarowne wyjaśnienie tematu. Mam bardzo podobne odczucia jeśli idzie o „wsparcie” dla klasy średniej. Czuję się uczciwie zarabiającą i płacącą wszelkie należne podatki Polką, a mam wrażenie, jakby obwiniano mnie za to, że dobrze sobie radzę i uczciwie zarabiam. Muszę za to zapłacić karę w postaci wyższych podatków. A zawsze myślałam, że kraje rozwinięte, bogate osiągnęły swoją pozycję dzięki tzw. klasie średniej, małym i średnim przedsiębiorstwom. Widocznie my nie dążymy do rozwoju i dobrobytu.

Aga, dziękuję. Niestety, takie jest aktualne podejście. Róbmy swoje i zdobywamy wiedzę oraz umiejętności, które pomogą nam sobie z tym radzić.

Polska2050 ma w swoim programie zdecydowane uproszczenie systemu podatkowego. Program jest dostępny na stronie Strategie 2050.

…dokładnie tak jest…. p2050 tak to widzi.

Wierzę w lepsze, prostsze jutro, gdzie każdy będzie mógł się skupić na tym co dobrze robi, a nie paplać się w gąszczu sprzecznych paragrafów….

…i jeszcze politykierom za ten syf płacimy, szok!

Potwierdzam

Postulujemy, chcemy, wiemy jak…ładnie opisane dla młodych naiwnych, dla doświadczonych zawodników ważne są konkrety. podanie wyliczeń w poszczególnych punktach i bilansu na końcu. jeśli do tej pory tego nie zrobili to później się okaże, że jednak nie wiemy jak……

Gdyby to było tak skonstruowane, ludzie dobrze by wiedzieli, ile im zabiera państwo.. A to nie na rękę rządzącym 🙂 Teraz nie widzą + nie potrafią liczyć (nie wszyscy, ale jak widać, sporo) i zganiają winę na złych, niedobrych pracodawców złodziei 🙂

Konfederacja ma to w swoim programie. Uproszczenie podatków, dowolny ZUS, inne ciekawe rzeczy.

konfederacja to program teoretycznie ma gospodarczy, a w praktyce zajmuje się tylko ograniczaniem praw kobiet.

Niby w jaki sposób? ?

PiS też zapowiadał uproszczenie podatków, ale jak widzimy, pomiędzy obietnicami a rzeczywistością jest przepaść.

10/10

Tylko KONFEDERACJA! ?

W bałaganie przepisów można robic przekrety o ktorych udzie nie wiedza.. stad te mieszanie w tzw „prawie”.. jedno jest prawo – prawo natury, a ludzkie to bzdury.. 😉

Michale – „z ust mi to wyjąłeś” 😉

Dobre kompedium.

Co do nieruchomości. To było śmieszne do tej pory ,że amortyzacja była w przypadku lokalu mieszkalnego i odraczanie podatku na 10 lat 10% używane mieszkanie z rynku wtórnego. Jak rentowność była np. 8% to jeszcze dłużej nawet 12 lat bez podatku. Potem sprzedaż po 5 latach też bez podatku. Eldorado podatkowe było, bo inaczej nie da się tego nazwać.

Mega nieuczciwe w stosunku do dywiendy ze spółki giełdowej oraz wzrostu inwestycji. Zakup Reitu czyli alternatywa, czyli prawie to samo tylko ,że zarządzane przez inny podmiot pakiet nieruchomości i mamy 19% opłaty. A to jest prawie to samo, tylko że tutaj my mamy 1 lokal ,a tutaj pakiet zarządzany przez podmiot zagraniczny.

I na logikę dlaczego papier wartościowy tak tragicznie jest traktowany vs lokal fizyczny ? Moim zdaniem bardzo dobra zmiana. Ostudzi zapędy osób co tylko kupowały nieruchomości jako tarczę podatkową.

Cześć!

W artykule nie znalazłem informacji o autorskich kosztach uzyskania przychodu w przypadku umowy o pracę. Czy będą one działały tak samo jak do tej pory, czy też jakieś dodatkowe zmiany zostały tutaj wprowadzone?

Pozdrawiam

Cześć Mateusz, limit wzrasta do 120 000 zł.

Kwota wolna podobno działa np. dla wypłaty z IKZE gdy jesteśmy na liniowym lub na ryczałcie i nie mamy dochodów z tytułu UoP. Wypłaty z IKZE idą z podatku progresywnego czyli wypłacająć np. 15k nie płacimy od tego podatku bo łapiemy się na kwotę wolną. Ktoś potwierdzi ?

Cześć Ikus, też mi na to wychodzi, ponieważ wypłata pieniędzy z IKZE przed terminem jest opodatkowana według skali podatkowej (przychody z innych źródeł).

Przydałoby się słowo komentarza dla rozliczających się współmałżonków. Rozumiem że wyliczona kwota straty / zysku w przypadku UOP dotyczy pojedynczej osoby; przy dwóch osobach należy policzyć średnią i wynik przemnożyć przez 2?

Cześć Paweł, wyliczenia podatku małżonków dokonujemy w oparciu o cztery kroki:

1) sumujemy dochody,

2) dzielimy je przez dwa (ewentualnie zaokrąglamy do pełnych złotych),

3) wyliczamy podatek,

4) mnożymy go przez dwa (ewentualnie zaokrąglamy do pełnych złotych).

Cześć Marku, to ja bym miała tutaj pytanie. W czerwcu br. wzięłam ślub i ponoć wg nowych regulacji będę mogła już się rozliczać z małżonkiem od 2022 r.?

Jak to wówczas liczyć, skoro od konkretnego dnia dopiero możemy się rozliczać? Trzeba jakiś stosunek dni/miesięcy wyliczyć?

Z góry dziękuję za odpowiedź 🙂

Pozdrawiam,

Monika

Cześć Monika, możliwe będzie wspólne rozliczenie już w pierwszym roku małżeństwa. Niestety przepis art. 6 ust. 2 ustawy o PIT został skonstruowany w taki sposób, że pewnie z czasem dowiemy się jaka będzie praktyka.

Dzięki, tak właśnie sądziłem,

Pozdrawiam

A jak to się ma do ulgi dla klasy średniej, jeśli jeden ze współmałżonków mieści się w limicie, a drugi przekracza ten próg? Wtedy też zwyczajnie dzielimy na 2 i wychodzi, że obydwoje się mieścimy? Nigdzie nie ma kalkulatora dla rozliczających się wspólnie.

Super artykuł. Kalkulator zdobyty i aż zastanawiam się, czy nie byłoby szans na odpalenie naboru do KNF jeszcze w grudniu, by zdążyć zapoznać się z dobrymi pomysłami przed wejściem NŁ…

Hej Marcin,

Zapraszam do rejestracji na newsletter na stronie https://klanfinansowychninja.pl – będę informował co i jak. ?

Pozdrawiam!

Cześć, znowu spotykam się z tabelką, dla której roczna wartość różnicy po wprowadzeniu zmian, to po prostu przemnożenie różnicy miesięcznej x12. Proszę o wyjaśnienie jeśli ktoś się na tym zna. Skoro dla kwoty 10000 brutto różnica w zarobkach po zmianie to 0zl w skali miesiąca, to na logikę w skali roku powinno być te kilka (2-3) tysięcy na plus, w końcu przy tych zarobkach wpadało się w drugi próg podatkowy, a po zmianach już nie. Czyli na cały roczny dochód będzie nałożony mniejszy podatek, a przed zmianą przy tych zarobkach wpada się w drugi próg podatkowy jakoś w listopadzie – 120tys brutto rocznie = dochód do opodatkowania około 105 tysięcy. Czyli częściowe wynagrodzenie za listopad i cale za grudzień jest pomniejszane o dodatkowe 15% (32%-17%=15%). Ma ktoś jakiś pomysł?

Hej Michał,

Na szybko i bez wnikania: składka zdrowotna może robić różnicę. W 2022 r. jej nie odliczysz w PIT. Ot taka magia: rządzący jedną ręką dają, a drugą zabierają. My myślimy, że coś dostaliśmy a tu psikus – w portfelu mniej.

Pozdrawiam!

Dziękuję za odpowiedz, jednak nie do końca odpowiada to na moje pytanie. Zgadza się, składka zdrowotna to ‚ukryty’ koszt, ale właśnie dlatego różnica miesięczna wynosi 0zl (z jednej strony coś dorzucą, z drugiej coś zabiorą). Ja pytam o różnice roczną w kontekście zwiększenia widełek dla progów podatkowych. Bo zobacz, moje myślenie jest takie, ze skoro w skali miesiąca ktoś wyjdzie na zero, to jednak przy wyższym drugim progu podatkowym, w który już dana osoba nie wpadnie, a obecnie wpada, jednak w te dwa ostatnie miesiące w roku (w tym konkretnym przypadku i kwocie wynagrodzeni) netto zarobi więcej.

Michał, nie zarobi więcej netto przez nieodliczalną składkę zdrowotną. Dlatego wprowadzono tzw. ulgę dla klasy średniej.

Michał,

źle odczytujesz tą tabelkę. 0 zł na plus czy minus przy dochodzie 10k PLN jest uśrednionym efektem rocznym a nie miesiecznym. tzn. 12 miesiecy po 10k PLN wyjdzie ci na 0 po zmianie. oczywiscie w pierwszych 3 miesiącach będziesz bardziej na plus bo zamiast 17% podatku bedziesz placil tylko 9% składki, ale w 4, 5 i 6 miesiacu będzie to juz 9+17% a w kolejnych 9+17 minus ulga dla klasy sredniej (i to wgł dwóch różnych wzorów). sumarycznie efekt jest na zero, ale w poszczególnych miesiacach najpierw zostaje ci więcej a potem mniej (netto).

To chyba dobrze mieć wcześniej więcej niż później. zwłaszcza przy inflacji.

Przy dochodzie brutto 10.000 zł w skali roku wychodzisz w przybliżeniu na zero (dokładnie to odrobinę tracisz ok. 100 zł), inaczej natomiast będą się rozkładały kwoty netto w trakcie roku. W 2021 r.:10*7.140,39zł+6.144,30zł+5.839,39zł=83.387,68 zł.

w 2021 r.:12*6.936,39zł=83.236,68zł.

To co zyskasz na podniesieniu progu do 120.000 zł, wprowadzeniu kwoty wolnej 30.000 zł, uldze dla klasy średniej, stracisz na zdrowotnym, które nie będzie podlegało odliczeniu.

Cześć. Jestem „programistą na B2B”. Pobrałem Marku Twój kalkulator. Wpisałem odpowiednie wartości i wyszło mi z Twojego kalkulatora, że najlepiej będzie dla mnie przejść z liniówki na skalę podatkową (a nie na ryczałt). Zdziwiłem się, bo różnica jest znaczna i co najważniejsze różni się mocno od innego tego typu kalkulatorów, gdzie każdy jeden wykazuje, aby przejść właśnie na ryczałt. Czy zrobiłem coś nieoczywistego w wypełnianiu tego excela? Może nie do końca rozumiem zasady jego działania? 🙁

Cześć Darku, w skrócie, w komórce C12 wpisz przychody dla stawki 12% ryczałtu a w komórce C19 koszty uzyskania przychodów (bez składek społecznych, Funduszu Pracy, księgowości). W C20 wybierz wariant dla składek społecznych. Opcja dla wspólnego rozliczenia małżonków jest do wyboru w C23. Pamiętaj, że ryczałt i podatek liniowy pozbawiają możliwości wspólnego rozliczenia. Gwoli uściślenia, bazujemy na wersji kalkulatora z 03-12-2021 r. W Twoim przypadku pomyślałbym nad IP box. Kalkulator jeszcze tej funkcjonalności nie zawiera, ale wystarczy zrobić prosty zabieg w formule. W grudniu na spotkaniu Klanowiczów zapewne popracujemy z kalkulatorem.

o ile nie jestem zwolennikiem polskiego ładu bo pewnie będę więcej płacił w podatkach o tyle w artykule jest trochę populizmu. inflacja czy będzie polski ład czy nie raczej istotnie sie nie zmieni, więc oddzieliłbym efekt inflacyjny od efektu dochodowego. 7-8% inflacji to nie efekt polskiego ładu tylko kilkuletniego stymulowania popytu. polecam sobie „oczyścić” inflacje za 2020 rok z wpływu spadku paliw i analogicznie odjąć wzrost paliw w 2021 roku i zobaczyć że jak inflacja wzrosła w 2019 roku na ca. 5% tak siedzi na tym poziomie kolejny rok. w tym roku dorzuciły sie jeszcze problemy z łancuchami dostaw i drukowaniem pieniędzy co pompuje wyceny surowców i podwyższa koszty produkcji. analizując to w ten sposób i biorąc pod uwagę statystyki mamy średnią krajową na poziomie jakies 5.8k PLN, z kolei z innych statystyk wynika że 2/3 pracowników zarabia poniżej tej średniej (stąd mediana pewnie koło 4,8k PLN). wiec mamy pewność że te 2/3 pracowników będzie zyskiwać (może i kilkanaście złotych miesieczne ale zawsze in plus). Kolejny fakt to statystyki gus nie uwzgledniaja firm ponizej 10 pracowników, a te zazwyczaj płacą niżej. szacuje sież epowyżej 10k PLN zarabia jakieś 5% pracowników, a wiec 95% etatowców przynajmniej nie straci. etatowców jest 16m (około) więc 15m zyska . Sprawdziłem też z ciekawości emerytury – z blisko 6m emerytów „aż” 59tys pobiera emeryturę powyżej 7k PLN czyli jakiś 1%, co oznacza że ponad 99% emerytów też zyska na polskim ładzie (policzmy 6m zaorąglimy trochę) . no i zostają przedsiębiorcy oraz JDG – tutaj nie ma statysytyk, ale rzeczywiscie trzeba przyjąc że wiekszość będzie w plecy , przy czym mówimy o jakichs 3m osób a wiec mamy 15+6=21m vs. 3m. ewidentnie jest to obniżka, bądź neutralna zmiana podatkowa. trzeba wyjść z własnej bańki znajomych aby zobaczyć że jednak zarobki 15+ czy wiecej na JDG to nie jest standard ale raczej wyjątek w Polsce.

Hej Marcin,

Ale Ty się odwołujesz do inflacji przeszłej, a ja przyszłej – stymulowanej dodatkowo właśnie Polskim Ładem i tym, że dostawcy / usługodawcy / pracodawcy będą podwyższali ceny produktów i usług przerzucając dodatkowo koszty Polskiego Ładu na klientów.

I choćby nie wiem jak zaklinać rzeczywistość np. vide niegdysiejsze zapewnienia rządzących, że „klienci banków nie poniosą kosztów podatku bankowego”… to dobrze wiemy kto płaci za zmniejszenie marży dostawców produktów i usług – zawsze klienci na samym końcu tego łańcucha.

Tu nie trzeba z żadnej bańki wychodzić żeby dostrzec, że nie na długo ta obniżka wystarczy…

Zdradź mi, gdzieś wyczytał w tym wpisie, że rzekomo twierdzę, że zarobki 15+ to standard w Polsce?

Pozdrawiam

cześć Michał,

1. nie wydaje mi sie (oczywiscie wydaje sie, nie robiłem na to badań) aby usługodawcy krajowi mieli wysoką zdolność cenotwórczą. trzeba byłoby jednak popatrzeć na elastyczność cenową oferowanych usług, natomiast raczej stawiałbym na to że ceny usług będą wzrastać zgodnie z efektem Samuelsona–Balassy, (a fundusze płac w produkcji raczej przez polski ład nie ucierpią bo tam jednak gro osób zarabia w okolicy średniej) lub bezpośrednio powiązane z twardymi kosztami (i tutaj za większego winowajcę od polskiego ładu uważam wzrost pensji minimalnych, bo jak wzrosnie minimalna to osoby zarabiajace średnio będą chciały zarobić wiecej żeby się odróżniać).

2. wyczytałem to między wierszami, bo sam też żyję w takiej bańce i moją pierwszą reakcją było @#$%^ podwyższają podatki. ale prawda jest taka że polski ład jest obniżką podatków dla znacznej części społeczeństwa (pewnie jakies 80% rozliczajacych sie z podatków), nie aż takim jak w propagandzie (kwota wolna od podatków nie wynosi 30k PLN, stawka podatku nie wynosi 17% itp tu sie całkowicie zgadzam) ale jednak jest to nominalna obniżka podatku. podwyższenie kwoty wolnej do 30k nawet po odliczeniu zdrowotnego to dalej korzyść, podwyższenie 2 progu do 120k PLN to też korzyść, co z tego że powinno byc zrobione dawno temu. nie było i dopiero teraz zostało zrobione, (przecież ten próg to juz w 2008 roku pamiętam, przypuszczam że kwota wolna też, jakos poprzednia opcja polityczna nie ruszyła tych wskaźników).

Natomiast zakładam że trudno to zauważyć z poziomu wielkomiejskiego pracownika/JDG który pewnie za bardzo nie ma znajomych mogących skorzystać na proponowancyh rozwiazaniach, a i samemu bardzo oberwie chyba że sie zoptymalizuje. Dopiero przejrzenie statystyk pozwala zobaczyc że poziomy zarobków w kraju są własnie takie w jakie celuje PIS ze swoją kiełbasą wyborczą.

Głos rozsądku, brawo.

Marcin, jak ja Cię szanuję za merotyrykę 🙂 Aż pierwszy komentarz tu napisałem.

Nie zgadzam się z Tobą Michale, że przedsiębiorcy przerzucają na klienta dodatkowe koszty usług. Tym bardziej mnie dziwi fakt, że słyszę to właśnie z Twoich ust jako fachowca od finansów. To za ile są w stanie sprzedaż swój produkt/usługę przedsiębiorcy w ostatecznym rozrachunku decyduje klient. Jeśli więc klient nie zaakceptuje twojej ceny to nic ci się nie uda tam przemycić. Po prostu mimo dodatkowych kosztów będziesz musiał zejść ze swojej marży. Natomiast jeśli odpowiednio przekonasz klienta tak jak robią to sprzedawcy tzw. dóbr luksusowych to możesz mieć marzę i 5000% i żadne koszty nie będą ci straszne.

Obowiązek zapewnienia płatności kartą – czy tutaj nie powinno być informacji o tym że nie jest to tylko płatność kartą ale może być zamiast tego płatność np blikiem?

Hej Maciej,

Tak – masz rację. Tekst został już skorygowany. Generalnie jest to obowiązek zapłaty „instrumentem płatniczym”.

Pozdrawiam!

A to ciekawe. Obowiązek płatności instrumentem płatniczym 🙂 czyli przyjmowanie płatności w krypto spełnia ten obowiązek ? Z czystej ciekawość pytam bo oczywiście mam terminal w sklepie

Marcin, tutaj mowa o obowiązku zapewnienia płatności instrumentem płatniczym. Innymi słowy, jak będziesz nabywał towar lub usługę, to sprzedawca nie będzie mógł wymagać od Ciebie zapłaty gotówką.

Próbuję pobrać kalkulator polskiego ładu, ale link przerzuca na kurs Mistrzostwa Podatkowego. Co robię nie tak?

Przy okazji. Ile stracą osoby mające wysokie emerytury?

Cześć Jacek, w ramach subskrypcji mojego newslettera otrzymujesz (ZA DARMO) w jednym mailu kalkulator a w osobnych kurs Mistrzostwa Podatkowego (4 lekcje). Kliknij w link „Kalkulator podatkowy”, który znajduje się w mailu z podziękowaniem za subskrypcję.

Jacek, co się tyczy wyliczeń dla emerytur, kalkulator nie zawiera tej funkcjonalności. Można zrobić w nim takie wyliczenie, jednak niestety trzeba się trochę nagimnastykować. Może pokażę jak skorzystać w tym celu z kalkulatora na spotkaniu Klanowiczów.

Zabrakło opisu i komentarza na temat „cwaniaków emerytów” ukaranych przez PiS obniżką emerytur wynikającą z podwyżki składki zdrowotnej. Pominiętych w rekompensatach.

Dzięki za kolejny przydatny artykuł i za opisanie Polskiego Ładu (niestety po przeczytaniu artykułu bardziej bym się skłaniał ku nazwie wał). Niestety widzę że znów pracujący na etacie stracą dużo i nie mają jak się przed tym obronić.

Myślę, że wielu osobom pomogłaby jeszcze grafika obrazująca zasady opodatkowania obowiązujące dotychczas. Pozdrawiam

Trochę za dużo tej propagandy, źle to wygląda w niby rzetelniej analizie. No i to brzydkie wyłudzenie adresu mailowego za arkusz w excelu – serio?

Poza tym pytanie doradcy podatkowego i przedsiębiorcy co sądzą o nowych rozwiązaniach zakrawa na kpinę. Pozdrawiam!

Łukasz. Wyłudzenie adresu mailowego? Nikt Ci go nie każe podawać – nie podasz, nie dostaniesz arkusza, proste.

Dzięki Marek i Michał.

Marzę bym mógł się skupić po prostu na swoim biznesie a nie zajmować się formami opodatkowania i coraz bardziej skomplikowanymi przepisami.

Zamiast tego jest coraz gorzej i nawet mój doradca podatkowy czasem ma sporo do myślenia.

To jest zbyt skomplikowane a będzie jeszcze bardziej.

Michał, dziękujemy za pozytywną opinię. Damy radę.

Kto się wcześniej nauczył oszczędnie żyć, ten będzie miał dużo łatwiej przez najbliższe 7 (strzelam 😉 chudych lat.

Cześć,

Dziękuję za treściwy artykuł.

Jedna rzecz nie daje mi spokoju, a mianowicie rozliczenie wspólne z małżonkiem będąc pół roku na etacie pół roku na ryczałcie.

Czy pierwsze pół roku z etatu mogę rozliczyć wspólnie?

Wiadomo, że drugie pół roku oddzielny PIT z ryczałtu.

Cześć Krzysztof, wybierając ryczałt lub liniówkę tracisz prawo do wspólnego rozliczenia. Nie możesz wspólnie rozliczyć pierwszego półrocza.

Cześć Marku i Michale!

Świetny artykuł, bardzo dużo się z niego dowiedziałem. Uznałbym go za kompletny, gdyby nie jedna kwestia 🙂 Nie poruszono tutaj sprawy, co mogą zrobić osoby zatrudnione na UoP aby uchronić się przed niekorzystnymi zmianami. Takie opcje jak łączenie UoP z umowami zlecenia/o dzieło, przejście na samozatrudnienie przy uwzględnieniu restrykcji dla podmiotów współpracujących z byłym pracodawcą (brak ulgi ZUS, brak możliwości wyboru formy opodatkowania), przejście na spółkę…

Ktoś podejmował się analizy opcji w takiej sytuacji?

Pozdrawiam!

Cześć Piotr, dziękujemy. To zagadnienie wykracza poza ramy tego i tak obszernego artykułu. W książce poświęciłem temu zagadnieniu trochę miejsca.

Marku, a poruszasz może temat łączenia umowy o pracę i działalności gospodarczej? Znikąd pomocy, niestety 🙁

A najgorsze, że to jest kolejne podcinanie skrzydeł tych, którzy ten cyrk finansują.

Skutki będą trzy:

1) Część pop…li wszystko, bo po co ma starać się, ryzykować i harować

2) Część znajdzie jakieś wyjście z sytuacji (np. pisze o tym Michał), ergo ci co niby mieli skorzystać nie skorzystają bo pula do rozdawnictwa się nie zwiększy

3) Będziemy jeszcze bardziej podzieleni, skłóceni i okopani – ale to chyba był prawdopodobny scenariusz od jesieni 2015…

Poza tematem, Marcinie, jako że od zawsze mnie to zastanawiało i akurat dzisiaj mam okazję spytać u źródła – w jakim celu wstawiasz łacińskie wstawki? Obserwuję to u niektórych i zastanawiam się, z czego to wynika. Wszak zdecydowana większość takich zwrotów (jeśli nie wszystkie), jak np „ergo”, ma swoje bezpośrednie, słowo w słowo, odpowiedniki w języku polskim, które nie brzmią dziwnie. To nie jest tak, jak z anglicyzmami np. zapożyczonym „routerem”, gdzie zwyczajnie brakuje alternatywy. Ponadto, niejako ograniczasz zrozumiałość swojej wypowiedzi tym, którzy się łaciny nie uczyli. Nie podważam sensu nauki łaciny, ale uważam, że na forum o tematyce finansowej używanie łaciny jedynie jako ekskluzywnego substytutu języka ojczystego jest zbędne. Chyba, że istnieje jakiś inny powód.

Pozdrawiam

Dzień dobry Panowie -Michale i Marku,

Pana Marka znam bardzo dobrze z Wynajmistrza 🙂