Inflacja doskwiera? To właśnie przez nią skazani jesteśmy na inwestowanie. Na szczęście ETF-y pozwalają to robić pasywnie i bez nadmiernego ryzyka.

Kiedy wyszło moje ostatnie szkolenie? 7 lat temu. To wtedy przygotowałem i udostępniłem bezpłatny kurs „Pokonaj swoje długi”. Podobnie, jak przy każdym moim produkcie miałem nadzieję, że trwale zmieni on rzeczywistość Czytelników bloga. Udało się. PSD to szkolenie w większości ponadczasowe. Skorzystało już z niego ponad 40.000 osób i cały czas otrzymuję podziękowania od osób stopniowo wychodzących z długów.

W latach 2013–2014 wspólnie ze Zbyszkiem Papińskim z bloga AppFunds prowadziliśmy „Elementarz Inwestora” – cykl edukacyjny, który cieszył się olbrzymim zainteresowaniem. To już wtedy proponowaliśmy zastosowanie niskokosztowych ETF-ów jako pasywnego sposobu inwestowania. Wtedy też zaczęliśmy uświadamiać, jak duży wpływ na ostateczny wynik inwestora mają koszty transakcyjne. Chociaż było to wtedy niepopularne, to otwarcie krytykowaliśmy skandalicznie wysokie opłaty w polskich TFI wskazując, że należą do najwyższych na świecie (zauważył to też regulator, który wymusił proces ich powolnego obniżania). W 2016 r. postawiłem „kropkę nad i” publikując „Finansowego ninja”, w którym jednoznacznie opisywałem dlaczego rozsądny inwestor długoterminowy powinien stawiać na pasywne ETF-y.

Od wielu lat domagaliście się kontynuacji „Elementarza Inwestora”. Potrzeba było czasu i przekonania, że jestem w stanie dostarczyć (a w zasadzie „jesteśmy”) produkt PRAKTYCZNIE pomagający w inwestowaniu. Nie tylko przedstawiający teorię i opinie, ale przede wszystkim twarde DANE oraz wynikające z nich praktyczne wnioski i wskazówki. Tak właśnie powstało szkolenie „Atlas Pasywnego Inwestora”. Jego uczestnicy prowadzeni są krok po kroku, od ogółu do szczegółu po wszystkich aspektach inwestowania pasywnego z wykorzystaniem ETF-ów. Od punktu „nie wiem nic o inwestowaniu” do „mam własny portfel inwestycyjny pobijający inflację i dobrze się z nim czuję”.

Wczoraj – podczas wieczornego lajwa – skrótowo pokazaliśmy 3 pasywne portfele broniące przed inflacją. Wszystkie omawiamy dużo bardziej szczegółowo w szkoleniu. Właśnie rozpoczęła się jego przedsprzedaż, podczas której – tylko przez tydzień – możecie kupić „Atlas Pasywnego Inwestora” w specjalnej promocyjnej cenie. Finalne szkolenie udostępnimy w maju lub czerwcu 2022 r.

UWAGA: przypominam, że wszyscy uczestnicy „Klanu Finansowych Ninja” mają specjalną, dodatkową zniżkę uprawniającą do nabycia szkolenia „Atlas Pasywnego Inwestora” za połowę ceny przedsprzedażowej! Szczegóły dotyczące uzyskania tej zniżki znajdziecie w specjalnym wpisie na klanowym forum.

Atlas = połączenie sił 4-ech osób

„Atlas Pasywnego Inwestora” to projekt wyjątkowy. To synteza wiedzy i praktycznego doświadczenia trzech promotorów ETF-ów w Polsce:

- Jacka Lemparta z bloga SystemTrader.pl i autora twórcy oprogramowania #ST służącego m.in. do weryfikacji wyników portfeli inwestycyjnych w oparciu o dane historyczne. To zdecydowanie najbardziej analityczny mózg z naszej trójki.

- Artura Wiśniewskiego z bloga StockBroker.pl i twórcy konferencji o pasywnym inwestowaniu poprzez ETF-y. To także licencjonowany makler papierów wartościowych, który porzucił ten zawód na rzecz edukacji w tematach inwestycyjnych.

- Michała Szafrańskiego – czyli mnie. 🙂

Uznaliśmy, że taka współpraca i jednocześnie zderzenie trzech nieco różnych punktów widzenia, to najlepsze co może otrzymać uczestnik szkolenia. Zamiast indywidualnego punktu widzenia – jest kompilacja kilku perspektyw poparta twardymi danymi. Całość ułożona w proces edukacyjny, który wspólnie tuningowaliśmy.

We trzech skupiliśmy się na stronie merytorycznej szkolenia a do prac związanych z jego wydaniem oraz sprzedażą zaprosiliśmy Macieja Aniserowicza z DevStyle.pl i SlowBiz.pl, który słynie z produkcji jakościowych szkoleń – dotychczas skierowanych głównie do programistów.

Efekt? Szkolenie „Atlas Pasywnego Inwestora”, którym mamy nadzieję naruszyć „status quo” polskiego rynku usług finansowych i nauczyć wiele osób samodzielnego, pasywnego inwestowania z pominięciem kosztownych pośredników. Już najwyższa pora na prawdziwą pasywną rewolucję w Polsce. ?

3 pasywne portfele pobijające inflację

”Jak chronić oszczędności przed inflacją?” – to pytanie słyszę ostatnio często. Wojna w Ukrainie dodała do niego dodatkowy poziom komplikacji. Osoby, które dotychczas uznawały, że “wystarczy kupić polskie obligacje indeksowane inflacją” zaczęły zastanawiać się, czy nadmierna ekspozycja na polskiego złotego jest nadal dobrym pomysłem.

“To może waluty obce?” – no ale czy na pewno teraz jest dobry czas na to, by je kupować skoro kursy walut wzrosły? Co robić? Gdzie się “schować” przed inflacją? Czy są w ogóle jakieś sposoby?

Jeśli zależy nam na zachowaniu realnej wartości naszego kapitału, to… jesteśmy skazani na inwestowanie.

I wiem, że w tym miejscu wiele osób od razu pomyśli sobie “to nie dla mnie…”. Mamy swoje obawy, mamy pewnie nieco negatywnych doświadczeń, wiemy, że inwestowanie wiąże się z podjęciem ryzyka… ale nie potrafimy go oszacować. Nie wiemy, czego się po sobie samych spodziewać. No i tak trwamy sobie przy sprawdzonych „bezpiecznych” produktach, które – niestety – w obliczu wyższej inflacji wcale nas nie chronią.

To właśnie takie rozterki były pretekstem do tematu inauguracyjnego lajwa, którym zainicjowaliśmy krótką, tygodniową przedsprzedaż „Atlasu Pasywnego Inwestora”. Pokazaliśmy tam 3 konkretne portfele inwestycyjne skutecznie chroniące inwestorów przed inflacją (w ujęciu długoterminowym).

Z góry przepraszam, bo live zdecydowanie nam się rozjechał czasowo. Każdy z nas się rozgadał (za długo), ale generalnie myślę, że na przyspieszeniu 2x zdecydowanie warto obejrzeć. 😉 W odróżnieniu od lajwa samo szkolenie jest mocno przefiltrowane, odchudzone, a do tego – nasze wideo są w całości oskryptowane i będziemy nagrywali całość z promptera. Po co? Właśnie po to żeby było powiedziane tylko to, co ma być powiedziane. Esencja. Po wczorajszym lajwie tym bardziej się cieszę, że właśnie taki schemat działania przyjęliśmy. ?

A nagranie samego live znajdziecie poniżej:

Skład trzech pasywnych portfeli

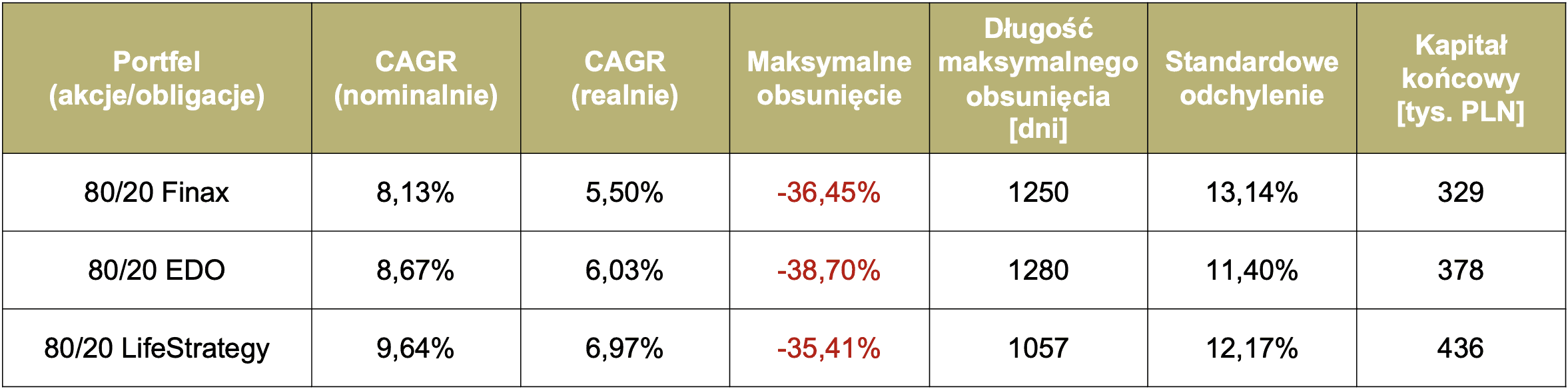

Inwestowanie może być naprawdę proste (chociaż nie jest łatwe). Wczoraj skrótowo przedstawiliśmy 3 pasywne portfele w strategii 80/20 (80% akcji, 20% obligacji), które w ciągu ostatnich 16 lat doskonale broniły przed inflacją w Polsce i mają spore szanse nadal to robić (przy założeniu długoterminowego podejścia).

Każdy z nich cechuje się innym poziomem łatwości obsługi oraz kosztami:

Portfel #1 = proste inwestowanie poprzez robo-doradcę Finax:

- Gotowy portfel 80/20 obejmujący 10 ETF-ów.

Portfel #2 = samodzielne inwestowanie redukujące opłaty:

- Jeden ETF akcyjny na cały świat = iShares MSCI ACWI UCITS.

- Polskie 10-letnie obligacje skarbowe EDO indeksowane inflacją.

Portfel #3 = jeden „wszystkomający” ETF:

- Vanguard LifeStrategy 80%.

UWAGA!

To odpowiednie miejsce, aby przypomnieć Wam, że treść niniejszego materiału ma charakter wyłącznie edukacyjny, a zawarte tu treści są wyrazem moich / naszych osobistych poglądów.

Niniejszy materiał w żadnym stopniu nie stanowi rekomendacji inwestycyjnej w rozumieniu obowiązujących przepisów prawa. Wszelkie decyzje finansowe i inwestycyjne podejmujecie na własną odpowiedzialność.

Jakie konkretnie wyniki dały te portfele?

Wszystkie symulacje i analizy przeprowadzaliśmy z wykorzystaniem oprogramowania #ST przy następujących założeniach:

- Badany okres: 01/2006–12/2021

- Waluta: PLN

- Kapitał początkowy: 100.000 PLN

- Wyniki skorygowane w oparciu o inflację w Polsce

- Portfele Finax uwzględniają opłatę 1,2% / rok

- Nie uwzględniono kosztów podatkowych, transakcyjnych

- Uwzględniony koszt za zarządzanie ETF-em ACWI (0,32% rocznie)

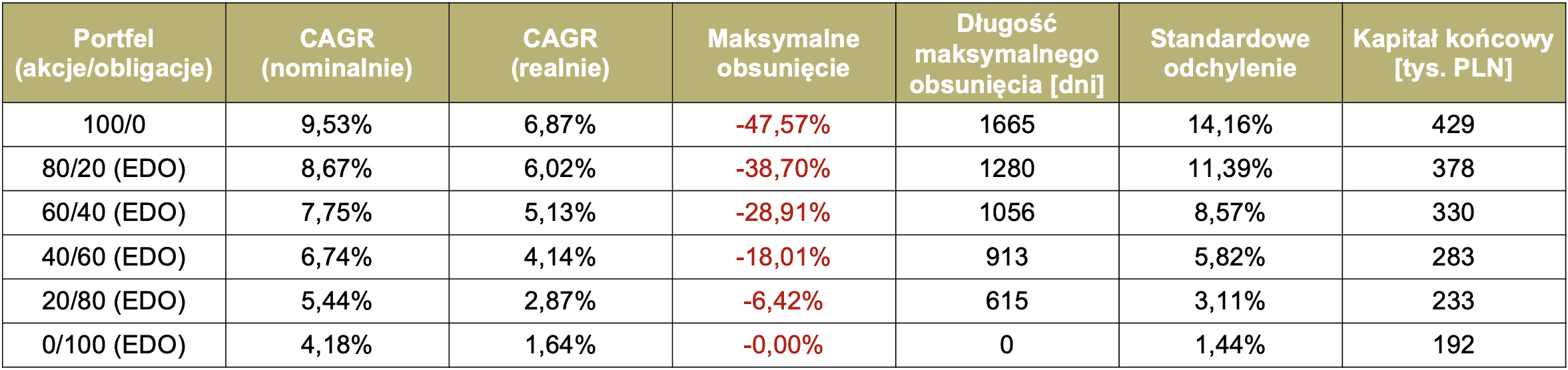

Tak jak mówiliśmy portfele 80/20, czyli z 80-procentowym udziałem akcji i 20-procentowym udziałem obligacji, pokazane były wyłącznie przykładowo. Każdy inwestor musi samodzielnie dobrać właściwy dla siebie poziom ryzyka. Mówiąc w dużym uproszczeniu, to ryzyko konkretnego portfela można mierzyć poziomem maksymalnego obsunięcia (podczas lajwa tłumaczyłem co to jest). Najprostszymi sposobami jego redukowania jest dywersyfikacja oraz zmniejszanie udziału najbardziej zmiennych aktywów w portfelu – albo po ludzku w przypadku tych portfeli przekłada się to na zasadę „mniej akcji i więcej obligacji”.

Poniżej przykładowa tabela pokazująca, w jaki sposób zwiększenie udziału polskich obligacji skarbowych EDO redukuje maksymalne obsunięcie portfela, czas wychodzenia ze spadków i zmienność.

Bardziej szczegółowe podsumowanie składu portfeli znajdziecie w załączonym dokumencie PDF.

Agenda szkolenia „Atlas Pasywnego Inwestora”

Te trzy portfele to esencja szkolenia „Atlas Pasywnego Inwestora”. W Atlasie omawiamy je bardzo szczegółowo.

Jeśli komuś wystarczą takie „gotowe przepisy”, to w zasadzie nie musi kupować szkolenia. Może poszukać sobie dodatkowego uzasadnienia dla konkretnych strategii na naszych blogach (lub innych), w tematycznych lajwach przeprowadzanych w #KlanFinNinja, czy ogólnie w internecie. Całe to szkolenie to nie jest „wiedza tajemna”. Ba! Jego „rdzeń” przedstawiliśmy właśnie na publicznym, bezpłatnym lajwie. Ot – tacy z nas biznesmeni. 😉

Niemniej – uważamy, że zamiast szukać informacji na własną rękę i popełniać kosztowne błędy, to lepiej oszczędzić sporo czasu i energii na filtrowanie informacji i dać się „poprowadzić za rękę” jako uczestnik uporządkowanego szkolenia. Skonstruowaliśmy je tak, by nie miało żadnej bariery wejścia. Tłumaczymy wszystko zgodnie z zasadą „od ogółu do szczegółu”, dzięki czemu osoby, które uznają, że wchodzimy w tematy zbyt zaawansowane, mogą po prostu porzucić szkolenie w połowie… i nadal móc wykorzystać zdobytą już wiedzę do budowy prostego i jednocześnie w miarę bezpiecznego portfela ETF-ów. W Atlasie postawiliśmy na praktyczność. Pokazujemy nawet jak założyć konta w kilku biurach maklerskich oraz jak składać tam zlecenia zakupu ETF.

Atlas to łącznie 17 modułów oraz ponad setka lekcji (od kilku minut do max 20 minut) poruszających wszystkie niezbędne niuanse pasywnego inwestowania poprzez ETF-y. Oto niemalże finalna agenda szkolenia (mogą być jeszcze zmiany):

Część 1: Wstęp do inwestowania

Moduł 1: Cele i sposoby inwestowania

- Poznajmy się!

- Struktura i założenia szkolenia

- Po co inwestujemy i dlaczego się tego boimy?

- Zarabianie czy inwestowanie?

- Plusy i minusy różnych sposobów / form inwestowania

- Zadanie domowe i podsumowanie tygodnia

Moduł 2: Przygotowanie do inwestowania

- Etapy ewolucji finansowej

- Zasady bezpiecznego inwestowania

- Dobre nawyki pomagające w inwestowaniu

- Cele krótko i długoterminowe

- Aspekty behawioralne, czyli dlaczego inwestowanie jest trudniejsze od oszczędzania

- Zadanie domowe i podsumowanie tygodnia

Moduł 3: Rynki finansowe i klasy aktywów

- Wstęp do klas aktywów

- Akcje

- Obligacje

- Gotówka

- Towary

- Nieruchomości

- Kryptowaluty

- Podsumowanie

Moduł 4: Inwestowanie pasywne

- Aktywnie zarządzane fundusze inwestycyjne

- Pasywne fundusze indeksowe

- Co to jest ETF?

- Rynek ETF-ów na świecie

- Sposoby inwestowania w indeksy (skąd wiedzieć co wybrać)

- Zadanie domowe i podsumowanie tygodnia

Część 2: Najprostsze portfele inwestycyjne

Moduł 5: Portfel 1: Robo-doradca

- 3 najprostsze portfele inwestycyjne

- Co to jest robo-doradca? Jak działa Finax i Aion?

- Bezpieczeństwo inwestowania przez robo-doradcę

- Gotowe strategie inwestycyjne Finax

- Analiza publicznego portfela Michała (100% akcji)

Moduł 6: Reverse-engineering Finax

- Ryzyko walutowe i optymalizacja zakupu walut

- Czy otrzymujemy dywidendę w Finax?

- Ile kosztuje inwestowanie w Finax? I jak obniżyć koszty

- Czemu służą obligacje w portfelu? – część 1

- ETF-y obligacyjne w Finax – część 2

- Minusy zagranicznych obligacji w portfelu – część 3

- Rebalancing Finax – jakie daje korzyści?

- Podsumowanie: Plusy i minusy robo-doradców

Moduł 7: Portfel 2: ETF akcyjny + obligacje

- Analiza portfela #2: jeden ETF akcyjny + obligacje

- Globalny koszyk akcji

- Polskie obligacje skarbowe: TBSP

- Polskie obligacje skarbowe: EDO

- Wyniki portfela #2

- Podsumowanie i wnioski

Moduł 8: Jak wybrać ETF do portfela?

- Analiza ETF – od czego zacząć?

- Wybór indeksu

- Wybór dostawcy

- Wielkość aktywów

- Koszty zarządzania i efektywność

- Polityka wypłaty dywidendy

- Metoda replikacji

- Waluta funduszu

- Kraj rejestracji i rynek notowań

- Płynność

- Podsumowanie i wnioski

Moduł 9: Jak kupić ETF?

- ETF-y amerykańskie czy europejskie? Plusy i minusy

- Wybór domu maklerskiego (polskie vs zagraniczne)

- Jak otworzyć rachunek maklerski?

- Jak złożyć zlecenie?

- Podsumowanie: Gdzie kupować ETF-y?

Moduł 10: Portfel 3: Jeden ETF multi-asset

- Vanguard LifeStrategy, czyli maksimum prostoty

- Część obligacyjna portfela #3

- Wyniki portfela #3

- Podsumowanie: dla kogo portfel LifeStrategy

- Podsumowanie: Wyniki trzech najprostszych portfeli

- BONUS: Q&A: Kiedy robo-doradca, kiedy multi-asset, a kiedy samodzielnie?

Część 3: Samodzielna budowa portfela

Moduł 11: Szczegółowo o funduszach ETF

- Kolejny etap, czyli samodzielna budowa portfela

- ETF-y i inne produkty ETF-opodobne notowane na giełdzie

- ETF-y akcyjne (w tym REIT)

- ETF-y obligacyjne

- ETC = “ETF-y” towarowe

- ETF-y tematyczne

- ETF-y faktorowe (aka czynnikowe)

- ETF-y aktywnie zarządzane

- ETF-y odwrócone i lewarowane

- ETF-y multiasset

- Fundusze indeksowe

- Hedging walutowy

- Rodzaje replikacji

- Podsumowanie i wnioski

Moduł 12: Projektowanie własnego portfela

- Samodzielne projektowanie portfela – czy jest sens to robić?

- Opłaty i ich kolosalne znaczenie

- Realne oczekiwania względem rynku

- Struktura portfela

- Krótko o rebalancingu

- Ścieżka schodzenia (glide path), czyli przejście z fazy akumulacji do fazy konsumpcji

- Określenie poziomu ryzyka

- Podsumowanie i wnioski

Moduł 13: Budowa własnego portfela krok po kroku

- Jak mierzyć wyniki portfela (co to jest CAGR, TWR, MWR)

- Budowanie portfela krok-po-kroku

- Dodajemy polskie obligacje

- Przykłady bardziej zaawansowanych portfeli

- Taktyczna alokacja aktywów

- Jaką będziesz mieć emeryturę? Symulacja

- Podsumowanie i wnioski

Moduł 14: Bieżąca obsługa portfela

- Rebalancing – co to jest i dlaczego jest niezbędny

- Psychologiczne aspekty rebalancingu

- Przegląd algorytmów rebalancingu

- Efektywność różnych algorytmów rebalancingu

- Akumulacja i konsumpcja

- Podsumowanie i wnioski

Moduł 15: Aspekty podatkowe

- Rozliczenie podatkowe

- Jak rozliczyć zyski kapitałowe?

- Jak rozliczyć dywidendy?

- Jak rozliczyć robo-doradztwo?

- Jak optymalizować podatki dzięki IKE/IKZE?

- ETF-y amerykańskie – uwaga na podatek spadkowy USA (Estate Tax)

Część 4: Strefa ekspercka

Moduł 16: Praktyczne pro-tipy

- Q&A: Gdzie trzymać pieniądze na najbliższe 2 lata?

- Q&A: Czy ETF-y mogą “zabić” rynek?

- Q&A: Jak zachowuje się PLN w trakcie spadków na giełdzie w USA i jak przygotować sobie zapas waluty na ten czas?

- Q&A: Jak można sobie poradzić z podatkiem spadkowym w USA?

- Q&A: Co nas czeka w przyszłości?

- Q&A: Czy złoto jest dobrym zabezpieczeniem na wypadek inflacji?

- Q&A: Dlaczego stock-picking jest trudny? (case study)

- Q&A: Czy teraz jest dobry czas żeby inwestować w ETF-y (skoro rynki są na historycznych maksimach)

- Q&A: Dlaczego ciężko inwestować podczas paniki na rynku? (case study)

- Q&A: Czy są granice zarabiania na rynku?

- Q&A: Ile można bezpiecznie wypłacać z portfela? (SWR i faza konsumpcji)

- Q&A: Dlaczego fundusze inwestycyjne są słabe?

- Q&A: TBSP vs detaliczne obligacje skarbowe – co lepsze?

- Q&A: Lump sum vs DCA, czyli czy lepiej zainwestować całą kwotę od razu czy rozłożyć inwestowanie “na raty”?

Moduł 17: Portfele prowadzących

- Portfel Jacka

- Portfel Artura

- Portfel Michała

- Ile procent zagranicznych walut w portfelu? Ile polskich obligacji?

- Carry trade, czyli kreatywne podejście do inwestowania

- IKE i IKZE – do jakiego inwestowania nadają się najlepiej

Moduł 18: Zakończenie

- Słowo końcowe – praktyczne porady

- Polecane źródła wiedzy

- Podziękowanie i prośba o feedback

Bonusowe przewodniki krok po kroku:

- BONUS: Krok po kroku: Jak zbudować i wytestować portfel w #ST

- BONUS: Mapowanie ETF-ów amerykańskich na ETF-y europejskie

- BONUS: Poruszanie się po katalogu ETF-ów w justETF

- BONUS: Założenie konta w Finax

- BONUS: Założenie konta w Aion

- BONUS: Założenie konta w XTB

- BONUS: Założenie konta w mBank

- BONUS: Założenie konta w Interactive Brokers

- BONUS: Złożenie zlecenia zakupu ETF w XTB

- BONUS: Złożenie zlecenia zakupu ETF w mBank

- BONUS: Złożenie zlecenia zakupu ETF w IBKR

Zero bariery wejścia!

Z założenia miało być to szkolenie bez bariery wejścia i jednocześnie znacznie skracające i upraszczające edukację. W efekcie:

- Z naszej wiedzy „wycisnęliśmy” esencję, usuwając to, co zbędne.

- Ułożyliśmy materiał tak, aby nie wyszła z tego encyklopedia, lecz droga „od zera do bohatera”.

- Ta droga wiedzie od ogółu do szczegółu. Przedstawiamy w zarysie poszczególne zagadnienia i stopniowo je pogłębiamy.

Moim modelowym klientem na to szkolenie jest mój 21-letni syn Szymon, który o inwestowaniu wie tyle, że „istnieją ETF-y” (bo siłą rzeczy słyszał o tym w domu nie raz). Ma swoje zajęcia, na których się skupia i… chciałby inwestować (bo już słyszał, że warto i widzi co robi tata), ale nie chce na to poświęcać czasu. Ma inne ważniejsze sprawy – podobnie jak większość osób, które nie chcą sobie codziennie zaprzątać głowy inwestycjami. To ma się dziać „auto-magicznie” i maksymalnie pasywnie.

Razem z Jackiem i Arturem dbamy o to, aby Atlas był dla Niego najlepszą instrukcją „jak od zera zrozumieć o co w tym chodzi, skonstruować swój portfel i rozumieć jak ważna jest dyscyplina i systematyczne inwestowanie”. Ma też być źródłem wiedzy o tym, jak przetrwać trudne okresy, które na pewno pojawią się podczas kilku dekad inwestowania. W tym ostatnim pomaga praktyczna wiedza o tym, jak zachowują się rynki i twarde dane pokazujące skutki różnych decyzji. A tych w Atlasie nie brakuje.

To przedsprzedaż!

Pierwsze przymiarki do „Atlasu Pasywnego Inwestora” robiliśmy z Jackiem i Arturem już ponad rok temu. Praktyczne prace zaczęły się ponad pół roku temu i obecnie jesteśmy już na ostatniej prostej. 4 kwietnia wchodzimy na 1,5 tygodnia do studia, w którym nagramy wszystkie moduły i lekcje. Spodziewamy się, że ich montaż, poprawki i finalna akceptacja wraz z udostępnieniem materiałów na specjalnej platformie szkoleniowej – zajmą co najmniej miesiąc. Pierwsze moduły chcemy udostępnić na przełomie maja i czerwca 2022 r. i sukcesywnie – co tydzień – publikować kolejną „paczkę” finalnych materiałów.

Wczoraj – czyli w poniedziałek 28 marca – ruszyła przedsprzedaż, która potrwa tylko tydzień – do poniedziałku 4 kwietnia do 21:00.

Przedsprzedaż, to taki szczególny okres. Finalnego produktu jeszcze nie ma, więc decyzja o zakupie sprowadza się do zaufania, że dostarczymy świetny produkt, pomimo że nagrania w studiu tak naprawdę jeszcze się nie rozpoczęły… Ale to właśnie dlatego w ramach przedsprzedaży możecie nabyć „Atlas Pasywnego Inwestora” na wyjątkowych, promocyjnych warunkach, które już nigdy więcej się nie powtórzą.

Nieograniczony czasowo dostęp do szkolenia wraz z gwarancją otrzymania jego wszystkich późniejszych aktualizacji kosztuje w przedsprzedaży 999 zł (brutto). Moim skromnym zdaniem = bardzo niewiele. Zwłaszcza jeśli weźmie się pod uwagę koszty błędnych decyzji inwestycyjnych, przepłacanie na opłatach, koszt czasu poświęconego na „błądzenie po blogach”, weryfikowanie informacji itd.

UWAGA: przypominam, że wszyscy uczestnicy „Klanu Finansowych Ninja” mają specjalną, dodatkową zniżkę uprawniającą do nabycia szkolenia „Atlas Pasywnego Inwestora” za połowę ceny przedsprzedażowej (499,50 zł)! Szczegóły dotyczące uzyskania tej zniżki znajdziecie w specjalnym wpisie na klanowym forum. Przypominam, że to jednorazowa szansa, która wygasa z końcem przedsprzedaży – 4 kwietnia o 21:00.

Dla jasności: szkolenie objęte jest 30-dniową gwarancją satysfakcji liczoną od dnia startu szkolenia (maj/czerwiec 2022). Jeśli komuś się nie spodoba – to można poprosić o zwrot pisząc na adres [email protected]. Ale o ile zwrot da się zrobić długo, to niestety nie da się już kupić Atlasu w tej cenie po 4 kwietnia (cena będzie szła w górę). Więc jak ktoś ma wątpliwości co do zakupu, to od razu powiem, że tym razem lepiej kupić, potem sprawdzić szkolenie przez 30 dni jak już będzie dostępne i ewentualnie zwrócić. Proste. 🙂

Już teraz zapraszam bardzo serdecznie! ?

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 107 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Te 999 to jeszcze. Ale 10 000? Was chyba pogrzało

Hej Mati,

To taki zabieg żeby nikomu nie przyszło do głowy kupić w wyższej cenie (dlatego jest absurdalne 10.000 zł), gdy skończy się promocja czasowa (a ta skończy się automatycznie 4 kwietnia o 21:00). My będziemy wtedy na lajwie a dzięki temu nie będziemy musieli wyłączać widoczności produktu itp.

Szkolenie jak widzisz kosztuje 999 zł w przedsprzedaży. 🙂

Pozdrawiam!

To chyba jednak inny zabieg. Czemu nie napisac wprost ze wykorzystujecie marketingową zasade kontrastu aby obecna cena wydawała się nam bardzo niska?

Mordeczko, gdyby to napisali wprost, to nie spełniłoby swojej funkcji. Myślmy. „Chyba was pogrzało” też zbędne. Szanujmy się.

Szczerze to ja chyba wolałbym dostać książkę 500 stron na ten temat i zapłacić za nią powiedzmy 70 zł aniżeli słuchać x godzin gadających głów o tym i płacić za to dużo za dużo.

Hej Marcin,

Oczywiście to tylko mój punkt widzenia jako współautora Atlasu Pasywnego Inwestora, ale piszę to z pełną powagą: te 999 zł to najlepsza finansowa inwestycja życia.

Od początku tworzenia Atlasu Pasywnego Inwestora, przyświecały nam dwa główne cele: praktyczność i prostota. Nie musisz się przebijać przez 500 stron, żeby powiedzieć sobie: OK, znam teorię. Co dalej?

W Atlasie gotowe, proste rozwiązania otrzymujesz bardzo szybko. Dokładnie wytłumaczone co i dlaczego.

Dzięki podejściu „od ogółu do szczegółu” bardzo szybko możesz powiedzieć: dziękuję, to mi wystarczy.

Z drugiej strony, jeśli chcesz zgłębić temat do spodu – również możesz to zrobić. I to w takim wydaniu, jakiego o ile mi wiadomo — ciężko szukać na rynku. Z prostego powodu: w teorię dość łatwo się gra, ale o wiele trudniejsze jest zadanie, gdy przychodzi ubranie tego w praktykę popartą twardymi danymi i wyliczeniami.

Poza tym w książce ciężko ująć kwestie takie jak praktyczne posługiwanie się kontem maklerskim, nawigowanie po świecie funduszy ETF, czy samodzielna budowa i testowanie własnego portfela krok po kroku.

Tak to widzę.

🙂

Pozdrawiam serdecznie,

Jacek

„najlepsza finansowa inwestycja życia” – Czy dla każdego, zawsze i na pewno? I czy to na pewno przystoi wygłaszać takie uniwersalne kardynalne sądy jak nie przymierzając formułki Wilka z Walkstreet? : )

Ja mam wlasnie mieszane uczucia do Jacka. Zapowiedzial na swoim blogu, ze będzie publikowac wyniki portfela IKZE. Do pazdziernika jak portfel rósł wyniki strategii były w spisie treści.

Wczoraj sprawdzielem – i jak portfel od października traci, to wyniki są schowane, az musialem Jacka o link pytać. W dodatku pokazane są tak, jakby Jacek dalej zarabial.

Jacek – jaką stopę zwrotu przyniósl twój portfel IKZE od paźdzernika 2021 do końca lutego 2022? (bo sam kapitał pokazujesz i nawet nie wiadomo czy to po wplatach)

Hej Adam,

No to po kolei. 🙂

1/ Po pierwsze — nic a nic się w IKZE nie zmieniło. Jak wyniki były publikowane POD artykułem, tak są. I tak samo w w spisie treści niezmiennie jest „Historia portfela”. Więc proszę sprawdzić dokładnie — zwłaszcza, że wczoraj odpowiadałem na Twój komentarz u mnie na blogu pod artykułem, gdzie te wyniki właśnie są. 🙂 Myślałem wręcz, że chodzi Ci o IKE, a nie o IKZE. Portfel po roku jest ok. 6% na plusie (tak na szybko zerknąłem teraz).

2/ W lutym wystartował też portfel IKE. I z tego powodu raportował będę dwa portfele równocześnie w okolicach początku miesiąca. Czyli jeszcze pewnie w ten piątek pojawi się bardzo krótka notka w temacie.

3/ No i najważniejsze — strategie tam stosowane są SKWANTYFIKOWANE. Nawet bez sprawdzania mojej strony możesz je śledzić / przeliczyć. Serio — wyciąganie wniosku za okres od października 2021 nic Ci powie, poza tym, że tak jak rynek spadał, tak spadała wartość portfela. I tak samo odbiła w ostatnich dniach — wraz z rynkiem. Dlatego warto spoglądać na to szerzej.

Adam, teraz wyobraź sobie taką sytuację. Mówiliśmy podczas LIVEa ostatnio o portfelu 80/20. Przez 6-7 lat kręcił się on w kółko. Co zarobił, to stracił. Bo takie były warunki na rynku. Jeśli ktoś nie ma świadomości takich rzeczy, dużo dużo wcześniej rzuci ręcznikiem. Oczywiście później portfel pięknie zarobił. 🙂

Dlatego tak ważne jest znanie sprawy od środka i ubranie tego w odpowiedni kontekst.

I na koniec. Publikując w zeszłym roku artykuł o IKZE napisałem, że boję się jednej rzeczy: że wyjdę na geniusza inwestowania, albo idiotę. Dlatego, że ocenie nie jest poddawana strategia długoterminowo, tylko wyrwane wyniki z krótkiego okresu.

Mam nadzieję, że nieco rozjaśniłem.

Pozdrawiam serdecznie,

Jacek

Adam, jeszcze dopiszę odnośnie dopłat. Nie — nie było. Przecież to byłoby niepoważne. Będzie wpłata w tym roku i oczywiście, że będzie to komunikowane.

Raz jeszcze podkreślę: możesz samodzielnie, bez opierania się o moje wpisy, zweryfikować tę strategię na IKZE (jak i na IKE).

Natomiast nie wyciągaj pochopnych wniosków za kilka miesięcy.

Strategia na IKZE historycznie miała okres na GPW 5-6 lat pod wodą. 🙂

Pozdrawiam,

Jacek

Jacek no i wlasnie o to chodzi ze znowu zaslona dymna od Ciebie zamiast jasnej odpowiedzi ile wyniosl wynik. W pazdzierniku napisales:

„No więc z kronikarskiego obowiązku donoszę, że 15 października 2021 roku wartość portfela na koniec dnia wynosi 50 966,74 PLN. Daje to przyrost o +46,06% od początku, czyli od 12 lutego tego roku. W tym samym okresie szeroki indeks WIG urósł o 29.63%.”

Tak sie sklada ze to byl ostatni miesiac z zyskami i kolejnych raportow nawet nie moglem znaleźć w spisie tresci na systemtrader, a a jak znalazlem po Twojej odpowiedzi to okazalo sie ze są straty i to mnie zastanowilo. Pytam ile wyniosly te wyniki nie ze zlosliwosci ale chce lepiej zrozumiec promowana przez Ciebie strategie.

Odpowiedz po prostu otwarcie jaka ta stopa zwrotu była od października do lutego a ja sam sobie juz ocenie czy cos mi Twoja odpowiedz da czy nie.

Adam, wszystko jest pod artykułem. Masz tam kwoty miesiąc po miesiącu. Tam też możesz zobaczyć, że w październiku była kwota 50k PLN, miesiąc temu 35k PLN. Kopiuje to tu z tej strony właśnie dla Ciebie. 🙂

Polecam bardzo przeczytać cały artykuł + artykuł o strategii.

pozdrawiam,

Jacek

Czyli zatem dobrze licze ze portfel stracil w 4 miesiace -30% czy jakies wplaty byly po drodze i stopa zwrotu jest jeszcze nizsza?

Z samej wartosci kapiatlau tego sie nie policzy.

Hej Adam,

Jacek już odpowiedział, ale ja odniosę się z trochę innej perspektywy do Twojego komentarza, bo jest ono przejawem kilku błędów inwestycyjnych czy też błędnych założeń co do inwestowania.

1) Nie ma sensu patrzeć na wyniki w krótkim terminie (typu kilka miesięcy)! Pokazywałem to zresztą dokładnie w trakcie lajwa na przykładzie tabelki z miesięcznymi wynikami strategii 80/20 Finax. Krótkoterminowo rynek jest nieprzewidywalny (co powoduje zresztą, że wiele osób powtarza potem jak mantrę, że „giełda to hazard”). Dopiero w dłuższym terminie można wyciągać jakieś wnioski.

2) Nie da się porównywać w krótkim terminie dwóch kompletnie różnych strategii. Także dlatego, że inwestorzy mogą realizować zupełnie inne cele. Jacek na IKZE realizuje aktywną strategię, a w kontekście Atlasu mówimy o inwestowaniu pasywnym. To dwie różne rzeczy. Ja prywatnie inwestuję aktywnie kupując indywidualne spółki, ale również część portfela przeznaczam na inwestycje pasywne poprzez ETF-y. Każda część tego portfela służy innym celom i dostosowana jest do ich realizacji, a nie w taki sposób, by dawały w tych samych okresach identyczne stopy zwrotu.

Dam przykład: moja strategia dywidendowa (aktywna) z perspektywy zwrotu przez dwa lata była poniżej indeksu S&P500. Czy mnie to bolało? Nie – bo realizuję w niej cel „systematyczne wpływy z dywidend” a nie „maksymalna stopa zwrotu”. Mniej więcej od grudnia, gdy na giełdzie amerykańskiej trwa rzeź spółek tech, mój portfel budowany na spółkach value – daje świetne rezultaty. Na tę chwilę od początku roku index S&P500 TR jest na -2,48% a mój portfel na +20,28%. Czyli biję indeks na 22,76%, ale daleki jestem od entuzjazmu. Jak spółki tech porządnie odbiją (to już się dzieje), to sytuacja znowu się zmieni. Krótkookresowe wyniki nic nie pokazują.

3) Zarzucasz coś Jackowi, a tak naprawdę to po prostu nie doczytałeś informacji na Jego blogu (a one tam są na bieżąco podawane + Jacek mailingiem informuje o wszystkich transakcjach w portfelu – o ile zachodzą okoliczności do ich wykonania). Podejście „przeleciałem wzrokiem i uważam, że już wiem” jest bardzo nonszalanckie i przestrzegam, że zwłaszcza w kontekście własnych inwestycji może się po prostu kończyć bolesnymi stratami.

Pozdrawiam

Michal ja to wszystko rozumiem. Nie oczekuje ze Jacek będzie miał zawsze zyski ale że jak straci to tez o tym otwarcie napisze. Do tego zestawia wyniki WIG (stopa zwrotu) z wartoscia a nie stopą zwrotu portfela – czyli wystarczy wplacic do portfela zeby pobic WIG.

No zobacz sam na tą liste wyników Jacka gdzie wszystko na dole wpisu na zielono i powiedz czy Twoim zdaniem to nie jest pudrowanie rzeczywistosci: https://systemtrader.pl/moje-konto-emerytalne-ikze-czyli-przyklad-wykorzystania-strategii-dla-rynku-akcji-na-gpw-w-praktyce/#-historia-portfela

Michal odpowiedzialem na Twoj komentarz wklejając link do wynikow Jacka ale chyba dostalem ban?

Nie – nie dostałeś bana. Po prostu wszystkie komentarze z linkami wpadają u mnie do moderacji / do spamu. Już zaakceptowałem.

Ale zawsze możesz sobie na bana zapracować. 😉

Pozdrawiam!

Hej Jacek,

To ja od razu odetnę się od kolegi (a i owszem – mamy różne punkty widzenia także w kursie) i powiem, że daleki jestem od generalizowania, że coś jest najlepsze albo najgorsze, bo to każdy musi ocenić sam.

Dla kogoś najlepszą inwestycją życia może okazać się kawa z kimś, kto pozytywnie wywraca to życie do góry nogami 🙂 i wtedy taki Atlas to nawet nie ma z czym startować…

Dla jasności: podzielam entuzjazm Jacka, ale nie podejmuję się generalizowania. Szkolenie jest zdecydowanie najlepsze, jakie potrafiliśmy w trójkę zrobić. Krzyżowe pilnowanie się i dochodzenie do konsensusu („tu trzeba jeszcze to powiedzieć” i „a tu skracamy, bo za dużo szczegółów” i „ej – ale założyliśmy, że od zera to to też trzeba pokazać”) pozwoliło nam opracować materiał, z którego po prostu jesteśmy dumni – co jak widać Jackowi się udziela. 🙂 No ale ostateczną ocenę to nie my będziemy wydawać tylko uczestnicy.

Ja tylko powiem, że staram się lipy nie robić. Jak już się za coś zabieram, to albo porządnie albo wcale. I chyba już trochę dałem się poznać i od jednej (porządnie) i od drugiej strony (wcale). Jak nie mam przekonania, że jestem w stanie zrobić coś absolutnie wyjątkowego w nowym projekcie, to się go po prostu nie podejmuję. Coraz trudniej mi skakać przez poprzeczkę, którą sam sobie coraz wyżej zawieszam. Na szczęście tu mam przekonanie, że dowieziemy dokładnie to, czego sam po tym szkoleniu oczekiwałem (a w zasadzie już dowieźliśmy, bo wsad merytoryczny już w większości gotowy).

Także wybaczcie Jackowi entuzjazm. Też się jaram. 😀

Pozdrawiam!

Myślę że wiele osób powinno zacząć od powyższego wpisu p. Michała. Jeśli ktoś – przykładowo tylko – pracuje w magazynie i za dużo nie zarabia znacznie lepszą inwestycją od reklamowanej tu „najlepszej inw. życia” może być dla niego kurs wózka widłowego za tego tysiaka.

I jak, kupiłeś i przerobiłeś już te książkę? 😀 jaki tytuł?

Cześć Michał,

Czy to szkolenie jest przeznaczone dla osób w konkretnym wieku? Rozumiem, że portfele są układane na bardzo długie terminy (np 30 lat). Czy w związku z tym jest to przeznaczone np dla 50+ latków? Albo dla osób młodszych, które jednak chciałyby zainwestować na krótszy okres powiedzmy 10 lat (wtedy będę chciał spłacić kredyt hipoteczny).

Zastanawiam się w ogóle czy warto inwestować przez 10 lat w ETF-y aby potem z tego spłacić kredyt czy może darować sobie inwestycje a nadwyżkami po prostu nadpłacać ten kredyt (póki co mam oprocentowanie stałe 3.5%).

Dzięki!

Andrzej

Hej Andrzej,

Przepraszam, pozwolę sobie odpowiedzieć w imieniu Michała. 🙂

Atlas Pasywnego Inwestora jest dla osoby w dowolnym wieku. Przykładowo osoba 50+ może mieć przed sobą nadal perspektywę inwestycyjną 3-4 dekad. Z prostego powodu: inwestowanie to nie tylko budowanie kapitału, ale i jego konsumpcja.

O ile nie konsumujemy tego kapitału w jeden dzień, dobrze, aby on pracował dla nas na rynku do końca naszego ziemskiego życia. A później jeszcze choćby dla dzieci czy najbliższych.

Co do Twojego pytania odnośnie kredytu. Nie jestem uprawniony, żeby jednoznacznie powiedzieć Ci którą opcję wybrać. Z mojego punktu widzenia idealnie byłoby połączyć to – tzn. spłacać kredyt, być może go nadpłacając, ale równocześnie budować kapitał z myślą o zabezpieczeniu przyszłości.

W Atlasie wałkujemy wiele różnych scenariuszy budowy i konsumpcji kapitału.

Pozdrawiam serdecznie,

Jacek

50+ i 4 dekady? „nie no, tyle to nie” 😉

Wiem, ze poswieciliscie duzo pracy, wiedzy i swojego czasu na zrobienie tego kursu ale cena wydaje sie byc zaporowa biorac pod uwage, ze te informacje w rozny sposob sa dostepne w Internecie za free. Jak dla mnie osobiscie cena 499 to max. Ale trzymam kciuki aby biznes sie udal 🙂

Hej Marcin,

Ależ oczywiście, że wiedza jest dostępna w sieci. Przy czym – czas to też pieniądz. 🙂 Tu dostajesz wiedzę na talerzu. Najlepszą esencję.

Poza tym z ręką na sercu mogę powiedzieć – w Atlasie są i takie rzeczy, których próżno szukać w internecie. A po których przysłowiowa szczęka opada.

Dzięki za dobre słowo!

Pozdrawiam,

Jacek

Hej Marcin,

Tak – potwierdzam, że wszystkie informacje można znaleźć w sieci za darmo. Atlas zdecydowanie nie jest dla tych osób, które gotowe są samodzielnie ich szukać i poświęcać czas na ich zgłębianie. Atlas jest raczej dla tych, którzy pomimo dostępu do tych informacji i zgłębiania ich nadal nie potrafią wykonać pierwszych kroków, bądź gdzieś utknęły i chcą być poprowadzone za rękę.

Dokładnie tak samo było z kursem „Budżet domowy w tydzień”. WSZYSTKIE informacje z tego kursu były dostępne bezpłatnie na moim blogu (o czym zresztą wprost informowałem). A mimo to, część osób – zamiast przeczytać kilka artykułów – wolała być poprowadzona za rękę.

Tak to już jest. Niektórzy wolą darmowe materiały i inwestycję swojego czasu + metodę prób i błędów, a inni szukają maksymalnie usystematyzowanej wiedzy opakowanej w proces, który pilnuje pewnej dyscypliny. Ponoszony koszt działa w tym przypadku także jak element dyscyplinujący – „skoro zapłaciłem, to chcę skorzystać”.

Dla każdego to co mu pasuje. 🙂

Pozdrawiam!

A czy to szkolenie jest dla osób, które mają ok. 30 000 wolnych środków, które w sumie funkcjonują jako poduszka bezpieczeństwa? Czy jestem skazana na to, ze poduszke bezpieczenstwa bedzie zjadać inflacja (bo wszyskiego w obligacje indeksowane inflacją boję się włożyć).

„Poduszka bezpieczeństwa” to nie jest inwestycja. To są środki trzymane „na czarną godzinę”, czyli pokrycie niespodziewanych wydatków, utrzymanie się po ewentualnej utracie pracy, itp. Dlatego takie środki trzyma się na koncie oszczędnościowym i z utratą ich wartości trzeba się pogodzić. Obligacje indeksowanę inflacją tez w sumie nie są złe, w razie czego da się dość szybko wycofać część/całość środków, tyle, że traci się odsetki. O inwestowaniu na rynkach finansowych (ETF i inne) pomyśl dopiero jak uda Ci się odłożyć kolejne 20-30 tys. Ma to tą dodatkową zaletę, że będziesz mogła z większym spokojem obserwować przelotne spadki wartości inwestycji, nie martwiąc się, że zostaniesz bez grosza.

Kurcze kwota trochę wbija w fotel. Jednak kto robi kursy specjalistyczne w jakiejkolwiek dziedzinie ten wie w jakiej cenie chodzą.

Czesc

Widze maly błąd w tekście: portfel 2, ETF na caly świat powinien być bez słowa ‚core’.

Niby nic a jednak może dużo zmienić bo przeciez chodzi wtedy o rynek rozwinięty, bez rynków wschodzących.

Osobiście wolałbym książkę, w niższej cenie:)

Jedno szkolenie na całe życie – możliwe jedynie jeśli znacie przyszłość…

Zastanawia mnie jedna rzecz.Dszedłem do etapu pasywnego inwestowania ( EDO,ROD plus VWCE) przechodząc wcześniej przez etap handlu akcjami, opcjami.

Ostatnimi czasy wiele osób dochodzi do tego samego celu, włączając kilku blogerów.

Czy jest to właściwy kierunek czy jakaś moda???

Hej Jacek,

Dzięki za wyłapanie! Powinno być iShares MSCI ACWI UCITS wszędzie (w szczegółowym składzie portfela w PDF jest OK). Poprawione.

Co do drogi do pasywnego inwestowania i prostoty – no cóż… Tak jak napisałem dziś w newsletterze – droga do prostoty bywa bardzo długa. Skoro profesjonalni zarządzający funduszami mają trudność w biciu indeksów, to dlaczego ta sztuka miałaby się udawać „szarym inwestorom”? Stąd już prosty wniosek, że lepiej sobie akumulować kilka ETF-ów i z głowy.

Ja tam cały czas w aktywnym inwestowaniu się wyżywam + realizuję inne cele (np. cashflow). Co nie zmienia tego, że jestem fanem inwestowania pasywnego i stopniowo powiększam tę część portfela – cały czas się łudząc, że przy większej zwałce wejdę grubiej (chociaż market timing to generalnie słaby pomysł). 😉

Pozdrawiam!

999 złoty za kilkanaście godzin video. Nie ogarniam. 🙁

Dobrze myślę że aby szkolenie zwróciło się w rok to potrzebuje minimum 10 000zł?

Aniu,

Może z drugiej strony. Przy obecnym poziomie inflacji, mając 10 000 zł, po roku inflacja pożera kwotę wartości Atlasu Pasywnego Inwestora. 🙂 To jest pewne.

To ile po roku zarobisz to już pewne nie jest, bo to jest maraton. Wynik roczny to jak rzut monetą. Ale w perspektywie wielu lat masz niemal pewność pokonania inflacji.

Pozdrawiam,

Jacek

Dobry wieczór,

Chciałbym z ciekawości spytać z czego wynika niemal pewność pokonania i inflacji?

Jeśli wynika to z danych historycznych, przy jakich poziomach inflacji historycznie i jak długim czasie wskazują na to historyczne dane?

A ja napiszę przewrotnie – ten jeden raz chciałbym, żeby Ci Michał się nie udało(choć podejrzewam, że będzie inaczej, zasięg/docieralność jest bardzo imponująca) 🙂

Produkty, które oferujesz są coraz droższe, a Twoje zyski coraz większe. Na początku książki, potem KNF, a teraz szkolenia. Członkowie KNF rozumiem też płacą za atlas? Taka łyżka dziegciu bo dawniej podejrzewam powstałaby seria artykułów na blogu. Podobała mi się dawna zasada, że warto edukować jak najszersze grono(nie tylko to zamożne).

Trzymam kciuki 🙂

Cześć Bartosz,

Co do serii artykułów:

– u mnie przez seria 2 lata ponad 100: https://stockbroker.pl/category/pasywna-rewolucja/

– u Michała i Jacka też cała seria. Piszą od lat.

Jesienią zapraszam Cię też na kolejną edycję bezpłatnej konferencji Pasywna Rewolucja. Zeszłoroczna została oceniona przez uczestników na 4,8 (skala 1-5).

Chcę powiedzieć, że seria bezpłatnych artykułów już istnieje. Nie ma sensu tego dublować. Jak masz czas, możesz sięgnąć po te materiały. Są publicznie dostępne. W moim odczuciu misja „warto edukować jak najszersze grono(nie tylko to zamożne)” jest cały czas realizowana. Szkolenie jest dla osób, które chcą sobie skrócić czas zdobywania wiedzy i nie chce im się przekopywać przez serię artykułów.

Ja, z kolei, Tobie życzę wszystkiego dobrego i samych sukcesów. Pozdro 😉

Artykuły u Michała:

2022 – 8

2021 – 17

2020 – 33

2019 – 31

2018 – 34

Źródło jakoszczedzacpieniadze.pl/spis-tresci

KNF wydawało mi się, że miał być inicjatywą umożliwiającą dostęp do materiałów dla tych co chcą szybkiego dostępu do wyselekcjonowanych treści. Teraz atlas jest tą inicjatywą.

Dodatkowo: z jednej strony mówimy o oszczędzaniu czasu, a z drugiej o 18 szczegółowych modułach 🙂

stockbroker nie znam, chętnie się zapoznam. 🙂

I na koniec to nie tak, że uważam jednoznacznie, że stoi za tym jakaś zła wola. Uważam, że Michał sam sobie postawił poprzeczkę bardzo wysoko(chociażby podpisując wcześniej swoją pracę jednym nazwiskiem), a teraz przemyka pod tą poprzeczką.

Pozdrawiam szczerze i serdecznie 🙂

Hej Bartosz,

Jak idziesz do sklepu i nie podoba Ci się cena, to podchodzisz do sprzedawcy i życzysz mu, żeby się mu sklep spalił? 🙂 Jak jedziesz do dużej sieciówki na zakupy to złorzeczysz na właściciela, że mu biznes wypalił? 🙂

Przecież każdy może zrobić coś swojego. Narzekanie nie jest konstruktywne.

Wszystkiego dobrego! 🙂

pozdrawiam,

Jacek

„Ten jeden raz” to nie to samo co stracił wszystko. Moim zdaniem nietrafione porównanie.

Uważam, że zimny prysznic może każdemu zrobić dobrze bo dzięki temu stajemy się silniejsi, życzę potknięcia nie katastrofy.

Od razu lżej na duszy, jak się ma świadomość, że jest Bartosz martwiący się o Michała i życzy Mu, żeby stał się silniejszy. 🙂

Dzięki! 🙂

Pozdrawiam,

Jacek

Ja z kolei widzę koszt tego kursu inaczej – 999 zł jest do przełknięcia, bo to faktycznie może być lewar który zmieni nasze finanse na całe życie. Jednak jak widzę tak bogatą agendę, to widzę też konieczność włożenia olbrzymiej ilości swojego czasu na przejście przez ten kurs i słuchanie Was panowie. Ten czas nie jest za darmo i wręcz wydaje mi się, że tu jest dużo większy koszt.

W dodatku osoby do których ta oferta jest kierowana pewnie już część z tej wiedzy mają czy to z tego bloga, czy innych źródeł, więc część tego czasu pójdzie na słuchanie tego co już się wie.

Dodatkowo podlinkowany filmik zapowiadający ten kurs trwa 3 godziny na YouTube, co tylko potwierdza moją obawę 🙂

Hej Jakub,

Potwierdzam – potencjalnie najbardziej kosztownym komponentem jest własny czas przeznaczony na wchłonięcie materiału. Niestety nie wymyśliliśmy jeszcze metody, która pozwalałaby wykonać transfer wiedzy bez zaangażowania czasowego.

Ja powiem, że jest nawet gorzej. Nawet pomimo zwartej (mimo wszystko) formy przedstawienia tej wiedzy i tak potrzebny jest dodatkowy czas i praca indywidualna na przemyślenie tego co się dowiedziało + zastanowienie się, co pasuje do podejścia konkretnej osoby a co nie. Zaocznie tej pracy za nikogo nie wykonamy. To co możemy robić (i robimy) to dostarczyć maksimum wartościowych informacji, ale tylko tych, które arbitralnie uznaliśmy za pomagające w podjęciu własnych decyzji.

Powtórzę – to nie wiedza jako taka jest wartością tego szkolenia (bo wiedzę to można znaleźć serio za darmo albo za grosze w wielu miejscach). Clue to jest selekcja, której dokonaliśmy, koncentracja na aspektach praktycznych (bo tu widzieliśmy największą lukę) oraz uporządkowany proces przekazywania tej wiedzy.

Co do „konieczności słuchania tego co już się wie”, to tak to już jest, że jak się dużo wie, to strasznie trudno wchłaniając nowe informacje uniknąć wrażenia „ale to już znam” i wyciągnąć dla siebie coś nowego. To normalne. Nie to żebym się uważał za jakiegoś mądrego, ale przyzwyczaiłem się już do takiego patrzenia, że chcąc się uczyć akceptuję ten koszt zmarnowanego czasu, np. czytając książki, z których wyciągam tylko kilka interesujących rzeczy. Jeśli tak jest, to często takie pojedyncze „odkrycia” uzasadniają marnowanie czasu na resztę publikacji, która jest dla mnie w miarę oczywista…

Dla jasności: szkolenie jest „od zera” więc osoby, które już coś wiedzą o pasywnym inwestowaniu zapewne będą pomijały pierwsze moduły / oglądały na przyspieszeniu / przelatywały wzrokiem transkrypt. Nie da się zrobić produktu idealnie wkomponowującego się w różny poziom wiedzy i oczekiwań. Ale postawiliśmy na ścieżkę „od zera” świadomie. Te osoby, które potrafią same się kształcić i chcą na to poświęcać czas, to nie potrzebują Atlasu – informacje same sobie wyszukają w sieci. Chcemy zaadresować przede wszystkim te osoby, które a) chcą dostać wiedzę w formie uporządkowanej, b) nie idzie im samodzielne edukowanie i/lub c) koncentrują się na czymś innym i nie jest ich ambicją samodzielne filtrowanie informacji i oczekują jednak jakiejś przefiltrowanej esencji.

I co do sprawności konsumowania materiału: jak ktoś nie lubi wideo i woli czytać to będą także transkrypty, a dla wolących słuchać – nagrania samego audio.

Reasumując: tak – każdy będzie musiał włożyć pracę w to żeby taki materiał w pełni „skonsumować”. Jest to zarówno czas na pracę ze szkoleniem, jak i czas potrzebny na pracę samodzielną i stopniowe zdobywanie doświadczenia (bo w tym nikt nikogo nie wyręczy). My tylko (i aż) spróbujemy pomóc zbudować właściwy fundament – także w zakresie przygotowania emocjonalnego na wyboistą drogę, jaką może być inwestowanie.

Pozdrawiam

W tym przypadku barierą czasową jest również forma. W przypadku pisemnej elastyczniej jest dostosować tempo do własnej preferencji i selekcjonować treści.

1000 zł wydaje się wygórowaną ceną. Jakościowo na pewno to bedzie tip top, ale myśle że np zmniejszenie jej o połowe jednak przelożyloby się na lepszy wynik finansowy dla pomysłodawców.

Jeśli chodzi o wątpliwości związane z tym, czy się „opłaca”, mogę powiedzieć na swoim przykładzie, że dojście do wiedzy, która jest znacznie mniejsza niż zawartość szkolenia, ale pozwala już na samodzielne i świadome inwestowanie pasywne, zajęła mi 2-3 miesiące CODZIENNEGO czytania na ten temat w różnych źródłach. Mógłbym ten czas poświęcić na pracę zawodową, rozwijanie jakichś umiejętności, które przydają się na rynku i mogą przynieść wyższe zarobki. Dlatego dla mnie sprawa jest prosta: jeśli nie masz czasu, żeby samodzielnie szukać (na początku zupełnie po omacku) tych wszystkich informacji o ETF-ach, to te 999 zł to świetny stosunek jakości do kosztu samodzielnego zdobywania wiedzy o inwestycjach. Gdybym miał dostęp do API kiedy zaczynałem się interesować inwestycjami, to z pewnością lepszym wyborem byłoby dla mnie przejście przez to szkolenie niż spędzenie kilkuset godzin na samodzielnym studiowaniu (można z pewnością poświęcić mniej, ale dobrze jest rozumieć, co się robi wkładając gdzieś swoje oszczędności).

Hej,

Miało być prosto, ale wygląda mi na to, że trzeba zainwestować nie tylko w sumie nie mała kwotę, ale także sporo czasu. Dla zwykłych pasywnych początkujących zjadaczy jak ja i być może inni, to sporo – głównie mam na myśli czas. Nie mam go na tyle, aby przejść przez cały kurs, nie wszystko mnie interesuje a muszę zapłacić niemała kwotę za całość.

Michale, Panowie – w związku z tym mam drobną sugestię: rozważcie sprzedaż dostępu osobno do poszczegółnych modułów / tematów w modułach. To by dało możliwość zakupu wybranych zagadnień. Kurs były bardziej dostępny jak mniemam.

Szczerze? Bez problemu znajdziemy tę wiedzę na blogu Mateusza z inwestomat. I sporo więcej. 100% free. Ale każdy ma swoją głowę i swój wybór. Pozdrawiam serdecznie i mimo wszystko powodzonka Wam życzę ?

Panowie czekałem czekałem czekałem… się doczekałem 🙂 Niestety produkt okazał się dla mnie zbyt podstawowy. Znając jednak dorobek głównie Twój Michale sądzę, że materiały będą perfekcyjne. Czy 999 zł to dużo ? To zależy. Biorąc pod uwagę, że moim zdaniem materiał jest dla początkujących te 499 pewnie powinno trochę osób skusić i pewnie sporo osób będzie też zadowolonych bo jednak pokażecie im, że pieniądze niekoniecznie muszą się marnować na lokacje. Mam też trochę obaw co do Jacka… W zasadzie dubluję myślami komentarze wcześniejszych kolegów na temat przedstawiania różnych portfeli w sposób dla mnie jednostronny. Ogólnie patrząc to Wasz blogowy kolega po fachu wydał ostatnio opasłe pomarańczowe tomisko (nie będę reklamował). Myślę, że tam stosunek jakości do ceny – wypada jednak lepiej. Ale jak najbardziej życzę sukcesu. Każdy choć trochę bardziej wyedukowany obywatel jest ważny.

W książce Iwucia jest jeden podrozdział o inwestowaniu pasywnym poprzez ETF-y: kilkanaście stron wprowadzających ogólników. Jeśli ktoś chce budować swoją strategię ETF-ową od zera na podstawie „Finansowej fortecy” to mogę z całą pewnością stwierdzić, że mu się to nie uda.

Dawno nie zaglądałam na bloga, ale dzisiaj zobaczyłam newsletter i zajrzałam. Niestety, nie przekonuje mnie to zbytnio. Główny powód to taki, że ja aktualnie nie mam oszczędności na poziomie nawet 10 tys złotych. Rozumiem, że dla takiej osoby Atlas się nie przyda

Hej Wiola,

Jeśli nie masz nawet skompletowanej poduszki finansowej, która umożliwiałaby Ci finansowanie życia bez zarobków przez rok (powiedzmy, że rok – osobiście bezpiecznie czułem się posiadając na dwa lata do przodu), to to zdecydowanie nie jest dobry moment na rozpoczynanie inwestowania czy nawet tylko naukę inwestowania. Moim zdaniem energię warto w takim przypadku ukierunkować na zwiększanie zarobków / optymalizowanie kosztów życia, w taki sposób, aby stopniowo odkładać nadwyżki finansowe.

Jako „Nadwyżki” definiuję takie środki, co do których wiemy, że nie będziemy potrzebowali ich wydawać w dającej się przewidzieć przyszłości (horyzont kilkuletni). Dopiero takie środki można inwestować. Przejściowym rozwiązaniem do trzymania pieniędzy mogą być konta oszczędnościowe / lokaty / obligacje indeksowane inflacją.

Życzę jak najsprawniejszego zwiększania nadwyżek. 🙂

Pozdrawiam!

Napiszę wprost: 1000 złotych to wręcz horrendalna cena za szkolenie, które jest powtórzeniem tego, co w nadmiarze można przeczytać za darmo na 2-3 blogach w sieci.

„Moim modelowym klientem na to szkolenie jest mój 21-letni syn Szymon”… przeczytał prawie 50 – latek i posmutniał.

Pytanie czy warto wchodzić w świat inwestycji proponowany przez kurs. Przez ostatnie lata udało mi się zgromadzić pewien kapitał na jednym specyficznym rynku i doszedłem do wniosku, że pora na dywersyfikację. O ile korzystanie z defi nie ma dla mnie raczej tajemnic tak ETF i klasyczne rynki to terra incognita. Pytanie czy drogi jakie pokazujesz w tym kursie są przeznaczone dla osób, które nie są już najmłodsze.

Może te wątpliwości wydadzą Ci się dziwne, durne (może to tylko mój wewnętrzny cenzor powstrzymuje mnie przed kolejną zmianą), ale ostatnimi czasy dopada refleksja ile wcześniej czasu przebimbałem i obawa czy zdołam poukładać wszystko tak jakbym chciał.

Pomijając wszystko cieszę się, że tak fajnie rozwijasz swoją działalność i pomagasz ludziom żyć lepiej i spokojniej.

Hej Witek,

Odpowiem tak: mam 49 lat, swoje pierwsze ETF-y kupiłem mając 40-tkę na karku. Długo się „włóczyłem” po różnych formach inwestowania próbując znaleźć to co mi osobiście odpowiada i biczując się, że w 2015 r. wyskoczyłem z akcji, bo wydawało mi się, że „no przecież zaraz musi spaść”. Dopiero mix inwestowania dywidendowego i pasywnego (+ inwestycyjne bardziej pasywne „satelity”) dały mi poczucie względnego spokoju w tych moich inwestycjach – a tego szukałem. Zagraniczny portfel dywidendowy na poważnie zacząłem budować dopiero w 2019 r. (mając 46 lat) i nadal go buduję.

W oczywisty sposób Atlas może być drogą pomagającą zminimalizować liczbę nabijanych guzów dla tych, którzy mają przed sobą kilkadziesiąt lat akumulacji kapitału (jak Szymon) i kolejne pewnie kilkadziesiąt na korzystanie z niego (konsumpcję).

Ale z drugiej strony – jaki wybór mają osoby, które mają dzisiaj 50-60 lat, mają już jakiś kapitał, mało doświadczeń inwestycyjnych (bo skupiały się na zarabianiu i życiu) i budzą się „z ręką w nocniku”? Przecież my też jakoś musimy chronić ten kapitał. Oczywiście – można wszystko załadować w polskie obligacje skarbowe indeksowane inflacją, ale z mojej perspektywy to jest wzięcie na siebie ogromnego ryzyka systemowego i przeciwieństwo dywersyfikacji. Ani PLN nie jest jakąś szczególnie popularną walutą, ani sytuacja geopolityczna Polski nie gwarantuje spokoju.

Sam musisz zdecydować. Ja tylko mogę powiedzieć, że robiliśmy materiał „od zera” właśnie po to, by przełamać nawet tę barierę wejścia typu „ale do tego trzeba mieć rachunek maklerski…”.

Dzięki za ciepłe słowa i pozdrawiam!

Dziękuję,

w zasadzie to napisałeś to co we mnie gdzieś tam siedziało, ale bałem się sam sobie powiedzieć. 🙂

Mocno małospektakularna moc PLN, że tak to ujmę oraz nasza pozycja na świecie jak również podejście naszych władców do naszych pieniędzy to zmory, które mnie prześladują od pewnego czasu. Chciałoby się mieć jakieś zabezpieczenia odporne na czynnik ludzki niezależny od nas. 🙂

PS. Osobom które skarżą się na cenę szkolenia mogę polecić kursy innych osób, które liczą sobie za szkolenia o inwestowaniu w rynki po grubo ponad 3000 zł i więcej. (nie porównuję jakości, bo nie znam).

Kupione. 🙂

Teraz czas zamienić się w studenta. 🙂 Fajne uczucie taki back to school na innych zasadach, bo to mi zależy, żeby się uczyć. 🙂

Cześć Michał,

Ciekawi mnie czy znasz taką aplikację jak Bitpanda. Pytanie jakie mi się nasuwa, to jakie masz zdanie nt. inwestowania w ww. aplikacji w ETF-y oraz różnorakie inne możliwe w niej opcje? Czy zwykłe konta bankowe typu, millenium, Santander, Pekao połączone z tą apką i korzystanie z nich w odniesieniu do przelewów ma jakiś sens, gdyż pojawia się przelicznik walut?

Pozdrawiam

Korzystałem kiedyś z Bitpandy, w zasadzie to ciągle coś tam ma odłożonego.

Minusem jaki zapamiętałem przy użyciu były spore prowizje za wpłaty gotówki. Kolejna sprawa, to o ile mnie pamięć mnie nie myli, na Bitpandzie iwestujesz w syntetyki akcji i ETF-ów, a nie prawdziwe walory. Niby detal, bo kiedy wszystko działa to jest spoko, ale co kiedy coś pójdzie nie tak.

Kupiłam, głównie dlatego, że moje IKZE jest w założeniu portfelem ETFów i IKE też będę chciała takie zrobić. Zaufałam głównie ze względu na Ciebie, Michale, bo Maciej dla mnie jest klasyczną gadającą głową i cieszę się, że nie miałam czasu na live i odsłuchałam sobie nagranie w późniejszym czasie, bo to naprawdę mogło być irytujące. Zobaczymy, jak to wszystko wystartuje, czy to szkolenie coś mi da, bo żeby ruszyć z IKZE w mBanku, musiałam sama sporo poczytać o inwestowaniu pasywnym, ETFach, itp.

Ech…cena dla mnie niestety zaporowa..A kiedy zobaczyłam tematykę szkolenia napalilam się,jak dzika? . Mój obecny budżet nie wytrzyma jednorazowego wydatku tysiąca złotych. Bo ten tysiąc ma już swoje przeznaczenie w kwietniu na walkę z długami i na budowanie poduszki. Wiem,że patrząc na poprzednie zdanie można pomyśleć,że do inwestowania mi daleko,ale chciałam zacząć się uczyć właśnie o takich bardziej pasywnych portfelach. No nic-moze kiedyś jeszcze będzie szansa na szkolenie dla żółtodziobów i ujemnie zdolnych ekonomicznie ?

Know how ma swoje prawa,także życzę wszystkiego najlepszego Twórcom szkolenia i powodzenia wszystkim ,którzy będą w nim uczestniczyć!

ciekawa inicjatywa, chyba będę na ostatnim lajwie przed zamknieciem przedsprzedazy, bo mam kilka pytań

https://jakoszczedzacpieniadze.pl/wp-content/uploads/2022/03/1-Wyniki-trzech-pasywnych-portfeli-ETF.png

ta sama inwestycja, okres i 58 tyś zł więcej na kapitale końcowym przy V80A (oczywiście mierzonym oddzielnie bo V80a nie jest dostępny tyle lat) niż 80 ACWII + 20%EDO, ciekawa tabela

Cena szkolenia nie wydaje się duża, jeżeli wziąć pod uwagę, że ktoś musiał poświęcić czas na przygotowanie materiałów i nagranie filmów. Szczerze powiedziawszy myślałem, że będzie 2-3 razy drożej. Natomiast to, co mnie zaskoczyło, to cena szkolenia poza okresem promocyjnym. Czy ono naprawdę będzie kosztować 9990 zł?

Hej Marek,

Nie. 😀 To hamulec żeby nikt rozsądny nie kupił po tym, jak zakończy się przedsprzedaż.

Pozdrawiam!

Witam, niestety nie zdążyłam na przedsprzedaż. Jaka będzie stała cena kursu i kiedy będzie możliwy zakup?

nie moge się już doczekać, brawo Michał brawo

Powiem Wam tak, kupione mimo iż:

– obecnie mam ogarniętą strategię moich inwestycji (źródeł ich finansowania oraz to gdzie i w jaki sposób inwestuję) – mam strategię inwestowania dywidendowego jak i pasywnego, IKZE, IKE, obligacji, …

– cześć rozdziałów będzie dla mnie niekonieczne interesująca

– przesłuchałem większość podcastów u Jacka, Artura, Mateusza, Marcina jaki i Michała jakie zostały opublikowane (nie wymieniam innych materiałów pisanych / czy nie dotyczących inwestowania pasywnego)

Liczę, że mimo wszystko czegoś nowego się dowiem lub też po prostu usystematyzuję swoją wiedzę, co sprawi, że będę lepszym inwestorem – bardziej świadomym.

Generalnie wiedza jaką do tej pory Jacek i Artur przekazują koresponduje z moimi wartościami inwestycyjnymi co za tym idzie – czekam 🙂

Tylko Macieja (przepraszam) – mam nadzieję, że go w kursie nie będę musiał słuchać (jak coś to dajcie jakiś „skip” albo jakiś „go to @Jacek”). Naprawdę, odstrasza swoich charakterem, mentalnością i sposobem bycia (które jest w kursie, bo pewnie spoko z niego chłopak) – swoim sprzedażowym podejściem. Swoją drogą, robi świetną robotę, no ale nie, no nie 🙂 Pozdro Maciej!

Hej Michał,

Dzięki! Co do Macieja – uspokoję Cię. 🙂 Maciej nie wypowiada w szkoleniu ANI SŁOWA. Odpowiada za jego wydanie i odciążył nas w kwestii organizacji logistyki (studio, montaż, zadbanie o logo, opracowanie graficzne slajdów + dodatkowo promocja, sprzedaż, platforma szkoleniowa, wsparcie Klientów na etapie sprzedażowym i post-sprzedażowym) i dzięki temu Jacek, Artur i ja mogliśmy skupić się w 100% na merytoryce.

Powiem, że gdyby nie udało się zachęcić Macieja do współpracy, to pewnie dużo dłużej zabieralibyśmy się za realizację tego projektu (albo w ogóle byśmy go nie zrealizowali).

Reasumując: w Atlasie usłyszysz tylko trio Jacek + Artur + Michał. 🙂

Pozdrawiam!

Panowie, czy aby aktywnie wykorzystywać pokazane w szkoleniu portfele, etf-y potrzebna jest jakaś konkretna, minimalna kwota? Pytam jaki jest próg wejścia czy jest? Pytanie nie dotyczy robo-doradcy finax bo to akurat znam 😉

Hej Dominik,

W otoczeniu bezprowizyjnych brokerów (w kontekście ETF-ów), to w zasadzie można powiedzieć, że tak minimalnych kwot brak. Mogą one wynikać z cen jednostek samych ETF-ów, z których chciałbyś budować swój portfel. Zakładamy, że dokładanie do portfela kilkuset złotych miesięcznie, to jest taki minimalny poziom.

Pozdrawiam!

Cześć.

Pytanie do Michała.

Czy Twój blog ewoluował sam z siebie w tym kierunku, że aktualnie jest on kanałem sprzedaży treści (tak zacząłem go postrzegać), czy też było to od początku w biznes planie?

Wiem, że wkładasz ogrom pracy w to co robisz i nie ulega żadnej wątpliwości, że Twój „content” jak też to, jak go prezentujesz to bardzo wysoka jakość i oczekujesz za to odpowiedniej gratyfikacji.

Po prostu ostatnio pomyślałem, że takie mogły być założenia od samego początku bloga. Spędzenie kilku lat aby zbudować markę, rozpoznawalność, szeroką rzeszę odbiorców a następnie przejście na dostęp do treści za opłatą?

Hej Stanisław,

Na początku bloga to miałem taką myśl typu „dobrze byłoby kiedyś na tym zarabiać”. Powstał obok pracy etatowej. I to było wszystko. Oczywiście szybko to ewoluowało w kierunku „a może uda mi się z tego utrzymywać?” i podejrzenie to było na tyle duże, że po roku prowadzenia bloga rzuciłem pracę na etacie – chociaż blog jeszcze wtedy nie zarabiał na nasze utrzymanie. Jak widać z perspektywy czasu była to dobra decyzja.

Proszę zdecydowanie nie przeceniać moich możliwości co do „projektowania przyszłości”. Gdybym potrafił konstruować takie 10-letnie plany i jeszcze je wykonywać, to pewnie rakiety bym budował, a nie zarabiał na wiedzy. To raczej była spokojna droga zakładająca od pewnego momentu dokładanie płatnych produktów, ale nic co byłoby jakąś wielką strategią. Po prostu reagowanie na bieżąco na to co widziałem / czułem i próba łączenia moich zainteresowań z tym, co może być przydatne innym.

Co do „przejścia na dostęp do treści za opłatą” to ja to postrzegam inaczej – po prostu możesz uznać, że gdybym nie robił rzeczy płatnych (w których płatność jest również podstawą do wymagania jakości), to pewnie dawno przerzuciłbym się na coś innego, co dawałoby większą satysfakcję niż wieczne pisanie bezpłatnego bloga z częstymi dosyć krótkimi treściami. Od siebie oczekuję już teraz czegoś bardziej ambitnego. I tak jak zauważasz – treści na blogu jest mniej ale reprezentują nadal wysoką jakość. Bez części komercyjnej – zapewne dawno straciłbym do tego zapał albo wręcz musiałbym poszukać sobie innego zajęcia.

To tak w skrócie.

Pozdrawiam!

Hej API Team ;),

Zapoznałem się z agendą i mam wrażenie że API jest na prawdę dla bardzo początkujących osób, którzy tak na prawdę nie mieil styczności jeszcze z ETFami ani zgiełdą. Mam taki dylemat czy kupować czy nie, gdyż agenda w żaden sposób mnie nie zaskakuje natomiast bardzo ciekawy jestem jakie zagadnienia będą/mogą zwierać kolejne „aktualności” czy w przyszłości będą jakieś dodatkowe nagrania? Czy można się spodziewać, że będzie coś dla osób trochę bardziej zaawansowanych? Czy kolejne edycje sprzedaży będą zwierać jakieś dodatkowe materiały? Możecie coś w tym zakresie zdradzić?

Pozdrawiam,

Marcin

co znaczy API

slyszalam kilka rozwiniec tego skrotu ale ktory jest oficjalny?

W moim kontekście to API – Atlas Pasywnego Inwestora.

Witam,

Michał mam do Ciebie 2 pytania:

1. Dlaczego powinienem wybrać Wasz kurs, a nie kurs z SGH?

2. Czy w Waszym kursie będzie wątek poświęcony ludziom zarabiającym w EUR, czy USD, a nie PLN i temu jakie to ma przełożenie na podejście do inwestowania?

Jeśli takiego wątku nie będzie, to jaka jest szansa na uzyskanie takiej wiedzy od Was?

Pozdrawiam,

Krzych

Z jaką minimalną kwotą na inwestycję jest sens podchodzić do tego szkolenia?

Witajcie

W jakiej formie będzie to szkolenie?

Filmiki do pobrania, LIVE? Pytam bo nie będę mógł być o konkretnej pozre na szkoleniu tylko w wolnych chwilach będę mógł poświęcić trochę czasu.

Kupiłam. Zdecydowałam się właściwie już po livie, tylko chciałam sobie dać czas do ugruntowania tej decyzji. Ale UWAGA! Byłam bliska rezygnacji. Nie dlatego, że wątpię w materiał, ale z powodu BARDZO NATRETNEJ REKLAMY ze strony samego Atlasu. Nie dość, że codziennie rano pojawiał się e-mail to jeszcze koszmarnie obszerny i nie wnoszący nic, ale to NIC nowego…

Przypominanie, oczywiście rozumiem. Tyle i to, co wysyłał Michał w zupełności wystarczające. To co rozsyłał Maciej… Zgroza. Zamiast przekonywać budziło coraz większe wątpliwości. Gdyby nie nazwisko i wiara w Michała zrezygnowałabym z zakupu tylko z powodu tych e-maili. Myślałam o wypisaniu z listy, ale obawiałam się o odcięcie od ISTOTNYCH informacji. Mam nadzieję, że po przedsprzedaży nie będziecie tak nachalni aż do momentu przesyłania konkretnych treści.

PS Michał, czy z informacje z twojej strony będą na bieżąco wysyłane? Jeśli tak to bez obaw wypiszę się z newslettera Atlasu, a Maciej będzie mógł szaleć z reklamą oszczędzając moją skrzynkę i nerwy 😉

Cena zaporowa jak dla mnie, ale jestem pewna, że znajdą się chętni. Przekonuję się, że w tej chwili nie jestem docelowym klientem Michała, nie mam czego inwestować, pracuję za minimum krajowe i jestem zadłużona. Dużo więcej skorzystam na dawnych postach i książce finansowego ninja. Jednak w tej chwili prezentowane treści zupełnie do mnie nie trafiają, jestem na innym etapie finansowym. Jednocześnie rozumiem, że Michał nie mógł całe życie pisać za darmo i cieszę się, że darmowy blog przekuł w finansowy sukces.

Cześć,

w miarę regularnie przeglądam tego bloga, 1,5 tygodnia wyleciałem z obiegu i takie coś przepadło.. Rozumiem, że jedyna cena pozostała to 10,000?

Pozdrawiam,

Michał

Hej Michał,

Nie przepadło. Kolejne otwarcie sprzedaży w normalnej cenie (ta, którą teraz widzisz celowo jest zaporowa żebyście nie kupowali) będzie latem.

Pozdrawiam!

V80A cieszy się stosunkowo małą popularnością (dzienny wolumen obrotów to kilkaset sztuk). 6 kwietnia kupiłem 130 jednostek tego funduszu i widzę, że była to jedna z niewielu i chyba największa transakcja w tym dniu. Czy to nie jest ryzykowne, że będzie trudno upłynnić jednostki tego funduszu albo że kiedyś zostanie zlikwidowany?

To jest nowy fundusz (półtora roku), a ma niecały miliard zł aktywów i z miesiąca na miesiąc ta wartość rośnie. Ja bym się nie martwił.

Cześć Michał,

Zakres kursu wygląda naprawdę imponująco 🙂 jednak mam pewne obawy dotyczące wniosków, które może wyciągnąć przeciętny uczestnik kursu.

Samodzielne inwestowanie w ETF’y wiąże się w dużej mierze z koniecznością pokrywania kosztów zleceń maklerskich i opłat za dostęp do platformy transakcyjnej. Nawet jeśli ktoś zdecyduje się na najbardziej atrakcyjny i teoretycznie darmowy rachunek w XTB, to często barierą będzie minimalna kwota zlecenia zwalniająca z prowizji (500 zł).

W tym zestawieniu naturalnym wyborem dla większości osób będzie Finax, który jest co prawda prezentowany w formie porównania, jednak w tym konkretnym zestawieniu wypada najbardziej korzystnie. I teoretycznie byłoby wszystko OK, gdyby nie mały szczegół – 3 z 4 autorów kursu kojarzy się z marką Finax i niejako firmuje swoimi twarzami ten produkt.

W zakresie kursu nie znalazłem też informacji o ryzyku walutowym, przed którym Finax w żaden sposób nie chroni. Najprościej mówiąc – liczba kupowanych jednostek funduszu ETF zależy nie tylko od jego bieżącej wyceny, lecz również od aktualnego kursu walutowego. Im droższe euro, tym mniej jednostek funduszu kupimy. Kolejny wątpliwy temat to prowizja od „niskiej wpłaty”. I zamiast prowizji 1,2%, dla osoby wpłacającej po 100-200 zł miesięcznie realna prowizja wyniesie 2,2%. Może być mniej, ale trzeba mieć kod rabatowy, a ten można uzyskać m.in. poprzez przystąpienie do KFN (dodatkowy wydatek).

I w sumie na tym mógłbym ten komentarz zakończyć, jednak jako zwolennik transparentności widzę, że nie wszystkie możliwości pasywnego inwestowania zostały omówione. Być może to przeoczenie 🙂 Od pewnego czasu w Polsce funkcjonuje platforma pasywnego inwestowania inPZU. Na jej tle Finax już nieco mniej atrakcyjnie. Opłata za zarządzanie 0,50%, ochrona przed przewalutowaniem, możliwość inwestowania w kilkanaście funduszy akcyjnych opartych o indeksy MSCI lub WIG (dla akcji polskich). Co prawda rebalancing odbywa się rzadziej niż w Finax, jednak wyniki jedynie w niewielkim stopniu ustępują tym od Robodoradcy. Wynik Finax 100% akcji za 2020 rok – 11% (pamiętamy o 2,2% prowizji), wynik inPZU akcji amerykańskich – ponad 9%. I jest jeszcze coś, co działa na plus inPZU – alokacja wpłat. Wpłacając 100 zł na swój portfel, można kupić jednocześnie, proporcjonalnie nawet kilkanaście funduszy. W dodatku bez opłat za zbyt niskie wpłaty 🙂

P.S. To nie reklama konkretnego rozwiązania i sugestia inwestycyjna a jedynie osobista opinia autora, który w ostatnim roku inwestował pasywnie w wielu funduszach inwestycyjnych, kupował ETF’y w biurach maklerskich, a także sprawdzał możliwości różnych platform do pasywnego inwestowania 🙂

Hej Łukasz,

Dziękuję za obszerny komentarz. Nie jest tak źle jak Ci się wydaje. 😉 Zrzucam to na karb niewiedzy o szkoleniu / niezbyt wnikliwego przeczytania agendy / lakoniczność agendy (w tym sensie, że agenda to nie jest siłą rzeczy pełna treść szkolenia).

Po kolei:

Dokładnie rozpracowujemy ten aspekt na konkretnych liczbach.

Brzmisz jakbyś sugerował, że my na siłę promujemy jakiś konkretne rozwiązanie i jeszcze do tego jakbyś oskarżał „3 z 4 autorów” o stronniczość. Po prostu powiem, że mam wrażenie, że przeginasz z tą zaoczną podejrzliwością.

No tu słabiuteńko szukałeś i niestety ta powierzchowność przełożyła się na opinię. Zajrzyj do modułu 6 zatytułowanego „Reverse-engineering Finax” i pierwszej lekcji, której tytuł brzmi: „Ryzyko walutowe i optymalizacja zakupu walut”. Jak najbardziej ta lekcja będzie właśnie o tym, o czym stanowi tytuł.

Dodatkowo temat ryzyka walutowego przewija się w wielu innych modułach. Jak również temat home bias na Polskę i polską walutę. 😉 Ryzyko walutowe można postrzegać z różnej strony i to także rozważamy w Atlasie z kilku punktów widzenia – właśnie po to, by każdy mógł sobie niezależnie wyrobić opinię / zestaw przekonań na ten temat.

Ale to nie jest żaden „wątpliwy temat”. Każdy rozsądny Czytelnik tego bloga, czy uczestnik szkolenia rejestruje się po prostu przez link na blogu całkowicie znoszący tę opłatę. BTW: w szkoleniu oczywiście dokładnie naświetlamy temat wszystkich opłat.

BTW: W Aion inwestowanie możesz mieć bez żadnych opłat zarządzanie czy za niskie wpłaty. Dla jasności: ofertę robo-doradztwa Aion też przedstawiamy w Atlasie. 🙂

Ależ inPZU też pokazujemy w szkoleniu w części o zwykłych funduszach indeksowych.

Moim zdaniem zdecydowanie zbyt optymistycznie podchodzisz do funduszy inPZU. Proponuję Ci sprawdzić ich tracking difference – masz tam masę ukrytej opłaty. Osobiście uważam ich skład za mało przejrzysty. No i spieszmy się je kochać, bo niektóre przemalowywane są tak szybko, że nie nadążam z archiwizowaniem ich kart produktów (vide zmiana „inPZU Goldman Sachs ActiveBeta Akcje Amerykańskich Dużych Spółek” na wymieniany przez Ciebie inPZU Akcji Amerykańskich). Szczerze – nie wiem czy w międzyczasie zmieniła się strategia i alokacja tego funduszu… ale jeśli tak, to mówienie o „historycznych wynikach” to delikatnie mówiąc manipulacja.

Przesadzasz z tymi opłatami Finax. Żadnego wysiłku nie wymaga zniesienie na zawsze prowizji za niskie wpłaty. Opłatę za zarządzanie można zmniejszyć dołączając czy to do „Klanu Finansowych Ninja” czy do tańszego Stowarzyszenia Inwestorów Indywidualnych. W obu przypadkach opłata roczna Finax zredukowana zostanie do 0,6% brutto.

Za drogo? No to płacisz 19,90 zł miesięcznie i masz inwestowanie w Aion Bank via ichniejszy robo-doradca bez żadnych dodatkowych opłat i bez względu na wielkość portfela. W prawdziwe, płynne ETF-y a nie fundusze inPZU (które dziś są a jutro może ich nie być i do tego po prostu są DROGIE przy tym co można mieć w Aion).

A jak ktoś ma więcej niż kilkaset złotych miesięcznie, to ma już szereg innych opcji. Włącznie z zakupem ETF-ów multi-asset.

I jeszcze co do wyników „inPZU vs Finax” – uważam, że porównywanie samej stopy zwrotu to zasadniczy błąd jeśli nie rozumie się CO odzwierciedla ta stopa zwrotu. inPZU podobno śledzi indeks MSCI USA, więc to do niego powinieneś porównywać wyniki. Portfel 100:0 w Finax to portfel rynków akcyjnych z całego świata (z pominięciem Japonii i Australii) – kompletnie inny profil ryzyka portfela i inna ekspozycja. To tak jakbyś porównywał jabłko do gruszki twierdząc, że oba to jabłka i jedno z nich jest jakieś dziwne.

I serio – zajrzyj sobie do karty produktu funduszu inPZU i zobacz jak „świetnie” śledzi on indeks, za którym próbuje podążać. Tam samo PZU przyznaje się, jak dobrze im to idzie:

Tyle w temacie tego funduszu inPZU. Kupiłbyś porządny ETF i byłbyś blisko indeksu. A tak to (za ulotką PZU – dane na 31 marca 2022 r.) wychodzi, że od początku powstania fundusz „naśladował” indeks gorzej o 7,5 punktu procentowego!

To jest PRAWDZIWA opłata za fundusz – tyle, że zakamuflowana w jego wynikach.

Szczerze – przy takim tracking difference, to opłata za zarządzanie 0,5% rocznie na rzecz inPZU to zdecydowanie za dużo. ETF-y na indeks MSCI USA biorą raptem 0,07% rocznie (np. Xtrackers) i mają znacznie lepszy tracking difference. Po co zatem przepłacać?

A jednak trochę tak zabrzmiało. 😉 I to niestety takiego rozwiązania, które chyba się jednak nie broni – przynajmniej w kontekście tego funduszu, który pokazałeś.

Dla jasności: uważam, że inPZU był fajny jak startował. Był rewolucją. Teraz – jest produktem, który oferuje bardzo fajne rozwiązania… ale TYLKO na tle aktywnie zarządzanych funduszy inwestycyjnych od drogich polskich TFI. W zestawieniu z bezpośrednim inwestowaniem w ETF-y czy nawet droższym inwestowaniem przez robo-doradców = po prostu przegrywa. Klienci patrzą na opłatę 0,5% i wydaje im się tanio, ale nie widzą, ile tracą przez to, że fundusze nie naśladują własnych benchmarków tak dobrze, jak robią to ETF-y.

Pozdrawiam!

Michał, spóźniłem się na całą akcję (urlopy i nawet maile pouciekały:-), czy jest jakaś szansa jeszcze na obejrzenie tego lajwa z odtworzenia? (jest już niedostępny)

pozdrawiam

Hej Krzysztof,

Już udostępniłem nagranie. 🙂

Pozdrawiam!

Michał,

Dzięki za bardzo rzeczową odpowiedź ? po tych wyjaśnieniach rzeczywiście Finax nie wyglada tak źle na tle konkurencji.

W kontekście wyników inPZU trzeba jednak jedną kwestię doprecyzować. Z początkiem roku PZU odświeżało ofertę funduszy dostępnych na inPZU. Zmienił się benchmark dla funduszu akcji amerykańskich z Goldmana na MSCI USA i widać, że dobrze to zadziałało na wyniki funduszu. Stopy zwrotu za 1M i 3M pokrywają się 1:1 z benchmarkiem. Fajnie ze wyciągnęli wnioski.

W najbliższym czasie założę sobie konto na finax i na przestrzeni kilku miesięcy porównam dokładnie obydwa rozwiązania.

Wszystkiego dobrego ?

Hej Łukasz,

Pięknego eufemizmu użyłeś, że inPZU „odświeżyło ofertę”. Powiedzmy wprost – fundusz „inPZU Akcji Amerykańskich” jest po prostu przykładem patologii toczącej polskie TFI. Gdy dany fundusz za bardzo odstaje od benchamrku, to się go a) likwiduje b) zmienia jego strategię / benchmark – co Ty określasz jako „odświeżenie”.

Jaką przewidywalność ma tu klient chcący inwestować długoterminowo? No bliską zeru.

Ten przykład, który tu podałeś, jest po prostu idealnym zobrazowaniem dlaczego należy jednak z olbrzymim dystansem podchodzić do inPZU (i piszę to bez satysfakcji, bo wiązałem z ofertą inPZU swego czasu olbrzymie nadzieje). Argument o tym, że „wyniki za jeden miesiąc i 3 miesiące pokrywają się z benchmarkiem” – jest kompletnie niepoważny. W krótkim terminie NIC nie da się powiedzieć o skuteczności śledzenia indeksu. Równie dobrze można powiedzieć, że to czysty przypadek. 😉 Pożyjemy – zobaczymy na ile „tracking difference” będzie malał lub się powiększał. Zobaczymy też, czy w przypadku rosnących rozbieżności znowu założenia funduszu nie zostaną zmienione.

W prawdziwie pasywnych funduszach wcale nie trzeba „wyciągać wniosków”. To, że zarządzający jakieś wnioski wyciągnął, to mnie w tym przypadku raczej martwi, bo oznacza, że kiedy indziej może wyciągnąć inne wnioski. A my jako klienci nie mamy na to żadnego wpływu. Wybieramy fundusz A jako pasujący do portfela, a po czasie – nie dokonując zmian – mamy zamiast niego fundusz B albo fundusz C…

Pozdrawiam!

Hej dopiero dzisiaj ogarnąłem wasz projekt i obejrzałem film na YT czy cena 990 będzie jeszcze dostępna ?

Hej Jakub,

Cena 999 zł była dostępna tylko w przedsprzedaży. Zapewne na przełomie maja i czerwca rozpoczniemy pierwszy oficjalny nabór do szkolenia, ale wtedy cena będzie już nieco wyższa (dla jasności: na widoczną teraz cenę – nie patrz). Zapisz się na newsletter na stronie https://atlaspasywnegoinwestora.pl – otrzymasz informacje o kolejnym naborze.

Pozdrawiam!

Dzięki, będę czekał 🙂 Powiedz mi, żeby ten projekt miał sens to ile potrzeba kapitału początkowego oraz czy miesięcznie 500 do 1000 zł będzie dobrym filarem do budowania sobie przyszłości / emerytury ?

Czy będzie jeszcze możliwość zakupu poradnika w cenie 999? Czy jak ktoś trafił na bloga za późno to przepadło? Szkoda by było.

Hej Paweł,

Nie – tak atrakcyjnej ceny jak w przedsprzedaży już nie będzie. Ale zapisz się na newsletter, żeby nie przeoczyć kolejnego okienka sprzedażowego. Cena będzie nieco wyższa niż w przedsprzedaży, ale nadal mamy intencję żeby była przystępna. 🙂

Pozdrawiam!

pozostaje więc czekać na okienko sprzedażowe 😉

pozdrawiam!

Dzień dobry Panie Michale,

Widzę że nazwa Aion pojawia się we wpisie, korzystając z okazji, chciałem zapytać jak ocenia Pan wprowadzenie opłat przez Aion bank?

Czy pana zdaniem kasowanie 19.99 zł miesięcznie nieświadomych klientów opłatami jest etyczne ?

Czy można liczyć na jakąś pomoc z Pana strony?

Nie ukrywam że założyłem tam konto między innymi dzięki rekomendacja z Pana strony.

Proszę nie traktować tego jako pretensji z mojej strony, jestem bardziej ciekawy Pana opinii. Moim zdaniem ten „bank” zachował się bardzo nie ładnie, ale biorę pod uwagę też to że być może przesadzam.

Dziękuję i życzę powodzenia w nowej inicjatywie z kursem !

Cześć.

Super artykuł. Mam jednak wątpliwość. O jaki ETF iShares MSCI ACWI UCITS chodzi? Sporo jest ich odmian np. europejski IUSQ czy ACWI na nasdaq. Jak widzę, historycznie różnie sobie radzą 🙂

Hej, a pomijając te wszystkie marketingowe heheszki, jaka jest cena kursu? Dziś, na dzień 21 sierpnia 2022 widzę cenę 13400,00pln. Rozumiem, że wzrosła o wysokość inflacji ? w kometarzach czytam o docelowej kwocie 999,00pln. Czy jest szansa na rzetelną odpowiedź? Pozdrawiam ?

Hej Monika,

Cena 999 zł była tylko w przedsprzedaży. Obecnie – w krótko-trwających oknach sprzedażowych – jest nieco wyższa (ostatnio chyba 1299 zł z tego co mnie pamięć nie myli). A poza oknami sprzedaży wisi sobie cena zaporowa. 😀