Chciałbym nadpłacić kredyt, ale przez 3 lata muszę płacić 1,5% prowizji od wcześniejszej spłaty. Czy bardziej się opłaca ponieść jej koszt, czy może poczekać ze spłatą do końca tego okresu?

Dokładnie na takie pytanie musiałem sobie niedawno odpowiedzieć. Jako posiadacz kredytu w EUR wykorzystałem świetny, niski kurs w ostatnim czasie do zakupów tej waluty. Od wzięcia mojego kredytu nie upłynęły jeszcze jednak 3 lata a to właśnie w tym okresie zobowiązany jestem do poniesienia dodatkowej prowizji za wcześniejszą spłatę kredytu. Oczywiście gotówki w złotówkach także nie trzymam na koncie ROR lecz na lokatach. Pojawił się więc zestaw kilku pytań, na które musiałem sobie odpowiedzieć:

- Czy opłaca mi się zerwać lokatę terminową tracąc odsetki po to, by zakupić walutę? Ile na tym zarobię lub stracę?

- Kiedy kupować walutę czyli jaki kurs uznać za satysfakcjonujący?

- I w szczególności: jeśli muszę zapłacić dodatkową prowizję za wcześniejszą spłatę kredytu, to czy nie lepiej poczekać aż ten okres minie i nadpłacić kredyt już bez prowizji?

- A jeśli zdecyduję się na nadpłatę już teraz, to czy lepiej zdecydować się na utrzymanie harmonogramu spłat i obniżyć sobie comiesięczną ratę, czy może lepiej zawrzeć aneks do umowy, pozostawić raty na tym samym poziomie, ale jednocześnie skrócić okres kredytowania?

Szczególnie interesował mnie ten trzeci punkt, bo nie wiedziałem czy uwzględniając wszystkie opłaty opłaca mi się trzymać Euro na koncie walutowym – bez odsetek – czy może od razu spłacić kredyt. 1,5% prowizji może robić różnicę – a tyle właśnie musiałbym zapłacić.

Na wszystkie te pytania odpowiadam w poniższym artykule. Dodatkowo zamieszczam uniwersalny kalkulator, który pomoże Wam samodzielnie policzyć opłacalność nadpłacania Waszego kredytu w okresie, gdy musicie jeszcze ponosić koszty prowizji za wcześniejszą spłatę. Kalkulator działa zarówno dla kredytów w walutach, jak i PLN.

Zapraszam do lektury 🙂

Zastrzeżenie

Celem tego artykułu jest przede wszystkim zweryfikowanie ile zaoszczędzisz lub stracisz, jeśli zdecydujesz się nadpłacać kredyt w okresie, gdy musisz zapłacić prowizję za wcześniejszą spłatę. Koncentruję się wyłącznie na kredytach z ratą stałą, które stanowią zdecydowaną większość kredytów hipotecznych.

W ich przypadku banki zarabiają na odsetkach najwięcej w pierwszych latach spłacania kredytu. Dlatego też praktycznie wszystkie z nich wymagają prowizji za wcześniejszą spłatę kredytu – wcześniejszą to znaczy, np. w okresie pierwszych 3–5 lat. Jeśli więc zechcesz nadpłacić np. 2000 EUR, a prowizja wynosi 2%, to poza spłacaną kwotą zapłacisz dodatkowo 40 EUR prowizji.

Zajrzyj do swojej umowy kredytowej, aby zweryfikować wysokość tej prowizji. Może się okazać, że w przypadku Twojej umowy – jej nie ma i np. 30% wartości kredytu możesz nadpłacić nawet w pierwszym roku bez dodatkowych opłat.

Zobacz także: Co robić z kredytem hipotecznym we frankach (lub euro), gdy kurs mocno wzrasta?

Czy nadpłacanie kredytu hipotecznego ma sens?

Zanim przejdziemy dalej, to kluczowe jest zastanowienie się, czy nadpłacanie kredytu hipotecznego ma sens? Długoterminowe korzyści finansowe związane z tą operacją są nie do przecenienia – zwłaszcza jeśli braliśmy kredyt na 30 lat lub więcej. Przypominam, że racjonalny okres kredytowania wynosi do 20 lat. Powyżej zaczyna już działać magia procentu składanego i z każdym rokiem wysokość odsetek zaczyna istotnie wzrastać. Oczywiście ma to zastosowanie przede wszystkim dla tych kredytów, których oprocentowanie jest wyższe. Aktualnie w większym stopniu dotyczy to kredytów złotówkowych niż kredytów w EUR lub CHF.

Szczegółowo o sensowności nadpłacania kredytu hipotecznego (wraz z analizą finansową) pisałem w artykule “Czy warto nadpłacać kredyt hipoteczny? – analiza i Excel”.

Na plus nadpłacania można wymienić takie argumenty:

- Im mniejszy będzie kapitał kredytu, tym niższe odsetki zapłacimy w całym okresie kredytowania.

- Jeżeli nadpłacamy kredyt i jednocześnie podpiszemy aneks do umowy kredytowej pozostawiający ratę na dotychczasowym poziomie, to automatycznie skróci się okres kredytowania (całą kwotę oddamy w krótszym czasie) a to z kolei dodatkowo zmniejszy sumaryczną wysokość odsetek płaconych na rzecz banku.

- Każde zmniejszenie kapitału kredytu, to także istotne zmniejszenie kosztów dodatkowych towarzyszących kredytowi, np. ubezpieczenie niskiego wkładu, ubezpieczenie na życie kredytobiorcy, ubezpieczenie nieruchomości itp. Kwoty te liczone są najczęściej od salda niespłaconego zadłużenia.

- Szybsze pozbycie się kredytu hipotecznego, to także ulga dla naszej kondycji psychicznej. Dobrze wiedzą o tym szczególnie posiadacze kredytów we frankach, którzy na początku tego roku przeżyli chwile grozy. Dobrze wie o tym każdy, kto zastanawia się nad zmianą pracy, ale powstrzymuje go groźba braku pieniędzy na spłatę kredytu.

Z kolei kontrargumenty dla idei nadpłacania są następujące:

- Kredyt hipoteczny jest najtańszą formą zadłużania (obok kredytu studenckiego). W czasie, gdy mamy niskie stopy procentowe, kredyt hipoteczny może wyglądać jak “pieniądze za darmo”.

- Nadpłacanie nie ma sensu, jeśli obracając posiadanymi pieniędzmi potrafimy zarabiać więcej, niż kosztuje nas oprocentowanie kredytu hipotecznego.

- Zawsze warto posiadać nadwyżki gotówkowe po to by móc zachować płynność nawet wtedy, gdy przytrafią nam się przejściowe, ale dotkliwe wyzwania finansowe, np. koszty operacji i leczenia (wiem co mówię), koszty związane z brakiem pracy przez jakiś czas itp.

Które z powyższych punktów są najważniejsze? Wydaje mi się, że kluczowe jest osiągnięcie optymalnego kompromisu pomiędzy utrzymaniem płynności finansowej (posiadaniem nadwyżek finansowych) a osiągnięciem ulgi dla naszej psychiki wynikającej z obniżenia kosztów kredytu. Wbrew pozorom jedno z drugim jest mocno powiązane, tzn. tym większe będziemy mieli poczucie bezpieczeństwa finansowego im większą poduszką finansową będziemy dysponować. Z kolei im większą poduszką dysponujemy, tym łatwiej będzie nam podjąć decyzję o nadpłacie kredytu.

Jedno jest pewne: jeśli ktoś nie posiada konkretnych oszczędności (za chwilę napiszę jakich), to o nadpłacie kredytu powinien zapomnieć. Najpierw budowa oszczędności, a dopiero potem nadpłacanie. Wypstrykanie się z oszczędności może bowiem doprowadzić do sytuacji, w której – w przypadku problemów – będziemy zmuszeni do wzięcia dużo bardziej kosztownych kredytów konsumpcyjnych lub pożyczek (o ile w ogóle ktoś nam będzie chciał ich udzielić).

Jaka jest moja strategia nadpłacania kredytu?

Ja uważam, że zdejmowanie sobie z głowy wszelkich długów, ma sens. Zyski z ewentualnego inwestowania posiadanych pieniędzy są tylko hipotetyczne. Za to odsetki do zapłacenia, z tytułu posiadania kredytu, są wręcz pewne. I o ile stopy procentowe są nisko, to może nam się wydawać, że łatwo osiągniemy wyższe stopy zwrotu z naszych inwestycji niż to ile kosztuje nas kredyt. Niemniej jednak wcale nie musi tak być w perspektywie kolejnych 20–30 lat. W tym zakresie podoba mi się zasada “lepszy wróbel w garści niż gołąb na dachu”. Jeśli mam nadmiarowe pieniądze, to zdecydowanie część z nich chcę przeznaczać na spłatę nawet tak niskooprocentowanych długów jak kredyt hipoteczny.

Kluczowe pytanie brzmi “co to znaczy nadmiarowe?” – zwłaszcza biorąc pod uwagę, że jestem dzisiaj przedsiębiorcą bez stałych zarobków oraz jednocześnie jestem jedynym źródłem pieniędzy dla naszej rodziny. Tu przedstawię mój bardzo subiektywny punkt widzenia, z którym absolutnie nie musicie się zgadzać:

- Minimalna poduszka finansowa, którą powinien posiadać każdy z nas, to ekwiwalent 6-miesięcznych kosztów. Jeśli wydajecie miesięcznie 3000 zł, to powinniście zgromadzić 18 000 zł oszczędności, których nie powinniście przeznaczać na nadpłatę kredytu hipotecznego. Oczywiście w przypadku innych, bardziej kosztownych długów zachęcam do ich spłaty wcześniej – przed zbudowaniem poduszki. Tu jednak nie mówimy o tej sytuacji.

- Solidna poduszka finansowa to taka, która pozwala przetrwać 12 miesięcy bez przychodów. Trzymając się powyższego przykładu byłoby to 36 000 zł. Zauważcie, że kwota ta nadal nie jest jakaś fenomenalnie duża, np. w przypadku gdyby konieczne było sfinansowanie kosztowej operacji i rehabilitacji i jednocześnie wyłączenie nas np. na 6 miesięcy z pracy – właśnie takiej sytuacji doświadczyłem.

- Ja osobiście decyduję się na nadpłatę kredytu hipotecznego dopiero wtedy, gdy spłacana kwota stanowi nadwyżkę ponad 24-miesięczne koszty życia naszej rodziny. W powyższym przykładzie oznaczałoby to, że spłaty dokonywane byłyby dopiero z nadwyżek ponad kwotę 72 000 zł.

Część z Was – po przeczytaniu tego co napisałem wyżej – może odnieść wrażenie, że odradzam nadpłatę kredytu hipotecznego. Tak – odradzam nadpłaty tym osobom, które nie dysponują solidnymi oszczędnościami. Gotówki pozbyć się jest bardzo łatwo, ale zaoszczędzić ją jest dużo trudniej. Oczywiście można mieć wrażenie, że nie spłacając kredytu tracimy, ale pamiętajmy, że nasza gotówka także może leżeć na oprocentowanych lokatach. Nawet jeśli jest to mniej korzystne finansowo niż nadpłata kredytu, to z perspektywy bezpieczeństwa finansowego jest to dużo lepsze rozwiązanie.

Jak można zmodyfikować tę strategię?

Można uznać, że np. naszym priorytetem jest skrócenie okresu kredytowania do nie więcej niż 20 lat. W takim przypadku można próbować nadpłacać kredyt wcześniej, np. gdy nie naruszamy poduszki na 12 miesięcy. Z kolei po skróceniu – w wyniku nadpłat i zawierania aneksów – okresu kredytowania poniżej 20 lat, priorytetem mogłoby być zbudowanie 24-miesięcznej poduszki i dopiero nadwyżki przeznaczane byłyby na nadpłatę kredytu.

Dodam, że akurat w moim przypadku za taką nadpłatę kredytu czeka mnie dodatkowa premia – co jest kolejnym motywatorem by to robić. Jeśli do końca tego roku spłacę istotną część kredytu, to uniknę zapłaty kilkunastu tysięcy złotych podatku z tytuły zysków ze zbycia jednego z mieszkań. Jak więc widać sytuacja każdego z nas jest nieco inna. Na pewno w tych rodzinach, w których przychody pochodzą od dwójki dorosłych, ewentualne problemy jednej z osób nie oznaczają jeszcze utraty całości przychodów. To pozwala na większą elastyczność.

Kredyt walutowy = inna para kaloszy

To jest dobry moment żeby wspomnieć o kredycie walutowym. O ile zasady jego nadpłaty są takie same, jak te które opisałem powyżej, to w przypadku kredytu w CHF i EUR mamy do czynienia z jeszcze jednym istotnym elementem – koniecznością zakupu waluty. Czy warto z tym czekać aż nasza poduszka będzie wystarczająco duża? Niekoniecznie. Wszak sam fakt, że kupimy walutę nie oznacza jeszcze, że ją wydamy. Po prostu dysponujemy oszczędnościami w innej walucie. Oczywiście niedobrze byłoby żeby stracić na różnicach kursowych, np. gdybyśmy zdecydowali się jednak ją sprzedać, ale tak czy siak możemy to zrobić, np. w sytuacji awaryjnej.

Załóżmy, że mamy pieniądze. Najczęstszym pytaniem osób, które chcą nadpłacać kredyt walutowy jest “Czy obecny kurs jest dobry? Czy to jest dobry moment na zakup EUR lub CHF? Czy kurs wzrośnie czy spadnie?”. Tak jak już pisałem w artykule o kredycie hipotecznym w walucie – nigdy tego nie wiadomo. Kluczowe jest więc samodzielne wyznaczenie poziomu, który uważamy za satysfakcjonujący. Wahania kursu waluty mają bowiem dużo większy wpław na wysokość spłacanych kwot niż samo oprocentowanie kredytu.

Przykładowo: mój kredyt w EUR oprocentowany jest aktualnie na 3,01%. Brałem go przy kursie 4,0154 zł. Jeśli kurs ten wzrasta do 4,20 zł, to oznacza, że mam do spłaty ponad 4,5% więcej kwoty niż pożyczałem, co w przypadku mojego kredytu oznacza koszty podwyższone o ok. 28 000 zł – czyli prawie rok spłacania kredytu dłużej. Widać więc, że kupowanie waluty w optymalnym momencie ma dla mnie dużo większe znaczenie niż inne czynniki.

Gdzie kupuję EUR?

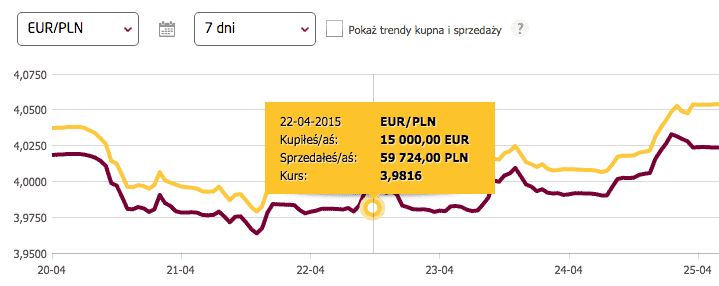

Pytacie mnie czasami mailowo, gdzie kupuję walutę. Uważam, że najlepszym do tego miejscem jest kantor walutowy Alior Banku. Sprzedaż i kupno odbywają się tam po takich kursach, jakie widać w ich systemie – bez żadnych dodatkowych prowizji, które doliczane są w innych kantorach. Ja do tego mam tam trochę lepszy spread niż standardowo oferowany nowym klientom. 🙂 Podoba mi się także to, że ten kantor jest prowadzony przez bank, a nie Spzoo.

Raz na jakiś czas przed większymi zakupami porównuję kursy i Alior systematycznie u mnie wygrywa. Cinkciarz, Walutomat, Internetowy Kantor – wszystkie mają wyższe kursy po uwzględnieniu ich prowizji. Sprawdzałem w momencie pisania tego wpisu – nic się w tym zakresie nie zmieniło.

O sensowności spłacania kredytu walutowego bezpośrednio w walucie pisałem m.in. we wpisie “Q&A: Czy opłaca się korzystać z kantorów internetowych?”.

Jak uznać jakiś kurs za dobry? Założyć go arbitralnie. Ja określiłem go sobie na 4,20 zł. Jeśli kurs jest niższy lub istotnie niższy – stopniowo dokupuję walutę. Taki sobie po prostu założyłem poziom akceptowalnego przeze mnie ryzyka walutowego. Akceptowalnego to znaczy takiego, które nie powoduje u mnie nadmiernej irytacji i zastanawiania dlaczego nie wziąłem kredytu w złotówkach.

Przywiązanie się do jakiegoś konkretnego poziomu ceny pozwala mi szczerze cieszyć się z każdego zakupu dokonanego poniżej niej. Możecie to nazwać oszukiwaniem siebie, ale mi pozwala to podejmować dosyć świadome decyzje bez ciągłego “polowania” na dobrą cenę lub martwienia się, że przepłaciłem. Przy zakupach waluty kieruję się następującymi zasadami:

- Jeśli uznam kurs za dobry, to kupuję walutę co najmniej na kilka miesięcy spłaty rat.

- Staram się mieć na koncie w EUR walutę na spłatę kredytu co najmniej 6–12 miesięcy do przodu. Historycznie pozwalało mi to przetrwać okresy wyższych kursów. Przykładowo: przez większość 2014 roku spłacałem kredyt EUR zakupionymi po 4,08 zł podczas, gdy kurs szybował nawet do poziomu 4,39 zł i nie spadł poniżej 4,14 zł.

- Gdy widzę kurs EUR w okolicy tego, przy którym brałem kredyt hipoteczny, to się nie zastanawiam czy może jeszcze bardziej spaść, tylko kupuję. I tak jestem “wygrany” (pamiętacie, że “lepszy wróbel w garści niż gołąb na dachu”?). Najbardziej podoba mi się ta ostatnia transakcja:

Oczywiście przechowywanie EUR na koncie ma ten istotny minus, że rachunek, którym się w tym celu posługuję, nie jest oprocentowany. O ile w złotówkach zarabiałbym na lokacie, to w przypadku EUR pieniędzy nie przybywa. Niemniej jednak zakup po dobrym kursie powoduje, że oszczędzam więcej (na różnicach kursowych) niż zarobiłbym na lokacie. Przykładowo: lokata w PLN na 4% skali roku da 3,24% po odliczeniu podatku Belki. Roczne odsetki z takiej lokaty wynoszą mniej więcej tyle ile 13 groszy różnicy w kursie EUR. Dla jasności: pokazuję to tylko dla zobrazowania a nie udowadniania czegokolwiek. Każdy sam musi podjąć decyzję…

Sprawdź również jak wziąć kredyt hipoteczny

Co wybrać po nadpłacie: niższe raty czy skrócenie okresu kredytowania?

Nadpłacając kredyt mamy do wyboru dwie opcje:

- Zwykła nadpłata – po jej dokonaniu okres kredytowanie pozostanie niezmieniony, ale dzięki nadpłacie spadnie wysokość płaconej co miesiąc raty. Opcja ta jest sensownym rozwiązaniem jeśli dokonujemy niedużych nadpłat i jednocześnie nie chcemy ponosić kosztów przygotowania aneksu do umowy kredytowej. Minusem jest to, że per saldo takie rozwiązanie w horyzoncie długofalowym nie pozwoli zaoszczędzić nam na odsetkach.

- Zawarcie aneksu do umowy kredytowej ze skróceniem okresu kredytowania – w tym przypadku po nadpłacie wysokość raty pozostaje na niezmienionym poziomie, ale jednocześnie dzięki temu skróceniu ulega okres kredytowania. To rozwiązanie pozwala istotnie zmniejszyć całkowite koszty kredytu.

Warto starać się nadpłacać takie kwoty, aby opłacało się podpisać aneks do umowy kredytowej. Koszt jego przygotowania wynosi zazwyczaj dolne kilkaset złotych. Jeśli jednak przygotowanie aneksu jest bezpłatne, to zdecydowanie warto skracać okres kredytowania. Szczegóły będziecie mogli sobie przeliczyć w załączonych arkuszach Excel.

Analiza: Prowizja za wcześniejszą spłatę

No to po takim przydługim wstępie mogę w końcu przejść do konkretów i przedstawić Wam analizę mojego kredytu oraz kosztów związanych z jego wcześniejszą nadpłatą.

Najpierw garść szczegółów:

- Saldo kredytu = 146 491,25 EUR.

- Kredyt został wzięty w październiku 2012 roku i przez 3 lata, czyli do października 2015 roku, muszę płacić prowizję 1,5% przy każdej nadpłacie kredytu.

- Oprocentowanie kredytu wynosi aktualnie 3,01%.

- Kupiłem już walutę i planuję nadpłacić 34 000 EUR.

- Za zawarcie aneksu do umowy muszę zapłacić 200 zł.

Zastanawiałem się czy z finansowego punktu widzenia lepiej poczekać ze spłatą do listopada, czy może nadpłacić kredyt od razu płacąc prowizje w wysokości 1,5%. Dodatkowo interesowało mnie czy dodatkowy koszt 200 zł za zawarcie aneksu przypadkiem nie przekreśli oszczędności związanych z jego zawarciem.

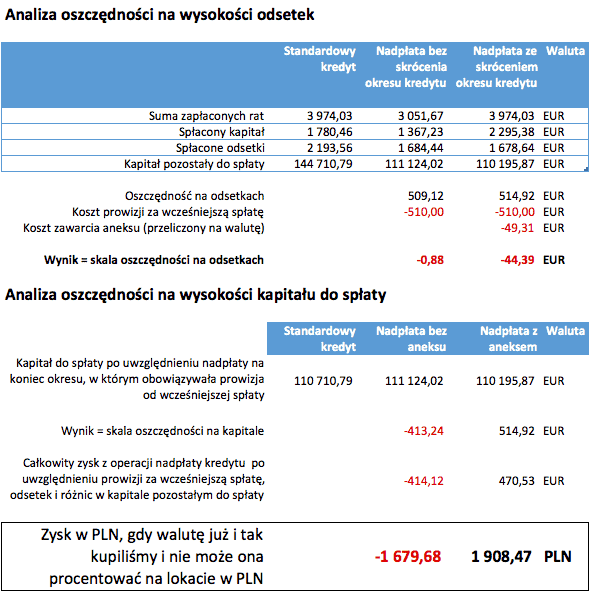

Poniżej przedstawiam wyniki obliczeń. Porównuję w nich koszty trzech wariantów:

- Standardowy kredyt – czyli standardowa spłata kredytu od chwili obecnej do października 2015 r. (do momentu, gdy nie będzie już obowiązywała prowizja za wcześniejszą spłatę) bez dokonywania nadpłaty. Jest to wariant podstawowy – tak jakbym nic nie robił poza regularnym spłacaniem rat a nadpłaty dokonał – już bez prowizji – w październiku 2015 r.

- Nadpłata bez skrócenia okresu kredytu – dokonuję nadpłaty już teraz, wysokość rat spada i patrzę jaki będzie wynik na plus lub na minus. W tym przypadku nie zawieram aneksu do umowy.

- Nadpłata ze skróceniem okresy kredytu – jak wyżej, z tym, że podpisuję aneks i płacę raty w dotychczasowej wysokości.

Jak widać w moim scenariuszu nadpłata kredytu z poniesieniem kosztów prowizji jest praktycznie nieopłacalna w wariancie bez zawarcia aneksu. Dlaczego? Bo do zakończenia okresu prowizyjnego pozostało raptem 6 miesięcy, a prowizja wynosi aż 1,5%.

Z kolei opłaca mi się nadpłacić z zawarciem aneksu do umowy kredytowej. W takim przypadku zaoszczędzę około 1900 złotych na wcześniejszej spłacie.

Ale jest i druga strona medalu. Gdybym nie kupił EUR (już kupiłem więc to tylko czysto akademickie rozważania), to mógłbym zarabiać na lokacie na ponad 137 000 zł. Zobaczmy co się stanie z opłacalnością poszczególnych wariantów, jeśli doliczę do nich koszty utraconych odsetek od lokaty. Założyłem w obliczeniach, że lokata dawałaby 3,5% w skali roku. Arkusz odlicza także podatek Belki od zysków…

Jak widać w wariancie z aneksem byłbym nieco “pod wodą”. W wariancie ze zwykłą nadpłatą – bez skracania okresu kredytowania – byłbym ponad 3600 złotych “w plecy”. Auć 😉

Ile pieniędzy oszczędza nadpłata kredytu?

Dla pełnego obrazu sytuacji załączam jeszcze wyliczenia dotyczące całego okresu kredytowania (znajdziecie je na zakładkach arkusza rozpoczynających się od słowa “Harmonogram”).

Jak widać wcześniejsza nadpłata kredytu – nawet jednorazowa – może zaoszczędzić nam kolosalną ilość odsetek. W przypadku mojego kredytu jednorazowe nadpłacanie 34 000 EUR z jednoczesnym utrzymaniem wysokości raty i skróceniem okresu kredytowania, pozwoli mi zaoszczędzić ponad 133 tys. zł.

I to jest chyba najlepsze podsumowanie celowości nadpłacania kredytu hipotecznego. Oczywiście przy założeniu, że nas na to stać. 🙂

Policz to sam

Czy w przypadku Waszego kredytu sytuacja będzie wyglądała podobnie? To zależy od wielu czynników. Załączam kalkulatory, które pomogą Wam to policzyć. Poniżej znajdziecie zarówno wyliczenia dla mojego kredytu, jak również “puste” szablony, do których możecie wprowadzić własne dane (w żółtych polach) – bez względu na to czy spłacacie kredyt w EUR, CHF czy PLN.

Pobierz załączniki do artykułu

Podoba się? Podzielcie się ze znajomymi

Bardzo liczę na to, że ten wpis i kalkulatory będą dla Was przydatne. Jeśli się co do tego nie mylę, to mam serdeczną prośbę – udostępnijcie proszę ten wpis swoim znajomym, podzielcie się nim mailowo, na Facebooku, LinkedIn lub Twitterze. Zależy mi żeby ta wiedza docierała jak najszerzej.

A tymczasem dziękuję za uwagę i życzę Wam absolutnie świetnego weekendu majowego. To pierwszy i ostatni wpis w tym tygodniu. Wracam do pisania książki i prac nad kursem wychodzenia z długów.

Miłego dnia!

Czytaj także: Czy warto nadpłacać kredyt hipoteczny? – analiza i Excel

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 115 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Witam czytam Twojego bloga już prawie od roku i bardzo mi się podoba, ale chciałem napisać jak ja spłacam u siebie kredyt. Posiadam go w PLN i od początku trwania umowy 0% za nadpłatę kredytu. Na początku spłacałem go w wersji żeby obniżyć ratę kredytu, bez skrócenia czasu jego trwania. Po pewnym czasie zdecydowałem, że jednak wole szybciej spłacić kredyt i zacząłem go nadpłacać skracając czas trwania kredytu. Po pewnym czasie zmieniłem warunki umowy kredytowej (koszt 100zł) i przeszedłem na raty malejące i teraz nie dość, że przy każdej nadpłacie kredytu zmniejsza mi się czas jego trwania to jeszcze raty są niższe, ot takie dwa w jednym 🙂

pozdrawiam

Pomiędzy nadpłacaniem kredytu, a skróceniem okresu kredytowania nie ma żadnej różnicy, jeśli pieniądze zaoszczędzone ze zmniejszenia raty, przeznaczymy na kolejne spłaty. Taka ciekawostka.

Hej Kamil,

No tylko pojawia się pytanie czy co miesiąc będziesz podpisywał aneks. 😉 Ale co do zasady – racja. Wymaga jednak żelaznej dyscypliny żeby nie skonsumować nadwyżki. Człowiek taka bestia, że szybko przyzwyczaja się do nowej, niższej raty.

Pozdrawiam

Dlatego napisałem, że ciekawostka. Fajnie wygląda w excelu, ale w rzeczywistości takie skrupulatne przekierowywanie nadwyżki na spłatę i comiesięczne przeliczanie, raczej się nie uda 🙂

Aha i przy nadpłacie chyba nie trzeba aneksować.

Ja akurat dokladnie tak robie a wlasciwie bardzo podobnie – mam stala kwote co miesiac ktora przeznaczam na splate powiedzmy 600 zl (poczatkowa wysokosc raty) rata wynosi 420, gdy bank ja sciagnie splacam to co zostalo recznie. Dodatkowym plusem obnizania raty jest to ze w gorszych czasach mozemy splacac minimum majac dodatkowe 180 zl w budzecie domowym (oczywiscie wiaze sie to z pewnym kosztem – dluzsze splacanie, ale moze niektorych uchronic przed gorszymi nastepstwami). Jezeli w tym miesiacu brakuje mi 100 zl to co mi po tym ze mam kredyt krotszy o 10 lat 😉

Niektóre banki (np. Millennium) pozwalają nadpłacać w dowolnej formie bez aneksowania. Jak tylko mam jakąkolwiek wolną gotówkę (czasem kilka razy w miesiącu) nadpłacam przez platformę internetową banku. Bez aneksu i bez wizyt w oddziałach.

Pozdrawiam

Dobrze wiedzieć, że coś takiego w Millenium funkcjonuje. Nie wiesz może czy dotyczy to tylko kredytów w walutach obcych czy także w złotówkach? Rozglądam się za jakimś ciekawym kredytem, którego z założenia nie będę „trzymał” tak długo na ile go podpisuje, więc opcja nadpłaty przez serwis internetowy bez zbędnej papierologii byłaby dla mnie bardzo korzystna.

Ja mam w PLN wiec na pewno w tej walucie jest. Standardowo pierwsze 3 lata do 30% bez opłaty. Po tym okresie dowolność. Ja trochę negocjowalem wiec nie wiem czy domyślnie tak dają wszystkim ale na pewno można taki układ mieć.

Paweł

No właśnie..

Pytanie dot nadpłaty kredytu hipotecznego. Czytałem, że najbardziej się opłaca to wtedy kiedy stopy procentowe są duże, a nie jak teraz kiedy małe, bo teraz koszt kredytu jest stosunkowo niski.

Ale nie rozumiem do końca skąd ta inna opłacalność przy różnych stopach. Przecież nadpłacając np. 50 000 i skracając przez to okres kredytowania o np. 5 lat (biorę pod uwagę skrócenie okresu kredytowania, nie zmniejszenie raty) to okres kredytu będzie skrócony o ostatnie 5 lat, a nie wiadomo jakie stopy będą za np. 25 lat. Czy źle mówię?

W skrócie, wiem że ta nadpłata skróci czas kredytowania, w związku z czym wpłacę do banku mniej odsetek, ale jak bardzo mi się to będzie opłacało, to okaże się za te 20 lat, a nie teraz? Chciałbym nadpłacić kredyt (PLN), by skrócić czas kredytowania i mam wrażenie, że nie ma się co zastanawiać, bo nie wiadomo co będzie, a szansa, że kiedyś stopy będą wyższe bardzo prawdopodobna. Mam rację? 😉

Hej Przemek,

Tak – o tym ile naprawdę odsetek zapłaciłeś dowiesz się dopiero po całkowitej spłacie kredytu. Jeszcze się taki mądry nie urodził, który przewidziałby przyszłe stopy procentowe na przestrzeni 20 lat. 😉

To co podaję w wpisie liczone jest w oparciu o aktualne stopy procentowe. Oczywiście jeśli wzrosną, to odsetki będą wyższe. W przypadku EUR i CHF to można obstawiać, że obecne stopy procentowych są jednymi z najniższych jakich można się spodziewać. Zresztą PLN też nisko.

Pozdrawiam

Michał, to było dość retoryczne of korz ;). Po prostu zastanawiam się, czemu szukając w necie informacji o nadpłacie kredytu w PLN, widziałem ten sam bełkot czyli – niskie stopy to nie wpłacać, bo się nie opłaca, a kredyt tani, wysokie to wpłacać. Tak jakby ta nadpłata miała wpływ tylko na ten czas, tu i teraz, a nie całość okresu kredytowania, a raczej czas od końca.

Teoretycznie stopy nisko Michale, ale jesteśmy sąsiadami Niemców, u których występują nawet ujemne stopy. Więc czy są aż tak niskie? Moim zdaniem jeszcze trochę i osiągniemy Wibor w granicach 1%, a banki nie muszą straszyć że on kiedyś wzrośnie. Moim zdaniem spadnie.

Mam kredyt w złotówkach i od samego początku planowałem go sukcesywnie spłacać najwcześniej po trzech latach, żeby nie płacić prowizji za wcześniejszą spłatę. Dzięki za kalkulator, teraz wiem ile będę płacił bez potrzeby rozmowy z bankiem 🙂

Nadpłata to bardzo indywidualna sprawa, w swoim przypadku zrezygnowalem srodki przeznaczam na zakup kolejnej nieruchomosci tym razem pod najem, ale to juz nie kredyt hipoteczny tylko „inwestycyjny”. Normalny kredyt hipoteczny nie rozni sie od konsupcyjnego czyli to zlo 🙂

Michale, zaciekawiła mnie kwestia niepłacenia podatku od zbycia nieruchomości. Mógłbyś wyjaśnić w jaki sposób nadpłacenie kredytu może ci to umożliwić?

Kiedyś to sprawdzałam, chodzi o to, że jeśli dochód ze sprzedaży przeznaczysz w ciągu chyba 2 lat (tu nie jestem pewna ile dokładnie) na inny cel mieszkaniowy to nie musisz płacić podatku. Np. dochód ze sprzedaży działki przeznaczasz na zakup nowego mieszkania lub nadpłatę kredytu obecnego.

No dobrze, tylko co to ma wspólnego z nadpłacaniem kredytu?

Tyle, że spłata innego kredytu hipotecznego, zaciągniętego na zakup mieszkania, jest traktowana jako cel mieszkaniowy. W związku z czym, informujemy urząd skarbowy, że nadpłata, której dokonaliśmy pochodziła ze środków pozyskanych ze sprzedaży tego drugiego mieszkania i kwota to nie wlicza nam się do dochodu uzyskanego ze sprzedaży mieszkania.

W.

Zastanawiam się jeszcze nad innym scenariuszem. Zamiast nadpłacać kredyt co roku na przykład w wysokości 50 000 złotych można taką kwotę przeznaczyć na wkład własny na zakup kawalerki na wynajem. Kawalerka za 200 000 zł może być kupiona za 50 000 zł wkładu własnego plus 150 000 zł kredytu na 30 lat. Rata będzie wynosiła kilkaset złotych. Koszt wynajmu ponad tysiąc złotych. Dodatkowo można wynająć firmę, która będzie zarządzała nieruchomością, szukała najemców, podpisywała z nimi umowy, rozwiązywała ich problemy. Ważne, żeby na takiej transakcji mieć przynajmniej minimalny, dodatni przychód co miesiąc. Taką operację planuję powtarzać przez 8-10 lat. Po tym czasie planuję przestać kupować mieszkania na wynajem i zacząć nadpłacać kredyty głównie z zarobków na umowę o pracę lub z działalności gospodarczej.

Co myślicie o takim planie na życie? Jest realny? Może już ktoś tutaj taki stosuje?

Fajna sprawa to inwestowanie w nieruchomości za kredyty bankowe 😉

Policz sobie koszt alternatywny dla tego typu inwestycji.

Generalnie inwestycje w nieruchomości pod wynajem opłacają się przy niskich stopach procentowych. Przy wyższych stopach procentowych, zaczynając mniej więcej od poziomu 5-6%, lepiej dać sobie spokój z nieruchomościami pod wynajem kupowanymi na kredyt. Na nieruchomościach zarabia się przede wszystkim na wzroście ich wartości (o ile wzrost nastąpi) w momencie sprzedaży. Przychody z najmu zapewniają w większości przypadków jedynie utrzymanie wartości kapitału.

@TT,

Gdy stopy procentowe wzrosną, wtedy mniej ludzi będzie stać na wzięcie kredytu na zakup mieszkania. Ci którzy nie dostaną kredytu nadal muszą gdzieś mieszkać, dla nich często jedyną alternatywą będzie wynajęcie mieszkania. Popyt na wynajmowanie mieszkań wzrośnie a tym samym ceny wynajmu. Czyli dla kogoś kto ma mieszkanie na wynajem i koszt jego kredytu wzrósł, nic się nie zmieni bo podwyższy czynsz wynajmującemu.

Zarabianie na wzroście wartości nieruchomości jest zwykłą spekulacją. Równie dobrze można kupić w to miejsce złoto i czekać aż jego cena wzrośnie, albo grać na forexie.

Mnie chodzi o zapewnienie sobie stałego dodatniego przepływu pieniężnego bez wielkiego ryzyka i zaangażowania czasowego z mojej strony.

Czynsze nie koniecznie muszą podążać za zmianami oprocentowania. Ale z drugiej strony jeśli wszysko drożeje (co jest w pewnym sensie odwzorowane w stopach procentowych) to czynsze też w pewnym momencie idą w górę. Nie do końca zgadzam się z taką prostą korelacją pomiędzy dostępnością kredytów i wysokością czynszów.

A co tak na prawdę różni spekulację od inwestycji?

Przepływ pieniędzy bez zaangażowania i ryzyka? No, to brzymi interesująco.

Szybka kalkulacja potencjalnych zysków, przy założeniach: Wartość mieszkania 200 000 (sprzedaż po cenie zakupu na koniec inwestycji), wkład własny 50 000, kredyt na resztę. Nie uwzgęniam dodatkowych kosztów kredytu ani kosztów transakcji. Zakładany przychód z najmu: 1000/mc. Lokata: 2 punkty procentowe poniżej oprocentowania kredytu. wyn – zysk z wynajmu, lok – zysk z lokaty, zysk – różnica pomiędzy dwoma poprzednimi, lok nadw. – zysk z lokowania wolnych środków pozostałych po zapłaceniu raty, zysk z lok – różnica z uwzględnieniem odsetek od nadwyżek

Oczywiście to tylko kalkulacje dla pewnego modelu i wynik może się zmieniać dla innych założeń.

Opr 4% lok 2%

wyn=252195

lok=40908

zysk=211286

lok nadw.=37910

zysk z lok = 249197

Opr 5% lok 3%

wyn=220116

lok=72535

zysk=147580

lok nadw.=43665

zysk z lok = 191246

Opr 6% lok 4%

wyn=186242

lok=115124

zysk=71118

lok nadw.=33863

zysk z lok = 104981

Opr 7% lok 5%

wyn=150736

lok=172460

zysk=-21723

lok nadw.=973

zysk z lok = -20750

„Czyli dla kogoś kto ma mieszkanie na wynajem i koszt jego kredytu wzrósł, nic się nie zmieni bo podwyższy czynsz wynajmującemu. ” bardzo optymistyczne założenie 🙂

ceny mieszkań mogą spaść z powodu ograniczonego dostępu do kredytu co może spowodować że:

* część lokatorów kupi mieszkania dysponując sporym wkładem własnym

* pojawią się inwestorzy którzy kupią mieszkania pod wynajem – ponieważ kupią tańsze mieszkania to u nich najem będzie bardziej opłacalny

„Mnie chodzi o zapewnienie sobie stałego dodatniego przepływu pieniężnego bez wielkiego ryzyka i zaangażowania czasowego z mojej strony” – emerytura , renta , depozyty i obligacje skarbu państwa .

Myślę, że dobrym pomysłem jest budowanie poduszki pod kredyt tylko, że za pomocą specjalnego produktu do tego przeznaczonego czyli takiego gdzie kwotę którą mielibyśmy nadpłacać ratę moglibyśmy odkładać do takiego produktu. Dają one około 7-8 % rocznie zysku. Kwota odpowiednia do odkładania powinna być taka: w przypadku kredytu na 300 tys – 300 zł miesięcznie na budowanie poduszki. Przy kredycie na 30 lat, około 20 roku wartość pozostałego zadłużenia wynosi tyle ile zdołaliśmy zgromadzić na takiej poduszcze i wtedy możemy taki kredyt spłacić wcześniej. Dodatkową zaletą jest też to, że w razie problemów ze spłatą rat mamy zabezpieczenie w postaci takiej właśnie poduszki.

Powtarzasz standardową ofertę expandera i innych firm tego typu. Jeszcze polisolokaty i będzie super 😉

Myślę, że Szwajcarzy nie podniosą stóp jeśli frank się nie osłabi. Kwestia czy przy obecnym oprocentowaniu kredytu (0,60 %) w ogóle się opłaca nadpłacać kredyt. Z przysyłanych mi co pół roku rozliczeń zauważyłem, że odsetki się zmniejszyły o 60% a rata kapitałowa wzrosła (w sumie się zastanawiałem czy bank nie mógłby mi podnieść raty kapitałowej tak aby rata ogólna się nie zmieniała spłacałbym kredyt szybciej, a tutaj taka pozytywna niespodzianka). Z drugiej strony po moich obliczeniach wynika, że przy takiej racie kapitałowej kredyt spłacę wcześniej. Wnioskuję z tego, że bank ma na względzie podniesienie stóp w ciągu najbliższych 15 lat 🙂

Cześć Michał.

Odnośnie spreadu w Alior Kantor Walutowy.

„Ja do tego mam tam trochę lepszy spread niż standardowo oferowany nowym klientom. ”

Mogłbyś conieco więcej powiedzieć jak obniżyć spread?

Mam w Aliorku konto od dluższego czasu ale to dla mnie nowość.

Fajnie byłoby kupować/sprzedawać walutę po jeszcze lepszych kursach.

Pozdrawiam

Kolejny fantastyczny artykuł, aczkolwiek brakuje (mi) wariantu dla zadłużonych w programie „Rodzina na swoim”, a przypuszczam że była by tu spora grupka czytelników bloga. Ja najogólniej założyłem sobie (bez żadnych obliczeń), że póki dopłaty są to kredytu nie nadpłacam (jeszcze 5 lat), choć zacząłem się zastanawiać czy mimo wszystko nie skrócić okresu kredytowania bez nadpłaty (aktualnie do 2042 roku) – po pierwsze i tak zaoszczędzę, a po drugie – wartość netto dopłat również powinna wzrosnąć.

Hej Łukasz,

RNS był szczegółowo analizowany we wpisie, do którego linkowałem: https://jakoszczedzacpieniadze.pl/wczesniejsza-splata-kredytu

Pozdrawiam

Faktycznie, nie dojrzałem słów „Rodzina na swoim” i przeoczyłem link. Temat rzeka, więc chyba poczeka co najmniej do jutra 🙂

pozdrawiam

Bomba! Takiego czegoś brakowało na tej stronie. Fantastyczny kalkulator, który uświadomił mi, a raczej utwierdził w przekonaniu, że przedwczesne spłacanie kredytu ma olbrzymi wpływ zaoszczędzenie dużych kwot. 🙂 Zapisuje go w swoich narzędziach, bo czuję, że już niedługo może mi się przydać. Po za tym polecę go znajomym, którzy mają kredyt. Otwierasz ludzkie umysły! Chwała Ci za to! 🙂

Myślę, że (o ile się da) to kalkulator taki powinien jeszcze uwzględniać siłę nabywczą pieniądza. Rozmawiałem ostatnio w pracy z pokaranymi również kredytami chf o funkcji inkantor, który sam za nas spłaca kredyt (dla mnie to oszczędność 30-40 zł) co przy 173 pozostałych ratach daje od ok. 5000 do ok 7000 zł. Co za to kupię za 15 lat ? Ich stwierdzenia były podobne…

Sugeruję analizę produktów hipotecznych z bilansowaniem. Kilka banków miało te produkty w ofercie, teraz wiem że na pewno ma PKO BP. Poniosłem koszty przeniesienia kredytu właśnie do tego banku, bo dzięki bilansowaniu mam sytuację idealną:

– wszelkie środki przechodzące przez moje ręce (w tym zatrzymujące się nawet na chwile z tytułu prowadzonej działalności gospodarczej) -> przelewamy na konto bilansujące,

– odsetki wyliczane są na każdy dzień, w zależności od aktualnego salda kredyt minus konto bilansujące,

– w każdej chwili w której pojawia się atrakcyjna inwestycja, uruchamiam sobie te środki.

Dzięki powyższemu:

– na najbliższe 25 lat mam wprawdzie zmniejszającą się (co miesiąc o część kapitałową raty), ale oprocentowaną najkorzystniej na rynku linię kredytową (bo to w końcu kredyt hipoteczny),

– żadna lokata nie pobije korzyści które mogę wygenerować lokując środki na koncie bilansującym, z możliwością podjęcia środków nawet po jednym dniu bez żadnej straty,

– mam dużą motywację aby jak to tylko się da nadpłacać kredyt (spadek rat odsetkowych jest bardzo widoczny), oraz aby wnikliwie rozważać inwestycje finansowe (mam łatwiej bo można z definicji zignorować WSZELKIE lokaty), bo tu mam realną widoczną korzyść.

Technikalia?

– wszystko co jest na koncie powyżej 6.000 zl przelewane jest na rachunek oszczędnościowy,

– jeżeli saldo ROR spadnie poniżej 5.000 zł to automat uzupełnia do 6 tys. z oszczędnościowego,

– mogę bez kosztów ręcznie przelewać z i do oszczędnościowego,

– za cały w/w bajzel płaci się dodatkową marżę 0,5%.

uważam, że warto myśleć o takich rozwiązaniach!

Witam

A jakie są koszty takiego programu z bilansowaniem?

Kiedyś mBank miał coś takiego. Wprowadzili potem opłatę 100 zł/mc za mechanizm bilansujący i cała korzyść poszła w las.

to czy korzyść idzie w las, zależy od ilości kwoty którą możesz średnio wykorzystywać do bilansowania;

my płacimy 0.5% powiększonej marży ale szybko sobie wyliczyłem jaka minimalna kwota trzymana na rachunku neutralizuje mi tą opłatę i tego nie odczuwam

Zaliczyłem dwa takie produkty z mechanizmem bilansowania – najpierw PKO BP a potem refinansowałem kredyt w Pekao SA (Eurokonto Hipoteczne Plus). Dostałem niższą marże a koszty z tytułu bilansowania to jedynie miesięczny koszt prowadzenia konta 20 zł. Dużo taniej niż w PKO BP. A i nie ma zabawy z dwoma rachunkami i jakimś limitem – odsetki są po prostu naliczane w oparciu o saldo netto kredytu z każdego dnia.

Podpisuję się pod wszystkim co napisał Kacper. Jest to rewelacyjny produkt, który daje niesamowitą elastyczność zarządzania finansami. Jeśli mamy jakiekolwiek nadwyżki to budują one nam tę poduszkę finansową, obciążenia są najmniejsze z możliwych – bo oprocentowanie kredytu hipotecznego jest najniższe z dostępnych sposobów refinansowania a że koszt odsetek jest naliczany od naszego „zobowiązania netto”.

Pani z banku już przestała proponować lokaty – wie że ani ona ani żaden bank nie da mi oprocentowania takiego aby było wyższe po odjęciu podatku Belki od oprocentowania mojego kredytu.

Aha – miał to kiedyś też mbank/multibank ale nie znam szczegółów finansowych.

Rewelacyjny produkt, szczególnie dla osób, które mają gotówkę na zakup mieszkania.

Masz mieszkanie, cała kasa leży na łatwo dostępnym koncie i bank ściąga co miesiąc przez 30 lat tylko ratę kapitałową :D.

Michał,

Brakuje na „rynku” dobrego kalkulatora do kredytów z ratą malejącą. Praktycznie nie byłem go w stanie znaleźć, jedynie jakiś podstawowy na stronie internetowej jednej z firmy pośredniczącej w kredytach. Czy byłbyś w stanie taki kalkulator stworzyć?

Jako dodatek mogę przytoczyć swoją historię, gdzie mój doradca (cieszący się dobrą opinią na rynku) stwierdził, że różnica przy nadpłacie mojego kredytu kwotą 25.000 w opcji niższej raty przy takim samym okresie kredytowania oraz przy opcji skrócenia okresu kredytowania, jest minimalna na zaoszczędzonych odsetkach (!).

Efekt? Posłuchałem się go (w końcu to osoba która się tym zajmuje na codzień).

Zamiast możliwych do zaoszczędzenia prawie 16.000 odsetek, zaoszczędziłem tylko ok. 8.000 (!).

Pozdrawiam!

Świetny blog! Właśnie analizuję sens wcześniejszego spłacania kredytu w EUR, a tu proszę, gotowe narzędzie. Dzięki 🙂

Jak zwykle świetna analiza!

Doszliśmy do tych samych wniosków 😉 Warto! Sam miałem niedawno podobny problem, a nie znalazłem jeszcze u Ciebie takiego kalkulatora… to sam go napisałem.

Mój problem jest przeliczony trochę inaczej – odpowiadam na pytanie w którym momencie najbardziej opłaca się dokonać nadpłaty odkładając systematycznie jakąś kwotę z przeznaczeniem na nadpłatę.

Szybkie przeliczenie tutaj. Kalkulator jest w linku na dole wpisu 🙂

http://wieczorkiewicz.eu/niewielkie-oszczednosci-duzy-zysk/

Mam nadzieję, że się komuś przyda!

dzięki Michale

właśnie zaczęłam myśleć jak stworzyć taki arkusz kalkulacyjny.

Mam kredyt dopiero rok ale już chciałabym spłacić 10-ciokrotność miesięcznych rat bo na to pozwala mi bank bez prowizji.

Dziękuję, bardzo ciekawa i pouczająca analiza.

Kalkulator bardzo przydatny nawet dla osób bez kredytu, a dopiero przygotowujących się do niego 🙂 Perfect timing dla mojego eksperymentu 🙂

Hej.

Przy analizie należy uwzględnić jeszcze jeden czynnik, który może mieć znaczenie dla części kredytobiorców, a mianowicie ulga odsetkowa……

Michale, kolejny świetny tekst i pomysł na ciekawą analizę. Pozwól, że podzielę się moimi spostrzeżeniami dotyczącymi przeprowadzonej analizy.

SPOSTRZEŻENIE 1

Zauważ, że w tabeli „Analiza oszczędności na wysokości kapitału do spłaty” dane prezentują się następująco:

Standardowy kredyt = nadpłata po okresie prowizyjnym 34.000 EUR, zapłacone raty (6 miesięcy) 3.974,03 EUR, kapitał do spłaty 110.710,79 EUR. Łącznie daje to kwotę 148.684,82 EUR.

Nadpłata ze skróceniem okresu kredytu = nadpłata 34.000 EUR, zapłacone raty (6 miesięcy) 3.974,03 EUR, prowizja za nadpłatę 510 EUR, kapitał do spłaty 110.195,87 EUR. Łącznie daje to kwotę 148.697,90 EUR.

Różnica między tymi wariantami (po pominięciu kosztu za aneks) to jedynie niecałe 5 EUR, a nie jak to zostało wyliczone w Excelu prawie 500 EUR, czyli 1.908,47 PLN. Błąd w wyliczeniu polega na tym, że oszczędność na spłaconych odsetkach nie powinna być brana w wyliczeniu korzyści, ponieważ jest rekompensowana wysokością spłaconego kapitału.

SPOSTRZEŻENIE 2

Koszt alternatywny utraconych odsetek w PLN jest jedynie hipotetyczny, ponieważ nie wiemy jaki byłby kurs EURPLN w przyszłości, jeżeli zakupu EUR dokonalibyśmy aż w październiku. Być może kurs byłby wyższy i w związku z tym otrzymane PLN z lokaty nie zrekompensowałyby nam większej kwoty, jaką musielibyśmy zapłacić za zakup EUR.

SPOSTRZEŻENIE 3

W kantorze Alior spread wynosi około 2,5 grosza na parze walutowej EURPLN. Przy operacjach rzędu kilkadziesiąt tysięcy EUR spokojnie można wynegocjować z bankiem (choć nie wiem czy z Alior) spread w wielkości nie przekraczającej 0,5 grosza! Warto o tym pamiętac 🙂

SPOSTRZEŻENIE 4

Ostateczny zysk na całkowitych kosztach kredytu nie uwzględnia ważnej rzeczy. Jeżeli pozostalibyśmy ze standardowym kredytem (bez nadpłaty), wówczas wolne środki pieniężne moglibyśmy lokować na lokaty, a odsetki z tych lokat (od kwoty 137.904 PLN) mogłyby nam przynieść większy zysk niż w przypadku oszczędności na nadpłacie kredytu. O tym również warto pamiętać.

Dzięki za artykuł!

pozdrawiam

Łukasz

Cześć Michał,

przede wszystkim gratuluję bardzo dobrej analizy – personalnie bardzo mi się przyda, ponieważ myślę o zaciąganiu kredytu hipotecznego. Sam dokonuję analizy moich wydatków, jednak również prowadzę prognozy – parę lat do przodu, uwzględniając bonusy, podwyżki i awanse (korporacja). Dzięki kalkulatorowi ze spłatą będę mógł spojrzeć „szerzej” na oferty banków.

Mam również jedno pytanie – czemu trzymasz EUR na nieoprocentowanym rachunku? Z wygody? Dla dodatkowych bonusów? Z tego co się orientuję, niektóre banki (ostatnio chyba Bank SMART Sławomira Lachowskiego) oferują całkiem dobrze oprocentowane rachunki oszczędnościowe w EUR.

Pozdrawiam,

Mateusz

Pozdrawiam,

Smart ma 0,5% dla walutowych-rzeczywiście szał…

Pani Magdaleno,

proszę pamiętać że to konto w EUR, czyli odsetki przemnażamy ok. x4. Przy kwocie parudziesięciu tysięcy EUR to – przynajmniej moim zdaniem – robi istotną różnice i wprowadza kolejny element do wyliczeń Michała.

Mateusz

Witaj

Nie bardzo rozumiem czemu przemnażasz to razy 4?

Jeśli porównujemy to z lokatami złotowymi to pracuje dla nas 4 razy mniejsza kwota.

Zatem 0,5% to 0,5% i nie powinniśmy inaczej tego interpretować.

Przykład:

Mamy kwotę 100000 zł.

Lokata w zł na 4% na rok da nam 4000 (brutto przed opodatkowaniem podatkiem Belki)

Ta sama kwota w Euro – 25 tys. Euro razy 0,5% daje nam 125 Euro (brutto). Razy 4 daje nam 500 zł.

Odsetek jest 8 razy mniej bo i procent jest 8 razy mniejszy.

Pozdrawiam

Kuba

Ok jeśłio zaś porównujemy do nieoprocentowanego konta w Euro to zawsze jakaś kwota wychodzi.

Michał,

w pliku z PLN w instrukcji wpisania daty jest napisane, by wprowadzić ją w formacie 01.MM.RRRR, a w komórce jest RRRR-MM-DD – małe przeoczenie :). Chyba że mój excel sobie nie radzi z zamianą 01.MM.RRRR na drugi format :).

I pytanie merytoryczne, bo za nic nie mogę wymyślić. Dlaczego kapitał po spłacie z aneksem (110195,87) i bez aneksu (111124,02) jest różny? To chodzi o kapitał czy o kwotę do zapłacenia (saldo kredytu)? Zgubiłam się.

data to kwestia ustawień systemowych

jesli chodzi o roznice to przy aneksie zostawiasz wysokosc raty bez zmian w związku z czym ostatnia rata moze wyniesie wiecej niż rzeczywiście zalegasz bankowi (bedzie zwrot albo poprostu zaplacisz mniej, niestety funkcje zostały tak napisane, że nie uwzględniają co do dnia spłaty ale w calych miesiacach stad takie uproszczenie)

Hej Olga,

Co do dat – wippen tak żeby Excel przyjął to jako datę 🙂

Co do pytania merytorycznego: spójrz na harmonogram spłat w obu wariantach. Jeśli nie zawrzesz aneksu, to rata po nadpłacie spadnie, ale jednocześnie spadnie też wysokość części kapitałowej spłacanej w każdej racie. Przy zawarciu aneksu – ze względu na skrócenie okresu całego kredytu – wysokość spłacanej w każdej racie części kapitałowej – wzrośnie. Stąd różnica.

Po prostu po „dojściu” do miesiąca, w którym kredyt możesz już nadpłacać bez prowizji, w przypadku zawarcia umowy z aneksem będziesz miała więcej spłaconego kapitału, a bez aneksu – mniej.

Mam nadzieję, że teraz jest to jasne. Możesz to dokładnie prześledzić analizując zawartość tabelek na 2, 3 i 4-ej zakładce.

Pozdrawiam

Michał, z nieba mi spadłeś z tymi wyliczeniami. Od paru dobrych miesięcy zastanawiam się czy nadpłacać i ile. Bez względu na to, czy się to opłaca finansowo i tak planowałam to zrobić ze względu na komfort psychiczny.

Pozdrawiam i dziękuję!

Hej Michał. Szkoda że nie zrobiłeś tego wpisu dwa lata wcześniej 😉 wtedy właśnie nadpłacałem swój kredyt hipoteczny. Cieszy mnie to że to co przeczytałem w Twoim wpisie dokładnie sam wyliczyłem, aby jak najwięcej wycisnąć z kredytu i jak najmniej dać zarobić bankowi. Dobrze że dzięki Twoim obliczeniom mogłem się tylko upewnić w przekonaniu że słusznie postąpiłem, za to bardzo Ci dziękuję! Dodam tylko od siebie coś dla osób które planują wziąć kredyt hipoteczny. Pamiętajcie aby każdorazowo przy zawieraniu umowy z bankiem negocjować jego warunki np. o tym by nie ponosić kosztów związanych z aneksem do umowy lub brakiem oprocentowania za wcześniejszą spłatę. Ja dowiedziałem się o takiej możliwości od dyrektora oddziału dopiero przy okazji nadpłaty. Pozdrawiam

Michał, jak zwykle kawał dobrej roboty 🙂 Z podobnym pytaniem spotkałam się trzy lata temu bo wówczas wpadła mi dodatkowa gotówka 10tys zł-dla niektórych to nie wiele ale dla mnie owszem. Kredyt wzięłam nie cały rok wcześniej na 120tys zł na 30lat. Przez pierwsze trzy lata bank pobierał prowizję od nadpłaty 3% ale tylko powyżej 30% wartości kredytu. Czyli mogłam aż 36tys spłacić bez kosztów+ Opłata za aneks 50zł. Wybrałam skrócenie okresu kredytowania. I uwaga na odsetkach zaoszczędziłam 50tys zł a kredyt skrócił się o 6lat! Co roku systematycznie robimy jedną nadpłatę w miarę naszych możliwości. Podpisujemy aneks i skracamy okres kredytowania. Obecnie rata jest w połowie kapitałem więc oszczędność na odsetkach jest znacznie mniejsza-ale zawsze jest wyższa niż zysk z jakiejkolwiek lokaty. Mogłam od razu wziąć kredyt na mniej lat ale bałam się że z wyższą ratą będzie nam ciężko. Ja jeszcze studiowałam zaocznie- kosztowało mnie to kilkaset zł/mc, świeżo po ślubie, mąż marnie zarabiał, ja nie wiele więcej. Wybraliśmy takie rozwiązanie świadomie. Z 30lat do spłaty pozostało nam w tej chwili 15lat ale planujemy zamknąć się w pięciu. W naszym przypadku takie rozwiązanie sprawdza się doskonale 🙂

Michał,

widać, że dużo pracy włożyłeś w przygotowanie tych kalkulacji. Niemniej jednak porównywanie przyszłych oszczędności (w tak długim terminie) z wartościami bieżącymi bez uwzględnienia kosztów w czasie (inflacji, oprocentowania lokat) mija się z prawdą. Poniżej moje szybkie wyliczenia twojego przypadku nadpłaty kredytu przy uwzględnieniu 1% inflacji i 2% stopy procentowej dla lokat.

187.629 [a] – H.Standard (urealniony 1% inflacją na dziś)

134.290 [b] – [b] – H.nadpłata z aneksem (j.w.)

53.339 [a-b] oszczędność

-34.000 [c] wcześniejsza spłata

-10.440 utracone korzyści z [c] (odsetki z lokaty 2%)

8.899 suma kożyści

cd.

to znowu ja 🙂 jak widać oszczędności na dzień dzisiejszy wynoszą 8.899 co przy utracie dostępu do spłacanych środków na poziomie 34.000 (poduszka finansowa, płynność, itp.) moim zdaniem nie warte jest przysłowiowej świeczki.

Pozdrawiam

Adrian

PS

Pamiętajmy, że 34.000 dziś jest znaczenie więcej warte niż za np. 20 lat.

Kalkulator (wersja Euro) nie działa poprawnie w OpenOfficeCalc 4.1.1 🙁 . Brakuje danych o całym kredycie i wielokrotny błąd:508. Czy da się coś z tym zrobić?

Czy byłaby możliwość zapisania arkuszy w jakimś formacie do OpenOffice? Bo wszędzie pojawia się błąd 508. 🙁

Jak zwykle bardzo rzeczowo i skrupulatnie Michale, dzięki.

Nie mniej jednak wszystko jest zależne od nas samach od naszej samodyscypliny.

Literówka: „mają bowiem dużo większy wpław” -> „mają bowiem dużo większy wpływ”.

Pozdrawiam 🙂

Bardzo przydatna garść informacji. Aktualnie jestem w tym samym miejscu co Pan na początku… czyli miotam się między wieloma opcjami. Myślę, że ten artykuł mnie ukierunkował. Dziękuję 🙂

Michale, do tej pory myślałam,że najlepiej jest nadpłacać skracając okres kredytowania, bo wtedy wiadomo-krótszy czas, mniej odsetek. Dziś skusiłam się na wypełnienie przygotowanego przez Ciebie arkusza i prawie spadłam z kanapy z wrażenia-wyszło mi że przy niewielkich kwotach lepiej nadpłacać bez skracania okresu….spróbowałam kilka razy z różnymi kwotami i dopiero przy kilku tys.zł wyszło mi że opłaca się skracać. Muszę to jeszcze przeanalizować na spokojnie. A może coś zrobiłam źle? Pozdrawiam znad kubka kawy 🙂

Czy bardziej opłaca się nadpłacać kredyt czy skracać okres kredytowania każdy musi policzyć sam. Zależy to zarówno od warunków na jakich mamy kredyt jak i kwoty. Nie można powiedzieć, że w banku X lepiej nadpłacać a w banku Y lepiej skracać okres. Dzięki za przygotowanie arkuszy do obliczeń, polecę ich wypełnienie moim znajomym.

Nie bardzo rozumiem tę dyskusję o korzyściach z nadpłacaniem kredytu w PLN…

Jeżeli spłacamy część kredytu (bez względu na wariant – a) obniżenie raty kredytowej, a okres kredytowania bez zmian czy też w wersji b) rata bez zmian i skrócony okres kredytowania) to oczywiste jest, że z tego tytułu będziemy mieć niższą sumę odsetek do zapłacenia przez pozostały łączny okres kredytowania niż gdybyśmy tej nadpłaty nie zrobili.

Ale gdzie tu oszczędność? Trzymając się takiej „logiki oszczędzania” możemy wziąć kredyt na 30 lat, miesiąc później spłacić go w całości i cieszyć się wszystkimi zaoszczędzonymi odsetkami jakie musielibyśmy zapłacić przez 30 lat korzystania z tego kredytu. Ale chyba nie na tym polega zabawa w kredyt gdy go nie potrzebujemy…. ale może to ja cos źle rozumiem?

Michale!!! Pomyśl o użytkownikach wolnego oprogramowania. Niestety jest to kolejny arkusz, który działa tylko w microsoft office (w wersji online także nie działa). Chętnie bym sobie wszystko przliczył niestety widnieje w obliczeniach błąd:508

Michale,

Artykuł w miarę jak zwykle wyczerpujący, ale w obliczeniach całkowicie się pogubiłeś.

Prawidłowy wynik dla opcji skrócenia czasu kredytowania to -44,39 Euro.

Zgadzam się w pełni z ŁUKASZEM, który jako jedyny to zauważył. Błąd popełniasz doliczając różnicę w kapitale do spłaty (514,92 Euro).

Przecież ta wartość to to samo co oszczędność w odsetkach. Zresztą to, że kapitału jest mniej skądś się przecież wzięło (raty są przecież takie same). Kapitał się spłacił z tego co zaoszczędzono w odsetkach.

Ty te dwie wartości uwzględniasz w obliczeniach dwa razy.

Prawidłowe wyliczenie to korzyści z odsetek: 514,92 minus koszty (510+49,31) = -44,39 Euro.

Do tego samego tylko w trochę inny sposób (ale też poprawny) doszedł ŁUKASZ.

Również w przypadku wersji bez skracania okresu jest błąd. Nie uwzględniasz w ogóle, że w okresie do października 2015 zapłacisz niższe raty. Prawidłowy wynik to: -0,88Euro

Poprawne obliczenia to znowu korzyści z odsetek 509,12 minus koszty 510 = -0,88Euro.

Zmiana kapitału do spłaty jest bez znaczenia dla obliczeń, bo różnica kapitałów (413,24euro) została u nas kieszeni. Przecież różnica w ratach to 3974,03-3051,67= 922,36 Euro.

A to jest dokładnie korzyść z odsetek (509,12) + różnica kapitałów (413,24 Euro).

W przypadku bez skracania okresu do prawidłowego wyniku można dojść też w inny sposób. Popatrzmy, co mamy w październiku 2015 roku. Mamy określoną korzyść z tytułu niższych rat, ale wiązało się to z poniesieniem określonych kosztów i wpłynęło na różnicę w kapitałach. Na korzyści z nadpłaty mamy więc wzór: różnica w ratach – koszty + różnica kapitałów.

Czyli 922,36 – 510 + (-413,24)= -0,88 Euro.

Ten sam wzór przy wersji ze skracaniem okresu spłaty;

0 – 510 – 49,31 + 514,92 = -44,39 Euro.

Dojść do prawidłowych wyników można na wiele sposobów, ale najprostszy to po prostu porównanie kosztów kredytu, których unikniemy (czyli odsetek) z kosztami przeprowadzenia tej operacji (prowizja, aneksy). Zmiany w kapitale do spłaty nie mają tu żadnego znaczenia, bo ewentualne różnice zostają w kieszeni – nic w przyrodzie nie ginie. Mają oczywiście znaczenie na przyszłość, bo skoro w październiku 2015 masz większy kapitał do spłaty to większe będą koszty obsługi tego kredytu, ale skoro różnica została Ci w kieszeni, to przecież tylko od Ciebie zależy, czy nie zrobisz sobie automatycznie dopłaty właśnie w tej samej wysokości. Dlatego właśnie analiza kapitału do spłaty nie ma sensu, a obliczenia powinny się ograniczyć tylko do górnej części Twojej tabeli. A więc jeszcze raz:

Wariant bez skracania okresu spłaty:

Oszczędność na odsetkach – koszty = 509,12 – 510 = -0,88 Euro.

Wariant ze skracaniem okresu spłaty to:

Oszczędność na odsetkach – koszty = 514,92 – 510 – 49,31= -44,39Euro.

W wolnej chwili chyba warto to poprawić, wiele osób czyta Twoje wpisy i jesteś dla nich autorytetem. Jeden tylko ŁUKASZ zauważył błąd. Ktoś może podejmować życiowe decyzje w oparciu o te obliczenia.

Wygląda na to, że nie opłaca się skracać okresu spłaty. Ale uwaga: jest to spowodowane tylko i wyłącznie opłatą za aneks. Czysta matematyka finansowa zawsze pokazuje, że im krótszy okres spłaty tym niższy koszt odsetkowy kredytu. Ale opłata za aneks to już nie jest matematyka finansowa 🙂

Pozdrawiam serdecznie.

Cieszę się Adamie, że doszedłeś do takich samych wniosków jak ja 🙂

Co do kantoru aliora, to dla mnie fantastyczna opcja szczególnie, że jeżeli przelewamy tam pieniądze z T mobile bank, to są one obsługiwane od razu. Jest to ciekawa sprawa, ponieważ T mobile bank ma fajne oferty odnośnie kont i kart walutowych. Ja wykorzystuje konto w USD i mam do niego kartę. Ciekawe czy jeszcze można takie konto założyć we frankach? Bo ostatnio słyszałem, że zmienili trochę politykę odnośnie nowych usług.

Czy w komórce „aktualne oprocentowanie kredytu” wpisuję w moim przypadku stałe 2% plus aktualny WIBOR czyli łącznie 4,67%? Czy wystarczy samo 2%?

Wpisujesz oprocentowanie całkowite, czyli 4,67% 🙂

Cześć Michał,

Co do zgłaszanego błędu 508 w OpenOffice, LibreOffice. Pakiety te mają problem z prawidłowym odczytaniem dany z tabel, a raczej z eksportem tabel (brak exportu), co przy formułach odwołujących się do tabel powoduje błędy. Po ręcznej edycji formuł w LibreOffice kalkulator działa poprawnie. Pomyśl nad przygotowaniem osobnej wersji kalkulatorów bez tabel dla OO i LO by formuły odnosiły się do konkretnych komórek ( z pominięciem nazw tabel).

A teraz szybkie pytanie. Czy warto nadpłacać kredyt co miesiąc czy kumulować kapitał i nadpłacać raz na rok dla przykładu.

Mam pytanie do samego arkusza kalulacyjnego.

Nie rozumiem w jaki sposób wyliczana jest „Suma zapłaconych rat”

W swoim kredycie nigdy nie miałem prowizji za wcześniejszą spłatę dlatego wpisałem datę rozpoczęcia (otwarcia) kredytu jako datę zakończenia prowizji, a jako wartość prowizji wpisałem wartość 0. Czy poprawnie? Chyba coś nie bardzo bowiem w samym arkuszu w wpierszach spłacony kapitał i spłacone odsetki pojawiają się błędu. Proszę o pomoc jak poradzić sobie z poprawnym wyliczeniem i użyciem arkusza w takiej sytuacji.

Artykuł porusza istot,ę sprawy, polecę siostrze, która aktualnie ma ten problem.

Pozdrawiam !

Hej Michał,

Artykuł bardzo pomocny, arkusze jak zawsze na bardzo wysokim poziomie. Jedyne czego mi osobiście brakuje, to możliwość wskazania na raty stałe/malejące. Tym niemniej bardzo obrazowe.

Pozdrawiam!

hej Michał 🙂

Powiem Ci, że jestem zaskoczony, że przy nadpłacie z prowizją nie wyjdzie się na plus w perspektywie tych 20 lat… Ja sprawdziłem kiedyś dla przykładu jak wygląda kwestia nadpłaty kredytu bez prowizji i ile na tym „zarobię”. Mowa o pożyczce hipotecznej udzielonej na 13 lat, nadpłata po 15 miesiącach, nadpłata w wysokości 70,59zł (tyle mi „zalegało” na koncie do obsługi kredytu, stąd taka kwota, do testu wystarczyła). Wysokość raty spadła z 463,39zł na 462,55zł zcyli o 0,84zł/m-c. Do końca okresu kredytowania zostało mi wtedy 153 miesiące, więc łatwo policzyć, że na niższej racie „zaoszczędzę” 128,52zł. Czyli zysk (a raczej oszczędność) 82,07% w skali prawie 12 lat. Bez Belki 😉

Nie wiem czy w obecnej sytuacji gospodarczej łatwo byłoby wykręcić taki wynik, zwłaszcza gdy ktoś nie ma zbyt wielkich kwot na inwestycje – więc nadpłata może się opłacać 🙂

W Twoim przypadku bym odczekał te 6 miesięcy i nie skracał okresu kredytowania (jeśli jest on na poziomie 20-25 lat, jak więcej to skrócenie jest wręcz koniecznością). Dlaczego? Bo zmniejszając comiesięczne obciążenie wysokością raty w jakiś sposób zabezpieczamy się przed wzrostem stóp procentowych, a do tego można założyć, że zaoszczędzoną różnicę odkładamy na koncie oszczędnościowym, gdzie te pieniądze w końcu staną się sensowną kwotą umożliwiającą kolejną nadpłatę lub (w optymistycznym scenariuszu) wcześniejszą spłatę reszty zobowiązania.

Ale jak piszesz: każdy powinien samodzielnie ocenić swoją własną sytuację. Inaczej na sprawy zapatruje się 30-latek mający jeszcze 13 lat spłaty kredytów a inaczej 35-latek mający jeszcze 30 lat spłaty kredytu…

Osobiście mam nieco inne spojrzenie na nadpłaty kredytów.

Patrzę na to z perspektywy kilku których spłaciłem.

Generalnie nie jest to jakaś fizyka kwantowa – logiczne jest, że jak się spłaci część kapitału to suma odsetek będzie mniejsza.

Podstawą jest branie kredytów z malejącą ratą, a nie stałą.

Wtedy sytuacja jest 100% czysta – wiadomo ile kapitału i jakie są odsetki.

Przy nadpłacie nie ma sensu wówczas skracanie okresu – płaci się niższe raty, a kolejne nadpłaty można dokonywać kiedy się chce. Daje to dużo większą swobodę w zarządzaniu budżetem.

Skrócenie okresu po prostu podwyższy nieco ratę kapitałową.

Dlatego w Twoim przypadku Michale, przy dużej nadpłacie, polecam zmianę na raty malejące (skoro i tak podpisujesz aneks), wtedy zobaczysz oszczędności. Nadpłata oczywiście w październiku, do tego czasu możesz wrzucić EUR na lokatę 0,9% (zmienne) w SK Bank (masz stosunkowo blisko filię na Bartyckiej), do tego czasu dalsze dokupywanie na dołkach i przygotowanie aneksu na okresloną datę. Po nadpłacie rata około 730EUR.

Żadnej Ameryki tu nie odkryto. Tak jak wielu zauważyło logicznym jest, że jeśli wcześniej spłacisz kredyt lub nadpłacisz, to zmniejszą się odsetki lub skrócony zostanie okres spłaty kredytu.

Na pytanie czy warto wcześniej spłacić kredyt nie ma jednoznacznej odpowiedzi.

Pod względem inwestycyjnym raczej nie warto. Małe raty pozwalają zainwestować posiadany już kapitał. Pan Michał przyjął bardzo niską stopę zwrotu z inwestycji 3,5% A co przy stopie zwrotu 10%, 15%, 20 %?

Jeśli ktoś ma jakąś nadwyżkę ale nie ma zamiaru inwestować to sensownym jest pozbyć się kredytu i mieć problem z głowy.Tylko co zrobić z uwolnionymi środkami? Większość społeczeństwa po prostu je wyda na głupoty…

kolego speedlight, a że tak spytam: ile lat inwestujesz i czy średniorocznie faktycznie masz te 10%, 15% czy 20%? Bo większość inwestorów mówi, że przy średniej 10% rocznie można mówić o dużym sukcesie. No i też pytanie o skalę: ile % inwestorów osiąga taki wynik inwestycyjny? Chyba dużo mniej niż osób mających kredyt hipoteczny i zastanawiających się na nadpłatą.

To nie ma znaczenia ile lat ja inwestuję i jaką mam stopę zwrotu. W moim poście bardziej chodzi o ideę. W tym punkcie autor zbyt płytko potraktował temat.

Ja nie inwestuję długo. Ale powszechnie wiadomo, że można z inwestycji osiągać dużo wyższe stopy niż z lokat.

Jeśli to ma być argument przeciwko mnie to równie dobrze można spytać pana Michała, kto ma tyle pieniędzy żeby jednorazowo nadpłacić 34 000 EUR aby zaoszczędzić ponad 133 tys. zł.??? 🙂

Skracanie okresu kredytowania i nadpłacanie kredytu myśle, że nie rózni się zbytnio miedzy sobą niczym jeśli zaoszczędzone tym sposobem pieniądze przeznaczymy na kolejne raty, tylko pytanie, czy w rzeczywistości będziemy faktycznie tą nadwyżkę przeznaczać na spłate tych rat…

Bardzo dobry wpis Panie Michale, niestety wzięliśmy kredyt we Frankach, ale po przewalutowaniu go udaje nam się go spłacać – a nawet nadpłacać raty. Ten wpis tylko utwierdził mnie w tym że dobrze robię!

Witaj,

Za ocene 6-ka – rata stała vs rata malejaca

Nie wiem jak mozna było to dodac – ale na pewno bedzie róznica jesli nadpłacimy kredyt który ma stałej raty i malejacej raty.

Chyba ze dodac osobny arkusz gdzie kazde moze wprowadzic rate.

ale i tak dziekuje za kalkulator!

Peter, a jaką ocenę wystawiłbyś mnie 😉 Rata stała vs. malejąca jest uwzględniona w kalkulatorze (poniżej) 🙂 Dodam tylko, że artykuł Michala był jedną z dwóch inspiracji do stworzenia takiego narzędzie…

http://wszystkoofinansach.pl/czy-warto-nadplacac-kredyt-hipoteczny/

Fajny artykuł. Mam jednak zastrzeżenia odnośnie polecania kantoru Alior Banku (reklama? :)). Używam Cinkciarza do wymiany EUR na PLN i przed chwilą sprawdziłem kurs sprzedaży 500 EUR.

Cinkciarz: 4,0522

Alior: 4,0487

Sprawdzane w odstępie kilku sekundowym. Sprawdziłem kilka razy (kurs rósł) i zawsze Cinkciarz miał lepszy kurs sprzedaży.

Do tego możesz użyć kod promocyjnego z opinie (praktycznie przy każdej tarnsakcji, prócz pierwszej) więc kurs rośnie o 0,004. Co przy 500e daje ~2zł. Jako że generalnie wymieniam więcej niż 1500 euro, zysk z użycia kodu przewyższa koszt przelewu SEPA, więc ewentualny argument, że zysk z lepszego kursu będzie zjedzony przez koszt przelewu odpada. Dla mniejszych kwot można porównywać, tylko że różnica będzie raczej minimalna.

A jak sprawdzić comiesięczne dopłaty do kredytu bo nie widzę takiej opcji…

Witam Cie Michale,

Chcialbym w tym miejscu poruszyc temat dotyczacy „niekorzystnego” kursu CHF dla polskich kredytobiorcow, ktory zostal naglosniony i napompowany przez media do monstrualnych rozmiarow. Sam rowniez posiadam taki kredyt wziety w momencie jego najwyzszej popularnosci, ale rowniez i w momencie najnizszego kursu CHF na przestrzeni ostatnich kilku lat, czyli w roku 2008. Decydujac sie na ta walute mialem jak najbardziej pelna swiadomosc tego, ze „nic nie trwa wiecznie”. Co mnie przekonalo, jak kazdego, to oczywiscie korzystne raty. Moze napisze konkretnie. Wzialem kredyt w wysokosci 85000 CHF na 30 lat, co przelozylo sie na miesieczna splate w przeliczeniu na zlotowki w wysokosci okolo 1000 PLN (dla porownania kredyt w PLN wiazal sie z rata okolo 1300 PLN miesiecznie). Z racji tego, ze mam stabilna prace, gdzie zarabiam wielokrotnosc w/w kwoty nie widzialem w tym problemu (niskim kursie CHF w momencie podpisywania umowy z bankiem) z pewnego prostego powodu – na miesieczna rate sklada sie marza banku+libor. Prosze zgadnac ile place miesiecznie w dniu dzisiejszym, gdy CHF oscyluje w granicach 4.00 PLN, a nie 2.20 PLN, jak to bylo w roku 2008?… Otoz miesieczna rata nadal wynosi 1000 PLN! Tak! Dokladnie tyle!. Dlatego nie bardzo rozumiem nakrecania calej spirali strachu przez media ukierunkowanej w strone zwyklych ludzi. Nie jestem analitykiem finansowym, ale na moje proste rozumowanie najbardziej stratny w tym momencie jest chyba bank, bo zamiast planowych odsetek wraz z zaciagnietym kapitalem, ktore bank mial ode mnie otrzymywac, zgodnie z przedstawionym mi harmonogramem w roku 2008, teraz 100% splacanej raty to jest sam kapital bez odsetek ze wzgledu na roznice w liborze sprzed kilku lat, a wartoscia obecna. Mam oczywiscie ta swiadomosc, ze gdybym chcial splacic kredyt w calosci, to zaplacilbym prawie dwukrotnosc tego, co wzialem w 2008 roku (biorac pod uwage zlotowki), ale sa przeciez inne rozwiazania. Najprostszym jest chyba zakup mieszkania za okolo 60% tego, co mialbym bankowi dac w zamian za uwolnienie sie od kredytu i to mieszkanie wynajac. Pieniadze otrzymane z wynajmu w calosci pokryja koszty kredytu, tak wiec bilans wychodzi zerowy nie biorac nawet pod uwage tego, ze za kilka lat bedziemy mieli dodatkowa nieruchomosc.

Dlatego wlasnie nie rozumiem tego calego zamieszania, naprawde. Zarabiasz i masz pieniadze na raty, nie ma sprawy, przeciez i tak placisz tyle samo, masz nagle wiekszy kapital – kup sobie nieruchomosc i ja wynajmij, bedziesz na plusie. Straciles prace – sorry, ale nie zaplacisz raty nawet wtedy, gdyby CHF znow wrocil do poziomu 2.20 PLN (a libor odpowiednio by sie zwiekszyl).

Prosze mnie poprawic, jesli blednie rozumuje. Pozdrawiam i przepraszam za brak polskich znakow.

Moim zdaniem błędnie rozumujesz.

1) nie jest na pewno to samo 1000 zł tylko trochę więcej (fakt, dużo więcej to nie jest)

2) w okresach przejściowych (kurs w górę + czekanie na zmianę oprocentowania) raty idą znacznie w górę

3) mając wolne zł nie opłaca Ci się nadpłacać kapitału jak w przypadku kursu 2,20 co jest dyskomfortem

Kredyt hipoteczny w euro na 20 lat bralam 10 lat temu.

Splacilam go po 5 latach.

Nie podpisywalam zadnego aneksu do umowy a splaty polegaly na nadplacie najblizszej obowiazujacej racie.

Np przy racie miesiecznej 1000 zl po nadpalcie 12000 zl teoretycznie przez rok nie musiala bym placic zadnych rat, albo w charmonogramie splat przenioslam sie o rok.

Czyli byla to zmodyfikowana wersja splaty ze skroceniem okresu finansowania, ktora bardzo mi odpowiadala.

Nie rozumiem dlaczego nikt o niej nie wspomina.

W praktyce wygladalo to tak, ze co roku dostawalam harmonogram splat i np

do maja 2016 rata 0 zl.

Czerwiec 2016 rata 1000 zl czesc kapitalowa 900zl odsatkowa 100zl.

Nadal placilam regularne raty ale mialam poczucie, ze w razie jakich kolwiek probemow moge sobie pozwolic na zaprzestanie splat, bez zadnych konsekwencji.

Pozwolilo mi to utrzymywac poduszke finansowa na nizszym poziomie, poniewaz moje koszty utrzymania nie uwzglednialy miesiecznej splaty kredytu.

Dzieki temu majac niestabilna sytuacje w pracy bylam w stanie splacic ten kredyt tak szybko.

Mieszkanie bylo wynajmowane i w razie problemow w pracy byli bysmy w stanie utrzymac sie z mezem z najmu.

Ta opcja rowniez pomaga w razie silnych wachan kursu.

Jesli sie ma nadplaty w razie duzych wzrostow kursu waluty mozna odlozyc zlotowki i odczekac az kurs spadnie.

Bo można nadpłacać na 2 sposoby (w przypadku mojego kredytu).

1. Nadpłata rat – o której mówisz. Np. płacisz raty za cały 2015 rok i możesz spłacać dalej lub nie przez ten rok, ale nie daje Ci to oszczędności na odsetkach. Choć z 2 strony ja tu widzę sposób na oszczędność bo zazwyczaj jest tak, że gdy kurs spada to zaraz libor podnoszą, ale korekta oprocentowania w banku nie jest natychmiastowa. Wtedy opłaca się zapłacić na zaś trochę rat (po niższym kursie i oprocentowaniu = mniej odsetek).

2. Nadpłata kapitału, o której pisze Michał – daje Ci oszczędność na odsetkach.

Witam,

Niedługo biorę kredyt hipoteczny, mam w związku z tym kilka pytań o nadpłatę. Przykładowo biorę 150 tys na 25 lat, rata około 770 zł/mc. Wiem, że będę nadpłacał (na razie boję się krótszego okresu).

1. bank pobiera automatycznie ratę kredytu z konta. Czy mogę „ręcznie” dokonywać nadpłaty?

2. Czy przy nadpłatach w wysokości 200 zł/mc potrzebny jest aneks do umowy?

3. Co jaki czas bank wystawia zestawienia rat? Skoro wpłacam więcej, to powinienem mieć niższa ratę (po jakimś czasie) niż zakładane 770 z, tak (przy takim samym okresie)?

4. Czy bank w każdej chwili może zażądać potwierdzenia zdolności kredytowej, nawet gdy wpłacam nadwyżki (pytanie z innej beczki). Czy tylko wymaga przy zawarciu aneksu skracającego/wydłużającego kredyt?

Odpowiedzi na Twoje pytania nie są możliwe bez znajomości banku.

Przeczytaj regulamin i umowę. Każdy bank ma nieco inne zasady.

Generalnie przy nadpłatach nie potrzeba aneksu.

Weź kredyt z ratami malejącymi, jeśli chcesz nadpłacać.

Ad.1 – najczęściej tak – potwierdź czy to bezpłatne w Twoim przypadku

Ad.2 – są dwie opcje rozliczania wcześniejszych spłat. ‚Domyślna’, bez zmiany okresu kredytowania – nie wymaga aneksu. ‚Specjalna’ – gdzie spłacasz kapitał ostatnich rat – może wymagać aneksu – do potwierdzenia w Twoim banku czy i na jakich zasadach realizowana są wcześniejsze spłaty.

Ad.3 – w opcji ‚Domyślna’ tak – w opcji ‚Specjalna’ nie.

Ad.4 – w umowie kredytu masz zapewne taki zapis. Bank może (a nawet musi zgodnie z Rekomendacjami/Prawem bankowym) mieć taką możliwość przy hipotecznym (umowa wieloletnia). To bardzo indywidualne przypadki z mojego doświadczenia.

Pogratulować! Bardzo szczegółowy, obszerny i wnikliwy wpis. Michale mam prośbę, jeśli będziesz miał chwilkę, czy mógłbyś napisać ile tak orientacyjnie czasu, zajmuje Ci stworzenie jednego wpisu?

Ad. np. ubezpieczenie niskiego wkładu, ubezpieczenie na życie kredytobiorcy, ubezpieczenie nieruchomości itp. Kwoty te liczone są najczęściej od salda niespłaconego zadłużenia.

Michale polecam usunąć z tego zestawienia ubezpieczenie nieruchomości, którego wartość powinna być zawsze zbieżna z wartością nieruchomości (a nie kapitałem do spłaty) i należy o to dbać. Zapisy o niedoubezpieczeniu i zasadzie proporcjonalnej wypłaty odszkodowania są powszechne w OWU nieruchomości.

posiadam wiele kredytow inwestycyjnych, z doswiadczenia, przy nadplatach polecam niezmienny czas kredytu, bo :

-kazdy kredyt powinien posiadac rate ktora jest „łatwa” do splacenia. jesli jest wyżyłowana, nalezy dazyc do jej zmniejszenia do kwoty bezpiecznej, czyli ja osobiscie polecam nadplacac zachowujac NIEZMIENNY CZAS KREDYTU, zmniejszy nam to rate, czyli odciazy miesieczny budżet, jesli rata stanie sie za mala, to z zaoszczedzonej roznicy mozna ponownie nadplacic. itd. itd. , a w razie ewentualnego braku plynnosci finansowej taka metoda uratuje nasze 4 litery w przyszlosci.

Identycznie robię ze swoim kredytem w CHF. Nawet jeśli państwo nie rozwiąże problemu to zostanę z ratą, która pozwoli mi przeżyć okres przy kursie CHF =6 PLN

Witam, blog czytam sporadycznie, co nie znaczy, że jak zaczynam robić jakieś ruchy finansowe to szukam w nim podpowiedzi. I tak. Właśnie spłaciłem kredyt hipoteczny w PKO w PLN. W umowie miałem koszt spłaty częściowej w wysokości 1,5% i całkowitej w wysokości 2%. Spłaciłem przed upływem 3 lat, tj. zgodnie z umową powinienem zapłacić prowizję…. Ale udało mi się to zrobić beż jakichkolwiek opłat. Już mówię jak. Znalazłem w szufladzie STARE pismo od banku zmieniające tabelę opłat i prowizji. Pisząc STARE mam na myśli 4 miesięczne. Napisane w nim było, że mogę nie zgodzić się ze zmianą tabeli i rozwiązać umowę w ciągu 30 dni. Tak też zrobiłem. A że informacja była wysłana zwykłym listem, na wniosku o rozwiązanie umowy kredytowej napisałem, że pismo otrzymałem 4 dni temu. PKO po swojej stronie nie mogło mi udowodnić, że dostałem wcześniej. Toteż wyrazili zgodę i po 30 dniowym okresie wypowiedzenia pobrali kwotę bez naliczenia kary za wcześniejszą spłatę. …TO TYLE. Wart próbować. Kilka tysięcy zostało w portfelu.

Witam,

kalkulator dla EUR coś mi nie działa, inna sprawa, że nie uwzględnia różnicy kursu z momentu wzięcia kredytu oraz aktualnego a to de facto jest kryterium opłacalności w przypadku kredytów walutowych.

Pozdrawiam,

Michał

Nadpłacam kredyt w chf, w tym roku za kazdą nadpłatę bank każe sobie płacić 100 zł. Przysyłali mi zwykle po każdej nadpłacie nowy harmonogram, oczywiście mailem. dzisiaj dowiedziałam się, ze beda pobierać 100 zł od kazdej transakcji. Dodam, ze spłacam juz 8 rok, więc byłam już wolna od wszelkich opłat. Normalne złodziejstwo…. zadam jeszcze pytanie, czy bez harmonogramu bedzie bez opłat 🙂

I tak co miesiąc mi przysyłają sms, ile mam wpłacić – taka przypominajka.

Nie musze chyba pisać, ze szalałam, jak się dowiedziałam, skandal poprostu….. ale i tak bede nadpłacać bez harmonogramu.

zapomniałam napisać, ze kredyt w złodziejskim Getin Banku

A niech mi ktos wytlumaczy jedna rzecz. Nadplacilismy kredyt hipoteczny suma 15000zl ze 150000zl. Nadplata w moim banku do 10% wartosci kredytu w pierwszych 3 latach odbywa sie bez prowizji. Faktycznie po nadplacie nie ma sladu prowizji, aneks do umowy wynosi 150zl, sciagna je po podpisaniu, natomiast wzieli kase za regularna splate kredytu, a dokladnie odsetki za regularna splate kredytu 233zl. Dzwonie i pytam sie co to jest. Przeciez nadplata jest poza harmonogramem, nadplacilem czysty kapital. Pani mowi, ze to odsetki od momentu zlozenia wniosku do sciagniecia mi z konta nadplaty. Odsetki naliczane sa dniowo i stad do czasu przygotowania aneksu 7 dni odsetki… O co w tym chodzi? Zapadalnosc raty jest na 26 kazdego miesiaca, a ze złożyłem wniosek o nadplate przed tym terminem to jakies odsetki.z gory dxieki za odp

Co mnie obchodzi ich przygotowanie aneksu do umowy, które trwa 7 dni, a ja musze pokryc jakies odsetki od regularnej splaty kredytu…

Hej,

Mam pytanie. Czy istnieje gdzieś na Twoim blogu jakiś arkusz, lub miałbyś chęć odpowiedzieć na moje pytanie/wątpliwość. Otóż zamierzam wziąć kredyt na 30 lat na 300000zł. Mam do wyboru raty równe (ok. 1350zł miesięcznie) lub malejące (pierwsze 3 raty bardzo wysokie: ponad 2000zł, 4-ta=ok.1700 i potem sukcesywnie spada o parę złotych na miesiąc). Zastanawiam się która z opcji będzie dla mnie korzystniejsza w przypadku gdybym chciał nadpłacać kredyt o ok. 20000-30000zł rocznie. Dodam, że maksymalną akceptowalną dla mnie wysokością raty jest 1700zł a optymalną (tzn nie obciążającą mnie w sposób znaczny i pozostawiającą komfort psychczny) ok 1300zł.

Pozdrawiam!

Wchodzi w życie ‚Ustawa o kredycie hipotecznym’. Korzystniejsze stają się warunki nadpłaty kredytu (prowizja obowiązuje tylko przez 3 lata, dodatkowo w ograniczonej ustawowo wysokości). Ktoś jest w stanie odpowiedzieć czy wpływa to też na już udzielone kredyty?

Witam,

mam zaciągnięty w 2008 roku kredyt w CHF. Raty odsetkowe mam bardzo niskie i zastanawiam sie nad nadpłatami raty aby skrócić okres kredytowania.

Kupuje w kantorze internetowym walutę i zastanawiam sie czy jak kursy bedą korzystne i kupiłabym wiecej CHF to czy bedzie mi sie to opłacać…

Generalnie szukam kancelarii która zajmie się sprawą kredytów frankowych ale hmm powiem szczerze że chcą bardzo duże pieniądze w stosunku do tego co można wygrac a też nie ma gwarancji że wygrają a koszty trzeba ponieść.

Nie ukrywam ze rata kredytowa jest znacznym obciażeniem w moim budżecie dlatego cały czas myśle co zrobić w tej kwestii.

Może jakieś podpowiedzi?

Sprzedać mieszkania nie sprzedam bo bym dużo na tym straciła..

Witam. Taka porada dla wszystkich, którzy mają kredyt w walucie, a w umowie prowizję za wcześniejszą, całkowitą spłatę kredytu i spłacają w złotówkach, czyli nie podpisali jeszcze z bankiem aneksu umożliwiającego spłatę w walucie.

Przy takiej operacji Bank zwykle przelicza kwotę spłaty po kursie sprzedaży z dnia transakcji. Ale można wykonać następujący manewr. W dniu spłaty idziemy do Banku, aby wydać pisemną dyspozycję całkowitej spłaty. Zakładamy w Banku rachunek walutowy (z którego nastąpi spłata). Prosimy o wynegocjowanie przez pracownika Banku kursu, po którym złotówki będą przeliczone przy przelaniu pieniędzy na rachunek walutowy. Powinno się udać uzyskać co najmniej kurs średni z danego dnia. Zwykle daje to jakieś 6-8 groszy mniej, co przy kwotach 6-cio cyfrowych daje oszczędności rzędu kilku lub nawet kilkunastu tysięcy złotych. Być może uda się tym sposobem sfinansować prowizję Banku?

Polecam spróbować. Mnie się udało. 🙂

Cześć, bardzo fajny artykuł!

Pytanie, czy kalkulatory które zamieszczasz mogą posłużyć także w przypadku kredytu z ratami malejącymi?

Pozdrawiam

Piotr

Cześć, niestety kalkulator nie działa z Open Officem, wszędzie pojawiają się #ARG. Np pole C47 z wpisem =$’Standardowa spłata’.D7 generuje taki błąd.

Potwierdzam – mam to samo

Jest pewien odnośnik do tabeli37 – niestety arkusz nie ma dostępu

Świetny artykuł i nic nie stracił na aktualności po 4 latach! Sam obecnie się zastanawiam nad opłacalnością nadpłacania kredytu, tylko, że rozważam regularną nadpłatę np. 500zł miesięcznie przy prowizji za nadpłatę 1% przez 3 lata. Taki scenariusz już nie do końca pasuje do arkusza. Jak myślicie, opłaca się, czy lepiej odkładać te pieniądze i czekać aż miną 3 lata?

robię symulację 28 lat i 15 lat rata 2700 zł i 4000 zł . po 60 ratach nadpłacenie 60×1300 zł wychodzi gorzej i mam więcej do spłaty niż płacąc po 4000 tys.miesięcznie. wiecej kapitału w tej racie jest spłacane niż te 1300 zł ok ok 1600 zł . gdzie popełniam błąd? symulacja na plikach załączonych do artykułu 550 tys PLN

W obecnej sytuacji nie ma sensu dokonywać nadpłat. W kredytach ze starego porftela należy pozywać bank, unieważniać kredyt z teorią dwóch kondykcji.

Nadpłata a zmiana stóp procentowych.

Cześć, w marcu/kwietniu 2020 spadły stopy procentowe/WIBOR, jednak mój bank zwleka z obniżeniem raty (bo w umowie pewnie WIBOR-6M albo 1R itp.)

Czy warto teraz nadpłacać kredyt, czy jednak czekać aż bank obniży raty ze względu na zmianę oprocentowanie referencyjnego? Nie wiem czy ta zmiana będzie miała na wpływ

(zakładam że nadpłata idzie w pierwszej kolejności na spłatę kapitału? bo jeżeli szłaby na odsetki tu chyba lepiej poczekać ?)