Tytułowe pytanie zadaje sobie zapewne każda osoba spłacająca kredyt hipoteczny i dysponująca dodatkowymi pieniędzmi. Odpowiedź na to pytanie nie jest łatwa, ale znając parametry kredytu hipotecznego oraz indywidualne preferencje (i możliwości!) osoby zainteresowanej nadpłacaniem rat, da się to policzyć.

W tym artykule odpowiadam na pytanie czy warto nadpłacać kredyt mieszkaniowy udzielony w złotówkach. Na warsztat biorę kredyt udzielony w programie “Rodzina na swoim”, w ramach którego państwo finansuje kredytobiorcom 50% kwoty odsetek od kredytu przez okres pierwszych 8 lat jego trwania. Do rozpracowania takiego kredytu zachęcił mnie Marcin, który przysłał mi e-mail opublikowany poniżej.

Od razu zapowiem, że planuję publikację kolejnego artykułu, w którym zastanowię się nad opłacalnością nadpłacania kredytu udzielonego w walucie. Szczegóły takiego kredytu udostępniła mi Kasia wraz z pytaniem czy dzięki nadpłatom bardziej opłaca się skracać okres kredytowania czy zmniejszać wysokość przyszłych rat. A tymczasem przejdę do analizy kredytu Marcina…

Ten artykuł dał mi nieźle w kość. Jak na razie, jest to zdecydowanie najbardziej czasochłonny artykuł, jaki ukazał się na moim blogu 🙂 Jeśli cokolwiek będzie w nim dla Ciebie niezrozumiałe, to nie wahaj się dać mi o tym znać w komentarzu. Zależy mi na tym, by przedstawione informacje i arkusze, umożliwiły Ci samodzielne analizowanie opłacalności nadpłacania Twojego kredytu hipotecznego (o ile go posiadasz).

A jeśli w załączonych arkuszach znajdziesz jakieś błędy, to też daj mi proszę znać. Działam w dobrej wierze, ale mi również przytrafiają się wpadki. Niczego w tym artykule nie próbuję udowodnić. Analizuję konkretny przypadek z nadzieją, że pokazanie przebiegu takiej analizy, będzie dla Ciebie wartościowe.

Mój doradca nie chce mi pomóc…

Marcin przesłał mi takiego e-maila:

Cześć

Mam pewien problem, którego nie jestem w stanie rozwiązać samemu a „doradca finansowy” który mi sprzedał kredyt hipoteczny nie bardzo kwapi się do pomocy i wręcz twierdzi, że nie ma potrzeby wykonywania tego typu obliczeń.

Mój problem jest następujący:

Mam kredyt hipoteczny w PLN na 20 lat w ramach programu „rodzina na swoim”. W chwili obecnej do spłaty zostało mi 195k PLN. Rata oscyluje w granicach 950 PLN/m-c. Oprocentowanie na chwilę obecną to 5,48%.

Mój problem polega na tym, że nie potrafię obliczyć czy opłaca się nadpłacać ten kredyt. Na chwilę obecną dysponuję gotówką ok. 120k PLN ulokowaną na koncie oszczędnościowym i lokatach.

Czy potrafiłbyś mi napisać albo dać namiary na jakąś aplikację, która jest w stanie mi pomóc?

Czytałem tematy o kalkulatorze finansowym ale jakoś nie bardzo mi wychodzi policzenie tych wartości.

Dzięki za wszelką pomoc i życzę powodzenia w dalszym prowadzeniu bloga bo jest to kawał świetnej roboty.

Szczerze mówiąc nie był to pierwszy e-mail, który otrzymałem, z pytaniem “czy opłaca się nadpłacać kredyt hipoteczny?”. Żeby pomóc Marcinowi musiałem uzyskać dodatkowe informacje związane z kredytem (przy okazji dziękuję Ci Marcinie za dobrą współpracę). W skrócie podsumowuję najważniejsze ustalenia poniżej:

- Marcin spłaca kredyt od 2 lat.

- Wyjściową kwotą kredytu było ok. 208 000 zł

- Oprocentowanie kredytu “startowało chyba z poziomu 6,4%”. Obecnie wynosi 5,48%.

- Obecna rata kredytu to ok. 950 zł / m-c, przy czym Marcin spłaca kredyt w programie “Rodzina na swoim”, co oznacza, że przez pierwsze 8 lat spłacania kredytu, płaci on zaledwie połowę odsetek od kredytu.

- Marcin twierdzi, że rata jest zupełnie nieodczuwalna w budżecie domowym i że może nadpłacać ile chce.

- Marcin twierdzi, że może nadpłacić kredyt jednorazowo lub po trochu w ratach.

- Kwota maksymalnej deklarowanej przez Marcina jednorazowej nadpłaty, to 100 000 zł.

- Aktualnie Marcin ma lokaty na 6,5% rocznie oraz część środków zdeponowanych na 6% oraz mniej.

Sprawdź również: Czy i kiedy opłaca się zapłacić prowizję za wcześniejszą spłatę kredytu hipotecznego? – kalkulator dla CHF, EUR i PLN

Psychologiczny ciężar kredytu

Marcin nie wygląda na osobę szczególnie zestresowaną faktem posiadania kredytu hipotecznego. Jak sam pisze “Bardziej mi chodzi o wymiar wieloletni opłacalności utrzymywania tego kredytu”. Zanim przejdę jednak do analizy opłacalności nadpłacania rat, to podzielę się kilkoma przemyśleniami dotyczącymi kredytów hipotecznych oraz emocji z nimi związanymi.

Z jednej strony kredyt hipoteczny jest najtańszą formą pożyczki dostępną na rynku. Tylko studenci mogą liczyć na “tańszy pieniądz” w postaci kredytów studenckich. Można stwierdzić, że każdy kto bierze kredyt hipoteczny i tak jest w daleko bardziej komfortowej sytuacji niż posiadacze wyżej oprocentowanych pożyczek – o pożyczkach w parabankach nie wspominając.

Ale co by jednak dobrego o kredycie hipotecznym nie mówić, to prawda jest taka, że taka wieloletnia pożyczka z banku ma swój koszt. Większość rodaków bierze długoterminowe kredyty hipoteczne, np. na 30 lat albo i więcej, często bez wkładu własnego lub z wkładem na minimalnym poziomie, co pozwala instytucjom finansowym zarabiać dodatkowe pieniądze, np. na “ubezpieczeniu niskiego wkładu”. Dodatkowo często banki wymagają także dodatkowego ubezpieczenia na życie kredytobiorcy (kolejne opłaty), ubezpieczenia nieruchomości (kolejne opłaty) oraz zakupu dodatkowych produktów finansowych w ramach za obietnicę niższej marży.

To wszystko, w połączeniu z ewentualnym ryzykiem kursowym i nieprzewidywalnością referencyjnych stóp procentowych (WIBOR, LIBOR itd.) w dłuższym okresie czasu, powoduje, że wysokość przyszłych rat kredytowych także jest nieprzewidywalna. A to z kolei przekłada się na samopoczucie wielu kredytobiorców, którzy z kredytem czują się po prostu źle i niepewnie. Kredyt dla wielu osób jest pętlą u szyi, znacznie ograniczającą swobodę decyzji i wyborów życiowych, np. w zakresie zmiany pracy, podjęcia dodatkowego ryzyka w postaci własnej działalności gospodarczej itp.

Nic więc dziwnego, że w przypadku pojawienia się dodatkowych środków finansowych, zastanawiamy się jak w najsprytniejszy sposób pozbyć się kredytu lub przynajmniej skrócić czas jego spłaty. Im dłuższy bowiem kredyt – tym wyższe jego koszty. Dokładne obliczenia – za chwilę 🙂

Ale są też osoby, które nachodzi następująca refleksja: a może nie warto pozbywać się nadwyżek gotówkowych – nawet jeśli się pojawią? Może lepiej, skoro już posiadamy kredyt hipoteczny, wykorzystywać pojawiające się nadwyżki do zbudowania naszej finansowej “poduszki bezpieczeństwa” na wypadek nieprzewidzianych komplikacji w życiu? W takim przypadku moglibyśmy regularnie spłacać kredyt korzystając z odłożonych pieniędzy – nawet wtedy, gdy chwilowo brakuje nam przychodów. Czy to się opłaca, gdy oprocentowanie lokat spada? Zaraz to sprawdzimy.

Zobacz także: Jak wybrać kredyt hipoteczny

Opłaty za wcześniejszą spłatę kredytu

Nawet jeśli mamy dodatkowy zastrzyk gotówki, to warto dobrze zastanowić się czy i w jakim stopniu nadmiarowe środki przeznaczyć na nadpłacenie rat kredytowych. Banki starają się zazwyczaj zabezpieczyć przed zbyt wczesną spłatą kredytu – one zarabiają m.in. na odsetkach. A w przypadku kredytów jest tak, że najwięcej odsetek płaci się w pierwszych latach ich spłacania (szczegóły w załączonych plikach Excel).

Informację o wysokości “karnych opłat” z tytułu zbyt wczesnej spłaty kredytu, można każdorazowo znaleźć w umowie kredytowej. Niektóre banki przez pierwsze 3 lata trwania kredytu pozwalają go spłacić tylko częściowo (np. nie więcej niż 30%). Inne pobierają obowiązkową prowizję za spłatę nawet części zadłużenia przed upływem 3 lat, np. 2% prowizji od kwoty kapitału kredytu pozostałego do spłaty. Zazwyczaj po okresie 3-5 lat (w zależności od banku) kredyt można spłacić nawet w całości bez żadnych dodatkowych opłat z tego tytułu.

Przy czym zawsze warto kreatywnie poszukiwać rozwiązań. Przykładowo: bank PKO BP umożliwiał kiedyś bezkarną spłatę części kredytu (nawet dopiero wziętego), ale w przypadku zbyt szybkiej spłaty całego kredytu – pobierał dodatkową prowizję. Wystarczyło jednak spłacić “tylko” 99% kwoty, by załapać się na warunki spłaty bez dodatkowych konsekwencji. Dlatego koniecznie musisz poznać warunki swojej umowy kredytowej 🙂

Dwa możliwe skutki nadpłacania rat

Mało kogo stać na natychmiastową spłatę całego kredytu, więc – tak jak pisał do mnie Marcin – zastanowimy się nad sensownością nadpłacania rat kredytu. Ale zanim do tego przejdę, to chcę poruszyć jeszcze jeden aspekt – przedstawić dwa alternatywne scenariusze, które mogą wydarzyć się w wyniku jednorazowego lub systematycznego nadpłacania rat.

W każdym scenariuszu wpłacenie do banku nadmiarowych środków spowoduje obniżenie kwoty kapitału kredytu, a więc kwoty naszego zobowiązania na rzecz banku. W standardowym scenariuszu stosowanym przez banki (UWAGA: znowu odeślę Cię do Twojej umowy kredytowej żebyś potwierdził to co piszę) po nadpłaceniu rat nie skróci Ci się okres kredytu. Bank po nadpłacie przeliczy wysokość Twoich przyszłych rat (zmniejszy je), ale okres kredytowania pozostanie taki sam. W ten sposób nadpłacać możesz kredyt do woli (aż do jego całkowitego spłacenia), ale nie osiągniesz maksymalnych oszczędności na łącznej kwocie kosztów kredytu. UWAGA: sprawdź czy Twój bank nie wymaga uprzedniego poinformowania go o każdej planowanej nadpłacie kredytu!

U podstaw drugiego scenariusza leży przeświadczenie, że skoro dotychczas spłacałeś kwoty rat kredytowych w wysokości np. 1000 zł miesięcznie, i skoro miałeś pieniądze na nadpłacenie kredytu, to pewnie nadal mógłbyś spłacać kolejne raty w wysokości 1000 zł / m-c 🙂 W takim przypadku tak naprawdę zainteresowany będziesz nie tyle zmniejszeniem wysokości rat, co szybszą spłatą kredytu – po to by zmniejszyć łączne odsetki płacone na rzecz banku. Drugi scenariusz przewiduje właśnie, że rata pozostanie na z grubsza niezmienionym poziomie, ale skróci się okres kredytowania. Niestety ten wariant wymaga zazwyczaj aneksowania umowy kredytowej w banku, co może się wiązać z dwoma negatywnymi aspektami:

- Koniecznością wniesienia jednorazowej opłaty, np. w wysokości 200 zł za każde aneksowanie umowy (sprawdź umowę!)

- Ryzykiem, że bank będzie chciał ponownie zweryfikować Twoją zdolność kredytową, w momencie aneksowania umowy (z perspektywy banku jest to zmiana warunków kredytowych i regulacje wewnętrzne banków, jak i organu nadzorczego w postaci KNF, mogą wymagać takiej weryfikacji)

Od razu więc widać, że w przypadku zainteresowania skróceniem okresu kredytowania, lepiej taką operację wykonywać raz na jakiś czas, a nie co miesiąc 🙂

Podsumowując: jeśli zależy Ci przede wszystkim na obniżeniu całkowitych kosztów kredytu, to lepszym rozwiązaniem jest utrzymanie wysokości raty stałej przy jednoczesnym skróceniu okresu kredytowania.

Założenia dodatkowe i metoda obliczeń

Zakładam, że podstawowym celem analizy jest znalezienie takiego wariantu nadpłacania kredytu, który spowoduje, że sumaryczny koszt kredytu (koszt kapitału + koszt odsetek) będzie jak najmniejszy. Nie zastanawiam się przy tym, czy Marcin potrafi zainwestować posiadaną gotówkę w taki sposób, by jego inwestycje zawsze “wygrywały” z oprocentowaniem kredytu. Pod uwagę biorę wyłącznie wpłacenie przez Marcina pieniędzy na lokatę bankową. W analizie założyłem, że nominalne oprocentowanie lokaty wyniesie 5% rocznie. Jeśli uważasz je za zbyt duże/niskie, to możesz samodzielnie zmodyfikować załączone do artykułu kalkulatory.

Żeby przeanalizować opłacalność nadpłacania kredytu mieszkaniowego, trzeba po prostu porównać całkowite koszty kredytu wraz z odsetkami w różnych scenariuszach nadpłacania. Dodatkowo trzeba również przeanalizować, ile Marcin zarobiłby na odsetkach, gdyby dodatkowe fundusze wpłacił na lokatę bankową zamiast przeznaczać je na nadpłatę kredytu. Przypominam, że analizuję tylko takie alternatywy. Jeśli Ty potrafisz zainwestować gotówkę w lepszy sposób uzyskując wyższe stopy zwrotu niż z lokaty bankowej, to po prostu zmień założenia w załączonych Excelach.

- Poniżej znajdziesz 3 pliki Microsoft Excel:

- Wariant I, czyli harmonogram spłaty kredytu, w którym każda nadpłata redukuje wysokość przyszłych rat, ale jednocześnie nie skraca okresu kredytowania

- Wariant II, czyli harmonogram spłaty kredytu, w którym nadpłaty NIE REDUKUJĄ wysokości raty, ale przekładają się na skrócenie okresu kredytowania (ten wariant może wymagać zawarcia aneksu do umowy kredytowej)

- Porównanie obydwu wariantów wraz z kilkoma wariantami nadpłacania

- W obydwu wariantach przedstawiam kilka sposobów dokonywania nadpłat (na kolejnych zakładkach arkusza):

- Standardowy harmonogram kredytu bez nadpłacania rat

- Harmonogram z jedną dużą nadpłatą dokonywaną obecnie, czyli na początku 3-ego roku kredytu Marcina.

- Harmonogram z jedną dużą nadpłatą, ale dokonywaną nie teraz, lecz pod koniec 8-ego roku kredytu – wtedy, gdy kończyć się będą dopłaty do odsetek w ramach programu “Rodzina na Swoim”

- Harmonogram z systematycznym nadpłacaniem co miesiąc dodatkowego 1000 zł aż do końca 8-ego roku kredytu

- Poza tym w arkuszach znajdują się zakładki, na których policzone jest oprocentowanie lokaty rocznej, z uwzględnieniem procentu składanego. Wszystkie kwoty odsetek z lokaty podaję już po opodatkowaniu (po “podatku Belki”).

- Marcin deklarował, że może nadpłacić nawet 100 000 zł. W obliczeniach przyjąłem mniejszą kwotę – 72 000 zł. Pozostałą kwotę traktuję jako dodatkową “poduszkę bezpieczeństwa”, którą Marcin powinien dysponować na wypadek nieprzewidzianych zdarzeń (utrata pracy, choroba, wypadek losowy itp.) Ta kwota 72 000 zł może być nadpłacona jednorazowo lub w ratach po 1000 zł przez okres 6 lat.

Wszystkie obliczenia zawarte są w poniższych arkuszach. Kilka uwag odnośnie ich użycia:

- Nie traktuj proszę tych arkuszy jako jedyny możliwy wariant. Eksperymentuj, zmieniaj dane. Arkusze mają na celu przedstawić przykładowe kalkulacje, ale można je również wykorzystać do tworzenia własnych analiz.

- W arkuszu przedstawiającym wariant II, w żółtych polach w kolumnie “Cała rata”, możesz samodzielnie wpisać wysokość raty, jaką chcesz płacić. Dobrze byłoby żeby była ona nie mniejsza niż podstawowa kwota raty Twojego kredytu.

- W dowolny sposób możesz zmieniać oprocentowanie kredytu dla każdej z rat (kolumna “Oprocentowanie”), np. zgodnie z aktualizowaniem stóp referencyjnych.

- Arkusze mogą zawierać błędy w formułach – traktuj je więc wyłącznie poglądowo 🙂

Pobierz załączniki do artykułu

Analiza kredytu Marcina w ramach programu „Rodzina na swoim”. Arkusze umożliwiają również przeanalizowanie zwykłych kredytów złotówkowych (poza RNS).

Wnioski: Kiedy nadpłacanie kredytu “Rodzina na swoim” się opłaca?

To make the long story short :-): dane dotyczące wysokości odsetek i potencjalnych przychodów z lokaty, zawarłem w tabelkach zbiorczych. Analizę przeprowadzam dla następujących opcji nadpłacania rat kredotowych:

- Opcja 0 = zwykły kredyt, nic nie nadpłacamy. Podaję ją jako poziom odniesienia do analizy potencjalnych oszczędności pozostałych opcji 🙂

- Opcja 1 = nic nie nadpłacamy. Kwotę, która mogłaby zostać przeznaczona na nadpłatę (72 000 zł) Marcin wpłaca na lokatę oprocentowaną na 5% rocznie na cały okres kredytowania (pozostałe 18 lat). Dzięki długiemu okresowi lokaty tu zaczyna nam ładnie działać efekt procentu składanego.

- Opcja 2 = jednorazowa nadpłata kredytu kwotą 72 000 zł na początku 3-go roku kredytu.

- Opcja 3 = jednorazowa nadpłata kredytu kwotą 72 000 zł, ale dopiero po 8 latach kredytu, gdy skończą mu się dopłaty z programu RNS. Do tego czasu (6 lat) kwota 72 000 zł pracuje na lokacie na 5% rocznie.

- Opcja 4 = nadpłata kredytu co miesiąc kwotą 1000 zł przez 6 lat (do końca RNS). W sumie Marcin nadpłaci 72 000 zł, ale w tym wariancie zakładamy, że nie jest w stanie nadpłacić tej kwoty jednorazowo.

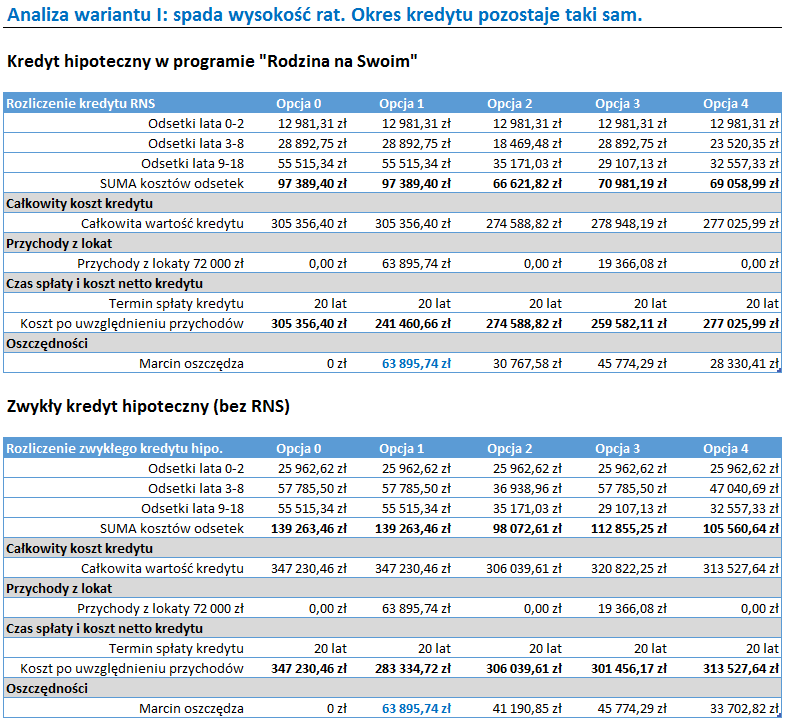

Najpierw przeanalizujmy wariant I, czyli ten, w którym okres kredytowania pozostaje taki sam i zmienia się tylko wysokość rat. Od razu przedstawiam kalkulacje dla kredytu w programie “Rodzina na swoim” oraz bez RNS.

Jak widać, jeśli nie zmienia się czas trwania kredytu (czyli jeśli Marcin nie będzie aneksował umowy kredytowej), to najbardziej opłacalnym dla Marcina wariantem jest wpłacenie nadwyżek finansowych na lokatę – czyli opcja 1. Da to większe korzyści niż nadpłacanie kredytu w dowolny sposób. W skali całego kredytu Marcin może zaoszczędzić w ten sposób 63 895,74 zł. I jednocześnie będzie miał dostęp do lokaty, na której leżeć będzie 72 000 zł powiększane o coraz większe odsetki. Ja widzę w tym scenariuszu same plusy. Nie dość, że jest to najtańsza opcja, to Marcin będzie miał również możliwość dostępu do środków z lokaty w przypadku sytuacji awaryjnych.

Oczywiście w miarę zmniejszania się oprocentowania lokat i ew. wzrostu oprocentowania kredytu, wyliczenia mogą się zmieniać. Ale raczej jeśli wzrastają stopy referencyjne (WIBOR), to wzrasta zarówno oprocentowanie kredytu, jak i lokat. Dla jasności: kompletnie pomijam w ten analizie inflację i realną wartość pieniądza za jakiś czas 🙂

Ale zanim okrzykniemy ten wariant jednoznacznie najlepszym, to warto wziąć jeszcze pod uwagę całkowity koszt kredytu, który po uwzględnieniu przychodów z lokaty wynosi 241 460,66 zł. Zobaczymy za chwilę na ile zmieni się ta kwota, jeśli Marcin wybrałby wariant z aneksowaniem umowy i skróceniem okresu kredytowania.

Z powyższej tabelki wynika również, że w przypadku zwykłego kredytu hipotecznego (poza “Rodziną na swoim”), także najbardziej opłacalne… jest zatrzymanie pieniędzy na lokacie i nie-nadpłacanie kredytu. Ciekawostka, prawda? Zwykłą lokatą na 5% rocznie udaje się pokonać oprocentowanie kredytu hipotecznego.

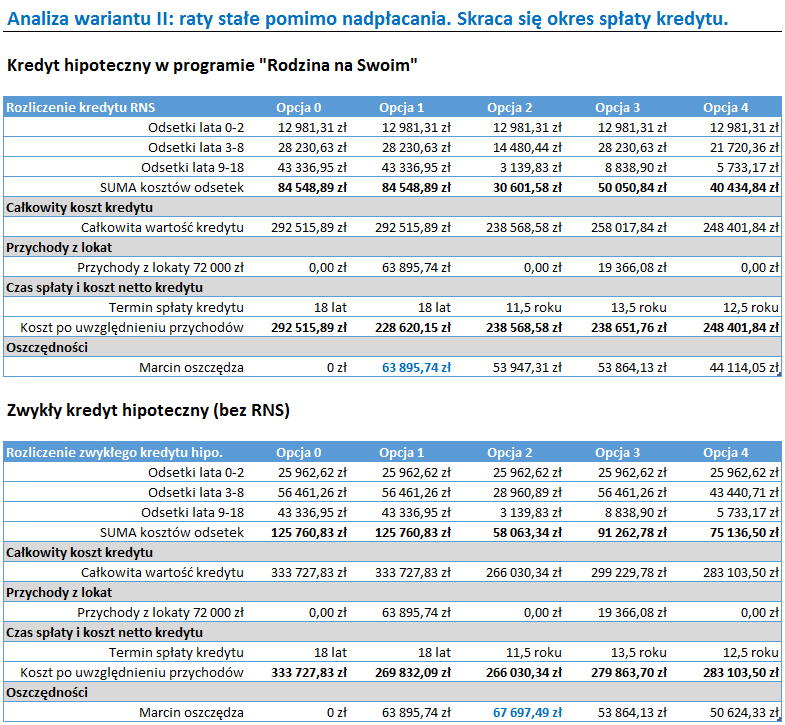

No to przeanalizujmy teraz drugi wariant wymagający aneksowania umowy w celu skrócenia okresu kredytowania.

Ten wariant jest o tyle fajny, że premiuje nadpłacanie kwot rat w postaci skrócenia okresu kredytowania. Ma to automatycznie wpływ na redukcję odsetek (szybciej spłacany jest kapitał, a więc odsetki z miesiąca na miesiąc są coraz niższe). Minusem tego wariantu jest konieczność aneksowania umowy kredytowej.

Z tabeli wynika, że dzięki nadpłacaniu rat można skrócić okres kredytu z 20 lat do nawet 11,5 roku. W przypadku kredytu Marcina z finansowego punktu widzenia najlepszą opcją nadal pozostaje wpłacenie pieniędzy na lokatę (opcja 1) i… nie nadpłacanie kredytu. Kwota oszczędności w tym przypadku będzie taka sama jak w wariancie I (63 895,74 zł), ale w kwotach bezwzglednych koszt kredytu, po uwzględnieniu przychodów z odsetek, wyniesie 228 620,15 zł. Dla przypomnienia: w wariancie I kwota ta wynosiła 241 460,66 zł, a więc była o 12 841 zł wyższa.

Widać też wyraźnie, że w zasadzie bez różnicy jest czy Marcin nadpłaciłby 72 000 zł jednorazowo już teraz (opcja 2), czy dopiero po 8 latach wraz z końcem “Rodziny na swoim”(opcja 3). Dzięki temu, że połowę odsetek aż do 8-ego roku kredytu finansuje mu państwo (czytaj: my wszyscy podatnicy mu to finansujemy ;-)), Marcin może zarabiać na lokatach bankowych.

Gdyby Marcin miał zwykły kredyt (bez RNS), to w tym wariancie najlepsze dla niego byłoby jak najwcześniejsze, jednorazowe nadpłacenie dużej kwoty (opcja 2) – czyli zapłata 72 000 zł na początku 3-ego roku kredytu. Dzięki takiej operacji okres kredytu uległby skróceniu do 11,5 roku i jednocześnie na całym kredycie Marcin zaoszczędziłby 67 697,49 zł.

Ale trzeba też zauważyć, że bardzo konkurencyjnie wygląda jednak trzymanie kwoty 72 000 zł na lokacie (opcja 1), które jest droższe od opcji 2 o ok. 3800 zł w skali całego kredytu. Opcja 1 daje poczucie bezpieczeństwa finansowego (mamy środki pod ręką) jednocześnie generując odsetki z lokaty. Minusem jest dłuższy okres kredytowania, który w tym przypadku wynosi 18 lat oraz dodatkowy koszt kredytu.

Sprawdź również: Kalkulator frankowicza

Wcześniejsza spłata kredytu – czy nadpłacać kredyt?

Najważniejszy wniosek, który płynie z całej tej analizy, jest taki, że Marcinowi kompletnie nie opłaca się nadpłacać kredytu przez pierwsze 8 lat kredytu. A wszystko to dzięki programowi “Rodzina na swoim”. Najlepiej gdyby ewentualną nadpłatę wykonał tuż po zakończeniu tego okresu. A jeszcze lepiej byłoby gdyby po prostu udało mu się spłacić wtedy cały kredyt 🙂

W analizie założyliśmy, że Marcin trzymać będzie pieniądze na lokacie bankowej oprocentowanej nominalnie na 5%. Gdyby tylko Marcinowi udało się zainwestować przynajmniej część pieniędzy w inny sposób uzyskując wyższe stopy zwrotu, to mógłby liczyć na jeszcze większe oszczędności.

Oczywiście, z drugiej strony, jeśli Marcin nie ma pomysłu jak pomnażać oszczędności i do tego dyskomfortowo czuje się z kredytem, to lepiej dla jego psychiki będzie jeśli nadpłaci kredyt już teraz. Nie musi zrobić na tym dobrego interesu (per saldo straci na takiej operacji), ale przynajmniej będzie czuł się lepiej 🙂

Faktem jest, że nasze emocje bardzo często determinują nasze podejście do finansów i do kredytów. Każdy ma inną wrażliwość i inne priorytety, i jest to zupełnie normalne. Weź zatem moje arkusze i zastanów się nie tylko nad tym czy dany wariant jest dla Ciebie dobry z finansowego punktu widzenia, ale także na ile potrafisz sobie poradzić z perspektywą utrzymywania przez kilkadziesiąt lat kredytu, którego po prostu możesz nie akceptować emocjonalnie.

Walentynki

Dzisiaj Walentynki więc przy tej okazji chcę Cię wirtualnie objąć (taki klasyczny “misiek”) i podziękować za to, że czytasz mojego bloga 🙂 Mam nadzieję, że ten artykuł jest dla Ciebie dobrym prezentem 🙂 Jeśli trafiłem i rzeczywiście tak jest, to mam do Ciebie prośbę o spełnienie przynajmniej jednego punktu z poniższej listy:

- Oddaj swój głos na jeden z blogów biorących udział w konkursie “Blog o oszczędzaniu 2012” (niekoniecznie mój, ale będzie mi miło 🙂 jeśli to zrobisz)

- Kliknij “Lubię to” w boxie Facebooka w prawej kolumnie bloga (gdzieś dużo, dużo wyżej niż miejsce, w którym teraz czytasz).

- Jeśli jeszcze nie subsrybujesz newslettera mojego bloga, to proszę rozważ zapisanie się na niego (formularz rejestracji znajdziesz poniżej artykułu).

- Jeśli sądzisz, że wiedza przedstawiona w tym artykule może się przydać Twoim znajomych, to proszę – koniecznie prześlij im link do tego artykułu.

- A jeśli masz dobre sugestie dotyczące optymalizowania kosztów kredytów hipotecznych, to proszę podziel się tą wiedzą w komentarzu.

Gorąco pozdrawiam!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 191 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

takiego „case study” jeszcze nie widziałem – pełen szacunek za zaangażowanie i chęć analizy w najdrobniejszych szczegółach. Twoja analiza utwierdziła mnie w tym co podejrzewałem, że całkowita spłata w momencie upłynięcia 8 lat kredytu jest najsensowniejsza.

Dodam, że z tytułu tego kredytu nie ponoszę już żadnych dodatkowych kosztów oprócz bandyckiej opłaty z konto – 25PLN/m-c – (stawiam browar pierwszemu, który zgadnie w jakim banku mam kredyt:)) Wszystkie produkty, które mi sprzedano przy okazji zawierania umowy kredytowej już zlikwidowałem.

A teraz jeszcze 2 zdania dotyczące nieistniejącej już RnS zwanej też Developer na Swoim itp:) Jak widać jestem beneficjentem tego programu i zdaję sobie sprawę, że tak naprawdę to całe pracujące społeczeństwo dorzuca mi się do raty. Nie mniej jednak grzechem było nie skorzystać z tego programu. Dla osoby średnio-zamożnej, która w zamyśle twórców RnS raczej nie miała być „targetem” to był świetny pomysł na tani kredyt hipoteczny bez stresu walutowego (frank/euro).

Jeszcze raz napiszę, że jestem pod ogromnym wrażeniem Twojego profesjonalnego podejścia do tematu i chęci pomocy. Jeżeli będę mógł jakoś wesprzeć Twoje projekty to z miłą chęcią to zrobię.

Gdyby pojawiły się pytania dotyczące szczegółów rat itp to Michał posiada wszystkie informacje i może je bez przeszkód upublicznić.

Pozdrawiam serdecznie i jeszcze raz – jak to mawia młodzież – re5pect 🙂

Hej Marcinie,

Cieszę się, że mogłem się z Twoim przypadkiem zmierzyć. Jak widzisz zabrało mi to dosyć dużo czasu, ale myślę, że materiał może być przydatny dla wielu osób 🙂

Pomimo, że nie jestem beneficjentem RNS, to mam następujące stanowisko: skoro rządzący taki program uruchomili, to należało z niego korzystać i już. Tym razem Ty się załapałeś na dofinansowanie, a przy jakimś innym pomyśle ktoś inny się załapie na jakieś inne bonusy od państwa i Ty również będziesz je finansował. Tak to już jest i nie ma się co zżymać. Ja osobiście cieszę się, że ileś osób w gorszej sytuacji finansowej niż moja może mieszkać w swoim mieszkaniu dzięki takiemu programowi. I w ogóle nie chcę deliberować nad tym czy to dobrze, że RNS była czy nie – po prostu była i tak jak piszesz „grzechem byłoby nie skorzystać” 🙂

Co do wsparcia mojego projektu – Marcinie – najlepsze co możesz dla mnie zrobić, to popularyzować https://jakoszczedzacpieniadze.pl. Mi strasznie zależy, by informacje i porady tu publikowane docierały do jak najszerszego grona osób potencjalnie nimi zainteresowanych. I wszystkim Wam, którzy mi w tym pomagacie – bardzo dziękuję!

Pozdrawiam serdecznie!

Michale,

Artykuł napisany profesjonalnie. Dzięki za poświęcenie swojego czasu. Mam prośbę związaną z plikami. Nie da rady ich pobrać ze strony. Pojawiają się błędy. Czy mógłbym je od Ciebie otrzymać na skrzynkę mailową?

Pozdrawiam

Hej Arek,

Dzięki. Pliki pobierają się normalnie (kliknij prawym przyciskiem myszki i wybierz „Zapisz link jako…”). Niemniej jednak wysłałem Ci na maila.

Pozdrawiam 🙂

Rzeczywiście pobierają się. Nie wiem dlaczego wcześniej miałem problem. Dzięki za szybką odpowiedź 🙂 Pozdrawiam

mail to [email protected]

Marcin, czyżby Deutsche Bank?

gdzie wysłać browarka 😀

Deutsche Bank niestety te 25PLN mi regularnie zabiera i strasznie mnie to denerwuje. Zwłaszcza, że ja z tego ich konta praktycznie nie korzystam oprócz przelewów pensji, która i tak potem idzie na właściwe konto. Rocznie to jest konkretna kwota, która idzie w kosmos….

hehe, do Katowic poproszę 😀

Próbowałeś negocjować z kimś w banku te opłaty?

nie próbowałem nic negocjować bo nie bardzo mam jakieś argumenty. Kredytu nie przeniosę, żadnych innych opłat na rzecz DB nie ponoszę, kart nie mam. TOIP w DB jest bezlitosna….

Za każdym razem trzeba policzyć, a wybór zależy od tego co ma się do wyboru. Nadpłacać kredyt warto tylko wtedy gdy mamy wolną gotówkę, z którą w najbliższym (a może i trochę dalszym) czasie nie będzie co zrobić (ma ktoś tak?). Np. nie warto nadpłacać kredytu a za pół roku kupić samochód na raty. Lepiej przetrzymać kasę na jakieś lokacie i potem sfinansować większą część auta gotówką. Zwłaszcza teraz w czasie niskiego EURIB-oru posiadacze kredytów w euro mogą się z tego powodu cieszyć – jeśli ma się w marę niską marżę to marża+euribor jest mniejsza od oprocentowania niejednego konta oszczędnościowego. Oczywiście porównanie utrudniają wahania kursu euro, ale niezależnie od tego czy nadpłacimy kredyt czy nie to i tak ten kurs się waha.

W Deutsche Banku przy kredytach walutowych (nie wiem czy złotówkowych też) jest dość ciekawy sposób spłaty. Gdy na skutek spadku euriboru spada oprocentowanie kredytu to nie jest zmniejszana kwota raty wyrażona w euro tylko skraca się okres kredytowania. W tej chwili jest taki „dołek” i mój kredyt z 30 letniego stał się 25 letni. Każda rata ma tyle samo euro, ale udział odsetek w niej jest mniejszy i teraz szczególnie mało opłaca się nadpłacać ten kredyt, bo nie jest trudno znaleźć korzystniejsze zastosowanie dla tej gotówki jeśli się ją ma.

Poza tym można zaciągając kredyt w DB zrezygnować z konta za 25 zł i zostać przy darmowym, ale wtedy automatycznie marża +0,5% albo +1% – więc chyba lepiej jednak z Db Lifem.

Jeszcze dodam, że jeśli się nadpłaci kredyt w DB to przeliczana jest wysokość rat i wtedy z kredytu 25 letniego wracamy do 30 letniego.

Nadpłacenie to najprostszy sposób przeliczenia rat. Jeśli po wzięciu umowy euribor wzrośnie to wzrośnie i rata. Następnie jeśli euribor spadnie to rata nie spadnie tylko zmniejszy się ilość pozostałych do spłaty rat. Jeśli ktoś chce mimo wszystko obniżyć ratę to najprościej trochę nadpłacić. Po tej czynności raty zostaną przeliczone tak, żeby kredyt był spłacony do daty końcowej.

Miałem podobnie z DB, czyli opłata za konto (u mnie 17 zł/m-c). Okazało się, że umowa kredytowa nie definiuje jaki plan taryfowy ma mieć to konto obligatoryjnie prowadzone w DB. Zacisnąłem zęby i wyłożyłem 200 zł za zmianę planu taryfowego. Po roku mi się zwróciło, teraz jestem do przodu, bo konto jest już darmowe (nawet nie ma aktywnej karty debetowej). Sprawdź może też się uda tak rozwiązać kwestię opłaty za konto.

Zacznijmy od tego, że pan Marcin powinien się wstydzić, że przy zarobkach, przy których 1000 złotych miesięcznie jest kwotą nieodczuwalną korzysta z pomocy Państwa, czyli wszystkich Obywateli, którzy nierzadko z tego tysiąca muszą utrzymać rodzinę. To pan Marcin powinien wspierać osoby, których nie stać na przeżycie, a nie kupować mieszkania ich kosztem.

Tymczasem pan Marcin chełpi się tym poczytnym blogu swoim postępowaniem, któro jest mówiąc wprost wyłudzeniem na reszcie społeczeństwa dopłaty.

Jak w tym kraju ma być lepiej, skoro pomoc jest kierowana dokładnie w przeciwnym kierunki niż powinna? Czekam na wyjaśnienia, chociaż mój komentarz pewnie i tak nie przejdzie przez cenzurę.

Wstydzic to sie powinni nieroby, ktore tylko z zasilkow korzystaja i podatkow nie placa. Marcin juz i tak duzo w podatkach odprowadza skoro tyle zarabia, wiec RNS nalezy mu sie jak psu buda.

Skoro Państwo stworzyło możliwości to dlaczego miałby nie skorzystać? W imię „solidarności społeczenj”? Litości. Jak ktoś zarabia, to i wydaje i swoje w podatkach pośrednich i trak zapłaci. A że cały program to pomyłka to osobny temat. Wstydzić to się powinni twórcy programu.

Skoro może to korzysta – tak samo może pójść do stołówki dla bezdomnych i zaoszczędzić dychę na darmowym obiedzie. 365x10pln, to już 3650pln/rok, 36500pln/10lat, >100kpln w czasie trwania 30-letniego kredytu. Też Mu nie odmówią, ani nie zweryfikują sytuacji materialnej. Biznes po polsku.

Po prostu RnS została źle zaplanowana i wg mnie powinien być limit dopłaty do 25m2 powierzchni mieszkań max 40m2. By korzystali Ci, którzy potrzebują własnego kąta, a normalnie nie byłoby ich stać na nie. A najlepiej, jakby to było w formie ulgi podatkowej rozliczane, by promować legalne zatrudnienie. By ktoś nie płacący podatków, nie dostawał jeszcze dodatkowych korzyści z RnS.

Ja rozumiem, że u Nas są nawyki kombinowania, nie płacenia podatków. Ale jeśli chcemy by było lepiej, to musimy się zmienić. Oszczędzajmy na bankach, korporacjach, ale nie kosztem własnego kraju.

Sprawdź dobrze umowę. Ja mam DB kredyt w CHF i staraniu się o kredyt musiałem założyć konto. Po jakimś czasie zaczęła mnie wkurzać opłata (17zł/mc). Byłem przekonany, że nie ma opcji uniknięcia jej. Po wczytaniu się w warunki kredytu okazało się, że nie ma tam określone jakie to musi być konto (jaki plan taryfowy, czy jak to się zwie). Zmiana tego planu kosztowała mnie jednorazowo co prawda 150 czy 200 zł, ale po roku już jestem do przodu.

Witam,

W jaki sposob po 8 latach najlepiej splacic? Moim zdaniem jest zostawic kredyt i oszczedzac bo po 18 latach nie masz kredytu a masz ponad 130 000 zl!! Czyli opcja nr 1.. w opcji nr 3 pozbywasz sie oszczednosci a zyskujesz tylko 26 tys na odsetkach.. duzo manipulacji przy tych obliczeniach bo nie widac w opcji nr jeden ze chlopak ma 72 000 na lokacie oraz w pozostalych opcjach ze kredyt zostal pomniejszony o 72 000 co wzrokowo lepiej by odzwierciedlalo te analizy

Michał, dzięki za nowy wpis. Ja akurat mam kredyt w CHF wzięty na 35 lat i analiza spłaty kredytu walutowego interesuje mnie najbardziej 🙂 czekam na kolejny wpis

Ja również czekam na analizę kredytu w CHF

Nie wiem czy gdzieś kiedyś u Samcika na blogu nie widziałem, że bank nie może Cię zmusić do posiadania RORu w celu spłaty kredytu – po prostu powinien Ci udostępnić tzw rachunek techniczny, gdzie powinieneś wpłacać należność każdej raty. W moim przypadku bank sprytnie zawarł taki ROR w warunkach promocji – jeżeli korzystam z niego aktywnie mam oprocentowanie niższe o 0.5%… Trochę się zawziąłem i nie daję im dodatkowego zarobku, spełniam tylko wymagane warunki obrotu na koncie – nic ponad to 😉

Czy nadpłacać kredyt? To moje ulubione zapytanie do samej siebie. Ma kredyt w CHF, więc czekam niecierpliwie na analizę kredytu walutowego. Trudniejsza, bo dużo więcej zmiennych. Wyrazy uznania za ciężką pracę.

Kredytu walutowego za bardzo nie ma jak analizować, chyba, że rozpatrzy się z 10 scenariuszy, ale który z nich będzie mieć miejsce nie sposób przewidzieć.

W najwiekszym uproszczenie, zakładając, że kurs nie będzie się mocno zmieniał nie należy nadpłacać kredytu. Powód opisałem poniżej. Kredyt jest na 1-2%, nie trudno znaleźć lepszą lokatę.

Jeśli pytasz o to jak zachowa się chf to ja nie wiem i takiej osoby która wie nie znajdziesz, bo była by ona najbogatszą osobą na Ziemi.

Wykres chf http://stooq.pl/q/?s=chfpln&c=10y&t=c&a=lg&b=0 jak będzie dalej nie wiadomo.

Z czystej ciekawości opisz szczegóły kredytu – kurs po jakim był brany, kwota, wartość nieruchomości, marża, okres kredytowania itp.

Kredyt w walucie zawiera co najmniej 3 ryzyka (przynajmniej ja tyle znalazłem odkąd myślę jak się go pozbyć ;-)):

1/ Ryzyko stopy procentowej kraju waluty (Libor, Euribor)

2/ Ryzyko stopy procentowej PLN (Wibor)

3/ Ryzyko kursu walutowego (EURPLN, CHFPLN).

Jestem jednym ze szczęśliwców, którzy wzięli kredyt w dość tanim franku, choć na szczęście nie najtańszym. Poziom zadłużenia wzrósł znacznie, choć comiesięczne raty były może 1-2 razy wyższe niż to, co bym płacił w PLN. Niestety, jak człowieka stać na nadpłacanie, to ta niższa rata nie jest wielką pociechą, bo chcemy pozbyć się kredytu i nie czuć się frajerem zbyt wiele nadpłacajać…

1/ Stopa procentowa kredytu jest wbrew pozorom mega ważna (mało poświęca się jej miejsca) – to dzięki niej raty kredytów w CHF są tak niskie jak są. Zmiana o jeden punkt procentowy jest równoważna bardzo dużemu skokowi w kursie.

Szwajcarzy ostro drukują i choć nie pompują tej drukowanej kasy we własną gospodarkę (przez co unikaja inflacji), to jednak mają problem niskich stóp. Okazuje się, że Helweci też chcą kupić mieszkania za tani kredyt i występuje tam boom na nieruchomości. Bank centralny jest tym bardzo zaniepokojony i „anailzuje”. Wiemy, że jak już coś ustalą, to działają szybko – stopy podniosą raz dwa, jeśli uznają, że jest potrzeba. Ćwiczenie domowe – policz o ile wzrośnie ci rata jak Libor wróci do 2%.

2/ Ryzyko stopy procentowej w PLN. Starając się być sprytnym można próbować odkuć się w PLNach korzystając z tego, że kredyt w CHF jest na 1% a lokatę w PLN można mieć na 5%. Problem pojawia się, kiedy nasza RPP też ostro tnie i lokaty są coraz gorzej oprocentowane.

3/ Ryzyko kursu walutowego. No właśnie. Czy na pewno CHFPLN powinien w długim terminie spaść? Aby odpowiedzieć na to pytanie warto prześledzić sytuację w obu krajach.

Szwajcarzy mają nadwyżkę budżetową, drukują CHFy, które kupuje cały świat i mówi się o zobowiązaniu ich banku centralnego do regularnych zakupów złota w ramach dywersyfikacji rezerw (ile można mieć tych dolarów, eur i jenów?). A co się stanie z CHFem jeśli dostanie dodatkowe pokrycie w 100 tonach złota rocznie?

Polska z kolei ma coraz większy deficyt budżetowy, 99% ludności płaci najniższy podatek dochodowy lub nie płaci wcale, VAT już prawie osiągnął maksymalną dozwoloną stawkę w EU. Wzrost PKB stoi wyłącznie na eksporcie netto, który też już robi bokami. Do tego mamy boom na polskich obligacjach, co oznacza, że obcokrajowcy kupują PLNy aby za nie kupić obligacje. A co się dzieje ze złotym? Stoi w miejscu od kilku miesięcy. Co się stanie w przypadku wyjścia inwestorów z tych obligacji?

Średnioterminowe znaczące umocnienie PLN względem CHF wcale nie jest wg mnie takie pewne. Co więc należy robić?

Duża nadpłata jednorazowa to jednak akceptacja wysokiej straty na kursie + niewykorzystanie niskiego oprocentowania kredytu.

Brak jakiejkolwiek nadpłaty to korzystanie z niskich odsetek, ale wystawianie się na mocne ruchy na kursie. A jak nagle wzrośnie to pozostaniemy z PLNami (powiększonymi o odsetki z lokat ale i tak) wartymi mniej CHFów niż dziś.

Niestety, nie ma złotego środka. Chyba, że znajdziemy kogoś, kto przejmie kredyt w CHF 🙂

Trzeba zapłacić za swój błąd i być wdzięcznym, że nas na to stać.

Ja dla swojej psychiki za najlepszą metodę uznałem następującą:

Co miesiąc na rachunek techniczny kupuję w kantorze internetowym kwotę stanowiącą co najmniej [kwotę miesięcznej raty + co najmniej 50% miesięcznej spłaty kapitału], ale nie mniej niż ustalona przeze mnie pewna kwota w PLN.

Automatycznie spłaca się tylko rata, nadwyżka zostaje.

Akceptuję brak oprocentowania i stratę. Jednocześnie zbieram premię w postaci pewności kursu – już mam CHFy i uśrednienia kursu zakupu CHFów.

Raz na kwartał / pół roku wysyłam im maila, żeby pobrali nadwyżkę na poczet spłaty kapitału. Mogę to robić mailem więc jest to wygodne.

W efekcie w pierwszym roku spłaca się 6 rat więcej, a w każdym następnym odrobinę więcej bo nie zmieniam bazowego minimum w PLNach.

Strata akceptowana jest stopniowo i jest dla mnie akceptowalna psychicznie. A przyjemnie jest co roku zdziwić się jak bardzo kredyt się zmniejszył.

Whaw!

Michale – dziękuję Ci za obszerny komentarz kompleksowo traktujący temat kredytów walutowych. Bardzo podoba mi się strategia „mniejszego zła”, którą obrałeś i stopniowe nadpłacanie.

Pozdrawiam serdecznie i życzę szybkiego powrotu taniego franka (choćby na chwilę) i dużych rezerw w PLN żebyś mógł się szybko „odkuć” 🙂

Mi się to średnio podoba, bo to jednak akceptacja straty.

Ciekaw jestem podejścia innych osób do tematu i tego jak podejdziesz do różnych wariantów.

Hej,

mam podobną strategię niestety nie mam tyle wolnych środków miesięcznie, żeby nadpłacać 50%.

Moja nadpłata wyniosła ok. 10% raty z górnym odcięciem jak piszesz. Okazało się, ze jak frank szalał stała kwota nie wystarczyła.

Przy tak małych nadpłatach inaczej rozporządzam kwotą niż na nadpłatę a mianowicie pozwalam sobie z tych pieniędzy opuścić jedną ratę – tak jak w tym miesiącu, kiedy miałem przestój w wynajmowanym mieszkaniu.

Uważam, że czas przy CHF branym tanio i kiedy LIBOR jest nisko działa na naszą korzyść.

(oczywiście względną :), bo:

– zbycie nieruchomości powoduję olbrzymią stratę kursową,

– obniża zdolność kredytową

– itp )

Korzyść – moja rat nadal jest mniejsza od złotówkowej jaką mi proponowano. Tak czy inaczej jak brałem kredyt 8 lat temu kończyłem studia i chciałem mieć własny kont i jak najmniejsza rata była najważniejsza a oczekiwany wzrost dochodów duży. Co też się udało osiągnąć 🙂

P.S. Kiedy będę miał środki na większą comiesięczną wpłatę planuje również trochę nadpłacić – chociażby do poziomu kiedy mogę zbyć nieruchomość…

Można prościej analizować co się bardziej opłaca. Jeśli lokata/inwestycja przynosi więcej procent niż kredyt, to nie opłaca się nadpłacać kredytu. Jeśli oprocentowanie kredytu jest wyższe niż zysk netto od kapitału to lepiej nadpłacać. Wszystkim osobom z programem RNS nie opłaca się do końca 8 letniego okresu nadpłacać kredytu. Wystarczy środki lokaować na dobrej lokacie.

Sam program RNS oceniam bardzo negatywnie. Kasa trafiła nie tam gdzie miała. Cała machina droga, a wystarczyło zwykłe odliczenie od podatku. Tylko tutaj nie mieli by jak zarobić politycy, deweloperzy, bankierzy.

Wielkie dzięki za ten wpis, naprawdę sporo pracy włożyłeś w policzenie tego wszystkiego. Mnie intuicyjnie przyszło do głowy, że najlepiej spłacić kredyt w całości po tym jak skończą się dopłaty, ale to były tylko domysły a teraz mam już wszystko czarno na białym. Jeszcze raz dzięki za włożoną pracę.

A ja mam pytanie tylko częściowo powiązane z tematem:) Chodzi mi o lokaty, a w sumie raczej o bezpieczniejszą formę odkładania mamony – rachunek oszczędnościowy. W jakim banku rachunki oszcz. są teraz najkorzystniej oprocentowane ( max do 50.000,00)? Wiem że millenium miało rach oszcz. na 6,5% ale tylko promocyjnie przez 3 miesiące ..no i max 25.000,00 . Jakby ktoś był na bieżąco to będe wdzieczna za opinie 🙂 Michale – wielki SZA-CUN za wkład w szerzenie wiedzy z tematyki bankowości wśród obywateli RP 🙂

1. Strasznie skomplikowano prosty przypadek: przecież Marcin płaci mniejsze odsetki od kredytu niż dostaje % z lokat. Co tu jeszcze liczyć ?

2. Nie wiem czy aby do końca zrozumiałem ten skomplikowany wywód, ale nie jest możliwym żeby nadpłacając kredyt uzyskać gorszy wynik finansowy niż trzymając pieniądze na lokacie [pod warunkiem: %kredytu>%lokat]. Należałoby zaoszczędzone wskutek nadpłaty odsetki potraktować jako lokatę, inaczej dochodzi do zafałszowania wyniku. Czyli jest poważny błąd w założeniach.

Przy wolnych środkach w długim terminie i bez RnS można zyskać nadpłacając kredyt.

Michał,

czy zastanawiałeś się nad tym jak uwzględnić w obliczeniach to, że za rok czy za 10 lat ta sama kwota będzie miała mniejszą wartość (za względu na inflację)?

Hej Tomek,

Zastanawiałem się nad tym, ale nie miałem żadnego dobrego pomysłu. Przewidywanie jaka będzie wartość pieniądza jest jak wróżenie z fusów. Ja nieustannie mam wrażenie, że wartość pieniądza w jakimś stopniu oderwana jest od stóp inflacji. Wiem, że może herezję teraz piszę, ale patrzę na to m.in. w taki sposób: o ile zdrożały bilety komunikacji miejskiej, o ile drożeje jedzenie, jak drożeją media. I jak porównuję zmiany tych cen ze współczynnikiem inflacji, to coś mi nie pasuje…

Mówiąc o samej inflacji, to ona w jakiś sposób będzie odzwierciedlona w referencyjnych stopach procentowych, o ile nadal odbywać się będzie walka o utrzymanie inflacji w określonych widełkach (raz stopy w górę a raz w dół). Ale wróżyć nie chcę. Dlatego pomijam ten aspekt w obliczeniach.

Pozdrawiam 🙂

Hej, właśnie znalazłem ten artykuł, trochę po czasie od jego napisania, ale pozwolę sobie, jedną uwagę: to jasne, że to co widzisz w poziomach inflacji z realnym sprawdzeniem różnic cenowych jest rozjechane. Rzecz w tym, że rządy we wszystkich demokracjach, kontynuują propagandę (zwanej dzisiaj PRem), nawiasem zapoczątkowaną przez Stalina. Masy, lud musi czujnym okiem patrzeć na to co dzieje się w ekonomii, polityce itd., ale to nie powód, żeby to spojrzenie odpowiednio kierować 🙂 Nie chcę wchodzić zbyt w politykę, ale proponuję sprawdzić jak manipuluje się indeksami zadłużenia, bezrobocia, inflacji… tak po „łebkach”: zadłużenie chowa się w samorządach, albo w stu innych miejscach, gdzie to nie wchodzi do budżetu centralnego; bezrobocie umniejsza się, przestając wliczania ludzi bez pracy powyżej chyba 6 miesięcy. Np. w stanach bezrobocie, gdyby było liczone wg algoryrmu sprzed 100-80 lat, to wyszłoby że jest takie samo (lub już aktualnie większe) jak to co było za czasów wielkiego kryzysu.. ludzie przecież nie mogą się o tym dowiedzieć, bo byłoby źle dla democrazy. Inflacją manipuluję się jak również, np. wyrzucając konkretne produkty które drożeją zbyt mocno, zastępując je innymi. Zakłada się wtedy że jeśli np. kurczak zdrożeje za bardzo, to lud przerzuci się na wątróbkę czy jakieś inne podroby, które z reguły są tańsze. Bierze się wtedy substyt, miast produktu branego rok wcześniej. W takiej sytuacji produkty drożeją, a inflacja tego nie odzwierciedla. Nie wiem czy podobnie robi się z PKB, nigdy tam nie zaglądałem, to jest mocno przereklamowany indeks, ale podejrzewam że może to być kolejne narzędzie manipulacji / propagandy.

pozdro!

Wojtek

Szacunek Michał. To się nazywa wyczerpanie tematu.

Szczerze mówiąc przeczytałem 80% artykułu, koncentrując się na tabelach, ale została potwierdzona odwieczna zasada – cokolwiek finansujesz finansuj ze środków własnych, jeśli oczywiście masz taką możliwość.

Teraz rozumiem co miałeś na myśli mówiąc – muszę dopieścić artykuł. Artykuł przez duże A. Nie wpis. Wpisy popełniają inni blogerzy w tym ja. Ty Michał piszesz artykuły.

Pozdrawiam

Krzyś

Witam,

Coś mi nie pasuje w tych tabelkach 🙂

W wierszach „Marcin oszczędza” powinno być uwzględniane czy posiada nadal te 72000, czy nie. Inaczej to się chyba trochę kupy nie trzyma.

Dla ostatniej tabelki nadal najlepszym rozwiazaniem jest opcja 1, bo łączne oszczędności wynoszą 135 895,74 a nie ok 63 000 z samych odsetek.

Skoro w innych wariantach Marcin wydaje posiadane 72 000 to w opcji 1 nie wydanie tej kwoty jest również jego oszczędnością.

Całkiem inną sprawą pozostaje fakt czy dzieki wczesniejszej spłacie po 11,5 do roku 18 jest w stanie odkładać jakąś kwotę na lokatach (np. wysokość byłych zobowiązań kredytowych). Należałoby policzyć ile zyska netto oraz razem z odsetkami między rokiem 18 a 11,5 i wtedy porównać opcję 1 i 2. Chyba ?

Michał,

Dobra analiza, moim zdaniem należy gdzieś w tekscie dopisac, że dotyczy kredytu z „ratą malejącą” to oczywiście widać w tabelach szczegółowych excell, ale nie wynika z tekstu artykułu (jak policzyć kredyt z „ratą stałą” – tego nie wiem, kiedyś się nad tym głowiłem, ale odpuściłem).

Wynik analizy, a więc to która opcja jest nalepsza dla danego przypadku, zależy również od opłat dodatkowych, które tutaj pominąłeś, myślę tu o kosztach ubezpieczeń na życie oraz mieszkania. Rozumiem założenia twojej kalkulacji, jednak w rzeczywistości te koszty też należy brać pod uwagę. W przypadku kredytu na lat 30 taki koszt może wynosić kilkadziesiąt tysięcy (w moim przypadku ok. 30 tysięcy).

W przypadku gdy kredytobiorca nie dysponuje dużą kwotą oszczędności, która od pierwszego dnia pracuje na lokacie. To wówczas każda nadpłata, skracająca czas kredytowania, ma ogromne znaczenie bo pozwala zredukować koszty ubezpieczeń.

Moim zdaniem też należy skorygować wartości oprocentowania, gdyż aktualnie kredyt złotówkowy jest oprocentowany na poziomie ok. 6,11 w zależności od prowizji banku. A lokaty na poziomie 4,5 %.

Wpisanie takich danych brzegowych da napewno zupełnie inne wyniki. Stąd słuszna sugestia aby każdy samodzielnie wypełniał tabelę.

Pozdrawiam

Grzegorz

Hej Mleczko,

Analiza dotyczy właśnie kredytu z ratą stałą 🙂

Co do kosztów ubezpieczeń, to jak najbardziej masz rację. Należałoby je dodatkowo uwzględnić w kalkulacji. Możesz to łatwo zrobić we własnym zakresie w oparciu o parametry Twojej umowy kredytowej, np. jeśli ubezpieczenie płacisz co 3 lata, to możesz przeprowadzić symulację kosztów patrząc na to ile kapitału pozostało Ci jeszcze do spłaty na koniec każdego 3-ego roku kredytu.

Co do korekty oprocentowania – opierałem się na informacjach podanych mi przez Marcina. On zawierał kredyt dwa lata temu. Marża banku jest stała przez cały okres kredytowania. Sumaryczne oprocentowanie zmienia się jednak wraz ze zmianą stóp referencyjnych. Marcin przekazał mi, że jego aktualne oprocentowanie to 5,48%, co przy aktualnym WIBOR 3M na poziomie powiedzmy 3,80% oznaczałoby, że marża wynosiła ok. 1,70% w momencie, gdy brał kredyt. Oczywiście jeśli Ty masz inne parametry kredytu, to stosownie zmodyfikuj Excel.

Pozdrawiam serdecznie 🙂

Analiza dotyczy właśnie kredytu z ratą stałą 🙂

– jasne gapa ze mnie. Nie ma to jak dobry debiut:))))

A propos właśnie kredytu z ratą malejącą to w przypadku ich analizy wyniki są zupełnie inne. Tzn. Bardzo opłaca się nadpłacać bo wtedy koszt całkowity ulega znacznemu obniżeniu. Nadpłata 10k potrafi obniżyć koszty całkowite kredytu o 15k (dla stanu rzeczywistego tj. z uwzględnieniem kosztów ubezpieczenia itp.).

A i jeszcze jedno, mówi się, że RnS dopłaca 50% do raty. Ani razu mi się to nie zdarzyło – najwyższy współczynnik dopłaty to 45,20%. średnio z 2 lat 45%.

Hej Mleczko,

RNS nie dopłaca 50% do raty tylko 50% odsetek w każdej racie (do końca 8-ego roku). Każda rata Twojego kredytu składa się z części kapitałowej i odsetek. Jeśli masz raty stałe, to na początku kredytu większość raty stanowią odsetki, a tylko mała część przeznaczana jest na spłatę pożyczonego kapitału. Państwo finansuje Ci 50% odsetek. Twoim „kosztem” w racie jest więc: pozostałe 50% odsetek i spłacana część kapitałowa (na początku mała, ale z każdą ratą coraz większa).

Mam nadzieję, że jasno się wyraziłem 🙂

Pozdrawiam!

Jasne, użyłem tutaj skrótu myśllowego:) Chodzi oczywiście o połowę odsetek.

I tu jest nieścisłość, aż dziwne, że nikt tego do tej pory nie wyłapał. Państwo dopłaca 50% odsetek, ale tylko do 50 m2 (70m2 w przypadku domów). Jeśli więc mieszkanie jest większe niż 50 m2, dopłata nie będzie wynosiła 50%, ale proporcjonalnie mniej. Dla mieszkania 75m2 będzie to 1/2 z 66,6% (50m2/75m2), a więc „jedynie” jakieś 33,3% wartości odsetek.

Hej Stock,

Dziękuję za komentarz i zwrócenie na to uwagi. Swoją drogą ciekawe jak duże mieszkanie kupił Marcin. Marcinie, jeśli czytasz, to doprecyzuj proszę jaki jest metraż.

Pozdrawiam!

Cześć Michał i reszta świata 🙂

Chciałem uściślić -RNS to dopłata 50% do odsetek, ale nie takich, na jakich mamy założony kredyt, tylko według oprocentowania ustalonego przez BGK raz na trzy miesiące (wzór: średnia WIBORu 3M z ostatnich trzech miesięcy plus 2 punkty procentowe) – na tą chwilę 6,58%, od kwietnia zjedzie gdzieś do ~5,7%, zależnie od tego co RPP w marcu wymyśli 🙂

Czyli to jest na ten moment połowa z odsetek liczonych dla oprocentowania 6,58%.

Ciężko mi przetrawić forumuły w arkuszu Michała, być może się stosuje do tej zasady, chciałem tylko unaocznić osobom nieobeznanym z RNS, że ta osławiona połowa odsetek jest mniejsza od połowy, jeśli ktoś ma marżę ponad 2%, a większa, jeśli ktoś ma marżę poniżej 2% (zakładając oczywiście że wykładnią oprocentowania kredytu jest WIBOR 3M).

Hej Grzesiek,

Dziękuję za doprecyzowanie. To ja w takim razie przyznaję się bez bicia, że w tabelach dotyczących RNS mam uwzględnione 50% kwoty odsetek z każdej raty, czyli NIEZGODNIE z wzorem podanym przez Grześka. Potraktujcie więc tą analizę jako przybliżoną, a ja zastanowię się czy i w jaki sposób mogę zmodyfikować wyliczenia by przybliżyć się do prawidłowego sposobu rozliczania „fundowanych” odsetek w ramach RNS.

Pozdrawiam!

Generalnie jest do „do 50%” – powyżej 50m (mieszkanie) i 70 m (dom) to zaczyna spadać – u mnie przy 125 m2 powierzchni użytkowej wychodzi więc ze wzoru ~28% odsetek – ALE ja mam np. marżę 1% (dobry doradca, hehe) – więc obecnie np. mam ~33% dopłat. Na dziś uwzględniając realne oprocentowanie kredytu – już z dopłatą – z wyliczeniowych 3,7% robi się coś ok. 2,4-2,5%. To już na tyle sensowne, że da się znaleźć lokaty np. 3.5-4% (sierpien 2014) co pozwala brutto byc do przodu.

Mój plan – choć generalnie kredyt mi ciąży, zdaję sobie sprawę, że nic tańszego nie znajdę. Generalnie myślę wycyrkulować tak, by po 8 latach – czyli za 5 lat – rata mi nie wzrosła – a w międzyczasie mieć na tyle dużo kapitału, by móc kupić np. mieszkanie dziecku za gotówkę – bądź na mniejszy nieco kredyt.

O – ale widzę, że są jeszcze lepsi 😉

Witaj Michale!

Na początku chciałbym powiedzieć, że czytam twojego bloga od pewnego czasu i uważam, że jest to jeden z najlepszych blogów o oszczędzaniu 🙂

Artykuł o nadpłacaniu kredytu bardzo dobry – jest inspiracją do własnych obliczeń. Ja też mam kredyt RnS w Deutsche Bank i od razu założyłem, że większość kwoty wynikającej z dopłaty do kredytu bedę co miesiąc odkładał. Po pierwsze – poduszka finansowa w razie kłopotów, po drugie jak uda się odłożyć tę kwotę na większy procent niż kredyt to będę na plus. Z racji słabego oprocentowania lokat można spróbować fundusze inwestycyjne, obligacje lub nawet akcje…

Marcin – mnie też drażni bardzo te 25zł/miesięcznie za konto DB Life, ale cóż począć? Może komuś udało się coś z tym zrobić w Deutsche Banku?

A tak w ogóle uważam, że nie ma się co zżymać, że budżet państwa dokłada się do naszego kredytu. Jak państwo daje taką okazję to dlaczego nie skorzystać? Uważam, że i tak jesteśmy o wiele bardziej uczciwi wobec społeczeństwa od innych różnych beneficjentów pomocy państwowej, którzy tylko biorą różne zasiłki, dopłaty itp. a za uczciwą pracę nie chcą sie zabrać. My przynajmniej płacimy jakieś podatki.

Pozdrawiam

Adam

Znaczy się zamiast nadpłacać kredyt postanowiłeś odkładać i to w funduszach akcyjnych na dodatek ?

Idąc tym tokiem rozumowania należałoby się zakredytować maksymalnie i nadwyżkę lokować w akcjach. Czyli prosta droga do finansowego samobójstwa.

Warto by dodać tak jak Maras już napisał że skoro spłacamy szybciej (11,5r) to uwalniamy się od spłaty kredytu w wysokości 1000 PLN przez 6,5 roku (do roku 18tego). Wolni od tego zobowiązania możemy odłożyć te 1k i mamy 6,5 x 12 x 1000 = 78 000 plus odsetki z lokowania tych pieniędzy. Nie wiem czy dobrze rozumuję, jak coś to mnie naprostujecie. Pozdrawiam 😉

Też się kiedyś zastanawiałam jak to jest z tym nadpłacaniem kredytów. Teraz już wiem trochę więcej i myślę, że w moim przypadku nie opłaca się tego robić bo niestety bank nakłada duże sankcję chociaż już sama nie pamiętam jakie.

Autor się napracował co nie miara – trzeba mu przyznać. Podobne opracowanie zapodałem ponad rok temu na forach blogów:

http://swiadomiej.blogspot.com/2012/01/nie-kupuj-mieszkania-cz-ii.html

Ja zaś opowiem swoją historyjkę: miałem środki na zakup lokum, mogłem normalnie wyłożyć je, kupując mieszkanie, ale … był sobie program RNS. Zrobiłem parę prostych działań matematycznych i … wyszło mi, że … nie ma sensu, bym wykładał własną kasę, skoro bank mi daje na WIBOR_3M+1,2%, a do tego BGK pokrywa 50% wg własnego (wyższego!) kursu. Współczynnik dopłaty miałem 0,97. Możecie nie wierzyć, lecz ja na kredycie rzędu 300Kzł … zarabiam. Realnie kredyt mnie kosztuje ok. 2%. Własne środki zaś rozpycham po lokatach (6-7-8%), z czego wychodzi, że na czysto jestem ok. 4%. Przy 300Kzl – 4% (netto) – to 12 tysi rocznie, tj. ok. 1 tys./mies. Ratę płaciłem rzędu 850 zl, ale ostatnio WIBOR_3M spadł i płace o ok. 100 zł mniej (coś koło 760 zł). I wychodzi, że … na kredycie zarabiam, gotówka pracuje, odsetki się dopisują. 🙂

Owszem, mam klauzulę o niespłacaniu kredytu w dwóch pierwszych (bodajrze) latach. Wiadomo – wówczas mamy ogromniastą masę kredytową i bank najwięcej zarabia na odsetkach. Dlatego broni się takimi warunkami.

Co do dalszej perspektywy – po zakończeniu dopłat zamierzam pogasić kredyt w całości, bo wówczas rata skoczy mi prawie dwukrotnie i licznik zacznie pracować stricte na korzyść banku. Ale póki co – jestem na plusie. 🙂

Hej Nico,

Witam Cię serdecznie u mnie na blogu i dziękuję za komentarz. Świetny ten Twój blog i dyskusje pod artykułami. Z przyjemnością się zaczytuję 🙂

Pozdrawiam wieczorowo

hehe, mam podobnie. Kredyt 3M+1,5%, doplaty 3M+2%; na środkach własnych stopa zwrotu od momentu wziecia kreytu, czyli za ostatnie 2,7 roku wyniosła 30,2%, mam nadzieję że w ciągu 8lat dopłat stopa zwrotu bedzie oscylować między 7-10%, tylko szkoda że w moim przypadku środki własne nie są równe kredytowi, ale krzywa kapitału do spłacenia i stan portfela śr własnych coraz bliżej się zbiegają 😉 Kasa z kredytu kosztuje mnie ok 3%. Z tego miejsca chcialbym podziekować wszystkim podatnikom za dopłaty a Ministrowi Finansów za tak genialny pomysł wspierania nabywania aktywów. Poproszę jeszcze o dopłaty na samochód, plazmę i PS4.

W sumie jak tak patrzę, to widzę, że brakuje jeszcze jednego punktu widzenia przy nadpłacie kredytu: zmiany w BIK i potencjalnie większa zdolność kredytowa. Bo jeśli nadpłacimy kredyt i nam się rata zmniejszy o te 10% (np 200zł przy racie 2000zł) to oznacza, że jak byśmy chcieli kolejny kredyt, np na nowy ekspres do kawt to o te 200zł miesięcznie mamy większą zdolność kredytową.

Hej VP9,

Odnośnie BIK, to nadpłacanie jest moim zdaniem neutralne i nie wpływa na scoring. Szykuję artykuł dotyczący BIK i sposobów wpływania na scoring, więc będzie o tym wkrótce troszeczkę na blogu.

Co do zdolności kredytowej, to oczywiście masz rację. Im mniejsza suma stałych zobowiązań – tym większa zdolność kredytowa (oczywiście o ile przychody przekraczają koszty :)).

Pozdrawiam!

Michał,

akurat ja myślę, że jak w BIK widnieje, że 10 marca mieliśmy dług 200 tysięcy, a 15 marca spadł on do 160 tysięcy to dobrze świadczy o pożyczkobiorcy 🙂 Może i nie ma wpływu na bezpośredni scoring, ale mimo to może mieć wpływ na ocenę ryzyka czy też samej wiarygodności przez bank.

Hej VP9,

Ja nie podejmuje sie analizowac co dzieje sie w glowach analitykow bankowych 🙂 Z perspektywy banku to wcale nie musi byc dobre, ze wczesniej splacasz kredyt 😉

Pozdrawiam!

Ze względów psychologicznych zawsze warto wcześniej spłacić kredyt hipoteczny jeśli jest na mieszkanie , w kórym się mieszka . Następne wolne środki można oszczędzać i inwestować . Zyskuje się dzięki temu cenną „rzecz” – jakąś część wolności w życiu.

Bardzo ciekawy artykuł, ale strasznie długi 🙂 Mimo to warty przeczytania. Przydała by się wersja skrótowa dla niecierpliwych 🙂

W skrócie opłacalność wcześniejszej spłaty można ująć to tak:

Częściowa spłata kredytu przed terminem jest najbardziej opłacalna w początkowym okresie spłaty. Później, a zwłaszcza w końcowym okresie nie ma co już sobie nią zaprzątać głowy bo w wyniku inflacji na przestrzeni kilkudziesięciu lat możliwe oszczędności będą znikome.

Mnie jeszcze ciekawi jedna kwestia i fajnie by było gdybyśmy mogli to Michale kiedyś w przyszłości rozwinąć, a mianowicie: czy wynajem długoterminowy mieszkania u kogoś, mógłby być bardziej opłacalny w perspektywie Xczasu niż zakup mieszkania od razu i wiążący się z nim kredyt. Zawsze jak rozmawiałam ze znajomymi w tej kwesti, to wszyscy jednoznacznie mówili – nie baw się w wynajem, wynajmujący są różni – trafisz na jakiegoś patafiana, płacisz dużo, nic z tego nie masz – a nigdy nie jesteś na swoim. OK po czesci sie z tym zgadzam. Ale z drugiej strony jezeli za wynajem zapłace 1200, to wchodze do mieszkania i mam wszystko urzadzone – tylko mieszkać:) A tak trzeba miec na wpłate własną, na urządzenie, remont umeblowanie itd. …a dotego właśnie ten kredyt. Powiedzmy biorąc kredyt na 200 tys zł, ( rata ok. 1700zł) przez pierwsze kilka lat spłacamy w wielkim zaookrągleniu ok. 1000 odsetek i 700 kapitału miesięcznie. Gdyby wynajmować przez X lat mieszkanie u kogoś i te 500zł miesięcznie wrzucać regularnie na rach. oszczednosciowy..to mamy 6000 zł rocznie samej kwoty. Po 10 latach mielibysmy conajmiej 60 000 zł. Na pewno jeszcze mamy jakies oszczedności ogólne no i te które by się udało jeszcze gdzieś w ciągu tych lat uzbierać… To i tak chyba w dłuższej perspektywie byłoby lepsze niż 30 letnia pętla na szyi.. Może te przykładowe liczby są trochę z sufitu, ale generalnie chodzi mi o ten aspekt – ze może nie zawsze wziecie kredytu od razu jest najlepszym rozwiązaniem..no bo w końcu spłacamy już to swoje:) (a właściwie nie swoje tylko póki co banku). Co myslicie?

Każdy przypadek wymaga indywidualnej oceny. To czy lepiej wynajmować czy kupić na kredyt zależy od wielu czynników.

Jeśli zdecydujemy się na zakup to dobrze mieć 20% wkładu własnego, kredyt brać na około 15 lat, urządzać i wyposażać stopniowo w miarę możliwości. Zakup jest dobrą decyzją gdy cena jest okazyjna, trend cen mieszkań nie jest mocno spadkowy, lokalizacja daję możliwość ewentualnej łatwej sprzedaży. Trzeba do ceny zakupu doliczyć około 3-5 % na podatki, notariusza i jeśli korzystamy w biura pośredniczącego to kolejne 3%. Od mieszkania płaci się co roku podatek, przy kredycie trzeba też mieszkanie ubezpieczyć, mieszkanie co jakiś czas będzie wymagało nakładów na remonty. Zaletą jest to, że można urządzić po swojemu, czujemy pewien spokój, ale towarzyszy też stres związany z kredytem. Wiekość rat będzie zależała od stóp więc przy obilczeniach trzeba o tym pamiętać.

Zakup mieszkania jest dobry dla osób które więdza, że będą długo mieszkać w tej okolicy, mają stabilną sytucję życiową, nie planują wyjeżdzać za granicę.

Osoby których praca wymaga przeprowadzek. Szybko nudzą się danym miejscem. Lubią przygodę i podróżować bardziej polecałbym najmowanie. Wadą tej metody jest to, że nie przybliżamy się do posiadania swojego mieszkania. Jeśli oczywiście jesteśmy zdyscyplowani i odładamy pieniądze to może się okazać że szybciej nazbieramy pieniądze najmując niż biorąc kredyt i wtedy rzecz jasna przybliżamy się do własnego M, ale z tym jest u większości ludzi ciężko.

Jak obliczyć co nam się bardziej opłaci.

Przy zakupie sumujemy 12 razy cześć odsetkowa poszczególnych rat + 12 razy czynsz + podatek+ubezpieczenie + 1-2 tys na remont średnio rocznie.

Przy wynajmie 12 razy to co płacimy wynajmującym za wynajem i czynsz.

Jeśli większa kwota jest przy zakupie i trend cen mieszkań spadkowy to lepiej najmować. Myślę, że w 80% tak jest.

W kolejnych latach cześć odstekowow maleje, ale przy najmie dochodzą odsetki z lokat.

Ja kupuję za 2 miesiace kawalerkę. Kupuję ją za gotówkę i porównać musiałem trzymanie na lokatach i zysk roczny z zakupem. Z obliczeń wychodzi, że bardziej opłacało mi się kupić. Jeśli ceny nie spadno na przestrzeni 5 lat o więcej jak 10-15% to podjełem dobrą decyzję, jeśli spadną więcej to stracę.

Ostatecznie decyzję musisz podjąć zawsze sama. Nieraz jest tak, że zrobisz obliczenie teraz i za pół roku. Teraz wyjdzie, że warto kupić, a za pół roku, że jednak lepiej wynajmować.

Jak możesz to podaj konkretne liczby (cena mieszkania, cena najmu, zarobki, koszty życia bez kosztów mieszkania) to napisze co ja bym zrobił na Twoim miejscu. 🙂

Hej, dziękuję na wstępie młody 🙂 za długi komentarz:) Konkretnych liczb niestety nie przytoczę, bo jak narazie to u mnie , a własciwie w mej głowie jest burza mózgów. Jedno jest pewne, jeżeli mieszkanie w zakupie: to ok. 210.000,00 na rynku pierowtnym w stanie deweloperskim (musi mieć chociaż odrobine zielonki w postaci ogródka ) 🙂 Wynejem: rejon poznań i okolice – standardowo 2 pokojowe z czynszem jak dobrze poszukać – 1300 zł +/- w nowym budownictwie. Na zakup 10% jak najbardziej jest. Jeżeli chodzi o stabilność, a zwłaszcza pracy – to w moim przypadku akurat kiepsko… ale pewności to nigdy się nie ma. Raz lepiej , raz gorzej ale jakoś się fundusze znajdą. Zarobki jak narazie baardzo średniawe, ale że jestem maniaczką oszczednosci to troche zaskórniaków sie znajdzie. Pytanie czy wynająć i wrzucać sukcesywnie resztke na oszczednosciowe – a potem jakiś mini kredycik do ostatecznego m3, czy walnąć od razu wpłate własną, reszte na wyposażenie i sie kulać przez 25-30 lat… Ja osobiście cenie sobie to , że nawet jak teraz mam chwilowy okres bez pracy – to nie ma dramatu, jest jakiś fundusz na przeczekanie. Przy kredycie zawsze jest presją…że przecież za coś trzeba spłacać kredyt. A nigdy nie wiadomo jak się życie ułoży..różne scenariusze pisze. Wiem – kto nie ryzykuje ten nie ma….ja jednak lubie spać skromnie..ale spokojnie:) Wole sie cieszyć życiem w 40 m2…niż stawiać zaj..chatę za 0,5 mln. Musze to przemysleć..i może wtedy skomponuje jakieś precyzyjne dane. Nie mniej , -nie wiem jak Was- , ale mnie osobiscie zapewnienia że kredyt hipoteczny jest jednym z najnizej oprocentowanych i najbardziej optymalnych – nie zadowalają. W końcu biorąc 200.000,00 musze spłacić +/- ostatecznie do banku ok 380.000,00, prawie jeszcze raz tyle – dla mnie to istne zdzierstwo. Bierzmy przykład z gospodarki chinskiej – nie wydawaj więcej niż masz. Może gdyby całe USA z Europą włącznie, skupiły się na tej prostej zasadzie…nie musielbyśmy teraz brać kredytów u chińczyków, którzy są potegą gospodarczą, na co w 100% sobie zaparacowali :))

No to wygląda to tak:

Zakup

210 tys – rata 1200 -1300

Do tego 30-40 tys trzeba w mieszkanie włożyć – liczmy, że wkład własny na to idzie i lekko wrzucimy ten koszt w czynsz.

Czynsz – 300 zł (woda, ogrzewanie, remonty itp.)

Ubezpieczenie i podatek 200-300 zł rocznie.

Wychodzi około 1600 zł.

Najem

1300 zł. Lokata 20000 daje 70 zł miesięcznie czyli jesteś do przodu 370 zł, ale czy na pewno. Spłacając kredyt spłacasz jednocześnie mieszkanie. W pierwszym roku około 230 zł, czyli tak naprawdę rocznie zyskujesz tylko 1500 zł które jesteś wstanie dodatkowo odłożyć. Po około 10 latach oszczędzania nastaje dobry moment na zakup, ale oczywiście to jest przy zamrożonych cenach, stopach itp. Dużych rożnic między najmem, a zakupem nie ma więc podejdź do tematu na spokojnie. Nie wzoruj się innymi. Ma Ci się żyć komfortowo.

Przyglądając się demografii ja bym na Twoim miejscu i w Twojej sytuacji nie spieszył się z zakupem. Jeśli natrafi się okazja, lub umiesz dobrze negecjować to możesz próbować coś upolować. Poczytaj nieco książek na ten temat. Ja co prawda nie czytałem, ale wiem jak człowiek działa obserwując samego siebie. Jeśli coś sprzedaję często chcę mieć to za sobą. Mów, że masz obawy czy zakup mieszkania to dobra decyzja. Jest trend spadkowy i nic nie wskazuje na to żeby miał się zmienić. Na moim osiedlu najtańsze mieszkanie na otodom jest po 135 tys ja kupuję za 105 bez długich negocjacji. Właściwie negocajce trwały 3 zdania. Podstawa to spokój, opanowanie, nie uleganie emocjom. Musisz policzyć po jakiej cenie opłaca Ci się kupić i jeśli zakup się nie kalkuluje to dziękujesz. Jeśli drugiej stronie zależy bardziej to jesteś na wygranej pozycji. Ja tak zrobiłem z zakupem, że nie wykazywałem zbytniego zainteresowania. Możesz poczekać, może w przyszłym roku wejdzie „Młody na swoim”. Jesli tak to z tym programem zakup powinien Ci się już opłacać. Ja generalnie jestem przeciwnikiem takich programów, ale jak rząd nie ma pomysłów jak mądrze wydawać pieniądze, to niech tworzy takie programy.

Hmm… faktycznie może jeszcze sie troszkę wstrzymam, zreszta widac że teraz mnóstwo nowych mieszkań stoi, zwłaszcza po tym jak zaostrzyli kryteria i wymogi w zw. z zaciąganiem kredytu. Dzieki za wskazówki 🙂

Hej Młody125,

Świetna analiza. Dziękuję! Zgadzam się w całej rozciągłości z tym co napisałeś.

Kilka słów do Eweliny: absolutnie istotny aspekt, który musisz wziąć pod uwagę, to Twój stosunek emocjonalny do mieszkania w „nie swoim” mieszkaniu. Jeśli sobie z tym poradzisz, to Twój pomysł może być OK. Młody125 w zasadzie wyczerpał już temat.

Ja nie obawiałbym się wynajmujących mieszkania. Jeśli jakimś cudem trafisz na osobę, z którą nie chcesz mieć do czynienia, to zawsze możesz wynająć inne mieszkanie. I jeśli tak jak pisze Młody125, nie masz skonkretyzowanych planów dotyczących tego, że chcesz w konkretnym miejscu mieszkać przez wiele lat, to wynajmowanie da Ci elastyczność – także w zakresie ewentualnej zmiany nie tylko dzielnicy ale i miasta zamieszkania.

To jest podobnie jak z samochodem w mieście: z finansowego punktu widzenia często nie opłaca się kupować auta – taniej jest jeździć komunikacją miejską lub nawet taksówkami. Ale oczywiście własne auto ma swoje atuty 🙂 Np. daje poczucie pewności i komfort, że zawsze jest pod ręką, trochę radości z prowadzenia (jesli ktoś lubi) i możliwość łatwego spakowania i wybrania w dłuższe trasy.

Tak jak pisze Młody: zdarzają się teraz bardzo dobre okazje na rynku i chyba będą się jeszcze zdarzać. Opóźniony program „Mieszkanie dla Młodych” dotyczyć ma mieszkań na rynku pierwotnym, a więc na rynku wtórnym raczej nie będzie z tego powodu lepiej, co powinno sprzyjać kupującym. Ja też bym się nie spieszył z zakupem.

Pozdrawiam 🙂

Witam

Ja również pragnę podziękować autorowi za artykuł. Polecam go właśnie wielu znajomym do przeczytania. Duże brawa.

Zastanawia mnie jeszcze jedna opcja, refinansowanie kredytu po zakończeniu 8 lat dopłat. Ja niestety brałem kredyt RnS w 2009r gdzie marża banku zapisana w umowie wynosi 2,49 % (takie czasy były – niestety). Jaki scenariusz jest lepszy:

– po zakończeniu dopłat refinansować kredyt (zakładam, że marża banku będzie korzystniejsza), odkładając i inwestując kapitał zaoszczędzony przez 8 lat

– po zakończeniu dopłat spłacić częściowo kredyt i wtedy go refinansować,

Za wszelkie sugestię będę bardzo wdzięczny.

Hej Robert,

Dziękuję za komentarz i pochwałę 🙂 W mojej opinii nie ma co narzekać na marżę 2,49%. Obecnie, biorąc nowy kredyt w PLN, możesz liczyć na marże o ok. 1% niższe. Dramatu więc jeszcze nie masz – zwłaszcza, że kredyt w RnS.

Trudno „w ciemno” powiedzieć, który z proponowanych przez Ciebie scenariuszy będzie lepszy. Trzeba to po prostu policzyć i to w momencie, w którym będziesz „finiszował” ósmy rok kredytu. Warto wtedy odpytać banki i zobaczyć, na jakie warunki możesz liczyć. Jeśli będziesz dysponował nadmiarem gotówki, to zapewne warto będzie nadpłacić kredyt. Ale tak jak piszę – nie ma co zgadywać. Trzeba to policzyć uwzględniając ówczesne warunki i biorąc także pod uwagę Twoją sytuację w owym czasie. Może się okazać, że z jakichś powodów będziesz wolał dysponować gotówką.

Pozdrawiam 🙂

Co do wcześniejszej spłaty to jest fajna strona, na której można sprawdzić jak będzie wyglądał kredyt po nadpłacie. Chyba jedyny taki kalkulator on-line w sieci:

http://www.hiponet.pl/kalkulator/harmonogram-oszczednosci

może komuś się przyda

witam p. Michale.

Gratuluję wspaniałego bloga;)

Odkryłem go niedawno i jest już u mnie stałą pozycją do odwiedzania.

Mam krótkie pytanie/wątpliwość :

Czy nadpłacanie kredytu hipotecznego zawsze jest bardziej opłacalne z opcją skracania okresu spłaty? tj. zmniejszanie ilości rat?

Mój przykład:

Mam kredyt 110 tys. 4,8% 197 rat do końca. Raty malejące.

Nadpłacam ok. 25 tys co 6 miesięcy.

Jak widać spłacę go w 2 lata .Więc interesuje mnie tylko moment dwóch pierwszych lat z nadpłacaniem . Ostatnio parę razy wybrałem opcję ze zmniejszeniem wysokości raty przy pozostawieniu długości harmonogramu spłaty . Rata spadła z 1500 do 1000 . Zaznaczam że te nadwyżki też idą na szybszą spłatę kredytu więc dzieje się tak że rata jest co raz mniejsza z dwóch powodów : 1. raty malejące 2. nadpłacanie bez zmniejszania ilości rat

Skoro te nadwyżki idą na nadpłaty …

Wybrałem taki rodzaj nadpłaty bo wydaje mi się że w pierszych dwóch latach będe miał mniejsze odsetki .

Czy dobrze postępuję czy jednak lepiej skaracać ilość rat?

pozdrawiam

chciałem dodać że nie jest to RnS .

pozdrawiam 😉

witam, bardzo prosze o porade

w związku z obnizką Wibor 3m moj kredyt -rata w DB nie zmalała, lecz skrócony został okres kredytowania.jak moge to przelcizyć czy o odpowiednia ilość rat został on skrócony?w umowie wyczytałam ze gdy oprocentowanie rosnie to rata wzrosnie a gdy maleje obniza okres kredytowania. czyli rata mi juz mnigdy nie zmaleje lecz tlyko wzrosnie.czy to jest dla mnie korzystne?jak to sprawdzac jak sie pojawi podwyzka wibor3m?drukowac sobie harmonogram zebym wiedziała czy mi przypadkiem nie wydluzyli okresu kredytowania po zmianach oprocentowań?

bede wdzieczna za odpowiedz

pozdrawiam, marta

Hej Marta,

Jeżeli spojrzysz na całościowy koszt kredytu, to skracanie okresu spłaty powinno być dla Ciebie korzystne, bo skraca się okres odsetkowy. Bank raczej nie powinien Ci wydłużać okresu kredytowania – sądzę, że raczej podniesie wysokość raty. Ale najłatwiej będzie Ci to zweryfikować dokładnie czytając Twoją umowę kredytową.

Pozdrawiam!

witaj:)

Przypadkowo trafiłam na Twój blog szukając odpowiedzi na nurtujące mnie od dawna pytanie, jak pozbyć sie kredytu hipotecznego, który może finansowo nie obciąża mnie bardzo, ale psychicznie już i owszem…

Jeśli mogę prosić o pomoc: mam kredyt w DB na 30 lat, kwota 245 600pln zaciągnięty w lipcu 2011 roku. Miesięczna rata to 1674,44 pln.Oprocentowania na poziomie 4,67%. Po obniżeniu stóp procentowych rata nie zmniejszyła się, natomiast okres spłacania wynosi obecnie 210 rat.

Mogłabym do końca 2013 roku nadpłacić 100 000 pln, ale…czy to mi sie opłaca??

Proszę o choć małą podpowiedż.

Najpierw sprawdź w umowie czy wcześniejsza spłata wiąże się z opłatami. Jeśli nie, odpowiedź sobie na pytanie czy jesteś wstanie uzyskiwać większą roczną stopę zwrotu netto niż oprocentowanie kredytu. Jeśli tak nie nadpłacaj, chybą że kreyt jest na 100 % wartości mieszkania, bądź też łapiesz się w ubezpieczenie niskiego wkładu własnego. Jak widzisz musisz podać więcej informacji.

Witam. Wcześniejsza spłta kredytu wiąże się z 2%, jak rozumiem od kwoty udzielonego kredytu. Ponadto kredyt dostałam na 80% wartości mieszkania.

Jakie ewentualnie inne informacje mogłabym podać? Dzięki za pomoc.

Pozdrawiam

Kwotę jaką uzyskamy z lokaty powinno się zdyskontować na dzień dzisiejszy. Są do tego odpowiednie wzory. W przeciwnym wypadku wnioski z obliczeń są zafałszowane, bo obliczona kwota za kilkanaście lat będzie miała zupełnie inną wartość niż ma teraz.

Zgadzam się z przedmówcą. Moim zdaniem zawsze korzystniej jest „nadpłacić” kredyt. „Oszczędności” z lokaty w chwili obecnej pozwalają jedynie zrównoważyć inflację.

Genialny artykuł, wiele pracy i bardzo praktyczne informacje. Jestem w sytuacji, w której również zastanawiałem się nad sensem nadpłaty Rodziny na swoim. Analiza potwierdza moje przypuszczenia. Kilka tygodni temu byłem w Open Finance, korporacje finansowe również widzą w tym biznes i tworzą konkretne produkty, które wykorzystują motyw oszczędzania na lokacie w celu nadplacania kredytu. Sęk w tym, że nie ma możliwości wycofania środków najczęściej przez kilka lub kilkanaście lat. Lepiej zdecydować się więc na oszczędzanie we własnym zakresie, przeciwnie narażamy się na utratę znacznej części środków, w chwili, gdy będziemy w kryzysie.

Hej Rafał,

Dziękuję za pozytywną ocenę 🙂 Dobrze, że materiał był dla Ciebie przydatny.

Co do produktów oszczędnościowych: kluczowe jest każdorazowo weryfikowanie, jaka część wpłacanych przez Ciebie środków rzeczywiście podwyższa kapitał takiej lokaty/produktu, a jaka przeznaczona jest, np. na opłaty dla zarządzających. Te opłaty nawet przy najlepszych produktach potrafią „zeżreć” istotną część zysków.

Pozdrawiam!

Autor zapomniał o kilku sprawach :

1. Nie jesteśmy wiecznie młodzi i zdrowi .

2. Dobra praca i jej zarobki nie są przypisane raz na zawsze .

3. Dług jest zawsze długiem – jeżeli posiada się jedno mieszanie w którym mieszka się – zalegać się będzie ze spłatą – to komornik sprzedaje mieszkanie i pozostaje się bez mieszkania.

4. Jeżeli bank mówi że nie opłaca się nadpłacać kredytu – to dla dłużnika bardzo opłaca się – bankowi bardzo zależy aby „podwinęła się noga” – wyższe koszty kredytu- większy zysk – mieszkanie jest twardym zabezpieczeniem .

5. Brak jest symulacji – gdy jest spłata przedwczesna 120 000,00 zł przy zachowaniu tej samej wysokości rat – skraca się oczywiście czas spłaty a tym samym koszt całkowity .

6. Właścicielem mieszkania się jest wtedy gdy wykreślona zostanie hipoteka z KW i nie jest obciążona niczym .

7. Zapomniano o ryzykach : wahaniach kursu walut , oprocentowania lokat – przy niskich zarobkach czasem 100- 200 zł jest decydujące dla ciułaczy.

8. Zapomiano o stanie polskiej gospodarki mogące powodować całkowite załamanie się nastrojów – wzrost cen energii, czynszów itp. – rata jest dodatkowym obciążeniem jakby nie patrzyć – mieć kredyt lub go nie mieć – z mojej perspektywy w przeciągu 20 lat tylko ceny sprzętu elektronicznego spadły w Polsce reszta niestety nie patrząc realnie .

9. Jakoś mi się nie widzi spłata kredytu do emerytury a potem – co ? odwrócona hipoteka?

10. Wg mnie najkorzystniej opłaca się nadpłacać kredyt na początku przy zachowaniu tych samych rat przez to skrócić czas spłaty a tym samym samemu decydować o własności .

11. Do czasu kiedy spłaci się mieszkanie jest tylko administratorem a nie właścicielem mieszkania .

11. Niektórzy biorą kredyt większy niż potrzebują by mieć większą płynność – by móc za pożyczone pieniącze założyć lokaty -trochę dziwne jakby pracowali dla banków i firm pożyczkowych

Genialny artykuł i blog, to po pierwsze. Trafiłam tutaj dlatego że dysponuję gotówką, którą uzyskałam ze sprzedaży nieruchomości i aby uniknąć płacenia podatku w kwocie 19% od wzbogacenia się z tego tytułu, muszę w ciągu 2 lat wpłacić pieniądze te na cele mieszkaniowe. Mój partner ma mieszkanie w programie rodzina na swoim (singiel na swoim) i jego przypadek można porównać z przypadkiem w/w Marcina. Chciałam dokonać wpłaty na rzecz jego mieszkania i dzięki Twoim kalkulatorom wiem już co jest a co nie jest dobrym pomysłem. Dziękuję! Ps. W dzisiejszych czasach lokata z oprocentowaniem 5% dla kwoty wyższej niż 10 tys nie istnieje – wiem bo najatrakcyjniejszą ofertę jaką znalazłam to niecałe 4%… Dziękuję raz jeszcze, mam nad czym myśleć teraz 🙂

Hej Ovonel,

Witam Cię wśród Czytelników bloga i cieszę się, że artykuł Ci się podobał. Potwierdzam, że obecnie z oprocentowaniem lokat nie jest już tak różowo. Ja jak na razie korzystam z rachunków oszczędnościowych w Meritum Bank, które dla dotychczasowych klientów banku, nadal oprocentowane są na 4% do końca 2013 r.

Pozdrawiam!

Witam,

Bardzo ciekawy i pomocny artykuł – jak i cały blog, który niedawno odkryłem i zamierzam prześledzić.

Właśnie intensywnie myślę nad nadpłaceniem kredytu i blog spadł mi jak z nieba 🙂