Czy nadpłacanie kredytu hipotecznego się opłaca? Kiedy najbardziej? Ile zaoszczędzisz na ratach? Jak zmienią się całkowite koszty wraz ze wzrostem lub spadkiem oprocentowania? – na te wszystkie pytania odpowie bezpłatny kalkulator hipoteczny.

BUM! Mam dla Was prezent-niespodziankę na zbliżającą się Wielkanoc. Właśnie udostępniłem na blogu kalkulator kredytu hipotecznego. To bezpłatne narzędzie, które pomaga przeprowadzić symulację przebiegu kredytu hipotecznego z uwzględnieniem jednorazowych lub systematycznych nadpłat. Sami możecie zdecydować, czy nadpłaty te mają skracać okres kredytowania, czy zmniejszać wysokość raty kredytu.

Kalkulator pozwala także przeanalizować jak zmieni się wysokość rat oraz całkowite koszty kredytu wraz ze zmianą oprocentowania. Jako użytkownicy macie pełną elastyczność określania kiedy takie zmiany zajdą, co pozwala łatwo sprawdzić różne scenariusze.

Kalkulator udostępniamy wspólnie z Ronaldem Szczepankiewiczem – moim znajomym i jednocześnie specjalistą od kredytów, który już wielokrotnie dzielił się wiedzą w podcaście „Więcej niż oszczędzenie pieniędzy” (po raz pierwszy – już 10 lat temu).

W tym artykule omówię sam kalkulator kredytu hipotecznego oraz pokażę na przykładach jak się nim posługiwać. Chociaż – w zasadzie – nie jest to konieczne, bo postaraliśmy się, aby kalkulator był maksymalnie przejrzysty, prosty w obsłudze i jednocześnie szybko działał.

KALKULATOR KREDYTU HIPOTECZNEGO →

Możliwości kalkulatora kredytu hipotecznego

Nieważne, czy dopiero przymierzacie się do wzięcia kredytu hipotecznego, czy spłacacie go już od lat. Kalkulator hipoteczny przyda się w każdym scenariuszu:

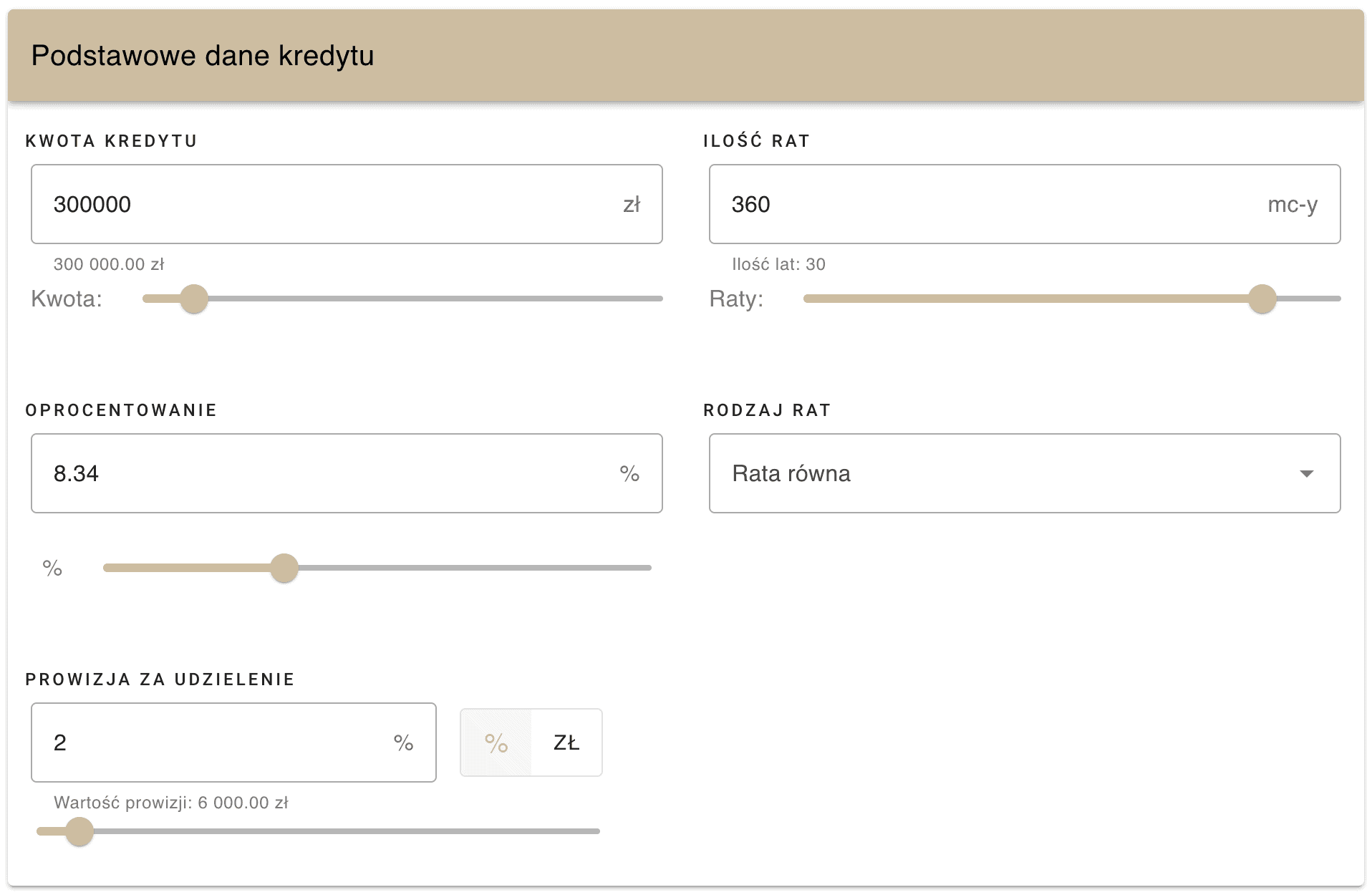

- Jeśli dopiero planujesz wziąć kredyt hipoteczny – to w kalkulatorze możesz podać jego kwotę, całkowite oprocentowanie z oferty banku (albo skorzystać z domyślnie sugerowanego), okres kredytowania oraz wysokość jednorazowej prowizji za udzielenie kredytu. W zależności od wybranego rodzaju rat (stałe lub malejące) kalkulator wyliczy wysokość rat i całkowitą kwotę do spłaty.

- Jeśli już masz kredyt hipoteczny – to wystarczy zalogować się do swojego banku i przepisać do kalkulatora kwotę kapitału pozostającego do spłaty, aktualne oprocentowanie, oraz rodzaj i liczbę rat do końca kredytu.

W obydwu przypadkach zobaczycie scenariusz wyjściowy, czyli ile jeszcze odsetek przyjdzie zapłacić, gdyby oprocentowanie kredytu pozostawało stałe. Taka sytuacja nie będzie mieć jednak miejsca (bo oprocentowanie kredytu zmienia się wraz ze zmianami stóp procentowych) i jest to tylko punkt wyjścia do dalszych analiz, w ramach których można określić scenariusz zmodyfikowany. Kalkulator automatycznie wyliczy różnice pomiędzy tymi scenariuszami i pokaże jak wprowadzone zmiany wpływają na okres trwania kredytu oraz całkowite koszty dla kredytobiorcy.

Kalkulator kredytu hipotecznego pomoże wybrać najlepszą strategię dokonywania nadpłat i odpowie na pytania:

- Czy lepiej wybrać ratę stałą czy ratę malejącą?

- W jaki sposób każda nadpłata zmienia całkowity koszt kredytu?

- Czy lepiej nadpłacać kredyt jednorazowo czy w transzach?

- Czy przy nadpłacie wybrać skrócenie okresu kredytowania czy zmniejszenie raty? Kalkulator pozwala zdecydować o tym indywidualnie dla każdej nadpłaty.

Możecie wprowadzić dowolną liczbę nadpłat kredytu oraz – niezależnie – dowolne zmiany oprocentowania kredytu w dokładnie określonych momentach (od konkretnych rat), co pozwala przeprowadzić bardzo dokładne symulacje i analizy, i w efekcie – pomóc zaoszczędzić znaczne kwoty na kosztach kredytu.

Co więcej – pomimo, że kalkulator podaje kwoty w polskich złotych – to z powodzeniem możecie go stosować także dla kredytu hipotecznego w walucie obcej. Wystarczy po prostu wprowadzić liczby ignorując walutę widoczną na ekranie.

Zapraszamy na „Wieczory Pasywnego Inwestora”

Przypominam, że trwa cykl spotkań „Wieczory Pasywnego Inwestora”. 🙂

Już jutro – w środę 5 kwietnia o 20:00 – Artur Wiśniewski z bloga StockBroker.pl opowie „Jak inwestować, aby przetrwać trudne czasy?”, czyli o budowie portfela inwestycyjnego gotowego na różne fazy cyklu gospodarczego.

Jak obsługiwać kalkulator nadpłat kredytu hipotecznego?

Zadbaliśmy o to, aby obsługa kalkulatora była banalnie prosta.

Jedna wskazówka na początek: jeśli chcecie porównać kilka różnych wariantów nadpłat, zmian oprocentowania lub zmiany harmonogramu kredytu, to otwórzcie kalkulator w kilku zakładkach (wystarczy kliknąć ten link kilka razy).

W pierwszym kroku – trzeba wprowadzić podstawowe dane kredytu hipotecznego – na podstawie oferty otrzymanej od banku.

Tak jak pisałem wyżej – jeśli już macie kredyt hipoteczny i chcecie przeanalizować różne warianty w przyszłości, to:

- W polu Kwota kredytu – wpiszcie kwotę kapitału pozostającego do spłaty.

- W polu Ilość rat – wpiszcie liczbę rat pozostających planowo do końca spłaty kredytu.

- W polu Oprocentowanie – wprowadźcie całkowite aktualne oprocentowanie kredytu z uwzględnieniem marży banku.

- Wybierzcie Rodzaj rat, które płacicie – raty równe lub raty malejące.

- Wyzerujcie pole Prowizja za udzielenie kredytu – bo ten koszt macie już za sobą.

UWAGA: kalkulator nie uwzględnia kosztów dodatkowego ubezpieczenia kredytu (niski wkład, ubezpieczenie na życie) itp. Znając te koszty można je uwzględnić podwyższając np. całkowitą kwotę kredytu.

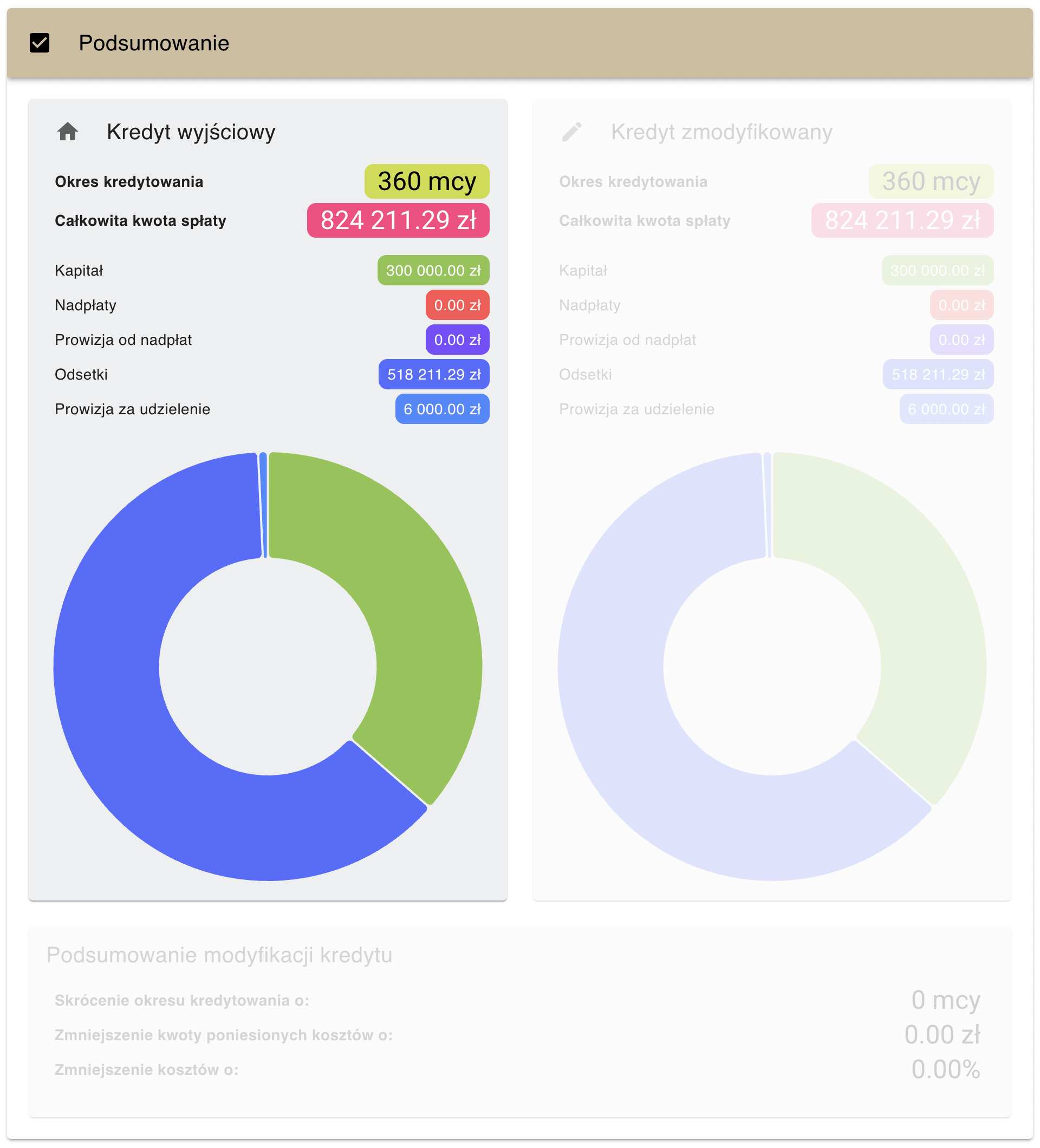

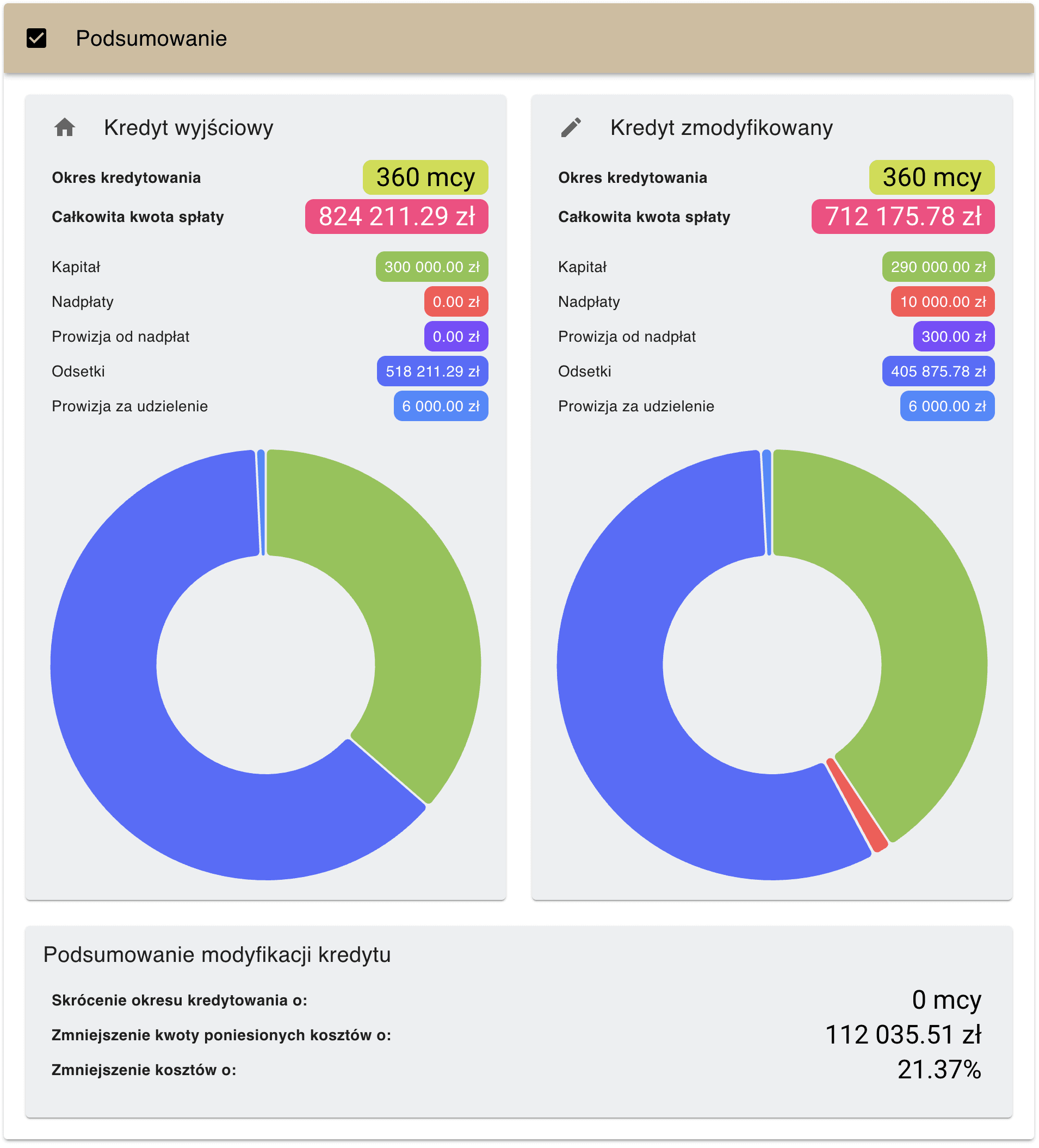

Po uzupełnieniu danych pokaże się sekcja pokazująca podsumowanie całkowitych kosztów kredytu w wariancie wyjściowym. Po prawej stronie – pokaże się wariant z modyfikacjami. Na początku – do czasu wprowadzenia zmian – jest on wyszarzony.

Każdą z sekcji kalkulatora można na zmianę ukrywać lub pokazywać klikając „checkbox” przy nazwie tej sekcji.

Właśnie w taki sposób można odsłonić sekcje „Zmiany oprocentowania” i „Nadpłaty kredytu” – w zależności od tego, jaki scenariusz chcemy zweryfikować.

Zacznijmy od zmian oprocentowania. Każdą z nich dodajemy klikając przycisk Dodaj. Następnie określamy, jakie ma być nowe oprocentowanie oraz od której raty ma ono obowiązywać. Może to być zarówno obniżka, jak i podwyżka oprocentowania. I takich operacji może być dowolnie dużo w całym okresie kredytowania.

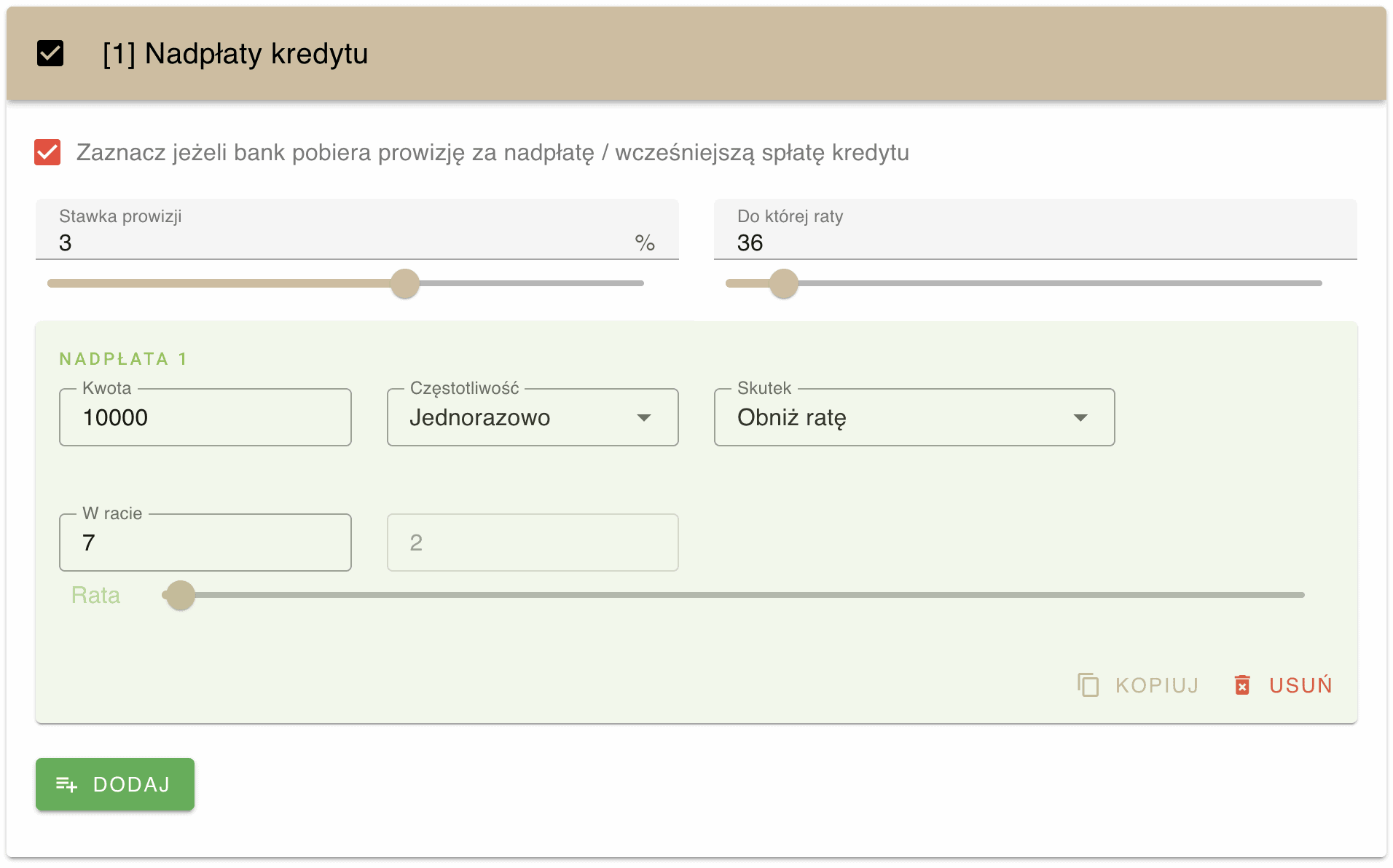

Nieco bardziej skomplikowane jest analizowanie nadpłat kredytu hipotecznego. Na początku musimy określić czy bank pobiera prowizję za wcześniejszą spłatę kredytu. Zazwyczaj taka prowizja obowiązuje przez kilka pierwszych lat od wzięcia kredytu (to wtedy bank zarabia proporcjonalnie najwięcej na odsetkach i wcale nie zależy mu na tym, abyśmy spieszyli się z nadpłatami).

Dodatkowo musimy zdecydować czy nadpłata ma być jednorazowa, czy może chcemy nadpłacać kredyt systematycznie co miesiąc stałą kwotą. I w jednym i w drugim przypadku możemy wybrać, w której racie (lub okresie rat) chcemy dokonywać nadpłat. Musimy także zdecydować jaki będzie skutek nadpłaty:

- Czy ma ona obniżać wysokość kolejnych rat kredytu (bez skracania okresu kredytowania).

- Czy ma ona skracać okres kredytowania (jednocześnie z utrzymaniem raty w dotychczasowej wysokości).

Decyzja ta ma kluczowe znaczenie z perspektywy całkowitych kosztów kredytu, co jeszcze dokładnie zobaczycie w przykładach zamieszczonych w dalszej części artykułu.

Oczywiście można stosować dowolną liczbę i konfigurację nadpłat. Wystarczy kliknąć przycisk Dodaj.

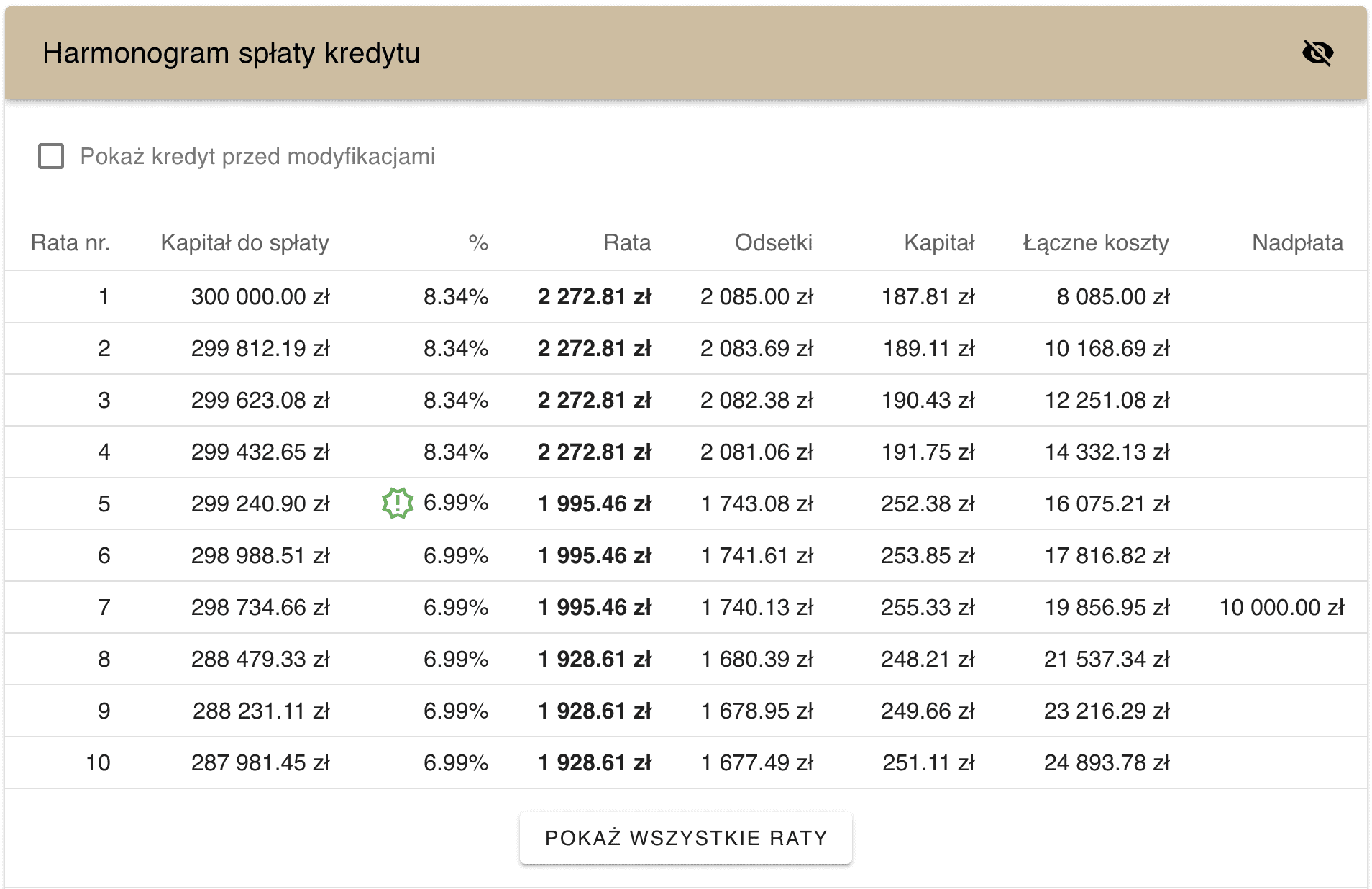

Kalkulator policzy harmonogram spłaty kredytu z uwzględnieniem wszystkich zmian i zaprezentuje go w formie szczegółowej tabeli pokazującej także każdą nadpłatę i zmianę oprocentowania.

Tabela – dla wygody – widoczna jest w skrótowej formie pokazującej 10 pierwszych i 5 ostatnich rat. Jeśli chcecie zobaczyć wszystkie, to wystarczy kliknąć przycisk Pokaż wszystkie raty.

Po wprowadzeniu wszystkich zmian polecam cofnąć się do sekcji podsumowanie, gdzie będzie widać koszty kredytu ze wszystkimi modyfikacjami, a także skrótowe podsumowanie pokazujące:

- O ile skróci się okres kredytowania?

- O ile kwotowo zmniejszą się poniesione koszty kredytu?

- Jak duża będzie zmiana kosztów kredytu wyrażona procentowo?

KALKULATOR KREDYTU HIPOTECZNEGO →

Kim jest Ronald Szczepankiewicz?

Ronald Szczepankiewicz jest ekspertem w zakresie kredytów hipotecznych, z którym współpracuję już od ponad 10-ciu lat. W 2012 roku – dzięki Jego pomocy – uzyskałem kredyt hipoteczny w EUR na zakup nieruchomości, w której mieszkam (już spłacony). Dzisiaj razem udostępniamy kalkulator kredytu hipotecznego. 🙂

Ronald Szczepankiewicz jest ekspertem w zakresie kredytów hipotecznych, z którym współpracuję już od ponad 10-ciu lat. W 2012 roku – dzięki Jego pomocy – uzyskałem kredyt hipoteczny w EUR na zakup nieruchomości, w której mieszkam (już spłacony). Dzisiaj razem udostępniamy kalkulator kredytu hipotecznego. 🙂

Ronald to najczęstszy gość podcastu „Więcej niż oszczędzanie pieniędzy”, gdzie wystąpił już 5-krotnie dzieląc się wiedzą z obszaru finansowania zakupu nieruchomości. Jego książka „Tajna Broń Kredytobiorcy” pomogła tysiącom osób gładko przejść przez proces zakupu nieruchomości na kredyt.

Od 2020 roku pełni także rolę Eksperta KFN ds. kredytów hipotecznych w społeczności „Klan Finansowych Ninja”, gdzie stale dzieli się swoją wiedzą z korzyścią dla wszystkich Klanowiczów. Jest też współzałożycielem firmy RM Kredyty, która pomogła klientom pozyskać kredyty hipoteczne na ponad 1,2 miliarda złotych.

Tutaj znajdziecie odcinki podcastu z Ronaldem:

- WNOP 009: Kredyt hipoteczny krok po kroku – rozmowa z doradcą finansowym

- WNOP 040: Od czego zależy i jak budować zdolność kredytową pod kredyt hipoteczny – Ronald Szczepankiewicz

- WNOP 058: Refinansowanie kredytu hipotecznego – czy i kiedy warto to zrobić?

- WNOP 083: Jak kupić dziesięć mieszkań na wynajem posiłkując się kredytami hipotecznymi

- WNOP 095: Jak wziąć kredyt na zakup działki i budowę domu – przewodnik krok po kroku

Kalkulacja online lub raport na e-mail

Wszelkie kalkulacje nadpłat kredytu, zmian oprocentowania i porównania wyboru rat malejących lub stałych dokonywane na stronie kalkulatora – są bezpłatne i nie wymagają zostawiania swoich danych osobowych, ani wyrażania na nic zgód.

Dodatkowo – możecie otrzymać porównanie kosztów kredytu hipotecznego w formie raportu PDF na swój adres e-mail – także bez opłat (tu możecie zobaczyć jak wygląda przykładowy raport PDF), ale w tym przypadku wymagane jest podanie adresu e-mail i zarejestrowanie się na newsletter kredytowy prowadzony przez Ronalda Szczepankiewicza (można zrezygnować w dowolnym momencie).

Warto się zapisać, bo Ronald wysyła co miesiąc stale aktualizowany Ranking najtańszych kredytów hipotecznych, czyli zestawienie najlepszych ofert kredytowych w polskich bankach wraz z obszernym omówieniem zmian na rynku kredytowym. Tu znajdziecie przykładowe rankingi za pierwszy wydane w pierwszym kwartale 2023:

- Ranking najtańszych kredytów hipotecznych – Styczeń 2023

- Ranking najtańszych kredytów hipotecznych – Luty 2023

- Ranking najtańszych kredytów hipotecznych – Marzec 2023

Kopalnia wiedzy dla wszystkich osób zainteresowanych kredytami hipotecznymi. 🙂

No to skoro podstawy mamy już za sobą, to przejdźmy do kilku przykładowych scenariuszów zastosowania opublikowanego kalkulatora kredytu hipotecznego….

Przykładowe scenariusze użycia kalkulatora kosztów kredytu hipotecznego

Poniżej pokazuję kilka uproszczonych przykładów wykorzystania kalkulatora. Piszę „uproszczonych”, bo porównuję w nich różne warianty nadpłacania kredytu bez uwzględniania faktu, że po drodze zmieni się oprocentowanie kredytu (bo zmienią się stopy procentowe / wskaźniki referencyjne). Zakładam jednak, że jest to dla Was oczywiste. 🙂

Wszystkie poniższe scenariusze dotyczą kredytu hipotecznego o następujących parametrach:

- Kwota kredytu = 300 000 zł.

- Kredyt na 30 lat.

- Aktualne oprocentowanie całkowite = 9,5% (w zaokrągleniu). Powiedzmy, że składa się na nie marża kredytu = 2,5% i WIBOR 3M = 7%.

- Prowizja za udzielenie kredytu = 0% (po prostu pomijamy).

- Raty równe. Rata na dzisiaj wynosi około 2522 zł miesięcznie.

No to jedziemy z obliczeniami…

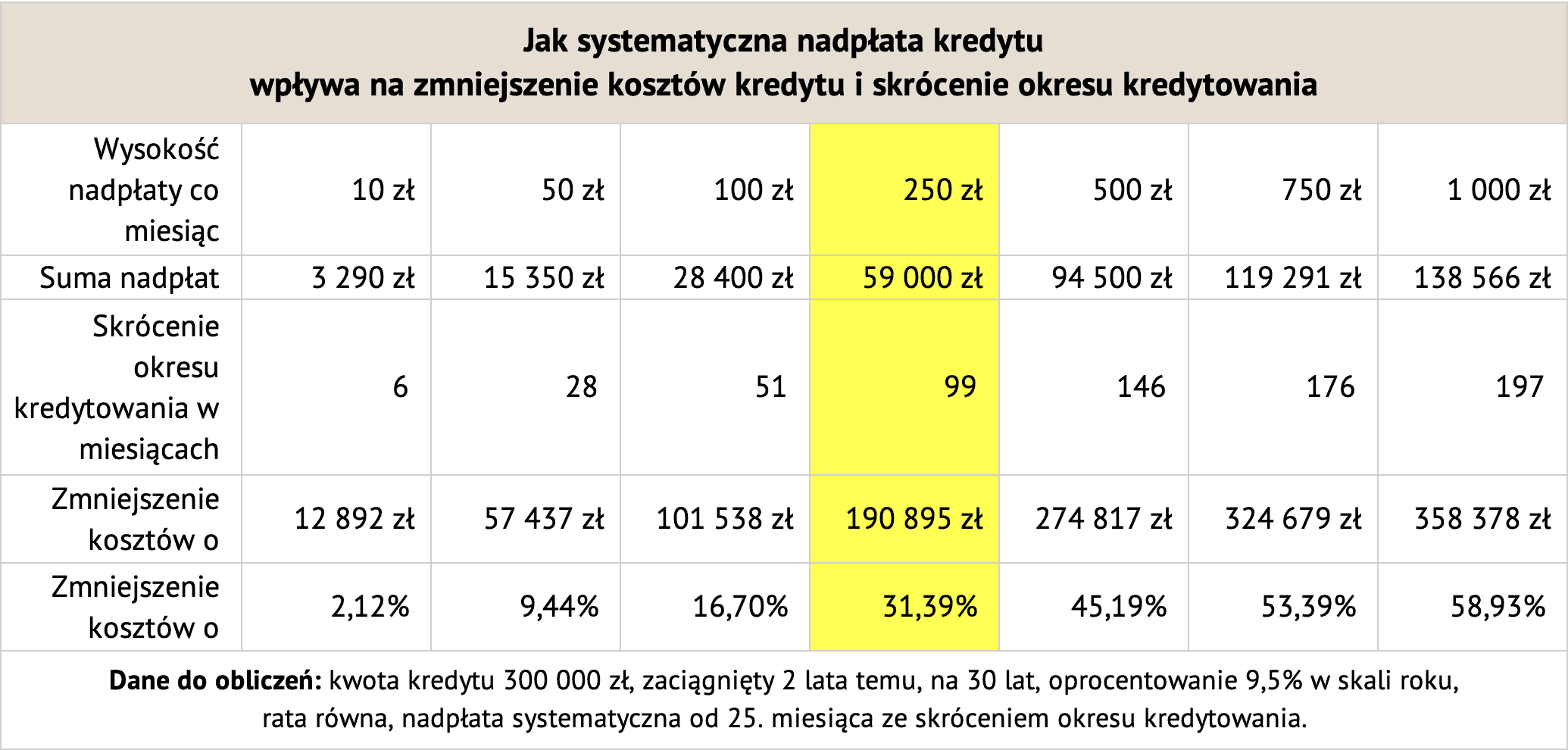

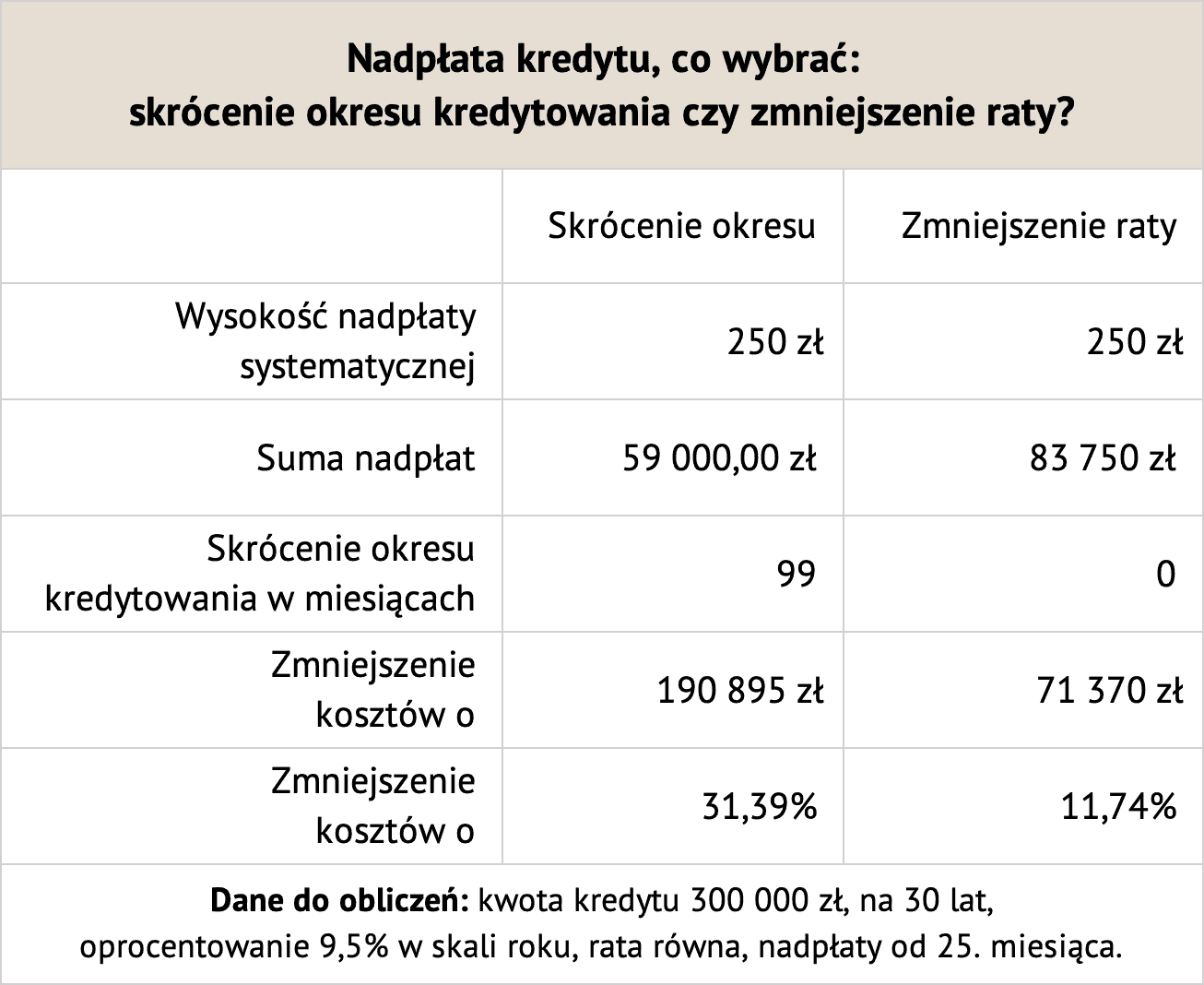

Scenariusz 1: Nadpłata systematycznie małej kwoty co miesiąc

W pierwszym scenariuszu sprawdzimy jak na całkowity koszt kredytu wpłynie regularne dopłacanie małych kwot. Załóżmy, że nadwyżki w budżecie przykładowego kredytobiorcy pojawią się dopiero od trzeciego roku spłacania kredytu i to wtedy zdecyduje się on na nadpłaty:

- Od 25. miesiąca nadpłacamy 250 zł miesięcznie, a więc około 10% dotychczasowej raty.

- Wybieramy skrócenie okresu kredytowania.

Wynik:

- Skrócenie okresu kredytowania o 99 miesięcy!

- Zmniejszenie kwoty poniesionych kosztów o 190 895,14 zł.

- Zmniejszenie kosztów o 31,39%.

- Suma nadpłat przez 260 miesięcy = 59 000 zł.

Wnioski:

- W tym scenariuszu wystarczyło nadpłacać jedynie 250 zł miesięcznie, aby skrócić okres kredytowania o ponad 8 lat i zaoszczędzić na kosztach kredytu ponad 31%!

- Jeżeli ktoś chce nadpłacać, to im szybciej zacznie – tym więcej zaoszczędzi, bo koszty kredytowe są generowane od salda zadłużenia. Im jest ono niższe – tym mniejsze koszty.

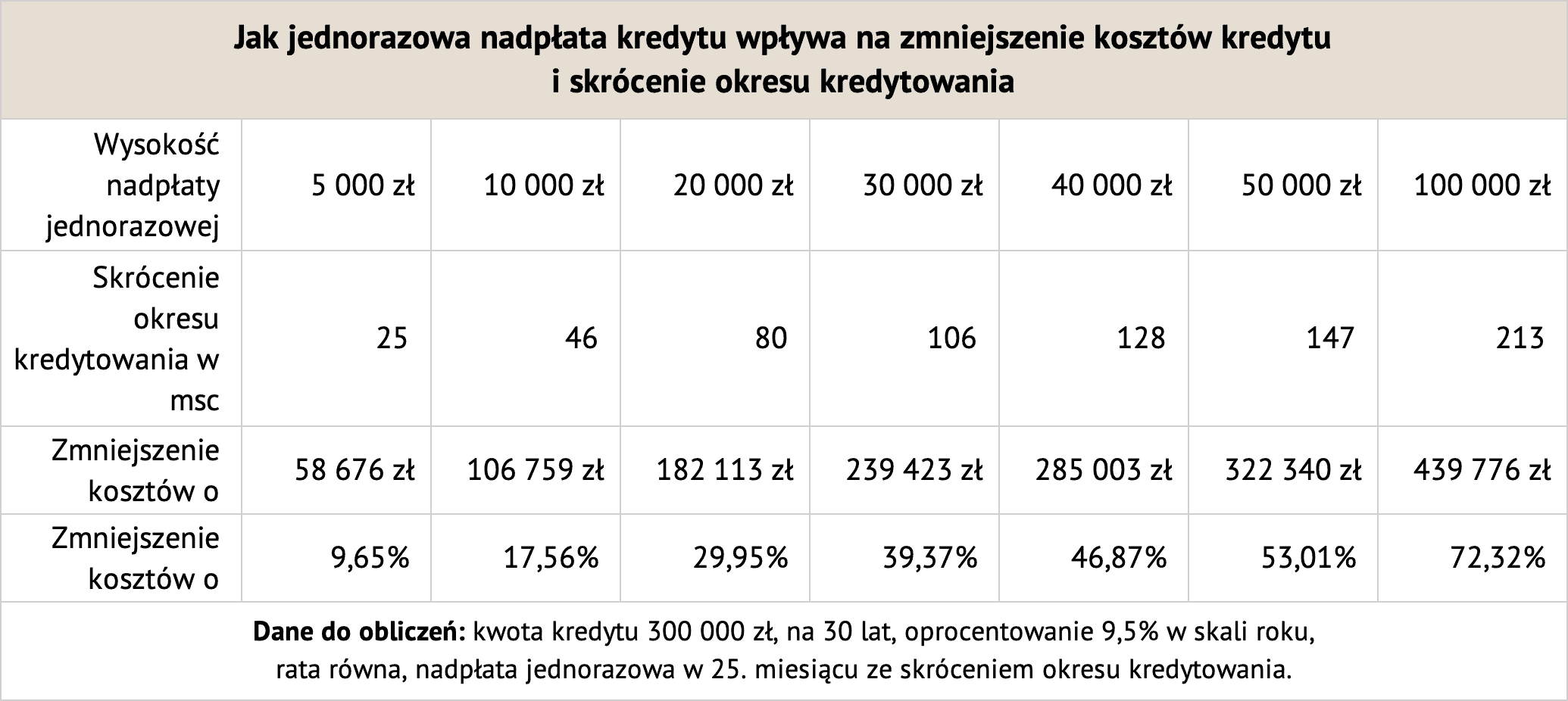

Scenariusz 2: Nadpłata jednorazowo dużej kwoty

W analogicznym scenariuszu rozpatrujemy jednorazową nadpłatę dużej kwoty:

- W 25. miesiącu nadpłacamy jednorazowo (a nie systematycznie) większą kwotę.

Jakie to daje efekty?

Wnioski:

- Jednorazowa nadpłata da lepszy efekt końcowy (niższe całkowite koszty kredytu) niż nadpłacanie „na raty” – nawet przy tej samej sumarycznej kwocie nadpłaty.

- Jednorazowa nadpłata ma wyższy „próg wejścia”, bo od razu trzeba dysponować większą kwotą.

Scenariusz 3: Zmniejszenie raty czy skrócenie okresu kredytowania przy nadpłacie?

Kolejny scenariusz to porównanie co zmienia decyzja o skróceniu okresu kredytowania przy każdej nadpłacie (przypominam, że tu rata pozostaje w dotychczasowej wysokości) vs zmniejszenie raty (z zachowaniem dotychczasowego okresu kredytowania).

Rozważamy dokładnie ten sam scenariusz, co w scenariuszu 1, czyli systematyczne nadpłaty w wysokości 250 zł miesięcznie od 25. miesiąca.

Wnioski:

- Skrócenie okresu kredytowania najefektywniej obniża koszty kredytu.

- Obniżenie raty jest symboliczne, bo i kwota nadpłat jest niewysoka.

- Generalnie można przyjąć takie uproszczenie: w okresie wysokiego oprocentowania kredytu – opłaca się skracać okres kredytowania. W okresie, gdy oprocentowanie kredytu jest niskie, można pokusić się o zmniejszenie wysokości raty. 😉 Ale patrz wniosek pierwszy…

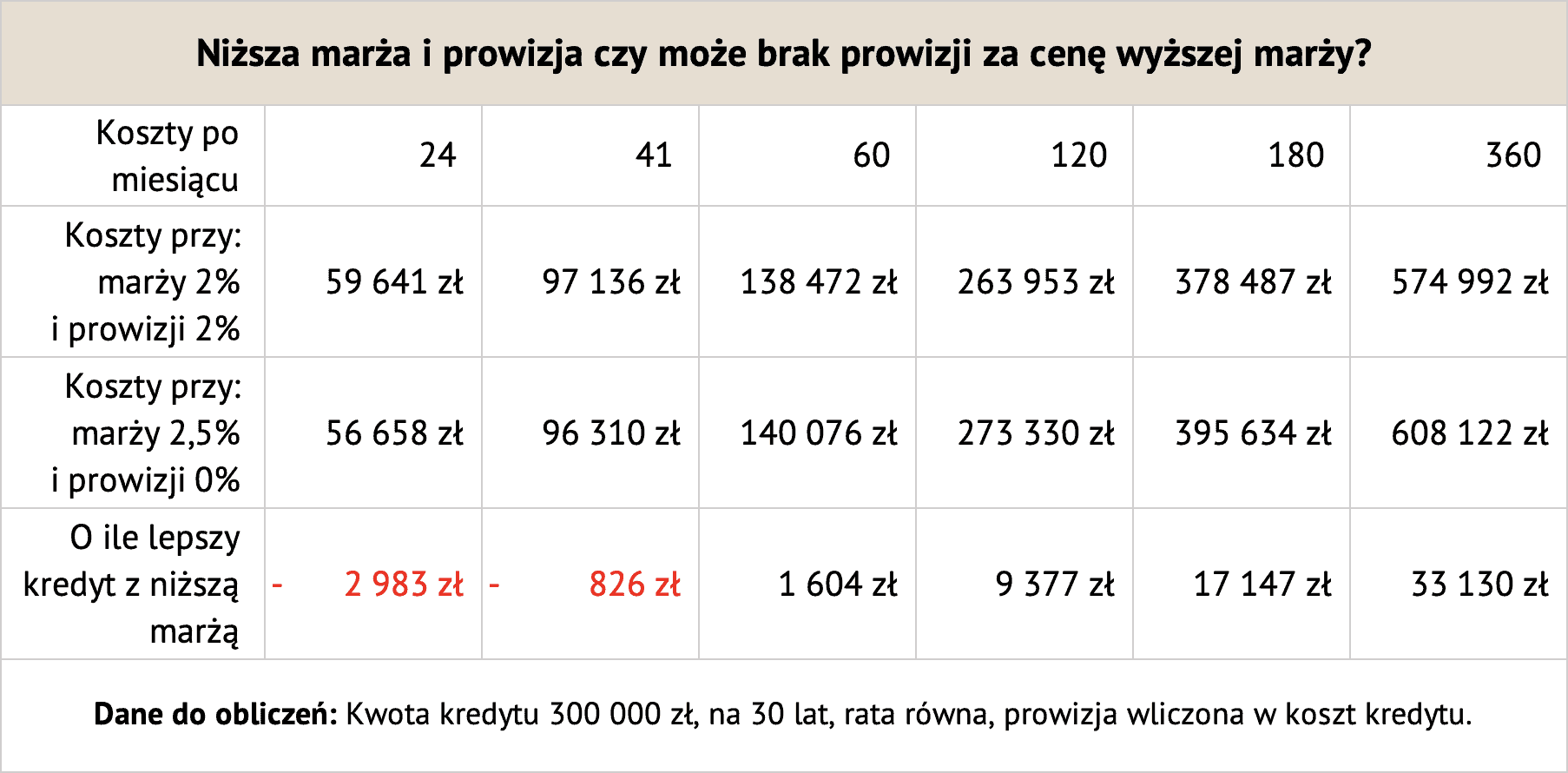

Scenariusz 4: Niższa marża kredytu czy brak prowizji?

Kolejny scenariusz dotyczy tych osób, które dopiero decydują się na wzięcie kredytu hipotecznego. Odpowiada on na pytanie czy lepiej walczyć o brak prowizji o udzielenie kredytu (przy jednocześnie wyższej marży na tym kredycie), czy może jednak lepiej zapłacić jednorazową prowizję za udzielenie kredytu, ale jednocześnie mieć niższą marżę przez cały okres kredytowania.

Przypominam, że marża banku to ważny składnik całkowitego oprocentowania kredytu.

Kredyt identyczny jak dotychczas: 300 tys. zł na 30 lata, raty równe, ale bierzemy pod uwagę dwa warianty:

- Marża 2%, prowizja 2% i całkowite oprocentowanie kredytu = 9% (przy WIBOR 3M = 7%). Prowizja wliczona w koszt kredytu.

- Marża 2,5%, brak prowizji (0%) i całkowite oprocentowanie kredytu = 9,5%.

Efekt?

Wnioski:

- Niższa marża obarczona jest kosztem prowizji, która wyraźnie podnosi początkowe koszty kredytowe, co widać szczególnie w pierwszych miesiącach spłacania kredytu.

- Po 24 miesiącach osoba decydująca się na wariant z prowizja 0% i wyższą marżą zapłaciłaby o 2983 zł mniej kosztów kredytowych.

- Koszty między oba wariantami zrównają się mniej więcej w 41. miesiącu spłacania kredytu. Od tego momentu wariant z niższą marżą generuje mniej kosztów kredytowych.

- Jeżeli ktoś chce spłacić kredyt przed 41. miesiącem, tańszy będzie wariant z wyższą marżą i brakiem prowizji kredytowej.

Jak widać odpowiedź na pytanie, które podejście jest „lepsze” brzmi „to zależy” – zwłaszcza od indywidualnej sytuacji i preferencji kredytobiorcy. Warto jednak dokładnie to przeanalizować ZANIM weźmie się kredyt.

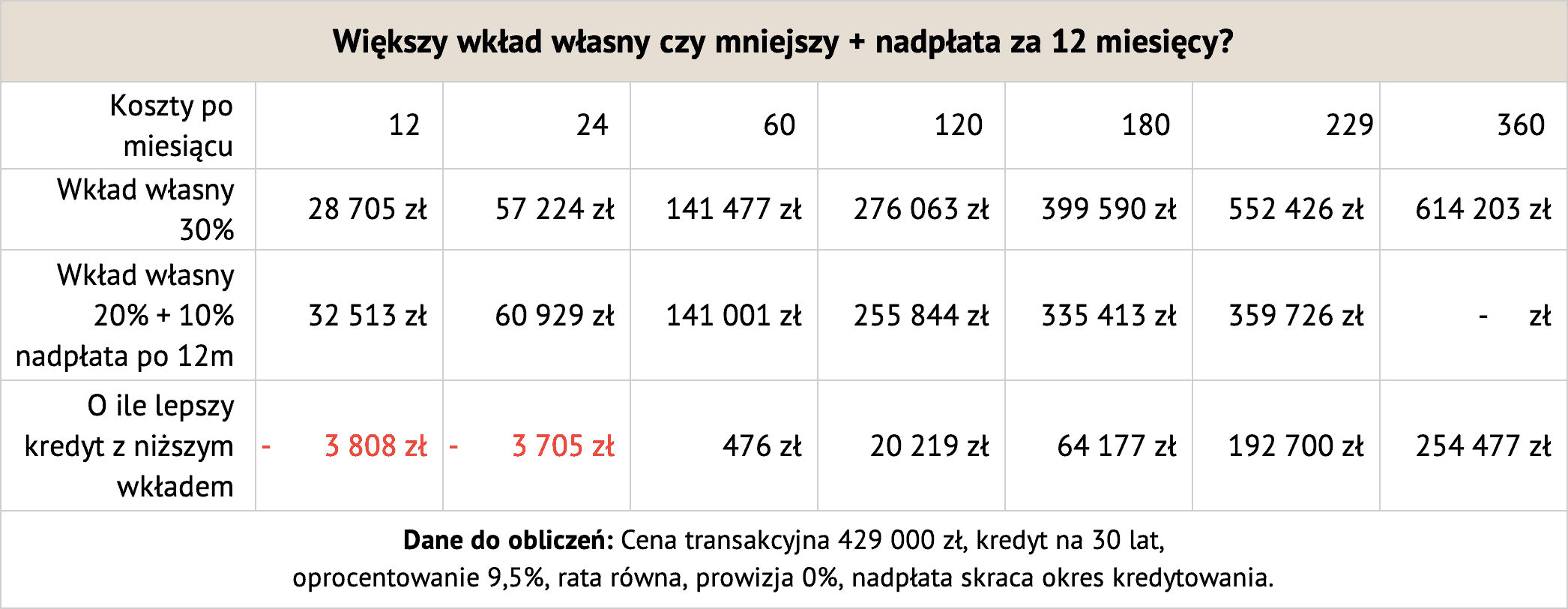

Scenariusz 5: Wyższy wkład własny czy niższy… i nadpłata po roku?

Ten scenariusz jest już nieco bardziej złożony. Ma nam odpowiedzieć na pytanie, który z wariantów wzięcia kredytu będzie tańszy długoterminowo:

- Większy wkład własny na początku = 30%, czy…

- Mniejszy wkład własny na początku = 20%, ale po roku dopłata tej różnicy (10%) z jednoczesnym skróceniem okresu kredytowania.

Wbrew pozorom są to dosyć częste rozważania osób, które mają środki na wyższy wkład własny… ale jednocześnie boją się „wypstrykać” ze wszystkich pieniędzy i chcą mieć pieniądze na „czarną godzinę”. W takim przypadku często decydują się na mniejszy wkład własny w imię zachowania płynności finansowej, a następnie – po jakimś czasie – nadpłacają hurtowo kredyt, gdy czują się z tym już bezpiecznie.

Zobaczmy taki scenariusz:

- Cena transakcyjna 429 000 zł.

- Kredyt na 30 lat, oprocentowanie 9,5% w skali roku, raty stałe, prowizja 0 zł.

- Wariant „Wyższy wkład własny”:

- Wkład własny 128 700 zł (czyli 30% wkładu).

- Kwota kredytu 300 300 zł.

- Wariant „Niższy wkład własny + nadpłata skracająca okres kredytu”:

- Wkład własny 85 800 zł (czyli 20% wkładu).

- Kwota kredytu 343 200 zł.

- Po roku nadpłata 42 900 zł (zachowane 10% ceny nieruchomości).

Efekty?

Wnioski:

- Wariant z nadpłatą (i pozostawieniem rat w dotychczasowej wysokości) skraca okres kredytowana o 131 miesięcy i zmniejsza zapłacone odsetki o 254 000 zł.

- Inaczej mówiąc: nadpłata zmniejsza kapitał do spłaty + skraca okres, a krótszy pozostały okres kredytowania = mniej odsetek do zapłaty, ale jednocześnie cały czas płaci się wysoką ratę.

- Generalnie można przyjąć takie uproszczenie: w okresie wysokiego oprocentowania kredytu – opłaca się skracać okres kredytowania. W okresie, gdy oprocentowanie kredytu jest niskie, można pokusić się o zmniejszenie wysokości raty. 😉 Ale patrz wniosek pierwszy…

- UWAGA! W tym scenariuszu nie uwzględniliśmy, że te zachowane 10% kapitału można byłoby wrzucić na konto oszczędnościowe lub lokatę na ok. 8% rocznie…

To tyle przykładów. Zapraszam do samodzielnego zapoznania się z kalkulatorem kredytu hipotecznego. 🙂

KALKULATOR KREDYTU HIPOTECZNEGO →

Potrzebujesz kredytu hipotecznego?

Kalkulator pozwala przeprowadzić dowolne analizy kredytu hipotecznego, ale… nie pomoże Wam wybrać najlepszego kredytu hipotecznego. To zadanie dla doradcy kredytowego, który – w oparciu o indywidualną sytuację kredytobiorcy (zawód, wiek, sytuacja rodzinna i finansowa, zdolność kredytowa, wysokość wkładu własnego) oraz wiedzę o aktualnych warunkach i promocjach w bankach – pomoże wybrać najlepiej dopasowane oferty.

Jeśli chcesz otrzymać najlepszą ofertę kredytu hipotecznego, to polecam kontakt z firmą RM Kredyty założoną przez Ronalda Szczepankiewicza – współautora kalkulatora. Przypominam, że doradca kredytowy nie pobiera żadnych opłat od kredytobiorcy za przygotowanie ofert i obsługę procesu pozyskania kredytu hipotecznego. To banki płacą pośrednikom prowizję za przyprowadzenie klienta. Dlatego tym bardziej warto współpracować ze sprawdzonymi specjalistami pracującymi latami na swoją opinię.

Kontaktując się z RM Kredyty warto powołać się na blog „Jak oszczędzać pieniądze” – to gwarantuje priorytetową obsługę. Wiem, że tak jest z relacji wielu Czytelników, którym przez ostatnią dekadę polecałem usługi Ronalda i którzy korzystali z Jego pomocy biorąc kredyt hipoteczny. 🙂

A nadwyżki… inwestuj!

A gdy już zoptymalizujecie swoje kredyty hipoteczne i w Waszych budżetach pojawią się nadwyżki finansowe, to zdecydowanie warto jest inwestować. Z pewnością pomoże w tym świetna książka o inwestowaniu „Po Prostu Kupuj” Nicka Maggiulli. Jej polskie wydanie ukaże się jeszcze przed wakacjami. ?

Jeśli nie chcecie przeoczyć przedsprzedażowej promocji, to zdecydowanie zachęcam do zapisania się na newsletter książki.

Kalkulator nadpłaty kredytu – bezpłatny na zawsze

9 lat temu udostępniłem bezpłatnie kurs „Pokonaj Swoje Długi” przeznaczony dla osób zadłużonych. Do dzisiaj z tymi materiałami zapoznało się około 45 tysięcy osób, które spłaciły setki milionów złotych zadłużenia oszczędzając kolosalne kwoty na kosztach kredytów i pożyczek.

Dzisiaj udostępniłem bezpłatny kalkulator kredytu hipotecznego. Kieruje się tutaj tą samą filozofią. To kolejny produkt mający pomagać wychodzić z zadłużenia i minimalizować koszty kredytowe. Jest i pozostanie on bezpłatny. I wierzę, że pomoże pozostawić znaczące kwoty w Waszych kieszeniach, bo oszczędności na kredycie hipotecznym mogą być kolosalne…

Na koniec mam wielką prośbę – udostępnijcie link do tego bezpłatnego kalkulatora swoim znajomym – https://fin.ninja/kalkulator – zarówno tym posiadającym kredyt hipoteczny, jak i tym, którzy dopiero się do niego przymierzają. Tym ostatnim polecam także książkę „Finansowy ninja”, gdzie oddzielny rozdział poświęciłem temu jak mądrze wziąć kredyt hipoteczny na własną nieruchomość. Te zasady – w czasach wysokich stóp procentowych – pozostają jeszcze bardziej aktualne.

Jeśli uznasz, że w jakiś sposób moglibyśmy usprawnić działanie kalkulatora kredytu hipotecznego, to zapraszam do zgłaszania sugestii przez stronę „Kontakt”.

Życzę bezproblemowej spłaty kredytu hipotecznego – jak najniższym kosztem! A jako, że jest to ostatni wpis przed Wielkanocą – życzę także fajnych, pogodnych i po prostu dobrych Świąt!

No i niezmiennie zapraszam na odbywające się właśnie co tydzień „Wieczory Pasywnego Inwestora”…

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 46 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Dzięki!!!!!!!!! Dokładnie to jest mi potrzebne w tym roku!!!!!!!

?

Bardzo proszę. Pamiętaj aby podzielić się nim z potrzebującymi :))

Hmm, dlaczego tak się dzieje, że lepiej jednak poczekać z nadpłatą jak uzbieramy większe środki? Zaintrygowało mnie to mocno.

Hej Janek,

Wręcz przeciwnie – z perspektywy całościowych kosztów kredytu lepiej nadpłacić jak najszybciej wybierając skrócenie okresu kredytowania. 🙂

W tym piątym scenariuszu de facto porównywaliśmy przypadek nadpłaty po roku (z jednoczesnym skróceniem okresy kredytowania) vs dłuższy okres kredytowania ale bez nadpłat.

Pozdrawiam

Hej Michał, chodzi mi tylko o scenariusz 1 i 2 i tylko skrócenie okresu kredytowania. Byłem przekonany, że nadpłacanie (o ile jest bezpłatne) każdej kwoty w każdym momencie da lepsze rezultaty a tu się okazuje, że jednak lepiej sobie nazbierać i jednorazowo wpłacić. No nie spina mi się to, ale z liczbami nie ma co dyskutować?

Janek, scenariusz 2 zakłada że dysponujesz już dużą kwotą w 25. miesiącu. Bardziej się opłaca dokonać tej nadpłaty niż rozkładać już zebraną kwotę na małe nadpłaty w kolejnych miesiącach.

A mi się wydaje że musiałbyś sobie policzyć scenariusz 1a w którym od samego początku nadpłacasz te 250zł, kontra zbieranie przez te 25 miesięcy po 250zł i wpłacenie tych 6250 naraz i wtedy zobaczyć jaki będzie wynik.

Kurs „Pokonaj swoje długi” przeszłam niespełna 7 lat temu, zaczynając z jakimiś 30 tys na minusie. Dziś czekając na bezpieczny kredyt 2% szukam wymarzonego domu, patrząc na rosnącą wartość inwestycji, o których tych kilka lat temu nawet nie marzyłam.

Dzięki Michał! Dzięki Ronald! Robicie świetną robotę 🙂

Dziękuję Klaudia, pamiętaj, że możemy pomóc Ci przy BK2% ?

CO DO TWOICH DZIALAN – SZACUN!

Świetny i prosty kalkulator 🙂 Sam co jakiś czas nadpłacam 10000zł. W kilka lat zostało już tylko 209700 z 279000zł do spłaty. Zazwyczaj wybieram opcję ze zmniejszeniem rat miesięcznych. Zdarzyło mi się też 1 skrócić po prostu czas długości kredytu. Może w tym miesiącu uda się uzbierać luźne 10000zł to psychologiczna granica 200 tysięcy zostanie przekroczona 😉

Z tym skracaniem okresu to nie do końca tak jest, że to jest lepsze niż zmniejszenie raty. Rata odsetkowa zawsze jest liczona od salda pozostałego do spłaty, wiec niezależnie od tego czy zmniejszamy ratę czy skracamy okres, odsetki w najbliższej racie będą takie same. Co za tym idzie, jeśli po każdej nadpłacie zmniejszymy ratę np. o 20 zł, ale do końca trwania kredytu co miesiąc będziemy nadpłacać kredyt o różnicę w racie (czyli nie konsumujemy na bieżąco tej różnicy), to koszt powinien wyjść identyczny co przy skróceniu okresu. W tym wariancie trzeba jednak mieć dużo więcej samodyscypliny. Jest to jednak opcja bezpieczniejsza, bo w przypadku niższej raty nawet jak powinie się noga to dużo łatwiej z tego wyjść. Natomiast skrócenie okresu kredytowania tak naprawdę oznacza głównie oszczędności za np. 20 lat, wiec trzeba byłoby się jeszcze bawić w liczenie dyskonta i wartości pieniądza w czasie :).

Istnieją jeszcze problem alternatywy.

Konta IKE i IKZE mają limity.

Jeżeli przyjmiemy rynek akcyjny to generował on około 9%-10% rocznie jako ETF.

Nie wydaje mi się nadpłaty przebiją IKZE w progu 32%.

Widać wiele osób ma cel pokonać kredyt, tylko w inwestowaniu czas też jest ważny.

Potem można przeczytać że ktoś spłacił kredyt ale nie ruszył inwestowania i nagle też ma problem.

Dokładnie – tej opcji brakuje mi w kalkulatorze – obliczenia oszczędności w scenariuszu w którym ustalamy stały, mięsięczny koszt obsługi kredytu, wyższy niż oficjalna rata.

Szczególnie, że banki różnie podchodzą do ty dwóch opcji – czasem skrócenie okresu kredytowania wymaga aneksu, co jest średnio efektynwne przy częstych nadpłatach – wizyta w banku raz na miesiąc-dwa zabiera czas i pieniądze

Dokładnie! Dla mnie to no-brainer, zmniejszanie raty jest dużo lepsze. Łatwo zrealizować samodyscyplinę poprzez ustawienie stałego zlecenia na konto kredytu, przewyższającego ratę. Potem wystarczy po pobraniu raty przez bank kliknąć nadpłatę tym, co zostało. Dodatkowy plus tego podejścia – mamy stały miesięczny koszt kredytu w budżecie, niezależnie od zamian stóp procentowych (oczywiście jeśli „górka” jest wystarczająco wysoka).

Także ciekawe, że i tu psychologia sprawia, że inne rozwiązania mogą być optymalne dla każdego 🙂

Czasem do spłaty raty dochodzi comiesięczna płatność obowiązkowego ubezpieczenia. Np. w pekao sa są to kwoty rzędu 200 zł miesięcznie. Skrócenie okresu kredytu powoduje skrócenie okresu konieczności płacenia ubezpieczenia. Wtedy bardziej opłaci się jednak skrócić kredyt.

Jeśli wysokość składki ubezpieczenia zależy od kapitału do spłaty, to przy zmniejszaniu raty powinno dalej wyjść mniej-więcej na to samo.

Będzie trzeba płacić ubezpieczenie dłużej, ale w niższej kwocie

No niestety w nie jest tak różowo. Ta sama składka przez cały okres kredytowania, a nawet próby corocznej indeksacji ze strony banku.

w takim przypadku, ouch, rzeczywiście wygrywa skrócenie

Prawda, ale wiele osób o tym zapomina. Ta metoda ma w wielu bankach tę dodatkową zaletę, że nie trzeba podpisywać aneksu po każdej nadpłacie, co często wiąże się z zapłatą prowizji. Ja regularnie co miesiąc nadpłacam kredyt i nie skracam okresu kredytowania. Zrobię to pod sam koniec, jak saldo zadłużenia będzie już bliskie zera. Zamiast 30 lat, mam nadzieję spłacić wszystko w 10-12 lat.

dodatkowy plus, dość sytuacyjny, to utrzymanie kredytu w mocy.

Co moze się przydać jeśli powstanie wystarczająco dużo precedensów sądowych o wypłacie odszkodowań dla „WIBORowiczów”

Nadpłacanie ze zmniejszeniem raty do momentu, kiedy rata to kilkanaście złotych miesięcznie daje bardzo niskokosztowy sposób podtrzymanie umowy przez oryginalne 15-20-30 lat

Skrócenie okresu kredytowania działa natychmiastowo. Składasz dyspozycję, nadpłacasz, okres skrócony. Jest to stała korzyść. W wyniku tej nadpłaty w kolejnych ratach zwiększa się kwota kapitału a zmniejsza kwota odsetek – po to aby całkowita rata docelowa była taka jak pierwotna.

W przypadku zmniejszania raty i zwiększania nadpłaty, kolejne raty kapitałowe maleją razem z odsetkowymi.

Prawdą jest że zmniejszanie raty i zwiększanie nadpłaty przyniesie matematycznie identyczny efekt na końcu tej drogi ale pod tylko jednym warunkiem, że tą metodę ktoś będzie stosował do końca trwania kredytu.

Jeśli przerwie się stosowanie tej metody w dowolnym momencie, okres kredytowania pozostaje taki jak na początku trwania umowy ponieważ bank w całym cyklu nadpłat nie był informowany o tym że „ukrytym” celem kredytobiorcy było również skrócenie okresu spłaty.

Dzięki za kalkulator!

P.S. Kalkulator mi się zwiesił jak podałem z ciekawości gigantyczny numer raty końcowej (200000) przy nadpłacie regularnej.

Widzę, że już poprawione (przez zablokowanie pola do edycji ręcznej). Dzięki – dobra robota!

Przepraszam, ale muszę zapytać czy Roman przypadkiem swego czasu nie ogłaszał upadłości konsumenckiej i rozmawiał o niej w jednym z wywiadów?

Przyznam szczerze, że jego wypowiedzi zwłaszcza w temacie cen nieruchomości i przewidywania przyszłości bardzo nadszarpały jego wizerunek w moich oczach. Oczywiście rozumiem potrzebę promowania się w zbliżającej się fali wznoszonej ilości wniosków kredytowych 2%, ale nie wygląda to dobrze. Mimo to dziękuję za kalkulator, dobre narzędzie.

Świetne narzędzie! Zaskoczyło mnie, że po wprowadzeniu dokładnie danych z aplikacji bankowej moja rata wynosi obecnie więcej, niż rata wyliczona w kalkulatorze. O kilkaset złotych. Oprocentowanie się zgadza, liczba rat i kwota kapitału..co powinnam sprawdzić?

Pozdrawiam serdecznie!

Prawdopodobnie ubezpieczenia czy inne stałe koszty, lecz aktualnie kalkulator tego nie obsługuje

Fantastyczna sprawa z tym kalkulatorem i wpisem na blogu! Dziękuję Wam za to! 🙂 Mam kredyt od 2017 roku z malejącą ratą i na chwilę przed inflacją przy minimalnych stopach % skróciłam okres kredytowania o 10 lat. Po chwili wibor wzrósł masakrycznie. Nie spodziewałam się takich podwyżek stóp, ale jak policzyłam koszt kredytu, gdybym chciała ponownie wydłużyć okres, żeby zmniejszyć ratę, to uznałam ze zaciskam zęby i nie wydłużam okresu, bo różnica w koszcie była kolosalna. Dodatkowo polecam korzystać z wakacji kredytowych i „zaoszczędzoną” kwotą raty nadpłacić kredyt. Udało mi się tez w zeszłym miesiącu dodatkowo zrobić nadpłatę 10000 pln i z 344 tys kredytu zostało 240 tys do spłaty. A kredyt był wzięty początkowo na 30 lat 🙂 Kalkulacje robiłam korzystając z kredytu raty hipotecznej gdzieś na inforze bodajże, a wyniki zapisywane w zeszycie. Szkoda, że miesiąc temu nie było jeszcze Wawzego kalkulatora 😉 Jeszcze raz dziękuje i Wesołych Świat !

Czekam na kredyt „bezpieczne” 2% – powiedzcie, czy dobrze myślę – optymalnie będzie go wziąć na minimalny okres 15 lat i nadpłacić jak najszybciej, tak żeby zostało 10 lat spłaty, bo tyle trwają dopłaty od Państwa? Oczywiście nie wiemy, jaka będzie stopa procentowa po 5 latach i 10 latach. Jakby się okazało (w co wątpię), że stopy będą bliskie 2% i wtedy dopłaty od Państwa będą prawie żadne, to można nadpłacić przed tymi 10 latami.

Cześć! Czy nie warto żeby kalkulator obsługiwał jeszcze karencję w spłacie kapitału? To byłoby pomocne przy kredytach na budowę domu.

Świetny kalkulator !! W Internecie jest ich mnóstwo szczególnie od czasu wzrostu stóp procentowych ale żaden nie był w stanie dobrze policzyć rat przy kredycie z ratą malejącą. Przy planowanych nadpłatach tegorocznych ( wakacje kredytowe ) i nadpłatach comiesięcznych ( od przyszłego roku ) równych stawce kapitałowej okres kredytowania spadnie nam z 240 msc do 94 msc. I już nie wygląda to tak dołująco. No i prawie 300k zaoszczędzone na odsetkach.

Ten artykuł tylko miesza w głowach. Mój kumpel go przeczytał i zaczął głupoty wygadywać. Panie Szafrański napiszcie to lepiej. Te porównania są okropne.

1. Wiadomo że skrócenie okresu kredytowania jest lepsze, no ale jeśli masz stałą nadpłatę i zmniejszenie raty to miesięcznie płacisz mniej. Zróbcie przykład kiedy co miesiąc rata plus nadpłata rowna się tyle samo co stała zwiększona rata i efekt jest identyczny.

2. Drugi przyklad 20% + 10% lub 30% co to za dziadostwo, przeciez wiadomo że oplaca sie bardziej 30% odrazu, a okres splaty mozna i tak skrócic i jest tanszy. Namieszaliscie ludziom w glowach.

Hej Marcin,

I bardzo dobrze! Ten artykuł ma „mieszać w głowach” i pokazywać, że nie ma jedynego słusznego sposobu patrzenia na ten temat. 🙂

Pozdrawiam!

Dzięki za ten komentarz. Nie mogłem pojąc jakim cudem nadpłata 10% po roku ma dać lepszy rezultat niż zwiększenie wkładu własnego o te 10% w momencie uruchamiana kredytu.

Z jednej strony szkoda że dopiero teraz, bo w zeszłym roku spłaciłem kredyt hipoteczny nadpłacając spore kwoty. Przeliczałem wtedy wszystko „na piechotę”.

Z drugiej strony jednak fajnie że już go nie potrzebuję a komfort braku kredytu jest niezastąpiony. Zdecydowanie polecam nadpłacanie 🙂

Super narzędzie! na pewno przyda się wielu osobom.

Witam. Porownalem 2 systemy nadplacania. 1szy opisany w artykule (skrocenie okresu kredytowania czyli rata 3000 plus nadplata regularnie co miesiac o 2000) oraz 2gi wlasny (zmniejszenie raty progresywne, czyli rata 3000 i nadplata 2000 ale w kolejnym miesiacu rata 2900 doplata 2100, w kolejnym rata 2750 doplata 2250 itp.). Wyszlo na to z kalkulatora, ze ta opcja jest korzystniejsza i bezpieczniejsza. Ma ktos z Was moze doswiadczenie co jest lepsze przy zalozeniu ze dysponuje sie stalym budzetem 5000/mc ? Rata 3000 okres 60/mcy, budzet staly 5000zl/mc. Z gory dziekuje za porady. Pozdrawiam.

Najlepszy kalkulator w internecie – szacun za dobrą robotę

Poprawcie Inputy w kalkulatorze żeby automatycznie z przecinka zamieniało na kropkę , -> .

Pozdro

Dzięki wielkie, dokładnie tego szukałem od dawna! Na JOPie się nigdy nie zawodzę ?

Szkoda że nie ma opcji nadpłaty kredytu metodą kuli śnieżnej przy zmniejszaniu raty. Nadwyżkę z raty można by było dodawać do kolejnej i w ten sposób spłacać więcej. Kalkulator hy to fajnie zobrazował.

Pozdrawiam

Hej Bart,

Dobra sugestia. Pomyślimy nad dodaniem tej funkcji.

Pozdrawiam!

nie wiem czy sie pojawilo ale….

aby kalkulator byl bardziej precyzyjny to brakuje waznej kwestii wyplaty transz i splaty odsetek dopiero do czasu calkowitej wyplaty kredytu.

n.p

mam do wyplaty 12 transz co miesiac wiec dopiero po 12 msc bede mial calkowita pozyczona kwote. do tego czasu splacam tylko odsetki proporcjonalnie do wyplaconych transz i aby nie bylo latwo ta splata odsetek zmniejsza mi czas zaciagnietego kredytu czyli poczatkowe 300 msc pomniejsza mi sie o 1 co kazdy miesiac.

Nadpłacanie kredytu, to jedna z najważniejszych rzeczy, jakie można zrobić. Czekanie 30 lat na spłatę nie ma sensu. Zdecydowanie mogę polecić nadpłacanie kredytu, najlepiej jak największymi kwotami, które pozwolą spłacić go nawet w 10 lat. Trochę namieszaliście w tym artykule, ale najprościej patrząc na temat kredytów hipotecznych, nadpłacanie tyle, ile się da, jest najlepszym rozwiązaniem. Wiele osób bierze kredyt i spłaca go przez resztę życia, czasami aż do emerytury. Większość osób nie przelicza ilości pieniędzy, jakie trzeba oddać bankom i jak to wpływa na cenę zakupionej nieruchomości. Warto to podkreślić i pokazać wszystkim, ile tak naprawdę tracą na zakupie nieruchomości.

Bardzo lubię Twój kalkulator, nie mogę się nim nacieszyć! Dobra robota!

PS Można by było jeszcze dodać warunki dla symulacji kredytu 2% (zmiana oprocentowania po okresie 10letnim) itp. lub doliczyć koszty pośrednie, jakie Banki mają w zwyczaju wymagać, pomagałoby to bardziej precyzyjnie określić opłacalność całkowitego kosztu kredytu w przypadku nadpłaty przy skróceniu okresu kredytowania np. koszt ubezpieczenia na życie lub ubezpieczenia nieruchomości.

Ten kalkulator to rzeczywiście doskonałe narzędzie edukacyjne. Zwlaszcza dla klientów, którzy zastanawiaja sie nad pierwszym kredytem hipotecznym. Pozwala im zrozumieć, jak różne czynniki wpływają na całkowity koszt kredytu oraz jak mogą go obniżyć poprzez odpowiednią strategię nadpłat. Z pewnością będę polecał to narzędzie swoim klientom.

Nadpłacanie w każdym przypadku jest opłacalne. Warto zweryfikować przed zaciągnięciem kredytu, ile kosztuje nadpłata. Przy kredytach gotówkowych, taka możliwość jest (co do zasady) bezpłatna. To przy kredytach hipotecznych i firmowych (co do zasady) płatna.

Istotne jest też przeanalizowanie samej umowy kredytowej. Jeżeli zawiera ona naruszenie przepisów prawa, to może zdarzyć się tak że, nie będziesz musiał w ogóle oddawać żadnych kosztów dodatkowych. Tylko tyle ile faktycznie pożyczyłeś.

Aktualnie coraz większą popularnością cieszy się sankcja kredytu darmowego. Gdzie to kredytobiorca nakłada karę na bank, za nieuczciwe zapisy. U nas w kancelarii coraz więcej takich przypadków, jeśli chodzi o kredyty gotówkowe. Jak również hipoteczne walutowe, gdzie króluje unieważnienie kredytu.