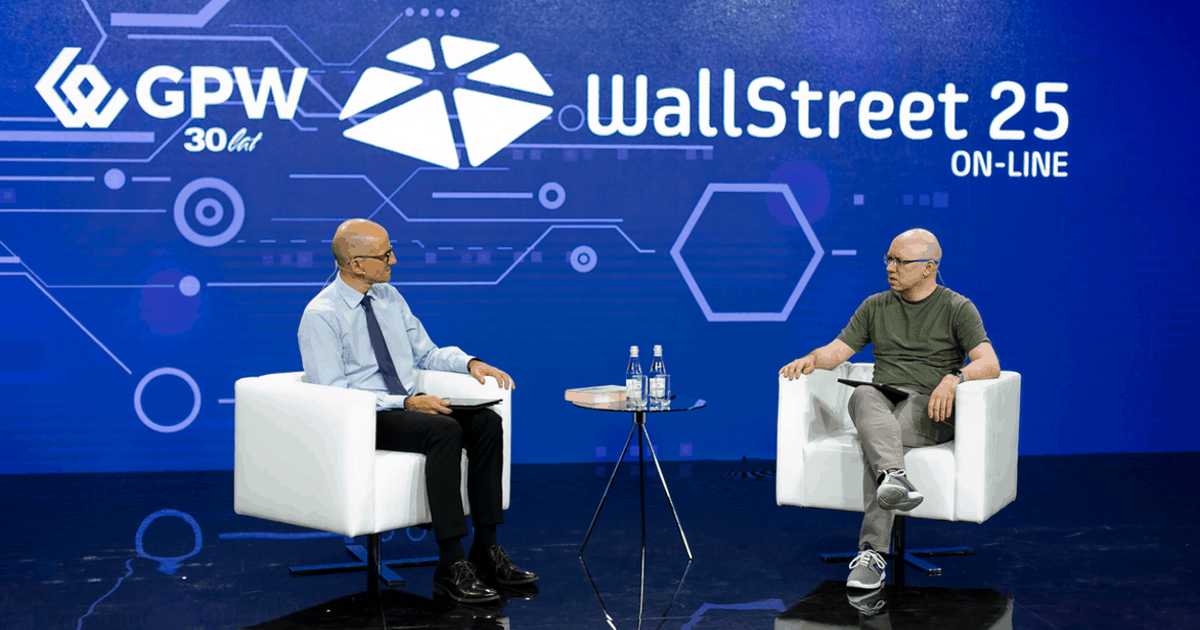

Na 25. edycji konferencji WallStreet zostałem przepytany o kulisy mojego podejścia do inwestowania. Oto najważniejsze wypowiedzi z tej rozmowy.

W ubiegłym tygodniu Michał Masłowski ze Stowarzyszenia Inwestorów Indywidualnych (SII) podczas konferencji WallStreet przepytał mnie bardzo szczegółowo o moje podejście do inwestycji. Przed rozmową uzgodniliśmy, ma to być rozmowa bez specjalnego przygotowania i prezentacji, ale merytoryczna. No i wyszło całkiem fajnie i przekrojowo.

Szacun dla Michała za dobre pociągnięcie za język. To o tyle trudne, że moje podejście stale ewoluuje a dodatkowo inwestuję na takie sposoby (np. pożyczki), które mogą być trudne do zreplikowania przez osoby bez mojego bagażu doświadczeń. Niemniej jednak – wydaje mi się, że struktura mojego portfela, to dobry przykład, jak kolosalne znaczenie ma konstruowanie swojej własnej strategii inwestycyjnej, dopasowanej do naszego doświadczenia, profilu ryzyka, indywidualnych preferencji czy nawet… wiary co do zasadności podążania konkretną drogą. Bo w momentach największych prób to właśnie te nasze przekonania oraz dyscyplina decydują, czy uda nam się wytrwać w naszej strategii.

Do tego wyszła nam po prostu fajna rozmowa o takich inwestycyjnych puzzlach, które z biegiem czasu składają się u mnie w coraz bardziej kompletną układankę. Dla jasności: nadal nie jestem z moim portfelem tam, gdzie bym chciał, ale sporo drogi już przebyłem i myślę, że poniższa rozmowa da bardzo dobre wyobrażenie nie tylko JAK wygląda mój portfel, ale także DLACZEGO buduję go tak a nie inaczej.

Niestety nagranie naszej rozmowy dostępne jest wyłącznie dla tych osób, które należą do SII lub do Klanu Finansowych Ninja (tu zostanie udostępnione), lub opłaciły dostęp do materiałów archiwalnych WallStreet. Niemniej jednak – zdecydowałem się spisać na gorąco wszystkie moje odpowiedzi na pytania Michała Masłowskiego. Całość powinna dać Wam dobre wyobrażenie dlaczego obecnie inwestuję w taki, a nie inny sposób.

Zapraszam do lektury rozmowy o kulisach mojego portfela i inwestowania. Dodam, że autorką wszystkich fotografii w tym artykule jest Katarzyna Cegłowska.

To Szafrański w ogóle inwestuje na giełdzie?!!

Michał Masłowski (MM): Nie jest wielką tajemnicą, że z blogera o finansach osobistych przeobraziłeś się w inwestora giełdowego pełną gębą. Dlaczego?

Michał Szafrański (MSz): Zacznijmy od tego, że inwestowanie także mieści się w pojęciu finansów osobistych. Zarabianie, oszczędzanie, zarządzanie kapitałem, zarządzanie ryzykiem, inwestowanie, optymalizacja podatkowa – to wszystko są puzzle składające się na finanse osobiste.

Myślę, że tu ważny jest rys historyczny. Zacznę od tego, że osiemnastkę miałem w 1991 roku i wtedy też ruszała GPW. Swoje pierwsze transakcje przeprowadziłem w 1994 roku i była to kosztowna spekulacja. Kupowałem drogo i sprzedawałem tanio. Wielu zarobiło na Banku Śląskim, a ja jestem z tych, którzy stracili, bo kupiłem akcje już po debiucie. Przed 2000 r. udało mi się nawet założyć konto na amerykańskim E-Trade, ale na szczęście po zakupie pierwszego mieszkania kompletnie nie miałem pieniędzy na to, by je stracić na bańce dot-comów.

Miałem jakieś tam akcje, ale nigdy mnie to nie interesowało tak jak zarabianie pieniędzy. Energia szła w pracę. Po prostu nie miałem czasu na giełdę. Bardziej interesowały mnie globalne spółki niż polskie. Było po drodze trochę inwestowania w nie poprzez fundusze inwestycyjne, ale szybko zrozumiałem, że pobierają one absurdalne opłaty w Polsce. Wolałem już trzymać kasę na głupich lokatach bankowych, które pozwalały coś tam zarabiać na odsetkach praktycznie bez ryzyka. Oczywiście coś tam inwestowałem poprzez konta IKE i potem IKZE oraz rachunki maklerskie – małą liczbę akcji polskich i zagranicznych spółek oraz ETF-y Lyxora notowane na GPW.

W 2015 r. byłem tak święcie przekonany, że giełda amerykańska jest w przededniu spadków, że sprzedałem praktycznie wszystkie papiery amerykańskich spółek i zredukowałem ETF-y. Środki poszły m.in. na zakup EUR w okolicy 4 zł i spłatę kredytu hipotecznego, co dało mi wiele spokoju wewnętrznego. Chociaż finansowo to nieoptymalne, to jednak okazało się po prostu świetną decyzją dającą duże poczucie bezpieczeństwa (pisałem o tym w artykule „Oszczędzanie jako droga do wolności”).

Skupiłem swoją uwagę na rynku nieruchomości powiększając portfel mieszkań na wynajem. No, ale po dwóch kolejnych latach nieobecności na giełdzie brała mnie cholera, że źle zrobiłem próbując timingować rynek (próbując zgadnąć kiedy jest „górka” a kiedy „dołek”). Ominęło mnie kilka lat hossy. Dotarło do mnie, że przy większym kapitale potrzebuję mieć strategię, która pozwoli mi być obecnym na giełdzie cały czas i zarabiać bez względu na to, czy rynek idzie w górę czy w dół. Od 2019 r. stopniowo wracałem na giełdę inwestując przede wszystkim w spółki dywidendowe.

Paradoksalnie bardzo pomogły mi w tym doświadczenia zebrane na rynku nieruchomości. Także w zakresie psychologii inwestowania i dopasowania sposobu inwestowania do mojej konstrukcji psychicznej i preferencji.

Struktura portfela Michała Szafrańskiego

MM: Czy możesz nakreślić strukturę swojego portfela, ale tego finansowego (nie wliczamy w to nieruchomości)?

Dobrze, że o to pytasz już na początku, bo rzeczywiście bez tego trudno byłoby mi rozmawiać, dlaczego inwestuję tak a nie inaczej.

Pasuje mi to wyłączenie nieruchomości, bo kilka ich jest i rzeczywiście zaciemniałyby obraz portfela. Mówiąc o portfelu będę miał na myśli ten, który składa się z gotówki, jej ekwiwalentów, akcji i innych szybkozbywalnych klas aktywów.

Po pierwsze: dywersyfikuję na tyle, na ile to potrafię i na ile uważam to za zasadne. Nie wierzę, że złotówka będzie długoterminowo zachowywała swoją wartość w stosunku do innych walut i dlatego dywersyfikuję mój portfel inwestycyjny także walutowo:

- Obecnie 48% portfela mam w PLN.

- 52% w innych walutach ze zdecydowaną przewagą dolara amerykańskiego.

- Tak naprawdę ekspozycję na obce waluty mam nawet większą, bo część ETF-ów mam na kontach IKE i IKZE i chociaż kupuję je za złotówki, to jednak mają one ekspozycję na waluty obce (łącznie więc efektywnie ok. 56%–57% portfela).

I teraz podział po aktywach:

- 51% całego portfela = akcje indywidualnych spółek zagranicznych – głównie dywidendowych, ale nie tylko. USA, Kanada, UK, Chiny – wszystko przez parkiet amerykański. Akcje i ADR-y. W tym też mała ilość akcji notowanych na GPW.

- 6% = ETF-y akcyjne dające mi ekspozycję na cały świat.

- Czyli można powiedzieć, że całościowo akcje stanowią 57% mojego portfela inwestycyjnego.

I teraz to, co jest dosyć niekonwencjonalne:

- 26% = pożyczki na rynku nieruchomości. Pożyczki dla inwestorów w Polsce w PLN. Te pożyczki oddzielam od 2012 r. i w całym tym okresie wyciskałem na nich średniorocznie 10,71% brutto rocznie. Można więc powiedzieć, że moja średnia tutaj jest nawet lepsza niż długoterminowa średnia indeksu S&P 500.

- 16% portfela = gotówka. Dużo, ale świetnie się czuję z tym, że mam gotówkę na okazje inwestycyjne. Czeka na spadki na giełdach lub inne okazje.

- 1% = obligacje skarbowe.

- Sumarycznie 43%. To jest ta część stabilizująca u mnie portfel.

Tyle. Nie mam złota. Nie mam kryptowalut. Fundamentalnie obstawiam wzrost światowych gospodarek.

Nie mam potrzeby posiadania obligacji skarbowych indeksowanych inflacją. Tak się składa, że akurat pożyczki na rynku nieruchomości bardzo lubią inflację, więc moja stopa zwrotu rośnie wraz ze wzrostem cen nieruchomości. Większość tych pożyczek, których udzielam, ma oprocentowanie składające się z odsetek gwarantowanych oraz dodatkowych odsetek premiowych zależnych od ostatecznego wyniku finansowego konkretnej inwestycji. Im większy wzrost cen nieruchomości, tym większy także mój zysk. Tu inflacja mi nie przeszkadza. Jedyny problem, który mam przy pożyczkach to to, że kapitał do mnie wraca co jakiś czas i muszę nim zarządzić.

Dlaczego inwestuję również za granicą?

MM: Porozmawiajmy o Twoich inwestycjach. Polska czy zagranica i dlaczego?

I tak i tak jak widać. W Polsce inwestuję w nieruchomości (głównie pasywnie poprzez pożyczki), ale jeśli chodzi o giełdę = to wolę inwestować za granicą.

Dlaczego? Przede wszystkim ze względu na to, że w zdecydowanej większości swoje pieniądze wydaje w zagranicznych firmach. Nie mam polskiego iPada, polskich butów, nawet t-shirt jest zagraniczny. No miewałem bluzy z LPP…

Do tego polska giełda to ile? 0,3% kapitalizacji rynków światowych (strzelam z głowy)? Polska to w skali świata egzotyczny rynek z bardzo egzotyczną walutą. Dla jasności: jednak w akcjach z GPW mam trochę więcej niż 0,3% mojego portfela, ale niewiele więcej (np. akcje PZU, w przypadku których z wytęsknieniem czekam na najbliższą dywidendę). Można więc powiedzieć, że stosuję dywersyfikację globalną na miarę znaczenia polskich firm w światowej kapitalizacji.

Poza tym Polska giełda nie umożliwia mi praktycznej realizacji mojej strategii dywidendowej w przewidywalny sposób:

- Z mojej perspektywy GPW nie nadaje się do budowy portfela, który oparty jest na cashflowach z dywidend. Tu mówię jednym głosem z Bartkiem Szymą z bloga USStocks, który również występował na konferencji WallStreet.

- Do tego ja się wspomagam opcjami przy budowie mojego amerykańskiego portfela…

- Poza tym na rynku w USA mam znacznie większy wybór spółek i znacznie niższe koszty inwestowania.

- A jeszcze do tego więcej analityków i lepsza kontrola rynku.

- Do tego takie prozaiczne rzeczy, jak np. ustandaryzowana forma raportów finansowych i źródeł, z których mogę zrobić ich copy&paste do moich arkuszy, w których przygotowuję własne analizy.

- Dodatkowo kupno nawet jednej dużej spółki daje mi dywersyfikację praktycznie na cały świat (korporacje działają na wielu rynkach i raczej odporne są na lokalne krachy).

- No i jest to też dywersyfikacja walutowa, której tak bardzo pożądam.

Wracając do rynku polskiego: nie jestem entuzjastą udziału skarbu państwa w największych spółkach, postępującej nacjonalizacji spółek, np. w ramach PPK czy planów związanych z likwidacją resztek OFE. Serio widzę tu za dużo ręcznego sterowania ze strony polityków.

Na szczęście mam wybór. Nie jestem skazany na GPW, na którym coraz mocniej rozpychają się rządzący, kadry z ich nadania i przeróżne semi-polityczne polskie fundusze czegoś tam. Ja wolę wybierać mniej egzotyczne parkiety o nieco większej kulturze traktowania inwestorów indywidualnych. Inwestowanie za granicą wydaje mi się więc naturalnym wyborem.

MM: Czy inwestujesz przez polskiego czy zagranicznego brokera?

GPW i IKE i IKZE obsługuję przez polskie domy maklerskie, ale mój główny rachunek inwestycyjny jest za granicą – w Interactive Brokers. Płacę mikroskopijne prowizje w modelu „tiered” (dostępnym dla każdego klienta i około 3x tańszym niż model „fixed”), np. przy zakupie papierów za tysiąc czy kilka tysięcy dolarów prowizja jest w przedziale od 30 centów do pół dolara. W polskich biurach maklerskich zapłaciłbym jak za zboże.

Do tego wypełniłem tam formularz podatkowy W–8BEN, dzięki czemu od dywidend płacę podatek u źródła 15%, a nie w podwójnej wysokości 30%, jak ma to miejsce we wszystkich polskich biurach maklerskich.

Swoją drogą naprawdę nie rozumiem, jak polskie biura maklerskie chcą przetrwać konkurencję nie umożliwiając klientom jednokrotnego opodatkowania zagranicznych dywidend. To jest autentycznie dla mnie niezrozumiałe. Inwestorzy w Polsce przepłacają na wszystkim – na opłatach, na prowizjach i nawet na podatkach płacąc łącznie np. 34% albo i więcej, chociaż formalnie podatek od zysków kapitałowych to 19%.

MM: OK, a co by musiało stać, żebyś łaskawszym okiem spojrzał na polskie spółki? Muszą być większe? Musi być w nich ogólnie bardziej stabilna sytuacja? Coś innego?

Niestety dla mnie jest już chyba za późno. Już jem chleb z tego pieca, który się nazywa WallStreet.

Nieszczególnie też wierzę, że za mojego życia polskie spółki zapewnią taki standard i poziom traktowania inwestorów, jaki jest już standardem w USA. Wydaje mi się, że nie da się zbudować „tradycji” w tak krótkim czasie.

W Polsce po prostu brak tradycji dywidendowych. Można powiedzieć, że w USA od dywidend wypłacanych inwestorom zależy kondycja wielu obecnych i przyszłych emerytów. Tam się o to po prostu dba. Np. niektóre spółki – takie jak ExxonMobil (XOM) – gotowe są nawet zadłużać się żeby nie tylko wypłacić dywidendę, ale także podwyższać ją z roku na rok.

Do tego polskie spółki, które płacą już dywidendę, mają niestabilną i nieprzewidywalną politykę w tym zakresie. Ogólnie to mało jest takich spółek.

Do tego ja jestem dosyć asekuracyjny i inwestuję przede wszystkim w duże spółki – o kapitalizacji powyżej 10 mld $. Na GPW mamy takich spółek mniej niż 10…, a ja co do zasady w mniejsze staram się nie inwestować.

Zestawiając to z USA. Tam aktualnie (na czerwiec 2021 r.) aż 767 spółek ma status Dividend Champions – nie tylko wypłaca dywidendę, ale także w sposób ciągły ją podwyższa z roku na rok:

- 447 takich spółek, które robią to nieprzerwanie ponad 10 lat (318 w przedziale 10–24 lat)

- 129 takich, które podwyższają dywidendy nieprzerwanie od ponad 25 lat!

- 34 takich, które robią to od ponad 50 lat!

Czy inwestować aktywnie czy pasywnie?

MM: Pasywnie, czy aktywnie? Te amerykańskie spółki, które wybierasz, to pod dywidendę, czy pod wzrost kursu? Jak i czy w ogóle to u Ciebie ewoluowało w czasie?

Inwestuję zarówno aktywnie, jak i pasywnie. To aktywne inwestowanie wzięło się z dwóch powodów:

- Szukałem sposobu inwestowania na ogólnie zbyt drogim rynku. Zamiast kupować ETF na cały, drogi rynek, to mentalnie lepiej się czułem z wyszukiwaniem na tym drogim rynku pojedynczych niedocenianych spółek o dobrych fundamentach. Chociaż wiem, że statystycznie nie mam żadnych szans wygrania z indeksami, ale to nie maksymalizacja stopy zwrotu jest moim priorytetem…

- Zależało mi na cash flow – bieżących przychodach z portfela. Dlatego właśnie zabrałem się za selekcję spółek dywidendowych z zamiarem zbudowania portfela, który płaci mi 50.000$ rocznie w samych dywidendach.

To podejście cashflowe jest pochodną moich wcześniejszych doświadczeń z nieruchomościami na wynajem. To z tamtego rynku przeniosłem wszystkie doświadczenia na giełdę i serio widzę tu bardzo dużo analogii.

Gdy kupowałem nieruchomość na wynajem, to jedyny moment, w którym tak naprawdę interesowała mnie jej cena, to moment jej zakupu…

W inwestowaniu dywidendowym mam takie samo podejście – chcę kupić akcje z jak największą zniżką i jak najwyższą stopą dywidendy. Szczerze mówiąc nieszczególnie interesuje mnie czy kurs akcji rośnie czy spada. Liczy się yield on cost (odsetki, które otrzymuję z dywidend w stosunku do zainwestowanego kapitału) i to, czy efektywny yield rośnie i czy robi to w tempie przekraczającym inflację. Jeśli tak jest i jednocześnie w sytuacji firmy nic się zasadniczo nie zmienia, to ja autentycznie nie mam żadnego powodu by sprzedawać jej akcje. Nie będzie źle, jeśli ktoś je po mnie po prostu odziedziczy.

Z nieruchomościami miałem tak samo – interesuje mnie tylko czy nieruchomość daje przewidywalny dochód, a jej bieżąca cena – jest wtórna. Zaczynam myśleć o sprzedaży nieruchomości tylko wtedy, gdy ceny wzrastają do tak absurdalnego poziomu, że zysk pokrywa mi od razu np. 10–15 lat spodziewanych przychodów z najmu. Wtedy rozważam, czy jednak nie sprzedać i nie kupić za to tańszych aktywów nadal generujących podobny cash flow.

Ale to podejście nie stoi w kolizji z tym, że inwestuję również pasywnie i szczerze mówiąc, to wolałbym nawet inwestować wyłącznie pasywnie. Ja wręcz tak lubię tę pasywność, że wolę zapłacić robo-doradcy Finax 0,6% rocznie za zarządzanie i buduję portfel ETF-owy właśnie tam. Daje mi on ekspozycję prawie na cały świat – zwłaszcza na te rynki, których nie adresuję samodzielnymi inwestycjami. Przy czym – nadal jest to portfel składający się w 100% z akcji. Nie kupuję ETF-ów obligacyjnych.

Chociaż mam mały udział obligacji, bo na koncie IKE mam V80A, czyli ETF Vanguard Life Strategy inwestujący w 80% w akcje i 20% w obligacje.

MM: Czy według Ciebie każdy może zostać aktywnym inwestorem giełdowym? Jaką drogę trzeba przejść, żeby kupić świadomie swoje pierwsze akcje?

W teorii – każdy. A w praktyce – myślę, że bardzo niewiele osób może być aktywnym inwestorem. Tylko te, które chcą systematycznie masę czasu poświęcać na selekcję spółek, śledzenie wyników finansowych itd.

W 100% zgadzam się z Warrenem Buffettem, który mówi wprost, że zdecydowana większość inwestorów zrobi zdecydowanie lepiej inwestując pasywnie poprzez ETF-y i oszczędzony w ten sposób czas po prostu przeznaczając na zarabianie pieniędzy i generowanie nadwyżek finansowych.

Selekcję spółek trzeba po prostu lubić.

MM: A czy giełda, w ogóle jest dobrym miejscem do oszczędzania na emeryturę? (polska lub zagraniczna, bez znaczenia). W USA gdzie to inwestowanie dywidendowe jest bardzo popularne oszczędności emerytalne wielu Amerykanów zależą od tego jak stabilnie będzie płacić dywidendę Coca-Cola, Procter&Gamble, itd.

Generalnie uważam, że biznes jest sposobem na znaczne przyspieszenie tempa budowania majątku. Można budować swój własny biznes – na swoim przykładzie wiem, że może to być bardzo intratne i premia za podjęte ryzyko potrafi być olbrzymia. W jeden rok można zarobić 10x albo i 100x razy tyle co na etacie. No ale nie każdy będzie otwierać swoją firmę…

Inwestowanie na giełdzie jest sposobem na podpięcie się pod strumień zarobków i wzrostów największych firm. To sposób na bycie beneficjentem wzrostu gospodarek bez zakładania własnej firmy i stawiania wszystkiego na jedną kartę.

Moim zdaniem giełda to nie tylko dobre miejsce, ale też jedyne miejsce, które daje jako taką szansę pomnażania kapitału w długim horyzoncie czasowym – oczywiście przy założeniu budowy zdywersyfikowanego portfela. Idealnie wprost nadaje się dla kogoś, kto ma przed sobą długi okres akumulowania majątku i odległą perspektywę jego konsumowania.

Opinia Michała Szafrańskiego o PPK (Pracowniczych Planach Kapitałowych)

MM: Jeszcze chciałem Cię zapytać o Twoje zdanie na temat PPK. Czy Polacy powinni się zapisać do tego programu?

Mam takie dualne zdanie o PPK i myślę, że potrafiłbym zarówno udowodnić tezę, że jest to świetny program, jak również taką, że jest beznadziejny. Jak widzę po dotychczasowych wynikach PPK, to w Polsce przeważa to drugie podejście.

Odpowiadając na pytanie: „Czy Polacy powinni się zapisać do PPK?” to jednoznacznie odpowiem: TAK – powinni, jeśli tylko mają taką możliwość. Niech zgarną wszystkie benefity, które mogą zgarnąć, czyli dopłaty od pracodawcy. Prawdą jest, że jest to olbrzymia korzyść tego programu.

Od razu też dopowiem, że moim zdaniem ci sami pracownicy powinni się jednak zastanowić nad okresową rezygnacją z PPK i wypłatą wszystkich środków włącznie z zapłatą podatku z tego tytułu. A potem – nad ponownym przystąpieniem i powtórzeniem całej operacji.

Poza odpowiedzią na pytanie „czy przystąpić?” jest jeszcze druga składowa tego równania – czy zostawać w PPK? Tu są dwa elementy:

- sposób inwestowania środków w PPK, który mi osobiście KOMPLETNIE się nie podoba (ale nie trzeba się ze mną zgadzać) i…

- kwestia wiary w to, czy można mieć jakiekolwiek zaufanie co do długoterminowej niezmienności zasad tego programu.

Ja raczej jestem w obozie „w kwestii PPK nie wierzę temu rządowi ani żadnemu kolejnemu” i mam przekonanie graniczące z pewnością, że rządzący – w imię sobie tylko zrozumiałych powodów – potrafią zagrabić dowolne środki metodami nakładania nowych opłat, podatków itd. Tak naprawdę absolutnie nic nie stoi na przeszkodzie, aby właśnie tak stało się ze środkami z PPK.

Myślę, że historia rozkładu OFE doskonale pokazuje, że w zakresie trwałości programów emerytalnych nie można mieć długofalowo żadnego zaufania do rządzących. I to jest taka smutna konstatacja i nie mam żadnej satysfakcji, że tak właśnie się dzieje.

Przykłady z innych obszarów można mnożyć. Przykładowo: kiedyś nie mieliśmy w Polsce podatku Belki, a teraz już mamy. Z kolei przedsiębiorcy mieli podatek liniowy 19% w działalności gospodarczej, a teraz mamy już 19% + 4% daniny solidarnościowej + zaraz 9% składki zdrowotnej… i to tyle w temacie liniowości podatku dla JDG.

PPK powstał na wzór analogicznych programów zagranicznych, ale jednak zasadniczo się od nich różni, bo środki Polaków inwestowane są głównie w Polsce i co więcej – głównie w spółki skarbu państwa zgrupowane w ramach WIG20 (co najmniej 40% środków w PPK ma być w WIG20). Ja nie rozumiem tego tzw. „home bias” i z mojej perspektywy jest to olbrzymie ryzyko postawienia na rynek, który waży jakąś małą część procenta światowej gospodarki. Może ten zakład okaże się opłacalny, a może nie. Nie wiem tego, ale sam postrzegam PPK bardziej jako OFE-bis niż realną troskę rządzących o budowę oszczędności emerytalnych Polaków.

Dlatego mówię: korzystaj z PPK, uczestnicz, niech pracodawca ci dopłaca, ale zastanów się jak często wyciągać środki i czy przypadkiem nie ma większego sensu ich samodzielne inwestowanie poprzez niskokosztowe ETF-y dające ekspozycję na cały świat, a nie tylko niszową polską giełdę i krajowe obligacje.

I na marginesie powiem, że wielokrotnie miałem autentycznie odruch wymiotny widząc propagandę PPK robioną przez Panów z Zarządu PFR. Ileś razy wytykałem na Twitterze, że to zła droga i że ludzie to po prostu widzą, ale te argumenty chyba nie docierały.

Efekty – widzimy po roku wszyscy – uczestnictwo w PPK jest na żenująco niskim poziomie. Bardzo dużo w tym winy PFR i braku rzetelnej edukacji. I to przy praktycznie nieograniczonych środkach tej instytucji i zapewne sporym budżecie wydanym na promocję PPK.

I dla jasności: mówię to jako osoba bardzo kibicująca pomysłom budowy oszczędności Polaków i ze świadomością tego, że PFR wykonał i wykonuje kawał solidnej roboty w obszarze budowy infrastruktury dla PPK. No ale kupowanie tych niby obiektywnych tekstów w różnych mediach – po prostu mnie rozwala… Albo trąbienie o tym, jaki to świetny wynik osiągnęły inwestycje w PPK w ciągu kilku miesięcy, gdzie wszyscy wiemy, że nie liczy się to jak się zaczyna, tylko jak się kończy i że w inwestowaniu wynik krótkoterminowy jest zdecydowanie kwestią szczęścia i kierunku, w którym chwilowo zmierza rynek…

Porady na początek inwestowania

MM: Trzy najważniejsze porady Michała Szafrańskiego dla początkujących inwestorów?

Po pierwsze: Nie wierzyć nikomu. Nawet mi. A zwłaszcza tzw. „ekspertom”. Nie przyjmować niczyjego punktu widzenia czy strategii inwestycyjnej, wypracować własne zasady i własne podejście. To z czym czujemy się dobrze. To jest absolutnie najważniejsze.

Po drugie: Obserwować swoje emocje i jednocześnie uczyć się minimalizować ich wpływ na podejmowane decyzje inwestycyjne. Dam przykład: wielu mówi o tym, że jak ceny spadną, to będą kupować, a gdy to nastąpi, to wielu trzęsie portkami. Chcesz kupować = od razu ustaw zlecenia zakupu i niech sobie czekają u brokera. Jak rynek spadnie = zlecenia się zrealizują bez wystawiania naszych emocji na próbę. Będzie to efekt przemyślanej decyzji i realizacji planu. A jednocześnie wykorzystanie emocjonalnych i często przesadnych reakcji innych po to, aby samemu dokonywać przemyślanych inwestycji.

Po trzecie: Rozpoczynać naukę inwestowania od małej części swojego kapitału, wyłącznie nadwyżek finansowych i od razu założyć, że będzie się popełniało błędy. Nie bać się ich. Są niezbędne w procesie nauki. Grunt, by nie bolały za bardzo. Wdrażać zmiany, obserwować, uczyć się, wyciągać wnioski, poprawiać podejście. To niekończący się proces.

MM: Trzy najważniejsze książki, które chciałbyś polecić? Pierwsza to zapewne Finansowy Ninja, a dwie pozostałe?

Nie – nie będzie to „Finansowy ninja”. Myślę, że wszyscy na poważnie podchodzący do inwestowania te fundamenty finansów osobistych mają już w małym palcu.

Jeśli jesteśmy przy moim książkach, to zdecydowanie poleciłbym „Zaufanie, czyli waluta przyszłości”. Ta książka dostała nagrodę Economicus 2019 dla „najlepszego poradnika biznesowego polskiego autora” i z tego co słyszę od Czytelników to jest bardzo przydatna lektura dla wszystkich rozważających porzucenie etatu, otwarcie własnej firmy i skalowanie swojego biznesu z wykorzystaniem internetu. A to może prowadzić do szybkiego generowania nadwyżek finansowych, które potem można inwestować.

Inwestorom mocno polecam książkę Raya Dalio „Zasady”. Z jednej strony jest ona biografią Raya – założyciela funduszu Bridgewater. Z drugiej – świetnie przedstawia proces budowania i udoskonalania swoich kryteriów decyzyjnych – w różnych obszarach. Mega u mnie rezonuje, bo działam w bardzo podobny sposób i zdecydowanie preferuję automatyzację moich scenariuszy działania.

I ostatnia pozycja – także bardzo przydatna inwestorom – to „Sztuka życia według stoików” Piotra Stankiewicza. Dostałem w prezencie od autora i z przyjemnością pogłębiam wiedzę z tego obszaru. Pomaga wypracować odpowiednio zdystansowaną postawę życiową, co przydaje się w inwestowaniu.

No i to tyle. Mam nadzieję, że ta rozmowa chociaż trochę przybliżyła zainteresowanym moje podejście do budowy portfela inwestycyjnego.

- Dokładny skład dywidendowej części mojego portfela inwestycyjnego = znajdziecie w KFN.

- Szczegóły dotyczące inwestowania poprzez pożyczki na rynku nieruchomości = też znajdziecie w KFN.

- Część portfela zainwestowaną pasywnie w ETF-y w Finax = jest publiczna i znajdziecie ją tutaj.

Życzę dobrego tygodnia i mam nadzieję na „do zobaczenia” na lajwach! 🙂

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 16 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Hej, świetny wpis. Bardzo blisko mi do tego podejścia inwestycyjnego. Mam w związku z tym dwa pytania 🙂

Czy w USA nie ma 40% podatku od dziedziczenia dla nie rezydentów?

Czy w razie upadku domu maklerskiego zabezpieczenie wynosi tylko 20tys eur? Czy można inaczej się zabezpieczyć?

Pozdrawiam!

Hej Konrad,

Tak – jak najbardziej w USA obowiązuje podatek spadkowy. W rozmowie na WallStreet adresowałem ten temat – jest to jedno z wyzwań związanych z portfelem, które muszę rozwiązać w tzw. międzyczasie (np. przenosząc inwestycje do spółki – śmierć jednego ze wspólników spółki inwestycyjnej nie oznacza „śmierci” spółki, więc formalnie nie ma dziedziczenia podlegającego pod amerykański podatek spadkowy).

Pozdrawiam!

Hej Michał,

O jakiej spółce tutaj mowa? W jaki sposób planujesz później wyciągać pieniądze z takiej spółki, by nie płacić dodatkowego podatku dochodowego/Belki?

Pozdrawiam!

Ciekawe, nigdy nie myślałem o gotówce jako o części portfela. Inwestowanie na giełdzie jest interesującym doświadczeniem i dużą nauką o sobie, bez strategii i taktyki działania to jak gra w grę losową. Wiem co mówię, testowo otworzyłem rachunek i dokonałem małych zakupów, w ciągu miesiąca „zarobiłem” 37%, a w ciągu kolejnego „straciłem” 25% – oczywiście od kwoty inwestycji. Wziąłem w cudzysłów, ponieważ w żadnej z tych opcji nie sprzedałem posiadanych akcji, natomiast gdybym chciał to zrobić teraz to wciąż byłbym poniżej kreski, nawet wliczając otrzymaną dywidendę. Dało mi to sporo pokory i wiedzy o sobie. A „Sztukę życia” mam na półce, czeka aż skończę czytać inną stoicką pozycję. Pozdrowienia

Czy jest gdzieś filmik dostępny z tym wywiadem? 🙂

Hej Michał,

Publicznie – nie ma.

Niepublicznie dostępny jest dla:

a) Osób, które są członkami SII (Stowarzyszenia Inwestorów Indywidualnych)

b) Osób, które kupią / kupiły dostęp do archiwalnych nagrań z konferencji WallStreet

c) Uczestników „Klanu Finansowych Ninja” – dzisiaj publikuję dla nich to nagranie za zgodą SII. 🙂

Niemniej – to właśnie dlatego, że film nie jest publiczny, zdecydowałem się podzielić obszernymi notatkami z tej rozmowy w formie artykułu.

Pozdrawiam!

@Michał

26% Twojego portfela to pożyczki na rynku nieruchomości. Możesz napisać, poprzez jaki mechanizm ich udzielasz? Z jakiego narzędzia korzystasz? Kiedyś wspominałeś, że są to nawet sześciocyfrowe kwoty i otoczyłeś tę sprawę sporą tajemnicą. Rozumiem, że jest to element portfela, który nie jest dostępny dla zwykłego czytelnika Twojego bloga? Czy udzielasz ich jedynie zaufanym firmom/spółkom, które poprzez wzrost Twojej popularności nawiązały z Tobą kontakt?

Hej Grzegorz,

Tak – to jest ten element portfela, którym szczegółowo dzielę się #KFN. Generalnie pożyczki jako wspólnik dla spółek inwestujących na rynku nieruchomości. Z jedną z nich działam w sposób ciągły od 2012 r. więc można powiedzieć, że popularność związana z prowadzeniem bloga nie miała tu większego znaczenia. Relacja budowana latami.

Co więcej – obecnie w ramach klanu testujemy ideę współinwestowania w nieruchomości. Ogólnie w klanie próbujemy ogarniać kolektywnie różne obszary, ale nie jest to nic, co na tym etapie stanowiłoby element oficjalnej oferty KFN.

Pozdrawiam!

Znakomita rozmowa podczas konferencji. Szczerze mówiąc, kompletnie nie jestem w stanie zrozumieć Twojego podejścia do dywidend. Skoro, jak sam stwierdziłeś, nie liczysz na pobicie SP&500, to przecież o wiele wygodniej kupić etfa na ten indeks akumulującego dywidendy i mieć spokój. Co mi ze stałych wpływów z dywidend, jeżeli łączna stopa zwrotu (dywidendy + wzrost kursu) jest srednio na tym samym poziomie co indeks? Akcje to nie nieruchomości, zawsze można trochę sprzedać jeśli się akurat gotówki potrzebuje….

Dzięki za super dyskusję! Do zobaczenia następnym razem 🙂

Panie Michale, bardzo dobrze prowadzi Pan wywiady

Witam,

Jaka może być alternatywa dla Interactive Brokers dla osoby, która nie ma dużego kapitału, ale chciałaby inwestować w akcje spółek zagranicznych? Nie mówię o inwestowaniu miliona, ale raczej kwoty rzędu 100 tys. zł. Nie chcę zakładać żadnej spółki, wolałbym nie płacić tak dużego spadku od darowizn, a jednocześnie chciałbym uniknąć np. przewalutowania u polskich brokerów. Czy istnieje możliwość założenia rachunku maklerskiego np. w Szwajcarii czy w Wielkiej Brytanii, żeby uniknąć takich problemów? Widzę, że Lynx jest partnerem Interactive Brokers w Polsce. Czy ten rachunek daje podobne narzędzia co Interactive Brokers , a jednocześnie podlegamy polskiemu prawu spadkowemu? No i czy zakładanie rachunku u partnera będzie bezpieczne?

Prawa spadkowe to jest od 60 tysięcy Dolarów razem ponad 180 złotówek nawet uwzględniając spadek do 3pln za USD. Proszę otworzyć konto dla 2 osób wtedy w przypadku 2 osoba wypłaci sobie te srodki dodatkowo limit jest wtedy razy 2 czyli 120 tysiecy dolarów.

10 tysięcy USD daje już spokojnie do nich dostep jedynie tragedia to support.

Lynxa polecam na początek polskie wsparcie, trochę wyższe prowizje to jest ich partner korzysta pan z wszystkich narzędzi Interactive Brokers.

Jeżeli dostęp zagraniczny do ETFów z USA to Exante.

Chyba że ogarnia pan opcje to można opcjami obejść problem

lub CFD + alokować środki w 30 letnie obligacje USA no i skorzystać z margina ale to juz wyższa szkoła 🙂

Witam, sama sprawa prawa spadkowego jest bardzo ciekawa. Jako rezydent PL, zakładając konto w IB i ETFy czy akcje trzymane są przez podmiot z US. To czy w razie śmierci np. żona upłynniając środki chcąc je podjąć zostanie obciążona tym podatkiem właśnie dlatego że jest to przechowywane w US?

Cześć Michał. Jak założyć konto w Interactive Brokers żeby rezydentura była w Irlandii, a nie na Węgrzech? Jest gdzieś dostępna lista ETFów globalnych ACC typu VANGUARD FTSE ALLWORLD lub ISHARES MSCI ACWI UCITS?

Hej Piotr,

Oficjalnie – nie da się. Nieoficjalnie – pisz na support Interactive Brokers i powiedz, że założysz konto tylko jeśli umożliwią Ci otwarcie go w oddziale w Irlandii i że słyszałeś, że jest taka możliwość. 😉 Wiem, że działa. Trzeba być upartym. 😉

Co do listy ETF-ów – ja sprawdzam europejskie w dwóch miejscach:

a) Aplikacji System Trader Jacka Lemparta – http://systemtrader.pl/st

b) W serwisie https://justetf.com

Pozdrawiam!