Strategia inwestycyjna i psychologia inwestowania – to brzmi poważnie, ale w najprostszej postaci sprowadza się do określenia zasad pomagających kierować się rozumem a nie emocjami.

Jeden z kluczowych błędów, które widzę u początkujących inwestorów, to skupianie się w pierwszej kolejności na niuansach („Jakie ETF-y kupić? Gdzie?”) zamiast ogarnąć temat „z lotu ptaka” i dobrze określić i zrozumieć własny indywidualny kontekst. Wydaje mi się, że dopiero po wyznaczeniu pewnych generalnych zasad inwestowania, można schodzić na poziom detali. Nie odwrotnie. To znaczy: odwrotnie też można, ale i tak w którymś momencie staje się przed fundamentalnymi pytaniami „po co?” i „dlaczego wtedy zrobiłem tak jak zrobiłem?”. A więc moim zdaniem lepiej sobie na nie odpowiedzieć, jeszcze zanim się zainwestuje pierwsze pieniądze (a swoją drogą zachęcam do prowadzenia dziennika inwestora, aby nie oszukiwać siebie samego po czasie co do kryteriów podjętych decyzji).

Dla jasności: poniekąd rozumiem te drobiazgowe pytania o detale, bo sam od lat mówiłem Wam, że zanim się zainwestuje, to warto poznać konkretne instrumenty i je rozumieć. Nie rozumiesz = nie inwestuj. I nadal to podtrzymuję, bo jedno drugiego nie wyklucza. 🙂

Niemniej jednak – równie ważne (jeśli nie ważniejsze) jest poznanie nie tylko sposobów inwestowania, ale przede wszystkim poznanie siebie, własnych oczekiwań, własnych założeń i umiejętność ich skonfrontowania z otaczającą rzeczywistością. Może się okazać, że rzetelne opisanie oczekiwań inwestycyjnych (np. zasada „nie akceptuję żadnych strat”) automatycznie skreśli większość dostępnych sposobów inwestowania. Jeśli mamy olbrzymi lęk przed utratą kapitału, to nie ma co zwracać uwagi na inwestycje generujące potencjalnie satysfakcjonujące stopy zwrotu, jeśli jednocześnie nasze nerwy wystawiane będą na wielokrotne próby. Brutalizując: co nam po potencjalnym zarobku, jeśli po drodze wysiądzie nam serce?

Ten wpis inspirowany jest dyskusjami w ramach „Klanu Finansowych Ninja”. Potraktujcie go proszę jako:

- Fundament pod dalsze rozważania / informacje.

- Mój bardzo subiektywny punkt widzenia.

- Podkreślenie znaczenia odpowiedniego nastawienia mentalnego do inwestowania.

- Pretekst do szukania własnych założeń inwestycyjnych.

- Wsadzenie kija w mrowisko.

- Wstęp do dyskusji na ten temat (bo wcale nie zakładam, że ja myślę prawidłowo).

Wszystko co piszę poniżej – piszę prosto z głowy, więc detale mogą wyglądać niego inaczej niż opisuję. Ale nie o detale tu chodzi.

Dla klanowiczów – naszą wewnętrzną dyskusję znajdziecie tutaj.

Zasada numer 1: Nie działaj na cudzych zasadach!

Nikt nie daje uniwersalnej recepty inwestycyjnej. Można oczywiście posiłkować się przeróżnymi poradnikami i wskazówkami, ale nie wyręczą one w wypracowaniu własnych zasad i określeniu co akceptujemy a czego nie i jaka proporcja udziału przeróżnych form inwestowania jest dla nas INDYWIDUALNIE OK. Tę pracę trzeba wykonać samemu.

Mam jeszcze gorszą wiadomość: generalnie ta praca się nie kończy, bo tak naprawdę preferencje inwestycyjne mogą zmieniać się w czasie wraz ze wzrostem doświadczenia, wiekiem, zdolnością zarabiania nowych środków (zarabiania poza inwestowaniem) oraz zasobnością portfela inwestycyjnego. To m.in. dlatego rozsądni emeryci mają już inne podejście inwestycyjne niż za czasów swojej młodości. ?

Tyle tytułem wstępu a teraz do brzegu…

Moje główne zasady inwestycyjne

Wiem, że gdy zaczynam mówić o „własnej strategii inwestycyjnej”, to niektórym wydaje się, że to jest coś szczególnie złożonego. Nie musi tak być. Formułowanie strategii zaczyna się od określenia prostych, ogólnych zasad. Od ogółu do szczegółu i zazwyczaj nie warto komplikować.

Żeby było maksymalnie obrazowo, to po prostu przedstawię moje cele makro inwestowania oraz pokrótce scharakteryzuję moje priorytety inwestycyjne:

1) Chciałbym, aby cały mój zgromadzony kapitał generował 4% rocznie ponad inflację. To jest życzenie a nie cel sam w sobie. Doskonale rozumiem, że są lata lepsze i gorsze. Poza tym doskonale rozumiem, że część kapitału będzie pracowała bardziej efektywnie (i będzie wystawiona jednocześnie na większe ryzyko), a część – ma po prostu spełniać cel ochronny albo, inaczej mówiąc, jak najmniej tracić na wartości. Te 4% to uśredniona stopa zwrotu z całego kapitału.

2) Przekonałem się już, że mentalnie dla mnie najważniejsze są stałe wpływy: odsetki z lokat, odsetki od pożyczek, dochody na czysto z wynajmu, dochody z dywidend.

3) Nie muszę uzyskiwać tych stałych wpływów idealnie co miesiąc, ale ważne jest, by w ciągu roku sumowały się one do konkretnej kwoty spokojnie pokrywającej koszty życia naszej rodziny.

4) Dla mnie taki satysfakcjonujący poziom wpływów to obecnie 200.000 zł rocznie. Co ciekawsze ten poziom mam mentalnie ustawiony mniej więcej od 2000 roku. Wtedy oczekiwałem takich zarobków rocznie i od tamtego czasu w zasadzie w każdej pracy etatowej udawało mi się ten poziom osiągać. To były pieniądze, które pozwalały nam kiedyś żyć i oszczędzać. Teraz w zasadzie muszą wystarczać tylko na życie, które… kosztuje nas ogólnie nieco mniej rocznie. Tu dygresja pokazująca też eskalację tych moich oczekiwań:

- Początkowo miało to być 200k rocznie w pozycji przychodów brutto na PIT-cie.

- Gdy otworzyłem firmę, to w zasadzie przychody przestały mieć znaczenie (bo niewiele mówią o kondycji finansowej) a zaczął się liczyć zysk (dochód), wiec dążyłem do tego by to on wynosił 200k zł rocznie.

- Potem chciałem, aby każdy nowo odpalany, komercyjny projekt generował 200k zł rocznie i to właśnie to podejście spowodowało, że zacząłem zarabiać sensowne pieniądze. Kolejne strumyki przychodów sumowały się do znacznych kwot.

- A potem to już dążyłem do tego, żeby odłożyć sensowny kapitał, który zagoniony do inwestowania generowałby te 200k zł rocznie w formie zysków kapitałowych. Takie podejście umożliwia życie wyłącznie „z odsetek” bez konsumowania kapitału.

5) Zdecydowanie źle się czuję mając „wszystkie jajka włożone do jednego koszyka”. Dlatego chcę dywersyfikować stosując różne formy inwestowania – idealnie w różnych walutach.

6) Szukam takich form inwestowania, które mogą przetrwać próbę czasu. Historycznie wcale tak nie było. Generalnie zdarzało mi się inwestowanie traktować jako sposób zarabiania… ale już teraz wiem, że u mnie to podejście się nie sprawdza. Pieniądze wolę zarabiać w innych sposób (własna firma), a inwestuję tylko te pieniądze, których autentycznie nie potrzebuję w dającej się przewidzieć przyszłości.

- W idealnym scenariuszu nie chciałbym nigdy wyciągać zainwestowanego kapitału. Wystarczy mi tylko stały dopływ zysków kapitałowych (co to są „wpływy” zdefiniowałem wyżej) – najlepiej systematycznie rosnących i nadążających za inflacją.

- Bardzo pasuje mi scenariusz, że cały kapitał zostanie odziedziczony przez moich spadkobierców – najlepiej w formie pracujących dalej inwestycji.

7) Mentalnie (ale i praktycznie, o czym za chwilę) dopuszczam znaczący spadek wartości moich inwestycji, o ile tylko dają one szansę na to, że bieżące wpływy nadal są na satysfakcjonującym poziomie (czyli te 200k zł rocznie).

Praktyczny test mojej wytrzymałości psychicznej zaliczyłem w marcu 2020 r., gdy wraz z tąpnięciem indeksów wartość mojego 7-cyfrowego portfela giełdowego stopniała o ok. 40%. Pomimo spadków nadal realizowałem swoją strategię zakupów (o tym innym razem). Z perspektywy czasu mogę powiedzieć, że wytrwałem w zakupach tylko dlatego, że miałem rozpisaną strategię i potrafiłem sam siebie przekonać, że zmniejszenie “papierowej” wartości portfela jest nieistotne z perspektywy wieloletniej strategii, którą próbuję realizować.

8) Nie interesuje mnie, jaka jest bieżąca „papierowa” stopa zwrotu z moich inwestycji (od niezrealizowanych zysków lub strat). Tak długo jak długo nie zamknąłem pozycji – nie księguję zysków i strat. Co więcej – jest dla mnie zupełnie OK jeśli na papierze mam stratę, ale jednocześnie dywidendy oraz inne zyski kapitałowe osiągane na bieżąco w roku spełniają cel „200k zł rocznie”.

9) Inwestuję w to, co rozumiem i co do czego mam przekonanie. Wiem, że tylko wtedy będę tego doglądał i że doglądając – będę sam odpowidzialny za wynik inwestycji (pozytywny lub nie). Jeśli czegoś nie rozumiem – nie inwestuję. Jak to się konkretnie przekłada na inwestycje? Przykładowo: dzisiaj w moim portfelu nie znajdziecie praktycznie w ogóle metali szlachetnych i surowców. Być może nie jest to mądre podejście (uwzględniając cykle koniunkturalne), ale jest moje. ?

Kupuję akcje firm tak jak nieruchomości

Lubię mówić, że mój sposób inwestowania na giełdzie podobny jest do inwestowania w nieruchomości (w bardzo dużym uproszczeniu):

- Sprawdzam cenę danego “aktywna” (akcji) tylko w momencie ich zakupu szukając niejako okazji inwestycyjnej. Przed pierwszym zakupem przeprowadzam skrupulatną analizę. Określam z jakim „discountem” gotowy jestem kupić akcje konkretnej firmy. Nadal na mojej liście obserwowanych spółek mam wiele takich, które chciałbym kupić, ale muszę poczekać aż cena będzie akceptowalna. Spośród tych w akceptowalnej cenie wybieram te, które nie tylko są tanie, ale także idealnie pasują do mojego portfela (poprawiają dywersyfikację).

- Kupuję za dobrą według mnie cenę w danym momencie. O tym jak wyznaczam „dobrą cenę” – napiszę oddzielny artykuł. Tam będzie więcej szczegółowych zasad.

- Cieszę się z bieżących wpływów z dywidendy ignorując to czy cena akcji idzie w górę czy spada. Analogicznie miałem z mieszkaniami na wynajem – szczerze mówiąc nawet nie zastanawiałem się, ile są w danym momencie warte, bo nie zamierzałem ich sprzedawać. Zależało mi tylko na comiesięcznych dochodach z najmu i tego, by stanowiły sensowny zwrot z zainwestowanego kapitału.

- Idealnie jeśli w skończonym czasie wpływy z dywidend spłacają mi koszt zakupu akcji. W takim przypadku mogę ją trzymać już po wsze czasy uzyskując kolejne wpływy dywidendowe już niejako „za darmo”.

Oczywiście mam swoje kryteria na sprzedaż akcji (np. gdy firma przestaje płacić dywidendę albo, gdy cena jej akcji odkleja się od wartości firmy w przesadny sposób, tzn. gdy akcje stają się zbyt drogie – wtedy to dla mnie sygnał do redukowania pozycji, ale… tylko jeśli widzę jakieś inne okazje inwestycyjne).

Zauważcie, że moje założenia inwestycyjne NIE SĄ optymalne ekonomicznie:

- Ogólnie mówi się, że spółki wypłacające dywidendy, to nie są najlepsze spółki, bo skoro wypłacają zyski udziałowcom to znaczy, że nie mają pomysłu jak je reinwestować a to jest ze szkodą dla ich przyszłości.

- Jeśli otrzymuję dywidendę, to muszę zapłacić od niej podatek. Z punktu widzenia maksymalizacji stopy zwrotu nie jest to zbyt mądre podejście.

- Być może lepiej byłoby posiadać akcje spółek wzrostowych – nie wypłacających dywidend lecz reinwestujących kapitał (dla jasności: takie spółki także mam w portfelu, np. AMZN).

- Alternatywnie można byłoby też kupować ETF-y tzw. accumulating, czyli nie wypłacające dywidend lecz je reinwestujące bez naszego udziału.

- Można mi zarzucić, że przecież gdybym przy moim podejściu chciał reinwestować zyski dywidendowe (a tak właśnie teraz robię), to de facto reinwestowałbym mniej, bo po drodze od takiej wypłaconej dywidendy naliczany jest podatek. To gdzie tu jest niby rozsądek w tych moich inwestycjach?

Hackowanie siebie i swoich emocji

Nauczyłem się już, że w moim inwestowaniu ważniejsze jest nie tyle dbanie o maksymalizację zysku, co zapewnienie sobie takich ram działania, które dają szansę na osiąganie satysfakcjonujących wyników i zmniejszają ryzyko, że po drodze zrobię sobie krzywdę. O czym konkretnie mówię?

- Muszę widzieć stały przypływ nowych pieniędzy. To dobrze działa na moją psychikę. Pomaga mi wytrwać w moich założeniach i ograniczyć pokusy wyjścia z inwestycji. Tak samo działa to w nieruchomościach, jak i na rynku akcji. Jeśli na bieżąco wpływa kasa (z najmu, z dywidend) i na koniec roku widzę dodatni zwrot z zainwestowanego kiedyś kapitału (5–10% rocznie), to mi to w zupełności wystarcza i pozwala mentalnie odkleić się od tego, że wartość nieruchomości / akcji jest niższa niż jakiś czas wcześniej. Dopływ kasy pomaga to zracjonalizować. Tłumaczę sobie, że inwestuję dla przepływów finansowych a nie wzrostu wartości (on się dzieje niejako mimochodem).

- Stwarzam sobie warunki do minimalizowania emocji. Jak? Przykładowo: nie lubię wynajmu, bo tam mam do czynienia z ludźmi i czasami włącza mi się empatia niszcząca rentowność. Idealny przykład z czasów koronawirusa: najemca traci pracę i prosi o rabat. Mam wybór – albo mniejsza rentowność wynajmu, albo będę czuł się jak świnia patrząc w lustro, bo obiektywnie rozumiem, że mu ciężko i że to ode mnie poniekąd zależy, czy sobie poradzi lepiej czy gorzej. Czy pomogę czy nie? Tak czy siak – mentalny ból. A jeśli jeszcze do tego dochodzi użeranie z nieuczciwymi najemcami – to emocje gwarantowane (nawet jeśli temat obsługuje prawnik). W inwestycjach giełdowych – nie mam w ogóle takich dylematów. Widzę liczby. Nie widzę ludzi (a przynajmniej nie mam z nimi bezpośredniej styczności). Łatwiej kierować się wyłącznie logiką i rozumem.

- Chcę inwestycji dobrze pracujących nawet wtedy, gdy naprawdę nic nie robię i… zwlekam z decyzjami. Nieruchomości takie nie są. Nawet jak mam zarządcę, to wpadają do mnie od czasu do czasu decyzje do podjęcia. Najczęściej wtedy, gdy jestem myślami w zupełnie innym kontekście. Niektórych działań nie da się zaplanować z wyprzedzeniem. Trzeba działać reaktywnie. A ja takiego trybu nie lubię lub mi się po prostu czasami nie chce. W przypadku inwestycji w spółki dywidendowe generalnie bardzo rzadko istnieje taka potrzeba. Co więcej – jak pokazują dane historyczne – najlepsze rezultaty osiągają ci inwestorzy, którzy generalnie nie dotykają za często swojego portfela. Nie próbują łapać górek i dołków, stosować market-timingu czy spekulować (wielokrotnie kupując i sprzedając). Oczywiście, warto się przyglądać co się dzieje ze spółkami z portfela, ale może się to odbywać w bardzo planowy sposób wtedy, gdy rzeczywiście mam na to ochotę. Przy moim podejściu można dać się tematom przeleżeć…

Te wszystkie przemyślenia i zrozumienie własnych preferencji poskutkowało wdrożeniem bardzo prostego i jednocześnie rygorystycznego reżimu inwestowania, w którym naprawdę trudno o jakieś przypadkowe odstępstwa:

- Wyłącznie KUPUJĘ. Nie sprzedaję akcji. Serio. Jeśli spółka nie narusza moich zasad (nie zmienia polityki dywidendowej, nie staje się grubo „overvalued” – czyli wycena nie zaczyna być absurdalnie duża w stosunku do fundamentów finansowych firmy), to nie sprzedaję jej papierów. Oczywiście dokupuję papiery tylko wtedy, gdy cena w danym momencie to uzasadnia. Jeśli spółka staje się zbyt droga na kontynuowanie zakupów, to po prostu jest „zamrożona” w moim portfelu. Płaci dywidendy i tyle. Dokupuję tylko wtedy, jak cena spada do satysfakcjonującego mnie poziomu – oczywiście trzymając się reguł ostrożnościowych, o których opowiem w jednym z kolejnych wpisów.

- Planuję wszystkie zakupy z wyprzedzeniem. Wiedząc, że nie mogę sprzedać akcji (bo naruszyłbym własne zasady), bardzo rozważnie dobieram kolejne papiery do portfela. Wiem, że na razie (dopóki moja własna firma zarabia) kierunek przepływu pieniędzy jest tylko jeden – z mojego konta bankowego na konto brokerskie. To też powoduje, że bardzo zwracam uwagę na bezpieczeństwo dywidend. Co do zasady wolę kupować te spółki, które mają dobrą tradycję dywidendową i udowodniły już, że potrafią je wypłacać także w trakcie kryzysów (minionych). Oczywiście idealnie, jeśli przy okazji systematycznie zwiększają dywidendy (o tym napiszę więcej w kolejnym wpisie).

Chociaż dzisiaj nie potrzebuję sobie wypłacać dywidend, to – tak jak pisałem – bardzo uspokajająco działa na mnie obserwowanie wpływów z tego tytułu. Większość spółek z mojego portfela wypłaca dywidendy kwartalnie – różne spółki w różnych miesiącach. Praktycznie w każdym miesiącu wpływa na mój rachunek brokerski 4-cyfrowa kwota w dolarach. Świadomość tego daje mi olbrzymi komfort psychiczny, który jest mi potrzebny do nie przejmowania się tym, jak aktualnie wyglądają notowania. W moim przypadku to idealny “hack” na mnie samego pomagający wyłączyć niepotrzebne emocje.

Proste i nieskomplikowane zasady dają mi szansę na utrzymanie wysokiej dyscypliny. Wiem już, że u mnie właśnie takie podejście się sprawdza. Gdy dopada mnie paraliż decyzyjny – nic złego się nie dzieje, bo mój portfel nawet lubi, gdy nie podejmuję żadnych decyzji. 🙂

Równolegle mam wypracowaną strategię na dobre i złe czasy, której celem są systematyczne zakupy akcji bez względu na to, czy rynek rośnie, jest w trendzie bocznym, czy spada. O niej napiszę w jednym z kolejnych artykułów. To także proste zasady, np. gdy nie ma przecen to dokupuję codziennie za stałą, niską kwotę.

Dywersyfikacja – sposób na zwiększenie spokoju

Na koniec chcę zasygnalizować jeszcze jeden aspekt – wpływ dywersyfikacji na moją psychikę. Sama dywersyfikacja powinna być już w zasadzie tematem oddzielnego wpisu, ale pal licho… jadę pokrótce z tematem.

W 2015 roku wycofałem się z giełdy, bo bałem się, że jesteśmy w przededniu krachu i bessy. To był typowy błąd polegający na tzw. market timing-u, czyli próbie zgadnięcia w jakim momencie jest rynek i nieudolnych próbach wyprzedzania tego momentu ze swoimi decyzjami inwestycyjnymi. Obstawiłem źle i przez kilka kolejnych lat byłem poza rynkiem (obserwując z boku „ile mogłem zarobić, gdybym nie podjął tej decyzji”). Musiałem wypracować inne podejście do inwestowania na giełdach – niejako niezależne od tego, w jakiej fazie znajduje się rynek. Przykładowo: uwielbiam ETF-y na rynki amerykańskie, ale mając świadomość przez ile lat rosły indeksy i jak bardzo drogie są obecnie tamtejsze giełdy, nie uważałem i nadal nie uważam, by był to idealny moment do kupowania S&P500. Stąd właśnie wyewoluowało podejście inwestowania dywidendowego w te spółki, które (na tym drogim rynku) były i są aktualnie niedoceniane. Bo zawsze są jakieś okazje inwestycyjne – wystarczy ich tylko dobrze poszukać. Wróćmy jednak do tego 2015 roku…

Ucieczka z rynku giełdowego oraz świetne zarobki spowodowały, że w dużym stopniu inwestowałem na rynku nieruchomości (zarówno bezpośrednio, jak i pożyczając kapitał innym inwestorom). Z czasem moje podejście ewoluowało i niemalże całkowicie wycofałem się z bezpośrednich inwestycji (to temat na oddzielną opowieść). To spowodowało, że w jeszcze większym stopniu angażowałem kapitał w pożyczki dla inwestorów. Ta forma zarabiania daje bardzo satysfakcjonujące stopy zwrotu (ok. 10-12% rocznie przed opodatkowaniem), ale ciążyło mi psychicznie, że zbyt wiele środków mam ulokowanych tylko w jeden sposób: w pożyczkach, w Polsce, w PLN. Reszta kapitału procentowała na lokatach, które i tak płaciły coraz mniej oraz w polskich obligacjach skarbowych.

Z mojej perspektywy miałem zbyt dużą ekspozycję na polską walutę. Do tego pożyczki dla inwestorów, to taki mało perspektywiczny z mojej perspektywy temat (głównie ze względu na swoją nieprzewidywalność – w dużej mierze zależy od koniunktury na nieruchomości w Polsce). Owszem – pożyczki dają zarobić tu i teraz, ale po zakończeniu inwestycji kapitał wraca i… trzeba nim jakoś zarządzić, a wcale nie wiadomo, czy trafią się kolejne równie satysfakcjonujące inwestycje w tym obszarze.

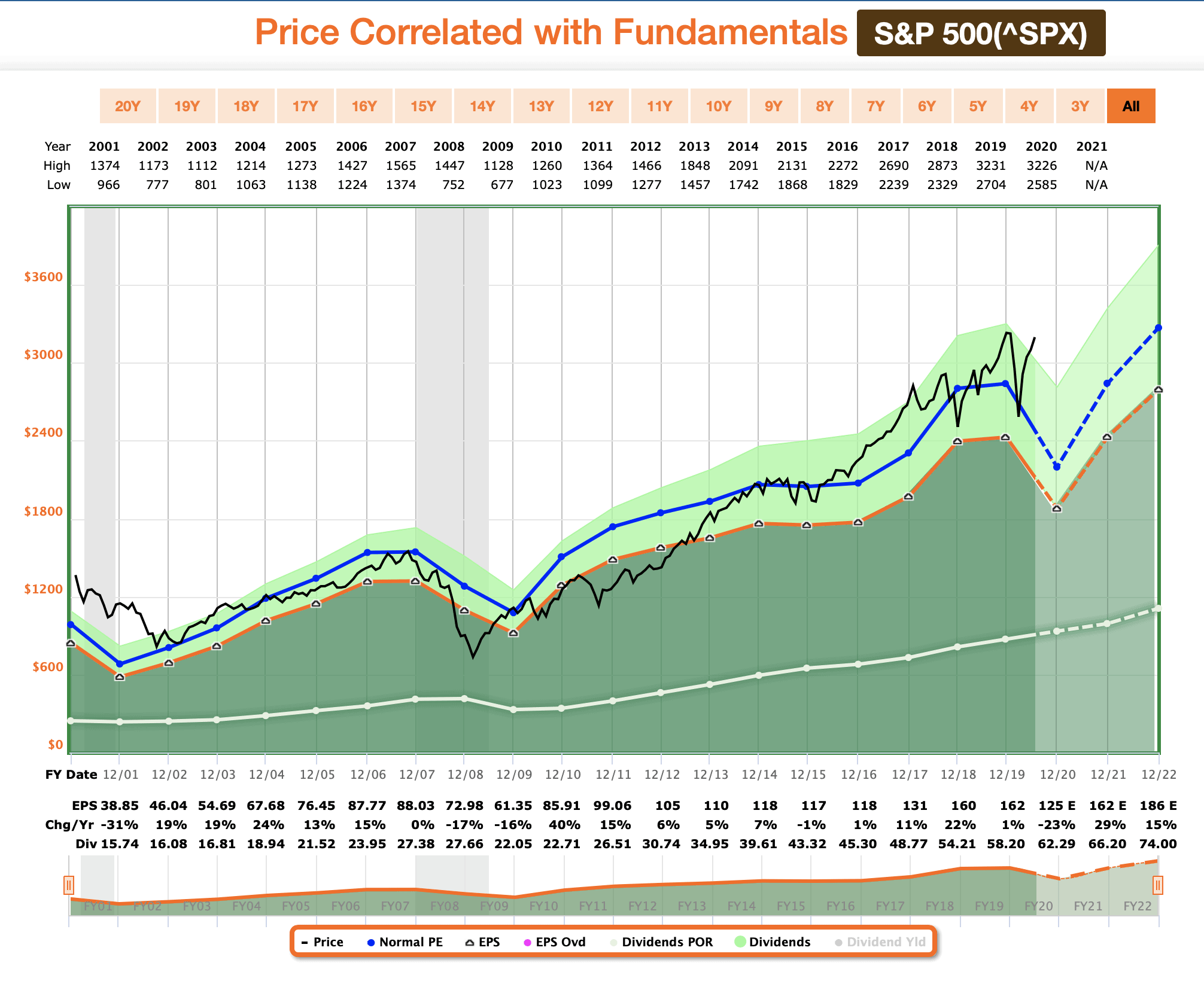

W 2019 r. wróciłem do inwestycji giełdowych tym razem stawiając mocno na amerykańskie spółki dywidendowe (a w zasadzie globalne) oraz na ETF-y (z pominięciem giełd amerykańskich, bo mentalnie nie potrafię zaakceptować obecnych wysokich wycen tamtejszych indeksów – P/E dla indeksu S&P 500 wynosi obecnie 22,48 i w zasadzie na tych poziomach było tylko w okolicy bańki „dotcom” w 2000 r.).

Dziś mogę powiedzieć, że z moim portfelem inwestycyjnym czuję się bardzo OK. Składają się na niego:

- Pożyczki dla inwestorów na rynku nieruchomości (większość kapitału) = PLN.

- Akcje amerykańskich i kanadyjskich spółek notowane na giełdach w USA (nie tylko dywidendowe, ale też wzrostowe) = USD.

- ETF-y na długoterminowe obligacje amerykańskie = USD.

- ETF-y na rynki wschodzące (emerging markets) = EUR.

- Rachunki maklerskie w Polsce (głównie IKE/IKZE za pośrednictwem których inwestuję na GPW, ale to za “drobne”) = PLN.

- Lokaty bankowe w Polsce = PLN.

- Polskie obligacje skarbowe = PLN (mam ich mało i zdecydowanie nie będę powiększał).

- Rezerwy walutowe w EUR, USD, CHF przechowywane w Polsce.

- Jakieś tam drobne w różnych miejscach i w różnych formach.

Poza tym posiadam także środki “zamrożone” w nieruchomościach w Polsce. Żadnej z tych nieruchomości nie zamierzam sprzedawać. Jest ich kilka, ale tylko jedna z nich jest wynajmowana. Tą wynajmowaną traktuję jako inwestycję, ale pozostałe to raczej zabezpieczenie w innej formie niż gotówka.

Celowo nie podaję % udziału poszczególnych rodzajów inwestycji w portfelu, bo absolutnie nie uważam obecnej struktury za docelową. Proszę także, abyście nie wyciągali daleko idących wniosków. Przykładowo: fakt, że jestem tak mocno zaangażowany w spółki dywidendowe, nie wynika wyłącznie z mojej miłości do takich spółek, lecz również… z powodu braku alternatyw inwestycyjnych. O ile bowiem potrafię (mam wrażenie) kupić indywidualne spółki, które są niedoceniane przez rynek (czyli są „undervalued”), to np. indeks S&P500, który uwielbiałem kiedyś kupować w formie ETF-a, jest obecnie na rekordowo wysokich poziomach i historycznie rzecz biorąc jest „overvalued”, czyli z mojej perspektywy za drogi na jego kupowanie.

Jeśli przytrafią się spore spadki, to będzie okazja do zakupów i nie wykluczam, że sporą część rezerw gotówkowych załaduję wtedy nie tylko w pojedyncze spółki, ale także w ten ETF (np. SPY od iShares czy VOO od Vanguarda).

Liczą się indywidualne preferencje!

Dla jasności: to wszystko co opisałem powyżej moje podejście w oparciu o dotychczasowe doświadczenia i bieżącą wiedzę. To, że skreślam jakieś sposoby inwestowania albo uważam je za mało atrakcyjne dla siebie, wynika z moich preferencji. Lubię cyferki, lubię sobie posiedzieć w analizach, mam na to czas, więc jestem w innej sytuacji niż osoby, które tego nie lubią lub nie mają czasu.

W marcu praktycznie testowałem moją odporność na spadki na giełdach. Nie tylko nie sprzedawałem, ale również „dużą chochlą” dobierałem do mojego portfela kolejne, przecenione akcje. Bez precyzyjnych zasad inwestycyjnych i głębokiego przekonania dlaczego to robię, zapewne nie udźwignąłbym tego psychicznie.

Przypominam, że na rynki wracałem w 2019 roku, a więc przy relatywnie wysokich poziomach wycen. W marcu 2020 mój portfel pokazywał około 40-procentowy minus. Są w nim akcje takich firm, które straciły znacznie więcej i nadal nie mogą się podźwignąć, np. operator statków wycieczkowych Carnival (CCL) oraz właściciel centrów handlowych Simon Property Group (SPG). Ale są też takie perły jak Amazon (AMZN), BlackRock (BLK), UnitedHealth (UNH), Home Depot (HD) czy Lowe’s (LOW), na akcjach których jestem nawet 70% do przodu w stosunku do średnich cen ich zakupu. Dlatego tak ważna jest dywersyfikacja…

Ten temat to tylko „przygrywka” przed kolejnymi publikacjami dotyczącymi inwestowania. Chodzi mi po głowie szersze opisanie:

- samej celowości inwestowania w spółki dywidendowe,

- konkretnych kryteriów wyboru spółek do portfela,

- zasad dywersyfikacji, które stosuję w takim portfelu,

- szersze wprowadzenie w tematykę ETF-ów,

- omówienie niuansów związanych z opłatami i podatkami (bo jest ich niemało),

- i jakieś zestawienie gdzie warto inwestować i dlaczego.

Kiedy? Jeszcze nie wiem. 🙂 Ale na koniec mam do Was pytanie: jakie Wy stosujecie na sobie sztuczki, hacki i wytrychy, aby wytrwać w swoich strategiach inwestycyjnych? Czy w ogóle macie takie założenia? Jakie (nawet jeśli szczątkowe)?

Mam nadzieję, że choć trochę zainspiruję Was do przemyśleń. 🙂 Dobrej reszty dnia!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 95 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

„Polskie obligacje skarbowe = PLN (mam ich mało i zdecydowanie nie będę powiększał).” Mógłbyś rozwinąć myśl? Zastanawiam się właśnie nad zainwestowaniem w polskie obligacje skarbowe więc z chęcią wysłucham jakie minusy w tym widzisz 🙂

pozdrawiam

Hej Grzegorz,

Króciutko:

1) Nie trzeba się ze mną zgadzać. 🙂

2) Obligacje skarbowe nie chronią przed wysoką inflacją, a raczej spodziewam się w PL wyższej inflacji niż niższej, zwłaszcza, że stopy procentowe nisko, więc – przynajmniej w teorii – tani pieniądz powinien stymulować wzrost wydatków. Chwilowa pauza w wydatkach ze względu na koronawirusa, nie zmienia mojego generalnego nastawienia co do inflacji w PL.

3) Biorąc pod uwagę politykę rozdawnictwa obecnie rządzących, spodziewam się długoterminowych negatywnych konsekwencji dla polskiego złotego. Zaryzykuję stwierdzenie, że długofalowo nie chcę posiadać zbyt wielu ekwiwalentów gotówki w PLN. Przy czym to jest moja spekulacja, bo nie wiem jak będzie. Niemniej jednak bezpieczniej czuję się z innymi walutami (lub aktywami w innych walutach).

4) Skoro już jestem obecny na rynkach zagranicznych, to szczerze mówiąc wolę kupować np. długoterminowe obligacje rządowe USA (via ETF TLT) niż polskie obligacje skarbowe.

5) Ogólnie obligacje w czasach olbrzymiej emisji długu i niskich stóp procentowych (i presji na to żeby były niskie, bo przecież koszt obsługi tego długu też istnieje) nie wydają mi się tak atrakcyjnym „bezpiecznikiem” jak to było kiedyś.

6) Jestem z tych, którzy fundamentalnie wierzą w biznes, generowanie wartości i zarabianie na tej wartości. Czy to samodzielne, czy też poprzez udziały w innych firmach, które, co do zasady, istnieją po to, aby dostarczać coś, za co inni chcą płacić i aby rosnąć.

Ale oczywiście dla kogoś, kto ma pieniądze na lokatach bankowych, obligacje skarbowe są zdecydowanie atrakcyjniejszym rozwiązaniem. 🙂

Pozdrawiam!

Dwa zasadnicze błędy:

– dolar jest obecnie przewartościowany więc nalezy się spodziewać, że długoterminowo będzie się osłabiał, także i do złotego,

– TLT dotyczy obligacji notowanych na rynku, więc mając na względzie obecne niskie rentowności obligacji na rynkach rozwiniętych nalezy się spodziewać, że długoterminowo rentowności obligacji będą rosnąć, a tym samym ich ceny – spadać.

Zdacydowanie bardziej wolę polskie obligacje skarbowe indeksowane inflacją niż TLT, jesli idzie o długotermowe przechowanie wartości pieniądza (co innego krótkoterminowa spekulacja na kursach czy stopach procentowych).

Hej Piotrek,

Tak – takie podejście byłoby błędem, gdybym podzielał Twój optymizm co do przyszłości PLN. Ale nie podzielam. 😉

Pozdrawiam!

Polskie obligacje skarbowe pod postacią 10-letnich emerytalnych sprzedawanych dla detalu nie dają już tak świetnej ochrony przed inflacją jak kiedyś (w 2012 roku kupowałem je jeszcze z marżą 3pp ponad inflację), ale wciąż jednak bardzo dobrze chronią przed inflacją nie będącą w długim terminie (a zakładamy 10letni termin inwestycji czyli długi) znacząco powyżej celu inflacyjnego NBP (2,5%). Wynika to z faktu, że odsetki nie są w tym przypadku wypłacane co roku, a akumulują się, zwiększając kapitał na następny rok. Tworzy to efekt procentu składanego. Opodatkowanie zysków następuje dopiero w momencie wykupu. Dotyczy to również sytuacji podwyższonej inflacji i relatywnie niewielkiej marży jak to ma miejsce teraz. Dopiero długotrwała inflacja znacząco powyżej celu NBP czyniłaby tego typu obligacje nieefektywnymi pod względem ochrony przed inflacją.

przykład: inflacja 3% w pierwszym roku, a potem średnio 5% rocznie przez 10 lat plus 1.7% w pierwszym roku plus potem 1pp marży ponad inflację na 10-letniej obligacji emerytalnej daje:

Stopa zwrotu brutto do wykupu: 72%

Stopa zwrotu netto po podatku na koniec: 79%*0.81=58%

Skumulowana inflacja: 60%

Dopiero przy tak wysokiej założonej inflacji (5% średnio przez 10 lat) ten typ instrumentu przy jego aktualnych warunkach przestaje chronić przed inflacją.

To samo ćwiczenie dla inflacji 3% w pierwszym roku plus cel inflacyjny (2.5%) średnio przez następne lata do wykupu daje:

Stopa zwrotu brutto do wykupu: 39%

Stopa zwrotu netto po podatku na koniec: 39%*0.81=32%

Skumulowana inflacja: 29%

Kapitał ochroniony przed inflacją z nadwyżką.

Oczywiście inna jest sytuacja w przypadku obligacji krótszych, w których odsetki są wypłacane (i opodatkowywane) a nie akumulowane. Tutaj ochrona przed inflacją jest o wiele słabsza ze względu na brak „tarczy” jaką dają 10-latki emerytalne.

Podsumowując: dla tych którzy lubią mieć spokój i nie oczekują inflacyjnego armageddonu 10-latki emerytalne to wciąż dobra opcja. Inne obligacje już nie bardzo. Kto oczekuje inflacyjnego armageddonu powinien szukać ochrony gdzie indziej niż w obligacjach, czyli akcjach (przede wszystkim spółek wzrostowych) i surowcach.

Pzdr 🙂

Paweł Cylkowski

GlobalAlphaSearch.com

Super wpis. Fachowa analiza danych. Postaram się wykorzystać twoje rady.

Z doświadczeń z ETF, które sposoby na zakup z polski najbardziej Ci odpowiadają ? Nie chodzi o reklamę konkretnych broker-ów, czy to PL, czy zagranicznych, ale bardziej o te narzędzia które najlepiej Ci się sprawdziły, koszty VS ekspozycja jaką dostajemy.

Hej Piotrze,

Odwrócę to pytanie: wybór konkretnego brokera to wyzwanie:

– Chcesz wygody totalnej (wpłacać i zapomnieć) = korzystaj z robo-advisorów typu Finax czy ETFmatic.

– Chcesz wygody (np. polski PIT) i jako takiej elastyczności = korzystaj z polskich biur maklerskich, ale zapłacisz ograniczoną dostępnością ETF-ów i wysokimi kosztami transakcyjnymi. mBank ma zacną ofertę ostatnio.

– Chcesz elastyczności i niskich kosztów = korzystaj z zagranicznych brokerów. Ale PIT trzeba rozliczać samodzielnie. Tu do wyboru do koloru: Degiro, DIF, Lynx, Exante.

Ja lubię Interactive Brokers (moim zdaniem najniższe koszty transakcyjne przy moim portfelu i jednocześnie biuro z tradycjami w kraju nie podejrzewanym o bycie „dziwną jurysdykcją”).

Mega dużo zależy od wielkości portfela. Przykładowo: przy dużym można pozwolić sobie na zakupy ETF-ów poprzez opcje (1 opcja = 100 jednostek papierów) omijając ograniczenia EU. Więcej do wyboru, najbardziej płynne ETF-y, najmniej wątpliwości co do rozliczeń podatkowych (bo tu jest prawdziwy pies pogrzebany, np. dojście jak tak naprawdę jest rozliczany podatek od dywidend i ile po drodze naliczany w przypadku ETF-ów rejestrowanych w EU, ale mających pod spodem inne „rynku źródłowe”).

To tak w skrócie. 🙂

Pozdrawiam!

No i dziękuje. Korzystam póki co z konta Boss-a, natomiast nie ma w nim ekspozycji na ETF w stanach, jest trochę ETF poprzez giełdę w Londynie, ale mimo wszystko większość ciekawych ETF’ów niestety nie ma.

A masz jakieś doświadczenie z saxo? Strona wygląda ok. Interactive brokers wyglada troche słabo od strony technicznej. Finax tylko etf. Czy spoktałeś się może z firmami umiejącymi rozliczać pita z dywidend?

Hej Jakub,

Po pierwsze Saxo jest dużo droższe od IBKR + wymaga minimalnych wkładów w konkretnych kwotach. Na koncie, na którym minimalny wkład to 10.000 USD, minimalna prowizja za obrót akcjami w USA wynosi 10$, czyli 10x więcej niż w przypadku IBKR. Do tego na koncie VIP, na którym musisz mieć co najmniej milion dolarów, prowizja wynosi minimum 3$ (czyli 3x więcej niż w IBKR). Podaję tylko przykładowo po szybkim przejrzeniu aktualnej oferty.

Saxo zraziło mnie w 2015, gdy po wystrzale kursu CHF zrobiło kosztownego „psikusa” swoim klientom (z tego co kojarzę, to dotknęło to także polskich klientów tych biur maklerskich, które korzystają z Saxo do obsługi rynków zagranicznych).

Co do strony technicznej, to nie wiem o czym mówisz. IBKR ma absolutnie wszystko czego mi potrzeba. 🙂

Finax – z tego co wiem – przygotowuje kompletny wkład do rozliczania PIT. Inni brokerzy zagraniczni – tu trzeba policzyć sobie samodzielnie. Jak? Pisałem tutaj:

https://jakoszczedzacpieniadze.pl/jak-rozliczyc-podatek-od-dywidendy-zagranicznej-i-zysk-na-akcjach-jaki-pit

Pozdrawiam!

Cześć

Z perspektywy polskiego klienta moim zdaniem brakuje sensownej oferty domów maklerskich, choć ewidentnie widać ruchy mBanku i BOŚ w dobrym kierunku.

Nie do końca zgadzam się z uproszczeniem, które napisał Michał, niestety nie widzę dobrych rozwiązań. Michał ma ten komfort, że może korzystać z dobrego brokera (Interactive Brokers), który… dla większości drobnych inwestorów o mniejszym kapitale jest nieosiągalny lub pozbawiony sensu (chociazby opłata 10USD co miesiąc).

*Finax*

1) Prowizja od wpłaty. O ile nie załapałeś się na promocję, to od każdej wpłaty pobierana jest prowizja 1%, (oprócz standardowych kosztów zarządzania 1,2%) . Opłaty 1% można uniknąć robic wpłatę na minimum 1000 euro, co… moim zdaniem mija się z celem gdy chciałbym przelewać co miesiąc stałą kwotę ~1500 zł. Skoro i tak będę musiał akumulować przez 3 miesiące to jednak bardziej opłaca się kupić samodzielnie ETF obciążony prowizją ~0,29% i kosztami zarządzania ~0,2%.

2) Rozliczenie w EUR. Wszystkie przelewy są przewalutowane na euro i kupowane są ETFy notowane w EUR. Już sam pomysł kupowania akcji amerykańskich w walucie euro nie budzi mojego entuzjazmu. Poza tym chciałbym eksponować się jawnie na EUR i jawnie na USD.

*ETFMatic*

1) Głupio zrobiony system reinwestowania dywidend. ETFmatic korzysta z ETFów, które wypłacają dywidendę, którą następnie… obligatoryjnie reinwestuje. W efekcie wypłacona dywidenda jest obciążona podatkiem z którego trzeba się rozliczyć i pogarsza efekty inwestycji. Pół biedy gdyby można było o tym zdecydować samemu (‚wypłacić’ czy ‚reinwestować’); niestety z tego co wiem dywidenda jest wypłacona na konto ‚na chwilę’, podlega opodatkowaniu, a potem jest reinwestowana z automatu.

2) Ryzyka związane z Brexitem. Nawet na swojej stronie w FAQ piszą, że bacznie obserwują sytuację i będa informować klientów spoza UK o ewentualnych zmianach i problemach. W świetle braku konkretnych regulacji uważam, że trochę zbyt ryzykowne jest w to wchodzić.

*mBank/BOŚ*

1) Prowizje procetowo nie są jakies olbrzymie, ale… moim zdaniem sensowność rozbija się o *minimalną wartość prowizji*. W mBanku prowizja minimalna 19zł (w Boś 29zł). Nominalne 0,29%, podawane w reklamach, jest osiągalne przy jednorazowej transakcji ok. 6500 PLN. Dla transakcji 1500 zł, prowizja 19zł to już 1,25%. Sporo. Więc przez polskiego brokera raczej też nie wchodzą w grę regularne zakupy co miesiąc, bo po prostu prowizja daje straszny narzut.

2) Podatek od dywidendy u źródła. Kupując spółki dywidendowe na giełdzie w USA płaci się domyślnie podatek od dywidendy w wysokości 30%. Można go zmniejszyć do 15% kiedy złoży się formularz W8BEN przez swojego brokera. Niestety, polski broker nie daje takiej możliwości – więc kupowanie spółek z USA z myślą o dywidendzie jest trochę bez sensu, bo świadomie pozbywamy się części zysków na rzecz amerykańskiego fiskusa.

*DeGiro*

1) Rozliczenie w euro. Ten sam temat co w Finax: nie podoba mi się motyw kupowania rzeczy z amerykańskiej giełdy w walucie innej niż USD.

2) Samemu rozliczasz PIT.

Na plus opcja z pewną listą bezpłatnych ETFów oraz możliwość złożenia W8BEN by zmniejszyć podatek u źródła dla spółek w USA. Tym bardziej drażni mnie że wszystkie transakcje są w EUR.

*Lynx*

1) Prowizje. Amerykańska giełda jest, owszem, stosunkowo tania. Natomiast przy wszystkich zagranicznych prowizje minimalne są duże, większe niż u polskich brokerów (np. min. 10 GBP za traksakcję w Londynie).

2) Samemu rozliczasz PIT.

*Exante*

1) Firma notowana na Cyprze/Malcie i ‚zabezpieczona’ przez tamtejsze organy nadzoru. Sorry, ja temu nie ufam na tyle, żeby wpłacić tam jakieś większe środki i spać spokojnie… Dostęp do amerykańskich ETFów, który jest w zasadzie w poprzek przepisów w UE też nie wzbudza mojego zaufania.

Podsumowując, każda opcja ma istotne wady. Wybór nie jest oczywisty. Ja tylko czekam, aż polskie domy maklerskie się ogarną i trochę rozwiną ofertę.

Z mojego puktu widzenia polskim maklerom wiele już nie brakuje. Dla mnie kluczowe kwestie do zmiany to:

– możliwość złożenia W8BEN przez polskiego brokera,

– mniejsza wartość prowizji (zwłaszcza wartość minimalna) na giełdach zagranicznych.

Gdyby oba te powyższe punkty były spełnione to w ogóle nie widziałbym sensu angażować się w zagraniczną konkurencję.

*mBank/BOŚ*

Mnie jeszcze zastanawia jaki wpływ na wartość inwestycji ma to, że ETFy kupujemy wycenione w EUR/GBP/USD, ale w mBanku można jedynie płacić w złotówkach. O ile prowizja, to 0,29%, to przewalutowanie jeśli ktoś kupuje np walutę w dobrym kantorze i nie w momencie, gdy kupuje ETF może mieć całkiem inną wycenę.

Też mnie to zastanawiało i napisałem z pytaniem do MDM. Okazuje się że można zrobić wpłatę w walucie np.: Eur, USD i dokonać zakupu/sprzedaży bezpośrednio w walucie. Trzeba tylko uważać jak wystawiasz ofertę, bo defaultowo jest rozliczenie w PLN i jak przeoczysz to możesz sprzedać akcje w walucie robiąc niechcący przewalutowanie na złotowki

Chyba coś źle czytasz Degiro ma chyba piec walut, waluto podstawowa to euro, mylisz pojęcia. Możesz inwestować w dolarach i mieć dolary. Zapoznaj się z regulaminem oraz opłatami czytaj wnikliwie.

Mam bardzo podobne przemyślenia z drobnymi modyfikacjami co do dywidendy i dywersyfikacji. Uważam że zbytnie skupianie się na dywidendach to trochę błąd logiczny, który może skutkować poważnymi błędami inwestycyjnymi. Jeśli spółka wypłaca dywidendę inwestorom, mimo iż mogłaby zainwestować te pieniądze na wysokiej stopie zwrotu – np 30 czy 40% bo tyle ma zwrotu z podstawowej działalności to jest dla mnie poważny minus. Być może zarząd nie podejmuje racjonalnych decyzji i ugina się pod naciskiem np. dużego funduszu który chce zaksięgować dywidendę za dany rok. Jeśli jesteś długoterminowym inwestorem ( a jesteś bo nie zamierzasz sprzedawać akcji nigdy, chyba że spółka popełni poważne błędy – ja uważam podobnie) to biorąc taką dywidendę (i płacąc podatek) szkodzisz swojej stopie zwrotu, długoterminowy wzrost kursu akcji z nawiązką pokryje brak dywidendy.Dodatkowo masz kolejny problem, co zrobić z tą dywidendą 🙂

Z drugiej strony jeśli spółka generuje tony gotówki z którą nie ma co zrobić to powinna ją wypłacić akcjonariuszom, zamiast podejmować jakieś dziwne inwestycje obarczone dużym ryzykiem.

Tak naprawdę analiza musi dotyczyć konkretnej spółki. Od banku będę oczekiwał że podzieli się zyskiem, podobnie producent gier który ma tony gotówki na koncie. Ale jeśli taki Dino ogłosiłby wypłatę dywidendy to by był poważny sygnał ostrzegawczy.

Powyższe przemyślenie mają jeszcze inny aspekt – nadmierna dywersyfikacji portfela uniemożliwia głębszą analizę spółek z powodów czysto praktycznych, ilości czasu który można na to poświęcić.

To takie moje 3 grosze ….

Hej Tomasz,

Ależ dokładnie to samo napisałem w artykule „Ogólnie mówi się, że spółki wypłacające dywidendy, to nie są najlepsze spółki, bo skoro wypłacają zyski udziałowcom to znaczy, że nie mają pomysłu jak je reinwestować a to jest ze szkodą dla ich przyszłości”.

Gdybym chciał skontrować Twoje podejście to powiedziałbym tak: ale w podejściu inwestowania w spółki niewypłacające dywidend pojawia się pytanie „kiedy wyjść z danej inwestycji?” bo każdy inwestor prędzej czy później chce uzyskiwać jakiś pozytywny cashflow. I obiektywnie może się okazać, że ten moment kiedy już chcesz wyciągać kasę, jest nieoptymalnym momentem. Wtedy dopiero rozpoczynają się rozkminy typu „potrzebuję w tym roku 200k z portfela, nic mi nie płaci dywidendy, więc co sprzedać? W którym momencie? Więcej jednej pozycji czy drugiej? Zredukować tę stratną, czy tę zyskowną?” itd. itp.

Dla jasności: nie mówię czy to czy tamto podejście jest lepsze. Generalnie pokazuję, że istnieje druga strona medalu, a i tak najważniejsza w tym wszystkim jest psychika inwestora i to na ile potrafi utrzymać dyscyplinę.

Zaryzykuję taką tezę: mnie nie interesuje jaki mam teoretyczny % zwrotu z inwestycji niezrealizowanych. Mnie interesuje ile mam dodatniego przychodu rocznie z inwestycji, bo „papierowymi procentami” w piecu nie napalę, ani do garnka ich nie włożę. 😉 Z drugiej strony moje podejście mam wrażenie, że zdejmuje mi z głowy istotny potencjalny problem rozkminiania ile czego powinienem sprzedać w konkretnym momencie. Szczerze to niespecjalnie chciałbym na totalnej emeryturze zastanawiać się, które pozycje redukuję i za ile w danym miesiącu. 😉

Niemniej jednak – dzięki za konkretny komentarz. Każdy musi wybrać taką drogę, jaka mu pasuje. 🙂

Pozdrawiam!

To juz nie jest blog jak oszczedzac pieniadze tylko pamietnik inwestora.

Może i tak. 😉

I to mnie bardzo cieszy. W końcu docelowo celem każdego z nasz jest zbudowanie nadwyżek, które będą pracowały na nas.

By zapewnić lepszą przyszłość naszym dzieciom.

I bardzo dobrze. To pamiętnik nie byle jakiego inwestora! Kupować akcje w marcu spokojnie robiąc swoje, mając siedmiocyfrowy portfel – czapki z głów!

Mi nie do końca odpowiada inwestowania dywidendowe, ale na systemtrader Jacek Lempart dobrze pisze, że najlepsza strategia to wcale nie najbardziej optymalna strategia w sesie matematycznym, ale taka, którą dany inwestor będzie w stanie konsekwentnie realizować.

I bardzo dobrze, bo to taka naturalna sekwencja. Jak najpierw pospłacasz długi (jak masz), zaoszczędzisz to potem coś z tymi oszczędnościami trzeba robić 🙂

I bardzo dobrze. Po to oszczędzamy, by wejść na wyższy pułap – inwestowania nadwyżek.

Gdyby Michał tłukł przez x lat temat na czym oszczędzać, gdzie są tańsze oferty finansowe itp. (co też jest ważne), to nie byłby tak wiarygodny.

Po raz kolejny trafiłeś u mnie „w czas”, tym bardziej że, jak mniemam, szykuje się cała seria artykułów.

Na wstępie dziękuję za to, co opisałeś jeśli chodzi o Twoją strategię, a zwłaszcza to, że bardziej od wartości akcji liczą się dla Ciebie przepływy pieniężne. To mocno otwiera oczy i pozwala spojrzeć jednak ciut inaczej na giełdę niż tylko na wykresy i codzienne sprawdzanie jak tam wyniki naszej wybranki. Jakby ktoś otworzył drzwi i wpuścił trochę świeżego powietrza do mojej głowy. 😉

Chciałbym dopytać o jedną rzecz, czysto techniczną. Piszesz, że nie wychodzisz z inwestycji, jeśli tylko wybrane przez Ciebie spółki nie „pompują się” lub nie zmieniają strategii dywidendowej. Z jaką częstotliwością sprawdzasz tego typu rzeczy?

Hej Maciej,

Różnie. Czasami biorę na warsztat spółkę, którą już mam i kopię głębiej. Ale taką dobrą praktyką jest patrzeć na wyniki finansowe, które często podawane są kwartalnie.

Ja ogólnie co tydzień przysiadam w sobotę do finansów. 🙂 Czasami na dłużej, a czasami na krócej.

Czasami jest tak, że jakąś spółkę śledzę w miarę na bieżąco, bo interesuje mnie co się dzieje w jej okolicy. Przykładowo teraz śledzę temat Energy Transfer (ET) i sądowego nakazu zamknięcia jednego z ich kluczowych rurociągów. Ciekawi mnie jak to się rozwinie i patrzę też na notowania. 🙂 Podobnie obserwuję Carnival (CCL), którego sporo w portfelu mam, a którego sytuacja jest dosyć nieciekawa (wycieczkowce, które nie pływają i nie zarabiają, a kosztują).

Pozdrawiam!

Pięknie dziękuję za odpowiedź 🙂

Świetny artykuł Michał! Nie chciał byś swoich przemyśleń zawrzeć w kolejnej książce? 😉

Chętnie bym kupiła taką książkę o inwestowaniu dla laika. Nawet nie chodzi o to, że już bym chciała zacząć, ale bardzo bym chciała to wszystko zrozumieć. Tak na przyszłość.

A wlasnie teraz wychodzi w przedsprzedazy ksiazka na temat inwestowania Marcina Iwucia „Finansowa Forteca”- Michal rekomendowal jego blog juz jakis czas temu.

Hej Zofia,

Dokładnie. Wczoraj zamówiłem. Ciekawym jak Marcin podszedł do tematu.

Pozdrawiam!

Mogę polecić „Inteligentny inwestor XXI wieku” Cezarego Głucha (Trader21). 4-tomowa pozycja, gdzie są omówione wszystkie klasy aktywów prostym i zrozumiałym językiem. Droga (ok. 350zl), ale zdecydowanie warto.

Mam nadzieje że mój wpis nie będzie odbierany jako reklama książki, a jesli tak to niechaj będzie skasowany 😉

Ja od siebie polecam książkę Tradera21 „Inteligentny Inwestor XXI wieku” (w 4 tomach). To była moja pierwsza książka o inwestowaniu w ogóle. Jest napisana moim zdaniem bardzo prostym językiem, pokazane są przykłady historyczne. Opisane są wszystkie chyba klasy aktywów i sposoby w jakie w nie inwestować. Opowiedziane jest w jaki sposób dane aktywa mogą korelować z inflacją lub z innymi klasami aktywów w różnych cyklach. Psychologia inwestowania też tam się znalazła. Jednym słowem najlepiej wydane 350 zł w moim życiu. I mimo że nie otworzyłem jeszcze konta brokerskiego (bo jeszcze mnie na to nie stać) to uzmysłowiła mi wiele rzeczy na temat inwestowania.

Pozdrawiam 🙂

Hej Sławomir,

Oczywiście chodzi mi to po głowie, ale nie jest tak, że się do tego jakoś szczególnie palę. Mam problem mentalny z ubraniem tego tematu, bo z jednej strony najlepiej znam moje podejście inwestycyjne (w tym np. świadome unikanie kosztowych form inwestowania), a z drugiej strony – mam też świadomość jak bardzo niereprezentatywne jest moje podejście (także ze względu na moją inną sytuację finansową niż większości Czytelników i tym samym inne priorytety inwestycyjne). A z trzeciej strony – widzę też pewną wartość w podzieleniu się właśnie moim podejściem – nawet jeśli nie jest reprezentatywne, bo być może kogoś to zainspiruje do działania właśnie w jakiś nieszablonowy / nieoptymalny sposób, ale jednocześnie „efektywny indywidualnie”.

A z czwartej strony – jako samouk bez formalnego wykształcenia w obszarze inwestowania, włącza mi się czasami „syndrom oszusta” i zajmuję stanowisko, że ta moja wiedza i tak jest niewystarczająca do formułowania szerszych wniosków. Wiem, jak wiele jeszcze nie wiem. 🙂 I wiem też, że być może nigdy się nie dowiem.

Ja jestem z tych, którzy lubią się koncentrować na czymś i dzięki temu osiągają efekty. Być może, gdybym był „bardziej szeroki” to miałbym lepsze efekty lub wyższe bezpieczeństwo inwestycji? Takie spekulowanie trochę na swój temat, ale chodzą mi takie rozkminy po głowie.

Jak wymyślę, jak to wszystko ubrać w książkę i przekonam sam siebie, że to podejście może być powtarzalne i przydatne, to zapewne wtedy to zrobię. Wiedz, że ten proces się gdzieś tam w tle dzieje. 🙂 M.in. dlatego właśnie szerzej wchodzę w dyskusje na tematy inwestycyjne w „Klanie Finansowych Ninja” – m.in. po to, aby lepiej zrozumieć Wasz punkt widzenia i utwierdzić się w przekonaniu, że to czym się dziele ma dla Was wartość pomimo pewnych niedoskonałości, które widzę.

Pozdrawiam!

Zawsze możesz napisać książkę po prostu o swoim podejściu do inwestycji, nie pretendując do tego, by był to fachowy podręcznik czy nawet poradnik. Po prostu coś w stylu – zobaczcie, jesli chcecie, ja robię to tak.

Jak zwykle porządny materiał do przemyśleń. I na czasie. Po koronawirusowej bessie chyba sporo osób zwróciło się ku giełdzie, w tym ja zdmuchnąłem kurz że swojego konta maklerskiego. GPW to na razie jedyne miejsce gdzie lokuję pieniądze poza kontem oszczędnościowym. Na razie dość aktywnie się tym zajmuję – mimo że aktualnie głównie kupuję akcje, to sprawdzam notowania kilka razy w ciągu dnia. Nie ustawiam automatycznych stop lossów, a mam jedynie ustawione powiadomienia w aplikacji gdyby poszczególny kurs spadł poniżej ustalonego poziomu. Nie mam planu wtedy sprzedawać na gwałt, a optymalnie byłoby obserwować temat i ewentualne wyjście z inwestycji zrealizować po osiągnięciu ceny granicznej na zamknięciu (wtedy sprzedać następnego dnia na otwarciu). Takie podejście u mnie na razie się sprawdza.

Ogólnie pierwszy „młodzieńczy” zapał już minął i nie chce mi się sprawdzać w ciągu dnia notowań, to też myślę nad nową strategią. Na ten moment już ustalam sobie plan działania w weekend na cały następny tydzień i chyba w tym kierunku będę szedł.

Dużą inspiracją są w tym wszystkim Twój blog oraz App Funds. Oczywiście cały Elementarz Inwestora odświeżony w czasie wejścia na giełdę 🙂

Pozdrawiam!

Hej Przemek,

Powodzenia zatem. Ja świadomie GPW traktuję marginalnie (chociaż akurat pod względem obecnych wycen Polska jest aktualnie bardzo atrakcyjna cenowo), bo cała GPW to dziesiętna część procenta ogólnoświatowego rynku i do tego mega, mega niska kultura spółek i praktycznie zero tradycji dywidendowych (wręcz „wolna amerykanka” chciałoby się powiedzieć) + kilka innych powodów. Po prostu do mojego podejścia nie za bardzo pasuje. 😉

Pozdrawiam!

Do tego, żę to niewielka częśc całego rynku akurat nie przywiązywałbym większej wagi, jesli ktoś inwestuje w konretne spółki, a nie pasywnie w cały rynek. Spółek osągających świetne wyniki jest aż nadto. Natomiast rzeczywiście nie ma u nas arystokratów dywidendowych – spółek, które od minimum 25 lat wypłacają co roku rosnącą dywidendę. Ponadto, jesli ktoś chce inwestować w oparciu o analizę fundamentaną, którą opiera na zagregowanych danych dotyczących prognoz analiztyków w zakresie przyszłych przychodów, zysków, to rzeczywiście o wiele łatwiej jest inwestować na Wall Street – jest cała masa analiz i prognoz dotyczacych spółek, ze wskazaniem jaki jest konsensus wyliczony z prognoz wszystkich analityków itd.

Dzięki za artykuł. Mam sporo przemyśleń dla siebie.

A odpowiadając na Twoje pytanie – jedną ze „sztuczek” oszukującą mój mózg po to, by oszczędzać kiedy jest to trudne, jest traktowanie przelewu na konto oszczędnościowe jak opłatę ze prąd. Trzeba i koniec 🙂

Zdecydowanie tak!

Bajecznie prosty sposób, ale przy tym zabójczo skuteczny.

Dołożyłbym do tego to, że na bieżącym rachunku powinny pozostać tylko środki na bieżące przeżycie i ani grosza więcej. Zbliżanie się do zera na koncie działa na głowę, nawet jeśli na innym koncie jest kilkanaście tysięcy złotych. Ponieważ mam zasadniczy problem z prowadzeniem budżetu domowego (no nie chce mi się!), to po prostu zostawiam określoną kwotę na przeżycie na koncie i musi wystarczyć. Wystarcza przez około 3 miesiące? To cyk – w następnym miesiącu o 50 – 100 zł mniej zostawiam, przez co muszę w jakiś sposób wydatki ograniczyć. I tak sobie praktykuję od jakiegoś czasu i okazuje się, że wydaję dużo mniej niż kiedyś nie obniżając stopy życia w odczuwalny sposób…

Super pomysł Paulina. 🙂 Brawo!

Nigdy tego nie rozumiałem. To tak, jakbym miał się stać bogatszy od przełożenia pieniędzy z lewej kieszeni, do prawej kieszeni. W tym roku zaprzestałem zakładania lokat i korzystania z kont oszczędnościowych (dużą sumę ulokowałem w obligacjach skarbowych indeksowanych inflacją, niewielką w akcjach na GPW) i na rachunku bieżącym rośnie mi „górka” z miesiąca na miesiąc. Nigdzie tego nie przelewam, bo i po co. Jak będę miał pomysł, zainwestuję. na razie te bieżące oszczędności leżą na rachunku i tyle i miesięczne oszczędności wcale nie są mniejsze, niż jak od razu robiłem przelew na konto oszczędnościowe. To kwestia wyłącznie techniczna, na jakim koncie są pieniądze.

„To kwestia wyłącznie techniczna, na jakim koncie są pieniądze.”

Nie zgadzam się – to również kwestia psychologiczna 😉

Wielkie dzięki Michał za ten wpis. Bardzo fajnie zobaczyć jakie masz SWOJE zasady inwestowania.

W związku z tym mam pytanie – czy masz jakiś program/narzędzie gdzie trzymasz informacje o wszystkich swoich inwestycjach z przychodami i wycenami? Masz tu coś do polecenia?

Hej Tomek,

Oj moje podejście jest w tej chwili bardzo rozproszone na kilka rozwiązań. Narzędzia omawiałem szczegółowo tutaj:

https://jakoszczedzacpieniadze.pl/13-narzedzi-dla-inwestorow-dywidendowych

Sam portfel trzymam sobie w kilku miejscach:

– Oczywiście na kontach u brokerów

– Google Docs do analiz

– Lokalny Microsoft Money

– Morningstar

– Simplywall.st

Pozdrawiam!

Dziękuję 🙂

Co inwestor, inna koncepcja. Moje ramy:

– wnikliwe zapoznawanie się z daną branżą;

– znajomość prawa, jak i orzecznictwa sądowego;

– odszukiwanie i analiza mechanizmów niewidocznych a wpływających na portfel;

– inwestowanie tylko wtedy, gdy kontroluję ryzyka i je dobrze rozpoznałem;

– nie za wiele jajek w koszyku;

– przybliżona data wyjścia z inwestycji i kwota zysku znane w chwili zainwestowania;

– co do zasady tylko inwestycje wysokomarżowe;

– reinwestowanie blisko 100% zysków.

Michała podejście szanuję (mieć 200k dochodu rocznie), stawiając jednak sobie za cel wypracowanie pokaźnego majątku w dłuższym okresie, niż coroczne zwroty z kapitału.

Co do mentalności przy inwestowaniu:

– pomyśl jak myślisz, jakie masz mocne strony, a jakie słabe;

– skup się na tym, co chcesz osiągnąć i w jaki sposób;

– kieruj się twardą analizą;

– ogranicz dopływ informacji (szum), z mediów i od innych osób;

– działaj nie sztampowo.

Jak powiedziała Fami Kadir, inwestorka amerykańska (dokument Netflixa „Krótka sprzedaż” w serii „Brudna forsa”): „Jedni lubią czytać biografie Buffetta, inni „Pięćdziesiąt twarzy Greya”, a ja od dwóch lat studiuję wszelkie dostępne dokumenty na temat Valeant”. Koncern farmaceutyczny był wydmuszką, ona to wykryła i wykorzystała – wszyscy na giełdzie uważali, że to perełka inwestycyjna. Doprowadziła do spadku kursu akcji o 90%, wyparowało 80 mld USD.

Hej Marek,

Dziękuję za komentarz i podzielenie się zasadami.

Co do „Brudnej forsy” – oglądałem. 🙂 Fajna historia.

Pozdrawiam!

Wcale się nie dziwie, że temat strategii inwestycyjnych jest poruszany w Klanie. Fajnie, że podzieliłeś się swoją wizją i metodologią tego, w jaki sposób podejmujesz decyzje wejścia/wyjścia w daną inwestycję. Myślę, że wielu osobom zainteresowanym inwestowaniem mogłeś wskazać pewien punkt zaczepienia i może po tym wpisie na chwile się zatrzymają i przemyślą część swoich założeń.

A w jaki sposób można pożyczać inwestorom pieniądze na budowę nieruchomości? Jest jakiś portal/miejsce do takich inwestycji, czy to Twoje prywatne dogadanie się z kimś?

Hej Michał,

U mnie można sprowadzić to do „dogadanie się z kimś”. Polecam społeczności inwestorów w nieruchomości, np. tę zgromadzoną wokół Piotra Hryniewicza.

Pozdrawiam

Również cieszę się, że tematyka inwestowania wraca na bloga 😉

Co człowiek to inne podejście.

Pewnie z Twoim kapitałem, łatwiej byłoby mi siedzieć z rękami pod tyłkiem i obserwować z nastawieniem na cashflow. Jednak mam mniejszy i jestem głodny, więc stawiam na aktywne szukanie spółek, które mają dobre perspektywy w przeciągu kilku miesięcy lub ponad roku. Tylko na GPW i NC i tylko w branży, na której się znam.

W marcu zaliczyłem -70% wartości portfela, obecnie jest 50% więcej, niż przed spadkami. Nie zrobiłem nic, bo wiedziałem, że nie jestem dobry w łapaniu dołków. Na razie jestem z tego zadowolony i nie zamierzam nic zmieniać.

Hej Rafał,

Można i tak. 🙂 Powodzenia i wytrwałości przy założeniach nawet przy olbrzymiej zmienności!

Pozdrawiam

Zazdroszczę konsekwencji. Ja inwestuję od stycznia, niezbyt dużą kwotą (podwójny roczny limit na IKE). Wytypowałem sobie trzy spółki do portfela i gdybym nic nie robił w marcu, miałbym dziś jakieś 170 – 180 proc. zysku. Niestety, w marcu nie wytrzymałem, sprzedałem spółki z ponad 30 % stratą i zacząłem się bawić w daytrading, shortowanie rynku itp. Najpierw jeszcze powiększyłem stratę do – 40 %, potem odrobiłem częśc strat i portfel stanął w miejscu. Postanowiłem – wracam do moich trzech spółek, i tak uczyniłem, ale kupiłem je już po dużo wyższych cenach. Obecnie jestem ok. 43 % na plusie 🙂

Jakim cudem IKE to inwestowanie na giełdzie? Bo chyba coś mnie ominęło? IKZE w zależności od wybranej alokacji to już troszkę mogę się zgodzić. Ale umówmy się, że kwoty jakie przeszkadzasz rocznie na obie formy są symboliczne..

IKE to tylko opakowanie, można je prowadzić w formie rachunku maklerskiego i inwestować na giełdzie, czyli identycznie jak z IKZE.

Hej Agata,

IKE może być w różnych formach: gotówka (ekwiwalent konta oszczędnościowego), fundusze inwestycyjne, konto maklerskie, konto obligacji skarbowych. Ty wybierasz – Ty decydujesz. 🙂

Co do kwot to spójrz na to tak: kilkanaście lat posiadania IKE z systematycznym wpłacaniem maksymalnej kwoty co roku i… robią się grube oszczędności, które do tego inwestowane z dodatnią stopą zwrotu dają jeszcze większą wartość rachunku. Zdecydowanie jest się czym opiekować.

Pozdrawiam!

Wszystko fajnie wygląda, tylko do takiej dywersyfikacji potrzebny jest spory kapitał i o tym też warto napisać. Dysponując kwotą rzędu 2mln PLN można już zbudować w miarę bezpieczny plan inwestycyjny, aby uzyskać 10% rocznie i to tylko z giełdy. Natomiast przy kwotach poniżej 100 tys to moim zdaniem szkoda czasu na poznawanie i śledzenie kilku rynków i setek spółek, aby wyciągnąć te 10%. Lepiej skoncentrować swoją uwagę na jednym np. GPW bo okazji inwestycyjnych nie brakuje, a nasz rynek względem USA jest stosunkowo tani.

Jest „stosunkowo” tani nie bez powodu.

Hej Władziu,

Dorzuciłbym do Twojej argumentacji jeszcze jeden element: dostępność danych oraz narzędzi do analizy spółek z różnych rynków. Akurat jeśli mówimy o rynku amerykańskim, to jest ich masa.

Co do wyceny całego rynku = zgoda i zresztą to właśnie napisałem w artykule. USA jest jako cały rynek relatywnie drogie. W porównaniu z PL = bardzo drogie. Ale gdy zejdziemy już na poziom szczegółów i dołożymy dodatkowe zasady inwestycyjne, np. taką: „inwestuję tylko w stabilne spółki o kapitalizacji przekraczającej 10 mld USD” to okaże się, że w PL ciężko takie znaleźć.

Dlatego tak ważne jest posiadanie własnych zasad.

A co do 100 tys. zł i „szkoda czasu”, to wiesz… to już jest kwestia indywidualnego podejścia, a nie generalna zasada.

Pozdrawiam!

Cześć Michale,

Dzięki za dobry artykuł. Można bardzo, bardzo dużo wyciągnąć „smaczków” z takiego artykułu.

Pozdrawiam!!!

PS. Więcej.

Michał, co sądzisz o funduszach, reity na rynku amerykańskim?

Sam mam małą kwotę (dla mnie już znaczącą) ulokowaną na giełdzie. Inwestycje potraktowałem jako naukę. Poznanie parametrów, analiza finansowa, przekalkulowanie sobie wszystkiego w excelu, zakup, reinwestowanie dywidend. Chciałem także zobaczyć jak będę reagował na wahania kursu. Po topnieciu dalej miałem w głowie, że jest to nauka. Dokupiłem kolejne akcje, dokonuje kolejnych analiz i staram się z tego coś wynieść. Mam nadzieje, że reakcja będzie podobna, gdy kapitał będzie dużo większy.

Jak będziesz stopniowo zwiększał zainwestowaną kwotę to raczej tak. Byle nie za duzo od razu…

Hej Michał,

Jeśli już temat inwestycyjny, to tak spytam z ciekawości: czytałeś książki Tradera21? jeśli tak to jak się zapatrujesz na jego strategie ;)?

Odnośnie rozliczania podatków z zagranicznych zysków kapitałowych to ostatnio natknąłem się na fajny wpis (w mojej ocenie najlepszy jaki do tej pory widziałem). Myślę, że można polecić innym:

https://inwestomat.eu/jak-rozliczyc-podatek-z-etf/?fbclid=IwAR146FjnBm4tWAFrey6IYTylNjGx7raRevSv-oyL9hR-_uyokgVLtklAgks#werdykt-najbardziej-oplacalne-inwestowanie-w-dywidendowe-etfy

Michał, a w skrócie czemu nie eft na dywidendy typu NOBL?

Hej Artur,

W skrócie: ten ETF trapiony jest tymi samymi problemami co sam indeks. Zawiera spółki, z których większość jest obecnie droga. Spojrzałem w charakterystykę tego ETF-a i widzę P/E = 23,15. To już na pierwszy rzut oka sporo.

Przykładowo: wchodzą w niego takie firmy jak ALB, LOW, TROW, które posiadam w swoim portfelu, ale… kupowane przy znacznie niższych wycenach niż obecne. Obecnie chętnie bym je kupił, ale są po prostu za drogie.

Niemniej: zakup tego ETF na długi termin nie jest złym pomysłem, o ile ktoś nie chce się „bawić” w indywidualną selekcję spółek.

Pozdrawiam!

Dlaczego obligacje skarbowe nie chronią przed wysoką inflacją? W pierwszym roku dają słabe 1,5 – 1,7% ale od drugiego roku mamy stopę wzrostu cen wg GUS z 12 miesięcy + stała marża na poziomie 1 – 1,25%. Czy jest tu jakiś haczyk którego nie widzę?

Hej Adam,

Po drodze masz podatek Belki (od zysków kapitałowych). Jeśli inflacja będzie odpowiednio duża, to sam podatek zje całą „stałą marżę” ponad inflację, więc w efekcie otrzymasz mniej pieniędzy niż włożyłeś.

Pozdrawiam!

Możesz przybliżyć w jakim sensie unikasz surowców?

Czy nie kupujesz kontraktów, czy w ogóle nie dotykasz się spółek wydobywczych?

Część ze spółek wydobywczych płaci dobre dywidendy (tak a propos dobre dywidendy to pośrednio niższa zmienność więc rozumiem Twoją strategię) i np taki pan Cezary Głuch (Trader 21) wydaje się że poleca dobre dywidendowe spółki wydobywcze?

Hej @Michał,

czy do: „Pożyczki dla inwestorów na rynku nieruchomości”

samemu szukasz inwestorów, którzy potrzebują gotówki czy korzystasz z platformy typu Mzuri CFI lub jakieś formy P2P, crowdfunding?

Hej Tomasz,

Sam szukam. Jest mi o tyle łatwiej, że od lat współpracuję z grupą osób zgromadzonych wokół Piotra Hryniewicza – https://edukacjainwestowania.pl

Pozdrawiam!

Super, że Twoja aktywność na blogu wzrosła. Jak zawsze przydatny wpis. Dzięki!

Dzięki za wpis! Co ciekawe, też od lat mam psychologiczny pułap dochodu ustawiony mniej więcej na tym samym poziomie.

Czy w polskim biurze maklerskim można inwestować waluty? O ile zarabianie idzie mi dość sprawnie, to do inwestowania ciągle nie mogę się zebrać (głównie przez brak czasu na zgłębianie tajników strategii, indeksów itp.). Na razie skończylam na dodaniu poradnika inwestora do ulubionych 😉 Chciałabym na próbę zainwestować trochę EUR, ale w maksymalnie prosty sposób – żeby ktoś inny wypełnił PIT itd.

Dzięki Michał za super wpis. Dawno mnie tu nie było – mimo iż jest to pierwszy blog o pieniądzach który czytałem. Nie mam problemów finansowych od dawna, jednak zmagam się obecnie z problemami jak zainwestować kasę, dlatego z niecierpliwością czekam na serie wpisów właśnie w tym temacie. Uważam że właśnie taki kierunek byłby ekstra w tej chwili – kto chciał skorzystał z rad i wyszedł na prostą pora pokazać jak po tej prostej iść i jak wspiąć się na wyżyny.

Dzięki!

Podpisuję się. Do oszczędzania wystarczy silna wola, przy inwestowaniu robi się pod górkę.

Michał,

Dobrze, że podjąłeś ten ważki temat, jakim jest kwestia mentalności w inwestowaniu. Jest to wg. mnie chyba najważniejsza sprawa, którą każdy kto chce poważnie inwestować (nie mówię tutaj o spekulacji) powinien mieć dogłębnie przemyślaną zanim się tym zajmie. Są tutaj dwie podstawowe rzeczy: mentalność i plan.

Jedno z najlepszych powiedzeń Charliego Mungera (wspólnik Warrena Buffetta) jakie znam mówi: „Having a certain kind of temperament is more important than brains. You need to keep raw irrational emotion under control. you need patience and discipline and an ability to take losses and adversity without going crazy. You need an ability to not be driven crazy by extreme success.” To chyba najlepszy opis mentalności inwestora, który ma szansę na sukces w inwestowaniu :).

Mam prawie 20 lat doświadczenia zawodowego na rynku kapitałowym i to co przez tyle lat najbardziej mnie uderzało wśród inwestorów detalicznych to brak planu i założonych celów inwestycyjnych. Często, co smutne, dotyczy to także inwestorów profesjonalnych (zarządzających w TFI,AM,OFE,itd). Konsekwencje najczęściej są niestety mocno opłakane: kupowanie impulsywne, uleganie psychologii tłumu, nieuzasadniona wiara w magiczne zdolności innych (podczas gdy na rynku nie ma nikogo, kto posiadłby jedyną prawdę), a potem często duże straty i płacz.

Dlatego posiadanie planu i trzymanie się go, poza samą kwestią siły i podejścia mentalnego, jest dla każdego inwestora chyba najlepszą formą ochrony samego siebie, swojej psychiki i swojego kapitału. Posiadanie go pozwala na patrzenie na aktualny stan rynku z odpowiedniej [dalszej] perspektywy. Jeśli nic nie idzie tak jak powinno, to właśnie trzymanie się planu i (poprzez siłę mentalną) konsekwentne wdrażanie go, to chyba jedyna droga do sukcesu w długim terminie.

Jeśli chodzi o kwestię spółki dywidendowe vs. wzrostowe: tutaj zawsze trzeba wg. mnie patrzeć na temat szerzej. Już Modigliali-Miller w latach 60. poprzedniego stulecia udowodnili, że co do zasady polityka dywidendowa nie ma wpływu na wewnętrzną wartość firmy a najważniejszym determinantem wartości są zdolności firmy do generowania wolnych przepływów pieniężnych (FreeCashFlow). W realnym świecie wypłaty dywidend (ze względu na memoriałowy charakter rachunkowości oraz różnice w czasie między końcem roku rachunkowego oraz decyzją o wypłacie dywidendy) są w znaczącej większości przypadków finansowane zewnętrznymi środkami, za które de facto płacą aktualni akcjonariusze. Większe dywidendy teraz oznaczają więc mniejsze możliwości wypłaty dywidend w przyszłości (koszty poniesione teraz, które mogły być użyte do nowych projektów zwiększających wartość kapitału własnego firmy). Dlatego też politykę dywidendową każdej spółki powinno się odnieść do fazy rozwoju, w której się znajduje. Dla spółek młodych, wzrostowych, z niestabilnymi przychodami i FreeCashFlow, ale dużym potencjałem wzrostu najlepsze jest finansowanie kapitałem własnym i inwestowanie wszelkich środków w dalszy wzrost kapitału (bez ponoszenia zbędnych kosztów na wypłatę dywidend). Natomiast dla spółek dojrzałych, ze stabilnymi przychodami i FreeCashFlow więcej długu i regularne dywidendy są o wiele bardziej wskazane (spółka i tak najprawdopodobniej nie będzie już w stanie w długim terminie dostarczyć akcjonariuszom ponadprzeciętnego wzrostu kapitału).

Piszę o tym dogłębnie tutaj: https://globalalphasearch.com/are-higher-dividends-better-than-higher-growth-deep-dive-into-sia-2/

Jeśli chodzi o plan w inwestowaniu to uważam także, że bardzo ważne jest dostosowywanie swojego portfela do aktualnych warunków makroekonomicznych (fazy cyklu w jakim się znajdujemy). Większość inwestorów, szczególnie tych działających bez planu, najwięcej strat ponosi w relatywnie krótkich fazach recesji, gdyż ich portfele nie są przygotowane na jej nadejście (duża alokacja w akcje u szczytu cyklu, podczas gdy powinno się wtedy mieć dużo aktywów chroniących wartość typu dług długoterminowy państw o wysokim ratingu plus surowce typu złoto). Dostosowywanie alokacji w najbardziej ryzykowne aktywa (akcji) do fazy cyklu gospodarczego (przy założeniu dobrego i sprawdzonego modelu makroekonomicznego) pozwala na znaczące ograniczenie negatywnych odchyleń portfela w długim terminie. Moje podejście w szczegółach prezentuję na mojej stronie:

http://www.globalalphasearch.com

Po zasubskrybowaniu każdy powinien otrzymać maila z opisem podstawowych postów opisujących moje podejście, które nazywam Smart Investing Approach oraz darmowy e-book w tym temacie :). Zachecam ciebie Michale, jak i innych zainteresowanych 🙂

Z zasady piszę tutaj o rynkach rozwiniętych, których nie dotyczą wszelakie bolączki naszego GPW (podobnie jak ty Michale intencjonalnie staram się omijać naszą giełdę z małymi wyjątkami) typu brak płynności, zły corporate governance lub jego brak, zachwiana struktura instytucjonalna rynku (temat OFE, itd), wciąż znacząco zawyżone opłaty za zarządzanie (w przypadku funduszy inwestycyjnych), itd, itp.

Pozdrawiam serdecznie,

Pawel Cylkowski

GlobalAlphaSearch.com

Hej Michał,

bardzo ciekawy wpis.

Czy „Pożyczki dla inwestorów na rynku nieruchomości (większość kapitału)” wyszukujesz samodzielnie czy korzystasz z jakieś platformy do inwestowania crowdfundingowego w nieruchomości? Możesz polecić jakieś miejsce gdzie najlepiej szukać tego typu inwestycji?

Przepraszam, myślałem że poprzedni komentarz się nie dodał. Już odpowiedziałeś na moje pytanie wcześniej. Dzięki :)!

Minus kupowania konkretnych spółek to ryzyko, że trafi się na kolejny Getback albo Enron. W portfelu dywidendowym „na zawsze” (czyli bez wyjścia z inwestycji), to bardzo poważne ryzyko. Można je zniwelować dywersyfikacją (i tylko tak, bo nie wierzę, że indywidualny inwestor był w stanie przewidzieć i szybko zareagować na takiego typu oszustwa). Jednak musiałaby to być duża dywersyfikacja, bo mówimy tu o stracie 100% na jednej spółce. Może warto rozważyć etf spółek dywidendowych?

Hej Przemek,

Trafne spostrzeżenie, z tym, że w podobny sposób dotyczy ono także ETF-ów. Tam także pojedyncze spółki mogą wypadać z indeksu z różnych powodów i jest to całkiem normalny proces.

Tak jak zauważyłeś – rozwiązaniem jest dywersyfikacja i przestrzeganie jej zasad (np. że pojedyncza spółka w portfelu nie stanowi więcej niż 2,5-3% jego wartości) + rzetelna selekcja spółek, aby takich potencjalnych „kwiatków” w portfelu mieć jak najmniej.

Pozdrawiam

Ryzyko jest zawsze ale można je zminimalizować. Ja kupuję firmy które lubię i kóre obserwuję od lat. Niektóre z nich ma też Michał. Im lepsze płacą dywidendy tym lepiej, ale to jest nie jest jedyny aspekt na który zwracam uwagę. Biznes model, finanse, wzrost krótko i długoterminowy, wykres akcji i przede wszystkim ich cena. Na dywersyfikację akcji w portfelu zwracam mniejszą uwagę bo wiem co robię. Moge tylko powiedzieć że nasz miesięczny dochód z dywidend jest w tej chwili ok 5000 USD, ale docelowy model zakłada podwojenie tej sumy. Oprócz tego dochodzi dochód z opcji 1000-1500 USD tygodniowo, To jest tylko mały wycinek naszej aktywności inwestycyjnej bo główny jest skierowany na fundusze i nieruchomości.

Rozumiem, że wystawiasz opcje call na posiadane spółki dywidendowe (strategia covered call)?

Z tego co piszesz, wygląda na to, że naprawdę masz łeb do inwestycji, chyba niesłusznie skrytykowałem Cię ostatnio u Samcika (przykład z Japonią w latach 1990 – 2010). Po prostu to co napisałeś wydawało mi się zbyt proste, aby mogło skutecznie działać.

Pozdrawiam

Krytyki się nie boję bo trochę się znam na rzeczy. Moja strategia opcji jest nieco bardziej skomplikowana, ale skuteczna bo zarabiam stosunkowo mało jak na możliwości, ale regularnie i bezpiecznie. To co podałem to dolna granica. Trzeba wybrać spółki dywidendowe, które mają odpowiedni współczynnik beta, a oprócz tego płacą co kwartał. Gdybym robił covered calls to już bym akcje dawno stracił. Oprócz tego inwestujmy długoterminowo w fundusze poprzez comiesięczne systematyczne oszczędzanie i na tym zarobiliśmy duże pieniądze. To działa naprawdę tak jak opisałem z tym, że trzeba wybrać odpowiedni wehikuł, który ma spore wahania, ale w długim okresie idzie w górę, więc przykład Twój przykład Japonii jest sensowny. Wszyscy uczymy się na błędach, problem w tym żeby robić ich jak najmniej. Pozdrawiam.

Witaj Michał,

Brawo za wszechstronny i wyważony wpis. Co do inwestowania w surowce, to temat nie jest łatwy, bo w dużą część z nich ciężko bezpośrednio zainwestować bez dźwigni (surowce rolne, energetyczne, metale przemysłowe), co jest już spekulacją, nie inwestycją.

Pozdrawiam

Cześć

Mam pytanie o Google Finance. Porównuję niektóre wartości (np. wskaźnik PE lub earnings-per-share) między Google Finance, TopStock i https://pl.investing.com/ i… wartości się nie zgadzają.

Przykładowo, dla PKN ORLEN

Google Finance EPS: 8,36

Investing.com EPS: 10,05

TopStock EPS: 10,05 (raport roczny)

Myślałem, że może GoogleFinance sumuje 4 ostatnie kwartały (a nie poprzedni rok kalendarzowy), ale po sprawdzeniu też się nie zgadza.

Kwartały z raportu TopStock: 2,96 + 1,80 + (-5,25) + 9,28 —> 8,79.

Jest w stanie ktoś to wyjaśnić?

TAK TAK TAK

Chodzi mi po głowie szersze opisanie:

samej celowości inwestowania w spółki dywidendowe,

konkretnych kryteriów wyboru spółek do portfela,

zasad dywersyfikacji, które stosuję w takim portfelu,

szersze wprowadzenie w tematykę ETF-ów,

omówienie niuansów związanych z opłatami i podatkami (bo jest ich niemało),

i jakieś zestawienie gdzie warto inwestować i dlaczego.

„ndeks S&P500, który uwielbiałem kiedyś kupować w formie ETF-a, jest obecnie na rekordowo wysokich poziomach i historycznie rzecz biorąc jest „overvalued”, czyli z mojej perspektywy za drogi na jego kupowanie.” <– po tym zdaniu wydaje mi się, że po raz kolejny popełniasz błąd próbowania market timingu, tak jak w wspomnianym przez Ciebie roku 2015

Witam,

Ciekawy blog, bazujacy na wielu anglojezycznych blogach/koncepcjach pasywnego inwestowania (umozliwiajacego tzw ‚wczesna’ emeryture) plus nieco odnosnikow do polskich realiow. Znaczacy pasywny dochod mozna stosunkowo latwo osiagnac pod warunkiem, ze stosunkowo niewiele osob ma takowy cel – gdy nagle wszyscy to tego daza to okazuje sie zwrot z inwestycji zaczyna byc niewielki. Dobry przyklad to pasywny dochod z nieruchomosci – kiedys to bylo nawet okolo 10% a teraz realny zwrot po podatku jest aktualnie na poziomie 4% rocznie stad Michal zmienil front z nieruchomosci na gielde w USA. Dobre spolki w USA daja dywidende na poziomie max 2.5% (minus podatek). Wieksza dywidenda (>3.5%) oznacza ryzyko jej pociecia a osoby z Polski sa z definicje na slabszej pozycji inwestycyjnej niz tubylcy bo nie maja lokalnej wiedzy. Proponuje, aby Michal zaczal w koncu lobbowac na blogu aby polskie spolki na GPW zaczely w koncu placic stabilne i rosnace z czasem dywidendy (i aby poprawiono polski system prawny) moze w koncu GPW przestanie byc kasynem.

> rozwiązaniem jest dywersyfikacja i przestrzeganie jej zasad (np. że pojedyncza spółka w portfelu nie stanowi więcej niż 2,5-3% jego wartości

Jest wazna glownie wtedy gdy nie wie sie do konca co sie robi. Max 3% wartosci portfela oznacza minimum 33 spolki w portfelu a wiec relatywnie sporo aby je szczegolowo ogarnac. Oznacza to rowniez ze trzeba sprzedac swoje najlepsze inwestycje gdy wzrosna w cene, co jest slabym pomyslem.

Do czytajacych ten blog – pomysly pasywnego dochodu dzialaja pod warunkiem, ze stanowia dodatek do innego stalego dochodu np z dobrze oplacanej pracy na etacie (z ktorej oszczedza sie 60-80%), pisania ksiazek lub interesu wydawniczego, swojej wlasnej firmy ktora przynosi regularne dochody lub gdy sie odziedziczy 10-20 mln USD po cioci. Nie polecam porzucania pracy aby jedynie sie zajmowac pomyslami z bloga.

Pozdrawiam

R2

Czy ktoś testował tzw. „Zniżkę za zaproszenie znajomego” w Finax? Czy to działa i polecony i polecający mają obniżoną opłatę za zarządzanie?

Drogi Michale,

Zwroc uwage na „Estate Tax” naliczany od wartosci spadkow przekraczajacych $60.000. W przypadku nierezydentow moze to byc do 40%. Skoro Twoim celem jest przekazanie tych inwestycji spadkobiercom to duzo rozsadniejszcza opcja sa ETF-y z siedziba w Irlandii albo Luksemburgu.

Hej Tor User,

Zwracam uwagę. Alternatywą jest działanie poprzez spółkę inwestycyjną i dziedziczenie udziałów w spółce.

Co do ETF-ów z rejestracją w Irlandii lub Luksemburgu – z perspektywy inwestora z UE pojawia się tam podatek u źródła od dywidend, który jest de facto nierozliczalny w PL i oprócz niego trzeba zapłacić pełne 19% podatku Belki w Polsce. To zasadnicza różnica pomiędzy inwestowaniem w ETF amerykańskie via Ameryka i via Europa.

Pozdrawiam!

Cześć!

Dziękuję Ci za ten post! Cieszę się, że poruszasz tematykę inwestowania.

Do tej pory zgłębiałam strategię inwestycyjną Marcina Iwucia, ale fajnie zderzyć ją z innym spojrzeniem.

Nie komentuję często, ale chciałam docenić to co robisz i zachęcić do podobnych wpisów w przyszłości. 🙂

Kama

Witaj, bardzo dużo ciekawych informacji podałeś. Chyba jednak zapomniałeś lub nie zauważyłem tego w tekście, iż po mimo, że skupiłeś się na tym by generowany był coraz większy przepływ gotówki, to jednak wiem, iż nawet gdybyś stracił całość kapitału o którym tutaj mowa, to nic by się nie stało. Nadal to pewna część całości i inwestowanie to pewne dodatkowe źródło dochodu.

Być może warto osobą, które nie znają Twojego sposobu działania i budowy kapitału czy może tego jak zbudowany jest Twój majątek wspomnieć o tym, że jeśli byś nawet stracił 100% z giełdy, to mimo różnych mogących wyniknąć z tego perturbacji, nadal stałbyś dość dobrze na nogach.

Dziękuję

PS przepraszam jeśli to drugi taki sam komentarz, ale miałem przerwę w dostępnie i nie wiem czy się pierwszy wysłał

Bardzo fajny rzetelny artykuł. Doceniam, że tyle kwestii zostało uwzględnionych. Oby więcej takich! 😉