Kredyt w walucie innej niż zarabiamy, to olbrzymie ryzyko. Nie da się go wyeliminować, ale można je ograniczać stosując hedging.

W tym wpisie chcę upiec dwie pieczenie na jednym ogniu. Po pierwsze rozwijam temat tego, jak mądrze posługiwać się kredytami hipotecznymi – tym razem walutowymi. A po drugie – w ramach kontynuacji cyklu “Elementarz Inwestora” – pokażę Wam wspólnie z ekspertami TMS Brokers, w jaki sposób rynek Forex oraz instrumenty pochodne mogą zabezpieczyć nas przed ryzykiem walutowym.

Jeśli oczekujesz szybkich wniosków, to brzmią one następująco: da się zabezpieczyć przed ryzykiem walutowym, ale opłacalne jest to wyłącznie krótkoterminowo (np. na najbliższe 12 miesięcy). Zabezpieczenie przed ryzykiem walutowym na cały okres trwania kredytu… równoważne jest z jego przewalutowaniem, czyli nie ma większego sensu. Dodatkowo trzeba jeszcze zapłacić marżę brokera, co podwyższa koszt takiej operacji.

Z góry uprzedzam: artykuł jest bardzo długi i przedstawia złożone mechanizmy. Mógłby być cyklem wpisów, ale przyznam, że trudno było mi go podzielić na części. Uznaję, że osoby zainteresowane tematem skorzystają na przeczytaniu go od “deski do deski”. Zaopatrz się więc w herbatkę i zobacz, jak wziąć się za rogi z kredytem we franku lub euro.

Naucz się władać mieczem, zanim pójdziesz w bój

Chcę Wam także po raz kolejny pokazać, że instrumenty finansowe – jakiekolwiek by nie były – nie są ani dobre ani złe. Są narzędziami takimi jak nóż, młotek lub kij baseballowy. To jak zostaną wykorzystane, zależy od tego w czyje ręce wpadną. A media dużo chętniej pokazują nam dewiacje, niż sytuacje normalne. O nożach, młotkach i “baseballach” słyszymy najczęściej wtedy, gdy staną się narzędziem przestępstwa. Podobnie jest z instrumentami i rynkami finansowymi. Część z nich powstawała w zupełnie innych celach, niż to o czym czytamy w gazetach.

Jednym z takich terminów, które dzisiaj budzą najczęściej pejoratywne skojarzenia, jest hedging kojarzony ze spekulacją i wysokim ryzykiem. A przecież nie zawsze tak było. Hedging to mechanizm finansowy, który powstał w celu ograniczania ryzyka różnego rodzaju transakcji. Z powodzeniem stosowany był i jest do ograniczania ewentualnych strat w obrocie towarami oraz “ubezpieczania się” od niekorzystnych zmian cen instrumentów finansowych. Codziennie korzystają z niego firmy prowadzące wymianę z zagranicą. Wykorzystują go, by podnieść swoje bezpieczeństwo.

Dzisiaj zastanowię się, czy i w jaki sposób hedging może przydać się posiadaczom kredytów w walucie 🙂

Czytaj także: Co robić z kredytem hipotecznym we frankach (lub euro), gdy kurs mocno wzrasta?

Partnerem cyklu “Elementarz Inwestora” w okresie od maja do lipca 2014 r. jest TMS Brokers – najstarszy dom maklerski działający na rynku Forex w Polsce. Nasz Partner od ponad 15 lat należy do liderów w świadczeniu usług doradztwa na rynkach walut, CFD, kontraktów terminowych i opcji. Daje dostęp do ponad 6000 instrumentów, najnowszych analiz, rekomendacji oraz indywidualnej opieki maklerskiej. TMS Brokers jest polskim podmiotem, regulowanym przez Komisję Nadzoru Finansowego, doradzającym także polskim przedsiębiorcom przy zabezpieczeniu ryzyka walutowego, surowcowego i stopy procentowej.

Partnerem cyklu “Elementarz Inwestora” w okresie od maja do lipca 2014 r. jest TMS Brokers – najstarszy dom maklerski działający na rynku Forex w Polsce. Nasz Partner od ponad 15 lat należy do liderów w świadczeniu usług doradztwa na rynkach walut, CFD, kontraktów terminowych i opcji. Daje dostęp do ponad 6000 instrumentów, najnowszych analiz, rekomendacji oraz indywidualnej opieki maklerskiej. TMS Brokers jest polskim podmiotem, regulowanym przez Komisję Nadzoru Finansowego, doradzającym także polskim przedsiębiorcom przy zabezpieczeniu ryzyka walutowego, surowcowego i stopy procentowej.

Jak działa hedging?

Żeby dobrze zrozumieć na czym polegał (i nadal polega) hedging przedstawię przykład rolnika, który uprawia pszenicę w celach zarobkowych (to taki klasyczny, często podawany przykład). To czy osiągnie on w swoim biznesie sukces, zależy od wielu czynników, z których część jest całkowicie poza jego kontrolą.

Rolnik decyzję o tym, ile hektarów swojej ziemi obsieje pszenicą, musi podjąć z dużym wyprzedzeniem. I o ile może z wyprzedzeniem kupić i zmagazynować odpowiednią ilość nawozu, zna z grubsza koszty paliwa do traktora (może je zmagazynować, jeśli się postara), wie z grubsza ile będzie kosztowało go wynajęcie kombajnu (a może ma własny i zna wysokość opłat leasingowych), to jednej rzeczy nie wie – po ile za kilka miesięcy będzie mógł sprzedać pszenicę. Cena skupu może być niska, średnia lub wysoka. Najbardziej obawia się tej niskiej – bo nie wie, czy zwrócą mu się koszty. A rolnik, przecież jeśli już zasieje pszenicę, to nie może w połowie jej upraw przerzucić się na coś innego. Gdy zauważy, że jest “pod kreską”, to będzie już za późno. Będzie musiał doczekać do żniw, by przynajmniej częściowo zredukować wysokość strat. Nie zazdroszczę rolnikom – trzeba mieć sporo miłości do swojego fachu, by wiedząc, że na plonach się nie zarobi, nadal ochoczo wychodzić co rano do pracy.

Czy rolnik, w jakiś sposób może się zabezpieczyć przed ryzykiem tego, że za pół roku ceny skupu pszenicy będą tak niskie, że nie pokryją jego kosztów? Mógłby, gdyby już dzisiaj podpisał z kimś umowę, która zagwarantuje mu konkretną stawkę skupu pszenicy. Do tego właśnie służą giełdy towarowe.

Rolnik zawiera tam kontrakt. Sprzedaje obietnicę (kontrakt), że konkretnego dnia w przyszłości, np. za 6 miesięcy, dostarczy określoną ilość pszenicy, np. 10 ton, w konkretnej cenie, np. 750 zł za tonę. Jeśli na giełdzie towarowej znajdzie kogoś, kto będzie gotowy “podpisać” taki kontrakt (czyli go kupić) , to jedyne o co musi się zatroszczyć, to to by w terminie dostarczyć uzgodnioną ilość pszenicy. Czyli mówiąc inaczej zapewnia sobie stałą, przewidywalną cenę sprzedaży swojej pszenicy. Znając koszty jej produkcji (jako rolnik ma przecież doświadczenie) nie musi się martwić o to, czy zarobi czy nie. On klienta na odbiór pszenicy już sobie zapewnił i to po z góry określonej cenie.

Przed czym zabezpieczył się w ten sposób? Jeśli w momencie zbiorów pszenicy cena jej skupu będzie rekordowo niska, to rolnik ryzykowałby, że nie pokryje ona kosztów produkcji – nie mówiąc już o zapewnieniu zysku. To dlatego często w sezonie żniw lub zbioru innych plonów (np. buraków) słyszymy doniesienia o protestach rolników – są oni rozczarowani tym, że skupujący nie chcą płacić więcej. Nasz rolnik, który z wyprzedzeniem zawarł kontrakt, ma to w nosie. On ma gwarancję, że sprzeda zboże w cenie 750 zł za tonę.

Ale co będzie jeśli cena skupu pszenicy będzie w danym roku rekordowo wysoka, np. wyniesie 1000 zł za tonę? Nasz rolnik będzie musiał nadal sprzedać 10 ton pszenicy po 750 zł za tonę, czyli można powiedzieć, że zarobi mniej niż Ci koledzy, którzy nie zawarli wcześniej takiego kontraktu. Jak więc widać tego typu “umowy handlowe” mogą być mieczem obosiecznym. Z jednej strony pozwalają zredukować ryzyko straty, w sytuacji, gdy ceny skupu spadają, ale ograniczają także możliwość zarabiania, jeśli ceny skupu rosną. To co de facto “kupuje” rolnik, to święty spokój co do elementu, który trudno jest mu przewidzieć – ceny skupu pszenicy w przyszłym roku.

Sprawdź również: Pszenica i giełda amerykańska z wojną w tle, czyli pierwsze kroki na rynku kontraktów terminowych

Elementarz Inwestora – słowo wstępne

Ten artykuł wchodzi w skład cyklu edukacyjnego “Elementarz Inwestora” prowadzonego przez autorów dwóch blogów finansowych: Zbyszka z bloga App Funds oraz Michała z Jak oszczędzać pieniądze. Celem naszego rocznego projektu edukacyjnego jest pokazanie inwestowania krok po kroku – bez zadęcia, ściemy i koloryzowania.

Jedną rzecz musisz jednak wiedzieć: nie jesteśmy doradcami inwestycyjnymi, nie dajemy żadnych rekomendacji, nie proponujemy wspólnego inwestowania. W trakcie tego cyklu będziesz mógł śledzić dwa budowane przez nas portfele inwestycyjne (agresywny i bezpieczny), ale zdecydowanie odradzamy naśladowanie naszych kroków. Nie nastawiamy się na osiągnięcie konkretnego wyniku inwestycyjnego. Nasze portfele mają być tylko przykładem, którym posługiwać się będziemy, m.in. po to, by praktycznie zobrazować niektóre zagadnienia poruszane w cyklu artykułów.

Staramy się podzielić naszą wiedzą w maksymalnie uporządkowany sposób, ale pamiętaj, że dzielimy się naszymi doświadczeniami, które nie muszą mieć wiele wspólnego z Twoją rzeczywistością. Wyłącznie Ty jesteś odpowiedzialny / odpowiedzialna za swoje decyzje.

Jeśli chcesz być na bieżąco powiadamiana/-y o nowych artykułach, to zapisz się na newsletter. Akcję można śledzić też na Facebooku przez dołączenie do grupy Elementarz Inwestora (tu na bieżąco podajemy zawierane transakcje) oraz na Twitterze – #ElementarzInwestora. Aktualny spis wszystkich materiałów znajdziesz tutaj.

Żeby nie było tak różowo, to trzeba wspomnieć o jeszcze jednym ryzyku – przypadku, gdy rolnik nie może się wywiązać z obietnicy dostarczenia 10 ton pszenicy. Może mieć to miejsce, gdy ma on słaby rok i, np. ze względu na złe warunki atmosferyczne (susza lub podtopienia), plony są mniejsze od spodziewanych. Co wtedy się stanie? Co jeśli wyprodukował tylko 5 ton pszenicy? Do wywiązania się z kontraktu zabraknie mu 5 ton, ale to przecież nie interesuje jego kontrahenta. On oczekuje, że dostanie 10 ton.

Rolnik w takim przypadku będzie musiał od kogoś innego odkupić brakujące 5 ton i dostarczyć kontrahentowi całe 10 ton. I niestety te 5 ton będzie musiał zakupić po cenie rynkowej obowiązującej w danym momencie. Jeśli klęski żywiołowe miały charakter ogólnokrajowy, to jest wysoce prawdopodobne, że popyt na zboże w danym momencie przewyższać będzie wysokość zbiorów. Jest więc duża szansa, że jednostkowa cena będzie wysoka, np. 1000 zł / tonę. Rolnik poniesie więc srogą karę za to, że nie wywiązał się ze swojej obietnicy. Nie dość, że sam będzie musiał sprzedać swoje plony po 750 zł / tonę, to brakujące 5 ton będzie musiał dokupić po 1000 zł / tonę, by sprzedać je za chwilę po 750 zł. To boli.

“Jeśli nie możesz czegoś przewidzieć, to przynajmniej się przygotuj”

Howard Marks, współzałożyciel Oaktree Capital Management

Ale jeśli myśli z wyprzedzeniem i widzi niską wydajność swoich plonów, to nie musi czekać z założonymi rękami do daty zapadalności jego kontraktu. Przykładowo: 2–3 miesiące przed żniwami i w czasie, gdy dopiero słyszy się zapowiedzi o nadciągających powodziach, może zawrzeć kolejny kontrakt – tym razem stając się stroną kupującą brakujące mu 5 ton. Może nie uda mu się “kupić” kontraktu idealnie przeciwstawnego do tego, który sam posiada (czyli po 750 zł / tonę z dostawą w tym samym dniu, w którym on musi dostarczyć innemu kupującemu pszenicę), ale uzgodnienie ceny np. 850 zł / tonę, także pozwali mu ograniczyć straty – a przynajmniej zagwarantować ich z góry znany poziom.

Hedging na innych rynkach

Jak więc widzicie z powyższego przykładu nasz rolnik z producenta pszenicy powoli przekształcił się w tradera na giełdzie towarowej próbując po prostu zabezpieczyć swój rolniczy biznes przed nieznanymi mu ryzykami.

Dzisiaj hedging nie ogranicza się do giełd towarowych. Można go także stosować na rynku akcji oraz rynku walut. Na tym pierwszym służą do tego instrumenty pochodne (opcje, kontrakty terminowe), o których będziemy pisali w dalszej części “Elementarza Inwestora”. Z kolei ryzyko walutowe można “hedgować” na rynku Forex (ale nie tylko, gdyż istnieją także opcje i kontrakty walutowe).

I tak powoli dochodzimy do istoty mojego przydługiego wstępu: zarówno Forex, jak i instrumenty pochodne, traktować można na różne sposoby. Dla rolnika lub przedsiębiorcy eksportującego lub importującego towary i rozliczającego się w walucie obcej, instrumenty te będą sposobem zabezpieczenia się, np. przed ryzykiem zmienności ceny lub ryzykiem walutowym. Z kolei spekulanci, nazywani ładnie traderami, będą wykorzystywać dźwignię finansową dostępną na tych rynkach, z zamiarem wzbogacenia się – bez fizycznego obracania towarami, surowcami lub walutami, które ukryte są w tych instrumentach. Powstały nawet wyspecjalizowane fundusze hedgingowe, które zajmują się takim tradingiem na dużą skalę. To m.in. je uważa się za przyczynę powstania kryzysu finansowego w 2008 r. Nic więc dziwnego, że obecne znaczenie słowa hedging ma raczej negatywne konotacje.

Zobacz także: Jak wybrać kredyt hipoteczny

Zanim wejdziemy na rynek Forex…

W sposób naturalny rodzi się więc pytanie: czy, skoro opcje, kontrakty i Forex mogą służyć do zabezpieczania transakcji walutowych przedsiębiorstw, to można je wykorzystać do zabezpieczania ryzyka walutowego, np. w wieloletnich kredytach hipotecznych udzielanych w CHF i EUR?

Jako, że właśnie rozpoczęliśmy tematykę Forex w ramach “Elementarza Inwestora”, to dzisiaj skupię się na omówieniu sensowności zabezpieczania kredytu hipotecznego w walucie właśnie na FX. Jeśli jednak nie wiesz co to jest Forex, to odsyłam Cię do świetnego artykułu Zbyszka z bloga APP Funds.

Dla jasności: to co opisuję w tym artykule ma tylko pokazać możliwości hedgingu kredytu walutowego. Sam tej metody jeszcze nie stosuję i dopiero ostrożnie rozpoznaję możliwości w tym zakresie, przy wsparciu osób znacznie bardziej doświadczonych ode mnie. I o ile dopuszczam myśl, że mogę krótkoterminowo skorzystać z takiego zabezpieczenia kredytu, to nie przewiduję mojego spekulowania na Forex. Z przyjemnością jednak w ramach cyklu EI pokazywać Wam będę zastosowania narzędzia, jakim jest FX – oczywiście mając cały czas w pamięci, że jest to miecz obosieczny i używając go nieumiejętnie sami możemy się dotkliwie poranić.

Lada chwila będę miał również możliwość bliskiego rozmawiania z osobami, które zarabiają na spekulacji walutami. Nie chcę ich naśladować, ale chcę poznać ich historię, motywację, spróbować odszukać w nich te cechy charakteru, które pozwalają im odnosić sukcesy.

Ale od razu apeluję do Was o rozwagę! Niektórzy brokerzy (często egzotyczni) wabią klientów fałszywymi obietnicami szybkich zysków! Nie ma czegoś takiego jak szybkie zyski – szczególnie tam, gdzie nie ma wiedzy, wypracowanej samodzielnie metody inwestowania, konsekwencji, chęci do nauki, silnej psychiki i umiejętności panowania nad emocjami. Ja wiem, że mi niektórych z tych elementów brakuje i świadomie odpuszczam rynek FX koncentrując się na innych sposobach zarabiania pieniędzy.

Po pierwsze: kiedy warto się zabezpieczać?

Pamiętacie przykład naszego rolnika? Pamiętacie, jak zabezpieczał się, gdy zaczęło mu brakować zakontraktowanej pszenicy? Gdyby, przewidując zawirowania na rynku, nie podpisał kolejnego kontraktu na 5 ton, to musiałby je później kupić drożej.

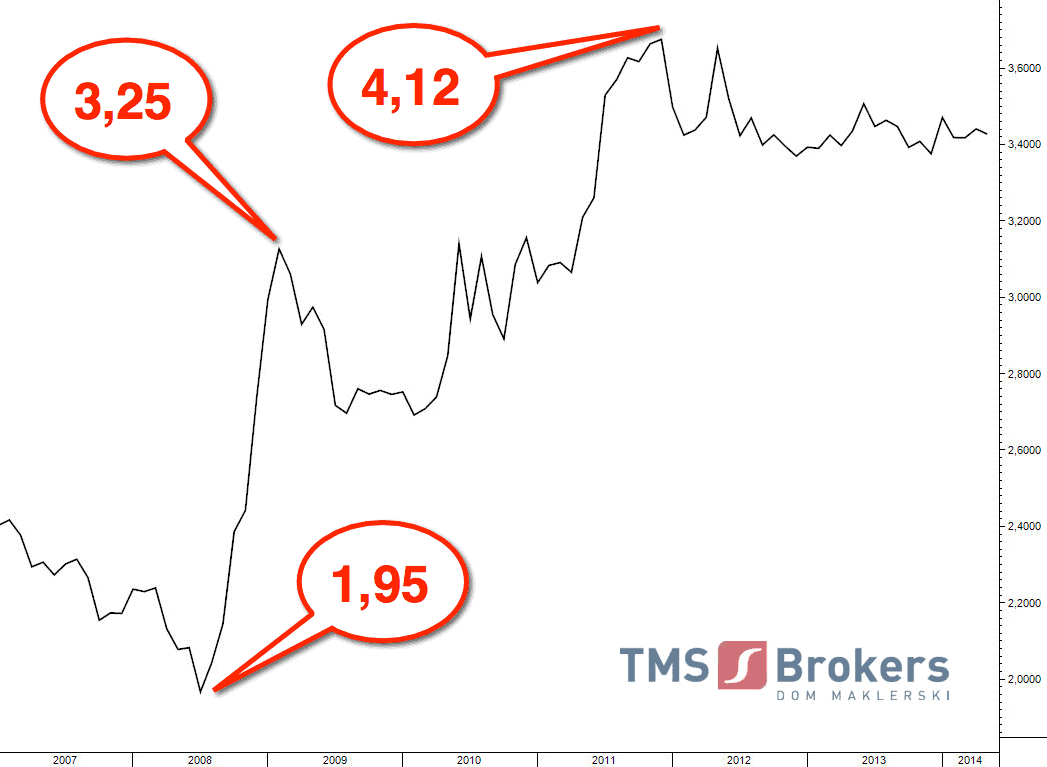

Właśnie w taką pułapkę wpadli posiadacze kredytów hipotecznych we franku szwajcarskim, którzy brali kredyty w 2008 roku. Wysokość spłacanej przez nich w złotówkach raty wzrosła o kilkadziesiąt procent ze względu na umocnienie franka z poziomu ok. 2 zł do 3,5 zł.

Ale tak naprawdę problem ryzyka walutowego dotyczy każdej waluty, o czym banki aktualnie zobowiązane są informować przyszłych kredytobiorców. Sami jednak wiecie najlepiej jak jest – informacje informacjami, ale my wiemy lepiej. Wystarczyło nam pokazać niższą wysokość raty płaconej co miesiąc i “wskakiwaliśmy” w 30-letnią umowę kredytową w walucie, w której nie zarabiamy.

No dobrze. Co więc dzisiaj mogą zrobić osoby, które wzięły kredyt przy tanim franku i płaczą, że kurs tak bardzo wzrósł? Prosta odpowiedź brzmi – nic. To tak jakby zabrały się za kopanie studni w momencie, gdy wokół szaleje już pożar 😉 Mogą się jedynie modlić, by kurs spadł lub krótkoterminowo zabezpieczyć się przed jego dalszym wzrostem – czyli “zamrozić” jego aktualną cenę (to za chwilę rozwinę). Na pocieszenie mogę im powiedzieć, że prawdopodobnie i tak nadal płacą niższą miesięczną ratę, niż gdyby w 2008 roku wzięły kredyt w złotówkach.

To podobnie jak z naszym rolnikiem. Gdyby tuż przed dniem skupu zorientował się, że musi dokupić brakujące plony za 1000 zł i chciałby z kimś podpisać kontrakt, że ten mu sprzeda ten sam produkt następnego dnia za 750 zł, to ze świecą musiałby szukać takiego frajera. Analogicznie – raczej nie znajdziemy dzisiaj nikogo, kto byłby chętny sprzedać nam franki za 2 zł. Ale gdybyśmy próbowali to zrobić w 2008 roku – mogłoby się udać znaleźć osoby liczące na to, że frank nadal będzie spadał (popatrzcie na wykres) i które grając na jego spadki zobowiązałyby się nam sprzedać tak tanio walutę za pół roku, rok czy dwa.

Rynek Forex jest właśnie taką gigantyczną giełdą, na której w ten sposób możemy handlować walutami. Trzeba jednak pamiętać o kilku elementach, jeśli chcemy na nim zabezpieczać kredyty walutowe:

- Musimy mieć konkretny plan działania.

- Musimy pamiętać, że obsługa zajmowanych przez nas pozycji na rynku Forex też kosztuje (swapy, marża brokera, powiększanie depozytu) – zaraz to rozwinę.

- Dla utrzymania skuteczności zabezpieczenia, nie możemy ulegać chwilowym emocjom.

- Hedgingu musimy dokonać z wyprzedzeniem, czyli zanim kurs waluty poszybuje do góry.

Na początek odpowiednia platforma

Przede wszystkim żeby móc przeprowadzać transakcje na FX, trzeba posiadać tam rachunek inwestycyjny. Nie jest przedmiotem tego wpisu przedstawianie oferty brokerów, ale faktem jest, że pierwszym problemem, na jaki natrafiają nowicjusze, jest wybór odpowiedniej dla nich platformy transakcyjnej. TMS Brokers, partner cyklu “Elementarz Inwestora”, oferuje aż cztery takie platformy do wyboru. Na potrzeby zabezpieczenia kredytu hipotecznego w walucie z powodzeniem wykorzystać można platformę GO4X, która na prawdziwym rachunku wymaga minimalnej wpłaty w wysokości 1000 zł (tzw. depozyt – najmniejszy ze wszystkich 4-ech platform).

Platforma ta ma jeszcze jedną zaletę – pozwala handlować mikrolotami, czyli obracać minimalnie tysiącem jednostek waluty bazowej, np. 1000 EUR, 1000 CHF. Jeśli jednak chcecie zacząć przygodę z walutami, to lepiej rozpocząć od konta demo, o czym pisał już Zbyszek 🙂

Jak krok po kroku wygląda zabezpieczanie kredytu?

Jak przenieść sytuację rolnika handlującego pszenicą na rynek walut? O tym rozmawiałem z Marcinem Ciechońskim, Dyrektorem Departamentu Doradztwa Korporacyjnego z TMS Brokers. Poniżej, krok po kroku, przedstawiam zapis naszej rozmowy, a następnie rozwijam kwestie kosztów.

Michał: Marcinie, mam kredyt hipoteczny, którego rata wynosi 677 EUR. Załóżmy, że aktualny kurs EUR wynosi 4,20 zł, dobrze się z nim czuję i chciałbym przez najbliższe 10 miesięcy płacić ratę według tego kursu – bez względu czy rzeczywisty kurs na rynku pójdzie w dół czy w górę. Czy da się to zrobić?

Marcin: Chcąc zabezpieczyć kredyt w euro musimy zawrzeć oczywiście transakcję na parze EUR/PLN. W związku z tym, że dla posiadacza kredytu niekorzystna jest sytuacja osłabienia złotego, musimy zabezpieczyć się przed wzrostem kursu. Tak jak wcześniej wspominaliśmy możemy zabezpieczyć dowolną ilość rat. Konsekwencją zawarcia instrumentu finansowego będzie wirtualne przewalutowanie zabezpieczonych rat.

Mechanizm działania instrumentu finansowego będzie zabezpieczał nas przed wzrostem kursu, jednak musimy pamiętać o tym, że koszt punktów swapowych zniweluje pozytywną różnicę w oprocentowaniu EURO…

Michał: Moment… co to są punkty swapowe i o jakiej różnicy mówisz?

Marcin: Jeśli chcielibyśmy zabezpieczyć EUR poprzez kupienie dzisiaj, np. 12 rat z góry w kantorze, to musimy pamiętać o tym, że po włożeniu tych pieniędzy na lokatę w euro otrzymamy znacznie niższe oprocentowanie, niż gdybyśmy te same pieniądze trzymali nadal w złotówkach na lokacie w PLN. Czyli pojawi nam się koszt utraconych odsetek.

Inwestując na rynku lewarowanym nasz wynik również będzie skorygowany o podobną wartość, czyli koszt tego, że zabezpieczeniem jest tylko 1% depozytu, a reszta kwoty mogłaby leżeć na lokacie i gdyby nie punkty swapowe dawać nam dodatkowy dochód.

Michał: Jasne. Do tematu depozytu zaraz dojdziemy. Czyli mówiąc inaczej z perspektywy rynku nie ma znaczenia, czy pieniądze trzymam w złotówkach – które mają wyższe stopy procentowe (WIBOR), czy w euro – które mają niższe stopy procentowe (EURIBOR), bo różnica w wysokości tych stóp i tak zostanie rozliczona…

Marcin: Dokładnie. Punkty swapowe jest to więc mechanizm wyrównujący dodatkowe zyski / straty wynikające z różnicy oprocentowania walut np. EUR i PLN. Dodatkowo zawierają one także marżę brokera.

Gdyby oprocentowanie w strefie euro było wyższe niż w Polsce punkty swapowe nie byłyby dla nas kosztem, tylko każdego dnia zwiększały wartość naszego rachunku (w przypadku trzymania EUR kupionych za PLN).

Istota hedgingu polega na tym, że nie da się na nim zyskać ani stracić. Wynika to z faktu równoważenia się wyników związanych z niższą/wyższą ratą i wyceną zawartego instrumentu.

Mówiąc inaczej: jeśli złoty się osłabia, czyli euro kosztuje np. 4,30 zł, to w złotówkach zapłacisz wyższą ratę o 10 groszy za każde euro. I ten wyższy koszt rekompensowany będzie zyskiem z instrumentu finansowego – bo będziesz go “sprzedawał” także po wyższej cenie – dokładnie o te 10 groszy.

I z drugiej strony: jeśli złoty będzie się umacniał, np. w momencie zapłaty raty euro będzie kosztować 4,00 zł, to zapłacisz niższą ratę (w złotówkach zyskasz), ale na Twoim rachunku maklerskim pojawią się straty równe oszczędnościom wynikającym z niższej raty. Bilans wychodzi na zero z tą poprawką, że nasz rachunek dodatkowo będzie obciążany różnicą oprocentowania pomiędzy EUR a PLN (punktami swapowymi).

Michał: Mechanizm rozumiem. Kiedy więc warto skorzystać z hedgingu?

Marcin: Załóżmy, że posiadacz kredytu zauważył, że sytuacja na rynku złotego jest coraz słabsza i obawia się dalszego osłabienia krajowej waluty. Do tej pory korzystał z niskich kursów ponieważ kredyt brał przy kursie 4,20. W związku z tym, poziom ten traktuje jako granicę, po przekroczeniu której chce zabezpieczyć ryzyko osłabienia złotówki.

Posiadacz kredytu nie chce przewalutowywać całego kredytu, ponieważ w długim terminie uważa, że złoty będzie mocny i chce wtedy nadal korzystać z niskich stóp procentowych w strefie euro.

Michał: Powiedz mi teraz, czy mogę idealnie zabezpieczyć moje raty w wysokości 677 EUR?

Marcin: Niestety minimalna wartość transakcji to 1000 euro i prawdziwy hedging możemy zastosować tylko do takich kwot kredytu.

Michał: OK, to roboczo przyjmijmy, że moja rata wynosi 1000 euro. Jaki instrument finansowy powinienem nabyć? Jak w praktyce wygląda taka operacja?

Marcin: W takim przypadku, aby „przewalutować” raty na najbliższe 10 miesięcy, należy zawrzeć transakcję kupna 10 000 EUR (10 *1000 EUR) wykorzystując do tego elastyczny kontrakt CFD (Contract for Difference). W chwili zawarcia transakcji na naszym rachunku zostanie zablokowany depozyt zabezpieczający transakcję oraz pojawi się na nim taka kwota euro. Tak jakbyś zakupił 10 000 EUR przy kursie 4,20 zł.

Każda zmiana kursu o 1 grosz będzie pomniejszała lub powiększała nasz rachunek o 100 zł. W tym momencie warto przypomnieć, że w 2008 były okresy, w których kurs EUR/PLN rósł ponad 20 groszy… w ciągu tygodnia! W naszym przypadku oznaczałoby to wzrost wartości rachunku o ponad 2000 zł. Niestety nie należy tego traktować jako nasz zarobek, ponieważ dokładnie o tyle samo wzrósł koszt zabezpieczonych przez nas rat kredytu, bo na rynku euro kosztuje już nie 4,20 zł a 4,40 zł.

Michał: No dobrze. Tak wygląda teoria. A teraz powiedz mi co w praktyce mam zrobić, gdy przychodzi termin zapłaty raty kredytu w euro do mojego banku? Trzymajmy się tego, że mam do spłaty 1000 EUR.

Marcin: Aby nasze zabezpieczenie spełniało swoją funkcję, musimy pamiętać, że ważną kwestią jest zmniejszanie zabezpieczenia wraz z każdą spłaconą ratą. Istotnym aspektem jest to, aby moment zmniejszenia otwartej pozycji w CFD był jak najbliższej momentu spłaty raty.

W praktyce wygląda to tak, że 2 czerwca, np. w kantorze internetowym, kupujemy 1000 EUR po kursie 4,40 zł i przelewamy je do banku obsługującego nasz kredyt spłacając miesięczną ratę. Teoretycznie dołożyliśmy do tego interesu 200 zł w stosunku do momentu, w którym euro było po 4,20 zł. Ale to nie koniec. W tym samym dniu logujemy się do platformy transakcyjnej, na której mamy otwartą pozycję CFD w wysokości 10 000 EUR i sprzedajemy 1000 EUR z naszego rachunku po 4,40 zł. W efekcie na tej platformie odzyskaliśmy różnicę 200 zł między kosztem zakupu a ceną sprzedaży tych 1000 EUR. I na tym polega hedging. Czynność tę powtarzamy w każdym miesiącu, aż do spłaty ostatniej zabezpieczonej raty.

Pamiętaj jednak, że Ty nie masz raty 1000 EUR lecz 677 EUR. A więc opisane wyżej działania wiążą się przehedgowaniem, czyli możliwością poniesienia dodatkowej straty w przypadku osłabienia euro i zarobienia w przypadku jego umocnienia.

Gdzie są ukryte koszty? Czy to się opłaca?

Samo prowadzenie rachunku Forex jest bezpłatne. Przeprowadzanie transakcji dla kwot rzędu 1000 EURPLN także jest bezpłatne. Jedynym istotnym kosztem są punkty swapowe, które na rynku FX naliczane są w przypadku tych pozycji, które nie zostaną zamknięte w ciągu tego samego dnia obrotu.

Jak duże to są koszty? Dla przedstawionego powyżej przykładu, czyli zabezpieczenia 10 000 EUR na okres 10 miesięcy z uwalnianiem co miesiąc 1000 EUR, koszty swapa wyniosą 705 zł. W bardzo dużym uproszczeniu można więc powiedzieć, że wykupienie takiego zabezpieczenia kredytu kosztuje nas – przy takich założeniach – ok. 7 groszy na każde euro. Można to potraktować jako cenę “ubezpieczenia od ryzyka walutowego”.

Dodatkowym kosztem jest trzymanie na nieoprocentowanym rachunku depozytu pieniężnego w złotówkach.

UWAGA: W tym artykule w ogóle nie uwzględniłem podatku od zysków kapitałowych, który dodatkowo istotnie podwyższa koszt hedgingu przedstawiony we wpisie. Trzeba o tym pamiętać, że 19% wypracowanych zysków na rachunku maklerskim trafi do fiskusa. I hedging się już „nie zepnie”.

Ile depozytu potrzeba?

Podstawową korzyścią operowania na rynku FX jest to, że korzystamy na nim z dźwigni finansowej. Zbyszek już opisywał, że przy spekulacji ma to tak samo swoje dobre, jak i złe strony, ale w przypadku hedgingu – upatrywać w tym należy wyłącznie korzyści.

W praktyce oznacza to, że aby kupić kontrakt CFD na 10 000 EUR musimy fizycznie posiadać na rachunku tylko 1% tej kwoty. Jeśli otwieramy pozycję przy założeniu kursu EURPLN na poziomie 4,20 zł, to minimalny wymagany depozyt wyniesie 10 000 x 4,20 zł x 1% = 420 zł i co miesiąc będzie się zmniejszał o 42 zł.

Warto jednak zapewnić pewną nadwyżkę depozytu, aby mieć środki na pokrycie ewentualnych strat wynikających z niekorzystnej zmiany kursu EUR. Broker wymaga bowiem, by depozyt stanowił 1% aktualnej wyceny EUR. O ile większa powinna być ta kwota? Na to pytanie odpowiada Adam Korecki, Dyrektor Departamentu Obsługi Klienta TMS Brokers posiadający licencję maklera papierów wartościowych:

„Moim zdaniem na platformę należy wpłacić środki, które pokryją potencjalną niekorzystną zmianę kursu EURPLN w wysokości 20 groszy. Jeśli kontrakt opiewa na 10 000 EUR, to taki zapas wymaga dodatkowych środków w wysokości 2000 zł i może być zmniejszany w miarę spłaty kolejnych rat co miesiąc o ok. 10%.”

Całkowity depozyt w opisywanym przypadku powinien więc wynosić ok. 2420 zł i stanowi on zabezpieczenie kontraktu o wartości 10 000 EUR.

To może zabezpieczyć cały kredyt?

Można byłoby się zastanawiać, czy przy takich kosztach nie zaczyna być opłacalny hedging nie na rok, tylko na kilkadziesiąt lat – do końca trwania kredytu.

Niestety nie jest to opłacalne – właśnie ze względu na naliczanie punktów swapowych oraz duże koszty utrzymania otwartej pozycji. Punkty swapowe działają jak procent składany. A zapewnienie depozytu gwarantującego zabezpieczenie przed sporymi wahnięciami kursów dla całej kwoty kredytu, może oznaczać, że na nieoprocentowanym rachunku brokera trzymamy kilkadziesiąt tysięcy złotych (lub więcej).

Próba zabezpieczenia kredytu na cały okres kredytowania, jest w zasadzie równoważna z jego przewalutowaniem – czyli operacją, której chcemy zazwyczaj uniknąć. I przewalutowanie dokonywane na rynku FX jest jeszcze kosztowniejsze niż w banku, gdyż dochodzi dodatkowa prowizja brokera ukryta zazwyczaj w punktach swapowych (czytaj: nie stanowią one dokładnego odzwierciedlenia różnicy w stopach procentowych dwóch walut).

Zabezpieczenie całego kredytu ma jednak w niektórych przypadkach sens. Możemy je zastosować wtedy, gdy wiemy, że w skończonym czasie będziemy refinansować kredyt hipoteczny. Może to mieć miejsce, np. gdy wiemy, że w ciągu dwóch miesięcy będziemy sprzedawać nieruchomość i spłacać ciążący na niej kredyt we franku szwajcarskim. Mamy pewność, że do takiej transakcji dojdzie, a jednocześnie widzimy, że kurs franka zaczyna nam “uciekać”. Jeśli chcemy mieć konkretną kwotę ze sprzedaży tej nieruchomości (bo np. planujemy kupić inne mieszkanie w konkretnej cenie i “spinamy” transakcję co do złotówki), to możemy wyeliminować ryzyko walutowe kupując kontrakt CFD.

Wspólnym mianownikiem przedstawionych w tym artykule sytuacji jest krótkoterminowość. A korzyścią – komfort psychiczny i przewidywalne koszty – nie zawsze zarobek, bo przecież kursów walut nie da się przewidzieć.

Emocje mają kluczowe znaczenie!

Powyższy plan jest doskonały, ale ma jeden słaby punkt – Ciebie – osobę, która będzie widziała rosnącą lub malejącą wartość rachunku maklerskiego i której reakcje są nieprzewidywalne.

Jeżeli stosujemy hedging, to nie może być mowy o żadnej spekulacji! Realizujemy po prostu plan. Co miesiąc spłacamy ratę kredytu i co miesiąc zmniejszamy pozycję – za każdym razem i bez względu na aktualny kurs.

A pokusa jest duża. Jeśli po uruchomieniu hedgingu kurs waluty zaczyna spadać, to na platformie transakcyjnej będzie widać realną stratę. Jakoś tak się dzieje, że jednocześnie mało skłonni bywamy do zauważenia zysku w takiej samej wysokości przy kupowaniu walut w kantorze internetowym. I może się okazać, że po dwóch czy trzech miesiącach nie wytrzymamy ciśnienia i zamkniemy całą pozycję (sprzedamy wszystkie waluty z rachunku inwestycyjnego) by “zredukować stratę” (oczywiście przy hedgingu nie ma mowy o stracie!). A co się stanie jeśli kurs się w takie sytuacji odwróci? Wtedy będzie już “pozamiatane”. Nie mamy już zabezpieczenia na kolejne miesiące i zostanie poniesiona realna strata.

Jeśli kursy walut pędzą w drugą stronę, czyli rosną, to na platformie transakcyjnej będziemy widzieli rosnące saldo rachunku. Wtedy także mogą pojawiać się dwojakie pokusy, np. “zrealizuję teraz zyski i zamknę pozycję” albo “skoro kurs rośnie, to dokupię więcej walut i urośnie mi jeszcze więcej”. Wtedy kończy się hedging i zaczyna czysta spekulacja. Jest kwestią czasu, kiedy machając mieczem sami się ugodzimy.

Niedoświadczonym proponuję bolesne, ale obrazowe ćwiczenie: weźcie nunchako i spróbujcie nim operować tak jak Bruce Lee. Kiedyś próbowałem i nie raz dostałem w łokieć, plecy albo ucho 😉 Skutecznie leczy to ze zbyt szybkiego wykonywania wymachów i skłania do mozolnego ćwiczenia techniki.

Alternatywne instrumenty poza rynkiem Forex

Kredyty walutowe można także zabezpieczać poza rynkiem Forex – korzystając z instrumentów dostępnych bezpośrednio na Giełdzie Papierów Wartościowych: kontraktów futures na waluty oraz opcji walutowych. Mają one jednak inną specyfikę i nie pozwalają skorzystać z lewarowania (dźwigni finansowej) w tak dużym stopniu jak na Forex.

Tu znowu podparłem się opinią Marcina Ciechońskiego z TMS Brokers:

„Kontrakty na waluty na GPW działają podobnie do opisanych wyżej CFD, jednak potrzebujemy znacznie większego depozytu niż na platformach forexowych np. GO4X.

Opcje walutowe są idealnym rozwiązaniem, ponieważ pozwalają korzystać z możliwego umocnienia złotego i zabezpieczają posiadacza przed potencjalnym osłabieniem. Mają jednak jedną wadę, która powoduje, że są mało popularne. Jest to koszt opcji który musimy zapłacić z góry.

Koszt opcji zabezpieczającej kurs EUR/PLN na poziomie 4,20 za dwa miesiące dochodzi obecnie do 4 gr, czyli dla jednej raty o wartości 1000 EUR będzie to 40 PLN.

Poza tym, podobnie jak w przypadku wcześniej opisanych instrumentów, ciężko będzie znaleźć platformę, która oferuje możliwość zawarcia transakcji na tak niskich nominałach. Przykładowo platforma GO4X nie oferuje możliwości handlu opcjach, natomiast inna nasza platforma – TMS Direct – oferuje taką możliwość, ale dla nominałów większych niż 10 000 EUR.”

Tradycyjne sposoby redukowania ryzyka walutowego

Jeśli powyższe sposoby zabezpieczania kredytu wzbudzają Twoje przerażenie, to pozostają Ci tradycyjne sposoby obniżania kosztów kredytu walutowego:

- podpisanie aneksu do umowy kredytowej umożliwiającego spłatę kredytu bezpośrednio w walucie obcej

- zakup waluty w kantorze internetowym wtedy, gdy notuje ona okresowe minimum notowań.

Warto tutaj korzystać z takich kantorów, które pozwalają nam ustawić zlecenia oczekujące aż EUR lub CHF osiągnie określony przez nas poziom. Ja korzystam z tej funkcji kantoru internetowego Alior Banku, gdzie ustawione mam zlecenia zakupu EUR np. po 4,10 zł (przy cenie aktualnie wynoszącej ok. 4,20 zł).

To o czym warto pamiętać, to że przy zakupie waluty w kantorze i jej późniejszym trzymaniu na nawet oprocentowanym rachunku, nadal ponosimy poniekąd koszty różnic w stopach procentowych walut. Tracimy bowiem odsetki, które otrzymalibyśmy trzymając na lokacie złotówki, za które kupiliśmy nasze euro.

Jest jeszcze jedna wada takiego rozwiązania: waluty możemy kupować tylko za te środki, które posiadamy. Tu nie możemy skorzystać z lewarowania.

Jeśli zbudowaliśmy już poduszkę finansową obejmującą, np. 6 miesięcy naszych kosztów i jednocześnie spłacamy kredyt w walucie, to warto w celu ograniczenia ryzyka walutowego, przeznaczyć 6-krotność wysokości raty kredytowej na zakup waluty w dogodnym według nas momencie. W ten sposób część naszej poduszki finansowej będzie po prostu przechowywana w euro lub franku.

Podsumowanie

Podsumowując cały wpis jednym zdaniem: jak najbardziej da się zabezpieczyć przed negatywnymi skutkami zmiany kursów walut, ale ma to sens wyłącznie krótkoterminowo. W przypadku próby zabezpieczenia kredytu na cały okres kredytowania, jest to równoważne z jego przewalutowaniem – i to droższym niż w banku.

Na koniec dodam, że jeśli nie “czujesz” tematu lub nie masz zaufania do siebie (ja w niektórych aspektach nie mam), to na pewno nie warto działać wbrew sobie 🙂 Zalecam daleko posuniętą ostrożność. W tej grze liczy się nie to, ile możemy zaoszczędzić, tylko ile możemy stracić. A to drugie prędzej czy później się przytrafi, jeśli będziemy sobie pozwalali na odstępstwa od obranej strategii hedgingowej.

Ufff… starałem się napisać ten wpis w taki sposób, żeby wszystko było zrozumiałe. Jeśli jednak coś jest niejasne, to zapraszam do zadawania pytań. Przy okazji odsyłam wszystkich przyszłych kredytobiorców do materiału “Jak mądrze wziąć kredyt hipoteczny?” oraz odwiedzenia sekcji “Zakup mieszkania” 🙂

Jeszcze w maju będę miał dla Was kolejny materiał w temacie kredytów hipotecznych – wideorelację z mojego 1,5-godzinnego wystąpienia na temat poprawiania scoringu BIK i naszej wiarygodności kredytowej. Będzie nieco fajnych, nowych informacji.

Spokojnego weekendu Wam życzę i skutecznego “ładowania baterii” przed nowym tygodniem.

Zdjęcie na początku: © Vladimir Koletic – Fotolia.com

Zdjęcie na początku: © Vladimir Koletic – Fotolia.com

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 43 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Przeczytałem … ufff, na szczęście nie dotyczy 🙂

W zasadzie jest jeszcze jedna bardzo prosta metoda zabezpieczenia się przed ryzykiem walutowym. Mało popularna i wymagająca wyjścia ze swojej strefy komfortu… Trzeba spakować torbę i jechać do pracy za walutą. Patrząc na nasze realia gdzie i tak spora grupa się już zawinęła to jadąc do pracy na przysłowiowe wakacje jesteśmy wstanie zarobić na kilka – kilkanaście rat naszego kredytu w walucie.

Pomyślałem, że jest to ciekawa alternatywa dla tych którzy mają kredyt w walucie a do tej pory jedynym z „instrumentów finansowych” z jakimi mieli do czynienia był spread 🙂

Zdaje się, że w Szwajcarii wprowadzili/wprowadzą płacę minimalna na poziomie 13 500 zł (po przeliczeniu) i od 1 maja są „otwarte granice”

Hej Calipso,

Tak – to w sumie bardzo sensowna alternatywa dla wszystkich, którzy mogą sobie na to pozwolić. I zdecydowanie mniej w niej „inżynierii finansowej” 🙂

Ciekawy jestem na ile ten wpis będzie dla Was zrozumiały. Przyszło mi do głowy, że powinienem jeszcze dodać rysunki / schematy obrazujący przepływ pieniędzy przez rachunek inwestycyjny i przez kantor internetowy, po to by lepiej zobrazować gdzie plus a gdzie minus.

Czy Twoim zdaniem jest to przedstawione w zrozumiały sposób?

Pozdrawiam

W mojej opinii to wygląda tak :

– ten artykuł będzie zrozumiały dla bardzo wąskiego grona czytelników którzy już z tym tematem byli zaznajomieni. Czyli takich mających już styczność z takimi instrumentami.

– dla tych którzy nie korzystali z takich instrumentów (np ja) będzie to trudny test. Ja musiałem ze dwa razy przeczytać niektóre fragmenty by dobrze zrozumieć co z czym. A w dalszym ciągu nie mam pewności czy gdyby poproszono mnie teraz o wytłumaczenie komuś nie popełniłbym błędu. ( dla mnie tylko wtedy się dobrze zrozumiało gdy umie się wytłumaczyć innej osobie od zera)

Zdecydowanie obrazki pomagają najlepiej z komentarzem co gdzie i dlaczego.

Wprowadzasz dużo nowej wiedzy, często ponad przeciętny poziom twoich czytelników. (badania pokazuję, że polacy nie mają oszczędności – wiec nie korzystają z instrumentów finansowych i nie mają o nich wiedzy, ta mniejsza część która ma – przeważnie korzysta z lokat i polisolokat. Tylko mały odsetek wybija się poza schematy.) Czytelnicy mogą zawyżać średnią ale nie aż tak bardzo jak byś chciał.

Uważam, że za szybko idziesz i nie dajesz czasu na przyswojenie wiedzy. Skończy się to tym, że cześć odpadnie i „nie zda do następnej klasy” . Przykład z tego tekstu.

Marcin pisze ” Inwestując na rynku lewarowanym… ” – ile czytelników jest wstanie powiedzieć czym jest rynek lewarowany. Tym samym jak mogą zrozumieć tekst jeśli nie rozumieją pojęć w nim użytych. Nie mają też słownika gdzie mogli by szybko sprawdzić. Zakładasz, że czytając dokształcą się od ręki lub później. To straszenie przeszkadza w zrozumieniu tekstu i zniechęca do zgłębienia tematu.

Piszesz …. ” Podstawową korzyścią operowania na rynku FX jest to, że korzystamy na nim z dźwigni finansowej. Zbyszek już opisywał, że przy spekulacji ma to tak samo swoje dobre, jak i złe strony, ale w przypadku hedgingu – upatrywać w tym należy wyłącznie korzyści. ” Zakładasz, że czytelnicy równolegle czytają ze zrozumieniem lub się dokształcają wiedzą przekazywaną przez Zbyszka lub z innych źródeł. A można uznać, że blog Zbyszka jest bardziej specjalistyczny. Zorientowany na giełdę i instrumenty finansowe, inwestowanie i z wyższym poziomem trudności dla przyswajanej wiedzy niż większość twoich tematów.

Na pewno jest grupa która jest na bieżąco ale stanowi niewielki odsetek czytelników. Patrząc na temat wody butelkowanej to wyraźnie widać jaki poziom jest bliższy twoim czytelnikom.

Nie znaczy to, że nie masz wprowadzać takich tematów jak ten. Po prostu potrzeba więcej czasu na przyswojenie wiedzy i tempo podnoszenia poprzeczki.

Dzięki wielkie Calipso.

Zdiagnozowałeś wszystkie moje obawy związane z tym materiałem. Miałem w jego przypadku klasyczny problem jajka i kury – z jednej strony, jak zaprezentować temat krok po kroku, a z drugiej – jak nie pisać o wszystkim w jednym materiale.

Doskonale zdaję sobie sprawę z tego, że artykuł jest zdecydowanie hermetyczny i wymaga mocnego główkowania od osób, które nie miały nigdy do czynienia z tymi instrumentami – oczywiście o ile w ogóle będą zainteresowane. Z drugiej strony zmierzenie się z tematem „czy coś się da zrobić z kredytem walutowym” i tak nade mną wisiało, bo dostaję sporo takich zapytań, np. po wpisie o opłacalności nadpłacania rat kredytów złotówkowych. Odpowiedź „to zależy” jest słabą odpowiedzią i m.in. taki tekst jak ten stanowi podstawę, do zastanowienia się nad tymi kredytami walutowymi. Sam mam dylemat, od której strony zacząć temat najlepiej „gryźć”.

Realnie nie spodziewam się dużego odzewu na ten artykuł, ale cieszę się, że powstał. Jest to tzw. „evergreen” – materiał, który pozostanie aktualny i za rok i za dwa. Wierzę, że iluś osobom może się przydać. Nie wszystkie materiały piszę dla wszystkich – to nie do zrobienia 🙂

Ale strategia różnicowania tematyki wydaje mi się dobra – oczywiście jak będzie, to się okaże (to tak w nawiązaniu do poprzednich dyskusji). Grunt żebym rzeczywiście potrafił znaleźć odpowiedni balans między tematami prostymi i przydatnymi (typu koszty „wody do picia”, poradniki oszczędnościowe), a tymi bardziej złożonymi 😉

Dziękuję jeszcze raz. Twoje wnioski trafiają w sedno. Następny materiał związany z kredytami będzie już bardziej „zjadliwy”. W maju chcę się rozprawić z kredytami hipotecznymi na dłuższy czas 😉

Pozdrawiam

bardzo dobrze, ze wprowadzasz taki temat, nie wiem czy dla ulatwnienia nie mozna by go podzielić na etapy, ale dla chcącego nic trudnego – najlepiej przetrawić całość tematu od razu.

Co do kontraktów na Gieldzie (GPW): porównaj sobie punkty swapowe na futures a u brokera (któregokolwiek) – róznice są duże.

Przykład?

Kontrakt futures FEURH15, tj na marzec 2015, dziś na zamknieciu był 4,2750 (ofer), co po odjęciu spota na poziomie ok 4,1850 daje nam ok 900 punktów (9 groszy).

Natomiast na ten sam okres w Go4X punktów na ofercie jest ok.1300 (13 groszy) – zgodnie z tabelą pkt swapowych którą publikują:

http://www.tms.pl/sites/default/files/documents/12-05-2014/tabela_punktow_swapowych_go4x_12.05.2014_-_18.05.2014.pdf

Rozumiem, że w interesie Twojego partnera, jakim jest TMS, jest przedstawienie ich oferty czytelnikom, ale faktem jest, że kontrakty futures na GPW mają ,,sprawiedliwe” punkty, tzn. giełda na nich nie zarabia i wynikają wprost ze wzoru matematycznego. Czasem stosuję carry trading, tzn sprzedaję waluty na termin i robię to tylko przez GPW – wiem, że nikt mi tu nie ,,ukradnie” punktów. Inna sprawa, że sprawdzam sobie punkty na terminy zapadalności futures (i inne dowolne terminy) w Bloombergu i stąd widzę, czy jest odchylenie w kwotowaniu animatora rynku czy nie.

Traderzy grający poprzez platformy nie trzymają zwykle zbyt długo pozycji, poza tym grają long, za chwilę short, przez co efekt pkt swap częściowo im sie równoważy – dlatego taką rzeczą jak punkty nie zawracają sobie głowy, a brokerzy FX skwapliwie to wykorzystują.

Kwestia różnic depozytu przy hedgowaniu max rok wprzód płaconych rat nie jest tak rażąca nominalnie – ok, na platformach mamy co prawda 1%, ale jak sam piszesz, i tak trzeba dorzucić górką np. 2k PLN. Na kontrakcie futures na EUR depozyt wynosi: wstępny 2,8% właściwy 2,0%.

Do tego nominał 1 kontraktu wynosi 1000 jednostek waluty (EUR, CHF, USD).

http://www.gpw.pl/plik?ph_content_start=getFile&fwmf_id=2313

ja niestety nie zrozumiałem. ale na szczęście nie dotyczy 😉

Co do Szwajcarii – referendum w sprawie minimalnego wynagrodzenia odbędzie się w najbliższą niedzielę 18 maja. Na ten temat popełniłem nawet wpis w kwietniu 🙂

http://appfunds.blogspot.com/2014/04/ile-powinna-wynosic-minimalna-pensja.html

Co ciekawe, Szwajcarzy wcale nie muszą przegłosować pensji minimalnej w wysokości 4000 CHF miesięcznie. Z prozaicznego powodu – 90 proc. z nich zarabia więcej.

Oj, nie. Z tego, co wiem przedłużyli zamknięcie granic dla nowych krajów unijnych (akcesja po 2003 r.), a teraz jeszcze chca renegocjowac porozumienie z UE.

Do tego owszem, zarabia się 5000 CHF, ale wydaje na życie 4000 CHF.

Cześć

Dobry wpis, ale (tak jak w nim wspomniano) jego wartość na dzień dzisiejszy dla zakredytowanych w walucie obcej jest w zasadzie znikoma (wyłącznie teoretyczna). Największe wzrosty na parach CHFPLN, czy EURPLN już były, obecnie mamy więc musztardę po obiedzie. Dodatkowo kredyt w walucie obcej obecnie to nisza dla bardzo wąskiego grona wybrańców. Szkoda, że takich wieszczów jak Michał (w pozytywnym tego słowa znaczeniu) nie było podczas boomu kredytowego tych kilka lat temu. Dla tych co wpadli w pułapkę kredytu walutowego, na dziś chyba dużo lepsze będą porady jak oszczędzać oraz jak budować zabezpieczenie finansowe, aniżeli kolejna ekwilibrystyka walutowa.

Pozdrawiam!

Hej Na plus,

Dziękuję. Z jednej strony się z Tobą zgodzę, a z drugiej przewrotnie zastanawiam się skąd ta pewność, że „największe wzrosty na parach CHFPLN czy EURPLN już były” 😉 Historycznie łatwo jest analizować. Nie życzę nikomu (w tym sobie) powtórzenia scenariusza rozbujania kursów, ale gdyby analizować to z perspektywy prawdopodobieństwa, że huśtawka wystąpi ponownie, to pewnie byłoby ono zaskakująco duże.

Tak tylko wrzucam do przemyślenia. Nie chcę straszyć, ale gdyby coś bardziej bujnęło się na Ukrainie, to mogłoby się okazać, że wcale nie mamy tak dużej stabilności EURPLN i innych walut.

A z innej strony: zależało mi na pokazaniu, że Forex we wprawnych rękach może służyć do zupełnie innych celów niż spekulacja. Mam nadzieję, że mi się to udało.

Pozdrawiam

PODSUMOWUJĄC:

Nigdy nie bierz kredytów konsumpcyjnych, w tym na zakup mieszkania, w którym mieszkasz. Nigdy.

Cześć,

moje podsumowanie za i przeciw oraz rażący paradoks, który towarzyszy tego typu rozważaniom:

PRZECIW:

– problem jest skomplikowany i laik nie będący w temacie musi poświęcić mnóstwo czasu, żeby zrozumieć temat, a to dopiero początek… :),

– PARADOKS: stawiając hipotezę: „świadomie odpuszczam rynek FX” zajmę się tylko hedgem wpadamy w pułapkę bo podjęta decyzja hedgingu sama w sobie jest świadomym wejściem na rynek FOREX, za którym stoi spekulacja na temat kierunku kursu walutowego:

Michał: … „Kiedy więc warto skorzystać z hedgingu?”

Marcin: „Załóżmy, że posiadacz kredytu zauważył, że sytuacja na rynku złotego jest coraz słabsza i obawia się dalszego osłabienia krajowej waluty.” …

„…Posiadacz kredytu nie chce przewalutowywać całego kredytu, ponieważ w długim terminie uważa, że złoty będzie mocny i chce wtedy nadal korzystać z niskich stóp procentowych w strefie euro.”

„…Próba zabezpieczenia kredytu na cały okres kredytowania, jest w zasadzie równoważna z jego przewalutowaniem”

Marek (posiadacz kredytu) musiał zauważyć sytuację na rynku złotego… zarówno w krótkim jak i w długim terminie. Posiadacz kredytu musi zatem znać się na rynku FOREX i globalnie orientować się w sytuacji makroekonomicznej, żeby zauważyć taką sytuację, aby podjęta akcja mu się opłaciła i/lub musi mieć po prostu szczęście. Przez opłaciła rozumiem ilość włożonego czasu, a efekt końcowy. Dodatkowo posiadacz kredytu, ma ograniczony czas na hedging ponieważ w dłuższym terminie jest to nieopłacalne. Rozważmy scenariusz w którym Marek decyduje się na hedge 12 miesięcy i konsekwentnie trzyma się swoich założeń mimo, że kurs przez cały ten okres spada. Marek kończy hedge, wypłaca kasę od Brokera czyli realizuje stratę, po czym kurs się odbija z tego miejsca zaczyna rosnąć. Posiadacz kredytu nie miał zatem odpowiedniej wiedzy lub/i szczęścia, a wyniku operacji hedge długoterminowo jest do tyłu. Marek myślał, że nie będzie spekulował na rynku FOREX, a jednak sam HEDGE w jego przypadku okazał się nieopłacalną spekulacją. Czy taki scenariusz nie jest możliwy? Oczywiście, że jest. Już pomijam fakt, że Marek może podjąć drugą decyzję odnośnie następnego HEDGE na kolejne 12 miesięcy, a kurs po lekkim odbiciu znów może przez cały ten okres spadać, sytuacja się powtórzy tzn. w wyniku spekulacji Marek będzie do tyłu zarówno o różnice kursowe jak i swapy czy prowizje. Czy próba przewidywanie kursu w ostaniach 2 latach przez Marka było spekulacją czy nie było? Specjaliści (brokerzy:) za pewne powiedzą, że przecież Hedge to nie jest spekulacja, ale Ci sami specjaliści prawią, że przewidywanie kursu np. walutowego to jest spekulacja, ot taki mały paradoksik :).

– kolejny argument na przeciw to SWAPY, które u każdego brokera się różnią, a broker często wyczarowuje je z kapelusza.

ZA:

– nowa wiedza w zakresie inwestowania, instrumentów finansowych, działania rynku finansowego – czy jest Ci ta wiedza potrzebna w Twoim codziennym życiu, pracy itp.? Pamiętaj: to kupa roboty :).

Hej Marek,

Dzięki. Też trafnie i w punkt. Dlatego pisałem właśnie, że taki hedge, jak tu opisywany, służy wyłącznie temu żebyśmy sobie zagwarantowali stały kurs. Możemy na tym równie dobrze stracić, jak i zyskać – co również mam nadzieję wynika jednoznacznie z tego wpisu.

Sprowadza się to do tego, że jeśli uznamy, że np. raty kredytowej możemy płacić nie więcej niż 2800 zł / m-c, bo na więcej nasz budżet domowy po prostu nie pozwala, a mamy kredyt walutowy, to możemy sobie zagwarantować stałość tej raty przez najbliższe kilka miesięcy lub rok – bez względu na zwyżki lub zniżki kursu CHF lub EUR. I taka gwarancja ma niestety taką swoją cenę, że co prawda wysokości maksymalnej raty nie przekroczymy, ale nikt nam nie zagwarantuje, że nie płacilibyśmy w tym okresie mniej. Pytanie co jest dla nas cenniejsze: ta gwarancja stałości raty, czy hipotetyczny zysk lub strata.

Oczywiście znowu zastrzeżenie: to co przed chwilą napisałem i tak jest nie do zrealizowania w praktyce na Forex, ze względu na to, że kwota 2800 zł jest za mała, by Forex pomógł nam ją zabezpieczyć.

Bardziej zależało mi na pokazaniu mechanizmu i wręcz przekazaniu „jeśli widzisz złożoność tego instrumentu i przeraża się ilość roboty przy tym, to nie rób tego”.

Autentycznie traktujemy ze Zbyszkiem „Elementarz Inwestora” jako taki wentyl bezpieczeństwa: chcemy Wam pokazywać różne instrumenty, ale chcemy też byście dochodzili np. do wniosku, że większość z pokazywanych rzeczy Was nie interesuje i Was przerasta. Ale wiedząc to, może mniej Was będzie bolało to, że „pieniądze leżą na lokacie i się marnują”. One tam są przynajmniej względnie bezpieczne, a na rynkach kapitałowych – nie bardzo 😉 – o ile nie dysponuje się wystarczającą wiedzą, psychiką, strategią inwestowania i łutem szczęścia w tym wszystkim.

A już najlepszy efekt, jaki moglibyśmy osiągnąć tą akcją, to podniesienie poziomu zrozumienia, że inwestowanie z roczną stopą zwrotu 10% z całego posiadanego kapitału, to jest absolutnie świetny wynik i że zrobienie z niego, np. 12% to jest gigantyczny wysiłek w porównaniu z tymi 10% 😉

Ja osobiście nie jestem obecny na Forex i uważam, że przy obecnym poziomie wiedzy jestem „za cienki w uszach” żeby pojawiać się tam z moim kapitałem. Co więcej – nie chcę inwestować mojej energii w naukę tego rynku. Uważam za bardziej pasujące do mnie zarabianie na inne sposoby. I to też jest jeden z narastających we mnie wniosków właśnie w wyniku wspólnego prowadzenia „Elementarza Inwestora” ze Zbyszkiem 🙂

Pozdrawiam

Hej Michał. Dzięki za artykuł – pobieżnie jest dla mnie zrozumiały, chociaż jeśli miałbym skorzystać z niego w praktyce, to nie byłbym pewny, czy złapałem czuja.

Pytanko: czy istnieje podobna technika dla kredytów w PLN, zabezpieczająca kredytobiorców przed wahaniami stóp procentowych? 🙂

Jest – mechanizm bilansujący. Wiem, że mBank pozwala na korzystanie.

http://www.mbank.pl/indywidualny/kredyty/kredyt-hipoteczny/ tu jest opis działania.

W skrócie masz kredyt na 200k i 50k w gotówce, która sprawia, że odsetki płacisz tylko od 150k różnicy. W tym przypadku stopy procentowe do wysokości posiadanej gotówki nie mają dla Ciebie znaczenia.

tak, jest: http://www.gpw.pl/plik?ph_content_start=getFile&fwmf_id=2212

GPW całkiem niedawno wprowadziła kontrakty futures na WIBOR (1,3,6M)

jest tylko [nie]jedno ,,ale”. 1. brak płynności – stąd koniecznosć zawierania tranksacji po cenach animatora rynku [które nie są takie złe, ale jednak] 2. Nominały konktraktów (1 mln PLN dla futures na wibor 3M i 6M; 3mln PLN dla 1M) – więc w większości przypadków przehedżujesz swój kredyt.

„No dobrze. Co więc dzisiaj mogą zrobić osoby, które wzięły kredyt przy tanim franku i płaczą, że kurs tak bardzo wzrósł? Prosta odpowiedź brzmi – nic.”

Czy aby na pewno?

Moim zdaniem wyjazd do Szwajcarii w celach zarobkowych dosyć fajnie załatwia temat.

Albo wybrać w najbliższych wyborach naszego lokalnego Orbána, z tego co pamiętam to ktoś tam obiecuje takie rozwiązania jak zostały wprowadzone na Węgrzech 😉

Pzdr

mHuba

Hej mHuba,

Fakt 🙂 – o ile tylko ktoś dopuszcza taką opcję.

Miłego dnia!

Chyba ktoś zapomniał że od tych 200zł na platformie transakcyjnej przyjdzie zapłacić 19% podatek.

Hej Stef,

Tak. Cenne spostrzeżenie. Oczywiście masz rację. Dopiszę zaraz do artykułu.

Pozdrawiam

Witam,

tekst zrozumiałem gdyż te pojęcia są dla mnie już zrozumiałe jak „lewarowanie” itp., ale idealnie byłoby, abyś opublikował „łopatologicznie” dwa przypadki np. zabezpieczenie 3-miesięcznie i roczne ze wszystkimi wyliczeniami krok po kroku + rysunki np. dla kwoty 1000 EUR. Jeśli zrobiłbyś to w postaci excela to ludzie ogarnęliby temat 🙂

@Michał

Tak jak pisałem na facebooku to w skrócie niewiele można zrobić dla osób mających kredyty walutowe, zwłaszcza w CHF. Można te porady schować do czasu jakiegoś obsunięcia kursu CHF np. do 2,50 jeśli się takie zdarzy, i wówczas rozważyć zabezpieczenie kontraktami/opcjami lub po prostu przewalutowanie.

Odpowiadając na pytanie, czy wpis jest zrozumiały, skoro pytasz to pewnie nie dla każdego. Zabezpieczanie kredytu walutowego to nie taka prosta sprawa a zbytnie uproszczenie tematu może przyczynić się do późniejszego zawiedzenia.

Witam Mam takie pytanie odnośnie zabezpieczenia spadku bądź wzrostu waluty. Podam tutaj mój przykład. Mieszkam w UK i juz od jakiegoś czasu myślałem żeby zainwestować w Polsce. Ale zawsze miałem dylemat czy będzie się to opłacać bo może się okazać że różnica kursu zje całe zyski. A więc zakładając że chciałbym zainwestować 10 tys funtów (załóżmy że sprzedam go po 5 zł) i teraz za te 50 tyś zł po roku chciałbym kupić za wszystko funty za nie więcej niż 5 zł. Oczywiście nie mogę przewidzieć jaki zysk przyniesie inwestycja (załóżmy że nie będzie straty) jak to rozegrać ?? I jeszcze coś czego nie za bardzo rozumie. Była mowa o tym ze na heading nie można ani stracić ani zarobić, że jest to zabezpieczenie. A w dalszej części tekstu jest napisane „Jeśli kursy walut pędzą w drugą stronę, czyli rosną, to na platformie transakcyjnej będziemy widzieli rosnące saldo rachunku. Wtedy także mogą pojawiać się dwojakie pokusy, np. “zrealizuję teraz zyski i zamknę pozycję” albo “skoro kurs rośnie, to dokupię więcej walut i urośnie mi jeszcze więcej”. Wtedy kończy się hedging i zaczyna czysta spekulacja. Jest kwestią czasu, kiedy machając mieczem sami się ugodzimy”

Mozesz otworzyc pozycje na forexie na 10 tys funtow. Tak jak w artykule teoria jest prosta ale praktyka juz jest troche trudniejsza. Po pierwsze musisz miec brokera polskiego – nie widzialem w UK brokerow obslugujacych PLN. Po drugie swap Cie zje, teoretycznie jezeli kupujesz PLN (stopa bazowa 2.5%) za GBP (0.5%) to powinienes przez rok dostac 2% premi. Z mojego doswiadczenia wynika jednak ze nawet przy takiej transakcji zazwyczaj swap jest dodatni i codziennie pomniejsza pozycje. Teraz jezeli zlotowka zacznie spadac do poziomu na przyklad 6 zl to oczywiscie z Twoich 50 tys PLN bedziesz mial tylko 8333 GBP + zysk na forexie, ktory to zrekompensuje. Jezeli sytacja bedzie odwrotka to zyskasz wicej gdyc twoja pozycja na forexie sie pewnie zamknie (chyba ze bedziesz uzupelnial depozyt – co de facto powinienes robic) czyli stracisz tylko na przyklad 200 funtow (na forexie) a zlotowka bedzie na poziome 4 zl / Funt to masz 12500 funtow.

W Twoim przypadku poszedl bym w forex albo kontrakty na gieldzie. Jak forex to sprawdz dokladnie swapy u brokerow aby nie doplacic do biznesu.

Witam,

Ponieważ dość długo siedzę na rynku FX podzielę się kilkoma spostrzeżeniami.

Należy zwrócić uwagę na fakt, że GO4X jest brokerem typu market maker. Zwracam na to uwagę, ponieważ należy raczej omijać takich brokerów z daleka, ponieważ prowadzą jedynie wirtualna grę na rynku, nie dają realnych zleceń na rynek. Jeśli chcemy aby nasza pozycja trafiła na realny rynek należy wybrać brokerów typu ECN. Warto również zwrócić uwagę na SWAP, który akurat GO4X ma dwa razy większy od pozostałych polskich brokerów oraz około pięć razy większy od światowej średniej.

Jeśli jednak chcemy podjąć ryzyko i powierzyć nasze pieniądze brokerowi market maker proponuję w tym celu wybrać raczej brokerów azjatyckich, ponieważ często z powodów religijnych nie naliczają SWAP co w hedge na 30 lat może okazać się idealnym rozwiązaniem, dodatkowo można otworzyć konta z nanolotami co pozwala na zabezpieczenie kredytu nawet od kwoty 10euro miesięcznie. Niestety u wielu azjatyckich brokerów może wystąpić problem braku pary eur/pln lub chf/pln

Padło też pytanie jak pomóc ludziom, którzy brali kredyt w franku w 2007/2008 roku. Obawiam się, że tym kredytobiorcom już nie można pomóc. W hedgowaniu pozycji chodzi raczej o zabezpieczenie obecnej lub przyszłej sytuacji kredytobiorcy, cofnięcie się w czasie jest niemożliwe. Np. przeanalizujmy nieznaną 30 letnią przyszłość teoretycznego kredytobiorcy. Załóżmy, że ma kredyt w euro i policzył, że zbankrutuje gdy euro osiągnie np. 7zł. Wydaje mu się, że euro nigdy nie osiągnie takiej wartości, ale na wszelki wypadek zgłębił temat i wie jak się zabezpieczyć w razie wystąpienia np. hiperinflacji lub próby przyłączenia Polski do Rosji metodą siłową 😉 Gdyby przykładowy scenariusz się zrealizował zabezpieczenie kredytu uchroni przykładowego bohatera przed bankructwem. Może on np. założyć, że zabezpieczenie uruchomi przy 6zł za euro. Jeśli przykładowy scenariusz się nie zrealizuje to zabezpieczenie również nigdy się nie pojawi. W obu przypadkach nasz bohater uchroni się przed ogłaszaniem upadłości konsumenckiej. Jednak bez wiedzy na temat zabezpieczenia jeden ze scenariuszy jest bardzo ryzykowny!

Dodatkowe koszty jakie dojdą przy takim zabezpieczeniu to: podatek od zysków, dodatkowe rozliczenie PIT38 od zysków kapitałowych bez względu czy będzie zysk lub strata, ewentualne dziennie przeliczanie walut jeśli konto będzie w walucie euro lub usd u brokera zagranicznego.

Popieram, omijać brokerów z zawyżonymi swapami i wysokimi prowizjami. Należy jednak pamiętać, że nierenomowani (egzotyczni) brokerzy mogą być zwykłym scamem i mogą „znikać” jak Amber Gold więc kierowanie się najniższą prowizją lub nawet jej brakiem jest troszeczkę niebezpiecznie.

Hej Kaktus,

Dzięki za cenne uwagi i uzupełnienie materiału.

Pozdrawiam

Ja doszedłem dość dawno do wniosku, że niewolno wkładać jajek do jednego koszyka, ponieważ wystarczy, że na naszej drodze pojawi się wysoki krawężnik i możemy nie utrzymać równowagi 😉 Konta demo testowałem u ponad 30-tu brokerów. Natomiast konta realne mam otwarte u ponad piętnastu brokerów jednak po dogłębnym poznaniu minusów niektórych ofert obecnie trzymam kapitał tylko u pięciu brokerów zagranicznych i u jednego polskiego. Jak na razie nie miałem problemów z wypłatą gotówki, choć faktycznie na forach czasami się przewija temat upadłości brokerów co wiąże się z utratą wpłaconego kapitału. Jedynym rozsądnym sposobem jest rozbicie gotówki pomiędzy kilku brokerów, nigdy niewolno wpłacać 100% do jednego brokera.

Czesc 🙂 Artykul jak dla mnie cenny. Musze przeczytac sobie dwa razy, albo i trzy:-) Tesciowa w 2005 roku wziela dla nas(dla mnie i meza) kredyt mieszkaniowy w ‚okropnych’ frankach szwajcarskich. Na szczescie niewielka kwote 46 tys. Zlotych na 20 lat. Faktycznie rate kredytu mamy nieduza okolo 400 zl. Wszystko byloby ok,ale jak to w zyciu bywa przez te prawie 10 lat przybylo nam troje dzieci:-) i mieszkanie 50 metrowe stalo sie dla nas za male. I tu moje pytanie czy oplaca sie nadplacac ten kredyt hipoteczny we frankach aby go szybciej splacic? Czy lepiej odkladac oszczednosci w zlotowkach? Czy moze lepiej splacic ten kredyt nowym kredytem mieszkaniowym juz w zlotowkach? Zeby bylo jasne aby zamienic mieszkanie na wieksze musimy wziac kredyt. (Mieszkanie warte jest ok. 140 tys. Zl, odjac kredyt niestety nadal ok 46 tys., zostaje 94 tys na wklad na nowe mieszkanie i w luznych obliczeniach 100 tys. Zl musielibysmy kredytu wziac). Jestesmy w stanie jeszcze troche pomieszkac tu gdzie teraz, ale ten kredyt we frankach bardzo ciazy nam nad glowa! Mam nadzieje ze napisalam zrozumiale:-) A tak na marginesie super blog! Jestem wierna fanka:-) Choc rzadko komentuje:-)

Jeśli zostanie Ci 94 tyś na wkład własny oznacza to, że na większe mieszkanie musisz wziąć około 100-150 tyś zł co daje jakieś 500-750zł miesięcznie na 30 lat. Według mnie zamiast co miesiąc przeznaczać własne pieniądze na nowe mieszkanie lepiej zdobyć nowe mieszkanie bez angażowania własnych środków. Uzyskasz to wynajmując stare mieszkanie za 1200-1500zł z tych pieniędzy opłacisz stary oraz nowy kredyt wychodząc na zero. Po trzydziestu latach masz spłacone oba mieszkania i niezłą emeryturę, co najważniejsze nie wydasz na to ani złotówki. Dodatkowo za 10-15 lat inflacja spowoduje, że wynajem wzrośnie i będzie za około 2000-2500zł a za kredyty zapłacisz nadal około 900-1150zł, wiec z czasem zaczniesz na inwestycji zarabiać.

Na twoim miejscu nie pozbywałbym się obecnego mieszkania 🙂 Pozdrawiam

Kaktus, to nie jest takie proste jak piszesz. W wynajmie przede wszystkim ważne jest czy ludzie migrują do danego miasta czy nie oraz lokalizacja mieszkania. Poza tym, za 10-15 lat może się tez zdarzyć, że nasycony rynek przy niżu demograficznym mocno ograniczy wzrost ceny wynajmowanych mieszkań, z obawy wynajmujących przed zbyt długim oczekiwaniem na klienta ponieważ pustostan miesiąc w miesiąc nie przynosi zysków. To zależy od tego jak w tym okresie ukształtuje się rynek i ile będzie pustostanów. Dodatkowo, stopy procentowe mogą wzrosnąć i może się okazać się, że za 10-15 lat rata kredytu (sumarycznie) będzie większa niż wpływy z mieszkania (sumarycznie). Sumarycznie dlatego, że rata kredytu będzie zawsze miesiąc w miesiąc, natomiast mieszkanie może nie przynosić zysku dla każdego miesiąca (pustostan np. okres wakacyjny), a i remonty mogą się jakieś zdarzyć. Takie są relania.

Czytasz w moich myślach;) Też zastanawiam się nad tym bardzo intensywnie, choć w moim mieście górna granica za wynajęcie mojego mieszkania to 1200 zl. Nawet zastanawiałam się czy częściowo nie ponieść większych kosztów (aż kredyt we frankach spłacić zgodnie z harmonogramem za 11 lat), gdyż ostatecznie zostałyby mi dwa mieszkania. np. dla dzieci lub jako zabezpieczenie na emeryturę:)Pozostaje jeszcze kwestia wątpliwej zdolności kredytowej przy trójce dzieci i powiedzmy „standardowych” wynagrodzeniach:/ w otrzymaniu kredytu na większe mieszkanie myślę w kwocie 200 tys. I zawsze mieszkanie, w którym mieszkamy jest obciążone większym kredytem. Dziękuję za zainteresowanie i poradę:) Pomimo 10 letniego już życia „na swoim” dopiero ten blog i inne finansowe otworzyły mi oczy w wielu kwestiach. Rodzina i znajomi żyją bardzo konsumpcyjnie i na „kredytach” i nie mam się kogo poradzić. Więc dzięki i pozdrawiam:)

Marku, podałeś dość ważne dane na które warto zwrócić uwagę, jednak warto też wziąć pod uwagę, że w Polsce 95% ludzi ma mieszkania własnościowe/komunalne/spółdzielcze a tylko 5% jest przeznaczonych na wynajem komercyjny (nie mylić z wynajmem spółdzielczym czy komunalnym) a europejskie statystyki pokazują, że w innych krajach jest zależność około 60% do 40% przeznaczonych pod wynajem. Wiec pomimo niżu demograficznego zakładam, że zapotrzebowanie na mieszkania do wynajmu będzie rosła. W najbliższych latach również nasz rynek pracy wymusi na Polakach turystykę zarobkową, ponieważ dziś w wielu miastach jest trudno z pracą a w innych jest jej dość dużo, więc na potrzeby częstego przemieszczania się mieszkania do czasowego wynajęcia są idealnym rozwiązaniem. turystyka zarobkowa dopiero się u nas tworzy, więc według mnie wynajem zawsze będzie opłacalny przy zachowaniu zasady, że należy być tańszym od rynku. Ponieważ Kasia potrzebuje jedynie spłacać kredyty to kwota za wynajem może być przesadnie niska, tak żeby się częściowo zwróciły obydwa kredyty, idealnie gdyby nie dokładać wcale 😉

Osobiście sam zaczynam wchodzić poważniej w temat wynajmu, ale zmieniam strategię i podszedłem do tematu w bardziej skomplikowany sposób. Sprzedałem wszystkie mieszkania w starych budynkach, kupiłem trzy działki w centrum miasta i będę na nich budował 35 nowych mieszkań, ponieważ będę ich właścicielem, nikt mi nie naliczy czynszu. Dlatego zawsze będę miał ceny lepsze od rynku. Wszystkie liczniki będą na zewnątrz budynku więc wynajmujący będzie podpisywał umowy bezpośrednio u dostawców mediów, wiec przy takich założeniach nie boję się zagrożeń które opisałeś. Gdy pojawi się ustawowo hipoteka odwrócona może nawet się uda dodatkowo zlewarować dochody oraz ilość posiadanych mieszkań pod wynajem. Przepraszam, że nie na temat wątku, ale jakoś tak się poczułem wywołany do tablicy 😉

Witam,

Artykuł dla mnie niezrozumiały choć interesuję się giełdą i forexem (nie jest to intensywne zainteresowanie).

Może generalnie idee artykułu rozumiem ale przydałyby się rysunki.

Nie każdy czyta wszystko w skupieniu – dużo ludzi czyta w pracy i lepiej by było gdyby artykuły były przedstawione w sposób klarowny – tego w kilku miejscach trzeba czytać kilka razy.

Artykuł ciekawy. Ale faktycznie chyba zabezpieczanie się w ten sposób wymaga dużej wiedzy i sprawnego poruszania się w temacie. Generalnie problem z frankowcami nie dotyczy wysokości raty. Policzyłem to dokładnie dla przykładu nieszczęśnika, który wziął kredyt w najgorszym możliwym momencie tj. w lipcu 2008r. http://poproszetrzygrosze.blogspot.com/2014/05/na-ratunek-frankowcom.html#more

Jego rata tylko dwa razy wzrosła o więcej niż 20% w stosunku do pierwszej raty (a dzisiejsza rata jest nawet niższa niż ta z 2008r.). Zasadniczo żaden frankowiec (rozsądny) frankowiec nie miał powodu wyłożyć się na kredycie z powodu wzrostu kursu franka. To wszystko zapewnił oczywiście spadek stopy LIBOR. Natomiast problemem, i to nie małym, pozostaje wysokość kapitału do spłaty.

@Adam dzięki za wyliczenia na Twoim blogu 🙂

Też mam kredyt we frankach, na 40 lat, wzięty 20 sierpnia 2008 i nie skarżę się. Raty tak jak pokazałeś to nic strasznego, natomiast kapitał do spłaty… 🙁

Tak tu faktycznie jest problem., ale jakoś z nim trzeba żyć 🙂

Także się zgadzam że dla zwykłego zjadacza chleba to ten tekst jest trochę trudny. Proponowałabym więcej porównań jak z tym rolnikiem, ponieważ Ja osoba z kilkuletnim doświadczeniem profesjonalnym w finansach i z prywatnego zainteresowania także w finansach i rynkach kapitałowych po przeczytaniu całości to nawet dla mnie było to mało zjadliwe. W sumie to chciałam wyciągnąć jak ktoś może określać czas wejścia oraz wyjścia.

Hej Michał,

mam krótkie pytanie – czy używasz jakiegoś oszczędnościowego konta walutowego do przechowywania swoich „zapasów” waluty obcej? Jeśli tak to w jakim banku? Sam jestem w trakcie poszukiwania sensownego konta z dobrym oprocentowaniem ale opornie mi to idzie…

Pozdrawiam

Obecnie chyba nic nie znajdziesz 😉 A jak znajdziesz to bedzie niezly ubaw 😉

Pzdr

mHuba

Jako wieloletni praktyk rynku forex, dodam kilka uwag. Po pierwsze: „nie róbcie tego sami”. Jeśli ktoś nie zna się na rynku forex, nie wie co i jak działa łatwo może wylądować na jakiejś „minie”.

Ale po kolei, opiszę kilka wspomnianych „min”:

– hedging zrobiony w ten sposób wymaga ciągłego monitorowania. To dlatego, że jeśli poziom wymaganego zabezpieczenia (tzw. margin level) na koncie przekroczy poziom określony przez brokera to broker automatycznie zamknie naszą pozycję.

W TMS margin level wynosi 30% jednak u innych brokerów może to być 50 lub nawet 100%.

Odnosząc się do przykładu: jeśli wpłacimy 2420 na konto a EUR wzrośnie z 4.2 do 4.4 to nasze saldo będzie wynosić 420 zł (strata 2000) ale ponieważ wzrósł kurs EURPLN to wzrośnie również wymagany depozyt zabezpieczający z 420 na 440 zł.

W takiej sytuacji wspomniany margin level wynosił będzie 95% (420/440 * 100%). Czyli u niektórych brokerów pozycja mogłaby już zostać zamknięta.

– idąc dalej: aktualnie zmienność na rynkach jest dosyć niska. Jednak to może się zmienić 🙂 w każdej chwili. Założenie, że spadek kursu wyniesie 20gr przez 10 miesięcy jest cokolwiek optymistyczne. Ot choćby rok temu (maj 2013) zmienność miesięczna EURPLN wyniosła prawie 18gr. Aktualnie podobną zmianę mamy gdy zerkniemy na max i min kursu EURPLN za ostatnie 4 miesiące (max ~4.26 min 4.08.) By to zrównoważyć musimy więcej przeznaczyć jako kapitał na pokrycie ewentualnych strat. Oczywiście może się zdarzyć trend boczny gdzie kurs będzie wracał do wartości początkowej więc nie będziemy musieli dopłacać. Może też się zdarzyć, że na platformie forexowej będziemy zyskiwać. Tak – czy inaczej trzeba sprawę wciąż monitorować.

– SWAP. Tego Panowie z TMSu Wam nie powiedzą ….. Otóż TEORETYCZNIE jest on powiązany z tym jakie są stopy procentowe danych walut. Ale PRAKTYCZNIE większość brokerów (choćby właśnie TMS) może sobie dowolnie poziom tegoż swapu kształtować. Nic nie stoi na przeszkodzie by wzrósł on z dnia na dzień o 100%. Nikt Was o tym nie powiadomi, nie uprzedzi wcześniej (choć wielkość swapu można sprawdzić na platformie). Nie ma tu żadnych reguł. Czyli de-facto nie możemy z góry policzyć ile będzie nas swap kosztował. Założenie, że nie zmieni się on przez 10 miesięcy jest nie realne.

Co więcej często brokerzy zwiększają swap nie dlatego, że zmieniła się sytuacja gospodarcza czy stopy procentowe, ale dlatego, że to im się opłaci (wystarczy, że mają wiele pozycji otwartych na danej parze).

Oczywiście można znaleźć brokera gdzie są jasno określone reguły naliczania swapu (TMS jak i chyba 90% naszych brokerów forex odpada). W takiej sytuacji broker określa, że płacony (lub otrzymywany) swap to różnica określonych stóp procentowych pomniejszona/powiększona o ustaloną marżę brokera.

– spread. W przykładzie pomijacie, de facto jest też kosztem i warto sprawdzić jak kształtują się spready na EURPLN u danego brokera. Rozbieżność może być tu spora od powiedzmy 30 pipsów do 100 i więcej. Czyli do kosztów hedgingu należy doliczyć od 30 do 100 zł (za całe 10 miesięcy).

Tyle tak w skrócie. A ha – kilka razy liczyłem zabezpieczenia przy pomocy opcji walutowych. Nie opłaca się ….

Natomiast przy pomocy opcji można by już skonstruować własną strukturę dającą możliwość zarobku z opcją gwarancji kapitału (czyli to co nieraz oferują banki) Z tym, że to już inny temat ….

@Green

Widać, że masz dużą wiedzę wynikającą z praktyki. To cenne. Zapytam Cię więc o opcje walutowe, o których wspomniałeś. Czy i gdzie jest możliwość kupienia takich opcji na CHFPLN przez przeciętnego frankowicza? Dotychczas słychać tylko o opcjach dla firm, które niejedną już utopiły. Ale czy jest gdzieś rynek takich opcji dla zwykłego zjadacza chleba?

Czy mozna zastosowac zabezpieczenie typu hedging wobec wskaznika ICM ( Indeks Cen Mieszkan)? Chodzi mi o to czy jest mozliwosc kupna ( opcja , future ) takiego indeksu lub podobnego, ktory w jakis sposob jest skorelowany z wartoscia can mieszkan?

Ciekawe podejście do tematu ponieważ prezentuje jakąkolwiek próbę wyjścia z trudnej sytuacji. Co do części rad (szczególnie nadpłacania kapitału) można mieć duże zastrzeżenia. Założenie, że frank już nigdy nie będzie kosztował w okolicach 3 pln, z zasady może być równie błędne jak założenie w 2008 roku, że na pewno nie będzie wyżej niż 3 pln. Rynek szybko weryfikuje takie prognozy. Paradoksalnie dobrym rozwiązaniem jest zmniejszenie spłacanego kapitału (wydłużenie okresu kredytowania), kumulowanie powstałej w ten sposób oszczędności i zapłata większej kwoty kapitału (jeśli nie ma za to dodatkowej prowizji) w momencie kiedy kurs zawita ponownie w okolice 3,2-3,3

Jest jeszcze pomysł z wykorzystaniem FX dla harkorowców, gdzie punkty swapowe są dla nas korzyścią, ale to temat, który trzeba było systematycznie uruchomić rok temu.

Co do wyboru partnera z rynku FX, to polecam opinię polskich traderów z TJS – TMS – II miejsce jako „paździerz roku 2016”.

Gratuluję pomysłu i życzę powodzenia