Struktura to nie lokata bankowa. To inwestycja, w której szanse na zysk są tak prawdopodobne, jak wypadnięcie orzełka przy rzucie monetą.

Banki dosłownie stają na uszach, aby wmówić nam, że oferowane przez nie produkty inwestycyjne niewiele różnią się od lokat bankowych. To właśnie dlatego inwestycje w różne instrumenty finansowe cechujące się wysokim ryzykiem opakowują w produkt, który nazywają „lokatą strukturyzowaną”, a ich sprzedawcy (czytaj doradcy finansowi) próbują telefonicznie przekonywać, że „to taka inna lokata z gwarancją BFG” tylko dająca wyższą stopę zwrotu, np. „do 7% w skali roku”. Im mniej pytań zadaje klient – tym lepiej. Niemniej jednak w przypadku tego typu produktów powinniśmy być jak najbardziej dociekliwi i dokładnie analizować wszystkie opisy produktu i regulaminy.

Dużym plusem lokat strukturyzowanych jest gwarancja zwrotu wpłaconego kapitału (chociaż i tutaj zdarzają się wyjątki). To jedyne co odróżnia je od samodzielnego inwestowania na giełdzie lub w funduszach inwestycyjnych. Minusów jest znacznie więcej: złożona struktura tego typu produktów utrudniająca oszacowanie potencjalnych zysków, złożone sposoby wypłaty środków (czasami zmniejszające stopę zwrotu), wymogi uzależniające wypłatę zysków od szeregu kryteriów (np. wzrostu notowań akcji kilku firm jednocześnie), limity w zakresie maksymalnego zysku, oraz kary finansowe za wcześniejsze zerwanie takiej „lokaty”.

Trzeba mieć jasność, że to nie lokata tylko inwestycja. O tyle fajna, że trudno na niej stracić. O tyle słaba, że często osiągany zysk nie rekompensuje ponoszonego ryzyka zakończenia inwestycji bez żadnego zysku. Czy warto je podejmować? Na to pytanie każdy musi odpowiedzieć sobie sam. Aby ułatwić to zadanie, pokażę dzisiaj krok po kroku jak analizuję propozycję „Lokata strukturyzowana ELITE FUNDS” od Idea Banku. Wytłumaczę także jak to możliwe, że bank gwarantuje wypłatę wpłaconego kapitału – nawet wtedy, gdy inwestycja traci.

Dla jasności zaznaczam, że ten wpis NIE JEST tzw. wpisem sponsorowanym. Bank nie zapłacił mi prezentację tego produktu. Nie ma w tym artykule także linków afiliacyjnych. Jednym słowem – wybrałem sobie Elite Funds jako przykład – zainspirowany mailem od Czytelniczki oraz pytaniami, które pojawiły się na grupie „Finansowy ninja – kulisy produkcji”.

Czym jest lokata strukturyzowana Elite Funds?

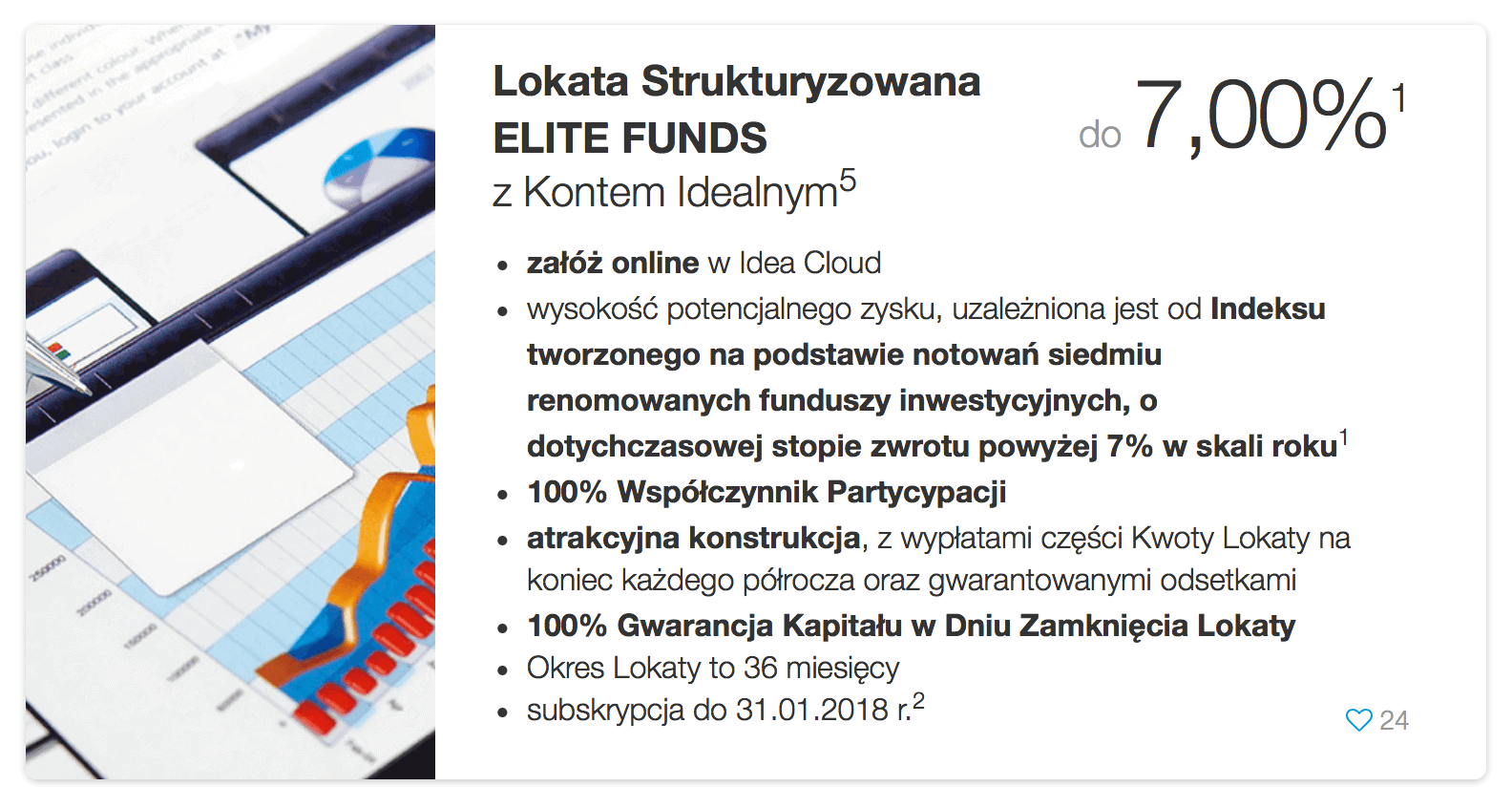

Zacznę od przedstawienia głównego bohatera tego wpisu, czyli lokaty strukturyzowanej Elite Funds oferowanej przez Idea Bank. Jej reklama na stronie banku prezentowana jest następująco.

Na pierwszy rzut oka wygląda to na atrakcyjną propozycję dla ciułaczy zniesmaczonych niskim oprocentowaniem tradycyjnych lokat bankowych. 3-letnia struktura obiecuje zarobek sięgający 7% w skali roku. Do tego produkt daje 100% gwarancji odzyskania wpłaconego kapitału. Skądinąd wiemy, że na taką „lokatę” można wpłacić już od 1000 zł do nawet 1 mln zł.

Jasno zakomunikowano także, że wysokość zysku uzależniona jest od wyniku, jaki w okresie trwania takiej inwestycji osiągnie indeks stworzony z siedmiu funduszy inwestycyjnych. Indeks – czyli w dużym uproszczeniu uśredniona wartość zysków i strat tych funduszy.

Bank oczywiście uwypukla to, co ma szansę nas przekonać, czyli hasła:

- 7% – bo przecież to więcej niż 3% na zwykłej lokacie. Za to wyraz „do” jest napisany w taki sposób, aby umniejszyć jego znaczenie (cienka czcionka, szary ginący kolor). Przecież to nic, że taka „lokata” może zarobić dla nas całe 0%. Lepiej pokazać klientowi najbardziej optymistyczny scenariusz.

- Lokata – żebyśmy odnieśli wrażenie, że jest to produkt będący synonimem tradycyjnej lokaty bankowej (czyli najpopularniejszej i najbezpieczniejszej formy odkładania oszczędności), chociaż tak naprawdę struktura nie ma z nią nic wspólnego i jest produktem inwestycyjnym.

- 100% Gwarancji Kapitału – dla podkreślenia ważności tego komunikatu bank krzyczy do nas dużymi literami – tak jak „Bardzo Ważni Internetowi Marketerzy i Mistrzowie Diamentowej Sprzedaży”. Niestety podobno statystycznie takie proste manipulacje działają.

- Atrakcyjna konstrukcja – no skoro tak napisano, to widać tak musi być. 😉

Nie warto ulegać takiej reklamie. Przy tego typu produktach diabeł tkwi w szczegółach i dlatego warto bardzo uważnie przeczytać całą załączoną dokumentację. Już po jej rozmiarze widać, że Elite Funds nie może mieć wiele wspólnego ze zwykłą lokatą bankową.

Regulaminy i informacje o Elite Funds (styczeń 2018)

Pozwoliłem sobie zarchiwizować wszystkie zamieszczone poniżej dokumenty na wypadek, gdyby miały one zniknąć ze strony banku. Dla jasności: dokumenty te są własnością banku i dostępne były publicznie na stronie banku w okresie subskrypcji struktury Elite Funds.

Lokata Strukturyzowana Elite Funds:

- Prezentacja (dokument PDF)

- Warunki lokaty strukturyzowanej “Elite Funds” (dokument PDF)

- Dokument zawierający kluczowe informacje (dokument PDF)

- Regulamin otwierania i prowadzenia rachunków lokat strukturyzowanych (dokument PDF)

- Regulamin prowadzenia rachunków bankowych, świadczenia usług bankowości elektronicznej oraz wydawania i używania debetowych kart płatniczych w Idea Banku S.A. dla klientów indywidualnych (dokument PDF)

Promocja Lokata Strukturyzowana z Lokatą Promocyjną:

- Regulamin Promocji Lokata Strukturyzowana z Lokatą Promocyjną

- Wniosek o przystąpienie do Promocji Lokata Strukturyzowana z Lokatą Promocyjną

- Lista Wariantów w Promocji Lokata Strukturyzowana z Lokatą Promocyjną

Pozostałe dokumenty:

- Oświadczenie o odstąpieniu od umowy (dokument PDF)

- Arkusz informacyjny dla deponentów (dokument PDF)

Czytaj także: Czy uciekać z Idea Bank i Getin? Czy pieniądze są tam bezpieczne i co robię z moimi lokatami?

Jak działa lokata strukturyzowana

Zanim zagłębimy się w analizę produktu Elite Funds, kluczowa jest odpowiedź na pytanie jakim cudem bank jest w stanie zaoferować nam gwarancję kapitału w inwestycji, która narażona jest na stratę?

Załóżmy, że na taką lokatę strukturyzowaną wpłacamy 10.000 zł. Logika podpowiadałaby, że skoro bank uzależnia wynik od wyników konkretnego indeksu funduszy inwestycyjnych, to po prostu kupuje za nasze pieniądze ten indeks i w jakiś magiczny sposób dba o to, aby na tym nie stracić, prawda? Prosty człowiek myśli tak: „wchodzę w tę inwestycję poprzez bank, bo tam pracują specjaliści, którzy pewnie na bieżąco pilnują, czy inwestycja rośnie, a jeśli będzie spadać, to po prostu na jakiś czas wycofają się z niej, żeby ochronić ten gwarantowany kapitał”. Muszę Was rozczarować. Gdyby tak rzeczywiście było, to bylibyśmy narażeni na ryzyko spadku wartości naszego kapitału w identyczny sposób, jak to ma miejsce w funduszach inwestycyjnych.

Lokaty strukturyzowane są zdecydowanie bardziej zaawansowanymi produktami i w gruncie rzeczy od momentu rozpoczęcia takiej inwestycji wszystko dzieje się w niej automatycznie – nikt nie podejmuje decyzji „co dalej zrobić z pieniędzmi?”. Dodatkowo, poprzez odpowiednią konstrukcję tego produktu inwestycyjnego, bank zawsze na nim zarabia. My zarabiamy tylko w sprzyjających okolicznościach.

Wpłacony przez nas kapitał gwarantowany jest poprzez zastosowanie pewnej inżynierii finansowej. Pomimo, że bank jawnie tego nie mówi klientom, to tak naprawdę każda lokata strukturyzowana składa się z dwóch elementów:

- Większość naszego kapitału, np. 85%, lokowana jest w obligacjach. Tutaj zyski są przewidywalne i w kilkuletnim horyzoncie czasowym pozwalają wypracować zarobek umożliwiający zwrócenie klientowi kapitału we wpłaconej przez niego wysokości. W przypadku lokaty strukturyzowanej na kwotę 10.000 zł bank może ulokować w obligacjach np. 8500 zł.

- Za mniejszą część kapitału, np. 15%, bank kupuje tzw. opcję, czyli dokonuje swego rodzaju zakładu, jak zachowa się indeks (lub inny instrument finansowy będący przedmiotem inwestycji – tzw. aktywem bazowym) w dłuższym horyzoncie czasu. Działa to podobnie do zakładów w lotto, gdzie obstawiając za kilka złotych swoje przewidywania mamy szansę wygrać miliony. Przy opcjach mówimy o mniejszych wygranych, ale np. wydając dzisiaj 1500 zł bank ma szansę „wygrać” 7500 zł po trzech latach, jeśli zaistnieją warunki obstawione wcześniej. Może też zarobić mniej lub całkowicie stracić kwotę, za którą kupił nieudany zakład.

Umiejętne połączenie obu tych instrumentów (obligacji i opcji) pozwala stworzyć produkt, który zabezpiecza wpłacony kapitał. Nawet, jeśli „zakład z rynkiem” nie pójdzie po myśli, to same odsetki z obligacji pozwolą odzyskać wpłacony kapitał (i jeszcze zostanie na drobny zarobek dla banku). Jeśli jednak zakład o wzrost indeksu się uda, to i bank i klienci zarobią konkretne pieniądze.

UWAGA: nie jest regułą, że wszystkie tego typu struktury dają gwarancję zwrotu 100% kapitału. Czasami mogą być gwarantowane niższe kwoty, np. 90% wpłaconego kapitału, ale w zamian za to klient zyskuje szansę na wyższy zysk – procentowo nawet wyższy niż wartość wzrostu indeksu.

Wszystko zależy od tego jak bank skonstruuje taki instrument inwestycyjny. To wypadkowa wielu czynników, m.in. umiejętności przekonania klientów do podjęcia ryzyka utraty części wpłaconych środków.

Subskrypcja, czyli zapisy na lokatę strukturyzowaną

Zacznijmy od tego, że w przypadku klasycznej lokaty bankowej „widzą gały co biorą”. Mamy napisane jaki jest okres lokaty i jej oprocentowanie, składamy wniosek, wpłacamy pieniądze i od tego dnia zaczyna biec okres lokaty. Proste. Po zakończeniu okresu umownego jeszcze tego samego dnia pieniądze trafiają na konto ROR lub, jak to ma miejsce w przypadku większości sprytnych banków, lokata jest automatycznie odnawiana – zazwyczaj na dużo gorszych warunkach (przykładowo: standardowe oprocentowanie takiej odnowionej lokaty w Idea Banku wynosi 0,01% rocznie!).

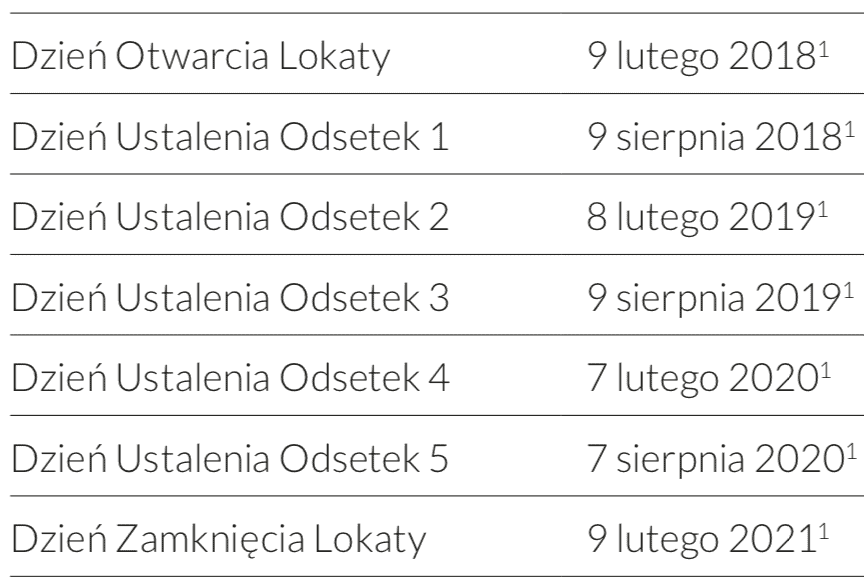

Inaczej jest w przypadku lokaty strukturyzowanej. Tu proces zbliżony jest do zapisów na zakup akcji w ofercie pierwotnej, gdy firma debiutuje na giełdzie. Najpierw – w tzw. okresie subskrypcji – deklarujemy, na jaką kwotę chcielibyśmy wejść w taką „strukturę”, a następnie musimy poczekać aż bank zbierze takie deklaracje od wszystkich chętnych na konkretną, deklarowaną przez niego kwotę. W przypadku ELITE FUNDS Idea Bank chce uzbierać łącznie 5 milionów złotych do 31 stycznia 2018. Jeśli się mu to uda, to inwestycja ruszy 9 lutego 2018. Jeśli jednak środków będzie za mało, to bank ma prawo do wydłużenia okresu subskrypcji nawet o 2 miesiące (wszystkie te informacje znajdują się w „dokumencie zawierającym kluczowe informacje” w sekcji „Daty”).

I to jest pierwszy haczyk tego typu inwestycji. Nigdy do końca nie wiadomo kiedy się ona zacznie. W efekcie może się okazać, że odłożyliśmy sobie na nią środki na koncie ROR, a te nudzą się w oczekiwaniu aż bank dosprzeda strukturę kolejnym klientom. Może się też okazać, że w przypadku słabego zainteresowania do startu inwestycji w ogóle nie dojdzie.

Inaczej niż lokacie bankowej wygląda także zakończenie lokaty strukturyzowanej. W przypadku struktur w Idea Banku zastrzega on sobie aż 14 dni roboczych (!!!) na zwrot kwoty z zakończonej lokaty na konto klienta. Oznacza to, że nawet przez 3 tygodnie środki mogą być dla nas niedostępne jednocześnie nie zarabiając odsetek. Warto o tym pamiętać przy kalkulowaniu ew. stopy zwrotu z takiej inwestycji.

Sprawdź również: Uwaga na sztuczki Idea Banku! – czyli jak maksymalizować zyski z lokat i świadomie korzystać z okazji

Opłaty i inne koszty w lokacie strukturyzowanej

Kolejną różnicą pomiędzy lokatą bankową a lokatą strukturyzowaną są dodatkowe koszty pojawiające się w przypadku tych drugich. Niektóre z nich już na wstępie pomniejszane są o opłatę subskrypcyjną, którą pobiera bank. Przykładowo, jeśli na lokatę wpłacamy 10 000 zł a bank pobierze sobie już na początku 5% opłaty subskrypcyjnej, to w efekcie nasza inwestycja pracująca na zysk wyniesie tylko 9500 zł. Odrobić te pobrane 5% wcale nie będzie łatwo.

W przypadku Elite Funds nie ma na szczęście opłaty subskrypcyjnej, ale pojawia się opłata administracyjna wynosząca od 5% do 7%. O tym jaka będzie jej wysokość bank poinformuje nas dopiero po uruchomieniu lokaty strukturyzowanej, a więc pesymistycznie należy zakładać, że wynosi ona 7%. Jest to najdziwniejsza z opłat, bo według regulaminu banku pobierana jest ona już przy otwarciu lokaty, ale jednak na inwestycję przeznaczany jest cały wpłacony przez nas kapitał, np. 10.000 zł. Opłata administracyjna stanowi tylko zapis w systemie bankowym i, jak to ładnie określił konsultant banku, jest ona „wirtualnie pobrana”. Nie ma ona wpływu na wysokość gwarantowanego kapitału, czyli jeśli wytrwamy do końca lokaty, to w pesymistycznym wariancie otrzymamy zwrot całych 10.000 zł. Nie obciąża także zysku z inwestycji.

Opłata administracyjna zaboli nas tylko przy zerwaniu umowy przed terminem. Bank odliczy sobie jej koszty od wypłaconego nam kapitału (niestety gwarancja kapitału obowiązuje wyłącznie w przypadku wytrwania do końca inwestycji). Zakładając, że w przypadku Elite Funds finalna opłata administracyjna wyniesie 7%, to przy zerwaniu lokaty na 10.000 zł bez względu na wypracowaną stopę zwrotu należy liczyć się z potrąceniem 700 zł jako opłaty administracyjnej na rzecz banku.

Niezależnie od opłaty administracyjnej bank może także wymagać uregulowania oddzielnej opłaty manipulacyjnej przy przedterminowym zerwaniu lokaty strukturyzowanej (w przypadku Elite Funds takiej opłaty nie ma).

Czy można stracić na lokacie strukturyzowanej?

To pytanie jest w pełni uzasadnione. Jeśli kapitał lokaty jest gwarantowany, to w zasadzie zawsze odzyskamy wpłacone pieniądze – oczywiście o ile wytrwamy do końca inwestycji (w przeciwnym wypadku bank pomniejszy wypłatę o opłatę administracyjną oraz manipulacyjną).

Niemniej jednak wyjście po kilku latach z inwestycji z wynikiem 0% oznacza, że tak naprawdę nie zarobiliśmy pieniędzy gdzie indziej, np. na zwykłej lokacie bankowej. Gdyby przykładowe 10.000 zł włożyć na lokatę na 3% rocznie, to mielibyśmy ok. 900 zł odsetek brutto. Akurat Idea Bank przoduje od kilku lat w płaceniu relatywnie wysokich odsetek na zwykłych lokatach.

Ranking lokat bankowych i dobra promocja (do 28.02)

Przypominam, że na moim blogu znajdziecie stale aktualizowany ranking najlepszych lokat bankowych. Zdecydowanie polecam zaglądanie!

A swoją drogą niedawno ponownie założyłem Konto 360 w Banku Millennium. Do 25 lutego trwa promocja i za jego założenie można zgarnąć 150 zł w gotówce.

Wraz z nim otwierane jest konto oszczędnościowe Profit i to na nim szczególnie mi zależało. Obecnie można tam przechowywać do 200.000 zł oprocentowanych na 2,7% w skali roku – więcej niż na większości lokat bankowych. To bardzo dobra propozycja.

Szczegóły w rankingu kont a kompletny opis promocji znajdziecie na zaprzyjaźnionym blogu LiveSmarter.

Lokata promocyjna, czyli przynęta na klienta

Dodatkową zachętą przy zakładaniu lokat strukturyzowanych jest możliwość otworzenia zwykłej lokaty bankowej na promocyjnych warunkach – przynajmniej tak deklaruje bank. Na lokacie takiej można zazwyczaj umieścić tylko pewien procent środków, np. drugie tyle środków co na lokacie strukturyzowanej, albo tylko część, np. na lokatę strukturyzowaną wpłacamy 10.000 zł a zwykłą lokatę możemy otworzyć tylko na 4000 zł.

Sprawdziłem warunki i niestety w przypadku Elite Funds takie łączenie struktury z lokatą bankową nie ma najmniejszego sensu. Bank zaproponował mi takie „promocyjne” warunki na lokatę bankową:

To niestety przykład manipulacji ze strony sprzedawcy bankowego:

1) Lokata AAA nie jest zwykłą lokatą bankową tylko kolejną strukturą. Proponowanie takiej „lokaty” klientowi pytającemu o preferencyjne warunki lokaty bankowej podpada pod definicję misselingu, czyli wciskania klientowi innych produktów, niż te, którymi jest zainteresowany.

2) Lokata na nowe środki oraz lokata stabilna, to zwykłe lokaty bankowe, ale… ich warunki niczym nie różnią się od standardowej oferty banku. W tym samym dniu wchodząc na stronę banku mogłem skorzystać z lokaty na nowe środki na tych samych warunkach – bez żadnego wymogu zakładania lokaty strukturyzowanej.

Warto zauważyć, że tzw. „promocyjna” lokata jest uruchamiana na znacznie krótszy czas niż okres trwania 3-letniej struktury Elite Funds. Opowieści o promocyjnych warunkach lokat w przypadku struktur można więc włożyć między bajki.

Od czego zależą zarobki w strukturze ELITE FUNDS?

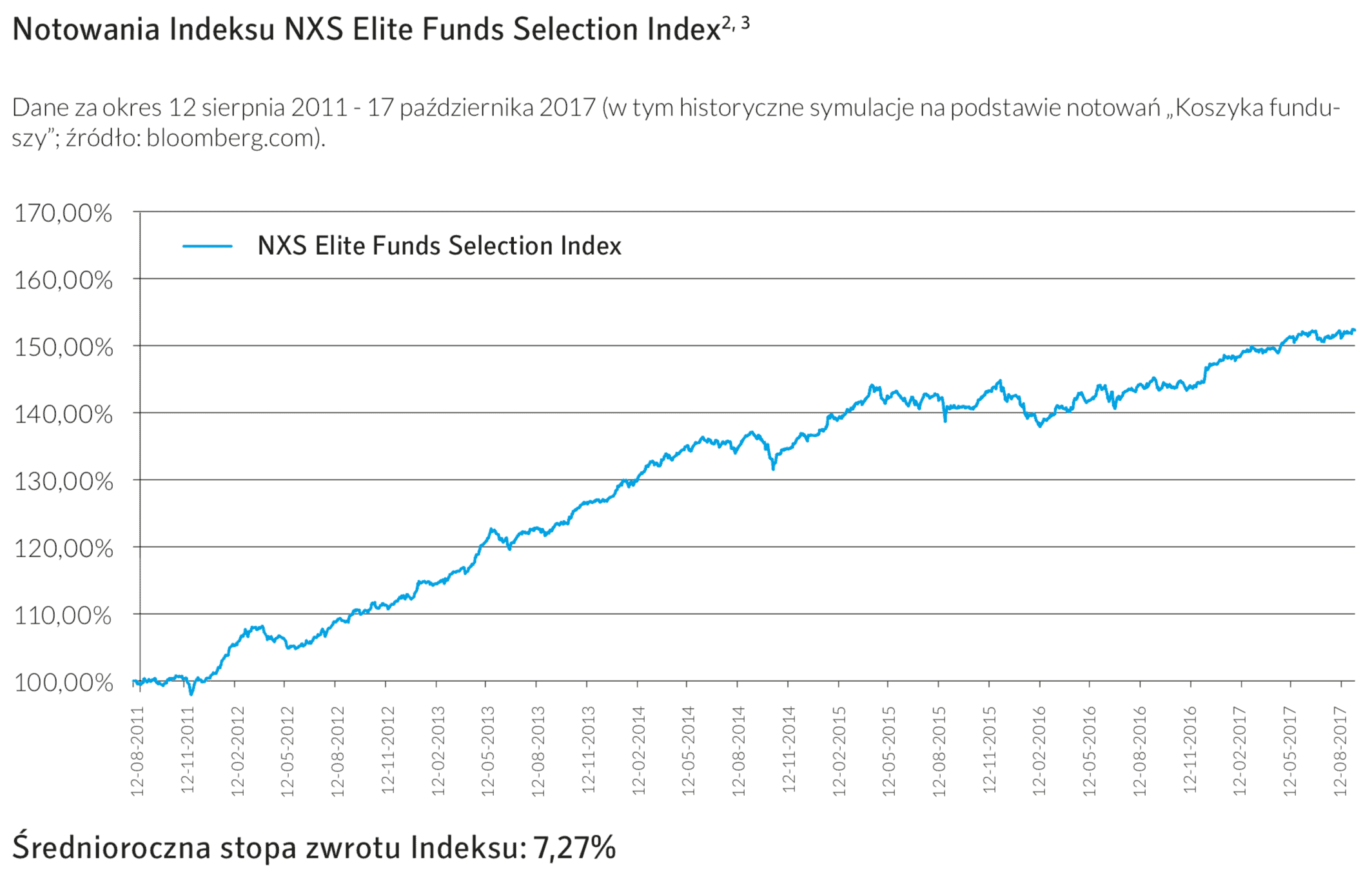

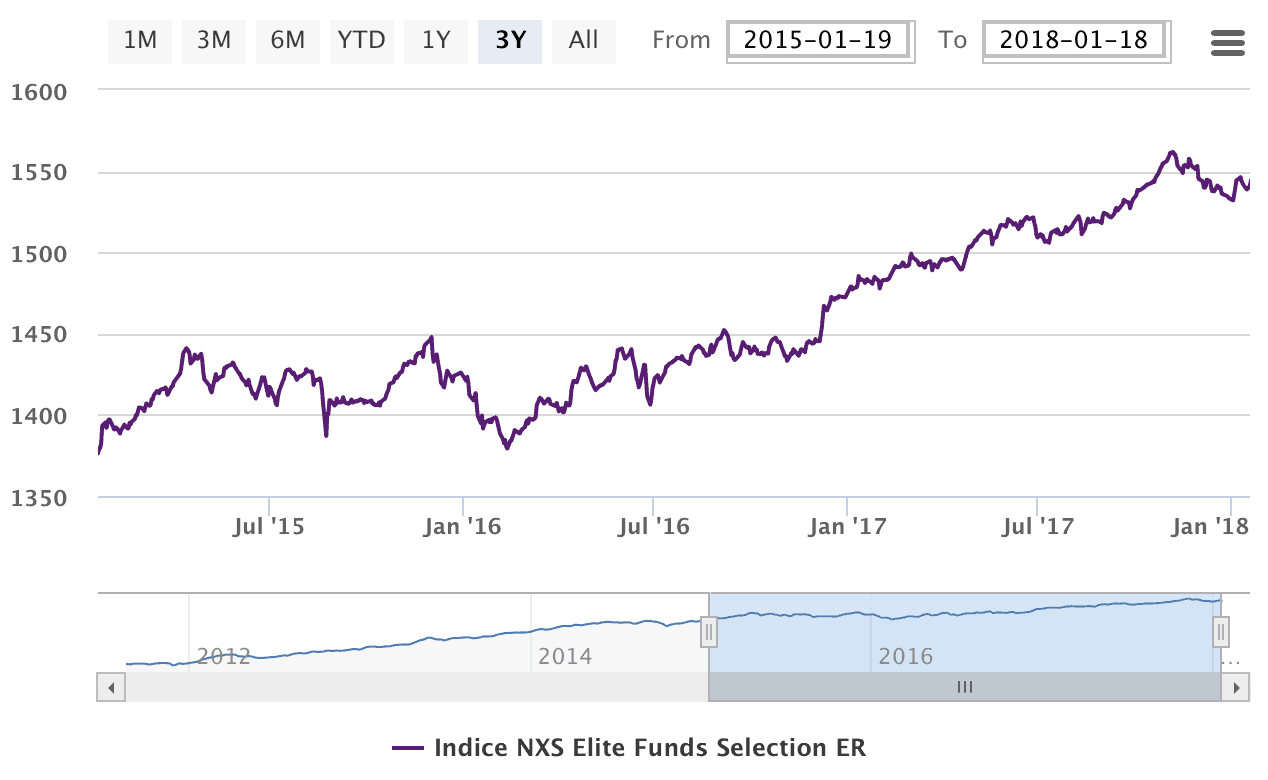

No to skoro już wiemy, na czym stoimy, to pora przejść do omówienia instrumentu finansowego, który jest przedmiotem „zakładu z rynkiem” i stanowi rdzeń lokaty strukturyzowanej. W przypadku Elite Funds jest nim indeks NXS Elite Funds Selection Index (symbol: NXSREFS) odzwierciedlający notowania siedmiu różnych funduszy inwestycyjnych.

Jeśli nic Wam nie mówi ta nazwa, to się nie martwcie. Mi też nic nie mówi. Niewiele mi też mówią nazwy wchodzących w jego skład funduszy inwestycyjnych. Czasami mam wrażenie, że instrumenty do lokat strukturyzowanych dobierane są dosyć losowo – po prostu siedzi sobie analityk i szuka opcji na takie instrumenty finansowe, których notowania w ciągu ostatnich kilku lat raczej pięły się do góry i które dobrze będą wyglądały w prezentacjach produktowych dla klientów. 😉

Pamiętajcie, że bank tak czy siak zarobi na lokacie strukturyzowanej – bez względu na to, czy wypracuje ona zysk dla nas czy nie. Mówiąc wprost – niespecjalnie musi zależeć mu na tym, aby był to produkt, który cokolwiek zarobi. Analogia do rzutu monetą z początku artykułu jest tu jak najbardziej zasadna. To o co może się jednak zatroszczyć bank, to żeby sprzedażowo tego typu produkt dawał wyobrażenie wysokich stóp zwrotu.

Dla jasności: nie zakładam tu złej woli banków. Po prostu sytuacji na rynkach finansowych nie da się przewidzieć. Wygrywają ci, którzy podejmują ryzyko, potrafią się zabezpieczyć chroniąc kapitał oraz otwierają sobie szansę na zyski, które mogą, ale nie muszą się pojawić.

Warto zauważyć, że indeksy światowych rynków rosną już od 8 lat i istnieje dosyć duże ryzyko, że w końcu nastąpi ich załamanie. Perspektywa wkładania pieniędzy na kolejne 3 lata w lokatę strukturyzowaną w dużej mierze opartą na funduszach inwestujących sporą część środków w akcje oraz papiery wartościowe o charakterze spekulacyjnym, zakrawa mimo wszystko na dosyć duży optymizm.

W swoich materiałach Idea Bank pokazuje wykres indeksu z sześciu ostatnich lat i komunikuje, że średnioroczna stopa zwrotu wyniosła w tym okresie 7,27%.

Tu znowu mamy do czynienia z pewną manipulacją. Jeśli weźmiemy bowiem po uwagę okres tylko ostatnich trzech lat (czyli porównywalny do czasu trwania Elite Funds), to pomimo dobrej koniunktury światowej temu indeksowi udało się wykręcić „zaledwie” 12,0% stopę zwrotu w okresie od 19 stycznia 2015 r. do 18 stycznia 2018 r. Oznacza to średnioroczną stopę zwrotu na poziomie zaledwie 4% (moje obliczenia dalej we wpisie).

Tu warto wspomnieć o współczynniku partycypacji. To kolejny ważny parametr lokat strukturyzowanych, który mówi o tym, jaki będzie nasz udział w zysku wypracowanym przez instrument bazowy (indeks). W przypadku Elite Funds współczynnik partycypacji wynosi 100%, co oznacza, że np. 4% wzrostu indeksu średniorocznie przełoży się wprost na 4% zwrotu z naszej struktury. Gdyby współczynnik partycypacji wynosił np. 80%, to klient otrzymywałby 3,2% przy wzroście wartości indeksu o 4%.

Wypłata w ratach… komplikująca analizę

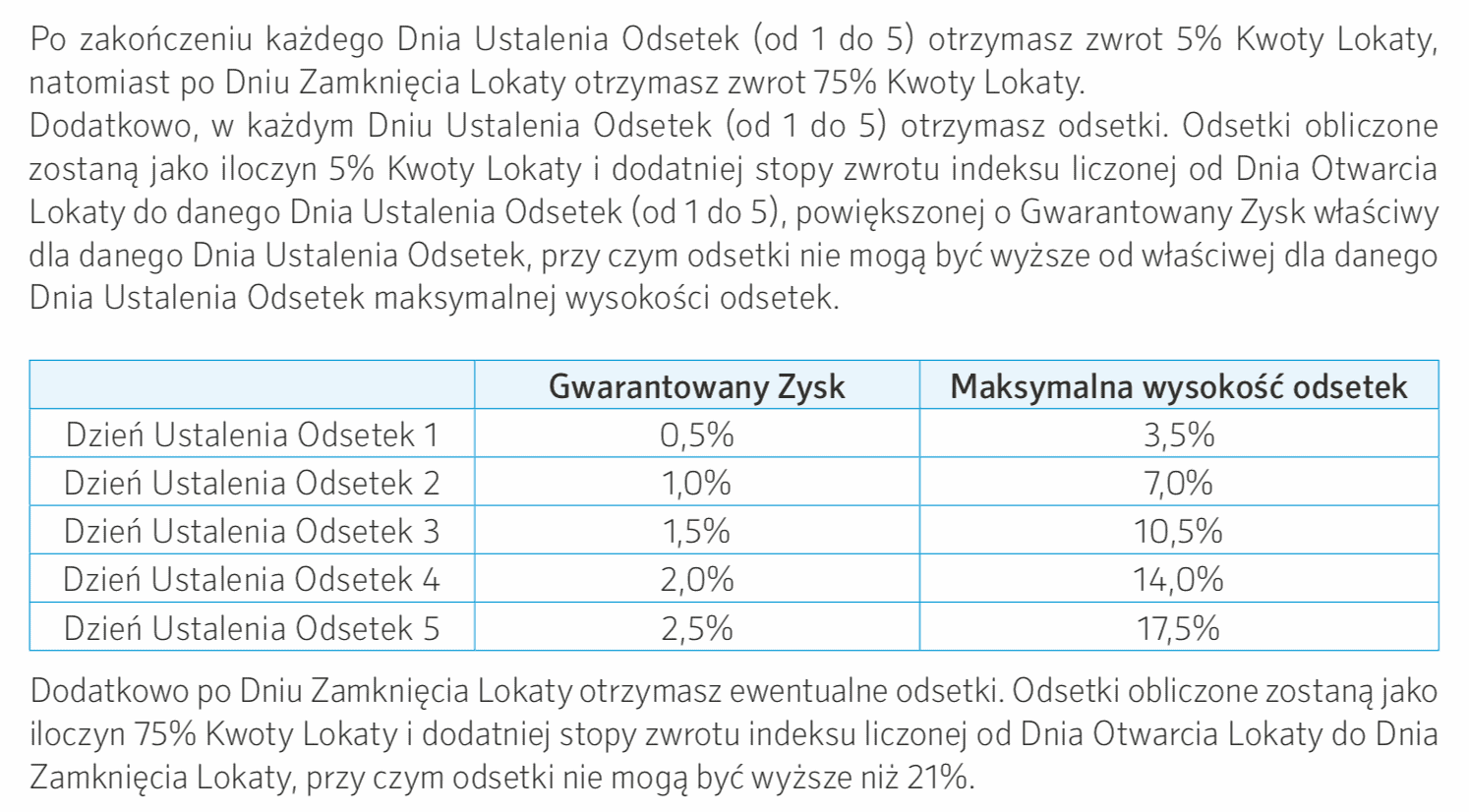

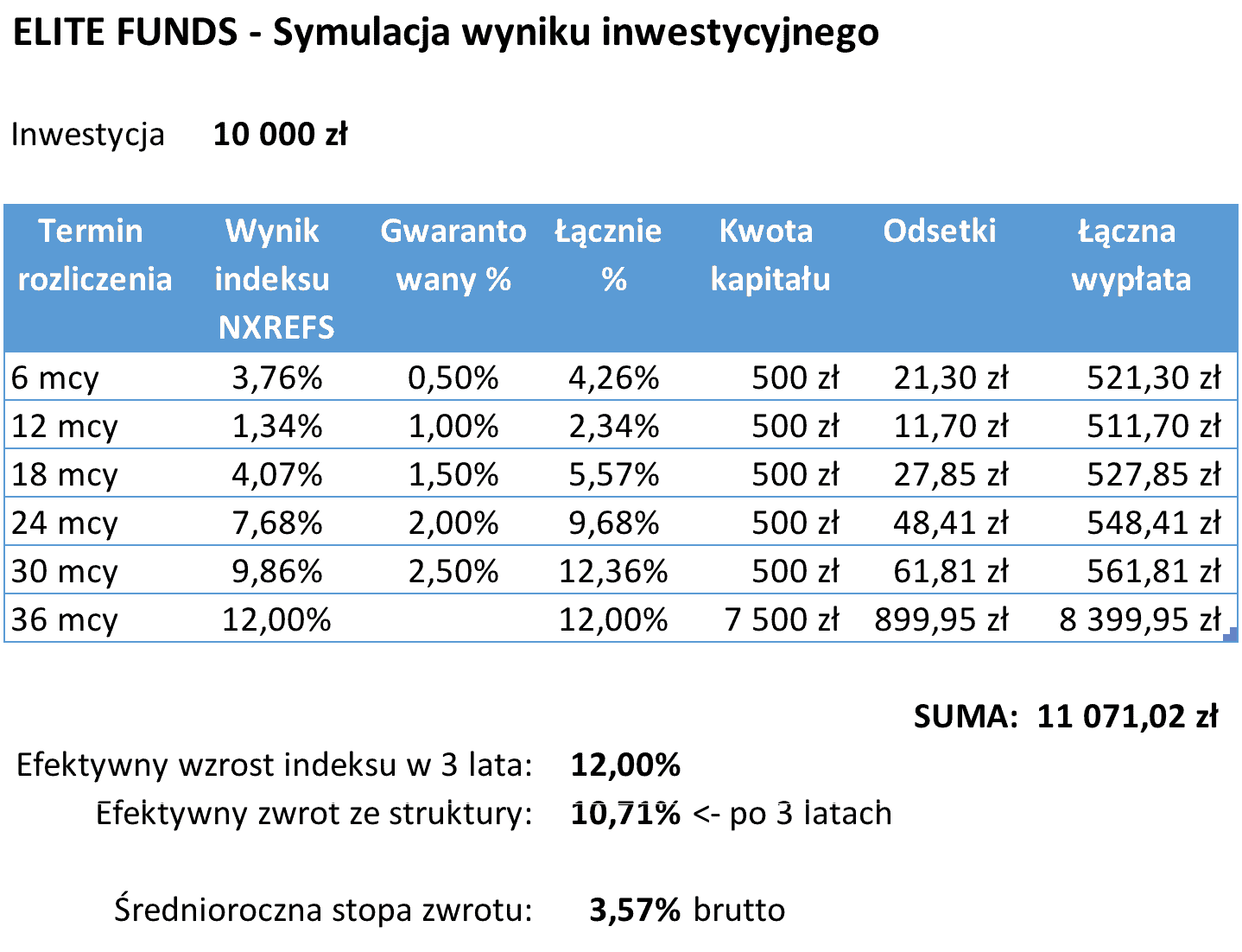

Kolejną sprawą, której trzeba się przyjrzeć, jest scenariusz wypłaty środków z naszej lokaty strukturyzowanej. W przypadku Elite Funds jest on dosyć skomplikowany. Bank zdecydował się bowiem sukcesywnie wypłacać klientom kapitał początkowy w sześciu ratach co pół roku. Dokładny scenariusz tych wypłat przedstawiony jest w broszurze informacyjnej.

Brzmi skomplikowanie? Jeśli tak, to znaczy, że nie powinniście wchodzić w lokaty strukturyzowane. Z uporem maniaka będę powtarzał, że powinniśmy korzystać tylko z tych form inwestowania, które jako tako rozumiemy.

Mówiąc w dużym skrócie bank co pół roku chce nam wypłacać po 5% kwoty wpłaconego kapitału wraz z wypracowanymi przez ten okres odsetkami i doliczając do tej kwoty gwarantowany zysk wynoszący 0,5% za każde pół roku (1% w skali roku). Oczywiście gwarancja zysku dotyczy tylko łącznie 25% wpłaconego kapitału. Resztę zysku musi wypracować inwestycja. Jeśli okaże się, że jest ona od początku do końca na minusie (najczarniejszy scenariusz) to z wpłaconych na lokatę 10 000 zł otrzymamy po trzech latach łącznie 10 037,50 zł brutto i zysk w postaci 37,50 zł będzie jeszcze obłożony podatkiem od zysków kapitałowych. Tak „fenomenalny” zarobek oznacza zwrot z całego zainwestowanego kapitału na poziomie 0,38% w całym okresie inwestycji (3 lata), czyli inaczej mówiąc ok. 0,13% rocznie. Słabo, co?

Więcej podpowiedzi w książce „Finansowy ninja”

Jeśli podoba Ci się styl moich podpowiedzi i analiz produktów finansowych, a jakimś cudem nie czytałeś jeszcze mojej książki „Finansowy ninja”, to zdecydowanie zachęcam do jej zakupu lub wypożyczenia z biblioteki.

Jeśli podoba Ci się styl moich podpowiedzi i analiz produktów finansowych, a jakimś cudem nie czytałeś jeszcze mojej książki „Finansowy ninja”, to zdecydowanie zachęcam do jej zakupu lub wypożyczenia z biblioteki.

To 544 strony skondensowanej i praktycznej wiedzy o różnych aspektach finansów osobistych: oszczędzaniu, zarabianiu, negocjowaniu, optymalizacji podatkowej oraz podstawach inwestowania. To także praktyczny przewodnik pomagający skutecznie mierzyć się z podstępami branży finansowej oraz drogowskaz na drodze porządkowania swoich finansów – także pod kątem odkładania na przyszłość.

No to w końcu ile zarobię na strukturze Elite Funds?

Zamieńmy się jednak na chwilę w optymistów. Załóżmy, że bazowy indeks lokaty strukturyzowanej będzie rósł jak na drożdżach i już w pierwszych 6 miesiącach wzrośnie o 5%. Niby współczynnik naszej partycypacji wynosi 100%, ale niestety Idea Bank wprowadził ograniczenie w wysokości naszych zarobków. Maksymalna wielkość odsetek, jakie nam wypłaci, to zaledwie 3,5%. Co więcej w całym 3-letnim okresie subskrypcji struktury nasz maksymalny zysk ograniczony jest do 21%, co oznacza, że nie zarobimy więcej niż 7% średniorocznie nawet, jeśli indeks wzrośnie w tym czasie o 50%. Taka jest cena korzystania ze złożonych instrumentów opartych na opcjach. Bank obstawia tylko takie zakłady na rynku, które wydają się dawać mu szansę na wygraną i jednocześnie sam chce zarobić.

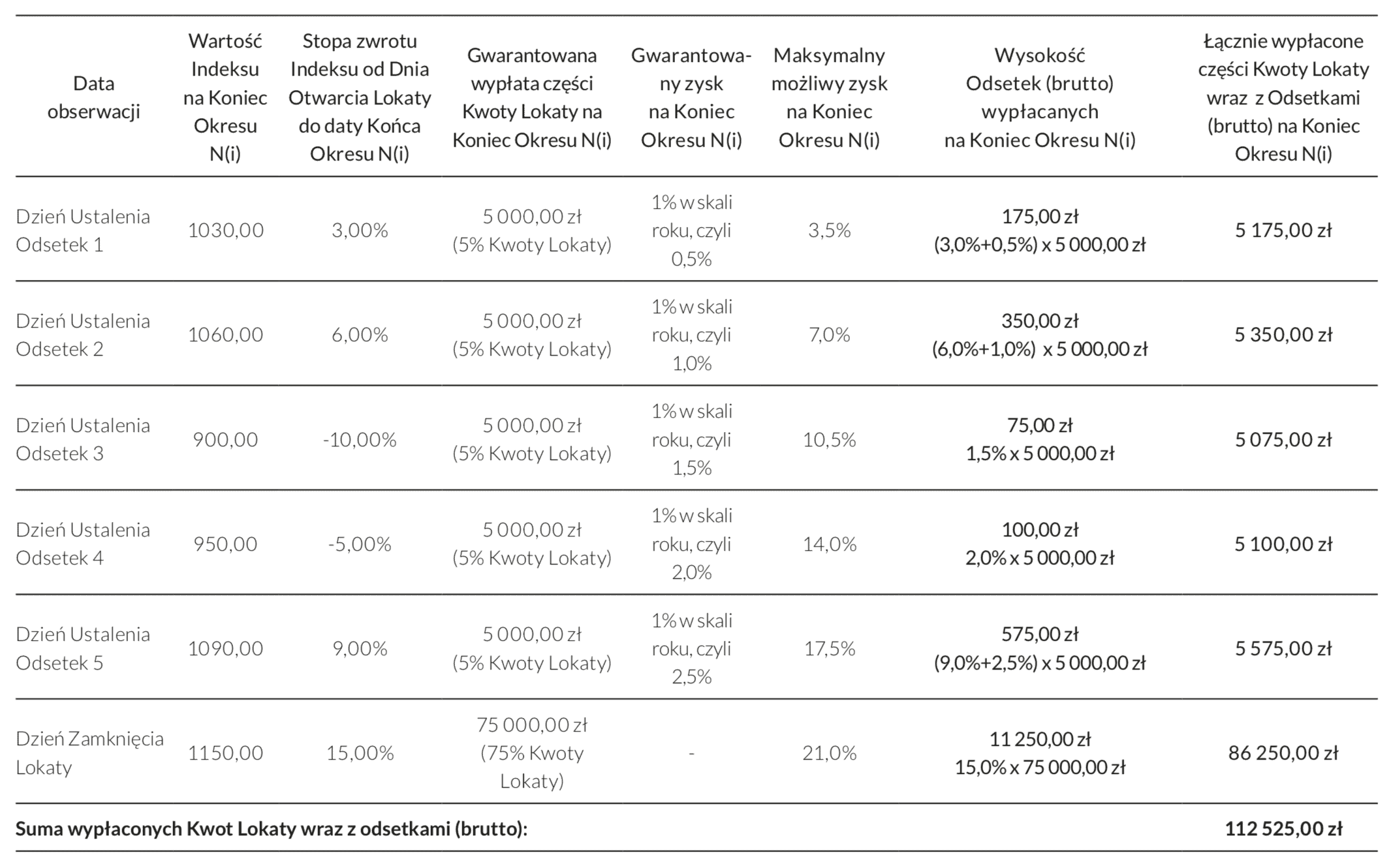

Pewnie ciśnie Wam się na usta pytanie: „no to w końcu ile można tak realnie zarobić na tym produkcie?”. W prezentacji struktury Elite Funds znaleźć można symulację kilku scenariuszy inwestycji dla 100 000 zł (prawdopodobnie dopiero przy takiej kwocie wypracowywane zyski przestają wyglądać żenująco): pesymistyczny, średni (neutralny) i optymistyczny. Pesymistyczny już Wam przedstawiłem. W optymistyczny nieszczególnie wierzę. Zajmijmy się zatem tym średnim, ale w nieco inny sposób niż zrobił to bank. Oto symulacja banku:

Ja nigdy nie wierzę w tego typu wyliczenia bankowe i okrągłe procenty wpisywane przez analityków banku pracujących na zlecenie działów sprzedaży. Wolę przeprowadzić swoje własne wyliczenia.

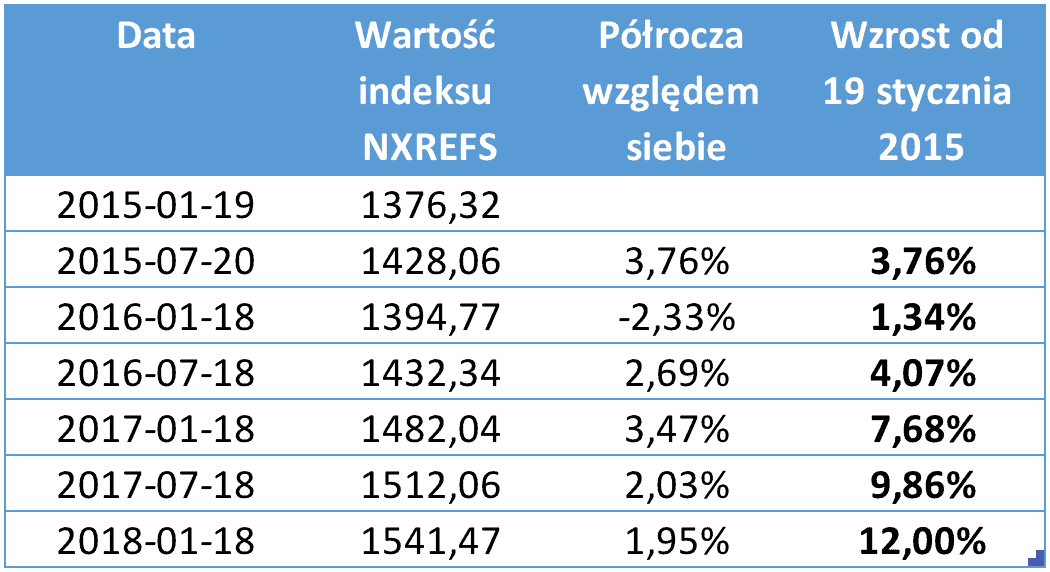

Najpierw sięgam do historycznych danych dotyczących notowań indeksu NXS Elite Funds Selection ER Index (symbol: NXSREFS) – znajdziecie je na tej stronie.

Tam z dokładnością co do dnia sprawdzam wartość indeksu w konkretnych datach – aż do trzech lat wstecz. W ten sposób otrzymuję dane, które posłużą mi do moich własnych wyliczeń.

Oczywiście dane historyczne nie mówią nam nic o tym, jak będzie się kształtowała przyszłość. Niemniej jednak pozwalają łatwo weryfikować tzw. „neutralne” scenariusze bankowców.

W sumie nie rozumiem dlaczego bank nie udostępni wśród wielu dokumentów gotowego arkusza kalkulacyjnego, który mógłby pomagać klientom w przeprowadzaniu własnych symulacji i pomagać w wyliczeniu efektywnej stopy zwrotu z inwestycji – w zależności od kwoty, którą chcą ulokować w takiej strukturze. Zawsze sam muszę przygotowywać sobie takie kalkulacje. 😉

Podstawiając historyczne wyniki do mojej tabelki wizualizującej scenariusz wypłat z Elite Funds, otrzymuję takie dane:

Częściowe wypłaty środków co pół roku powodują, że spada efektywna stopa zwrotu z całej inwestycji. Pomimo, że w symulacji indeks doczołgał się do 12% w ciągu trzech lat, to zarobiłbym niecałe 11% brutto, czyli zaledwie 3,57% średniorocznie.

Co gorsza, mówiąc zupełnie szczerze, subiektywnie uważam za mało prawdopodobne powtórzenie dotychczasowych wyników indeksu NXSREFS w kolejnych trzech latach. Raczej spodziewam się, że wynik inwestycji będzie gorszy.

Z drugiej strony w perspektywie trzech lat jak najbardziej spodziewam się wzrostu stóp procentowych w Polsce, a co za tym idzie, także stopniowego wzrostu oprocentowania depozytów. Skoro dzisiaj mogę mieć lokatę bankową na 3,00% rocznie bez żadnego ryzyka, to premia w postaci dodatkowego 0,6 pp. rocznie nie wydaje mi się szczególnie atrakcyjna – zwłaszcza przy zablokowaniu pieniędzy na kolejne 3 lata (oraz kolejne nieoprocentowane 3 tygodnie oczekiwania na zwrot środków na moje konto).

Oczywiście muszę zwrócić uwagę na to, że całkowitą stopę zwrotu można nieco podkręcić. Jeśli wypłacane co pół roku środki umieszczać będziemy na zwykłych lokatach bankowych, to te „zwolnione” wcześniej 25% kapitału także wypracuje nam jakieś odsetki i podniesie całkowitą stopę zwrotu.

Dla jasności: nie trzeba się ze mną zgadzać. Wszystko to piszę wyłącznie po to, aby pokazać Wam mój tok rozumowania wierząc, że wiedza ta będzie dla Was przydatna. Ostatecznie każdy jednak sam musi sobie odpowiedzieć na pytanie, czy gotowy jest zaakceptować ryzyko utraty zarobku z tradycyjnej lokaty bankowej po to, aby być może zarobić więcej na lokacie strukturyzowanej.

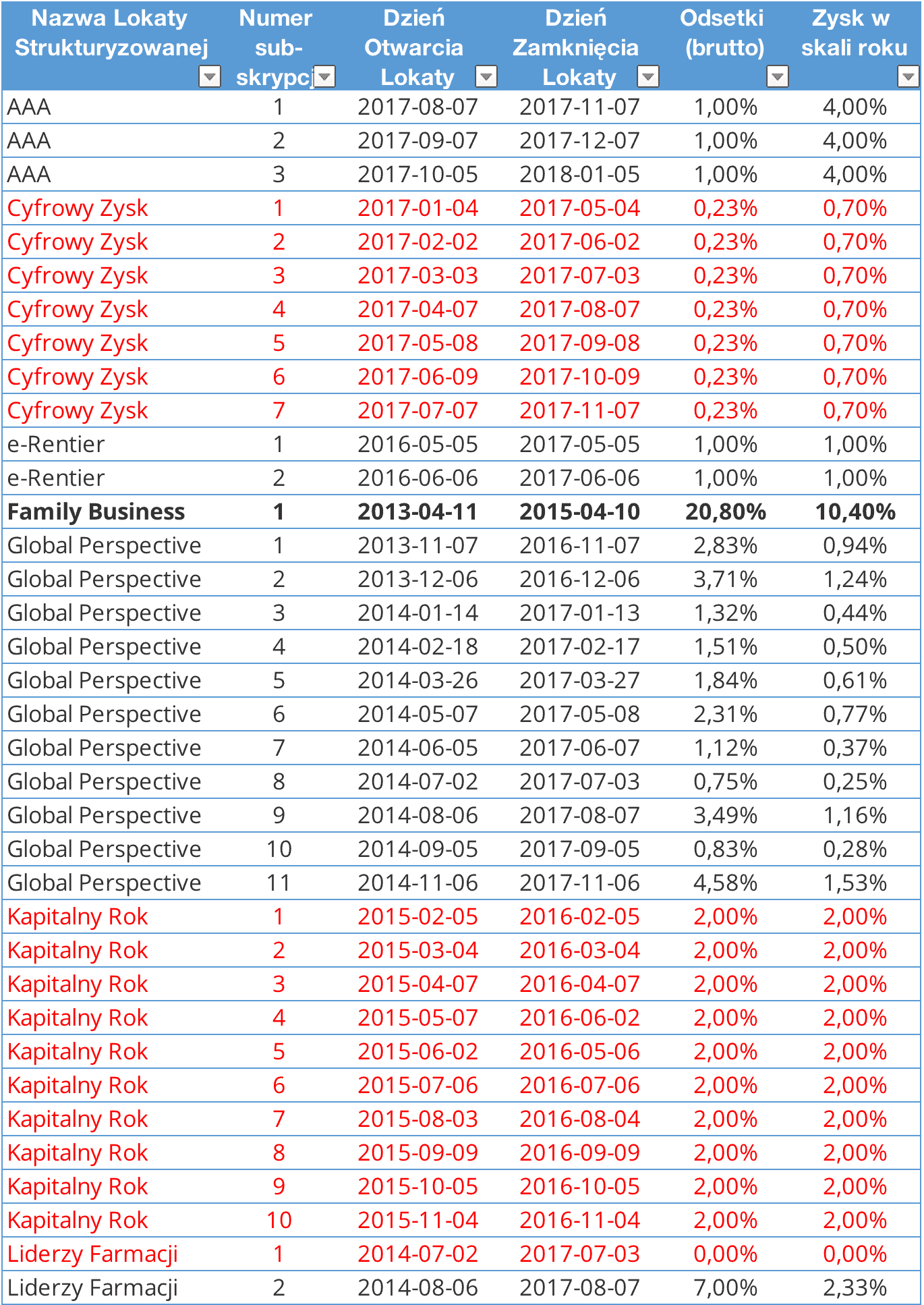

Prawdziwe wyniki lokat strukturyzowanych Idea Banku

Czy to co napisałem powyżej oznacza, że odradzam produkty strukturyzowane? Niekoniecznie. Jest to wbrew pozorom bezpieczny produkt inwestycyjny chroniący nasz kapitał (o ile tylko bank gwarantuje wypłatę wpłaconego kapitału) i dający jednocześnie szansę na wyższy zarobek – o ile tylko gotowi jesteśmy zaufać bankowi, że przy rzutach monetą osiąga dobrą średnią wygrywającego wyniku (ci, którzy wiedzą jak działa rachunek prawdopodobieństwa, pewnie teraz się uśmiechają pod nosem).

Czytając komunikaty banku można odnieść wrażenie, że w zasadzie prawie wszystkie ich lokaty strukturyzowane zarabiają. W 2016 r. bank chwalił się takim komunikatem:

„27% – taki zysk w ciągu trzech lat odnieśli posiadacze lokaty strukturyzowanej „Niemieccy Giganci” dostępnej w Idea Banku. Z 32 subskrypcji depozytów strukturyzowanych, jakie Idea Bank przeprowadził w ostatnich trzech latach, aż 31 zakończyło się zyskiem. Depozyty te są nie tylko objęte ochroną BFG, ale też 100-proc. gwarancją zainwestowanego kapitału.”

Nie lubię takich zagrywek marketingowych, w których selektywnie podchodzi się do danych lub manipuluje faktami. Prawda jest taka, że wiele z tych struktur owszem zakończyło się zyskiem, ale minimalnym – niższym niż oferowane w tym czasie przez ten sam bank zwykłe lokaty bankowe. W tych przypadkach był to zazwyczaj minimalny gwarantowany poziom odsetek, np.

- 0,7% w skali roku tam gdzie bank deklarował, że struktura zarobi „do 4%” – tak było w przypadku wszystkich siedmiu subskrypcji lokaty strukturyzowanej „Cyfrowy Zysk”.

- 2,0% w skali roku, tam gdzie bank deklarował zarobek „do 7%” – tak było w przypadku wszystkich dziesięciu subskrypcji struktury „Kapitalny Rok”.

Naprawdę trudno uznać te wyniki za satysfakcjonujące w zestawieniu z deklaracjami. Tak naprawdę bank wypłacił tylko to co zagwarantował a inwestycja nie przyniosła żadnych zysków.

Jeszcze ciekawiej było przy jedenastu subskrypcjach lokaty strukturyzowanej „Global Perspective”. Tam średnioroczna stopa zwrotu – przy blokowaniu kapitału na 3 lata – wyniosła od 0,25% do „rekordowego” wyniku 1,53%! I to w czasach, gdy giełdy światowe zaliczyły maraton wzrostów.

Z drugiej strony zdarzały się takie lokaty strukturyzowane, które dały rekordowe stopy zwrotu, np. dwuletnia „Family Business” z roczną stopą zwrotu 10,40% oraz kilka edycji „Niemieckich Gigantów”, gdzie klienci zarobili 9,00% rocznie.

Aby pomóc ocenić szanse w zderzeniu ze strukturami, pokusiłem się o przygotowanie szczegółowej tabeli z wynikami wszystkich zakończonych lokat strukturyzowanych Idea Banku. Skorzystałem w tym celu z tej oficjalnej strony a samo zestawienie jest aktualne na dzień 25 stycznia 2018 r. Wystarczy na nim kliknąć, aby je powiększyć, lub ściągnąć źródłowy arkusz, który udostępniłem poniżej.

Jak wygląda zatem prawdziwa skuteczność Idea Banku w rzucaniu monetą?

- Bank zakończył łącznie 74 lokaty strukturyzowane w okresie od 2013 do 2017 r.

- 38% struktur zakończyło się zerowym wynikiem inwestycyjnym (liczbowo 28). Zaliczam tu również te, które wypłaciły minimalne gwarantowane oprocentowanie, ale nic ponadto. Wynik ten jest daleki od cytowanego wyżej optymistycznego komunikatu z informacji prasowej banku.

- 62% struktur wypracowało zysk dla inwestorów.

- Zaledwie 38% struktur wypracowało zysk co najmniej 4% rocznie a to właśnie taki subiektywnie uznaję za minimalny akceptowalny w chwili obecnej w przypadku tych produktów.

Reasumując: statystycznie tylko 2 na 5 lokat strukturyzowanych dały zarobić co najmniej 4% w skali roku. Jest to dosyć marny rezultat biorąc pod uwagę, że Idea Bank oferował dotychczas te produkty (od 2013 r.) w silnie sprzyjających warunkach rynkowych, w których ceny akcji w zasadzie nieprzerwanie pięły się do góry.

Możecie również zapoznać się z bieżącymi rezultatami trwających jeszcze struktur Idea Banku – na tej stronie.

Załączniki do artykułu

W tym arkuszu kalkulacyjnym znajdziesz zarówno moją kalkulację opłacalności lokaty strukturyzowanej Elite Funds w oparciu o historyczne wyniki, jak i listę wszystkich zakończonych struktur w Idea Banku.

- Kalkulacja w Microsoft Excel (format XLSX)

- Kalkulacja w Google Docs

UWAGA: W Google Docs wybierz File i Make a copy, aby uzyskać dostęp do własnej kopii arkusza. Możesz też pobrać go w innych formatach (File, Download as…).

Uwaga na produkty spod lady!

Gdy pisałem ten artykuł, to kontaktowałem się z Idea Bankiem w celu doprecyzowania niektórych szczegółów ogólnodostępnej lokaty strukturyzowanej Elite Funds. W odpowiedzi na moją dociekliwość i poszukiwanie wyższych stóp zwrotu przemiła Pani sprzedawczyni zaoferowała mi ”produkt spod lady” – strukturę Elite Funds Go!, której opisu próżno szukać w ogólnodostępnej ofercie banku.

Produkt ten również oparty jest na indeksie NXSREFS, ale tu podobieństwa się kończą. Chociaż bank obiecuje, że „w tej lokacie nie ograniczamy górnego pułapu zysków”, na co zwracałem uwagę przy Elite Funds, to jednak zostawia sobie furtkę do zamknięcia lokaty już pod dwóch latach o ile średnioroczny wzrost indeksu w tym okresie wyniesie co najmniej 4%. Jeśli będzie niższy, to struktura potrwa 4 lata i wskaźnik partycypacji wzrośnie do 200% – co daje szansę na wyższe zyski – przy założeniu, że indeks będzie rósł. Ponadto osoby planujące zerwanie lokaty strukturyzowanej muszą się liczyć z wyższą opłatą administracyjną wynoszącą 9%–11%.

Którą lokatę strukturyzowaną wybrałbym, gdybym miał się na którąś zdecydować? Nie wiem. Pewnie rzuciłbym monetą. 😉

Przypominam o ankiecie!

Na koniec przypominam się z prośbą o wypełnienie ankiety czytelniczej. Wasze głosy dotyczące m.in. moich planów na 2018 r. i kolejne lata zbieram tylko do 31 stycznia.

Kliknij TUTAJ, aby przejść do ANKIETY →

Już teraz dziękuję wszystkim osobom, które wzięły udział w ankiecie – do chwili obecnej spłynęło ponad 2700 odpowiedzi!

Ciekawy jestem Waszych doświadczeń z lokatami strukturyzowanymi. Zarobiliście czy nie? Kiedy, ile i na którym produkcie? Jak oceniacie zasadność korzystania z tego typu produktów? Zachęcam do dyskusji w komentarzach.

A swoją drogą zobaczcie – aktualnie można mieć 2,7% w skali roku do 200.000 zł na zwykłym koncie oszczędnościowym w Banku Millennium i jeszcze do tego zgarnąć jednorazową premię w wysokości 150 zł za założenie konta. Lepszy duży wróbel w garści czy gołąb na dachu? Na szczęście jedno nie wyklucza drugiego. Ja lubię, gdy pieniądze bezpiecznie zarabiają „grosze” na drobnych lokatach i nie stronię też od inwestycji obarczonych ryzykiem i dających szansę na wyższe stopy stopy zwrotu. Ale nie są to lokaty strukturyzowane.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 87 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Bardzo dobra i kompleksowa analiza.

Struktury mają sens tylko w wtedy, kiedy instrument bazowy jest jeden (a nie koszyk instrumentów), zasady są proste a my w ten sposób otrzymujemy możliwość zainwestowania np. w indeks amerykański, w który normalnie nie możemy zainwestować.

Tego typu wehikuły, jak w tym artykule, nie mają zupełnie sensu.

A najważniejsze jest to, że są to produkty w gruncie rzeczy skomplikowane, więc powinni w nie inwestować zaawansowani inwestorzy, ale Ci wolą już samodzielnie szukać okazji inwestycyjnych. Ot taki paradoks 🙂

Ostatnie zdanie najważniejsze 😉

Świetny artykuł, Michale. Wreszcie będzie mi łatwiej odpowiadać, dlaczego nie chcę lokaty strukturyzowanej, kiedy znów zadzwoni do mnie ktoś z banku.

Ha, to jest w tym wszystkim najgorsze… W idea banku za każdym razem jak kończy mi się lokata to do mnie dzwonią z pytaniem czy nie chcę strukturyzowanej. Nigdy nie zapisują moich preferencji (zawsze odmawiam i proszę o nieproponowanie mi jej w przyszłości) i za każdym razem wyrażają zdziwienie, że wolę pewny ale niski zysk od niepewnego. „Ale przecież nie może pani na tym stracić!”

Heh niby do ugrania 7%, a tyle haczykow i tyle rzeczy trzeba wziasc pod uwage. Chyba szkoda czasu, bo wynik i tak zalezy od szczescia (przy takiej ilosci czynnikow). Juz lepiej rzucic moneta i kupic jakiegos bitcoina czy inne krypto za 10% swojego kapitalu, a reszte rzucic na zwykla lokate.

Wziąć pod uwagę ^^ bez tego s ^^

Dzięki za analizę.

Teraz już jest jasne, dlaczego Idea na początku roku zaoferowała tak atrakcyjne lokaty, których koniec przypada na 31 stycznia 2018r. Właśnie odbywa się grillowanie tych mniej świadomych ciułaczy.

Naganiacz, który dzwonił do mnie wczoraj roztaczał wizję średniorocznych zysków na poziomie 8% w skali roku i był bardzo zdeterminowany aby mnie przekonać 🙂

Od mniej więcej 2005 roku podobnych rozmów miałem kilka i reguła jest taka, że jak jest gruba akcja (czytaj: dzwonią do wszystkich którzy mają chociaż kawałek grosza) to najczęściej odbywa się to w momencie przegrzania rynków.

Kiedy zrobiłem sobie symujację wejścia w momencie składania propozycji, w szczególności Global Return pod koniec 2010r, to po 2-3 latach byłbym jakieś 20% pod kreską. Zresztą spójrzcie na tej wykres:

https://www.bankier.pl/fundusze/notowania/NOB07

Widzicie szczyty? Czy zauważacie pewną prawidłowość? 😉

Pozwolę sobie uzupełnić informacje dotyczące Global Return wciskanego przez Noble (ta sama stajnia co Idea):

* ofertę wejścia składano mi na początku grudnia 2010r przy kursie około 133zł

* NIE BYŁO SZANSY na zarobek przez kolejne 7 lat bo dopiero dzisiejsze szczyty przebijają ten kurs: 135zł

* przez te 7 lat zarobek wynosi 2% brutto, zarobek roczny netto: 0.2% (odejmując tylko podatek, a przecież są jesczcze opłaty manipulacyjne pobierane przez fundusz)

Może warto zacząć grać na spadki 🙂

W ekonomii jest takie pojęcie, zresztą szeroko znane: nie ma czegoś takiego jak darmowy lunch. To jest złota zasada, którą staram się kierować przy inwestowaniu.

Każda inwestycja ma jakieś wyważenie trzech jej wad:

– niskiej stopy zysku

– ryzyka – czyli zmienności wartości tej inwestycji, włącznie z szansą, że zysku nie będzie w ogóle, lub że nawet stracimy zainwestowany kapitał

– konieczności poniesienia wysiłku, żeby ją założyć.

Inwestycje w nieruchomości mają generalnie tę trzecią wadę. Lokaty bankowe mają pierwszą wadę. Inwestycje w giełdę mają drugą – ryzyko. Nie ma takiej, która nie miałaby żadnej z tych trzech wad.

Jak to się ma do lokat strukturyzowanych? Banki, żeby dostarczyć nam odsetek, lub inaczej nazwanych zysków, muszą same inwestować i (co też jest formą inwestycji) udzielać kredytów. Wszystkie banki mają dostęp do bardzo podobnych aktywów na rynku międzybankowym. Duża konkurencja i płynność na rynku hurtowym powoduje, że jakiekolwiek okazje do „zysków nadzwyczajnych” są zaraz likwidowane.

Z tego powodu to, co banki mogą zaoferować klientom różni się jedynie nieznacznie. Faktyczne różnice mogą wynikać np. stąd że jakiś bank jest w całości internetowy i może dzięki temu utrzymywać mniejsze koszty i mniejsze marże. Jednak takie różnice nie będą większe niż dziesiąte części procenta.

Z tego powodu, jak widzę inwestycję, która obiecuje łącznie nadzwyczajny zysk, bezpieczeństwo i jest łatwo dostępna (czyli jej założenie nie wymaga więcej niż dowolnej innej lokaty), to zwyczajnie w to nie wierzę. Mogę szukać, gdzie jest haczyk, ale to trochę strata czasu. Haczyk będzie ZAWSZE.

Czy to znaczy, że nie ma sensu porównywać? Nie do końca. Są na rynku oferty otwarcie złodziejskie, które oferują warunki dużo gorsze niż reszta. Ale na pewno nie ma na rynku produktów inwestycyjnych znacznie lepszych niż większość. Każdy z nich będzie albo mało zyskowny, albo ryzykowny, albo wymagał dużego wysiłku i czasu.

Innego wyjścia nie ma 🙂

Więc moja strategia jest taka, że na początku odpowiadam sobie na pytanie, jaką kombinacją trzech wymienionych wad jestem zainteresowany. A potem w miarę krótko szukam wśród produktów standardowych.

Z takich, które na razie się sprawdzają, mogę wymienić:

– produkty bezpieczne – obligacje skarbowe

– produkty ryzykowne – ETF-y, a właściwie ich kombinacja (czyli WIG, DAX i S&P500)

– produkty „wysiłkowe”, ale łączące stopę zwrotu i relatywnie niewielkie ryzyko – nieruchomości na wynajem.

Pozdrawiam serdecznie Gospodarza i Czytelników 🙂

Dziękuję Ci za ten wpis. Zwróciłeś uwagę na aspekty, które nie do końca były dla mnie jasne. Sama nie potrafiłam też wykonać wiarygodnej kalkulacji potencjalnych zysków, dlatego ciężko było mi podjąć decyzję. Szczerze nie sądziłam, że odpowiedź na moje pytanie będzie kosztowało Cię tyle pracy – jesteś niezwykle rzetelnym źródłem informacji o rozsądnym lokowaniu oszczędności 🙂 Pozdrawiam serdecznie!!

Wczoraj dostałem telefon z Idei z tą samą propozycją. 7% pojawiło się milion razy. Tak samo jak – nic Pan nie traci, co szkodzi spróbować. Ani słówka o sposobach wypłat, opłatach za rezygnację, wariantach realistycznych (trudno się dziwić sprzedawcom). Argumenty jak przywołane przez Michała ze stron oficjalnych – „nasz bank jest w czołówce struktur, nasze lokaty osiągają zyski, popatrz na Niemieckich Gigantów”. Dzięki za rozłożenie tego na łopatki – opłacało się tu iść drogą „Nie rozumiesz dobrze produktu, nie inwestuj”.

Świetna analiza. Wszystko super wytłumaczone. Po jej przeczytaniu w życiu na taki produkt bym się nie zdecydował – trochę jakby bank wychodził z założenia, że chce mną mocno manipulować od samego początku…

Dzięki za tą analizę Michał. Sam przeprowadziłem podobną na własne potrzeby około pół roku temu i doszedłem do podobnych wniosków – premia za ryzyko zdecydowanie za słaba. Ciekaw byłem czy dobrze wyliczyłem stopę zwrotu biorąc pod uwagę częściowe wcześniejsze wypłaty – liczyliśmy tak samo, więc widzę że nie popełniłem błędu 😉

Hej Michał!

Super, że poruszyłeś ten temat. Od siebie mogę dodać tylko, że ja z lokaty strukturyzowanej w Idea Banku byłem bardzo zadowolony. 9% w rok, a na drugiej 14% po 2 latach, gdyż w pierwszym roku nie spełnianiała warunków – ale to wyszło na dobre 🙂

Pozdrawiam

Ja niestety dałam się „złapać” na Niemieckich Gigantów i moje pieniążki przeleżały u nich trzy lata nie przynosząc żadnych zysków 🙁 Dlatego powiedziałam że już nigdy więcej 🙂

Powiedzcie mi prosze, czy

https://www.bankmillennium.pl/klienci-indywidualni/inwestycje/produkty-oszczednosciowe/program-inwestycyjny-przyszlosc-plus

tez jest forma lokaty strukturyzowanej?

Czy ktos uzywa tego programu?

Andrzej

Bardziej przypomina to sławne polisolokaty, chociaż tutaj oczywiście bez ubezbieczenia, w których zobowiązujesz się do miesięcznych wpłat w określonej wysokości.

Andrzeju,

Toż to zwykłe inwestowanie przez SFIO, skierowana specjalnie do klientów banku Millenium. Oferta nie powala na kolana, różnica między tym programem a inwestycją w te same fundusze poza tym programem wydaje się być kosmetyczna, chodzi głównie o opłaty manipulacyjne JU kat. B. Poza tym wybór subfunduszy jest po prostu słaby.

Dziekuje Ci za odpowiedz, szukam czegos, w miare bezpiecznego i dlugoterminowego – przyszlosc, jak na razie 6.5 latka 🙂

Chyba na poczatek zaczne od standardowego konta oszczednosciowego, pozniej cos moze innego.

pozdr.

Andrzeju,

jeżeli szukasz czegoś „w miarę bezpiecznego”, to raczej powyższe się do tego nie zalicza- nie wczytywałem się w karty wszystkich funduszy, ale jeśli najbezpieczniejszy zajmuje się obligacjami korporacyjnymi, to cóż… poza tym do tanich one nie należą (chodzi o opłatę za zarządzanie). Jeśli nie masz IKE lub nie wpłacasz całego limitu, możesz je tego wykorzystać- za kilkanaście lat dokonasz po prostu częściowego zwrotu. Jeśli będzie to IKE w TFI- szukaj najtańszego, różnice w wynikach konkurencji są dosyć mocno przypadkowe.

PS Ale najpierw pomyśl o sobie!!

Michał,

jakim programem graficznym wycinasz fragment obrazka/zdjecia, że ma takie jakby postrzępione brzegi (imitacja przedartej kartki papieru)?

Pozdrawiam

Hej Aleksandro,

SnagIt firmy TechSmith ma taką funkcję „strzępienia” obrazków. 🙂

Pozdrawiam!

Michale, dzięki za przypomnienie o Snagit.

BTW: Twoje artykuły na blogu są zawsze dopracowane pod względem edytorskim. Dzięki.

Ależ to jest wszystko pięknie wytłumaczone! Jestem osobą inteligentną, wykształconą, mówię w kilku obcych językach, ale jak czytam te oferty produktów bankowych, to większości nie rozumiem. Nie wątpię, że jest to celowo tak napisane, by przeciętny zjadacz chleba nie rozumiał zbyt dużo i by związku z tym postępował tak, jak chce bank. Te opisy bankowe sytuuję gdzieś w pobliżu prawniczego bełkotu i recept wypisanych tak, że nawet farmaceuta nie odczyta.

To wspaniale, że istnieje taki blog jak Twój i że piszesz takie teksty. Dostarczasz ludziom wiedzy i narzędzi, by podejmowali bardziej świadome decyzje, a w spotkaniu z bankiem czy inną instytucją finansową nie byli już tacy bezradni.

PS. Wypełniłam ankietę i wpisałam w niej, że nie komentuję postów. Więc to już nieaktualne 🙂

Cześć,

Świetny merytoryczny artykuł. Osobiście nie wierzę w opcje, których premia jest pokrywana z odsetek z obligacji. Banki chcą sprzedać co się tylko da, żeby zarobić.

Za to gościom od reklamy płacą chyba majątek! Ta reklama jest świetna. Odpowiednia wielkości i kolor czcionki, duża ilość niewidocznych gwiazdek. Majstersztyk. Łatwo się na to nabrać.

Pozdrawiam,

Kasia

Michal czy pokusisz sie kiedys o analize bardzo ryzkownych form inwestowania jak rynek kryptowalut, tudziez inwestowania w male rynki inwestycyjne jak ”New Connect” gdzie nie dosc,ze mamy duze ryzko jesli chodzi o przyszlosc takiej inwestycji to musimy sie takze liczyc z trudnym uplynnieniem inwestycji. Nie wiem czy to relane, nikt chyba jeszcze tego nie zrobil,ale moze bys takze sprobowal przeanalizowac rynek walutowy forex lub inwestowanie typu ”day trading”- przepraszam jesli te pomysly sa ”z ksiezyca”,ale jak czytam blogi finasowe to jeszcze NIKT doslownie NIKT nie odwazyl sie ”dotknac” chocby czubkiem palca tych bardzo trudnych form inwestowania….ocierajacych sie o hazard. Sama sie zastanawiam czy to w ogole da sie w jakikolwiek merytoryczny sposob usystematyzowac.Niby jest Analiza Techniczna, trendy rynkowe, itd, ale ciagle procent ”niewiadomego” jest ogromny…..

Bardzo dobry artykuł. Dla mnie wniosek jest jeden : nie brać! Widać im bardziej skomplikowany produkt, im więcej zmiennych tym mniejsze szansa na realny zysk. Czyli lepiej inwestować pieniądze w coś, co jesteśmy w stanie dobrze zrozumieć w mniej niż 10 min. To moje zdanie. I pozostanę przy starych, dobrych, niskooprocentowanych lokatach. Kiedyś zainwestowałem w fundusze Skandii i do dziś żałuję. To jakoś dziwnie brzmi podobnie.

Swietny post!!! Gratuluje! Swietnie rozwinales wszystkie mozliwe szczegoly!

Powiem szczerze zastanawialam sie nad lokata strukturyzowana w Idea Banku jakies 4 miesiace temu ( dodam ze na zwyklych lokatach krotkoterminowych zarabiam rocznie kolo 4 tys zl – tak sobie skaczac po roznych bankach jako nowy klient (tak zazwyczaj najprosciej jest uzyskac najwyzszy % czyli w ostatnich latach jest to 3% max 5%) Fakycznie Potwierdzam Idea bank ma dobre oferty.

Bardzo sie ciesze ze wytlumaczyles dokladnie proces lokaty strukturyzowanej ktorego na milion procent nie otrzymalibysmy w zadnym Banku.

Ja Lokaty Strukturyzowanej nie zabralam z jednej przyczyny a mianowicie wowczas oplata byla moze nie zbyt wysoka ale za to pobierana kazdego miesiaca co oznaczalo dosc duza kwote po 3 latach zaznaczone bylo tam ze OPLATA JEST POBIERANA DLA zespolu finansistow ktorzy graja za nas na gieldzie. Wowczas sama ‚gralam’ wiec nie wiedzialam celu by dawac ten ‚fun’ komus innemu i jeszcze mu za to placic.

Dziekuje Michal za ten Post jak zawsze swietny !!

MM

Ideabank to bank gdzie pracują oszuści. Pracownicy manipulują, używają psychologicznych trików, obiecują rzeczy których nie ma w umówię a dodatkowo dorzucają produkty bardzo kosztowne, które nie są nikomu potrzebne, a które mają generować dodatkowe zyski. Mam nagrane rozmowy telefoniczne w których dyrektor banku w prost przyznaje, że są to produkty stworzone w taki sposób, aby uniknąć płacenia podatku bankowego. Nie chcę mieć nigdy doczynienia z tym pseudo bankiem.

*wprost

Dziękuję za pomocny artykuł. Sama wzięłam kilka lokat strukturyzowanych „na próbę” gdy stopy zwykłych lokat spadały. Zakładałam, że nawet jeśli tylko niektóre przyniosą zysk to będę powyżej zera.

Zdarzyło się, że Bank zadzwonił i zaproponował bezkosztowe rozwiązanie lokaty, która nie przynosiła zysku i założenie nowej, lepszej, z korzystniejszymi warunkami. Lokatę Elite Funds telemarketer proponował mi w niezwykle nachalny sposób, jako produkt dla klientów, którzy nie osiągnęli zysków z poprzednich lokat, jako szansa na „odkucie się”. Widać na niepowodzeniach też potrafią zarabiać 😉

Ty to jednak Michał potrafisz robić „kontent”. Będę odsyłał nachalnych telemarketerów z idea banku (mam u nich rachunek) do Twojego bloga. Ruch na stronie Ci wystrzeli w kosmos (sądząc po tym jak często dzwonią)

Właśnie dziś (2018-01-26) zadzwoniła do mnie babeczka z Idea Bank z propozycją Lokaty Strukturyzowanej AAA

(akcje spółek: Apple, Amazon, Alphabet) – 3mce, 4%, 8 lutego 2018 – 8 maja 2018.

Narazie musze przeczytać artykuł i podejmę decyzję 😉

Ja wtedy założyłem taką, ale to sam sobie wybrałem i zarobiłem tyle co deklarowane, czyli 1% po 3 miesiącach od tego co wpłaciłem.

Dzięki Michale za „rozwalenie” tematu lokat strukturyzowanych na czynniki. Jednak pozostanę przy „wróbelku” ?

Trochę to skomplikowane … Dla zwykłych „zjadaczy chleba” jednak nadal pozostają zwykłe lokaty bankowe. Nie dają dużych zysków, ale mamy pewność, że coś zarobimy 🙂

Mam tylko jedno przemyślenie po tym artykule:

Nie chciałbym być twoim konsultantem bankowym Michałe… 🙂

Świetne opracowanie!

Jeśli ktoś szuka możliwości bezpiecznego (na koncie oszczędnościowym, z gwarancją BFG) lokowania na nieco lepszy % niż obecnie oferują lokaty kwot 50-600 PLN miesięcznie lub dysponuje 7 200 – 14 400 PLN i chce wyśrubować roczne stopy zwrotu, to powinien zainteresować się poniższym produktem. Im więcej mamy dzieci tym lepiej zarabiamy, ale i bez dzieci bije obecne lokaty.

Możemy oszczędzać rok, a potem zdecydować (zależnie od stóp % za rok), czy opłaca nam się kontynuować, czy wypłacamy oszczędności.

Jeśli natomiast od razu dysponujemy docelową kwotą oszczędności, to lokujemy ją sobie w taki sposób, który pozwoli nam co miesiąc wypłacić kwotę potrzebną do zasilenia Nest Rodzinne Oszczędności.

Mój osobisty przykład: posiadam kilka kont 1-2-3 w BZ WBK (już niedostępne w ofercie), które dla salda konta 2000,01-3000,00 PLN są oprocentowane na 3% (ale trzeba spełniać warunek przelewu na nie co miesiąc, aby nie zapłacić 20 PLN za prowadzenie konta!). Stamtąd systematycznie przelewałem od stycznia do grudnia 2017 roku po 600 PLN na Nest Rodzinne Oszczędności (oprocentowane na 1,2%), dzięki czemu na koniec roku otrzymałem 216 PLN nieopodatkowanej premii. Tym sposobem można było ulokować 7 200 PLN na niezłym oprocentowaniu, a wcale nie wymagało to dużo zachodu, bo w BZ WBK można sobie za darmo zaimportować zlecenie 12 przelewów na cały rok z odpowiednio przygotowanego pliku tekstowego który generuje się przy pomocy Excela, więc wszystko działo się w zasadzie automatycznie :).

https://livesmarter.pl/rusza-nest-bank-premia-do-30-procent-i-4-procent-na-lokacie/

Michał,

dzięki za tak obszerny artykuł. Struktury zawsze wydawały mi się skomplikowane i nie zamierzam w to wchodzić, ale pokazałam go partnerowi, który rozważał na taki produkt. Na szczęście póki co został przy standardowych lokatach Idei. Ja również korzystam z tych, które założyć można bez konta.

I również przyłączam się do polecenia Millenium Banku. Mamy tam założone konta ROR w poprzedniej promocji, a ja od stycznia również konto oszczędnościowe na które tuż po wypłacie wpłacam przewidzianą oszczędność. Zaletą ROR u Millenium – nie wiem czy nadal to jest dostępne – jest zwrot pieniędzy za transakcje. Przy robieniu zakupów jedynie kartą i blikiem daje to do 60zł (2x do 30zł) miesięcznie zwrotu. Owszem kwoty te muszą stanowić odpowiednio 3 i 5% wydatków, ale nadal jest to fajny bonus, który może być wyższy od niektórych pokazanych przez Ciebie „zysków” ze struktur. I robiony co miesiąc bez naszego udziału 🙂 A sam bank mimo naszych zgód na marketing wszelkimi drogami nie jest uporczywy w tym temacie (w przeciwieństwie do Pekao SA, które oferowało mi jedynie pożyczki, aż zablokowałam możliwość kontaktu ze mną).

Ja zdecydowaniem sie w zeszłym roku (sierpien/listopad) na lokatę strukturę która była zależna od kursu trzech amerykańskich spółek. Amazon, Alphabet i jeszcze jakaś jedna, nie pamiętam. Obstawiłem bo wiedziałem że w USA trend wzrostowy na rynkach. Lokata trwała 3 miesiące. Po tym jak zarobiłem zanim mi wypłacili co faktycznie trwała do ostatniego dnia. Miła pani zadzwoniła i namawiała na lokatę już liczoną w latach. Odmawiając jej dorzucała tekst ale dlaczego nie przecie pan zarobił, to teraz też może pan zarobić. Także w artykule nie wziąłeś Michał jednego pod uwagę że grozi osobom które sie zdecydowały na lokatę z dodatnim wynikiem, zagrożenie ponownego wejścia w strukturę i straty bo podczas rozmowy nigdy nie wiadomo jaki jest kolejny produkt. Może tym razem z gwarancja 95% kapitału. Pozdrawiam

Hej Michał 😉

Chciałabym abyś przeanalizował lokatę połączoną z funduszem inwestycyjnym jaką oferuje PKO BP (Sumoinwestycja) . Moim zdaniem produkt jest ciekawy, wart przeanalizowania.

Ja założyłam ją w listopadzie 2017, a na stronie banku widzę że weszła w życie od początku stycznia, nie wiem więc czym różni się „moja” edycja od obecnej.

Ja postanowiłam zacząć inwestować w fundusze, lokata jest o tyle ciekawa że nie jest na starcie pobierana opłata za zakup akcji funduszu, co już na starcie pozwala na zaoszczędzenie kilku %.

Moim zdaniem warto ją przeanalizować, ma znacznie mniej haczyków (a może raczej miała? Bo nie znam obecnego regulaminu) niż ta, którą opisałeś.

Mógłbyś i ją prześwietlić? Ciekawa jestem opinii fachowca.

Mi nie podoba się w niej tylko jedno: przez rok nie widzę jej na moim koncie inwestycyjnym. Mam tylko papierowe dokumenty co do ilości zakupionych akcji, ale zysk muszę wyliczyć sobie sama (co jakiś czas kontroluję jak pracuje mój fundusz i jakie są zyski z lokaty) Nie mam problemu z Excelem, dlatego robi to za mnie arkusz 😉 ale mimo wszystko tego mi w niej brakuje. Ja wybrałam fundusz Akcji Plus, mam nadzieję że mnie nie zawiedzie.

Pozdrawiam!

Dzięki za rzetelną analizę!

Michał

Elite Funds Go! opisałem w jednym z odcinków mojego podcastu. Ale przyznam się że po lekturze przesłanych mi dokumentów myślałem, że opłata administracyjna jest pobierana na początku i „stracona”. Nigdzie w dokumentach nie było napisane, że to tylko „kaucja” lub kara którą się płaci w momencie zerwania.

Po przeczytaniu Twojego artykułu śmiem twierdzić że Elite Funds Go! jest lepsze. Opłaty administracyjne możemy zignorować bo zakładamy dotrwanie do końca. Indeks jest ten sam więc szanse te same. Ale tu nie mamy ograniczeń zysku – jest taki jaki wypracuje indeks. Nie ma żadnego skomplikowanego terminarza wypłaty zysków i części kapitału. Jak po dwóch latach nie zarobimy 8% sumarycznie to struktura przedłuża się na 4 i wtedy zysk jest podwojony.

Przyznam się, że się skusiłem na Elite Funds Go (EFG) kwotą minimalną dla celów poznawczo naukowych. Choć nawet super zysk nie wiem czy pokryje mi 45 minut spędzone na telefonie z konsultantem. W Elite Funds (EF) bym nie zainwestował.

Z drugiej strony wkurzające się że 2 tak różne produkty mają niemal identyczną nazwę. Na początku myślałem że piszesz o EFG i zacząłem porównywać Twoje dokumenty z moimi i zgłupiałem. Dopiero po przeczytaniu całości zrozumiałem że to 2 odrębne produkty.

PS. Powiedz Kasi która pisała do Ciebie na FB, że te 5.000 zł niech nie „inwestuje” w nic jeśli są to jej jedyne oszczędności. Niech wsadzi na konto oszczędnościowe i trzyma je. Nie ma co myśleć o inwestycjach zanim nie uzbiera się funduszu awaryjnego i poduszki bezpieczeństwa na min 6 miesięcy.

EliteFundsGO! I tu sie mylisz, oplata administracyjna jest oplata za wejscie, mimo ze sprzedajacy twierdzi inaczej. W ich dokumentach twierdza ze oplata za wejscie zero, wiec sie nie dziwie. Po otwarciu lokaty jej wartosc spadla do okolo 88 % w edycji z 2017 r a obecnie wynosi 85%. Kazdy z tego widzi jak sie skonczy.

Świetnie rozbita struktura na czynniki pierwsze, niby zysk jest w większości lokat ale zysk zadowalający już tylko w części. Dzięki Michał za solidną robotę!

No cóż ja 2 lata temu zakończyłem przygodę ze swoją lokata strukturyzowana w Alior Banku. Zysk 34 zł – belka ;p. Jedyny plus był taki ze dokładnie taka sama kwotę mogłem włożyć na lokatę 4% w skali roku wiec ostatecznie wyszło mi 1,43% w skali roku. Słabo.

Milach artykuł jak zawsze artykuł 12/10 kapitalnie.

Nigdy nie skorzystałbym TERAZ z takich produktów, bo to zamrażanie pieniędzy w ciężkich i niepewnych czasach: galopująca inflacja,bańka na rynku finansowym nienotowana nigdy w historii, cykliczny dodruk pieniędzy przez banki centralne naprzemiennie…jak Fed nie drukuje, to bank Japonii to robi…jak nie Japonia to następnie dodrukiem zajmuje się EBC, który z resztą łamie podstawową regułę pomocy gospodarce Unii, bo za dodrukowane pieniądze nie kupuje jedynie obligacji zadłużonych państw Unii ( hiszpania, włochy, grecja, portugalia, francja) ale również o zgrozo wykupuje obligacje korporacyjne za pusty pieniądz!!! Poza tym banki centralne skupują konsekwentnie złoto z rynków w ilościach nienotowanych od przynajmniej dekady… Dodruk pieniadza to kupowanie czasu…bo inaczej duże instytucje, państwa już by zbankrutowały..To również przeniesienie długów państw, koroporacji poprzez presję inflacyjną na nas wszystkich…my to będziemy spłacać poprzez to, że spadnie nasza siła nabywcza…inflacja na poziomie 10% to tak, jakby 10% odebrano nam z naszych oszczędności, pieniędzy..po prostu.. Ten proces już się rozpoczął i przebiega w sposób kontrolowany..o czym wspomniałem w ramach banków centralnych… Wydaje mi się, że warto stworzyć artykuł na czas kryzysu i w jakie aktywa uciekać w tym czasie.. Niestety nie ma jednego pewnego rozwiązania… I ostatnia sprawa.. Sposób naliczania inflacji w na tle ostatnich 4 dekad zmienił się tak, by zaniżać realną inflację w publikowanych danych, by nie wprowadzać niepotrzebnej paniki na rynkach oraz by społeczeństwo obudziło się w temacie braku pieniądza w portfelu dużo później.. Poza tym 90 proc. ludzi nie wie skąd się w ogóle biorą pieniądze i w oparciu o jakie zasady po prostu emituje się pieniądz…albo nie wiedzą jaka różnica jest między pieniądzem a walutą… Takie lokaty na taki okres czasu w takich czasach to moim zdaniem strata kasy…

Nie wchodzić!!!Zarabia tylko bank!!!!Przy wszelkich niepodobieństwach,przypomina mi to sporo,sławne polisy…..Według mnie(jak w reklamie)nie dla idiotów!!!Lepiej obstawić (kupić)akcje lub jakiś zakład.Pozdrawiam.

A jeśli już się weszło?? jestem bardzo zniesmaczona całą sytuacją.Założyłam Best Fun na kilka lat i teraz jestem w kropce;nie wiem nadal, czy uciekac ze środkami czy czekac…ale na co? mąż wściekły na mnie,że jeszcze trwam w tym chaosie.Pozdrawiam

Dziekuje ci za ten artykul od dawna zastanawialam sie czy dobrze robie ze w to nie wchodze;)

W żadne struktury ani FIZ’y (Fundusz Inwestycyjny Zamknięty) pod żadnym pozorem ! Umowy są CELOWO zawiłe i naszpikowane odnośnikami, by przypadkiem nie były łatwe do zrozumienia . Pełna perfidia . Do manipulacji i strzyżenia bardziej zasobnych klientów Idea Bank posiada oddział specjalny: „Lions bank” . W tego typu produktach olbrzymim minusem jest okres ‚zamknięcia ‚ kapitału oraz koszty za t.zw zarządzanie które zwykle zjadają ewentualne zyski . Po stronie klienta tylko 2 rzeczy są pewne: 1) koszty 2) ryzyko

Cześć Michale,

Może przeoczyłem, ale wydaje mi się, że nie dość jasno opisałeś potencjalne problemy związane z terminami. Chodzi o te Dni Zamknięcia, czy jak tam je zwą. Często bowiem są to jedyne momenty, kiedy można zerwać strukturę i dodatkowo nie zawsze są to momenty wyliczenia odsetek.

Sytuacja, która mi się przydarzyła: lokata strukturalizowana została założona na 3 lata. Gwarantowała 100% ochrony kapitału i „obiecywała” 7% na koniec. W umowie była możliwość wycofania się w pierwszych trzech dniach każdego miesiąca. Po roku (załóżmy w styczniu) osiągnęła według raportów zysk 5%. Uznałem wtedy, że te 5% zysku mnie zadowala, więc złożyłem wniosek o likwidację. Czas likwidacji trwał miesiąc, czyli została zamknięta w lutym. Przy wypłacie okazało się nagle, że jestem stratny -2%. Dlaczego? Otóż w szczegółowym regulaminie na stronie www widniał zapis, że podczas likwidacji wypłacane jest nie po „kursie” z Trójdnia Likwidacji tylko z Dnia Wypłaty. Czekanie tego miesiąca jest zawsze obowiązkowe, a w okresie między likwidacją, a wypłatą wartość jednostek spadła o -7%.

Ponieważ szczegółowy regulamin nie był mi przedstawiony podczas umowy, a tylko umieszczony na stronie www, skutecznie produkt zareklamowałem i odzyskałem 100% wpłaty, ale niesmak pozostał. Także dużo więcej w tym loterii niż pewności. Gwarancja jest praktycznie tylko w sytuacji, gdy dotrwa się do końca.

Super artykuł! Oby więcej takich. Pozdrawiam!

Doskonale znam te struktury z Idea Banku i wyciągnąłem konkretne wnioski:

Manipulacja statystykami mnie przeraża! Miałem mnóstwo lokat strukturyzowanych i rzeczywiście jednostkowo około 40% zakończyło się zyskiem (nie tym minimalnym). Ale ale…

1. Przykład: zakończyła się lokata AAA po 3 mcach z zyskiem 4% w skali roku? Sukces? NIE!

Te lokaty są po to, aby pokazać klientom obawiającym się założenia struktury na 3 lata, że warto! Czego się Pan/Pani boi przecież jest zysk aż 4% w skali roku! Jest to idealna lokata aby

-poprawić ogólne statystyki struktur w idea banku,

-mieć gotowego klienta na rolkę na kolejną strukturę idąc na fali kończy się 3 miesięczna hurra automatycznie zakładamy kolejną (przecież wszyscy klienci tak robią to Pan tez musi) ale już na 3 lata więcej zarobku! Zdecydowanie łatwiej przekonać do długiej struktury jest klienta który spróbował na 3mce „zarobił” ma już zaufanie itd Tu Pan zarobił 4% , spróbował Pan, zaufał Pan nam, kolejna jest już na 7% i też musi zarobić bo przecież nasze produkty zarabiają!

-„zarobek” 4% , około 1 mca leżały środki nie oprocentowane w okresie subskrypcji na AAA, 3mce środki pracowały na 4% w skali roku czyli z 3 mcy mamy 1% czyli cały nic biorąc pod uwagę ilość zaangażowania. Dalej na wypłatę środków czekamy 3 tygodnie kalendarzowe (bank tłumaczy że sam czeka na środki z funduszu, jak tylko je otrzyma to od razu prześlę klientowi co jest BZDURĄ!) Środki są więc oprocentowane przez 3 mce a kolejne prawie 2 mce są na 0%! Średnia wychodzi więc bardzo niska co powoduję, że nie opłaca zakładać się tej inwestycji.

2. Co do statystyk:

W roku 2014:

Miałem 3 lokaty Niemieccy Giganci (duma Idea Banku, chwalą się ogromnym 9% zyskiem ale już nie pamiętają, że zwykle lokaty w tamtym okresie dawały 5% gwarantowanego zysku na zwyklej lokacie) 4 różne subskrypcje:

2 x 10 000 zł zakończone na 9% w skali roku (zakończona po roku, jak zarabia to od razu po roku się kończy więc haczyk!)

2 x10 000 zł zakończone na 0% (zakończona po 3 latach, jak jest gorzej z indeksem to trzeba czekac na środki 3 lata)

Na 40 000 zł założyłem też dla porównania zwykłą klasyczną lokatę z gwarantowanym zyskiem 5% na 36 cmy

Statystyka niby dobra „aż” 50% struktur zarobiła ale…

2x 10 000 zł na 9% przez rok: 1 458 zł zysku na czysto

2 x 10 000 zł na -5% przez 3 lata czyli koszt alternatywny założenia zwykłej lokaty na 4%, 1 944,00 zł straty!

Pomimo dobrej statystyki 50% skuteczności straciłem na tej inwestycji!

Hej Karol,

Dziękuję bardzo za obszerny komentarz. To najlepszy przykład oparty na prawdziwych wynikach jak bardzo tego typu produkty mogą być niekorzystne dla klienta.

Jeszcze raz dziękuję za podzielenie się konkretami.

Pozdrawiam!

Panie Michale

To co Pan tu prezentuje nazywal dobra robota. Jestem wieloletnim klientem idea bank i zainwestowalem u nich w dwie lokaty strukturyzowane

Global Wave

Portfel na piatke.

Z pierwszej wycofalem sie po roku i mialem minimalny zarobek, straty byly by gdybym sie nie wycofal.

Portfel na piatke – po 3 latach z 250 000 zl zysk ok 40 000 zl netto.

Oferowano mnie Rio, nie zdecydowalem sie.

Bede dalej inwestowal, ale ostroznie, widze ze index NXS spada, wiec nie kupie EliteFundsGo.

Oczywiscie oferowano mnie Getback.

Odpowiedzialem, nie inwestuje w ta branze, jestem z tych co nie wierza w korporacje z watykanu ich bogow i ich bajki.

Prosze kontynuowac dobra robote.

Piotr

Pozdrawiam

Ostatnio IdeaBank oferowal mnie lokate strukturyzowana EliteFundsGo!.

Analizujac dane stwierdzam, ze klientow sie oszukuje twierdzac, ze oplata za wejscie zero.

Otoz ta oplata jest ukryta w formie oplaty administracyjnej.

Pracownik Banku twierdzil, ze jest ona pobierana tylko za wczesniejsze wyjscie z lokaty. Klamstwo.

Zaraz po otwarciu lokaty jej wartosc jest obnizona o oplate administracyjna, a ona wynosi ponad 10 %.

W ciagu 2 lat indeksy maja to nadrobic i zwykle nie odrabiaja.

Zakladam sie, ze ta lokata skonczy sie wlasnie po 2 latach z minimalnym zyskiem, rzedu 1 % o ile w ogole. Wartosc edycji z konca 2017 r wynosi obecnie 85%.

Michale dziękuję za bardzo dobry artykuł. Kiedyś nabrałam się na lokatę strukturyzowaną, na której miałam zarobić do 16% (jako realistka liczyłam na 5%). Okazało się, że 16 pojawiła się na koniec lokaty tylko było to 16 zł zysku z lokaty zawartej na kwotę 5000 zł po 2 latach i po odliczeniu podatku Belki. Od tej pory ‚struktury’ omijam szerokim łukiem. Wolę zwykłą lokatę, ponieważ na niej konkretną kwotę pieniędzy.

Pozdrawiam serdecznie 🙂

Ukończyłem finanse ale zrozumienie tego instrumentu uważam za spore wyzwanie.

Jestem ciekawe czy chociaż 5% wie co podpisuje.

Zwykli ludzie są tylko dostarczycielami kapitału i to się nie zmieni. Jeśli ktoś myśli że sprzedawca pomoże mu zarabiać to jest w błędzie. Gdyby sprzedawca miał jakiekolwiek pojęcie na ten temat sam by obracał różnymi instrumentami i siedział sobie pod palmami.

Po przeczytaniu komentarza aż zadzwoniłam do Idea Banku i podpytałam jak się skończyły moje wszystkie lokaty. A więc miałam 3 lokaty strukturyzowane, które jakiś czas temu zakończyły się mniejszymi bądź większymi sukcesami.

1. Niemieccy Giganci 10 000 – lokata zakończyła się po roku zarobiła 9% – podatek belki

2. Liderzy Internetu 11 000 – lokata trwała 7 miesięcy zarobiła 2,5% – podatek belki

3. Kapitalny Rok – lokata trwała rok czasu zarobiła 2% – podatek belki

Te wypadły całkiem okej bo nie blokowały mi na dość długo funduszy, po tym czasie pomyślałam, żeby część przedłużać i zainwestować w inne lokaty.

Tutaj już tak kolorowo nie jest bo żadna z lokat nie wróży dobrze:

Indeksy Fuji i Hyundai są pod kreską nie zdąża się podnieść do zakończenia subskrypcji :/ więc tutaj zdecydowanie za szybko podjęłam decyzję o inwestowaniu, bo dłużej są zamrożone środki i nie widać pozytywnego zakończenia w żadnej z nich.

Kiedyś jeszcze namówiło mnie Millenium na inwestowanie w jakieś fundusze na podstawie kursów walut- to była moja najgorsza inwestycja – dwa lata zamrożone środki i 0 zarobku.

Ja 2 razy zarobiłem na strukturach w idea banku, gdy struktura opierała się na zakładzie giełdowym spółek z internetu. Obie zamknęły się z gwarantowany zyskiem. Aktualnie cześć pieniędzy mam na strukturze opartej na podobnej zasadzie (wyniki indeksu) ale ze zwrotami co roku 20/30/50 %. Na razie lokata ta zyskuje zobaczymy jak pójdzie dalej.

Opisywane elite funds proponowano mi dość intensywnie, zasady wydały mi się trochę zagmatwane, konsultant zbyt pewnie podkreślał te 7% zysku tak jakby była to jedyna możliwość. Nie zdecydowałem się, nie chcąc zamrazac kolejnej części oszczędności na 3 lata.

Czytając Twój artykuł 2 dni po odmowieniu konsultantowi utwierdzilem się w slysznosci mojej decyzji.

Szukałem różnych opinii o strukturach w necie i brakowało takiego rzeczowego artykułu jak ten! Dzięki Michale!

Świetny „wykład”. Szkoda, że wcześniej nie zainteresowałam się tematem na 100%, tylko pobieżnie i mam za swoje.

Przejechałam się bardzo na Liderach Technologii…lokata nie przyniosła zysku i rozwiązała się przed czasem. Nie zarobiłam nic. Dzwonili z propozycją nowej, oczywiście dużo lepszej (???) czyli Best Funds i zgodziłam się na…. 6 lat. Teraz drżę o pieniądze.

Zapomniałeś jeszcze o jednym. Kupujemy akcje, po cenie zawyżonej, bo bank pośredniczy w ich nabyciu. To nie jest 5%. Dałem się wmanewrować w jeden taki produkt. Pomimo, że giełda wypracowała naprawdę niezłe wzrosty, ja po 36 miesiącach dostałem odsetki, które powinienem dostać na zwykłej lokacie w pół roku.

Bardzo dobry artykuł.

Nie można się „opędzić” od „konsultantów/pracowników” Idea Banku gdy namawiają na kolejną lokatę strukturyzowaną. Odnośnie lokaty „Elite Funds” dzwoniono do mnie bardzo dużo razy. Ciekawe ile z tego mają konsultanci, że zapiszą/zgarną kolejnego „frajera”.

Przy Niemieckich Gigantach, których mi zachwalano wyszedłem na 0, czyli czytaj ze stratą – dotrwałem do końca przez kolejne lata (nie pamiętam dokładnie jak długo to trwało, prawdopodobnie trzy lata). Za to za każdym razem pokazywano mi, że inne subskrypcje tej lokaty zarobiły. W komentarzu usłyszałem ma pan pecha. Po ostatnim roku nie poinformowano mnie, że jest już koniec tej lokaty strukturyzowanej.

Teraz wiem, że pracownicy banku niewiele więcej wiedzą co do przyszłego przebiegu lokaty strukturyzowanej, ale za to robią dobre miny. Dla nich ważne jest tylko to aby klient podpisał umowę.

Szkoda, że wcześniej nie było tego artykułu.

Pozdrawiam serdecznie ?

Dlatego ja wycofałem swoją zgodę na przedstawianie treści marketingowych. Ich telefony co kilka tygodni z nowymi ofertami za bardzo mnie już męczyły. W ich lokatę strukturyzowaną raz wszedłem, nazywała się e-rentier 2 i w pierwszym półroczu warunek wypłaty dodatkowych odsetek był spełniony, później już nie. Obecnie już nie inwestuję w lok. strukt. gdyż nie warto. Większy i pewny zysk dają np. obligacje korporacyjne niektórych firm.

Mega rozbudowana analiza. Ciekaw jestem ile potrzeba czasu na stworzenie takiego artykułu… A co do samej „lokaty strukturyzowanej” to posługuję się osobiście prostą zasadą: im coś się bardziej wymyślnie nazywa i im ma więcej „uatrakcyjnień” (czyt. zawiłości), tym dalej się od tego trzymam.

Michale, ciężka orka z tymi bankami. Już nie raz przekonałem się, że pracują tam sprzedawcy (wciskacze), a nie „doradcy”. W artykule zgubiłeś „za” w części „zapłacił mi prezentację tego produktu”. Pozdrawiam i czekam na podcast.

A ja chętnie dowiedziałabym się czegoś o opłacalności lokat w metale szlachetne (bądź jego braku). Interesuje mnie zwłaszcza problem kosztów ich przechowywania w bankowym sejfie.

PANIE MICHALE KIEDY JAKIŚ WPIS O ZBLIŻAJĄCYM SIĘ KRYZYSIE FINANSOWYM? BAIL IN LUB INNYCH TAKICH WAŻNYCH RZECZACH? CO ZE ZŁOTEM I SREBREM KTÓREGO NIKT NIE DOCENIA TYLKO JAKIEŚ KRYPTOWALUTY BEZ WIĘKSZEGO SENSU KREOWANE NICZEGO – W SUMIE JAK WALUTA.

Lokaty strukturyzowane to poza depozytem = opcja plus marża banku. Niestety bank nie chce podać ile jest przeznaczone na opcję, żebyśmy mogli sami oszacować ile można zrobić. Na podstawie przeanalizowanych 2 lata temu wyników lokat strukturyzowanych (kilkuset) wychodzi, że średnio zarobek jest niższy niż na depozycie – czyli kłania się marża banku. Jest też silna korelacja wyników z wigiem. Czyli więcej zarabiamy (średnio), gdy wig rośnie.

Przyznam szczerze, że „lokaty” strukturyzowane wydawały mi się atrakcyjną ofertą ale Twoje zestawienie ile takich „lokat” przyniosło faktyczne zyski i na jakim poziomie zupełnie zmieniło moje zdanie. Szczerze mówiąc to w ogóle się nie opłaca, ponosić ryzyko zamrożenia pieniędzy (a uwzględniając inflację to nawet straty).

Myślę teraz nad zainwestowaniem w nieruchomości a konkretnie, w lokal usługowy na wynajem. Zastanawiam się jaka może być z tego stopa zwrotu. Co sądzisz o takiej inwestycji?

Witam, ja z innej beczki dużo się teraz mówi o get in bank o tym iż chyba już nie podniesie się ze swoich kłopotów – pytanie moje co Ty o tym sądzisz? warto tam trzymac pieniedze na lokatach?

Dzięki za ten artykół! Rzetelny i przejrzysty, a co najważniejsze przydatny dla osób korzystających z produktów bankowych.

Hej 🙂

Ja bardziej technicznie – czy bank nie będzie się czepiał, że uploadowałeś na stronę ich regulaminy? Nie wiem, czy podpada to pod prawa autorskie, ale pewnie coś się znajdzie.

Jeśli dajemy linki a nie wklejamy na stronę skopiowane opisy (nawet z podaniem źródła) to prawa autorskie są zachowane 🙂 Ciekawe czy przyda Ci się ta informacja po 2 latach 😀

Wieloletnie doświadczenie w finansach nauczyło mnie być ostrożnym wobec wszelkiej ‚inżynierii” finansowej. Im bardziej złożony produkt inwestycyjny tym mniej czytelny, przejrzysty i efekty wątpliwe.

Michale,

bardzo, bardzo, ale to bardzo dziękuję Ci za ten artykuł. Trzymam część swojej poduszki bezpieczeństwa w IDEA Banku i właśnie dzwoniła do mnie Pani usiłując przekonać mnie do ulokowania tych środków właśnie we wspomnianym przez Ciebie produkcie. Argument, że to poduszka bezpieczeństwa i ze chcę mieć szybki dostęp do tych środków oczywiście na takich sprzedawców nie działa. A dzięki lekturze Twojego artykułu mogłam umilić sobie troszkę nudne popołudnie zbijając wszystkie argumenty i wizje sukcesu jakie pani sprzedawca usiłowała prze mną roztoczyć.

Bardzo dziękuję Ci za wytrwałe prowadzenie bloga, obszerne i wartościowe artykuły i edukowanie takich matołów finansowych jak ja 🙂

Pozdrawiam,

Kasia

Bardzo dobry arykul. W zwiazku z nim pytam, jak ma czlowiek wiedziec na podstawie

” Wartość Bieżąca Lokaty Strukturyzowanej – wartość Lokaty ustalana na Dzień Wyceny, pozostająca w relacji do pobranej Opłaty Administracyjnej, warunków rynkowych na pieniężnym rynku międzybankowyrr oraz bieżącej wyceny Aktywa Bazowego i ustalonego Współczynnika Partycypacji,”

Wyslalem ptyanie, czekam na odpowiedz od Ideabank.

A tu widze ze dla EliteFundsGo! juz na poczatku okolo 88 %, w dniu otwarcia. Zysk jest jesli w dniu zamkniecia >100 %. z tego powodu nie kupilem IX Subskrypcji. W I widze spadek z 88 % do 85%, podobnie pozostale edycje.

Panie Michale

Co Pan sadzi, pytalem Ideabank, nie ma odpowiedzi. Chca ludzi deinformowac?

Pytalem bankiera:

Nie rozumiem jak tak moze byc jak Pan twierdzi, (Jeśli nie zrywa Pan lokaty to opłata administracyjna nie wpływa na Pana zyski)

skoro:

– przy otwarciu lokaty pobierana jest bezwarunkowo oplata administracyjna

– nie znajduje informacji o zwrocie pobranej oplaty administracyjnej przy braku rezygnacji do dnia zamkniecia lokaty

-Kwota Lokaty moze wplacona na podane konto w okresie subskrypcji nie musi byc Kwota Lokaty w rozumieniu pkt 14, co wynika z regulaminu dla lokat strukturyzowanych, cytuje:

14) Kwota Lokaty- kwota, którą Klient przeznaczył na otwarcie Lokaty Strukturyzowanej, bez ewentualnych odsetek naliczonych od tej kwoty za okres od dnia wpłaty tej kwoty na wskazany w Warunkach Lokaty Strukturyzowanej rachunek bankowy do Dnia Otwarcia Lokaty,

oraz bez ewentualnej Opłaty Subskrypcyjnej wpłaconej przez Klienta,

W tej sytuacji prosze o potwierdzenie zastosowania przepisu z pkt 14

Warunki-Lokaty-Strukturyzowanej-Best-of-I-I-subskrypcja.pdf

czy dobrze rozumiem warunki lokaty na przykladzie i przepis z tego punktu

zakladam,w okresie subskrypcji wplacam kwote 100 000 zl na rachunek

zgodnie z pkt 2 Warunki-Lokaty-Strukturyzowanej-Best-of-I-I-subskrypcja.pdf,

brak rezygnacji do daty zamkniecia lokaty,

do obliczenia odsetek zgodnie ze wzorem z pkt 14, zakladam, ze

(66,65% x Wyższa Stopa Zwrotu) +(33,35% x Niższa Stopa Zwrotu) = 3 %

Pytam, czy w tej sytuacji kwota wyplacona zgodnie z pkt 14, cytuje

Wypłata odsetek wraz z Kwotą Lokaty nastąpi do 14 Dni Roboczych po Dniu Zamknięcia Lokaty.

bedzie: 100 000 zl + 1,2 x 3 % = 100 000 + 3600 [ zl]= 103 600 zl?

Właśnie jestem w momencie dwu miesięcznej rozmowy z Idea Bankiem odnośnie zakończonej 3 letniej Lokaty restrukturyzowanej Liderzy technologi… Po kolejnych latach otrzymywałem wiadomości że jedna ze spółek nie osiąga zysku więc lokaty przechodzą na kolejne lata po tym upływie zwrot na konto kwoty którą wpłaciłem. Prawnicy firmy tak sporządzają umowę że ani państwo nie nacie wpływu na wybrane z giełdy spółki , wysokości procentowe w nich lokowanych środków. Nie wspomnę tu o usilnych namowach konsultantów na te lokaty wspominających o dobrych notowaniach tych lokat. Dla banku nie ważne że trzy np. osiągnęły wysoki zysk ważne że ta jedna jest pod kreską. Zaznaczam że od wielu lat posiadałem w tym banku środki na normalnych lokatach i wszystko było w porządku póki pracownicy tego banku usilnie nie popracowali nad namową mnie do czegoś tak fajnego i innego.Rzecznik i pracownicy uważają że wszystko jest ok przecież zgodnie z umową ale czy uczciwą dla klienta umową ? …to pomoże mi wyjaśnić np.UOKiK….

Strzeżcie się wszelkich lokat restrukturyzowanych bo są tak skonstruowane żeby bank zawsze zarobił nie koniecznie wy…

Witaj w klubie. Ja dałem się namówić na lokatę Idea Kids II. i oczywiście jedna ze spółek jest poniżej kreski i nic nie mogę zrobić…

Ja to zrozumiałem trochę tak:

1.Jeżeli nie rozumiesz jak to działa to nie powinieneś inwestować.

2.Jeżeli rozumiesz jak to działa to nie zainwestujesz bo to idiotyzm.

lepiej kupić za 85% obligacje, a za resztę iść do kasyna lub stracić na Forex-ie.

podsumowując produkt jest dla niekumatych (delikatnie mówiąc),

a że jest ich u nas 85% więc się sprawdza :-)))

Mam od kilku lat lokaty IdeaBanku i śmiało mogę z własnego doświadczenia powiedzieć że jest to jeden wielki pic … na tym zarabia tylko bank. Spółki w portwelach sa tak dobierane by z dużym prawdopodobieństwem jedna wypadła źle i lokata nie może być zamknięta – przechodzi na kolejny okres.

Rada z daleka od IdeaBanku

Bardzo dobra przygotowana treść. Jestem w przededniu zakończenia 10letniego planu Libra 2 (7stycznia2021) i w infolinii dowiedziałem się że tu Europa może czekać aż 30 dni z wypłata środków do mnie na konto wedl warunków „ubezpieczenia z lokata strukturyzowana. Że to wogole dozwolone SZOK. Pozdrawiam

Ostatnie 5-6 lat dlatego funduszu były średnie. Mamy kurs 1541 w 2018 roku, maksimum 1618 2021.11, obecnie 1518.

Najlepiej weryfikuje rzeczywistość. Podam mój przykład. Lokata strukturyzowana potencjał srebra w Banku Millenium. Kwota lokaty 20 000 pln. Czas trwania 2 lata ( 03.2022 – 03.2024 )

Uzyskane odsetki – 0,00 pln ( słownie: zero ). To tak ku przestrodze.

4 grudnia 2025r. zakończyła się zgodnie z planem dwuletnia lokata w banku Millennium „Potencjał Japonii”. Nie mogłem uwierzyć kiedy zobaczyłem odsetki na poziomie 0,97% rocznie….Czuję się oszukany, tym bardziej że w tym czasie rynek kapitałowy Japonii odnotowałem hosse i wzrost kilkadziesiąt procent. pseudo doradca z banku nie potrafił wytłumaczyć mi dlaczego rynek rósł a ja dostałem ledwo 1% za rok. Nigdy więcej nie kupię takiego produktu jak lokata strukturyzowqna. Bank tworzy algorytm, zeby przypadkiem klient nie zarobił. Ostrzegam Was!