Witam Cię serdecznie w moim raporcie finansowym za listopad 2012 roku! 🙂 Znowu raport ten pojawia się z dużym opóźnieniem. Na szczęście mam cały wachlarz dobrych powodów dlaczego tak się stało: przede wszystkich rozchorowałem się na samym początku grudnia i choroba (na moje własne życzenie) ciągnęła się przez 3 tygodnie. Słabe wytłumaczenie? No to dorzucę jeszcze jedno: 29 listopada kupiłem mieszkanie “z problemami” (to temat na osobną historię, którą jeszcze w tym roku opiszę na blogu). Za 352 000 zł stałem się posiadaczem 4-pokojowego mieszkania na Ursynowie w Warszawie. Trochę czasu zajęło mi przygotowanie tej transakcji oraz jej przeprowadzenie w sposób nie narażający mnie na wizyty komornika. No i w wyniku tego zakupu w mieszkaniu tym trwa właśnie remont, który już się kończy. Planowanie i nadzorowanie tych prac, w połączeniu z pracą etatową oraz chorobą – skutecznie niweczyło mi plany związane z prowadzeniem bloga.

Ale i tak jestem bardzo dumny z kilku powiązanych ze sobą zdarzeń, które nastąpiły w listopadzie i w grudniu: 6 listopada Pat Flynn, mój niedościgniony blogowy mistrz, opublikował u siebie na blogu artykuł z moją osobistą historią. Długo się zbierałem, ale niedawno opublikowałem tą historię także po polsku. W wyniku obu tych publikacji, otrzymałem bardzo dużo Waszych ciepłych słów, komentarzy, a także osobistych e-maili. Bardzo Wam za nie dziękuję. Zdecydowałem się podzielić moją płynącą z serca opowieścią mając nadzieję, że mój przykład w jakiś sposób Wam pomoże. Już wiem, że tak właśnie się stało i nie potrafię słowami opisać jak bardzo się z tego cieszę. Serce rośnie 🙂

Przekonuję się także na co dzień, że ciężka praca przynosi efekty. Blog “Jak oszczędzać pieniądze” odwiedza coraz więcej czytelników. Listopad był pod tym względem rekordowym miesiącem. Treści na blogu czytało 12 068 unikalnych użytkowników, którzy odwiedzali blog blisko 21 000 razy! 6-ego listopada, po raz pierwszy w historii bloga, liczba Waszych dziennych odwiedzin na nim przekroczyła 1000. Bardzo Wam dziękuję. Nic mnie bardziej nie przekonuje, że warto dla Was pisać, jak Wasze zainteresowanie! 🙂

Tyle tytułem wstępu. Przechodzę do szczegółowego przedstawienia listopadowych wydarzeń, przychodów, kosztów oraz planów na kolejne miesiące 🙂

Czytaj także: Raport Michała: Październik 2012 – moja rocznica, duży ruch i nieruchomości

Dlaczego tworzę miesięczne raporty wydatków

Rozpoczynając tworzenie bloga obiecałem, że będę dzielił się z Wami kosztami życia 4-osobowej rodziny. Co miesiąc publikuję szczegółowy raport moich kosztów miesięcznych uwzględniający również niektóre przychody (wszystkie, poza przychodami z pracy na etacie). Dzięki temu możesz poznać prawdziwe koszty życia naszej 4-osobowej rodziny mieszkającej w Warszawie.

Dlaczego to robię:

- Chcę udokumentować moje wysiłki zmierzające do tego by trzymać koszty na jak najniższym poziomie (ale jednocześnie racjonalnym z naszego punktu widzenia).

- Raporty te są motywacją dla mnie samego do ciągłej pracy nad sobą w kierunku osiągnięcia celu, jakim jest emerytura przed 50-tką.

- Chcę być uczciwy i maksymalnie transparentny w tym co robię. Dzielę się z Tobą wszystkim co dotyczy moich finansów, gdyż wierzę że nic nie przekonuje tak jak liczby. Pozwalam tym liczbom mówić o moich sukcesach, błędach i porażkach wierząc, że możesz z nich wyciągnąć naukę dla siebie.

- Mam nadzieję, że moje działanie będzie dla Ciebie inspiracją do dobrej kontroli wydatki, dbania o pomnażanie majątku i motywacją do poszukiwania dodatkowych przychodów i rozsądnego inwestowania.

Jak zauważysz, każdy z moich raportów jest bardzo szczegółowy. Mają Ci one pomóc nie tylko zobaczyć liczby, ale także zrozumieć, w jaki sposób zarządzamy naszym budżetem domowym. Oszczędzanie i kontrola własnych finansów na tym poziomie wymagają czasu, systematycznej pracy nad sobą, nerwów, ciągłej zmiany własnego podejścia do pieniędzy, zmiany niektórych swoich nawyków oraz nauki języka finansowego. Niekiedy, jeśli zarabiasz za mało, wymagają także wyjścia ze swojej strefy komfortu i zmotywowania się do działania. W tym właśnie chcę Ci pomagać.

Już teraz mam do Ciebie trzy prośby. Spełnienie każdej z nich pomoże Ci być na bieżąco z moim blogiem a także zrobić coś dobrego dla innych:

- Zapisz się na mój newsletter – jeśli jeszcze tego nie uczyniłeś.

- Polub mój blog na Facebooku – przycisk “Lubię to” znajdziesz w prawej kolumnie. Nie zaszkodzi również jak “polubisz” te artykuły, które Ci się szczególnie podobają.

- Przekaż informację o moim blogu wszystkim znajomym, którym dobrze życzysz 🙂 Może skorzystają z tych informacji i będą Ci wdzięczni (a nawet jeśli nie – to ja Ci będę bardzo wdzięczny). 🙂

Struktura raportu miesięcznego

Zestawienie rozpoczynam zawsze od opisu rzeczy, które wydarzyły się w miesiącu, którego dotyczy raport, oraz ich wpływu na moje zestawienie finansowe. Następnie rozbijam moje przychody i koszty na szczegóły. W przypadku przychodów i kosztów nieregularnych przedstawiam krótkie opisy skąd się one wzięły. Raport kończę analizą kosztów, diagnozą mojej sytuacji finansowej oraz planem działania na kolejny miesiąc / kwartał.

Do każdego raportu dołączam także pliki Excel zawierające z rozliczeniem finansowymi oraz danymi dotyczącymi zużycia mediów. Pliki te możesz wykorzystać w celu przygotowania własnych raportów miesięcznych – aczkolwiek znacznie bardziej polecam korzystanie z gotowych aplikacji do prowadzenia domowych finansów: Microsoft Money lub Kontomierz. Piszę o tym w ramach cyklu artykułów “Zaplanuj budżet domowy”, który rozpoczął się od tego artykułu.

Mam nadzieję, że lektura moich miesięcznych raportów, ułatwi Ci kontrolę Twojego budżetu domowego i w dłuższym horyzoncie czasowym pomoże Ci ograniczać koszty i pomnażać oszczędności. Tego właśnie Ci życzę 🙂

Duża inwestycja: zakup mieszkania na wynajem

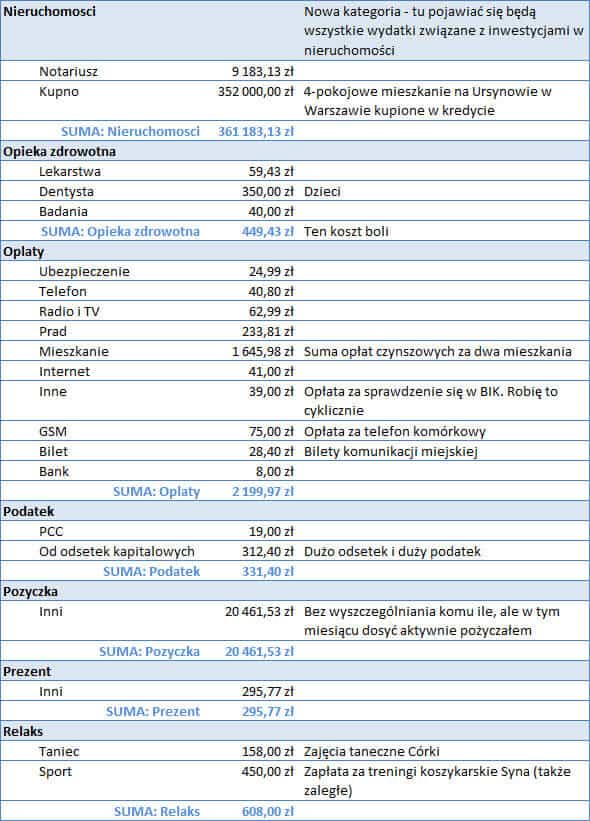

Jeśli regularnie czytasz mojego bloga, to wiesz, że interesuję się tematem inwestowania w nieruchomości na wynajem. Pisałem o tym szczegółowo w moim raporcie kosztów w październiku. W listopadzie udało mi się zakupić mieszkanie na warszawskim Ursynowie, w 4-piętrowym bloku z “wielkiej płyty” w atrakcyjnej cenie 352 000 zł. Dodam, że jest to mieszkanie 4-pokojowe o powierzchni ok. 64 m2, a więc cena zakupu wyniosła ok. 5500 zł / m2. Jak na obecne warszawskie warunki jest to dobra cena 🙂 Od razu rozwieję również Twoje ewentualne wątpliwości – mieszkanie nie było ruderą. Wymagało oczywiście remontu (który właśnie się kończy), ale nie był on zbyt kosztowny. O szczegółach w tym zakresie napiszę w oddzielnym artykule, w którym przedstawię Wam także założenia do wynajmu tego mieszkania – w końcu jest to dla mnie inwestycja 🙂 I żeby nie było żadnych wątpliwości – zakup finansowany jest kredytem na 100% wartości nieruchomości.

Możesz zastanawiać się jak udało mi się zakupić 4-pokojowe mieszkanie w takiej cenie. Skalkulowałem i podjąłem ryzyko, i kupiłem “mieszkanie z problemami”, tzn. takie, którego właściciel był zadłużony, miał szereg wyroków (dokładnie 7), komornika na głowie oraz dodatkowo bieżące zadłużenie w spółdzielni mieszkaniowej. Sfinalizowanie negocjacji oraz przygotowanie całej transakcji, zajęło mi blisko dwa miesiące – od 5 października do 29 listopada. W dniu transakcji musiałem spłacić komornika i spółdzielnię (do nich trafiło łącznie więcej pieniędzy niż do sprzedającego!). Powiem tylko tyle – jest to “zabawa” dla ludzi o mocnych nerwach. W dniu podpisania aktu notarialnego okazało się, że do komornika trafił kolejny, siódmy wyrok. Dlatego przy tego typu transakcjach absolutnie krytyczne jest sprawdzanie absolutnie wszystkiego 🙂

Sprawdź również: Raport Michała: Sierpień 2012 – wakacje w pełni

Pewnie zastanawiasz się, jaki zwrot przyniesie mi ta inwestycja? O tym napiszę w oddzielnym artykule, próbując przekonać Cię, że możliwe jest osiąganie zwrotów z zainwestowanego kapitału na poziomie ponad tysiąca procent rocznie. Tak – nie pomyliłem się: ponad 1000% rocznie 🙂

Blogowe eksperymenty

W listopadzie przeprowadziłem na blogu mały eksperyment – zorganizowałem pierwszy mini-konkurs finansowy, który miał zachęcić Was do nauki obsługi kalkulatora finansowego. Rezultaty konkursu przerosły moje oczekiwania (o tym też już pisałem :-)). W końcu, zamiast przewidywanych trzech nagród książkowych, zdecydowałem się rozdać ich pięć – dokładnie takich, jakich życzyli sobie zdobywcy nagród 🙂 Lechu, Mich, Dominik, Mlody125 i Fenix86 – mam nadzieję, że już przeczytaliście Wasze “nagrody” i przystąpiliście do wprowadzania w życie zawartych w nich porad 🙂

Po opublikowaniu wyników przedstawiłem szczegółowo sposób obsługi kalkulatora finansowego rozwiązując wspólnie z Wami zadania konkursowe. Szczerze mówiąc, wpis o obsłudze kalkulatora finansowego osobiście uważam za jeden z najbardziej wartościowych na moim blogu. Myślę, że nie tylko ja 🙂 Zacytuję tutaj komentarz JackaPlacka, który trafia w samo sedno:

JacekPlacek pisze “Do czasu przeczytania tego wpisu moje kalkulacje to był arkusz excel ale teraz raczej będę korzystał z kalkulatora. Twoje wpisy są niesamowite i bardzo przydatne. Po ostatnim wpisie nawet testuje Microsoft Money, co prawda równolegle do arkusza w excel’u. I muszę przyznać, że szybciej mi to idzie – co prawda na wpisanie wszystkiego poświęciłem godzinę ale jest. Porównując kalkulator finansowy i MM do excel’a to tak jak ścinać drzewo piłą ręczną albo motorową”

Szczególnie dumny jestem także z wpisu dotyczącego kosztów trybu czuwania urządzeń elektronicznych w naszych domach. Myślę, że podany w artykule przykład subwoofera “żrącego” na okrągło prąd i generującego bez sensu koszt rzędu kilkudziesięciu złotych rocznie, dobitnie pokazał Ci, że warto zwracać uwagę na każdy szczegół “energochłonności” naszych mieszkań i domów. A jeśli przeoczyłeś, któryś z listopadowych artykułów, to poniżej zamieszczam ich pełną listę:

- Mini-konkurs finansowy z nagrodami – sprawdź się 🙂

- Jak używać Microsoft Money – przewodnik krok po kroku – część 1

- Wyniki mini-konkursu finansowego i lista nagrodzonych

- Jak obsługiwać kalkulator finansowy? – przewodnik krok po kroku

- Obsługa kalkulatora finansowego, czyli zadania 2 i 3 krok po kroku

- Romans z kalkulatorem finansowym, czyli zadanie 4 krok po kroku

- Raport Michała: Październik 2012 – moja rocznica, duży ruch i nieruchomości

- Tryb czuwania, czyli ile prądu zużywa urządzenie, gdy nie pracuje?

Afiliacja i reklamy na blogu

W zeszłym miesiącu zapowiedziałem Wam, że w raporcie za listopad pochwalę się kolejnymi przychodami z tytułu afiliacji, czyli prowizji za zakupy, których dokonujecie z wykorzystaniem linków opublikowanych na moim blogu. Głównym źródłem tych przychodów jest prowizja za zakup przez Was książek, które polecam w zakładce “Czytelnia”. Bardzo Wam dziękuję, że odwdzięczacie mi się w ten sposób za tworzenie tego blogu! To naprawdę wiele dla mnie znaczy!

Jeśli spojrzycie w mój raport, to zauważycie, że brakuje tam w tym miesiącu przychodów afiliacyjnych. To nie pomyłka. Po prostu nie wypłaciłem sobie tych pieniędzy. Zagregowana kwota za listopad i grudzień powinna wpłynąć na moje konto w grudniu. I wtedy ujmę ją w raporcie.

W listopadzie umieściłem również reklamy na blogu. Pojawiły się one w dwóch miejscach: na górze i na dole każdego artykułu. Starałem się je umieścić w jak najmniej inwazyjny sposób – nie utrudniający Wam czytania blogu. Obserwowałem wyniki klikalności reklam, a także patrzyłem w jaki sposób Google AdSense dobiera reklamy do treści mojego blogu i po niecałym miesiącu eksperymentów… zdecydowałem się wyłączyć reklamy.

Możecie się zastanawiać dlaczego ja, taki oszczędny człowiek ;-), samodzielnie pozbawiam się źródła przychodów, jakim są reklamy. Zrobiłem to z kilku powodów:

- Zauważyłem, że tematyka mojego bloga przyciąga reklamy, z którymi się nie identyfikuję – np. reklamy “szybkich pożyczek”. Wiem, że mógłbym korzystając z narzędzi Google wyciąć wszystkie niepożądane reklamy, ale szczerze mówiąc szkoda mi czasu żeby to robić.

- Klikalność reklam była niska, a co za tym idzie przychody również były niskie – wynikało to przede wszystkim z tego, że umieszczenie reklam był nieoptymalne z punktu widzenia ich klikalności. Dodatkowo blog odwiedzany jest przez inteligentych czytelników, którzy niekoniecznie muszą chcieć klikać reklam (bądź w ogóle je widzieć). Tym bardziej nie żal mi było wyłączyć reklamy.

- Żeby zarabiać na reklamach musiałbym utrudnić Wam czytanie artykułów przeplatając je reklamami. Tego nie chciałem robić 🙂

- Wierzę, że mogę zarobić na tym blogu bez pójścia na kompromis w zakresie jego jakości i łatwości czytania.

Pobierz załączniki do artykułu:

Przychody

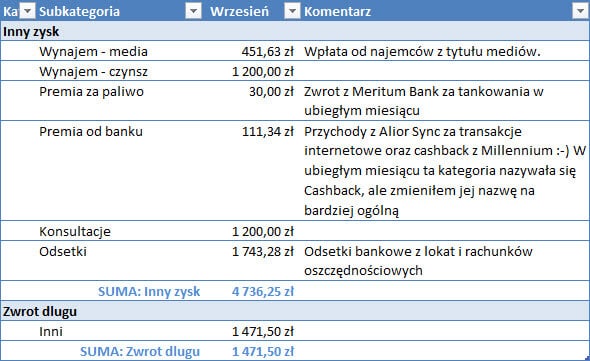

W listopadzie udało mi się osiągnąć przychody (poza pracą na etacie) z bardzo wielu źródeł. Przede wszystkim uzyskałem kredyt hipoteczny, ale zdecydowałem się nie ujawniać jego szczegółów w tym podsumowaniu – będzie to prędzej czy później przedmiotem oddzielnego artykułu. Poza tym mój najemca zaczął mi już regularnie płacić czynsz. W listopadzie była to połowa wymiaru czynszu w wysokości 1200 zł. Kolejne 1200 zł udało mi się zarobić na konsultacjach (ktoś koniecznie chciał mi zapłacić za moją wiedzę :)).

Nie narzekam także na wysokość premii z banków, które w tym miesiącu zamknęły się łączną kwotą 141,34 zł. Meritum Bank przyznał mi maksymalny zwrot za paliwo (30 zł), co nie powinno dziwić jeśli weźmie się pod uwagę moje październikowe wydatki na stacjach benzynowych.

Kolejną imponującą pozycją w tym miesiącu są odsetki z lokat i rachunków oszczędnościowych w wysokości 1743,28 zł. Wróciły też do mnie pożyczone pieniądze, ale podobnie jak w ubiegłym miesiącu – skala zwrotów jest dużo mniejsza niż wysokość udzielonych pożyczek.

Szczegółowy raport przychodów niezwiązanych z pracą przedstawia się następująco:

SUMA: Przychody = 6207,75 zł – przypominam, że są to wszystkie przychody poza tymi, które osiągamy z pracy dla innych (na etacie). Zdecydowałem się jednak, że będę z tych przychodów wyłączał zwroty pożyczek, gdyż fałszują one tak naprawdę obraz całości. W takim przypadku należy uznać, że przychody wyniosły 4736,25 zł.

Wydatki

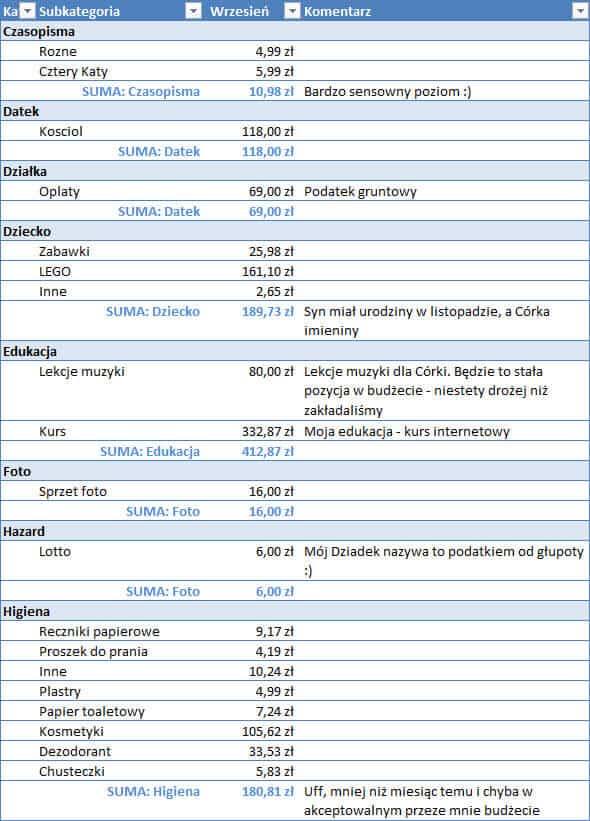

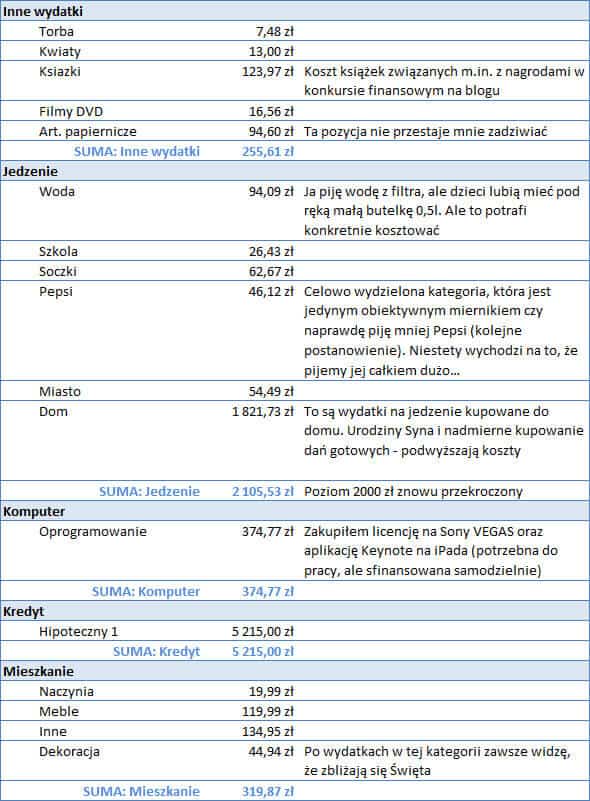

Wszystkie nasze wydatki podzielone są na kategorie i podkategorie. Dzięki temu mogę szczegółowo analizować wydatki w poszczególnych kategiorach (i podkategoriach) w dowolnych okresach czasu. Najpierw przedstawię najważniejsze kategorie kosztów oraz zagregowane wydatki bez szczegółowego rozbicia:

- Nieruchomości = 361 183 zł

- Pożyczki = 20 461 zł

- Kredyt = 5215 zł

- Opłaty = 2200 zł (spadek o 12%)

- Jedzenie = 2106 zł (spadek o 4%)

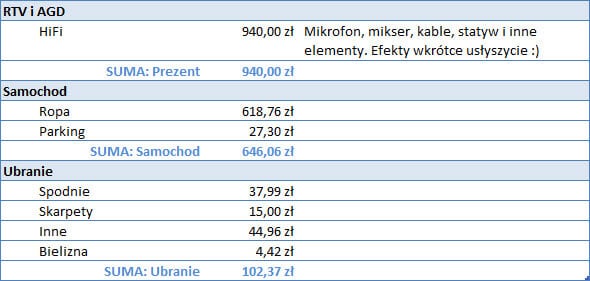

- RTV i AGD = 940 zł

- Samochód = 646 zł (spadek o 48%)

Listopad, to miesiąc kosztów związanych z nowonabytym mieszkaniem. Oprócz ceny mieszkania musiałem również pokryć koszt notariusza. W grudniu dojdą także koszty związane z remontem. W tym miesiącu także udzielałem pożyczek, ale ich nie należy traktować w kategorii wydatków. Te pieniądze wrócą do mnie za jakiś czas.

W pozostałych wiodących kategoriach wydatków listopad był lepszy od października. Nieznacznie spadły koszty jedzenia, ale ta różnica bardzo mnie cieszy. Istotnie spadły za to koszty utrzymania samochodów – do kwoty 646 zł.

Zobacz także: Raport Michała: Wrzesień 2012 – początek szkoły i maraton

Jedynym istotnym wydatkiem nieregularnym był zakup sprzętu do podcastowania oraz tworzenia wideo. Łącznie na ten cel poszło aż 940 zł, ale mogę śmiało uznać, że wszystko co uznawałem za potrzebne – już nabyłem. Aktualnie ćwiczę i mam nadzieję wkrótce zdecydować się na debiut – tutaj na blogu 🙂

SUMA kosztów we wrześniu = 395 482,83 zł, ale kwota kosztów bez uwzględniania kredytów, pożyczek i zakupu mieszkania, to 8623,17 zł. Odnotowałem więc spadek kosztów stałych o blisko 5% w stosunku do poprzedniego miesiąca. Niestety jest to nadal daleko od mojego docelowego poziomu, za który uważam 7000 zł kosztów miesięcznie. Dla przypomnienia: poprzedni raport miesięczny znajdziesz tutaj.

Wydatki na media

Szczegółowe liczby, związane ze zużyciem mediów w listopadzie, przedstawiają się następująco:

- Prąd: zużycie 233,48 kWh = koszt 136,24 zł. Wynik gorszy od oczekiwanych 200 kWh miesięcznie. Wzrost zużycia prądu o 4% w stosunku do poprzedniego miesiąca.

- Woda: koszt 175,06 zł. Spadek o 15% – przede wszystkim ze względu na ograniczenie liczby kąpieli w wannie na rzecz prysznica. W tym:

- Zimna woda: zużycie 6,01 m3 = koszt 59,88 zł

- Ciepła woda: zużycie 4,33 m3 = koszt 115,18 zł

- Centralne ogrzewanie: zużycie 3,308 GJ = koszt 102,81 zł. Coraz zimniej = coraz drożej.

SUMA kosztów mediów = 414,11 zł – spadek o 2% w stosunku do poprzedniego miesiąca. Zobaczymy co wydarzy się w mroźnym grudniu.

Czego się nauczyłem i co mnie czeka w grudniu?

Został dzień do Wigilii więc nie będę się rozwodził nad tematem 🙂 Pora szykować się do Świąt. Listopad upłynął mi pod znakiem wielkich przygotowań do zakupu nieruchomości. Wiem, że grudzień upływa mi na remontowaniu tego mieszkania, oraz na poszukiwaniach kolejnych mieszkań – zarówno w celu zakupu, jak i podnajmu.

Grudzień będzie dla mnie tradycyjnie czasem podsumowań. Od soboty rozpoczął się mój długi urlop, który potrwa aż do 1 stycznia. W tym czasie zaplanuję moje działania finansowe na okres do wakacji, czym planuję się również podzielić na blogu.

Bardzo chciałbym również wykorzystać ten urlop na spędzenie więcej czasu z moją Żoną i dziećmi. Mam nadzieję, że mróz nieco zelżeje i pośmigamy na sankach 🙂

Gdybyśmy to miał być nasz ostatni kontakt przed świętami Bożego Narodzenia, to życzę Ci spokojnych, radosnych Świąt spędzonych w towarzystwie osób, na których najbardziej Ci zależy. Oby ten mały rodzący się Bóg, pomagał Ci wierzyć w siebie i Twoje możliwości, odnajdywać dobrą drogę, którą będziesz podążał odważnie, zgodnie ze swoim sumieniem i szacunkiem dla innych ludzi. I żebyś umiał czerpać radość ze wszystkiego co Ci się przytrafia i co robisz. Tego Ci właśnie życzę 🙂

Na koniec bardzo dziękuję za każdy komentarz i za każdy e-mail.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 54 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Uważam, że wrzucanie wszystkiego do jednego worka to techniczny błąd. Mieszasz wydatki inwestycyjne (mieszkanie na wynajem) z prywatnymi, co tylko zaciemnia strukturę wydatków.

Nie wiem dlaczego nie uwzględniasz wpływu w postaci kredytu, a tylko wydatek na zakup mieszkania.

Poza tym im więcej czytam Twoje bilanse tym bardziej dochodzę do przekonania, że stare i sprawdzone zasady księgowości są nie do pobicia. I tego się nie naprawi żadnym cudownym programem.

Hej Nemo,

Słucham każdej sugestii. Napisz proszę jak byś widział strukturę takiego raportu miesięcznego, który byłby według Ciebie idealny.

Zaznaczam jednocześnie, że jest to przede wszystkim raport kosztów, a nie całkowity bilans. Takiego całkowitego bilansu nie będę tutaj publikował. A co do „cudownego programu” – ani ten program cudowny, ani nie jest moim celem podążanie zgodnie z zasadami księgowości 🙂

Pozdrawiam serdecznie i życzę spokojnych Świąt!

Gratuluję zakupu mieszkania na wynajem. Mam nadzieje że wszystko dalej pójdzie z górki i dopinguję 🙂

A jeśli chodzi o zarabianie na blogu to masz jeszcze 3 sensowne opcje poza obecnymi afiliantami i adSense.

Pierwsza nawet do wdrożenia na teraz:

Tradedoubler – polecasz to co uznajesz za warte polecenia jeśli mają u siebie w ofercie.

Z tym że tu nie liczyłbym na kokosy. Więc to jest kwestia wyboru czy po prostu mają coś co sam używasz i jest naprawdę godne polecenia.

Dwie kolejne z którymi radziłbym się jeszcze wstrzymać:

Dobra wróżka „szepcze mi” 🙂 że twój blog przy kolejnej aktualizacje Page Rank wyłapie 4, obecnie ma 2 więc lepiej się wstrzymać do aktualizacji żeby uzyskać lepsze stawki i wycen

Gdy to nastąpi możesz:

A: podłączyć się do Advertorials – umieszczać art sponsorawne u siebie i „wlepki z linkami”

B: Podłączyć się do Prolinku i zarabiać na sprzedaży linków które nie są inwazyjną wizualnie formą reklamy.

Z tym że polecałbym wybrać opcję A albo B, a nie jedną i drugą żeby nie przeholować z linkami.

O wszystkim tym możesz u mnie przeczytać na blogu, a w przyszłym roku będzie więcej o samym advertorialsie, wiec zapraszam.

Wesołych świąt i zdrowia na nowy rok. Zdrowia przede wszystkim bo o resztę zadbasz na pewno idealnie.

A jak można trafić na Twój blog?

Hej Sylwek,

Wyręczę ILikeAir: jego blog znajdziesz pod adresem http://www.ilikeair.pl/

Hej ILikeAir,

Dziękuję za komentarz i sugestie. Chyba muszę się z Tobą szerzej skonsultować 🙂 Zdecydowanie wpadnę w Święta poczytać Twój blog 🙂

Moje życzenia dla Ciebie opublikowałem tutaj.

Pozdrawiam ciepło 🙂

1000% rocznie?!. umieram z ciekawskości! 🙂

Bardzo interesuje mnie czemu finansujesz mieszkanie z kredytu, gdy masz tyle oszczędności.

Hej M,

Dziękuję za pytanie. To będzie właśnie tematem artykułu o inwestowaniu w nieruchomości. Ale żeby nie trzymać Cię w niepewności, to od razu odpowiem: nie mam tyle wolnych środków żeby wydać 350k i tego nie poczuć. Kupiłem mieszkanie w celach inwestycyjnych dobrze licząc czy przychód z najmu będzie finansował mi koszt raty kredytu i jeszcze dawał zarobić. Załóż, że moje obliczenia są prawidłowe 🙂 I teraz pytanie: dlaczego taki zakup miałbym finansować swoimi pieniędzmi? Rezultat wzięcia kredytu jest taki: mam swoje pieniądze i one nadal dla mnie „pracują”, mam nowokupione mieszkanie i mam kredyt… który spłacany będzie z przychodów z wynajmu i jeszcze zostanie dla mnie „górka”, od której bardzo chętnie odprowadzać będę podatek.

A szczegółowo opiszę to w oddzielnym artykule 🙂

Pozdrawiam!

Hej,

spodziewałem się takiej odpowiedzi – że najmujący będą finansować Ci kredyt. Ale załóżmy, że masz x wolnych środków. I gdybyś teraz to x minus rezerwa przeznaczył na wkład własny do kredytu, to nie dość, że otrzymałbyś lepsze warunki, to jeszcze nie płaciłbyś odsetek za ten właśnie wkład własny.

A oprocentowanie kredytu hipotecznego jest ~zawsze większe niż lokaty.

Rozumiem, że możesz np. czuć się dobrze mając na koncie powiedzmy 200k. Ale jeśli przeznaczyłbyś to na mieszkanie i wziął tylko pewien % hipoteki, a nagle okazałoby się, że potrzebujesz 200k, to można w razie konieczności taką hipotekę „rozszerzyć”. Czy nie? Oczywiście to będzie wolniejsza operacja niż przelew środków, które masz fizycznie. Ale czy takie bezpieczeństwo jest warte spłacania odsetek?

W skrócie:

Biorąc 100% hipotekę i kisząc kasę na lokatach masz w efekcie mniej pieniędzy.

Nie. Nie rozumiesz jak działa zakup lewarowany.

Jeśli kupujesz mieszkanie za 100 tyś. z wkładem własnym 10 tyś. to jeśli cena mieszkania spadnie o 10%, twoja strata wynosi 100%. W drugą stronę oczywiście działa to tak samo. Czyli im większy lewar tym większy potencjalny zysk/strata.

W praktyce ostatnich lat, nawet w przypadku spadku ceny nieruchomości, banki wcale nie żądają dodatkowych zabezpieczeń (do poczytania w raportach NBP) – powodów chyba nie trzeba wyjaśniać…

Kredytowanie 100% nieruchomości wiąże się też ze znacznie wyższymi kosztami ubezpieczenia.

Projekt nowej rekomendacji dla banków zakłada wkład własny na poziomie min. 10%.

Michał, czemu akurat założenie, że zysk z wynajmu musi pokryć ratę kredytu? Czy jest to popularne podejście wśród innych właścicieli mieszkań pod wynajem? Tak na pierwszy rzut oka, takie podejście ma bardzo wiele wad, w zasadzie nic nie mówi i tylko wprowadza w błąd… Zakładam jednak, że nie wiem czegoś istotnego, może wynikającego z praktyki…

Hej Lwi,

Co do Twojego pytania: założenie jest takie żeby zarabiać na tej działalności, czyli przychód z najmu pomniejszony o ratę kredytu, czynsz płatny do spółdzielni i podatki (podaję uproszczony model rozliczeń bo kosztów jest więcej) musi dawać zysk :-). Oczywiście nie wszystkie mieszkania spełniają te parametry i dlatego trzeba zarówno inteligentnie kupować, jak i wynajmować mieszkania. Moim celem jest nie tylko budowanie kapitału na emeryturę, ale także zarabianie na bieżąco 🙂

Resztę opiszę w artykule o nieruchomościach, ale jeśli macie jakiekolwiek pytania w tym zakresie, to śmiało je zadawajcie. Jeśli będę miał konkretne pytania, to łatwiej będzie mi napisać tekst odpowiadający na nie 🙂

Pozdrawiam!

Hej,

Michał, znam metodykę – zaglądam na bloga:) Zastanawiam się tylko czy nie warto byłoby podejmować decyzji na podstawie oczekiwanej rentowności. To chyba jedyny parametr, który mógłby służyć za wspólny mianownik. W końcu będziesz miał wiele różnych nieruchomości, z różnymi okresami kredytowania i różnie na siebie zarabiających… Zresztą temat rzeka, ale powrócę, kiedy pojawi się wpis…

Hej Lwi,

Dokładnie tak jak piszesz – temat rzeka… Ja przy nieruchomościach na wynajem nie przyjmuję zamierzonej, konkretnej stopy zwrotu. Zakładam za to, że mieszkanie ma mi generować konkretną kwotę „na czysto” co miesiąc. Poziom, który mnie interesuje, to minimum 500 zł do przodu miesięcznie (na czysto). Szerzej będzie w artykule 🙂

Pozdrawiam!

Hej M,

Jeśli trzymałbym pieniądze wyłącznie na lokatach, to bym się z Tobą zgodził. Niuans polega na tym, że wolne środki przeznaczam także na wyżej oprocentowane pożyczki oraz jako kapitał bazowy do kolejnych inwestycji w nieruchomości (nie wszystko da się kupić w kredycie – zwłaszcza, jeśli chce sie korzystać nadarzających się okazji).

Nie patrz proszę na moje działania jak na zakup jednej nieruchomości. Z założenia chcę kupić tyle nieruchomości ile się tylko da w ramach posiadanej zdolności kredytowej… którą także budują przychody z najmu 🙂

Gdybym kupował za gotówkę, to nie kupiłbym żadnego mieszkania. Kupując korzystając z kredytów (lewarowanie) – mogę kupić więcej nieruchomości. Przy czym elementarne założenie dla mnie jest takie, że muszą zarabiać na każdej z nich (przychód z najmu – wszystkie koszty włącznie z podatkami = plus dla mnie).

Mam nadzieję, że więcej rozjaśni mój artykuł o nieruchomościach 🙂

Pozdrawiam ciepło

OK. Jeśli Twoje inwestycje dają więcej % niż oprocentowanie hipoteki, to wszystko już jest jasne – to IMO jedyny powód dla którego można brać kredyt, jeśli ma się wolne środki.

@ M

No właśnie nie.

Szczególnie dobrze widać to na przykładzie, który podaje Michał. Tz. jesteś w stanie pokryć koszt kredytu i z każdą ratą uzyskać pewną wartość mieszkania. To znaczy, że im większy lewar tym większa stopa zwrotu. Już po kilkunastu takich ratach da się pokonać lokatę…

@lwi

Różnica w kosztach między płatnością gotówka a kredytem jest taka, że w pierwszym przypadku nie masz pieniedzy (wiec gdybys chcial wplacic na lokate, to powiedzmy 6 procent), a w drugim oprocentowanie i marza kredytu. Rata czynszu jest na innym poziomie abstrakcji. Tylko jeśli potrafisz tymi leżacymi pieniędzmi pokonać kredyt to się opłaca (np. kupisz drugie mieszkanie).

Hej M,

Pewnie zaraz puszkę Pandory otworzę, ale co mi tam 🙂 A może takie rozwiązanie: mieszkania inwestycyjne kupujesz tylko na kredyt hipoteczny. A gotówkę na zakupy używasz tylko wtedy żeby kupić te mieszkania, których nie możesz kupić finansując kredytem (ewidentne okazje, pilne sprzedaże itp.). W zależności od tego co kupiłeś, to albo mieszkanie przeznaczasz na wynajem (wtedy występujesz do banku o kredyt refinansujący żeby gotówka wróciła do Ciebie na kolejną okazję), albo przeznaczasz mieszkanie na tzw. flipa, czyli szybką sprzedaż – odświeżenie i sprzedajesz. Jeżeli kupiłeś poniżej rynku, to na takim mieszkaniu szybko obróconym zarabiasz kilkanaście – kilkadziesiąt tysięcy złotych. Żadna lokata się do tego nie zbliży. Oczywiście to dotyczy tylko mieszkań o dobrej płynności, np. małych 🙂

Czy już wytłumaczyłem dlaczego nie warto wydawać gotówki jeśli nie ma dobrego powodu?

Pozdrawiam!

W takim razie nie zrozumieliśmy się. Ja liczę tylko zwrot z kapitału, bez innych środków. A nie koszt. Ale oczywiście, jeśli masz całą kwotę, to taniej wyjdzie nie brać kredytu. Z tym, że wtedy rentownością z tak zainwestowanego kapitału ciężko pokonać lokatę…

Michał, napisałeś: „mam nowokupione mieszkanie i mam kredyt… który spłacany będzie z przychodów z wynajmu i jeszcze zostanie dla mnie “górka”, od której bardzo chętnie odprowadzać będę podatek.”

Aż mi się serce kraja czytając, że ktoś jest zadowolony z faktu, że będzie płacić podatki!!

Witam,

dlaczego sprawdzasz się w BIKu regularnie?

Już nie mogę doczekać się aż opowiesz historie o nieruchomości:)

Hej Oswald,

Dziękuję za komentarz 🙂 Sprawdzam się regularnie, gdyż zmienia się moja sytuacja finansowa i chcę wiedzieć, w jaki sposób zmiany wpływają na mój scoring w BIK. Dlaczego to jest dla mnie istotne? Bo rzutuje na moją zdolność kredytową i skłonność banków do udzielania mi kredytów. A wiedza ta na bieżąco jest mi potrzebna do planowania kolejnych kroków w nieruchomościach 🙂

A poprzez zmianę sytuacji finansowej (z perspektywy banków i BIK) rozumiem: rezygnację z kart kredytowych, założenie kolejnej karty kredytowej, złożenie wniosku o kredyt (do kilku banków), przyznanie mi kredytu, regularne spłacanie, zamykanie i otwieranie kont z debetem i bez debetu. Mechanizmy wyliczania scoringu nie są jawne więc robię sobie swoją własną analizę. Być może będzie to materiał na kolejny ciekawy artykuł na blogu 🙂

Pozdrawiam świątecznie!

Moim skromnym zdaniem publikujesz zbyt rzadko zbyt długie posty. Nie lepiej rozbić taki wpis na 2-3 inne publikowane np. co 3 dni?

Budżet domowy to jeden temat. Inwestycja w mieszkanie kolejny, itp.

Długie posty powodują, że czyta się je „po łebkach”.

Bartosz, nie zgadzam się z Twoją opinią. Cała wartość tego bloga polega własnie na wartościowym kontencie, profesjonalnym podejściu do każdego zagadnienia i pełnym jego przedstawieniu – właśnie poprzez rozbudowane wpisy. W sieci można znaleźć inne blogi o podobnej tematyce, prowadzone głównie przez studentów, gdzie wpisy są być może częstsze i krótsze, mi jednak forma przygotowana przez Michała bardzo odpowiada. Zatem nie ilość, a jakość, nawet kosztem rzadszych publikacji! Tak trzymaj Michał!

Co do treści posta, zastanawiają mnie dwa elementy:

1. Opłaty za sprawdzenie w BIK – jaki jest konkretnie cel dokonywania takich weryfikacji cyklicznie?

2. Czy udało Ci się osiągnąć w którymkolwiek miesiącu zużycie energii elektrycznej na oczekiwanym poziomie 200kWh? Ciekawy jestem jak zużycie tego medium wygląda u Ciebie w ujęciu miesięcznym w całym roku, np w ostatnich 12 miesiącach. Jeśli o możliwe prośba o zamieszczenie takiej informacji.

I na koniec, korzystając z okazji, chciałbym życzyć Wszystkim Czytelnikom tego bloga oraz jego Autorowi, godnie przeżytych Świąt Bożego Narodzenia, Dużo radości, uśmiechu, spędzenia tego czasu w rodzinnym gronie, a w Nowym Roku, samych niskich rachunków 🙂

Szacunek

Hej Szacunek,

Bardzo Ci dziękuję za odpowiedź Bartoszowi. Czasami niestety mam taką refleksję, że wpisy są za długie, ale z drugiej strony – na ich poszatkowanie nie mam pomysłu. Więc pewnie zostanie tak jak jest 😉 Odpowiadając na Twoje pytania:

Ad. 1. – odpisałem już w odpowiedzi dla Oswalda.

Ad. 2. Poziom 200 kWh jest dla mnie osiągalny i miałem już takie 4 miesiące w tym roku. Faktem jest, że dwa z nich były miesiącami wakacyjnymi więc nie mogę ich liczyć. Szczegółowe zużycie przedstawia się tak jak poniżej opisałem. Kluczowy jest miesiąc kwiecień, w połowie którego przeszedłem na oświetlenie LED’owe.

378,62 kWh = styczeń

351,55 kWh = luty

325,55 kWh = marzec

235,75 kWh = kwiecień

200,87 kWh = maj

210,49 kWh = czerwiec

105,71 kWh = lipiec (wakacje)

159,61 kWh = sierpień (10 dni wakacji)

203,53 kWh = wrzesień

224,02 kWh = październik

233,48 kWh = listopad

Dziękuję za życzenia!

Dziękuję za zestawienie zużycia energii. Wyciągam z niego wniosek iż wymiana źródeł światła na LED, przyniosła obniżenie zużycia o ok 30%. To sporo, pytanie tylko czy poprzednio używałeś „zwykłych” żarówek wolframowych czy też świetlówek kompaktowych? Z niecierpliwością czekam na wpis o LED’ach 🙂

Rzeczywiście poziom 200 kWh jest realny, pytanie drugie: czy po wprowadzeniu usprawnień energooszczędnych (nowa lodówka, oświetlenie LED, rezygnacja z trybu standby) masz jeszcze pole manewru do ograniczenia zużycia, czy też te 200 kWh miesięcznie to dla 4-ro osobowej rodziny mieszkającej w WAW to jest poziom minimum i po prostu nie da się zejść niżej, zakładając „normalne” funkcjonowanie gospodarstwa domowego?

To ja pozwolę sobie dorzucić swoje trzy grosze co może da Ci jakiś obraz. U mnie (przedmieścia Warszawy) zużycie wychodzi na poziomie 250kWh na miesiąc a mieszkam w domu (nie mieszkaniu) gdzie są dodatkowe żródła poboru prądu (np piec centralnego ogrzewania, pompa wody w studni głębinowej których nie ma w mieszkaniu w bloku. Na dodatek tylko część żarówek mam wymienionych na energoszczędne (nie LED – koszt nawet najtańszej żarówki energooszczędnej w stosunku do zwykłej folframowej zwraca sie po około 3 miesiącach jeśli korzysta się z tego światła średnio przez conajmniej 5 godzin dziennie) i nie prowadzę specjalnej polityki oszczędnościowej w użyciu prądu (jak np Michała zasady dotyczące lodówki :-)) czy nie rezygnuję ze STANDBY (sprawdziłem, pomierzyłem i policzyłem i wyszło mi, że z kompletu: TV, dekoder SAT + 2 x DVD pracujących po 18 godzin dziennie na STANDBY roczne zużycie energii kosztowałoby mnie okolo 27 PLN ….. dla mnie za taką kwotę w roku nie warto rezygnować z wygody. Tak więc widać, że poziom 200 kWh na miesiąc nie jest niczym nadzwyczajnym do osiągnięcia.

Hej Szacunek,

Pi pierwsze to troszeczkę sprostuję: lodówka jest ta sama, która była. W zasadzie można uznać, że źródłem oszczędności jest przede wszystkim wymiana oświetlenia. Wcześniej korzystałem z klasycznych „halogenów” oraz żarówek wolframowych. Świetlówek nie używałem. W ramach optymalizacji zastosowałem LEDy oraz świetlówki.

Z trybu standby jeszcze nie zrezygnowałem. Na razie wszystkie urządzenia (poza subwooferem) pracują „uśpione”. Mam tu na pewno pole do optymalizacji (zgodnie z moimi artykułami), ale nadal zastanawiam się jak to zrobić z głową 🙂

Poziom 200 kWh uważam nadal za docelowy dla nas, ale nie traktuj go proszę jako minimalny dla rodziny 4-osobowej. Wiem, że można zużywać mniej 🙂

I jeszcze jedna poprawka jest wymagana:my mamy kuchenkę elektryczną i płytę indukcyjną. Nie mierzyłem ile one konsumują, ale na pewno nie jest to mała ilość prądu.

Zacznę od podziękowań za książkę. 🙂 Zaczełem ją czytać wczoraj o 22, bo dopiero wieczorem wróciłem na święta do rodziców i jestem już w połowie.

Zamierzam w najbliższym czasie mocno powiekszyć wiedzę w zakresie inwestowania w nieruchomości. Póki co interesowałem się inwestycjami na giełdzie, forexie. Teraz przyszedł czas na większe aktywa. Chętnie poczytałbym Twoje rady Michale odnośnie inwestowania w mieszkania. Zwłaszcza interesują mnie problemy na jakie można natrafić, jak sobie z nimi radzić i jak ich unikać oraz kwestie optymalizacji kosztów podatkowych.

Gratuluję oczywiście zakupu mieszkania, które napewno przybliża Cię do wolności finansowej.

Też jestem bardzo ciekawy tego tematu związanego z nieruchomościami i w jaki sposób wyliczyłeś ten zysk ciegający 1000% 😉

Ja też chcę taki biznes, tylko z budżetem kilkadziesiat razy mniejszym 😀

No i fajnie będzie Cie w końcu posłuchać, więc powodzenia z nagrywaniem dla nas audycji.

Pozdrawiam i Wesołych Świąt! 🙂

@Michał:

Nawet najprostsze zestawienie powinno przejrzyście opisywać co wpłynęło i gdzie to wypłynęło. Takie miesięczny cash flow. Te 2 kolumny muszą się zawsze sumować – w ten sposób sam siebie kontrolujesz czy niczego nie pominąłeś.

Teraz świętą zasadą jest oddzielenie wydatków prywatnych od inwestycyjnych. Jeśli kupujesz mieszkanie pod wynajem wszystkie wpływy i wydatki z tym związane wrzucasz w osobną tabelę – dotyczy to nie tylko kredytu czy notariusza ale także podatków, czynszu, mediów, remontów, zużytego paliwa na dojazdy, itd.

Robisz tyle tabel ile masz mieszkań. No i tabelę podsumowującą wszystkie inwestycje.

W ten sposób łatwo wyłapać czy i gdzie się traci albo zyskuje. Wyniki potrafią niekiedy mocno zaskoczyć.

Oczywiście zrozumiałym jest, że nie wszystko jest do publikacji, ale to już indywidualny wybór każdego.

P.S. Jestem ciekaw tych wyliczeń związanych z kredytem – podejrzewam, że będzie co komentować.

Pozdrawiam świątecznie.

Hej Nemo,

Dziękuję za sugestie 🙂 Ja u siebie oczywiście widzę wszystko w różnych przekrojach, ale trudno mi to upublicznić w całości (i nie wszystko oczywiście chcę upubliczniać). Spróbuję rzeczywiście wydzielić wydzielić inwestycje do oddzielnych tabel.

Dzięki wielkie!

I jeszcze mała uwaga: jeśli nie chcesz żeby inni wiedzieli jakie masz oszczędności gotówkowe to nie podawaj ile zapłaciłeś podatku belki 🙂

Można z tego nawet zrobić zadanie dla kalkulatora finansowego 😉 Na podstawie odsetek oblicz kapitał Michała 😀 🙂

Tak w ogóle Michał to zastanawiam się, czemu choćby po części nie inwestujesz własnych pieniędzy w te mieszkania. No chyba, że potrzebujesz tak wysokiego funduszu awaryjnego. Bo jeśli kwota ponad 1700zł odsetek jest tylko z lokat i kont oszczędnościowych to całkiem dużo się tego nazbierało. I to 1700zł jest już po odliczeniu podatku Belki, czy te około 300zł trzeba dopiero odliczyć i faktyczna kwota to 1400zł?

Hej Xamriks,

Zgadujcie dalej 🙂 Na chwilę obecną powiem tylko, że to chwilowa nadpłynność finansowa i w przyszłym miesiącu nie będzie już tak różowo.

Faktyczna kwota to koło 1400 zł. W kosztach oddzielnie uwzględniony jest podatek od odsetek kapitałowych.

Pozdrawiam 🙂

Strasznie dużo rzeczy na raz chciałbym skomentować 😉

1. Od końca: @xamriks i 1700zł odsetek, wszystkich, którzy uważają, że to dużo zachęcam do obejrzenia poprzedniego zestawienia Michała, gdzie przychód z odsetek wyniósł… 160zł 🙂 W porzednich m-cach 200zł i 460zł. Zatem dedukuję sobie, że w tym miesiącu zakończyło się wyjątkowo dużo lokat o okresie trwania znacząco przekraczającym miesiąc. Gdyby były to lokaty roczne ze średnim oprocentowaniem 7%, to bazowy kapitał wynosiłby jakieś 25 000 zł, czyli w perspektywie zakupu nieruchomości są to raczej „drobne”. Sama kwota odsetek nic jeszcze nie mówi o oszczędnościach kapitałowych, bo nie wiemy jakie faktycznie jest oprocentowanie i jakie naprawdę są okresy kapitalizacji tych odsetek 🙂

2. @Nemo, @Michał; zasady rachunkowości: w mojej pracy mam dużą styczność z rachunkowością i faktycznie odkąd pracuję, wprowadziłem dużo modyfikacji w moim budżecie domowym, które odrobinę zbliżają go do takiej rachunkowości przedsiębiorstwa. Robię tak dlatego, że faktycznie daje mi to sporo wygody i rzeczywiście wydatki związane z dodatkowymi źródłami dochodu (np. udzielam korepetycji, koszty nie są wielkie – reklama, artykuły papiernicze, podręczniki) księguję sobie zupełnie osobno, bo nie są to moje „koszty życia”, ale „koszty uzyskania przychodu”. Jednak uważam, że ilu ludzi, tyle różnych metod prowadzenia budżetu i najważniejsze, żeby każdy ze swoim budżetem czuł się komfortowo i żeby uzyskany obraz był dla niego przejrzysty i co najważniejsze prawdziwie oddający rzeczywistość 🙂

3. @Michał; nagrody książkowe – zapoznaję się z lekturą stopniowo, niektóre rzeczy od dawna wykorzystuję w praktyce, ale sporo okazało się dla mnie nowością i to bardzo pożyteczną i pouczającą. Zwłaszcza wyliczenie wartości netto, która w tej chwili jest bliska zeru. Ale cóż, taki czas, ledwo co zacząłem życie na swoim, w Sylwestra mija pół roku od mojego ślubu 🙂 Także można powiedzieć, że jestem dopiero na pasie startowym mojego „dorosłego” życia tudzież drogi finansowej. Korzystając z okazji jeszcze raz dziękuję za książkę 🙂

4. @Wszyscy Zszokowani Stopą Zwrotu Rzędu 1000% – to tylko trochę sztuczek, albo jak kto woli inżynierii finansowej 😉 Jeśli mam 10000zł i wiem, że mogę od kogoś kupić za tyle używany samochód, a potem odsprzedam go za 11000zł, to moja stopa zwrotu wynosi (11000-10000)/10000 * 100% = 10%. Ale jeśli umówię się ze znajomym, że płacę mu 100zł prowizji, on mi za to pożycza 10000zł na miesiąc, w tym czasie za pożyczone pieniądze kupuję samochód i go odsprzedaję, a potem oddaję 10000zł i 1000zł zostaje mi w kieszeni, to moja stopa zwrotu wynosi (1000-100)/100*100%=900% 🙂 Przypuszczam, że koszty własne Michała przy zakupie tej nieruchomości były niewielkie, więc finansując cały zakup na kredyt jest w stanie wykręcić taką stopę zwrotu 🙂 Gdyby kalkulował to jakoś inaczej, np jako koszt licząc również swój czas (przypominam wpis o tym, jaka jest wartość Twojego czasu:), to ta stopa zwrotu zeszłaby do bardziej realnych poziomów. No i pewnie wielka tu zasługa zakupu dużego mieszkania (4 pokoje!) w atrakcyjnej jak na Warszawę cenie (co pozwala na znaczącą różnicę między kosztem wynajmu a ratą kredytu). Michał, gratuluję inwestycji i również jestem szalenie ciekaw jej szczegółów 🙂 Zwłaszcza tego, na ile moje dociekania mają coś wspólnego z rzeczywistością 😉

Hej Lechu,

Brawo! Gratuluję umiejętności wyciągania wniosków 🙂

Ad. 2. Ja moje zestawienia finansowe przygotowuję inaczej niż te na potrzeby bloga. Dlatego prosiłem Was o sugestie i dlatego cieszę się, że Nemo wystąpił z konstruktywną krytyką. Co do zasady jest tak jak napisałeś: każdy powinien zestawienia przygotowywać w taki sposób, aby umiał z nich wyciągnąć potrzebne mu informacje i wnioski.

Ad. 3. Bardzo się cieszę, że książka Ci „podpasowała”. Super!

Ad. 4. Brawo! Twoje dociekania mają bardzo dużo wspólnego z rzeczywistością. Mój gotówkowy wkład w całą tą inwestycję zamyka się w trzycyfrowej kwocie w polskich złotych 🙂 I jestem z tego bardzo zadowolony. Szczegóły wkrótce.

Pozdrawiam 🙂

I właśnie pisałem o mnogości metod prowadzenia budżetu – każdy ma niby własne pomysły, ale koniec końców najlepsze są sprowadzone zasady [jak podwójne księgowanie, które mało kto stosuje]. Lepiej pewnych rzeczy się nauczyć niż ciągle wyważać otwarte drzwi.

Zgoda. Tak by było prawidłowo.

Moim zdaniem jednak finansów domowych nie należy prowadzić tak jak przedsiębiorstwa.

Poza tym, tą zasadę, choć może nie tak elegancko stosuje każdy program do zarządzania domowym budżetem.

Podcast? Podcast? Podcast!

Whaw 🙂 to się nazywa wsparcie 🙂

A właśnie się zastanawiamiam, czy takie postępowanie i mieszanie wszystkiego nie wyszłoby u mnie na plus. Gratuluję pożyczki i mieszkania. Czekam na kolejne wpisy .

Pozdrawiam Tomek

Cześć,

Też nie mogę się już doczekać artykułu o nieruchomościach. Sam posiadam jedno mieszkanie na wynajem (kawalerka przy samym metrze w Warszawie) i zastanawiam się nad jego sprzedąża. Obliczyłem że pieniądze ze sprzedaży umieszczone na lokatach dadzą mi więcej lub to samo niż za wynajem. Do tego oszczędza się czas i problemy, które często występują przy wynajmowaniu lokum.

p.s. też jestem za podzieleniem wpisów na krótsze. często po prostu nie mam czasu aby przeczytać całość i rzeczywiście zdarza mi się czytać je tylko po łebkach 😉

Hej Andrzej,

Tekst o nieruchomościach będzie musiał być niestety długi 🙂 Co do wynajmu: ja koncentruję energię na większych mieszkaniach. Powody wytłumaczę w artykule, który mam nadzieję już jutro opublikować.

A z ciekawości: jeśli możesz powiedzieć, to napisz proszę gdzie dokładnie masz kawalerkę i jaki czynsz pobierasz za jej wynajem?

Pozdrawiam i kibicuję!

@andrzej: moze tak byc ale zawsze „cos za cos”. Twoje mieszkanie nie bedzie tracilo na wartosci w taki sposob jak pieniadz. Tzn. oczywiscie bedzie wymagalo remontow i bedzie podlegalo wahaniom cen rynkowych, ale nie grozi mu wysoka inflacja, a nie bylbym zbyt spokojny o losy pieniadza papierowego w zwiazku z kryzysami zadluzenia jak np grecki. Kazda inwestycja ma swoje ryzyko:-)

Podejrzewam ze wynajmujac 4 pokoje 4 studentom mozna wykrecic lepszy zwrot w stosunku do wart mieszkania niz w przypadku kawalerki;-)

@Michal: nadwyzka 500/mc wydaje mi sie mega dobra opcja,szczerze zazdroszcze:>

Kupowanie mieszkania pod wynajem ma sens jeśli zakładamy, że ceny mieszkań będą rosnąć. Kupowanie dla jakiś przepływów pieniężnych się nie kalkuluje (oczywiście bywają wyjątki).

Hej Nemo,

No to powiedzmy, że ja mam same wyjątki 🙂 Jeden z takich wyjątków opisałem tutaj: „Zakup mieszkania na wynajem – czy to się opłaca?„.

Pozdrawiam 🙂

Jak zacząłem czytać Twojego bloga, byłem bardzo zadowolony, że na niego trafiłem. Teraz jestem nim wprost zafascynowany 🙂 Robisz kawał świetnej roboty i bardzo Ci za te wieczory spędzone przed komputerem przy pisaniu (bądź co bądź) długich wpisów dziekuję. Czekam teraz z niecierpliwością na wpisy dot. wynajmu. Jestem przekonany, że dadzą mi dużo wiedzy, bo do każdego tematu bardzo się przykładasz. Jako sugestię podam, żebyś nie skupiał się tylko na Warszawie, ale podał chociaż trochę wyliczeń dla miast wojewódzkich – byłoby super. Ja mieszkam w Białymstoku – tu sytuacja jest zupełnie inna, co nie znaczy, że nierentowna.

Kolejny wpis na który czekam z niecierpliwością to pożyczki, zaciekawiłeś mnie kolejny raz 🙂

Pozdrawiam serdecznie! Tak trzymaj! 🙂

Hej Karol,

Dziękuję za docenienie mojej pracy i Twoje dobre słowa. Uśmiecham się szeroko czytając jak się „wkręcasz” w lekturę bloga. Co do wynajmu: piszę o Warszawie bo mieszkam w Warszawie i znam tutejsze warunki. Ale inwestowanie w nieruchomości na wynajem świetnie funkcjonuje też w innych miastach. Ja rzekłbym nawet, że łatwiej jest inwestować w innych miastach (no może poza Krakowem) gdyż współczynnik ceny najmu do ceny mieszkania jest tam zazwyczaj korzystniejszy niż w stolicy.

Spróbuję tak trzymać 🙂 Pozdrawiam!

Michał, teraz na stronie RWE napisane jest inna cena za kWh: 0,2878

http://www.rwe.pl/web/cms/pl/1052276/start/oferta-rwe/dla-domu/

W najnowszym raporcie masz liczone jeszcze po starej. Czy to nie pomyłka?

Hej,

Nie ma pomyłki. Stawka 0,2878 zł / kWh obowiązuje dopiero od 1 stycznia 2013. Pozdrawiam!

Przy tych zarobkach możesz sobie pozwolić na takie rzeczy … ale co gdy ktoś zarabia średnią krajową ? Dla mnie ten blog jest bezuzyteczny, bo jesteś polakiem który zarabia sporo ponad przecietną … a w tym przypadku problem zarządzania pieniedzmi jest zdecydowanie łatwiejszy …

Hej Bernard,

Mimo wszystko zapraszam Cię do lektury innych artykułów na blogu. Niektóre artykuły dotyczą inwestowania (na które potrzebne są środki), a inne dotyczą oszczędzania – i to w takich dziedzinach, z którymi wszyscy na co dzień mamy do czynienia. Polecam Ci na początek artykuły dotyczące uzyskiwania dodatkowych przychodów, np. od banków (w ramach moneyback) oraz te, które dotyczą oszczędzania mediów.

Pozdrawiam i po prostu życzę poprawy sytuacji finansowej