Martwisz się, czy w obecnej sytuacji stać Cię będzie na spłatę rat? Banki mają rozwiązanie – wakacje kredytowe. Nie brak jednak opinii, że to żadna pomoc. Gotowy kalkulator pomoże policzyć o ile więcej trzeba będzie zapłacić w przyszłości za krótkotrwałą ulgę tu i teraz.

W marcu Związek Banków Polskich (ZBP) wydał zestaw zaleceń dla banków dotyczących działań pomocowych w związku z pandemią koronawirusa COVID–19. Pierwszy punkt na tej liście brzmi:

Banki ułatwią w sposób maksymalnie uproszczony – w zakresie dopuszczonym przepisami obecnie obowiązującego prawa – odroczenie (zawieszenie) spłaty rat kapitałowo-odsetkowych lub rat kapitałowych przez okres do 3 miesięcy i automatyczne wydłużenie o ten sam okres łącznego okresu spłaty kredytu pod warunkiem przedłużenia okresu obowiązywania zabezpieczenia spłaty kredytu. Ułatwienia mają dotyczyć kredytów mieszkaniowych, konsumpcyjnych dla klientów indywidualnych, kredytów dla przedsiębiorców i będą polegać m.in. na szybkim rozpatrywaniu wniosków tych klientów, którzy uzasadnią konieczność odroczenia (zawieszenia) spłaty kredytu ich sytuacją finansową spowodowaną pandemią koronawirusa.

Jednocześnie ZBP zobowiązał banki, aby nie pobierały opłat i prowizji za przyjęcie i rozpatrzenie wniosków dotyczących zawieszenia spłat rat kapitałowo-odsetkowych lub rat kapitałowych. Umożliwił im także przyjmowanie takich wniosków w sposób całkowicie zdalny (także telefonicznie) – nawet, jeśli umowy kredytowe stanowią inaczej.

Nic dziwnego, że temat wakacji kredytowych (bo tak powszechnie nazywa się odroczenie konieczności spłaty części lub całości rat kredytów) wzbudził tak duże zainteresowanie. Niestety – nie ma róży bez kolców, o czym przekonują się te osoby, które poprosiły swoje banki o oszacowanie kosztów związanych z taką operacją.

Aby Wam nieco ułatwić to zadanie publikuję kalkulator, który pomoże samodzielnie policzyć opłacalność częściowego lub całkowitego zawieszenia spłaty rat kredytów. Pod koniec artykułu znajdziecie także tabelę z informacją, jakie są warunki „wakacji kredytowych” w poszczególnych bankach, czyli gdzie i na ile można zawiesić spłatę których rat kredytów hipotecznych.

Autorem poniższego kalkulatora jest firma RM Kredyty założona przez Ronalda Szczepankiewicza – mojego znajomego i doradcę kredytowego, który już kilkukrotnie dzielił się swoją wiedzą w podcaście WNOP. Ronald dostarczył mi także większość wkładu merytorycznego do tego wpisu, więc to jemu należą się podziękowania za zebranie poniższych informacji. Wielkie dzięki!

Zapraszam do lektury i śmiało proszę o udostępnienie tego artykułu i kalkulatora dalej – do wszystkich osób, które spłacają kredyty hipoteczne, samochodowe itp.

UWAGA: Pod koniec artykułu dodałem informację o dużo ciekawszej alternatywie niż „wakacje kredytowe” dostępnej dla niektórych kredytobiorców – Fundusz Wsparcia Kredytobiorców. Więcej informacji w komentarzu Dominika poniżej, oraz pod koniec zaktualizowanego tekstu.

Zawieszenie rat kredytu – wieści z „placu boju”

Zacznijmy od podstaw. Wakacje kredytowe to potoczne określenie możliwości zawieszenie na jakiś czas spłaty rat kredytowych. Gdy to zrobimy, to będziemy mieć w bieżącym budżecie domowym więcej gotówki. Jednak dla jasności: zawieszenie nie anuluje konieczności spłaty kapitału kredytu i odsetek. Jest to ich odroczenie na później, dzięki czemu redukujemy tylko bieżące, kilkumiesięczne koszty wynikające z umowy kredytowej.

Pomimo, że działanie ZBP i banków określane jest jako „pomoc” dla osób spłacających kredyty, to tak naprawdę trudno mówić tutaj o jakiejkolwiek szczodrości instytucji finansowych. Każdy musi mieć świadomość, że skorzystanie z wakacji kredytowych ma swoją cenę – po prostu zapłaci się wyższą kwotę odsetek w całym okresie kredytowania. To, że teraz zrobisz sobie przerwę automatycznie spowoduje, że łącznie zapłacisz więcej. W przypadku kredytów hipotecznych mogą być to znaczne kwoty. Zobaczcie przykład poniżej. Takich maili otrzymuję ostatnio sporo:

Czy to oznacza, że zawieszenie rat kredytu jest nieopłacalną operacją? To zależy…

Z czysto matematycznego punktu widzenia takie zawieszenie nie jest opłacalne. Łączna kwota do kredytu wzrośnie, bo odsetki naliczane będą cały czas – także przez okres, gdy nie płacimy rat. Niemniej jednak, jeśli ktoś utracił źródło zarobków i ma trudność w regulowaniu na bieżąco kosztów, to wakacje kredytowe mogą pomóc. Opóźniając spłatę rat o kilka miesięcy i wykorzystując ten czas na znalezienie nowego źródła zarobków (albo takie przeorganizowanie życia, aby ograniczyć inne koszty) można przetrwać gorszy okres. To lepsza alternatywa, niż np. zaciąganie nowych, kosztowych pożyczek po to tylko, aby na bieżąco płacić raty starszych kredytów.

Wszystko zależy więc od sytuacji finansowej konkretnej osoby. Jeśli ma solidną poduszkę finansową, to nie ma co się spieszyć z korzystaniem z „pomocy” banków.

Zasady wakacji kredytowych

Jak to więc w szczegółach jest z tym zawieszeniem spłaty kredytu? Niestety każdy bank niezależnie wypracowuje jego zasady. Najpierw przedstawię ogólnie różnice, a potem – w tabeli – szczegółowo podsumuję, jakie warunki obowiązują w każdym z banków.

Dla jasności: przedstawione informacje dotyczą w szczególności osób posiadających kredyt hipoteczny na zaspokojenie potrzeb mieszkaniowych spłacany w ratach stałych. Zawieszenie pozostałych kredytów może odbywać się na innych zasadach niż te przedstawione poniżej.

Jak możemy zawiesić raty?

W dobie koronawirusa banki zobowiązane zostały przez ZBP do przyjęcia uproszczonej ścieżki zawieszania spłaty rat kredytów. W praktyce większość banków umożliwiła wzięcie wakacji kredytowych poprzez kontakt z infolinią. Każdorazowo wymaga to jednak identyfikacji klienta.

Co możemy zawiesić?

W zależność od polityki danego banku zawiesić możemy:

- Ratę kapitałową – czyli spłatę części kapitałowej każdej płaconej raty. Odsetki płacimy nadal na bieżąco.

- Ratę odsetkową – czyli zawieszamy spłatę odsetek, ale sama rata kapitałowa spłacana jest na bieżąco.

- Ratę kapitałowo-odsetkową – czyli całą kwotą płaconą co miesiąc na rzecz banku.

W większości przypadków nie możemy dowolnie wybierać spośród powyższych wariantów. Bank ma swoją politykę i albo ją akceptujemy, albo nie. Wyjątkiem od tej reguły jest zaledwie kilka banków.

Największą redukcję kosztów odczują osoby, które zawieszą pełną ratę kapitałowo-odsetkową, ale te osoby poniosą również największe koszty związane z zawieszeniem.

Dla osób, które niedawno zaczęły spłacać kredyt, większą ulgą od zawieszenia kapitału będzie zawieszenie spłaty samych odsetek. Dzieje się tak dlatego, że mniej-więcej w pierwszej połowie okresu kredytowania większy udział w racie mają odsetki. Im dłużej spłacamy kredyt, tym ten bilans zaczyna się zmieniać na korzyść kapitału. Warto sprawdzić swój harmonogram spłaty kredytu i samemu przekonać się, jaka jest bieżąca proporcja spłacanego kapitału i odsetek w każdej racie.

„Finansowy ninja” – szczegółowo o kredycie hipotecznym

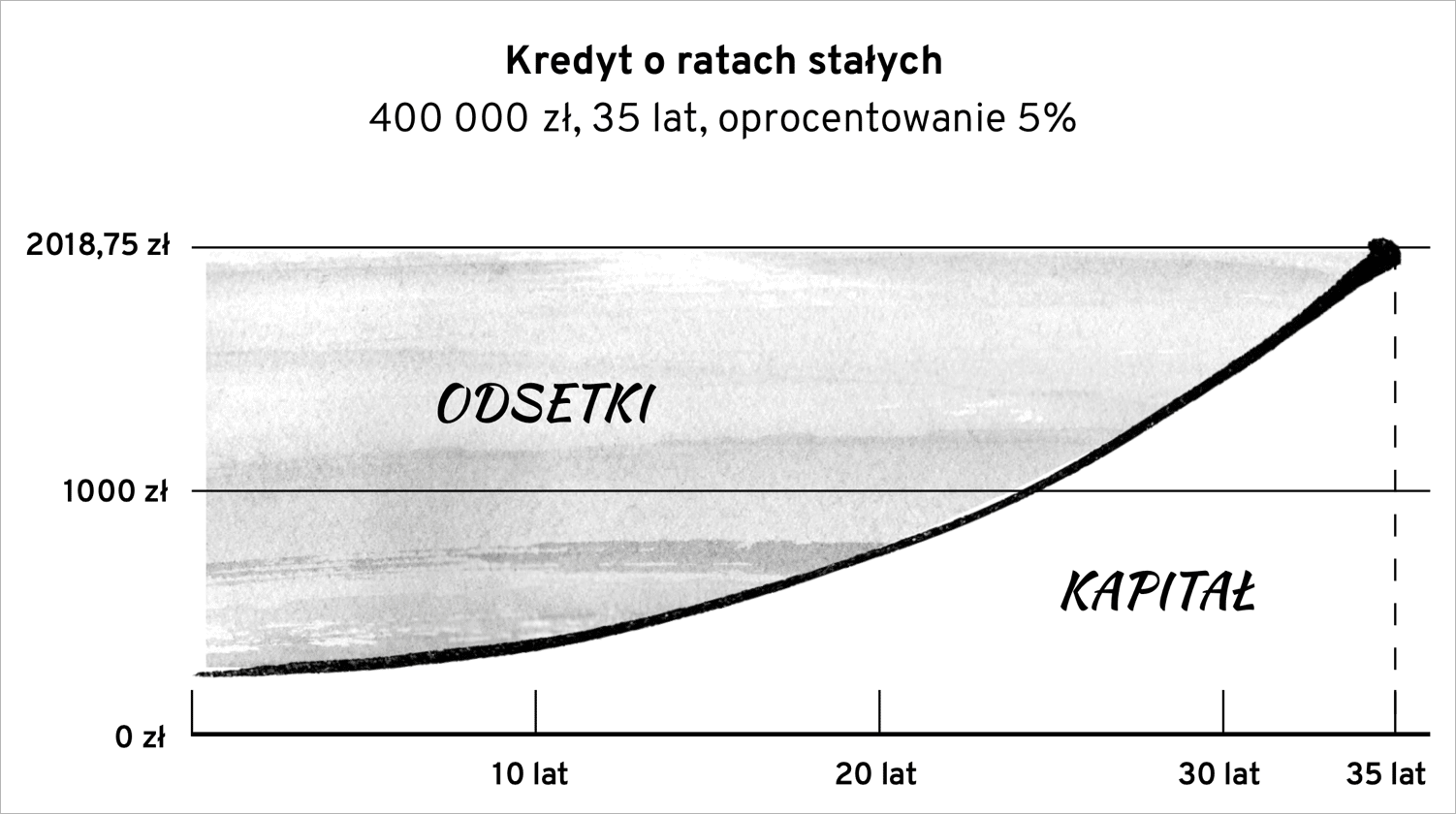

Poniżej cytuję fragment książki „Finansowy ninja” dotyczący rat stałych kredytów oraz obrazowy wykres przedstawiający udział płaconych odsetek i spłacanego kapitału w każdej racie. Swoją drogą zapraszam do lektury tego poradnika. Nie bez powodu kupiono go już ponad 94.000+ egzemplarzy! 🙂

Raty stałe mają taką samą wysokość co miesiąc – od pierwszego do ostatniego miesiąca spłaty kredytu. I włośnie z powodu stałości są najchętniej wybieranym rozwiązaniem. To, co w nich się zmienia, to wysokość odsetek i kwoty spłacanego kapitału. Na początku większość każdej raty stanowią odsetki. Kwota spłaty samego pożyczonego kapitału w każdej racie jest bardzo mała, ale jej udział w kolejnych ratach stopniowo wzrasta. Czyli im mniej jest kapitału pozostałego do spłaty, tym w każdej racie niższe są odsetki i tym większa część raty idzie na spłatę kapitału.

Wygoda w płaceniu rat stałych ma jednak swoją cenę. Przykładowo: kredyt na 400 tys. zł oprocentowany na 5% w skali roku i zaciągnięty na 35 lat (odradzam tak długie kredyty!) da ratę stałą w wysokości 2018,75 zł. Całkowity koszt kredytu wyniesie 847 875 zł, a więc suma zapłaconych odsetek to aż 447 876 zł.

Dlaczego bank nie lubi, gdy wcześniej spłaca się kredyt?

Banki nie lubią klientów, którzy chcą spłacić zaciągnięty u nich kredyt hipoteczny zbyt wcześnie. Po to udzielają kredytu, żeby zarobić na odsetkach, a nadpłacając kredyt, burzysz ich plan.

Dlatego właśnie banki umieszczają w umowach kredytowych „karę” za wcześniejszą spłatę części kapitału w postaci tzw. prowizji za wcześniejszą spłatę. Może ona obowiązywać przez pierwsze trzy lata albo nawet przez pięć lat. Czasami możesz nadpłacić np. 10% wartości kapitału kredytu bez karnych opłat, a czasami zapłacisz od 1% do 3% za każdą nadprogramową spłatę.

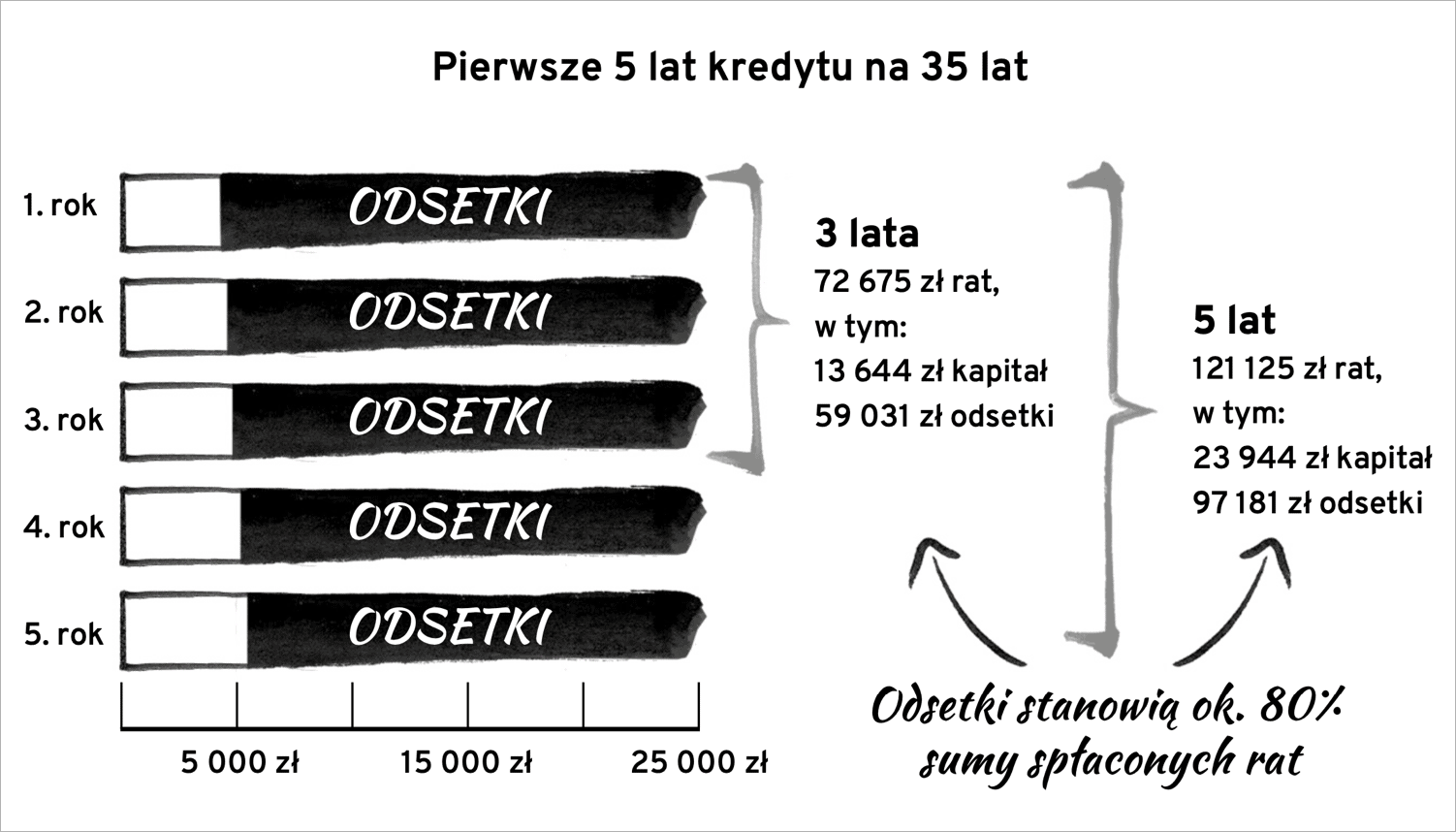

Dla banków kluczowy jest okres pierwszych 3–5 lat kredytu, bo wtedy zarabiają najwięcej na odsetkach. Spójrz, do jakich wniosków można dojść, analizując wykres rat stałych kredytu na 400 tys. zł.

- Przez pierwsze trzy lata spłacisz w ratach zaledwie 3,4% całego kapitału, czyli 13 644 zł, i aż 13,2% wszystkich odsetek, czyli 59 031 zł.

- Przez pierwsze pięć lat spłacisz w ratach 6% kapitału, czyli 23 944 zł, i aż 21,7% wszystkich odsetek, czyli 97 181 zł.

Jak łatwo wywnioskować, bankowi absolutnie nie kalkuluje się Twoja zbyt wczesna nadpłata kredytu.

Więcej o tym, jak mądrze wziąć kredyt hipoteczny, na co zwrócić uwagę i jak zaoszczędzić na kosztach okołokredytowych – znajdziesz w poradniku „Finansowy ninja”. A także masę innych podpowiedzi dotyczących zarabiania, oszczędzania (także na największych zakupach w życiu), negocjowania, optymalizacji finansowej i inwestowania.

Na jak długo możemy zawiesić raty?

To zależy od banku. Generalnie banki w czasach koronawirusa operują dwoma przedziałami:

- 1–3 miesięcy – wszystkie banki, w których istnieje możliwość zawieszenia spłaty rat

- 3–6 miesięcy – niektóre banki (patrz tabelka niżej)

Czy zawieszenie rat kredytów odbije się negatywnie na mojej przyszłej zdolności kredytowej?

Biuro Informacji Kredytowej wydało komunikat, informujący że fakt skorzystania przez klienta z „wakacji kredytowych„ nie będzie miał negatywnego wpływu na jego historię kredytową w BIK. Nie obniży też oceny puntowej BIK.

Co z okresem kredytowania po odwieszeniu rat?

W tym zakresie rozróżniamy dwie możliwości:

- Okres spłaty kredytu nie zmienia się – czyli inaczej mówiąc bank pomimo kilkumiesięcznego zawieszenia rat i tak każe nam spłacić kredyt w tym samym terminie co wcześniej. W trakcie trwania zawieszenia otrzymamy rekalkulację wysokości rat i skoro liczba miesięcy pozostających do końca kredytu nie zmieni się, to wysokość miesięcznej raty (po okresie zawieszenia) – wzrośnie.

- Następuje wydłużenie okresu spłaty o okres zawieszenia – czyli mówiąc inaczej po wakacjach kredytowych zostanie nam do końca kredytu dokładanie taka sama ilość rat, jak gdybyśmy nie korzystali z zawieszenia. Spłata kredytu zakończy się o te kilka miesięcy później. Ale uwaga: tu także wysokość rat pójdzie w górę (ale mniej), bo przecież bank nie daruje nam odsetek za okres zawieszenia. Po prostu będziemy musieli je oddać później.

Z tego co mi wiadomo, to tutaj także nie mamy wyboru – bank sam decyduje, którą z powyższych możliwości domyślnie stosuje przy wakacjach kredytowych. Ale z drugiej strony, np. kiedyś przy nadpłatach mojego kredytu w Raiffeisen mogłem zdecydować, czy bank ma dokonać rekalkulacji pozostałych rat skracając okres kredytowania (pozostawiając wysokość raty) czy pozostawiając taki sam okres kredytowania i zmniejszając wysokość miesięcznej raty. Więc być może i w przypadku wakacji kredytowych niektóre banki dopuszczają wybór czy wydłużać, czy zachować okres kredytu. Warto o to zapytać, gdy będziecie chcieli skorzystać z tej zawieszenia.

Warunki zawieszenia kredytu w bankach

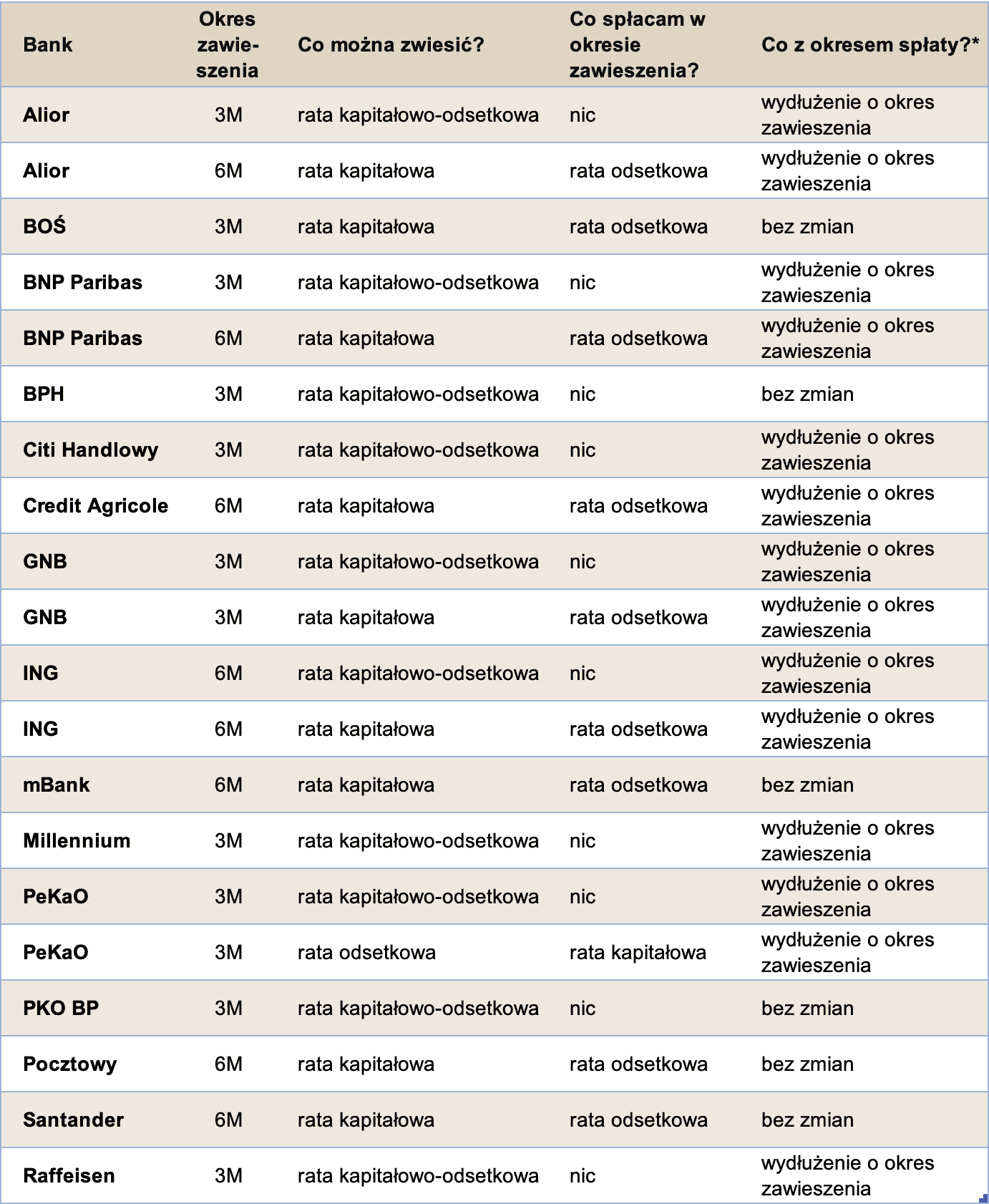

No i wiedząc powyższe pora zapoznać się z warunkami zawieszenia spłat kredytów w poszczególnych bankach. Warianty dostępne na początek kwietnia 2020 r. dobrze podsumowuje poniższa tabela autorstwa RM Kredyty. Dla każdego banku określony jest:

- Na jaki okres można zawiesić spłatę rat?

- Jaką ratę można zawiesić w danym wariancie?

- Jaka część raty pozostanie do spłaty w okresie zawieszenia?

- Co dzieje się z całkowitym okresem spłaty kredytu po zawieszeniu spłaty na kilka miesięcy?

Są banki takie jak Alior, BNP Paribas, Getin Noble Bank, ING oraz PeKaO, które udostępniają różne możliwości, np. zawieszenie całej raty kapitałowo-odsetkowej (zazwyczaj na maksymalny okres 3 miesięcy) lub tylko części kapitałowej lub części odsetkowej – w niektórych na okres 6 miesięcy.

Z kolei banki takie jak BOŚ, BPH, Citi Handlowy, Credit Agricole, mBank, PKO BP, Bank Pocztowy, Santander oraz Raiffeisen – oferują tylko jeden wariant wakacji kredytowych.

W większości banków skutkiem zawieszenia jest wydłużenie okresu kredytowania. Tylko w kilku (BPH, mBank, PKO BP, Bank Pocztowy i Santander) trzeba zmieścić się w pierwotnym terminie spłaty, co oznacza, że wysokość rat może zauważalnie wzrosnąć.

UWAGA: pomimo, że razem z RM Kredyty dołożyliśmy starań, aby zawartość tabeli prezentowała stan rzeczywisty, to jednak oferta banków może się zmieniać lub po prostu mogliśmy coś przeoczyć. W przypadku zainteresowania wakacjami kredytowymi koniecznie powinniście zweryfikować aktualne warunki w swoim banku.

Skarbnica wiedzy o kredytach hipotecznych

Ronald Szczepankiewicz to chodząca encyklopedia wiedzy o kredytach hipotecznych. Jest jednocześnie najczęstszym gościem moich podcastów. Jeśli dopiero przymierzacie się do wzięcia kredytu hipotecznego, to polecam przesłuchanie poniższych odcinków oraz bezpośredni kontakt z firmą Ronalda – RM Kredyty (działają ogólnopolsko):

- WNOP 009: Kredyt hipoteczny krok po kroku

- WNOP 040: Od czego zależy i jak budować zdolność kredytową pod kredyt hipoteczny

- WNOP 058: Refinansowanie kredytu hipotecznego – czy i kiedy warto to zrobić?

- WNOP 083: Jak kupić 10 mieszkań na wynajem posiłkując się kredytami hipotecznymi

- WNOP 095: Jak wziąć kredyt na zakup działki i budowę domu

Kalkulator: Ile kosztuje zawieszenie rat kredytu hipotecznego?

Po tym dłuższym wstępie oddaję w Wasze ręce kalkulator pomagający policzyć kwotę korzyści i kosztów wakacji kredytowych.

Dla kogo przeznaczony jest kalkulator zawieszenia rat kredytowych?

- Dla kredytobiorców chcących obliczyć o ile zredukują koszt raty podczas jej zawieszenia.

- Dla kredytobiorców chcących poznać koszt zawieszenia rat/y.

- Dla kredytobiorców posiadających kredyt na z góry określony okres kredytowania (np. mieszkaniowe, gotówkowe, samochodowe) – o ile zawieszenie takiego kredytu jest możliwe w danym banku.

Kalkulator ten nie przyda się jednak osobom chcącym sprawdzić, o ile zredukują miesięczny koszt dla kredytów odnawialnych, limitów na koncie i kart kredytowych, czyli wszystkich tych kredytów, które nie mają z góry określonego okresu kredytowania.

Pobierz załączniki do artykułu

Na pytanie „czy warto korzystać z wakacji kredytowych?” odpowie szczegółowo poniższy kalkulator. Wystarczy uzupełnić w nim (żółte pola) danego dotyczące swojego kredytu oraz wprowadzić okres zawieszenia kredytu proponowany przez bank. W tabeli pojawi się wyliczenie krótkoterminowych oszczędności oraz długoterminowych dodatkowych kosztów związanych z obsługą kredytu – w zależności od wariantu dostępnego w naszym banku.

Jednocześnie RM Kredyty prosi, aby w przypadku zauważenia problemów w pracy kalkulatora, skontaktować się z nimi pod adresem [email protected]

Kalkulator: Symulator kosztów zawieszenia spłaty rat

UWAGA: W Google Docs wybierz File i Make a copy, aby uzyskać dostęp do własnej kopii arkusza. Możesz też pobrać go w innych formatach (File, Download as…).

UWAGA 2: 10 kwietnia wgrałem poprawiony arkusz Excel i Google umożliwiający zmianę liczbę miesięcy zawieszenia rat. Przepraszam za błąd!

Zanim uzyskamy konkretny wynik obliczeń, to konieczne jest wpisanie parametrów kredytu (wszystkie można znaleźć w harmonogramie spłat kredytu otrzymanym od banku lub dostępny po zalogowaniu na swoje konto online):

- Początkowa kwota kredytu – czyli kapitał pożyczony od banku.

- Okres kredytowania – liczba miesięcy, na które został udzielony kredyt.

- Aktualne oprocentowanie kredytu – całkowite oprocentowanie uwzględniające marżę banku.

- Liczba miesięcy, od których spłacamy już kredyt.

- Planowany okres zawieszenia kredytu w miesiącach – maksymalny okres zawieszenia różni się w zależności od banku.

Przeanalizujmy zatem sytuację na konkretnym przykładzie. Na warsztat weźmy taki przypadek:

- Kredyt mieszkaniowy na 300 000 zł – jest to wartość zbliżona do średniej wartości kredytów zaciąganych w 2019 roku (~280 000 zł).

- Raty stałe.

- Początkowy okres kredytowania 30 lat (360 miesięcy).

- Aktualne oprocentowanie kredytu 4,00%.

- Kredyt spłacany od 36 miesięcy.

- Okres zawieszenia spłat 3 miesiące (dostępny w każdym banku).

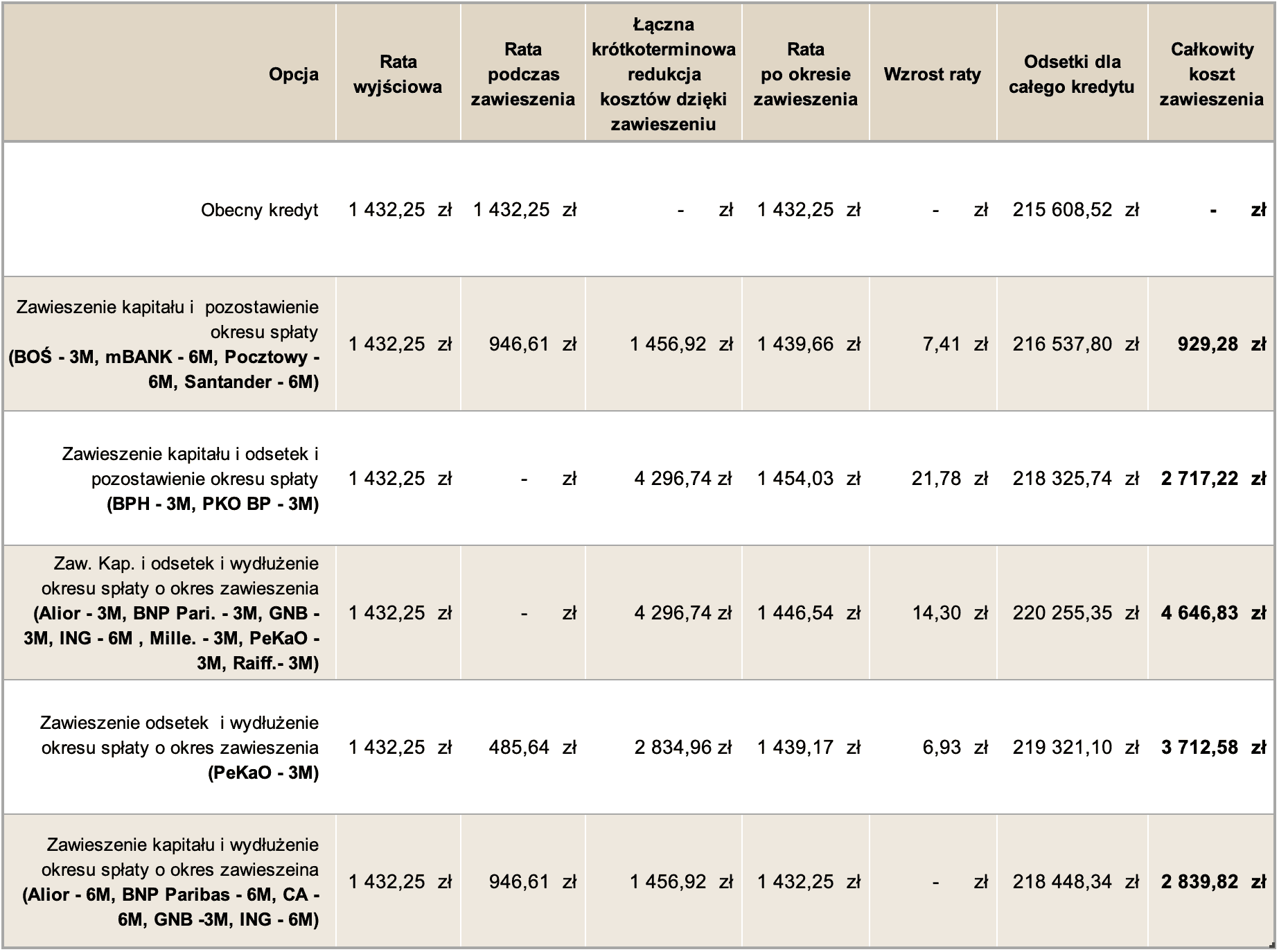

Przejdźmy zatem do wyników (otwórz w nowym oknie, aby powiększyć):

Wiem, że tabela na pierwszy rzut oka może wyglądać przytłaczająco. Jak ją analizować?

W poziomych wierszach mamy po kolei sytuację obecną (spłatę kredytu bez zmian) oraz wyszczególnione różne warianty zawieszczenia spłaty rat kredytu:

- Zawieszenie spłaty kapitału i pozostawienie obecnego okresu spłaty kredytu.

- Zawieszenie spłaty kapitału i odsetek (całej raty) i pozostawienie obecnego okresu spłaty kredytu.

- Zawieszenie spłaty kapitału i odsetek (całej raty) i jednoczesne wydłużenie okresu spłaty o czas zawieszenia.

- Zawieszenie spłaty tylko odsetek i jednoczesne wydłużenie okresu spłaty o czas zawieszenia.

- Zawieszenie spłaty tylko kapitału i jednoczesne wydłużenie okresu spłaty o czas zawieszenia.

Z kolei w kolumnach widać wyliczenia dla konkretnego wariantu:

- Rata wyjściowa – to co teraz spłacamy.

- Rata podczas zawieszenia – w przypadku zawieszenia części kapitałowej = zawiera kwotę płaconych odsetek, a w przypadku zawieszenia spłaty odsetek = zawiera kwotę spłacanego kapitału.

- Łączna krótkoterminowa redukcja kosztów dzięki zawieszeniu – to tak naprawdę kwota, która pozostanie nam w kieszeni w trakcie wakacji kredytowych. O tyle zmniejszą się nasze wydatki na bieżącą obsługę kredytu.

- Rata po okresie zawieszenia – gdy skończą się „wakacje”, to przyjdzie nam płacić właśnie taką ratę.

- Wzrost raty – czyli różnica między obecną ratą a tą, którą przyjdzie nam płacić.

- Odsetki dla całego okresu – łączna kwota odsetek w całym okresie kredytowania (ale tylko informacyjnie, bo przy założeniu, że oprocentowanie w całym okresie będzie stałe… a tak nie będzie).

- Całkowity koszt zawieszenia – tyle przyjdzie nam zapłacić w całym okresie kredytowania za to, że skorzystamy na kilka miesięcy z „wakacji kredytowych”. Nic nie jest za darmo…

Wnioski dotyczące wakacji kredytowych

- Krótkoterminowo najwięcej na zawieszeniu rat zyskają osoby zawieszające pełną ratę kapitałowo-odsetkową – kolumna „łączna krótkoterminowa redukcja kosztów dzięki zawieszeniu”. Dla naszego przykładu jest to 4296,74 zł.

- Najmniejsze oszczędności będą dla wariantu zawieszenia samych odsetek = 1456,92 zł. Oczywiście pomijając wariant spłaty kredytu bez zawieszenia.

- Zawieszenie rat nie jest za darmo. W okresie, w którym nie płacimy raty, zawsze doliczane są odsetki od kapitału pozostającego do spłaty – nawet jeżeli zawiesimy pełną ratę kapitałowo-odsetkową. Te same (niezapłacone) odsetki doliczane są następnie do kapitału pozostającego do spłaty. Im większy kapitał do spłaty – tym większy łączny koszt kredytu do spłacenia. Innymi słowy w niektórych przypadkach bank nalicza nam „odsetki od odsetek”. Pamiętajmy również, że oczywiście zawieszoną ratę trzeba będzie oddać.

- Największy koszt zawieszenia poniosą osoby zawieszające pełną ratę kapitałowo-odsetkową oraz wydłużające okres spłaty o okres zawieszenia. Dla naszego przykładu jest to 4646,83 zł.

Czy zatem warto skorzystać z zawieszenia rat kredytowych? Powtórzę, że to zależy przede wszystkim od tego, jak duże mamy oszczędności, jaka jest nasza bieżąca płynność finansowa i możliwość dalszego zarabiania. Dla niektórych osób takie odroczenie spłaty rat na kilka miesięcy może okazać się zbawienne i pomóc przetrwać bieżące trudności finansowe – nawet kosztem przyszłych wyższych całkowitych kosztów kredytu.

Materiały premium dla #KlanFinNinja

Kilka wpisów temu zapowiedziałem, że wkrótce chcę otworzyć zapisy do „Klanu Finansowych Ninja” – społeczności osób, które są najbardziej zainteresowane swoim rozwojem finansowym. Uczestnicy tej społeczności, będą mieli m.in. dostęp do dodatkowych materiałów, które towarzyszyć będą każdemu wpisowi na blogu.

Klan jeszcze nie funkcjonuje, ale żeby dać Wam konkretny przykład, jak to może wyglądać, to publikuję niżej listę materiałów premium, które towarzyszyłyby temu artykułowi:

- Webinar Q&A z Ronaldem Szczepankiewiczem z RM Kredyty na temat zasadności korzystania z „wakacji kredytowych”

- Wideo-przewodnik po kalkulatorze zawieszenia raty kredytu.

- Dostęp do zamkniętego forum #KlanFinNinja.

Jeśli chcielibyście otrzymać informację o terminie uruchomienia zapisów do tego klubu i mieć wpływ – jeszcze przed jego premierą – na jego ostateczny kształt, to zapraszam do rejestracji na specjalny, poświęcony mu newsletter. Pierwsze informacje – już wkrótce. 🙂

A może Fundusz Wsparcia Kredytobiorców?

Cenny komentarz napisał poniżej Dominik (dzięki!), który wskazał alternatywne do wakacji kredytowych rozwiązanie dostępne dla niektórych kredytobiorców. Dla ułatwienia cytuję w całości poniżej komentarz Dominika.

Poza drogimi wakacjami kredytowymi moim zdaniem koniecznie trzeba opisać: FUNDUSZ WSPARCIA KREDYTOBIORCÓW prowadzony przez Bank Gospodarstwa Krajowego. Został do tego celu stworzony. Jest to trudniejsze niż normalna procedura, ale jest tańsze. A można nawet obniżyć sobie całkowity koszt kredytu w sprzyjających okolicznościach.

Możemy otrzymać pożyczkę zwrotną do 2000 PLN miesięcznie wypłacaną przez okres do 36 miesięczny. Spłata po 2 latach karencji rozłożona na 144 raty. Dodatkowo za wzorowe spłacenie 100 rat pozostałe są umarzane. Banki się tym nie chwalą, bo wiadomo lepiej dać odroczenie i zarobić.

Więcej informacji:

O wsparcie/pożyczkę mogą ubiegać się kredytobiorcy, którzy:

- Spełniają jeden z warunków wskazanych w ustawie:

- co najmniej jeden z kredytobiorców posiada status bezrobotnego w dniu złożenia wniosku o wsparcie, lub

- ponoszą miesięczne koszty obsługi kredytu mieszkaniowego w wysokości przekraczającej 50% miesięcznych dochodów gospodarstwa domowego, lub

- miesięczny dochód gospodarstwa domowego, pomniejszony o miesięczne koszty obsługi kredytu nie przekracza:

- a) 1402 zł w przypadku gospodarstwa jednoosobowego,

- b) 1056 zł na każdą osobę dla gospodarstwa wieloosobowego.

- Posiadają kredyt lub pożyczkę, zabezpieczone hipoteką, przeznaczone na sfinansowanie niezwiązanego z działalnością gospodarczą lub prowadzeniem gospodarstwa rolnego:

- 1. Nabycia, budowy, przebudowy, rozbudowy lub nadbudowy domu jednorodzinnego albo lokalu mieszkalnego stanowiącego odrębną nieruchomość, oraz adaptacji pomieszczeń lub budynków niemieszkalnych na cele mieszkalne;

- 2. Nabycia spółdzielczego prawa do lokalu mieszkalnego lub prawa do domu jednorodzinnego w spółdzielni mieszkaniowej albo prawa odrębnej własności lokalu mieszkalnego w spółdzielni mieszkaniowej;

- 3. Remontu domu jednorodzinnego albo lokalu mieszkalnego, o których mowa w pkt 1 i 2;

- 4. Nabycia działki budowlanej albo jej części pod budowę domu jednorodzinnego;

- 5. Nabycia działki rolnej albo jej części pod budowę domu jednorodzinnego, położonej w całości albo części na terenie przeznaczonym pod zabudowę mieszkaniową, zgodnie z miejscowym planem zagospodarowania przestrzennego, a w przypadku gdy teren, na którym położona jest działka rolna albo jej część, nie został objęty miejscowym planem zagospodarowania przestrzennego – nabycia działki albo jej części przeznaczonej pod budowę budynku mieszkalnego jednorodzinnego na podstawie decyzji o warunkach zabudowy i zagospodarowania terenu;

- 6. Udziału w kosztach budowy mieszkań przez towarzystwa budownictwa społecznego;

- 7. Innego celu związanego z zaspokajaniem potrzeb mieszkaniowych.

- Posiadają udzielony przez bank kredyt zabezpieczony hipoteką udzielony na spłatę kredytu mieszkaniowego, o którym mowa w punkcie powyżej

Wsparcia nie można otrzymać:

- jeżeli kredytobiorca sam rozwiązał umowę o pracę lub rozwiązanie umowy o pracę nastąpiło bez wypowiedzenia i z winy pracownika w trybie art. 52 § 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy (Dz. U. z 2019 r. poz. 1040 z późn. zm. ),

- jeżeli jeden z kredytobiorców uzyskał wsparcie na zasadach określonych w ustawie, chyba że wsparcie nie jest już udzielane, a okres udzielonego wsparcia nie przekroczył 35 miesięcy,

- jeżeli umowa kredytu mieszkaniowego została wypowiedziana,

- za okres, w którym kredytobiorcy przysługuje świadczenie z tytułu utraty pracy wynikające z zawartej umowy ubezpieczenia spłaty kredytu, gwarantującej wypłatę świadczenia na wypadek utraty pracy,

- jeżeli w dniu złożenia wniosku o wsparcie kredytobiorca:

- jest właścicielem innego lokalu mieszkalnego lub domu jednorodzinnego lub był nim w okresie 6 miesięcy przed złożeniem wniosku;

- posiada spółdzielcze prawo do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie prawo w okresie 6 miesięcy przed złożeniem wniosku;

- posiada roszczenie o przeniesienie prawa własności lokalu mieszkalnego, domu jednorodzinnego, spółdzielczego prawa do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie roszczenie w okresie 6 miesięcy przed złożeniem wniosku.

- jeżeli prowadzone są czynności egzekucyjne z przedmiotu kredytowania.

Przelew wsparcia może zostać wstrzymany w przypadku, gdy kredytobiorca przestanie spełniać warunki, na podstawie, których to wsparcie zostało mu udzielone, np. utraci status bezrobotnego, wzrosną dochody gospodarstwa domowego ponad ustawowy wymóg, zbędzie przedmiot kredytowania, lub dokona całkowitej spłaty kredytu.

Zwrot wsparcia / pożyczki rozpoczyna się po upływie 2 lat od wypłaty ostatniej raty wsparcia / wypłaty pożyczki i jest dokonywany w 144 równych nieoprocentowanych miesięcznych ratach.

Szczegółowe informacje dotyczące kryteriów udzielania wsparcia można pozyskać na infolinii lub w oddziałach banku oraz na stronie Banku Gospodarstwa Krajowego.

Życzenia + zapowiedź

Jako, że to ostatni wpis przed Świętami Wielkiej Nocy, to złożę Wam wszystkim takie życzenia, jakie lubię przy tej okazji składać sobie samemu. 🙂

Mamy bardzo szczególną sytuację w tym roku. Wielu z nas spędzi Święta w odosobnieniu. Pierwszy raz w życiu będę uczestniczył w triduum paschalnym poza kościołem. Pewnie, gdyby ktoś jeszcze kilka miesięcy temu powiedział nam, że Wielkanoc będziemy spędzać właśnie w taki sposób, to po prostu byśmy nie uwierzyli, że jest to możliwe. Świat się zmienia. Można się na tę zmianę obrażać, buntować, ale z doświadczenia wiem, że najlepiej na każdej zmianie wychodzą ci, którzy po prostu ją akceptują i szybko potrafią sobie odnaleźć swoje miejsce w nowej sytuacji.

Życzę nam z całego serca żeby zmartwychwstanie Jezusa było kolejnym pretekstem do refleksji nad naszym życiem i by On sam pomagał nam w tym wszystkim odnaleźć nasze własne „ja” i własne miejsce we współczesnym świecie – nawet, jeśli w Niego nie wierzysz. Myślę, że w obecnej sytuacji takie odnalezienie siebie jest szczególnie ważne.

I chociaż pewnie większość z nas spędzi te Święta tylko z najbliższymi osobami świadomie unikając sytuacji narażających zdrowie i życie innych, to życzę Wam żeby mimo wszystko był to czas spokoju, radości i takiego pozytywnego czerpania z życia tego, co w danej chwili najlepsze. Czasem uczepiania się tego co dobre z nadzieją na lepsze jutro.

A po Świętach, wrócę do Was z garścią nowości. Jak zauważyliście, w ostatnich wpisach umieszczałem informację o tym, czego więcej mogą się spodziewać osoby, które dołączą do „Klanu Finansowych Ninja”. Miło mi oficjalnie poinformować, że przedsprzedaż dostępu do tego klubu ruszy już 21 kwietnia. 🙂 W międzyczasie wyślę jeszcze garść szczegółów do osób, które zapisały się na specjalny newsletter #KFN.

Jeszcze w kwietniu zadebiutują też ebooki „Zaufanie, czyli waluta przyszłości” (w końcu!) oraz nowa książka (nie moja) tematycznie związana z Klanem #FinNinja. Będzie się działo. No i trzymajcie kciuki za podcast… Może uda się dla Was coś nagrać w czasach kwarantanny. 🙂

Wesołego Alleluja!

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 66 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Michał świetny wpis, bardzo na czasie – dziękuję!

Czy wiesz może co dzieje się w przypadku skorzystania z wakacji w tym „3-letnim okresie”, kiedy bank nie lubi nadpłaty i pobiera prowizję? Czy wakacje oznaczają przedłużenie tego 3-letniego okresu o okres wakacji, czy może wakacje są sposobem na zaoszczędzenie jeśli ktoś ma zamiar nadpłacać po 3-letnim okresie?

Hej Wiktor,

Moim zdaniem zawieszenie kredytu i nadpłata kredytu to dwie różne kwestie. Chyba, że planujesz po okresie zawieszenia rzeczywiście samodzielnie nadpłacić kredyt.

ZBP dało wytyczne wprost: ma być możliwe zawieszenie i klient z tego tytułu nie powinien ponosić żadnych dodatkowych kosztów. Po prostu powinieneś dostać nowy harmonogram spłat z informacją o wysokości rat po zakończeniu okresu zawieszenia. Formalnie to nie jest nadpłata tylko spłada kredytu.

Jeśli zamierzasz nadpłacić kredyt po upływie 3 lat z umowy, to moim zdaniem jest to niezależne od okresu zawieszenia. W mojej umowie ten warunek był określony datami i bez żadnych dodatkowych gwiazdek. Chyba, że czyjaś umowa określa to w formie liczby zapłaconych rat, ale osobiście – nie spotkałem się.

Pozdrawiam!

A co w przypadku gdy mam powiedzmy jeszcze 12 rat kredytu, zawieszam na 3 miesiące nic nie płacąc, potem chciałbym spłacać tak żeby nie wydłużyć kredytu a więc ostatnia rata będzie 9 + 3 z wakacji.

Hej Karol,

Ten wariant to właśnie „zawieszenie i pozostawienie okresy spłaty”. 🙂 Zostało Ci 12 rat, ale przez 3 miesiące nie płacisz, a potem w 9 miesięcy spłacasz cały kapitał i odsetki w wyższych ratach. Pierwotny okres spłaty kredytu się nie zmienia.

Pozdrawiam

Zwracam uwagę na pułapki. Niektóre banki żądają podpisania aneksu, w którym oświadcza się, że aktualne saldo kredytu jest bezsporne, co w przypadku kredytów pseudowalutowych może utrudnić dochodzenie roszczeń albo je przedłużyć, a w zasadzie już wszyscy wiedzą, że te kredyty (zwłaszcza indeksowane do CHF) nie były do końca uczciwe delikatnie mówiąc.

Hej Marcin,

Słuszna uwaga! Zawsze trzeba sprawdzać to, co podpisujemy i zastanawiać się, w jaki sposób rzutuje to na inne okoliczności związane z kredytem.

Pozdrawiam!

Hej !

W Santander jest punkt 10 : „Potwierdzam wysokość zadłużenia z tytułu kredytu wynikającą z dotychczasowej obsługi kredytu wg stanu na dzień złożenia niniejszego wniosku. ” a więc jak nic można to uznać jako UZNANIE DŁUGU 🙁 🙁 🙁 🙁

A jeśli zawieszę raty na 6 miesięcy, a w tym okresie „zaoszczędzone” pieniądze szły by na nadpłatę? Daje mi to, że cała rata idzie na spłatę kapitału co powoduje u mnie zmniejszenie liczby rat kredytu. Tym samym oszczędzam

Hej Marcin,

Ale zapominasz, że przez okres zawieszenia odsetki cały czas są naliczane od niespłaconej jeszcze kwoty. Więc zapłacisz tak naprawdę więcej.

Pozdrawiam!

No ale w tej sytuacji kapitał się zmniejsza. Więc może w pierwszym miesiącu by odsetki urosły, ale przykładowe 1000zl zamiast pójść na kapital/odsetki pójdą w całości na kapitał. Innymi słowy zawiesić ratę ale dalej płacić. Zakładając że nadpłata jest bezkosztowa. Ciekawę jakby to wyszło i co na to bank 😉

Dokładanie. Jestem na początku kredytu (rok). Zostało mi do spłaty kapitału ok. 350 000. Po zawieszeniu kredytu na 6 miesięcy, przeznaczyłbym całość rat ok. 9700 na nadpłatę. Kredyt w ING przy zawieszeniu zwiększa mi się o ok 17000, ale nadpłacając zaoszczędzone raty, strata ta niweluje mi się do poziomu ok. 3800 zł.

Wydaje mi że te nieprzewidziane wcześniej 9700 zł dodatkowej gotówki, może pomóc rozwinąć działalność lub w coś zainwestować.

Sytuacja na rynku pracy jest niepewna i zastanawiam się nad tym, czy nie skorzystać z wakacji kredytowych i tych pieniędzy nie wrzucić tymczasowo na konto oszczędnościowe. Jeżeli sytuacja się pogorszy i np. stracę pracę, to wtedy będę miał więcej oddechu, natomiast jeżeli sytuacja się nie zmieni, to zamierzam po tych 6 miesiącach (kredyt w ING) nadpłacić kredyt o wszystkie raty „odłożone” na koncie oszczędnościowym. Niestety obowiązuje mnie jeszcze prowizja za nadpłatę w wysokości 2%, a więc przy racie 1200 zł x 6 miesięcy, prowizja wyniesie 144 zł. Wydaje się, że to nie dużo za ten „komfort”. Tym bardziej, że kwotę prowizji zredukują lekko odsetki z konta oszczędnościowego.

Tylko niech mnie ktoś poprawi, jeżeli źle myślę. Czy jeżeli po tych 6 miesiącach dokonam nadpłaty w wysokości tych 6 rat, to w ogólnym rozrachunku nie zapłacę więcej odsetek? Czyli nadpłatą zredukuję sobie ten okres półrocznego niepłacenia raty?

Żeby nie zapłacić więcej odsetek musiałbyś ulokować pieniądze w taki sposób, żeby oprocentowanie -19% podatek Belki wynosiło więcej niż Twoje oprocentowanie kredytu. W czasie wakacji cały czas naliczają się nowe odsetki i to od większego kapitału niż naliczały się do tej pory

Ja mam 2% ale od pozostalego do spłaty kapitału, a nie od nadpłacanej kwoty. Upewnij się zanim nadpłacisz.

U mnie w ING taka sytuacja: Prowizja za przedterminową częściową lub całkowitą spłatę kredytu wynosi 2,0 % od spłaconej przed terminem kwoty, przy czym prowizja nie będzie pobierana po upływie 5 lat od daty uruchomienia kredytu.

Witaj Michał,

Dziękuję za posta.

Prawdę mówiąc nie dalej niż tydzień temu zastanawiałem się czy warto wziąć wakacje kredytowe, tylko po to, żeby odkładać w tym czasie te pieniądze i razem z premią którą dostanę za pół roku nadpłacić kredyt jednorazowo większą kwotę. Przeliczę sobie ten wariant także. 🙂 Moim założeniem jest spłacić kredyt jak najszybciej, czyli w perspektywie kilku lat.

Pozdrawiam i życzę wszystkiego dobrego. Bóg z Tobą 😉

Dzięki bardzo Michale za ten wpis! Postawię bardziej skomplikowany przypadek 🙂

A co byłoby korzystne w następującej sytuacji:

– ostatnia transza kredytu hipotecznego uruchomiona w marcu 2020,

– nieruchomość będzie do odebrania w maju 2020,

– do czasu odbioru nieruchomości obowiązuje spłata odsetek i ubezpieczenia,

– obecnie z uwagi na uruchomienie ostatniej transzy można zrezygnować z karencji i zacząć nadpłacać kredyt

Czy opłaca się zawiesić spłatę na tę chwilę samych odsetek na 6 miesięcy, nie rezygnując z karencji, (wakacje kredytowe wydłużą okres spłaty) i przy założeniu, że zamiast obecnych 16 lat kredytu, jaki na tę chwilę jest rozplanowany w harmonogramie, po odbyciu 6-miesięcznych wakacji kredytowych jest planowana nadpłata i finalnie spłata kredytu w ciągu najbliższych 3 lat?

Cześć Michał.

Mam pytanie odnośnie leasingu samochodu. Toyota Bank zawiesił raty na 6 m-cy. Koszt wzrasta o 15 zł. miesięcznie. Ogólem rata 817 zł. Czy to może być prawdą? Jak do tego podejść? Czy warto skorzystać?

Dzięki za ten artykuł 🙂

Ja z kolei jestem w bardzo nietypowej sytuacji, bo refinansowałem swój kredyt hipoteczny (przenosiłem się do innego banku na lepszej marży i skróciłem okres kredytowania) i domknąłem całą sprawę składając wniosek o wykreślenie starego banku z hipoteki w połowie marca. Teraz wykorzystałem możliwość zawieszenia rat (kapitałowo-odsetkowych tylko się dało), żeby „ominąć” okres zwiększonej marży w oczekiwaniu na podmianę wpisu do hipoteki w banku – akurat w „moim” sądzie czas rozpatrywania wniosku trwa właśnie około 3 miesięcy. A teraz po prostu odłożę te 3 raty i nadpłacę w sierpniu.

Bartku, nie ominiesz tego oprocentowania.

Odsetki się cały czas naliczają i są doliczane do kapitału, więc tak naprawdę zapłacisz więcej. To że ich nie widać i na razie nie płacisz nie oznacza, że ich nie ma.

Pozdawiam,

Maciek

Ile czasu ma bank na przeliczenie rat po obniżce?

Hej Maciek,

Nie mam pojęcia, ale myślę, że 30 dni to taki maks na przesłanie informacji (skoro w takim czasie musi odpowiedzieć w ścieżce reklamacyjnej).

Pozdrawiam!

Michał, a czy opłaci się zawieszenie kredytu, a później użycie wszystkich środków, które normalnie byśmy w tym czasie płacili do nadpłacenia kredytu? Taki ‚myk’ 😉

Hej Przemek,

Nie opłaci się. W okresie zawieszenia kredytu odsetki naliczane są od całej niespłaconej kwoty kapitału. Standardowo kapitał pozostający do spłaty zmniejsza się z miesiąca na miesiąc. Ale jak zawiesisz kredyt, to przestanie się zmniejszać, więc efektywnie odsetki będą wyższe.

Pozdrawiam

cześć Michał,

napisałeś że kapitał pozostający do spłaty po zawieszeniu kredyt przestanie się zmniejszać. Jednak w załączonym do artykułu kalkulatorze w wariantach zawieszenia „kapitału i odsetek” kapitał nadal się zmniejsza – widać to w zakładce „Harmo – rata równa”. Czy to błąd?

W przypadku „zawieszenia kapitału” w kolumnie „rata kapitałowa” jest wartość 0. W pozostałych wariantach kolumny „rata kapitałowa” lub „rata odsetkowa” nie są analogicznie zerowane?

Pozdrawiam 🙂

Hej Michał,

bardzo dobrze, że jesteś. Twoje działania uratowały na pewno niejedno gospodarstwo domowe przed finansową katastrofą. Dzięki Tobie wielu z nas ma za co siedzieć w domu, nie wyrywając włosów z głowy, co będzie jutro. Sama nadal pracuję nad swoją sytuacją, ale dzięki Tobie wywalczyłam parę spraw w banku. Na razie jeszcze sobie radzę 🙂 Mam nadzieję, że jak najdłużej, najlepiej- zawsze 🙂 Wszystkiego dobrego na te Święta, zdrowia i spokoju ducha!

Cześć,

Czy korzystając teraz z wakacji kredytowych wykorzystam limit tych miesięcy, które są w ramach umowy czy jest to opcja dodatkowa? Z góry dzięki za odpowiedź.

Pozdrawiam,

MD

Michał,

dziękuję za wyczerpujące odpowiedzi i kalkulator.

Jak zawsze można na Ciebie liczyć.

Pozdrawiam i mimo sytuacji _ Dobrych Świąt,

Iwona

Dzięki za rzeczowe info. Mam jednak pytanie, jak zamienia się koszt wakacji kredytowych w przypadku spłaty kredytu w ratach malejących. Czy może prezentowany kalkulator da się dostroić do takiego harmonogramu spłat?

Hej Andrzej,

Nie – tego kalkulatora nie da się dostosować do rat malejących. To zupełnie inna kalkulacja.

Pozdrawiam

Poza drogimi wakacjami kredytowymi moim zdaniem koniecznie trzeba opisać:

FUNDUSZ WSPARCIA KREDYTOBIORCÓW prowadzony przez Bank Gospodarstwa Krajowego. Został do tego celu stworzony. Jest to trudniejsze niż normalna procedura ale jest tańsze. A można nawet obniżyć sobie całkowity koszt kredytu w sprzyjających okolicznościach.

Możemy otrzymać pożyczkę zwrotną do 2000 PLN miesięcznie wypłacaną przez okres do 36 miesięczny. Spłata po 2 latach karencji rozłożona na 144 raty. Dodatkowo za wzorowe spłacenie 100 rat pozostałe są umarzane.

Banki się tym nie chwalą, bo wiadomo lepiej dać odroczenie i zarobić.

Więcej informacji:

O wsparcie/pożyczkę mogą ubiegać się kredytobiorcy, którzy:

spełniają jeden z warunków wskazanych w ustawie:

co najmniej jeden z kredytobiorców posiada status bezrobotnego w dniu złożenia wniosku o wsparcie, lub

ponoszą miesięczne koszty obsługi kredytu mieszkaniowego w wysokości przekraczającej 50% miesięcznych dochodów gospodarstwa domowego, lub

miesięczny dochód gospodarstwa domowego, pomniejszony o miesięczne koszty obsługi kredytu nie przekracza:

a) 1402 zł w przypadku gospodarstwa jednoosobowego,

b) 1056 zł na każdą osobę dla gospodarstwa wieloosobowego.

posiadają kredyt lub pożyczkę, zabezpieczone hipoteką, przeznaczone na sfinansowanie niezwiązanego z działalnością gospodarczą lub prowadzeniem gospodarstwa rolnego:

1. Nabycia, budowy, przebudowy, rozbudowy lub nadbudowy domu jednorodzinnego albo lokalu mieszkalnego stanowiącego odrębną nieruchomość, oraz adaptacji pomieszczeń lub budynków niemieszkalnych na cele mieszkalne;

2. Nabycia spółdzielczego prawa do lokalu mieszkalnego lub prawa do domu jednorodzinnego w spółdzielni mieszkaniowej albo prawa odrębnej własności lokalu mieszkalnego w spółdzielni mieszkaniowej;

3. Remontu domu jednorodzinnego albo lokalu mieszkalnego, o których mowa w pkt 1 i 2;

4. Nabycia działki budowlanej albo jej części pod budowę domu jednorodzinnego;

5. Nabycia działki rolnej albo jej części pod budowę domu jednorodzinnego, położonej w całości albo części na terenie przeznaczonym pod zabudowę mieszkaniową, zgodnie z miejscowym planem zagospodarowania przestrzennego, a w przypadku gdy teren, na którym położona jest działka rolna albo jej część, nie został objęty miejscowym planem zagospodarowania przestrzennego – nabycia działki albo jej części przeznaczonej pod budowę budynku mieszkalnego jednorodzinnego na podstawie decyzji o warunkach zabudowy i zagospodarowania terenu;

6. Udziału w kosztach budowy mieszkań przez towarzystwa budownictwa społecznego;

7. Innego celu związanego z zaspokajaniem potrzeb mieszkaniowych.

Posiadają udzielony przez bank kredyt zabezpieczony hipoteką udzielony na spłatę kredytu mieszkaniowego, o którym mowa w punkcie powyżej

Wsparcia nie można otrzymać:

jeżeli kredytobiorca sam rozwiązał umowę o pracę lub rozwiązanie umowy o pracę nastąpiło bez wypowiedzenia i z winy pracownika w trybie art. 52 § 1 ustawy z 26 czerwca 1974 r. – Kodeks pracy (Dz. U. z 2019 r. poz. 1040 z późn. zm. ),

jeżeli jeden z kredytobiorców uzyskał wsparcie na zasadach określonych w ustawie, chyba że wsparcie nie jest już udzielane, a okres udzielonego wsparcia nie przekroczył 35 miesięcy,

jeżeli umowa kredytu mieszkaniowego została wypowiedziana,

za okres, w którym kredytobiorcy przysługuje świadczenie z tytułu utraty pracy wynikające z zawartej umowy ubezpieczenia spłaty kredytu, gwarantującej wypłatę świadczenia na wypadek utraty pracy,

jeżeli w dniu złożenia wniosku o wsparcie kredytobiorca:

jest właścicielem innego lokalu mieszkalnego lub domu jednorodzinnego lub był nim w okresie 6 miesięcy przed złożeniem wniosku;

posiada spółdzielcze prawo do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie prawo w okresie 6 miesięcy przed złożeniem wniosku;

posiada roszczenie o przeniesienie prawa własności lokalu mieszkalnego, domu jednorodzinnego, spółdzielczego prawa do lokalu mieszkalnego lub domu jednorodzinnego w spółdzielni mieszkaniowej lub posiadał takie roszczenie w okresie 6 miesięcy przed złożeniem wniosku.

jeżeli prowadzone są czynności egzekucyjne z przedmiotu kredytowania.

Przelew wsparcia może zostać wstrzymany w przypadku, gdy kredytobiorca przestanie spełniać warunki, na podstawie, których to wsparcie zostało mu udzielone, np. utraci status bezrobotnego, wzrosną dochody gospodarstwa domowego ponad ustawowy wymóg, zbędzie przedmiot kredytowania, lub dokona całkowitej spłaty kredytu.

Zwrot wsparcia/ pożyczki rozpoczyna się po upływie 2 lat od wypłaty ostatniej raty wsparcia/ wypłaty pożyczki i jest dokonywany w 144 równych nieoprocentowanych miesięcznych ratach.

Szczegółowe informacje dotyczące kryteriów udzielania wsparcia można pozyskać na infolinii lub w oddziałach banku oraz na stronie Banku Gospodarstwa Krajowego

*Kredytobiorcą w rozumieniu Ustawy z 9.10.2015 r. o wsparciu kredytobiorców, którzy zaciągnęli kredyt mieszkaniowy i znajdują się w trudnej sytuacji finansowej, (Dz. U. z 2015 r, poz. 1925 z późn. zm.) jest osoba lub osoby, pozostające w gospodarstwie domowym, zobowiązane do spłaty kredytu mieszkaniowego, który został udzielony w związku z zaspokojeniem potrzeb mieszkaniowych kredytobiorcy.

Dominik, osobiście uważam, że opisane przez ciebie rozwiązanie powinno być bardziej nagłaśniane niz jakieś sztuczne drogie protezy zaproponowane przez banki w/g ich widzimisię.

@Michał: czemu nie wspominasz o tej opcji w artykule?

Dzięki Dominik! Dodałem Twój komentarz w całości do artykułu. Dobry punkt. 🙂

Pozdrawiam!

Dziękuję za wpis o Funduszu.

Dzięki temu wczoraj złożyłem wniosek (z problemami, pracownik banku nie chciał go przyjąć).

Cześć,

Kalkulator nie działa – nie można zmienić liczby odraczanej rat np. na 6.

Zastanawia mnie dlaczego ludzie wieszają psy na bankach (patrz – mail od widza w artykule). Przecież nikt nie musi skorzystać z odroczenia rat. Dlaczego bank jest zły – bo zarabia na odsetkach i dlatego trzeba go zmienić (ciekawe na jaki). Banki są nastawione na zyski jak każde spółki. Same ponoszą koszt pożyczonego / zdobytego kapitału. Skoro pożyczyłem np. 100 000 zł miesiąc temu i teraz zawieszam na pół roku kredyt – to nie zmienia faktu, że nadal te 100 000 zostało mi pożyczone. Ludzie prowadzą przedsiębiorstwa nastawione na zyski. Dlaczego zatem oczekuje się od banków komercyjnych, żeby były charytatywne? Trochę nie rozumiem tego podejścia. Odstępstwo od opłat to już jest ukłon w stronę potrzebujących. Mam kredyt hipoteczny i leasing. Nie zawieszam rat. Leasing wykupuję szybciej – żeby pozbyć się obciążenia i ewentualnie móc sprzedać samochód. Będę w potrzebie, to się zwrócę do banku o pomoc – jednak ze świadomością, że za pożyczony kapitał płaci się odsetki.

Pozdrawiam.

Hej Jarek,

Dzięki za wyłapanie błędu. Przepraszam za pomyłkę (skasowałem źródło danych do walidacji tego pola).

Już naprawiłem i wgrałem przed chwilą poprawione arkusze Excel i Google. 🙂

Pozdrawiam!

Dziękuję za artykuł i kalkulator.

Zgłaszam, że ING wydłuża okres kredytowania specyficznie: pierwsze miesiące po zawieszeniu kredytu będą spłacaniem samych odsetek, więc okres kredytowania wydłuży się nawet o 14 miesięcy.

Ich symulacja na www pokazuje koszt nawet ponad 9000 zł dla kredytu 250k.

Dokładnie!

To bardzo ważna informacja. Zawieszając kredyt na 6 miesięcy przez kolejne miesiące czyli 7, 8 i w moim przypadku aż do 17 miesiąca od dzisiaj płaciłbym tylko odsetki (dokładnie 6 miesięcy przerwy i 11 miesięcy samych odsetek). W 18 miesiącu zacząłbym spłacać kapitał i odsetki wg harmonogramu.

Uważajcie na to!

Hej,

dzięki za wpis, super pokazane, otwiera oczy na to jak jest 😐

Zastanawia mnie jak wygląda sytuacja z leasingiem.

PKLeasing pozwala na 6 miesięczne wakacje, czy sytuacja będzie analogiczna?

Hej Paweł,

Tak – sytuacja będzie analogiczna.

Pozdrawiam

Dzięki Michał za ten artykuł! 🙂 Uwielbiam Twój blog!

Hej.

Może taka mała sugestia aby odnieść się też do kredytów walutowych i najbardziej ulubionego z nich czyli CHF. Pozdrawiam. Dobra robota

Bardzo fajny materiał, jasno i czytelnie napisany.

Ja mam pytanie z trochę innego zakresu – w przypadku nadpłacania kredytu i możliwości wyboru czy bank ma dokonać rekalkulacji pozostałych rat skracając okres kredytowania (pozostawiając wysokość raty) czy pozostawiając taki sam okres kredytowania i zmniejszając wysokość miesięcznej raty, co się bardziej opłaca?

Cześć,

z tego co pamiętam lepiej skrócić okres kredytowania. 🙂

Witam. Nie wiem skad informacja o tym ze Alior zawiesza rate kapitalowo-odsetkowa. Moze jest to uzaleznione indywidualnie badz zalezne od rodzaju kredytu. Ja posiadam kredyt konsolidacyjny i jedyna ich propozycja, na wniosek o przesuniecie rat gdyz utracilam prace przez rozporzadzenia rzadu, to mozliwosc odroczenia rat na 3mies ale za to splate odsetek, nie bylo mowy wgl o odroczeniu calosci.

Witam. Może to kwestia kredytu konsolidacyjnego. Ja mam hipotekę w Alior Banku i miałam dwie opcje. Dokładnie tak, jak opisuje to Michał w artykule. Zawieszenie całości na okres do 3 miesięcy lub zawieszenie rat kapitału na okres do 6-ciu miesięcy

Hej,

Michał, a czy będziesz robił jakiś materiał na temat kredytów w obecnej sytuacji? Czy warto zaciągać teraz kredyt i działać na spokojnie według wcześniejszych planów, czy może lepiej się wstrzymać?

Hej Danka,

Materiał z takimi sugestiami oraz moim komentarzem już publikowałem tutaj:

https://jakoszczedzacpieniadze.pl/koronawirus-co-robic-z-pieniedzmi-w-obliczu-epidemii

Pozdrawiam!

Cześć,

właśnie też się zastanawiam nad opcją (Bank PKO BP): wakacje kredytowe na 3 miesiące, zbieram przez ten czas około 4500zł (koszt kredytu większy o 1800 zł w perspektywie jeszcze 20 lat, czyli 90 zł rocznie), zgromadzone środki przeznaczam na nadpłatę kredytu.

Teoretycznie powinno działać – bo bez korzystania z wakacji przez 3 miesiące spłaciłbym tylko 2100zł kapitału, a nadpłacając kredyt spłacę 4500zł kapitału, czyli dwukrotnie więcej.

Bazując na proporcjach 255k zł kapitału, 100k zł odsetek, każde 500 zł nadpłaty zmniejsza całkowity koszt kredytu o ok 700 zł. Czyli teoretycznie całkowity koszt kredytu w moim przypadku byłby mniejszy o 6300-1800=4500zł – w perspektywie 20 lat, czyli 225zł rocznie.

Czy warto? 😉

No i jak bank spojrzy na te działania w przyszłym roku podczas starania się o kredyt na budowę domu?

Zawieszenie rat kapitałowo-odsetkowych i wydłużenie okresu to najdroższa, ale jedyna sensowna opcja w przypadku w którym pracownicy tracą pracę, lub samozatrudnieni tracą klientów.

Karencja w spłacie kapitału dla młodych stażem kredytobiorców, gdzie rata odsetkowa stanowi gros płatności nie jest żadną pomocą, a brak elastyczności w wydłużeniu okresu to bomba z opóźnionym zapłonem, bo po powrocie z pandemii rata wzrośnie, a zarobki raczej nie.

Witam,

Bank PKO BP ma okres zawieszenia kredytu na 1 miesiąc i tą opcje „teoretycznie” można przedłużać do 3 miesięcy (jeżeli nic się nie zmieni).

Czy możesz w kalkulatorze wprowadzić opcje aby przeliczało te wartości dla 1 miesiąca zawieszenia ?

Pozdrawiam,

Wesołych Świąt.

Witam,

Michale, bardzo potrzebny artykuł z informacjami w pigułce i na czasie, bo ja też zastanawiam się na tymi pseudo-wakacjami. Dziękuję!

ppoza tym obiła mi się o uszy informacja, że te wakacje kredytowe nie będą uwzględniane w BIK. Tymczasem PKO BP pisze na stronie:

Informację o zawieszeniu rat przekażemy do Biura Informacji Kredytowej, gdzie będzie widoczna dla wszystkich jego użytkowników, m.in. banków.

To jak jest w końcu naprawdę?

Pozdrawiam

Dziękuję Michale za ten wpis.

Brakuje mi krytycznego spojrzenia na postępowanie sektora bankowego.

Jest to branża z corocznym wysokimi zyskami – za 2019 r. zysk netto wyniósł ponad 14 mld zł.

Tymczasem, przy akceptacji rządu i bierności parlamentu, wpuszczają w kanał kredytobiorców. Kpiną jest proponowanie – w ciężkich czasach – rozwiązania, za które ci ostatni będą musieli zapłacić. Jest to normalna oferta handlowa, żadna pomoc.

Rząd przygotuje redukcję wynagrodzeń w administracji publicznej (gdzie już dziś zarabia się grosze), uzasadniając to – art. 2 Konstytucji RP – zasadą sprawiedliwości społecznej. Czyli, że również oni powinni dołożyć się do pomocy innym.

Trybunał Konstytucyjny w wyroku z dnia 22 grudnia 1997 r. (K 2/97) stwierdził, ujmując sprawiedliwość społeczną jako miernik różnych aspektów struktury społeczeństwa, iż

„jeżeli w podziale dóbr i związanych z tym podziałem ludzi występują niesprawiedliwe różnice, wówczas różnice te uważane są za nierówność”.

Banki (i przez to kredytobiorcy) jakoś nie mieszczą się w rządowym rozumieniu sprawiedliwości społecznej oraz równego ponoszenia kosztów kryzysu (jego zapobieganiu).

Bo naturalnym być powinno powszechne (z mocy prawa lub na wniosek kredytobiorcy) zawieszenie spłaty kredytu np. na okres 3 miesięcy, z ustawowym zakazem pobierania jakichkolwiek pożytków z tego tytułu przez banki; umowy powinny podlegać automatycznemu przedłużeniu o taki sam okres.

Ja osobiście zdecydowałem się na zawieszenie spłaty z jeszcze innego powodu. Mam kredyt w walucie (EUR) i aktualny kurs walutowy dość mocno odbiega od tego „sprzed wirusa”. Dlatego mimo świadomości odsetek które rosnąć będą zdecydowałem – wymieniam na odsetki. Kwotę kapitału – a dokładniej różnicę między tym co ostatnio płaciłem jako całość raty a aktualnymi odsetkami w PLN -> na oszczędnościowy w oczekiwaniu na trochę bardziej racjonalny dla mnie kurs. Akurat w mBanku mam możliwość swobodnych wcześniejszych spłat – znów więc z niej skorzystam.

Hej Michał,

pobrałem załączony kalkulator, naniosłem dane, zweryfikowałem dla pewności z infolinią banku i wyszło że zawieszenie całości raty w ING na 6m będzie kosztować uwaga… 13k.

Ale tu się dopiero jazda zaczyna. Zadzwoniłem ponownie, cierpliwie czekając na kolejkę.

Dowiedziałem się o upoważnieniu, które muszę załączyć, aby starać się o „wakacje”.

Bardzo sympatyczna Pani poinformowała mnie, że jak dołączenie upoważnienie/oświadczenie pojawią się opcje na 3m i 6m całość lub tylko rata odsetkowa.

Wówczas będę mógł pobrać harmonogram spłat.

Tak uczyniłem. O zgrozo wyniki są paskudne:

Opcja 1.

czyli całościowe zawieszenie rat na 6m – koszt 22 000 zł, na 3 11 000 zł. + wydłużenie kredytu

Opcja 2.

spłata odsetek 6m – koszt 8k, 3m koszt 4k.

To się nazywają wakacje 😉 Ale dużymi literami, za złożenie wniosku opłat nie pobieramy.

Nie wiem czy się śmiać i czy płakać ze śmiechu 😉

spłata

Świetny artykuł!

Weźcie również pod uwagę to, że jak dodrukujemy kilkaset mld PLN, USA dodrukują kilka bln $ to w moim przypadku 1000 zł kosztu na przestrzeni 17 lat inflacja zje kilkukrotnie :).

I mała podpowiedź dla osób, które do tej pory nadpłacały kredyt i chcą skorzystać z kalkulatora zamieszczonego przez Michała w zespół z Ronaldem. Aby wyliczenia były prawidłowe trzeba go trochę zmodyfikować:

Początkowa kwota kredytu – czyli kapitał, KTÓRY POZOSTAŁ DO SPŁATY.

Okres kredytowania – liczba miesięcy, KTÓRE POZOSTAŁY DO SPŁATY.

Aktualne oprocentowanie kredytu – całkowite oprocentowanie uwzględniające marżę banku.

Liczba miesięcy, od których spłacamy już kredyt. – TU WPISUJEMY 0

Planowany okres zawieszenia kredytu w miesiącach – maksymalny okres zawieszenia różni się w zależności od banku.

Serdeczne pozdrowienia dla całej ekipy, która tworzyła artykuł 🙂

W nawiązaniu do osób, które tu często poruszały kwestię „a co jeśli zaoszczędzone pieniądze z zawieszonych rat przeznaczę tuż po tym okresie zawieszenia na spłatę kapitału…”

Gdyby to było prawdą to sprowadzając sytuacje ad absurdum:

a gdyby dało się zawiesić taki kredyt 30 letni na… 29 lat to czy zaoszczędzone pieniądze przez 29 lat można by wtedy przeznaczyć na spłatę kredytu w ostatnich 12 ratach… ?

Oczywiście ktoś mógłby tą kwotę wykorzystać na inwestycje czy coś innego co przyniosłoby więcej niż koszt tych pieniędzy w tym czasie ale… należy pamiętać że odsetki z każdego miesiąca byłyby doliczane do kapitału kredytu a w kolejnym m-cu kapitał + odsetki z poprzedniego m-ca byłyby podstawą do naliczenia kolejnych odsetek i coraz większy kapitał każdego m-ca stanowiłby podstawę wyliczenia odsetek na kolejny miesiąc i tak w kółko.

Polecam zapoznać się ze wspaniałym „produktem” czyli kredytem ALICJA…

Takie perpetuum mobile już ktoś kiedyś wymyślił. Nietrudno się domyślić kto na tym stracił.

Niestety większość zapomina, że te raty nie znikają w tajemniczy sposób tylko odsetki z zawieszonej raty są po prostu doliczane do kapitału i od nich razem naliczane są kolejne odsetki.

Symulacja zawieszenia i koszt w przypadku dodatkowej spłaty tych „zaoszczędzonych rat” oraz bez tej spłaty oraz w przypadku zwiększenia ilości rat lub ich zmniejszenia:

Kredyt na 300.000 zł, na 5 %, na 30 lat czyli 360 rat

Wariant I – standard

Koszt normalnie to:

kapitał: 300.000 zł + odsetki: 279.767,35 = 579.767,35 CAŁKOWITY KOSZT

Spłacamy kredyt dopiero od 3 miesięcy i od 4 m-ca robimy wakacje:

Wariant II — BEZ spłaty na okres 354 rat

Wakacje kredytowe na 3 m-ce BEZ spłaty żadnych dodatkowych pieniędzy po tym okresie oraz z zachowaniem okresu 354 rat (3 m-ce spłacania + 3 m-ce zawieszenia) :

kapitał: 303.752,02 zł (tak ! kapitał się zwiększył o 3.752,02 zł ! – są to odsetki doliczone do kapitału kredytu przez okres 3 m-cy nie płacenia) + odsetki: 280.471,24 = 584.223,24 CAŁKOWITY KOSZT

czyli koszt dodatkowy BEZ nadpłaty i zachowaniem takiego samego okresu 354 m-cy to 4455,89 zł

Wariant III — BEZ spłaty na okres 357 rat

Wakacje kredytowe na 3 m-ce BEZ spłaty żadnych dodatkowych pieniędzy po tym okresie oraz z wydłużeniem okresu o 3 m-ce zawieszenia czyli pozostaje 357 rat (360 m-cy minus 3 m-ce spłacania):

kapitał: 303.752,02 zł + odsetki: 283.232,02 zł = CAŁKOWITY KOSZT: 586.984,02 zł

czyli koszt dodatkowy BEZ nadpłaty i wydłużeniem okresu o 3 m-ce to 7216,67 zł

Wariant IV – ZE spłatą zaoszczędzonych pieniędzy na okres 354 rat:

Wakacje kredytowe na 3 m-ce ZE spłatą zaoszczędzonego przez ten czas kapitału po tym okresie w wysokości 4831,38 zł (3 raty x 1610,46 zł) oraz z zachowaniem okresu 354 rat (3 m-ce spłacania + 3 m-ce zawieszenia) :

kapitał: 303.752,02 zł + odsetki: 276.053,94 zł = CAŁKOWITY KOSZT: 579.805,94 zł

czyli koszt dodatkowy przy tej spłacie ale z zachowaniem okresu 354 rat to tylko 38,59 zł

Wariant V – ZE spłatą zaoszczędzonych pieniędzy na okres 357 rat:

Wakacje kredytowe na 3 m-ce ZE spłatą zaoszczędzonego przez ten czas kapitału po tym okresie w wysokości 4831,38 zł (3 raty x 1610,46 zł) ale z wydłużeniem okresu kredytu o te 3 m-ce zawieszenia czyli jeszcze 357 rat (360 m-cy minus 3 m-ce spłacania):

kapitał: 303.752,02 zł + odsetki: 278.770,65 zł = CAŁKOWITY KOSZT: 582.522,65 zł

czyli koszt dodatkowy przy tej spłacie ale z wydłużeniem kredytu o te 3 m-ce wynosi: 2755,30 zł

Wariant VI – ZE spłatą zaoszczędzonych pieniędzy na okres 351 rat :

Wakacje kredytowe na 3 m-ce ZE spłatą zaoszczędzonego przez ten czas kapitału po tym okresie w wysokości 4831,38 zł (3 raty x 1610,46 zł) ale ze skróceniem po tej spłacie okresu kredytu o kolejne 3 m-ce na własne życzenie czyli jeszcze 351 rat (360 m-cy – 3 m-ce spłacania – 3 m-ce zawieszenia – 3 m-ce dodatkowo):

kapitał: 303.752,02 zł + odsetki: 273.343,49 zł = CAŁKOWITY KOSZT: 577.095,49 zł

czyli ZYSK przy tej spłacie ale ze skróceniem o DODATKOWE 3 m-ce kredytu wynosi: +2671,86 zł

Cześć Michał!

Czy przewidujesz podobny artykuł z Ronaldem na temat tego jak koronawirus wpłynie na kredyty hipoteczne które będziemy zaciągać w najbliższej przyszłości?

Dzięki, że jesteś!

pozdrawiam.

Super artykuł. Na pierwszy rzut oka odroczenie rat brzmi świetnie, ale niestety… jak wszędzie haczyki. Ciekawe ile ludzi nabrało się na tą „okazje”.

Zawsze trzeba sprawdzać dwa razy. Ja po usłyszeniu zapewnień od premiera liczyłem, że rzeczywiście będzie tanio. Teraz zwyczajnie nie opłaca mi się niczego przesuwać. Bardziej opłaca się nawet wziąć pożyczkę!

No właśnie co z tymi wakacjami kredytowymi, banki się chwalą że pozwalają odroczyć ratę kapitałową lub odsetkową lub nawet i czasami dwie! Ale co z kosztami tego przedsięwzięcia, bo coś mi się wydaje, że bank prezentu za darmo nam nie zrobi 🙂

Taki przyklad. Tesciowie sa wspolkredytobiorcami razem ze mna na moje mieszkanie (by zwiekszyc zdolnosc kredytowa). Tesciowie sami rowniez maja kredyt na swoje mieszkanie. Pytanie brzmi, czy oboje mozemy wziasc wakacje kredytowe, skoro tesc ma defakto dwa kredyty hipoteczne na dwa mieszkania?

Witam. Czy znajdę jakies informacje dotyczące kredytu hipotecznego aktualne do dzisiejszej sytuacji? Mam tutaj na myśli WIBOR zmianę na wiron.

Pozdrawiam

Dzień dobry trafiłem na ten blog podczas szukania informacji w związku z dyskusja jaką toczę z millenium bankiem odnośnie wakacji kredytowych. Mianowicie uważam ze wakacje kredytowe w tym banku to czysta fikcja. Bank twierdzi że w przypadku wzięcia wakacji kredytowych na 1 miesiąc i wydłużeniu okresu kredytowania ostatnia rata kredytu wzrasta 200-300% no i w tym momencie matematyka mi się nie zamyka. Wg mnie taki wzrost raty może wystąpić tylko w przypadku utrzymania okresu kredytowania bez zmian i skumulowania zawieszonej raty + odsetki na ostatniej racie kredytu. Kalkulator dołączony do bloga wskazuje mi, że przy szacunkowej racie 2000zł zł koszt kredytu wzrasta o ok 500 zł a wg banku rata wyrównująca wyniesie ok 5000 zł.