Przedstawiam moją receptę jak zbudować portfel inwestycyjny, który ma mi pomóc „pokonać” oprocentowanie lokat bez nadmiernego zaangażowania.

Oszczędzać nie jest tak trudno, jak się wydaje. Gorzej jest z inwestowaniem, bo podejmując niewłaściwe decyzje tracimy prawdziwe pieniądze. I choćbyśmy byli nie wiem jak wyrachowani, to trudno jest nie ulegać emocjom – zwłaszcza, gdy notowania idą w dół. Ja nie jestem wyjątkiem i dlatego szukam systemu, który pomoże zminimalizować wpływ emocji na ruchy inwestycyjne.

W tym artykule przedstawiam Wam założenia bezpiecznego portfela inwestycyjnego, który będę prowadzić w ramach cyklu “Elementarz Inwestora”. Ale oprócz niego zdecydowałem się pokazać także moją strategię inwestowania na najbliższe lata.

I to nie jest krótka opowiastka dla osób przewijających teksty. Jeśli nie masz teraz czasu, to wróć przeczytać potem. Inwestowanie jest dla cierpliwych i ja celowo wystawiam dzisiaj Waszą cierpliwość na próbę 🙂

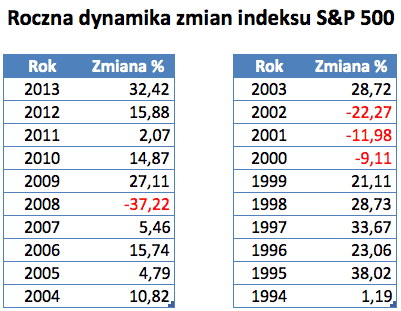

Ten artykuł wchodzi w skład cyklu edukacyjnego Elementarz Inwestora prowadzonego przez autorów dwóch blogów finansowych: Zbyszka z bloga APP Funds oraz Michała z Jak oszczędzać pieniądze. Celem naszego rocznego projektu edukacyjnego jest pokazanie inwestowania krok po kroku – bez zadęcia, ściemy i koloryzowania. Jedną rzecz musisz jednak wiedzieć: nie jesteśmy doradcami inwestycyjnymi, nie dajemy żadnych rekomendacji, nie proponujemy wspólnego inwestowania. W trakcie tego cyklu będziesz mógł śledzić dwa budowane przez nas portfele inwestycyjne (agresywny i bezpieczny), ale zdecydowanie odradzamy naśladowanie naszych kroków. Nie nastawiamy się na osiągnięcie konkretnego wyniku inwestycyjnego. Nasze portfele mają być tylko przykładem, którym posługiwać się będziemy, m.in. po to, by praktycznie zobrazować niektóre zagadnienia poruszane w cyklu artykułów. Postaramy się podzielić naszą wiedzą w maksymalnie uporządkowany sposób, ale pamiętaj, że dzielimy się naszymi doświadczeniami, które nie muszą mieć wiele wspólnego z Twoją rzeczywistością. Zachęcamy Cię do samodzielnego myślenia. Nie wierz ani nam, ani osobom podającym się za doradców finansowych. Wierz za to siebie i w to, że przy odpowiednim wchłonięciu podawanej tu wiedzy, to Ty będziesz dla siebie najlepszym doradcą finansowym. Tego Ci życzę. Reasumując: nie bierz niczego co tu przeczytasz dosłownie. Zawsze musisz to przefiltrować i zaadaptować na własne potrzeby uwzględniając swoje preferencje, skłonność do ryzyka, aktualny poziom wiedzy i także – możliwości finansowe. I koniecznie zapisz się na newsletter “Elementarz Inwestora” 🙂 W komentarzach pod moim ostatnim raportem kosztów, pojawiło się pytanie dotyczące mojej strategii inwestowania (tutaj i tutaj). Nie planowałem jej opisywać. Wręcz odpowiedziałem, że nie będę jej przedstawiał (moje odpowiedzi tutaj krótko i tutaj szerzej). Po czym uświadomiłem sobie, że trudno mi będzie wytłumaczyć sposób mojego działania w trakcie akcji “Elementarz Inwestora” bez szczegółowego naświetlenia szerszego kontekstu – wykraczającego poza tą akcję. Ten artykuł jest próbą kompleksowej odpowiedzi na pytanie “jak inwestujesz?”, ale z pominięciem szczegółów dotyczących moich inwestycji spekulacyjnych. Tu nadal podtrzymuję to co napisałem – nie chcę “wylać dziecka z kąpielą”. Całą resztę podaję na tacy. Struktura tego artykułu jest następująca: Jeśli nie lubisz czytać długich artykułach lub nie chcesz zrozumieć dlaczego działałem i planuję działać w taki a nie inny sposób, to śmiało skocz do sekcji “Plan dla portfela EI na najbliższe miesiące”. Obecna sytuacja finansowa mojej rodziny na pewno nie jest reprezentatywna dla większości Czytelników bloga. Dlatego chcę ją przedstawić w punktach, aby nadać odpowiedni kontekst dalszej części tego artykułu. Dlaczego to jest takie ważne? Bo sposób inwestowania należy zawsze dostosować do własnej “specyfiki”: wiedzy, preferencji, wieku, dotychczasowych doświadczeń, celów, planów i szeroko rozumianej sytuacji finansowej. Pisałem już o tym szczegółowo w artykule „Poduszka finansowa, czyli co musisz zrobić, zanim zaczniesz inwestować”, w którym podkreślałem znaczenie tego, by być na finansowej prostej. A więc przechodząc do naszej sytuacji – środki, którymi dysponujemy mogę podzielić na kilka grup: Nasza finansowa poduszka bezpieczeństwa jest dosyć “gruba”. W przypadku utraty wszystkich przychodów pozwoli nam przetrwać, przy niezmienionym poziomie kosztów, co najmniej 12 miesięcy. I właśnie taki 12-miesięczny bufor bezpieczeństwa traktuję w tej chwili jako optymalny dla nas. Przypominam, że zarabiam wyłącznie na blogu i mam wysoką świadomość tego, że są to przychody nieregularne. Zakładam też, że przez pierwsze dwa kwartały 2014 roku przychody będą niskie i pochodzić będą wyłącznie z afiliacji i reklam, a przy tym będę ponosił wyższe koszty związane z pracą nad moimi własnymi produktami (angażuję do tych prac także inne osoby). Poduszka jest więc na tyle gruba, by ubywanie z niej pieniędzy nie zmuszało mnie do zastanawiania się skąd wziąć pieniądze na życie. Środków z naszej poduszki nie przeznaczamy na inwestycje. Traktujemy je wyłącznie jako “margines bezpieczeństwa”. Większość tych środków ulokowana jest na lokatach terminowych lub na rachunkach oszczędnościowych, przy czym stopniowo “migruję” część z nich do systematycznie dokupowanych obligacji 10-letnich (o obligacjach pisał już Zbyszek). Rozkład, który planuję tutaj osiągnąć, to około 30% środków w obligacjach oraz około 70% w gotówce w bankach. Drugi, pokaźny worek środków, to gotówka przeznaczona na inwestycje krótkoterminowe. Środki te trzymamy wyłącznie na rachunkach oszczędnościowych i służą nam one do szybkiego finansowania zakupu mieszkania lub pożyczek. Doskonale zdaję sobie sprawę z faktu, że nie jest to najlepszy sposób przechowywania pieniędzy (mogłyby lepiej pracować), ale z założenia czekają one na okazję. I z mojej perspektywy na okazyjnych zakupach zarabiamy więcej, niż gdyby te środki pracowały, np. na giełdzie, na której nie znam się tak dobrze jak na nieruchomościach i pożyczkach. Moglibyście się zastanawiać dlaczego mając na głowie dwa kredyty hipoteczne (co widać w moich raportach kosztów) nie chcemy ich szybciej spłacić. To nie do końca prawda. Ja bardzo chętnie pozbyłbym się tych kredytów, ale jednocześnie stoję “w rozkroku”, bo nie chcę ograniczać przychodów z obracania pieniędzmi. Gotówkę przeznaczamy bowiem na działalność spekulacyjną, która, jak na razie, pozwala nam rocznie zarabiać więcej, niż kosztują nas te kredyty. Przez “działalność spekulacyjną” rozumiem szybki zarobek, przy czym ja za “szybki” uznaję perspektywę od kilku do 12 miesięcy dla każdej inwestycji. Czy ta droga jest dostępna dla każdego? Absolutnie nie! Trudno jest długoterminowo pokonywać oprocentowanie kredytów hipotecznych (pomimo, że są to najtańsze pożyczki na rynku). Każdy jest inny. Nam się na razie sprawdza ta strategia. Zresztą nawet gdybyśmy chcieli spłacić wszystkie kredyty, to musielibyśmy sprzedać mieszkanie, które obecnie wynajmujemy. A nie chcemy tego robić, dopóki nie musimy 🙂 Ostatnim “workiem” pieniędzy są środki przeznaczane na inwestycje długoterminowe. Tu nie mamy spektakularnych dokonań. Zasilam jak na razie konta IKE oraz lokaty pozakładane dla dzieci. Na wszystkie te konta trafia łącznie kilkaset złotych miesięcznie. Z założenia miały być to takie kwoty, które mnie “nie bolą” (których nie zauważam w budżecie), a jednocześnie pozwalające w horyzoncie 20 lat od urodzin uzbierać dla każdego z dzieci mniej więcej po 60 000 – 80 000 zł (efektywnie zgromadzona kwota zależy od oprocentowania lokat). IKE stosowaliśmy dotychczas w najprostszych postaciach: jedno typu “lokata” i jedno umożliwiające inwestowanie w fundusze inwestycyjne. Piszę “dotychczas”, bo wprowadzam właśnie zmiany w tym zakresie. O szczegółach piszę w części “Strategia inwestowania długoterminowego”… Czytaj także: Elementarz Inwestora, czyli o czym chcemy Wam opowiedzieć przez najbliższy rok Zanim przejdę do przedstawienia strategii inwestycyjnej na najbliższe 5–20 lat, to chciałbym przybliżyć Wam mój sposób rozumowania, emocje i założenia dotyczące inwestowania. Jeszcze rok temu byłem pracownikiem etatowym zarabiającym całkiem konkretne pieniądze. I jeszcze 2 lata temu zakładałem, że aktywnie będę korzystać ze zdolności kredytowej, którą posiadałem jako etatowiec i będę dążył do zwiększania przychodów z wynajmu poprzez zakup kolejnych mieszkań finansowanych kolejnymi kredytami hipotecznymi. Nadal uważam, że ten interes przy odpowiednich założeniach i kupowaniu mieszkań poniżej średniej wartości rynkowej, dobrze “się spina”. I o ile jeszcze półtora roku temu śmiano się z moich pomysłów i wskazywano, że zwykła lokata daje większą rentowność, to w ciągu ostatnich 6 miesięcy sporo pieniędzy z lokat (coraz niżej oprocentowanych) uciekło w kierunku innych form inwestowania, m.in. nieruchomości… W tych planach podboju rynku nieruchomości sporo namieszał mi blog. Uwierzyłem w to, że robiąc to co robię i dzieląc się swoją wiedzą i doświadczeniami, jestem w stanie zarabiać na blogu wystarczająco dużo, by utrzymać naszą rodzinę (szczegółowo opowiadałem o mojej decyzji w siódmym odcinku podcastu). Ale decyzja o odejściu z etatu i założeniu własnej firmy zrujnowała moją zdolność kredytową. Musiałem się ograniczyć do tych środków, które posiadamy na kontach. Dodatkowo prowadzenie bloga oraz realizacja związanych z nim planów, wymaga mojego stałego, dużego zaangażowania. Podoba mi się to i chcę w to ładować energię, ale efektem ubocznym jest mała ilość czasu, którą mogę przeznaczyć na inwestowanie. Zresztą nawet w przypadku nieruchomości, które nadal są moim “konikiem”, staram się odchodzić od modelu, w którym jestem bezpośrednio zaangażowany w każdą transakcję. Wolę stawać się inwestorem pasywnym. Angażującym się kapitałowo, zarabiającym być może mniej niż na samodzielnie realizowanych transakcjach, ale jednocześnie mającym więcej czasu na działania w tym obszarze, który jest dla mnie dzisiaj ważny – rozwijaniu bloga. Sprawdź również: Kalkulator stopy zwrotu Z jednej strony ktoś może mi wytknąć, że jestem niekonsekwentny i że taka zmiana strategii w trakcie “gry” jest słabym pomysłem. I być może nawet będzie miał rację… oceniając to z własnej perspektywy. A ja po prostu adaptuję się do sytuacji. Skoro gigantyczna inwestycja mojej energii w blog przynosi bardzo dobre efekty (także finansowe), to byłbym głupcem nie próbując “rozbujać” tej inwestycji. W mojej opinii to właśnie zdolność adaptacji i odważnego korzystania z nadarzających się okazji, spowodowały, że jestem tu gdzie jestem 🙂 I po tym wstępie podsumuję moje najważniejsze założenia inwestycyjne na chwilę obecną: Powyższa lista, to moje założenia długoterminowe, ale mam też swoje cele krótkoterminowe związane z “Elementarzem Inwestora”. O nich potem… Powyższe założenia determinują moją strategię inwestycyjną. Najważniejsze jest to, że wykluczają z niej wszystkie instrumenty finansowe, które wymagają aktywnego zaangażowania. Na chwilę obecną nie widzę więc w mojej strategii miejsca na indywidualnie dobierane akcje czy też handel walutami na Forexie. To nie dla mnie. Nie czuję tego i po rozmowach ze Zbyszkiem raczej utwierdzam się w przekonaniu, że szkoda mi energii na wnikliwe poznawanie zasad rządzących giełdami, skoro mogę wyciągać całkiem przyzwoite stopy zwrotu z moich spekulacyjnych inwestycji oraz z inwestycji w blog. Nowo otwierane portfele inwestycyjne traktuję więc jako swoistą “polisę bezpieczeństwa” na przyszłość i samograj, który pozwoli Gabi mieć pewien fundusz emerytalny, w przypadku, gdyby miało mnie zabraknąć. Zbudujemy docelowo dwa portfele inwestycyjne – oddzielny dla Gabi i oddzielny dla mnie. Takie, które lepiej odzwierciedlają nasze preferencje, ale jednocześnie obydwojgu z nas dają szansę korzystania z tarczy podatkowej w postaci IKE. Portfele te będą wyglądały następująco: W tym portfelu przeważać będą bezpieczne, oszczędnościowe formy inwestowania. Mój portfel będzie nieco agresywniejszy. Przy jego budowie zastosuję zasadę budowy portfela według wieku, o której wspominaliśmy ze Zbyszkiem w 19-tym odcinku podcastu. Odejmując od 100 mój wiek, czyli 40 lat, uzyskuję liczbę 60 i właśnie taki procent kapitału, według modelowych zaleceń, powinienem przeznaczyć na agresywniejsze formy inwestowania. Możesz zastanawiać się czy ta strategia nie jest dla mnie zbyt agresywna w kontekście przemyśleń, którymi dzieliłem się podczas podcastu. Po zastanowieniu doszedłem jednak do wniosku, że posiadamy na tyle dużo środków leżących na bezpiecznych lokatach, że portfel inwestycyjny mający dać nam emeryturę, potraktuję nieco agresywniej. A sam udział tego portfela w naszych całkowitych oszczędnościach, regulować będą wysokością comiesięcznych wpłat. Reasumując: pomimo, że sam mój modelowy portfel zawierać będzie 60% ulokowane w funduszach inwestycyjnych, indeksach giełdowych itp., to w praktyce udział tej części we wszystkich naszych oszczędnościach i inwestycjach nie przekroczy odsetku, który uważam za bezpieczny. Obydwa portfele utrzymamy w tych proporcjach przez najbliższe 5 lat. Po tym okresie ocenię ich efektywność i być może zacznę powoli przemieszczać proporcje w kierunku zwiększenia udziału bezpiecznych form inwestowania, np. 45% mojego portfela będą stanowić lokaty i obligacje. Teraz, gdy o tym myślę, to zastanawiam się, czy z tych dwóch modelowych portfeli, które zaprezentowałem, nie powinienem uczynić jednego o z góry określonych proporcjach alokacji wpłat 🙂 I jeszcze jedno słowo wyjaśnienia: dlaczego ETF-y a nie fundusze inwestycyjne? Te pierwsze radzą sobie całkiem dobrze i nawet przy jednocyfrowych rocznych stopach zwrotu dają zarobić, gdyż opłaty za zarządzanie ETF-ami są bardzo niskie, np. w ETF na WIG20 opłata wynosi 0,5% wartości inwestycji w skali roku (odejmowana jest od wartości ETF automatycznie i nie trzeba się o to martwić). Dla porównania: “atrakcyjna” wysokość opłaty za zarządzanie w funduszach inwestycyjnych, to np. 1,5% rocznie, ale częściej oscyluje ona w okolicach 4%. A tak jak pisałem – ja nie lubię mieć wrażenia, że zarządzający funduszem zarabia więcej niż ja (albo zarabia, gdy ja tracę). John C. Bogle, “ojciec” ETF-ów pisze na swoim blogu tak: ”Załóżmy, że roczna uśredniona stopa zwrotu w najbliższej dekadzie wyniesie nominalnie 7%. Przy założeniu, powiedzmy, inflacji na poziomie 2,5%, realny zwrot z inwestycji wyniesie 4,5%. Fundusze typu “All-in” zabrałyby 94% realnego zysku z takich inwestycji kapitałowych. I to w skrócie pokazuje dlaczego “liczą się koszty” i dlaczego nisko-kosztowe fundusze indeksowe cieszą się tak dużym zainteresowaniem” Warto też zwrócić uwagę, że proporcje poszczególnych walorów w portfelu będą się zmieniać niezależnie od tego, jak alokuję “składki”. Przykładowo: giełdy mogą gwałtownie wzrosnąć i tym samym udział ETF-ów w portfelu znacznie przekroczy modelowe 60 procent, albo odwrotnie – przy spadku giełd udział ETF-ów może spaść znacznie poniżej zakładanych 60 procent. Tutaj mam taki plan: Zobacz także: Portfel Michała po roku inwestowania w “Elementarzu Inwestora” Przedstawiłem powyżej moją strategię długoterminową, ale portfel na akcję “Elementarz Inwestora”, to zupełnie inna “para kaloszy”. Przede wszystkim sami narzuciliśmy sobie ze Zbyszkiem istotne ograniczenie – dokładamy do portfela tylko po 200 zł, co znacznie ogranicza możliwości inwestowania. Zbyszek opisał już założenia dotyczące jego portfela w artykule “W co zainwestować 200 zł? Budujemy portfel”. Ja już o swoich preferencjach trochę opowiadałem w podcaście, ale tutaj dołożę kilka kolejnych przemyśleń: Założyłem, że fundamentem mojego portfela EI, będą ETF-y, czyli certyfikaty naśladujące ruch indeksów giełdowych. Ich podstawową zaletą z mojego punktu widzenia jest to, że kupując nawet tylko jeden taki ETF w naturalny sposób dywersyfikuję swój portfel ograniczając ryzyko gwałtownych spadków lub wzrostów wartości posiadanych walorów (zaleta tego produktu jest jednocześnie jego wadą ;-)). W jednym ETF-ie mieści się wycena kilkudziesięciu lub nawet kilkuset spółek. Zawirowania na kursie jednej z nich tylko w niewielkim stopniu przekładają się na wycenę ETF-a. Temat ETF-ów i funduszy indeksowych wyczerpał już wcześniej Zbyszek. Ja dodam tylko, że takich ETF-ów na polskim rynku jest niestety tyle “co kot napłakał”. Poprzez polskie biuro maklerskie na GPW mogę zakupić następujące indeksy: Jak widać, przy 200 zł wkładanych co miesiąc do portfela, nie mogę szczególnie zaszaleć i w zasadzie na razie skazany jestem na zakup ETFSP500. Oczywiście mógłbym akumulować gotówkę, po to by kupić inne indeksy w kolejnych miesiącach, ale mi akurat bardzo pasuje inwestowanie na giełdzie amerykańskiej. Przypominam, że w naszym wspólnym podcaście porównywaliśmy ze Zbyszkiem stopy zwrotu z giełdy polskiej i amerykańskiej w długim okresie czasu. W przypadku giełdy amerykańskiej dysponujemy danymi z dziesięcioleci, co pozwala dobrze mierzyć długoterminową kondycję giełdy. Tam – pomimo kilku okresów bessy – średnia roczna stopa zwrotu S&P 500 z okresu ostatnich 60 lat wyniosła 12,5%. Na giełdzie polskiej, w okresie ostatnich 15 lat, wyniosła ona 9,1% (według zamknięcia z piątku). Nawet jeśli spojrzymy na okres ostatnich 3 lat, to giełda amerykańska dawała zdecydowanie lepsze rezultaty niż parkiet w Warszawie (wzrost S&P 500 = 36,24%, a wzrost WIG w tym samym okresie = 8,77%). Trzeba jednak pamiętać, że te 12,5% średniego rocznego zwrotu z inwestycji nijak nie ma się do krótkoterminowego inwestowania. Indeks giełdowy S&P 500 cechuje się bardzo dużą dynamiką (poniżej zmiany indeksu z uwzględnieniem dywidend) – w krótkim okresie możemy tak samo dobrze zyskać, jak i stracić. Znowu “kłania się” tutaj przewaga długoterminowego inwestowania. Nie bez znaczenia jest też aktualne zamieszanie z OFE, które dotychczas były bardzo dużym i ważnym “kontrahentem” na warszawskiej giełdzie. Ale pozbawione kapitału OFE nie będzie już kupowało akcji w Polsce (a przynajmniej nie w takiej skali jak dotychczas). Czy ta pustka zostanie przez kogoś wypełniona? Czy polską giełdą w większym stopniu zainteresują się inwestorzy zagraniczni? Nie wiem i za mało orientuję się w temacie, by cokolwiek wróżyć. I jest to kolejny powód, dla którego wolę się zwrócić z moimi ETF-owymi inwestycjami w kierunku stabilnej gospodarki amerykańskiej i tamtejszej giełdy. Sam ETFSP500 dostępny na GPW ma dodatkową tę zaletę, że wypłaca też dywidendy, co pozytywnie wpływa na wynik. Z drugiej strony, w krótkim terminie OFE mogą chcieć się wykazać dobrymi wynikami inwestycyjnymi, aby przekonać Polaków, że warto w nich pozostać. Czas na decyzję w tej sprawie będziemy mieli od początku kwietnia do końca lipca. Ja planuję szerzej opisać temat ZUS vs OFE w marcu – tuż przed otworzeniem “okienka transferowego” 🙂 Oczywiście może się okazać, że inwestując teraz w ETFSP500 kupię go na “górce” i że za chwilę giełda amerykańska zacznie podążać w dół. No cóż… to będzie niezły test dla mojej psychiki. Spróbuję ograniczać ryzyko działając zgodnie z zaleceniami Warrena Buffetta – dokupować systematycznie te same ETF-y i nie czytać doniesień giełdowych. Fundamentem mojego portfela będzie ETF na S&P 500, który będę dokupował co miesiąc. Ze względu na to, że mamy już luty, to dysponuję kwotą 400 zł (po 200 zł za styczeń i luty). W poniedziałek 10 lutego wykonałem już pierwszą transakcję. W tym miesiącu kupiłem dwie sztuki ETFSP500 korzystając z rachunku db Makler. Poniżej zamieściłem krótki film pokazujący krok po kroku, jak można złożyć takie zlecenie i jak kupuję właśnie te ETF-y (UWAGA: kliknij dwa razy na filmie, aby powiększyć go na cały ekran). A przy okazji – jeśli chcesz inwestować i nie masz jeszcze rachunku maklerskiego, to polecam zapoznanie się z rankingiem bezpłatnych kont inwestycyjnych. UWAGA: Animator wystawia po stronie kupna i sprzedaży po 12 500 sztuk ETF-u S&P 500, ale niekoniecznie równo na otwarciu sesji. Dlatego ważne jest, aby wystawić zlecenie z limitem kupna, a nie PKC (po każdej cenie). Przykładowo: z limitem 56 zł. I jeśli to zlecenie nie zostanie zrealizowane w poniedziałek do godziny 10–11, to zrobię jego modyfikację, tak by zakup doszedł do skutku, ale jednocześnie bym nie przepłacił za ten walor. Na moim koncie maklerskim powinno mi zostać około 290 zł. Teoretycznie mógłbym kupić za tą kwotę ETF na WIG20, ale w ten sposób pozbyłbym się gotówki, którą mógłbym przeznaczyć na inne inwestycje. Spróbuję w tym miesiącu przechować te pieniądze w bezpieczny sposób na koncie oszczędnościowym lub lokacie. Oczywiście, gdybym dysponował większą kwotą, to spróbowałbym poszukać najatrakcyjniejszego oprocentowania, ale przy 290 zł… szkoda mojego czasu. Zdecydowałem, że pieniądze wpłacę po prostu na rachunek oszczędnościowy obok konta db easyNET, które założyłem razem z otwieraniem rachunku w biurze maklerskim. Oprocentowany jest on aktualnie na 3% w skali roku. Policzmy… Nawet jeśli znalazłbym gdzieś lokatę na 4,5% w skali roku, to w skali miesiąca po opodatkowaniu zarobiłbym na niej 88 groszy. W przypadku miesięcznej lokaty na 3% – dałoby to 59 groszy. Szkoda zachodu dla 29 groszy. Zostawiam nadwyżkę gotówki w DB. Jaki mam plan na kolejne miesiące? Konsekwentnie chcę dokupować ETFSP500 – jedną sztukę co miesiąc – i dodatkowo uzupełnię go w kolejnym miesiącu innym ETF-em lub – w ramach dywersyfikacji – certyfikatem na złoto. W kolejnych miesiącach, po zakumulowaniu gotówki, chciałbym przetestować również w praktyce efektywność pożyczek udzielanych poprzez platformy “pożyczek społecznościowych”. Pokazać krok po kroku taki proces i zastanowić się nad tym, ile czasu potrzeba na zarządzanie takimi pożyczkami, oraz czy i jak można tam ograniczyć ryzyko. Możecie zastanawiać się, czy mój portfel jest rzeczywiście bezpieczny (tak jak pierwotnie zapowiadałem), czy raczej dążę do jego wysycenia w różnorodny sposób. Nie wiem jeszcze dokładnie po ile kupię ETF indeksu S&P 500, ale na chwilę obecną portfel wygląda na bardzo bezpieczny: około 30% stanowić będzie ETF a około 70% gotówka oprocentowana na 3% w skali roku 🙂 I tym optymistycznym akcentem się z Wami pożegnam. Zachęcam oczywiście do dyskusji i zadawania ewentualnych pytań. Wspólnie ze Zbyszkiem spróbujemy na nie odpowiedzieć. A ja w najbliższym czasie przygotuję oddzielny artykuł z odpowiedzią na pytanie “w jaki sposób systematycznie odkładać pieniądze dla dziecka?” – właśnie takie pytanie coraz częściej dostaję od Was mailowo. Udanego dnia 🙂 Sprawdź również: WNOP 136: Systematyczne oszczędzanie dla dziecka, czyli jak zacząć odkładać pieniądze z 500+ na przyszłość dziecka Zdjęcie: © rangizzz – Fotolia.comElementarz Inwestora – słowo wstępne

Jak inwestujesz Michale?

Nasza obecna sytuacja

Założenia i długoterminowe cele inwestycyjne

Strategia inwestowania długoterminowego

Portfel Gabi

Portfel Michała

Co zrobię, gdy portfel sam zmieni swoje proporcje?

Mój portfel podczas “Elementarza Inwestora”

Co włożę do portfela EI i dlaczego?

Plan dla portfela EI na najbliższe miesiące

Bezpieczny czy niebezpieczny?

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

Cześć! Jestem Michał. Dzięki zarabianiu na blogu i rozsądnemu oszczędzaniu stać mnie na wiele. Chcę Ci pokazać jak zadbać o domowy budżet, wychodzić z długów, pomnażać oszczędności i samemu zadbać o godziwą emeryturę.

{ 78 komentarzy… przeczytaj komentarze albo dodaj nowy komentarz }

Hej Michał. Jak rozumieć Twoje zdanie: ” Z drugiej strony, w krótkim terminie OFE mogą chcieć się wykazać dobrymi wynikami inwestycyjnymi „. Czy masz na myśli jakąś twórczą matematykę OFE ? Czy może przez cały czas wg Ciebie OFE mogły zarabiać dla nas więcej, ale tego nie robiły ? I dopiero teraz im się chce osiągać dobre wyniki inwestycyjne ? Twoja strategia jest dla mnie mocno zdywersyfikowana. Ale dobrze jest przetestować różne modele inwestowania, żeby móc wybrać te najbardziej optymalne. W Twoim portfelu inwestycyjnym zastanowiłbym się tylko nad 10-cio letnimi obligacjami skarbowymi. Czy warto zamrażać gotówkę na tak długi okres czasu przy przeciętnym zysku ? Jak dla mnie takie obligacje są korzystne dopiero przy kwotach znacznie przekraczających BFG.

Hej Leszek,

Obligacje 10-letnie zdejmują z głowy problem poszukiwania i pilnowania lokat itp. a płacą powyżej inflacji. Z drugiej strony są jakąś formą dywersyfikacji przed „scenariuszem cypryjskim” 😉 Zauważ, że dla mnie nie jest priorytetem maksymalizacja zysku tylko optimum dające potencjalnie więcej niż lokaty, przy moim minimalnym zaangażowaniu.

Co do OFE nie mam na myśli twórczej matematyki tylko aktywność OFE na giełdzie zmierzającą do tego żeby być może wyśrubować nieco wyniki do pokazania w marcu-kwietniu.

Pozdrawiam

Witam,

obligacje 10 letnie bez IKE i z taką marżą jak teraz (1,5%) dają prawdopodobieństwo, że dadzą wynik poniżej inflacji (po opodatkowaniu). Np. gdy w ostatnim roku będzie dość wysoka inflacja (np. 10%).

Pozdrawiam

Teraz. to jest jeszcze dobrze – marża 3,3% – w pierwszym okresie odsetkowym (taki wabik dla mniej świadomych). Po roku marża spada do 1,5% ponad inflację/deflację 🙂 – wtedy byłoby ciekawie.

Chodzi o to że OFE bedzie aktywniej inwestowało w akcje, bo w obligacje Skarbu Państwa juz nie może. Co za tym idzie wyceny spółek będą rosły a z nimi aktywa OFE i ich wyniki. To tylko teoria choć szczerze chciałbym aby tak było.

Co do certyfikatów na złoto czy srebro, ciekawy jestem jakimi jesteś zaintersowany? Na spadek cen czy na ich wzrost.

a nie ma opcji smsowych potwierdzen dla wykonywanych transakcji ?

OFE to jedna wielka komedia, mają określony ustawowo czas (chyba ze 2 tygodnie) na zainwestowanie kasy, którą dostają od ZUS. Wiadomo, że często liczy się bardziej kiedy się kupuje, niż co się kupuje. Takie coś regulowane przez państwo nie może dobrze działać. Oczywiście, że OFE mogłyby zarabiać więcej, ale raz, że przeszkadzają im przepisy, a dwa, że jak są przymusowe to po co się starać? Dostawali lepsze prowizje niż najlepsze Wealth Management.

powiem Ci tylko tyle, inwestowanie w rynki kapitałowe to śliski temat, tylko Cayman funds – trusts dają szansę na zarobek.

Gadanie – inwestycja długoterminowa, to nie jest prawda, jest to powielanie jakiś tam tekstów kto już kiedyś powiedział.

Liczy się strategia i czas kiedy inwestujesz. Teraz mamy głęboką recesję. Więc to nie jest czas na inwestycję.

Dziwię się, że poszedłeś w tym kierunku w którym teraz idziesz. Szedłeś dobrze – praca, mieszkanie, wynajem.

Dla mnie zszedłeś na złą drogę, źle myślisz, zobaczysz to po czasie jak będziesz tracić na funduszach.

Fundusze dobre są dla banków, ludzi bardzo bogatych, tacy jak ty czy ja, gdzie nie ma dziedziczenia fortuny, zainteresowanie r. kapitołowymi to tylko czysta zabawa i strata czasu.

Życie to nie tylko pieniądze, dla mnie się one nie liczą

Ja mam strategię koszyków:

Inwestuje w bezpieczne instrumenty – zysk przeznaczam na inwestycje agresywne a kapitał cały czas reinwestuje.

Zysk z portfela bezpiecznego inwestuje w sposób agresywny i w przypadku zysku dziele go:

1/3 zostaje w nim reinwestowana

1/3 trafia do portfela bezpiecznego

1/3 przeznaczam na realizację marzeń

Jest to strategia, której nauczyłem się od Anthonego Robbinsa. Z jednej strony chroni kapitał a z drugiej daje możliwość zyskania na spekulacji.

Przeczytałem! faktycznie długi, ale warto

zainteresował mnie fragment o „pożyczkach społecznościowych”

+1 ode mnie dla tego tematu, chętnie przeczytam coś o tej metodzie inwestowania

Też chętnie poznam Michele Twoją opinię na ten temat. Ostatnio pierwsze małe inwestycje poszły w stronę pożyczek społecznościowych – żeby zobaczyć co i jak. Także czekam z niecierpliwością na fachową ocenę ryzyka.

a’propo GPW- Siłą rzeczy najwięcej środków OFE miały zainwestowane w blue chipy i to właśnie z nich musiały głównie redukować. Wydaje mi się, że portfel złożony z małych i średnich spółek może mieć większą szansę na wzrosty niż inne. Pytanie jeszcze ile osób rzeczywiście zdecyduje się na pozostanie w OFE- wtedy dopiero może zachwiać naszą giełdą, która jest bardzo czuła na jakikolwiek jazgot w TV na ten temat:)

Gratuluje doboru portfela, myślę że ETF S&P500 to dobry wybór.

Liczę na to, że rozwiniesz temat pożyczek spolecznosciowych.

Pozdrawiam

Najpierw piszesz:

Na chwilę obecną nie widzę więc w mojej strategii miejsca na indywidualnie dobierane akcje czy też handel walutami na Forexie. To nie dla mnie. Nie czuję tego i po rozmowach ze Zbyszkiem raczej utwierdzam się w przekonaniu, że szkoda mi energii na wnikliwe poznawanie zasad rządzących giełdami,

Sam przyznajesz, że o giełdzie masz bardzo małe pojęcie. Następnie piszesz że w swoim portfelu chcesz mieć 60% ETF (czyli instrumentu giełdowego). W portfelu EI nawet będzie to jeszcze większy udział. Jest to równie logiczne działanie jak prowadzenie bolidu F1 w co drugi dzień tygodnia. Prędzej czy później się rozwalisz opisując to kolokwialnie. Ludzie którzy na giełdzie siedzą od 40-50 lat (nie w PL) na podstawie swoich doświadczeń dość jednogłośnie mówią – zaczynaj małymi kwotami na giełdzie to mało stracisz – jeśli zaczniesz zarabiać, nauczysz się tego rzemiosła zwiększaj stawkę. Piszesz o ETF jako instrumencie dającym określone stopy zwrotu (oczywiście bardzo zmienne – ale na przykładach są to stopy zwrotu dodatnie). Spójrz więc co by się stało gdybyś zainwestował w japoński ETF (hipotetycznie) pod koniec lat 80tych – dziś byłbyś po 20paru latach ponad 50% do tyłu. http://stooq.pl/c/?s=^nkx&c=30y&t=l&a=lg

Kolejny przykład wysokiego wejścia to lata 2000 i 2007 na SP500 czy 2007 na Wig20 – w pierwszym przypadku odrobienie strat nastąpiło by w 2013 (więc odpowiednio ok 6 lat inwestycji), na Wig20 jak sam wiesz dobrze do dziś byłbyś na stracie. Podobnie byłoby gdybyś kupił ETF na NASDAQ w 2000 – po 14 latach ciągle na stracie. ETF nie zawsze rośnie, istnieje wręcz prawdopodobieństwo że przez wiele lat nie odrobisz strat o ile kiedykolwiek. Nie znając mechanizmów giełdy jak i samych narzędzi doświadczonych inwestorów nie wspominając o braku doświadczenia masz ogromne szanse na poniesienie porażki przy niskiej szansie na sukces a nie o to chodzi w inwestowaniu – zwłaszcza długoterminowym.

Zauważyłem jeszcze coś:

Mogę to robić na dwa sposoby:

W przypadku, gdy ETF-y będą przeważać, to dla “wygładzenia” proporcji dorzucę do portfela dodatkową pulę bezpiecznych instrumentów.

W przypadku, gdy ETF-ów będzie za mało, to będę intensywniej je dokupował.

Prawdopodobnie taki pomysł jest wynikiem twojego braku doświadczenia na giełdzie – generalnie piszesz o uśrednianiu w dół strat co jest bardzo słabe (nawet w dłuższym terminie) jak i w przypadku zysków zbyt szybkie ich obcinanie. Działając w ten sposób ograniczasz swoją przewagę nad rynkiem i skazujesz się na stopę zwrotu w okolicach inflacji i +/- szczęście.

Pozostawiam więc do przemyślenia w/w aspekty strategii bo wg mnie są mało logiczne i z punktu widzenia praktyka giełdowego mają duże szanse skończyć dla Ciebie się niedobrze. Pozdrawiam.

Hej Song,

Dziękuję za troskę. Mam wrażenie, że nie wczytałeś się w artykuł, albo czegoś nie zrozumiałeś. Po kolei:

1) ETF’y to nie futures. Demonizujesz z tym F1 2x w tygodniu. Zwłaszcza, że ja nie zamierzam wskakiwać i wyskakiwać.

2) Podajesz przykłady wysokiego wejścia tak jakbyś zakładał, że ja planuję wejść „all in” całą kasą w jednym momencie. Nic takiego nie mam w planach. Kupuję ETF systematycznie i stopniowo bez zamiaru wychodzenia z nich w długim horyzoncie czasowym (20 lat). Musiałbyś założyć 20 letni trend spadkowy żeby Twoje przepowiednie się sprawdziły w horyzoncie długoterminowym. Raczej jestem tu skłonny posłuchać rad Buffetta a nie Twoich.

3) Wydaje mi się, że pominąłeś całe uzasadnienie dotyczące proporcji w moim portfelu, a szczególnie fragment, w którym pisałem, że wkładam do portfela małe kwoty (kilkaset złotych miesięcznie) więc mogę sobie pozwolić na to, by skład tego portfela był 60% w agresywniejszych instrumentach niż lokaty i obligacje. Te 60% portfela inwestycyjnego stanowi małe procenty mojego całego kapitału (z którego większość nie jest lokowana na giełdzie).

4) Mam wrażenie, że kompletnie nie zrozumiałeś fragmentu o „wygładzaniu”. Ja nie zakładam spekulacji na ETF-ach i ich sprzedaży w żadnym z wariantów. Zakładamy systematyczne dokupowanie ETF-ów, przy czym nie chcę by proporcje nadmiernie mi się rozjechały w stosunku do tych modelowych. Nie wiem skąd wzięła Ci się koncepcja uśredniania strat w tym kontekście bądź obcinania zysków. Musiałbym wyskakiwać z ETF-ów a tego moja strategia nie przewiduje.

A propos przemyśleń, to polecam Ci lekturę tego dokumentu http://www.gmo.com/websitecontent/GMO_QtlyLetter_ALL_4Q2013.pdf – kwartalny newsletter GMO, funduszu, który zarządza aktywami o wartości blisko 100 mld dolarów (dla porównania: aktywa wszystkich polskich TFI to mniej niż 100 mld dolarów), a w szczególności punkt 4) ze strony 9:

„Don’t buy stocks yourself if you’re an amateur: invest with a relatively rare expert or in a low-cost index.”

Tak więc jako amator 😉 planuję właśnie inwestować w low-cost index.

I jeszcze uwaga na boku: jako doświadczony inwestor zamiast krytykować podaj proszę swoją konstruktywną propozycję dla moich portfeli. Zobaczymy co sugerujesz.

Pozdrawiam

1) ETF’y to nie futures. Demonizujesz z tym F1 2x w tygodniu. Zwłaszcza, że ja nie zamierzam wskakiwać i wyskakiwać.

Celowo napisałem F1 a nie F16 ;). Bardzo mocno trzymasz się estymacji na podstawie przeszłości i uśrednień. Niestety rzeczywistość nawet w długim terminie nie jest uśredniona. We własnej strategii piszesz że :

30% kapitału ulokowane będzie w ETF-ach. Optymalizacja tutaj mogłaby polegać na ich ulokowaniu… na koncie inwestycyjnym Gabi w BOŚ SA (zdaję sobie sprawę, że nieco komplikuję, ale 19% podatku Belki piechotą nie chodzi) – powinniśmy się zmieścić w ramach limitów wpłat rocznych.

Zakładam więc że taki udział chcesz uzyskać teraz a nie za 20 lat. Oczywiście nabywając jednostki ETF w dłuższym czasie zmniejszysz chwilowe ryzyko – tak więc potencjalną stratę jak i zysk. Dlatego napisałem że jest to strategia idąca na stopę zwrotu circa inflacja i +/- szczęście.

2) Podajesz przykłady wysokiego wejścia tak jakbyś zakładał, że ja planuję wejść “all in” całą kasą w jednym momencie. Nic takiego nie mam w planach. Kupuję ETF systematycznie i stopniowo bez zamiaru wychodzenia z nich w długim horyzoncie czasowym (20 lat). Musiałbyś założyć 20 letni trend spadkowy żeby Twoje przepowiednie się sprawdziły w horyzoncie długoterminowym. Raczej jestem tu skłonny posłuchać rad Buffetta a nie Twoich.

Przestudiuj przykład japoński. Jaki tam jest trend od ok 1985 ? Nawet kupując w długim horyzoncie czasowym jednostki takiego ETF i tak byś był na stracie w obecnym momencie (jedynie mniejszej niż kupując w jednym momencie). Przywołujesz przykład rynku amerykańskiego jak i Buffeta tyle że nie cofniesz się do 1946 kiedy to Buffet kupował Coca-colę. Zauważ że nawet USA w latach 2000-2013 praktycznie nie wzrosło wcale. Słuchanie rad Buffeta czasami się opłaca a czasami nie. Zauważ że to co on poleca ma się nijak do tego na czym gość się dorobił.

3) Wydaje mi się, że pominąłeś całe uzasadnienie dotyczące proporcji w moim portfelu, a szczególnie fragment, w którym pisałem, że wkładam do portfela małe kwoty (kilkaset złotych miesięcznie) więc mogę sobie pozwolić na to, by skład tego portfela był 60% w agresywniejszych instrumentach niż lokaty i obligacje. Te 60% portfela inwestycyjnego stanowi małe procenty mojego całego kapitału (z którego większość nie jest lokowana na giełdzie).

Odnośnie EI jak najbardziej – małe kwoty to małe straty (jak i mniej prawdopodobne zyski – również małe). O ile zamierzasz się na tych małych kwotach czegoś nauczyć i tą wiedzę wykorzystać w celu zarobku na większych kwotach taka strategia ma sens i jest polecana.

W twoim przypadku osobistym piszesz jednak że nie wiążesz przyszłości z inwestycjami giełdowymi i nauką tego wszystkiego. Przywołując przykład matematyczny – czy naprawdę ma sens ryzykowanie utraty kapitału rzędu 20-50% kosztem 5-10% zysku na rok ?

4)Mam wrażenie, że kompletnie nie zrozumiałeś fragmentu o “wygładzaniu”. Ja nie zakładam spekulacji na ETF-ach i ich sprzedaży w żadnym z wariantów. Zakładamy systematyczne dokupowanie ETF-ów, przy czym nie chcę by proporcje nadmiernie mi się rozjechały w stosunku do tych modelowych. Nie wiem skąd wzięła Ci się koncepcja uśredniania strat w tym kontekście bądź obcinania zysków. Musiałbym wyskakiwać z ETF-ów a tego moja strategia nie przewiduje.

W przypadku ETF na W20 w obecnych warunkach oczywiście że zakładasz spekulację bo ten ETF nie płaci dywidendy – tak więc obstawiasz że kupisz (średnio) taniej niż sprzedasz na końcu inwestycji. To jest spekulacja (długoterminowa). Gdybyś przyjął strategię dywidendową – czyli kupna ETF/akcji z myslą o dywidendzie co roku i nie sprzedawaniu tych akcji nigdy (buy&hold – jedna z strategii Buffeta) rozmawialibyśmy o innym typie inwestycji.

Brak strategii wyjścia w twoim długoterminowym pomyśle raczej odczytuję jako błąd. Będziesz trwał w inwestycji która konsekwentnie będzie tracić ? W tak długim terminie mam nadzieję że zdajesz sobie również sprawę z ryzyka emitenta etf ? Co z ryzykiem indexu ? – ETF na W20 skończy się 31.12.2015 roku – nie jest powiedziane że Lyxor go zastąpi ETFem na WIG30 (bo zainteresowanie ETFami w Polsce jest znikome).

“Don’t buy stocks yourself if you’re an amateur: invest with a relatively rare expert or in a low-cost index.”

Dobra rada do połowy zdania. Druga część zdanie podyktowana jest interesem funduszu. Sam pewnie dobrze wiesz z czego głównie fundusz żyje i nie są to zyski na aktywach a właśnie rosnące aktywa pod zarządzaniem. Strategia low cost index jest dobra ale przy dobrym timingu i najlepiej dywidendzie płaconej przez instrument. W przypadku złego timingu inwestor przegrywa z najgłupszą lokatą przez wiele lat.

I jeszcze uwaga na boku: jako doświadczony inwestor zamiast krytykować podaj proszę swoją konstruktywną propozycję dla moich portfeli. Zobaczymy co sugerujesz.

Moja rada będzie bardzo prosta. Zajmuj się tym co potrafisz najlepiej. Jeśli dobrze Ci idzie na rynku nieruchomości to tam inwestuj, uzupełnij portfel lokatami/rachunkami oszcz. i po problemie. Sam piszesz że nie „czujesz” giełdy a mimo to chcesz na niej inwestować. Masz więc do wyboru mało efektywne strategie które pod względem ryzyka przewyższają lokaty wielokrotnie a zyski niekoniecznie lub też zainwestować dużo czasu by nauczyć się „giełdy” co też niekoniecznie musi Ci się udać. Zdajesz sobie mam nadzieję sprawę z faktu że na giełdzie zarabia (tj wychodzi na plus – nawet poniżej indexu) tylko 30% uczestników rynku ? Dlaczego miałbyś być wśród nich?

Nie każdy musi być alfą i omegą i znać się na wszystkim jak i wszędzie inwestować. Ja nie inwestuję na rynku nieruchomości bo się na tym kompletnie nie znam. Gdybym chciał w to wejść pewnie też musiałbym poświęcić wiele czasu co odbyło by się kosztem moich inwestycji giełdowych. Dla mnie rachunek ekonomiczny jest prosty – lepiej zostać przy giełdzie i robić to co się potrafi.

Pozdrawiam

Michał,

Stety/niestety zgodzę się z Song-iem. Strategia inwestycyjna przedstawiona przez Ciebie, Michał, niestety nie może być uznana za bezpieczną. Giełda dla laika jest wręcz synonimem słowa „STRATA”. Co stoi na przeszkodzie aby w USA wybuchła kolejna fala kryzysu? Uważasz gospodarkę USA za stabilną? Dlaczego SP500 miałby rosnąć, a nie spadać?

Czegoś innego oczekiwałem po Twojej strategii. Liczę jednak na to, że odbierzesz to jako konstruktywną krytykę.

Pozdrawiam

Michał,

Nie mogę edytować komentarza, więc dam kolejny – co z Waszą (Twoją i Zbyszka) mantrą „Nie próbuj być mistrzem w każdej dziedzinie inwestycji. Trzymaj się pola, które znasz najlepiej.”, czyli w skrócie – nie inwestuj w coś czego nie znasz?

Pozdrawiam

Hej Kuba,

Dziekuje za glos i od razu poprosze o jego rozwiniecie: dlaczego nie moze zostac uznana za bezpieczna? Jaka strategia, przy uwzglednieniu podanych zalozen, bylaby wedlug Ciebie bezpieczna?

Pozdrawiam

Pełna zgoda z Songiem

1 Gdyby kupowanie papierów na indeksy było bezpieczną inwestycją, to nikt by nie kupował lokat w bankach. Co to za propozycja? Ludzie kupią te instrumenty i blog już za kilka lat nie będzie, a oni dalej je będą mieli na stracie, bo przecież czekamy jeszcze 10 lat i wtedy zarobimy na inflację

2 Nie wiem jak można grać na giełdzie, przyznając się do nieczucia akcji spółek, ludzie spędzają całe lata na to żeby się tego nauczyć i proponując to ludziom

Giełda to akcje społek, ich historie, fundamenty, dywidendy, nie wiem jak można to wszystko olać i by mieć jakieś udziały w indeksach, fatalna strategia

Nie spodziewałem się tego Michale

Hej Marcin,

Ad. 1. Powtórzę to jeszcze raz, bo widzę, że jednak nie dociera: to jest moja strategia i ABSOLUTNIE nie należy mnie naśladować bez zastanowienia. Niech każdy podejmuje własne decyzje.

Ad. 2. Masz prawo do własnej opinii odnośnie mojej strategii, ale to czy strategia jest fatalna czy świetna – to się dopiero okaże w dłuższym horyzoncie czasowym. Teraz nie możesz tego wiedzieć. Argumentacja, której używasz i wnioski, które wyciągasz – niestety kompletnie do mnie nie przemawiają.

Nie wiem czego się spodziewałeś Marcinie. Ja miałem nadzieję, że zaproponujesz coś sensownego skoro widzisz bezsens mojej strategii…

Pozdrawiam

Nie uciekniesz bez inwestowania w akcje, zacznij od blue chips, poczytaj prospekty, raporty, sprawdź wyniki, rekomendacje, poczekaj kilka lat zanim zainwestujesz (jak ja), przeżyj parę lat ze stratami (jak ja) i może wtedy jak okiełznasz emocje nauczysz się grać i będziesz mógł nauczać grać

Inaczej Twoja strategia jest cała taka jak reguła „100-wiek”. I niestety nie przekonujesz mnie, że możesz prowadzić ten program. Dobrej nocy

Najgorsze jest to i co mnie denerwuje – to też nie wykazujesz żadnej pokory i brniesz, bronisz swoich teorii zarzucając doświadczonym inwestorom że mylą ETF z futures

Twój artykuł powinen być 4 razy krótszy, wtedy można by logicznie komentować, a tak odpowiada on mętlikowi w temacie na którym się nie znasz, mętlikowi w Twojej głowie

Przy starcie i początkowych wpłatach w okolicach 200 złotych pożyczki społecznościowe są idealnym rozwiązaniem – złoty środek pomiędzy wyższym bezpieczeństwem niż giełda i jednocześnie wyższym oprocentowaniem niż lokaty.

Ja od nich właśnie zacząłem tworzyć swój własny portfel – zresztą kiedyś nawet do mnie linkowałeś, dodatkowo prowadzę baaardzo dokładny dziennik wszystkich inwestycji 😉

Hej Qulin,

Zdecydowanie będę się do Ciebie odzywał w tym temacie. Wiem, że masz całkiem imponujący bagaż doświadczeń i śledzę co jakiś czas Twój portfel. Podziwiam, że Ci się chce 🙂

Pozdrawiam

Przy poruszaniu tematu social lending proszę zwrócić uwagę na prawny aspekt korzystania z tego typu pożyczek w Polsce. Chodzi o to, że istnieją sprzeczne wyroki NSA na temat tego, czy pożyczki społecznościowe są działalnością gospodarczą czy nią nie są, a co za tym idzie, czy osoby nie mające zarejestrowanej działalności mogą ich udzielać.

Hej Kuba,

Dziękuję – będę miał to na uwadze. Jeśli masz jakieś linki do orzecznictwa w tych sprawach, to podziel się proszę.

Pozdrawiam

Raczej nie polecałbym inwestycji w pożyczki społecznościowe – ryzyko jest zdecydowanie za duże ponieważ spłacalność pożyczek jest bardzo mała – dość dobrą spłacalność mają jedynie pożyczki krótkoterminowe na bardzo niewielkie kwoty – bo wiele osób najpierw pożycza małe kwoty by wyrobić sobie profil po czym dopiero pożycza duże kwoty których nie spłaca.

Hej Paweł,

Między innymi dlatego chcę je pokazać w trakcie „Elementarz Inwestora”. Osobiście uważam, że z pożyczkami społecznościowymi jest zbyt dużo zachodu i zbyt duże ryzyko (ograniczenie ryzyka wymusza pożyczanie wielu małych kwot wielu osobom co znacząco komplikuje całość). Niemniej jednak uważam, że warto będzie to pokazać na przykładzie 🙂

Pozdrawiam

OK 🙂

Ja ten rynek dość dobrze znam ponieważ pisałem na ten temat pracę dyplomową i przy okazji sam inwestowałem – głównie był to element badań (poza tym w moich ankietach wzięło udział około 1000 osób). Było to już z 4 lata temu więc trochę mogło się zmienić (nie sądzę by były jakieś duże zmiany), ale jak analizowałem ten rynek to bardzo mało pożyczek długoterminowych i na większe kwoty było spłacanych – zarabiało się jedynie na małych transakcjach krótkoterminowych po 50-100zł.

Z mojego doświadczenia wynika, że pożyczki społecznościowe to bardzo śliski temat. Jeśli ktoś się nie zna, to może narobić sobie kłopotów. To nie działa na zasadzie np. lokat, gdzie brak wiedzy może spowodować co najwyżej mniej korzystne oprocentowanie. Można po prostu stracić wszystkie pieniądze (w skrajnym przypadku).

Czy możesz przybliżyć ten „skrajny przypadek”? Jak to konkretnie w Twoim przypadku wyglądało?

Bardzo precyzyjny artykuł. Moja polisa na życie są mieszkania pod wynajem. Rozważam opcje dywersyfikacji portfela o grunty rolne. Myśle ze inwestowanie w wirtualne cyfry jest i tak zbliżone do giełdy bez względu na to czy jest to ike lokata czy fundusz. Mieszkania i ziemia są realne i namacalnie , ludzie to rozumieją i jest na to ciągły popyt, są jednak drogimi produktami w stosunku do wirtualnych. Czy aż tak obszerna dywersyfikacja portfela nie sprawia ze pilnowanie tego wszystkiego i bycie na bieżąco, umyka nam sporo czasu? Automatyzacji tez trzeba pilnować przecież bo nie wiemy czy system zawsze za nas myśli dobrze. Cieszę się jednak za pokazanie Twojej prywatnej sytuacji i odkrycie kart co dla wielu ludzi będzie pomocne i pozwoli pewniej podejmować decyzje skoro ekspert od oszczędzania przeanalizował podobne produkty co ja 🙂

zabrakło mi w artykule słowa o fx risk przy zakupie ETF na DAX czy S&P;

poza tym strategia przejrzysta, grunt żeby trwać konsekwentnie w ramach swoich założeń.

Nie zgadzam się z wypowiedzią jednego z komentatorów o zamrażaniu kasy na tak długi okres w 10Y obligacje skarbowe; zawsze można je sprzedać, nie ma obowiązku trzymania do wykupu.

ciekawe jakie będą wyniki, mój blogowy portfel właśnie minął 3-ci rok notowań i myślę że dopiero teraz można mówić o jakichś wnioskach z jego prowadzenia; do tego otwrzyłem IKE w zeszłym roku; rynek, na którym operuję (obligacje korpo, z rzadka gra na krzywej skarbowej) nie bardzo nie nadaje się do Twojej strategii – konieczność obserwacji notowań i pilnowania sytuacji emitentów, jednakże zastanowiłbym bym się nad dołożeniem takich papierów do portfela w ramach części dłużnej (tylko najsolidniejsi emitenci, typu PKN, PKO i może inne banki, GPW)

powodzenia!

Brawo! Ciekawy bylem kto i kiedy wylapie. Tak – jest ryzyko walutowe w tej strategii, ale to rozwiniemy sobie potem analizujac to, co wydarzy sie w portfelu w ramach „Elementarza Inwestora”.

Pozdrawiam

@ Oczywiście, że obligacje można sprzedać. Tak jak i zrywać lokaty. Wg listu emisyjnego obligacji 10-letnich należność wypłacona z tytułu przedterminowego wykupu jednej obligacji jest pomniejszana o kwotę narosłych odsetek, ale nie wyższą niż 2,00 zł. Do mnie obligacje jednak nie przemawiają (niskie oprocentowanie). Życie jest zbyt krótkie, żeby się ‚zamrozić’ na 10 lat trochę ponad inflację. Chyba, że dysponowałbym kwotą 10 mln zł. – wtedy będę myślał o bezpieczeństwie. Przy dłuższych okresach deponowania, bez problemów można znaleźć depozyty przewyższające obligacje o 2-3 % (lokaty rentierskie). Odpowiednia ich dywersyfikacja jest zabezpieczeniem przed gwałtownym spadkiem zmiennego oprocentowania w jednym banku ( SKOK-u ). Scenariusza Cypryjskiego też bym nie demagogizował. Jak ktoś mądry kiedyś powiedział: „Nie można bardziej bać się życia od śmierci”.

Dlaczego uważasz, że scenariusza cypryjskiego nie należy demonizować?

Ponieważ państwo polskie nie może skonfiskować oszczędności bez zgody parlamentu i fundamentalnej zmiany konstytucji chroniącej własność prywatną. A poza tym Polacy to nie Cypryjczycy. Mają swoje widły, koktajle, a i babcia włoży granat do kieszeni, żeby sprawiedliwość była po naszej stronie 🙂

To była ironia czy skrajna naiwność? Przyznam się, że nie jestem pewien. „Państwo” może ukraść co mu się podoba. Ziemię, zakład produkcyjny czy pieniądze. Jakubiak, Jakielarz, Tusk i inni dybią na Twe dobra nieustannie i mają ułatwione zadanie, ponieważ wszystko obecnie jest zapisem. Zapisem w księgach wieczystych (to jest ta Twoja ziemia), który można zmienić, zapisem w KRS (to jest zakład produkcyjny jak Krakowskie Zakłady Mięsne Krakmeat, czy jakiś tam Polmozbyt) albo zapisem na koncie w ofe (to niby były pieniądze obywateli, czym ten zapis różni się od zapisu w banku?). Gdzie są te widły, koktajle i granaty?

Polacy mają swoje widły?

Ale nie wyciągnęli ich np. przy OFE? Założę się, że jeśli u nas wejdzie podatek 10% od depozytów powyżej 100 tys zł – albo np. 20% od „niegwarantowanych” powyżej 100 tys. euro, to „przeciętny obywatel” powie, „dobrze tak złodziejom, kto ma takie pieniądze”

korelacja stóp zwrotu SP i USDPLN w 2013 r była ujemna, zahaczając o styczeń i kawałek lutego br wychodzi -0,32. Oznacza to, że każdy 1% zysku na S&P500 będzie nam zjadać 0,32% kurs dolara, i odwrotnie, przy stracie na indeksie, część odrabiamy kursem USDPLN. Oczywiście ta korelacja nie jest stała, jest różna od wielkosci zakresu danych jakie weźmiemy, i będzie się zmieniać w przyszłości. Niemniej jednak chciałem sprawdzić na małej próbce intuicję, iż ta zależnośc powinna byc ujemna (giełdy rosną, PLN zwykle się umacnia, przy spadkach na giełdach zagranica wycofuje się z PL i kurs USDPLN idzie do góry)

Hej,

Zbyszek nie wiem czy konto oszczędnościowe DB to dobry pomysł. Zapoznałeś się z TOiP? Ja też mam konto oszczędnościowe w DB do konta dbNet ale z niego nie korzystam. Oprocentowanie jest dobre, ale wypłata z tego konta kosztuje aż 10zł. Także jeżeli oszczędzanie na tym koncie to tylko baaaaaardzo długoterminowo i duże kwoty. A z tego co sie orientuje to masz niewiele ponad 200zł i chcesz te pieniądze tylko przechować. Także według mnie to się nie opłaca bo będziesz na starcie w plecy.

Hej Wojtek,

Zbyszek pisze na innym blogu 🙂

Co do przelewow w DB, to jestes na szczescie w bledzie. Pierwszy przelew w miesiacu jest bezplatny. Dopiero za kolejne jest oplata. DB nie jest tu wyjatkiem – tak jest tez w innych bankach w przypadku kont oszczednosciowych.

Dla jasnosci: mi jeden wychodzacy przelew miesiecznie w zupelnosci wystarczy. Tylko raz w miesiacu planuje zakupy walorow, na ktore bede potrzebowal gotowki z konta oszczednosciowego.

Pozdrawiam

jak masz normalne konto w DB i DB oszczędnościowe to możesz przelewać między kontami bez prowizji.

Przy 10k na koncie masz realnie 21 PLN na czysto miesięcznie 🙂

Witaj Michale,

Mam pytanie natury technicznej wyprzedzające twoją poniedziałkową publikację. Etf-y w dbmakler są dostępne jako akcje? Bo jak wiadomo fundusze inwestycyjne w dmMakler nie są możliwe do zakupienia.

Hej Krzysztof,

Z tego co pamietam, to jak zawezisz wybor do certyfikatow przy skladaniu zlecenia, to ETF-y w db Makler beda gdzies na poczatku listy 😉

Pozdrawiam

Witaj Michale

Moją uwagę przyciągnęło inwestowanie w ETF i fundusze inwestycyjne, a bardziej konkretnie strategia.

Michale czy masz w planie zarządzanie funduszami, które znajdują się pod tarczą podatkową IKE PLUS prowadzonym przez ING?

Mam na myśli zmiany miedzy funduszami. W sytuacji gdy fundusz przez dłuższy czas traci dokonać konwersji na fundusz który jest w trendzie wzrostowym.

Czy masz w planie sprzedaż ETF gdy jest tendencja spadkowa?

Stopy zwrotu z giełdy polskiej i amerykańskiej w długim okresie czasu podane przez ciebie fajnie wyglądają jednak odwracają uwagę od sytuacji, które miały miejsce w przeszłości w przypadku WIG20 np. na przełomie 29.07.2011 a 10.08.2011. W tym krótkim okresie nastąpił spadek, który do tej pory nie został odrobiony przez WIG20. Jeszcze gorzej sytuacja wygląda w 2007 roku.

A co jeśli podobna sytuacja powtórzy się za kilka lat, gdy będziesz miał już większą gotówkę ulokowaną w ETF, funduszach lub innych produktach powiązanych z giełdą?

Jak odrobisz straty?

” Plan dla portfela EI na najbliższe miesiące

Oczywiście może się okazać, że inwestując teraz w ETFSP500 kupię go na “górce” i że za chwilę giełda amerykańska zacznie podążać w dół. No cóż… to będzie niezły test dla mojej psychiki.”

Uważam,że w ten sposób sam świadomie już w tym momencie podnosisz poziom ryzyka. Odnoszę wrażenie, że godzisz się na stratę.

„Celem mojego portfela w ramach Elementarza Inwestora nie jest bezpośrednio zarabianie. Oczywiście chciałbym, aby inwestycje przyniosły zwrot, ale tak jak mówiliśmy – horyzont czasowy jest na tyle krótki, że “dołek” na koniec roku może zakłócić wynik finansowy całej akcji.”

Jednym z podstawowych celów powinien być zysk na określonym już na początku poziomie. Pozwoli to na lepszą koncentracje na owym celu, większe zaangażowanie, większą kreatywność w zmieniającej się sytuacji. Również sprawia, że nie dopuszczamy do strat lub je minimalizujemy.

Według mnie już teraz nie wygląda to za ciekawie i ta strategia może przynieść straty.

Dodam na koniec, że regularnie inwestuje w fundusze inwestycyjne. Zarządzam funduszami aktywnie reagując na zmieniającą się sytuacje na rynku. Osiągam zyski roczne co najmniej kilkunastu procentowe.

Pozdrawiam

Hej Marek,

Dziękuję za obszerny komentarz.

Moja strategia długoterminowa z założenia jest bardzo pasywna. Nawet w przypadku funduszy w ramach IKE Plus nie planuje zbyt aktywnego zarządzania tą częścią portfela – pomimo, że na fundusze zamierzam mieć większe baczenie niż na to co dzieje się z ETF-ami.

Podstawą strategii jest systematyczność: kupuję stałą ilość ETF-ów co miesiąc. Jeśli giełda jest wysoko – kupuję drożej, jeśli spada – kupuję taniej. Właśnie z tego względu nie interesują mnie chwilowe „zjazdy”, np. między wspomnianym przez Ciebie 29.07.2011 i 10.08.2011. W tym czasie dokonałbym zapewne jednej transakcji.

Czy zamierzam sprzedawać ETF-y? Nie – w dającej się przewidzieć perspektywie czasowej.

To czy strategia była dobra i „nie wygląda za ciekawie i może przynieść straty” przyjdzie nam ocenić za wiele lat. Akurat sformułowanie „może przynieść straty” aplikuje się dokładnie do każdej strategii inwestowania 😉 Także do dynamicznego „żonglowania” jednostkami funduszy inwestycyjnych.

Gratuluję dobrych wyników inwestycyjnych i życzę byś nadal miał równie dobrą rękę.

Pozdrawiam 🙂

Dzięki Michał za odpowiedz.

Rozumiem już bardzo wyraźnie założenia tej strategii.

Podoba mi się Twój blog, lubię tu zaglądać. Będę śledził na bieżąco przebieg inwestycji, życzę powodzenia Uśmiech

Pozdrawiam

Michale, czy możesz rozwinąć jak wygląda Twój portfel spekulacyjny. Piszesz, że nie inwestujesz bezpośrednio, ale daje zwrot większy niż koszt kredytu.

Pozdrawiam

Hej Michale,

Tak jak napisałem – nie będę rozwijał w tym momencie tego wątku. Może opowiem o tym za rok albo za dwa… lub ewentualnie przy kawie 🙂

Pozdrawiam

Ech…najgorzej z tą poduszką finansową, a dokładniej z czasem, w którym się czeka aż będzie dość „gruba”

wydając 1 tys miesięcznie potrzebujesz 12 tys , a 5 tys już 60 tys :

jeśli ominiesz etat, własny samochód i kredyt hipoteczny a do tego będziesz zarabiał sensowne pieniądze to poduszka zbuduje się bardzo szybko

Jesli ktos chce inwestowac bezpiecznie niech sobie da spokój . Niema czegos takiego, a najwiekszym niebezpieczenstwem jest sam inwestor

Hej,

Fajny artykuł – dla mnie zwłaszcza dlatego, że pokazuje inną strategię inwestycyjną niż ta, którą ja stosuję, a mimo to, zgadzam się z tymi tezami 😉

Ja osobiście nie lubię ETF-óf, ale chyba bardziej z prawnego niż finansowego punktu widzenia – wolę mieć tytuły własności do spółek i dlatego wolę kupować bezpośrednio akcje, a nie fundusze czy ETF. Oczywiście zdaję sobie sprawę, że to bardziej ryzykowne i czasochłonne. Ale ja też stosuję strategią Warrena Buffeta, o której napisałeś (unikam jednak kupowania na górce). Kupuję akcje solidnych spółek wtedy, kiedy ich cena jest stosunkowo niska, lub kiedy ich cena gwałtownie spada. Takie łapanie „spadającego noża” bywa niebezpieczne, ale w zeszłym roku dało mi nieźle zarobić 😉 Oczywiście muszą to być na prawdę solidne spółki, w przypadku których jest się przekonanym, że prędzej czy później odbiją.

Ja bym wolał, zamiast nabyć ETF dla WIG20, nabyć po równo akcji każdej spółki z WIG20 (oczywiście w miarę możliwości finansowych). Mógłbym wtedy pozbywać się spółek z indeksu, które się „psuję” a nabywać inne. Co o tym myślisz i dlaczego zdecydowałeś się na ETF-y?

Pozdrawiam,

Wojtek G.

Michale, niestety Song ma dużo racji w tym co pisze, całkiem sensownie brzmiał również pierwszy komentarz Wojtka. Z mojej strony dodam, że Buffet propagował przede wszystkim kupowanie aktywów po niskich cenach a obecnie po 5 latach wzrostów na giełdzie w USA i u nas akcje stają się przewartościowane, oczywiście nie twierdzę że po roku nie będziesz na plusie, ale ryzyko straty jest znaczne, szczególnie że nie zakładasz strategii wyjścia z inwestycji. 2400 traktujesz jako koszt nauki inwestowania, jest w tym trochę racji bo póki nie stracisz pieniędzy na giełdzie to nie nauczysz się inwestować, ale ten sam Buffet ma zasadę „nigdy nie trać pieniędzy” i to w zasadzie jest jego recepta na zarabianie na giełdzie. Przedstawiasz również zasadę 100-wiek, to jest zasada opisana przez Grahama w książce „inteligentny inwestor”, jej autor był mentorem W. Buffeta, zasada ta była kierowana do inwestorów pasywnych ale nie trzymałbym się ściśle założeń, a zmodyfikowałbym o doświadczenie inwestora.

W komentarzach często nie pojawaiją się propozycje tylko same zarzuty, więc moja propozycja to inwestowanie w fundusze obligacji skarbu państwa lub bezpośrednio w obligacje lub fundusze gotówkowe lub same lokaty, wtedy jest to portfel bezpieczny, ale dobrze, że tylko 30% jest na giełdzie a reszta w gotówce. Tak na marginesie to ciężko jest sensownie zainwestować 400 zł 🙂

Pozdrawiam

Witam Panie Michale,

Czytam Pana bloga od około 2 miesięcy. Część pomysłów zacząłem wdrażać w swoje życie, część jest mi daleka i nie do końca po drodze, niemniej jednak blog czyta się bardzo przyjemnie, także gratuluje zarówno pomysłu jak i wykonania 🙂

Za Pana sugestią założyłem sobie rachunek maklerski w db. Ale od 12 dni, jak dostałem maila aktywacyjnego, czekam cały czas na dodatkową kopertę z hasłem. Ile czasu to trwało w Pana przypadku, bo nie wiem czy nie powinienem już interweniować na infolinii.

Pozdrawiam,

Robert

Hej Robert,

Dziękuję za komentarz i od razu proponuję przejście na „Ty” 🙂

U mnie cała procedura trwała bite dwa tygodnie. Nie zaszkodzi jeśli zadzwonisz do biura maklerskiego i dowiesz się, jaki jest aktualny status.

Pozdrawiam i powodzenia

Witaj Michale,

Po kolejnych 14 dniach wreszcie dostałem kody z db makler. Trochę im to zajmuje 😉

Miałbym jeszcze do Ciebie jedno pytanie, odchodząc troszkę od tematu. Polecasz wykorzystanie takiego narzędzia jak kontomierz.pl

Nie zdąrzyłem jeszcze przebić się przez wszystkie Twoje artykuły (staram się czytać wszystko do początku), ale przeglądając tytuły poszczególnych artykułów nie zauważyłem żadnego dotyczącego właśnie kontomierza. Czy może coś przeoczyłem? Planujesz rozwinąć może ten temat?

Pozdrawiam,

Robert

Sporo tekstu, komentarzy tak samo. Sporo to zmienia, postaram się jakoś to wdrążyć , Pozdrawiam !

Witaj Michale,

Bardzo fajny blog.

Dorzucę coś od siebie – kilka lat temu eksperymentowałem z SL i zainwestowałem 1000 zł na kokosie w 3 pożyczki, byłem mega ostrożny w doborze osób którym pożyczałem jednocześnie łakomiąc się na przyzwoity procent, 2 pożyczki spłacone bez problemu, trzecia po jakimś czasie przestała być spłacana. Niespłaconą pożyczkę sprzedałem w 2 dni na rynku wtórnym kokosa za cenę pozostałego do spłaty kapitału.

Zarobiłem jakieś 15% w skali bezwzględnej(rocznie było by więcej).

Pozdrawiam,

Kuba.

Witaj Michał,

Siedzę na rynkach już dość długo, więc się trochę naprodukuję 😉

Jeden z największych funduszy (Norweski fundusz emerytalny) inwestuje w dość podobny sposób i ma naprawdę niezłe wyniki. Jednak założenia w stosunku do pasywnego podejścia Michała są inne, jeśli chodzi o wykorzystanie cykli koniunkturalnych. Ogólne założenie to 60% w akcjach oraz 40% w obligacjach. Kompletnie nie ma znaczenia co wybierzecie do akcyjnego: akcje, etfy, fundusze akcyjne a w obligacjach możecie nabyć skarbowe, komunalne, korporacyjne lub fundusze obligacji. Jeśli proporcja z powodu wzrostów lub spadków pomiędzy akcjami i obligacjami się zmienia należy dokonać konwersji, tak żeby przez cały czas zachować stosunek 60 do 40%. Taka strategia ma taką zaletę, że gdy rynek jest nisko następuje konwersja obligacji do akcji, więc kupujemy akcje na dołkach oraz gdy rynek jest wysoko następuje przepływ z akcji do obligacji, czyli sprzedajemy akcje gdy są drogie. Dokładnie jak radzi Buffett, „gdy jest szczyt hossy trzymaj wszystko w obligacjach, gdy jest dołek bessy trzymaj wszystko w akcjach” Ponieważ nikt nie jest w stanie określić gdzie nastąpią dołki lub szczyty stopniowa konwersja w miarę jak rozwija się trend jest najwłaściwszym podejściem. Sam stosuję taką strategię na koncie IKE żony i syna, jednak troszkę zmodyfikowałem część akcyjną 50% w średnich i małych spółkach oraz 50% w globalnych obligacjach korporacyjnych z powodu większych odchyleń w czasie hossy oraz większych spadków w bessie.

Przedstawiam wyniki z inwestycji:

2009 +45,2%

2010 +11,8%

2011 -9,8%

2012 +24,15%

2013 +11,92

Michał zmień nastawienie na dynamiczne podejście do portfela, ponieważ jeśli tego nie zrobisz to może się okazać, że ETF za 20 lat będzie w tym samym miejscu, więc z części akcyjnej nić nie zarobisz a gdy spojrzysz na wykres wstecz zobaczysz, że wahał się przez 20 lat kilkakrotnie na +200% oraz spadał po -50%. Jeśli tego nie wykorzystasz to nie jesteś w stanie pobić inflacji, ponieważ tylko część obligacjna zapracuje w długim okresie. Oczywiście możesz mieć szczęście i akurat przy przejściu na emeryturę trafisz w hossę, wówczas będziesz wszystkim wkoło udowadniał, że miałeś rację. Jednak możesz trafić na bessę a wówczas już nić nie wymyślisz, ponieważ będziesz zmuszony zamknąć konto IKE. Dlatego proponuję abyś wykorzystał cykl koniunkturalny, który do emerytury jeszcze statystycznie nastąpi trzykrotnie (średnio co 5-7lat), więc warto trzykrotnie sprzedać akcje na szczycie hossy oraz trzykrotnie odkupić je w dołku bessy. Warto również pamiętać, że na pięć lat przed emeryturą warto stopniowo przerzucać akcje w miarę wzrostu indeksów do części obligacyjnej, tak żeby w ostatnim roku posiadać już tylko obligacje, wówczas nie trafimy w ostatnim momencie na bessę. Muszę powiedzieć, że jest to mało absorbujący (raz na trzy miesiące) systematycznie wzrostowy oraz bardzo bezpieczny sposób inwestycji jakim zarządzam na koncie żony oraz syna. Jeśli chodzi o moje IKE to inwestuję tylko agresywnie w spółki z GPW, jednak nie angażuję własnych pieniędzy, tylko 20% z kapitału zarobionego na forexie na parze eur/usd, pozostałą część zysku pozostawiam na koncie forex podnosząc systematycznie wielkość pozycji. Choć zyski są dość duże, aż 60% rocznie z posiadanego kapitału to nie polecam takiej strategii z powodu poświęcenia rynkowi ponad 10 godzi dziennie. Chciałbym również zdementować informację, że ETF na WIG20 nie wypłaca dywidendy. Jest to nieprawda!

Cześć Michał,

Czy poruszasz gdzieś na blogu temat indywidualnych ubezpieczeń na życie z funduszem kapitałowym? (np. takie jak są Compensie)? W innych wpisach bardzo przystępnie wyjaśniasz laikowi jak tworzyć budżet domowy, tworzyć poduszkę itd. i ciekawa jestem czy i ten temat został lub będzie poruszany. Brak wyszukiwarki na blogu i bardzo długi spis treści nie ułatwiają znalezienia tematu.

Szkoda, że nie dostałam odpowiedzi… 😉

Nie macie wrażenia, że słowa „inwestowanie” i bezpieczeństwo się wykluczają? 😀 Jak Michał napisał w którymś z komentarzy, nie da się zarabiać nie ryzykując.

Cześć Michał,

to mój pierwszy komentarz na Twoim blogu więc wypada się przywitać no i oczywiście pogratulować ciekawego bloga:)

Wspomniałeś o zarabianiu swoją zdolnością kredytową. Pisałeś gdzieś o tym?

Zastanawiałem się już parę razy nad tym ale z moich pobieżnych wyliczeń wynikało, że nie jest to tak kolorowe jak to brzmiało na początku… Jedynie sensowną opcją jest ‚dociągnięcie’ z wynajmem do końca (czyli 30 lat). Wtedy oczywiście jesteśmy właścicielami mieszkania przy stosunkowo niewielkim nakładzie (zakładam, że ratę spłacali wynajmujący). Oczywiście są koszty remontów, doposażenia itd. Jeśli sprzedamy nieruchomość np po 5-10 latach to zarabiamy niewiele, bo na początku raty to głownie odsetki. Ryzyko jakie musimy podjąć może nie jest jakieś duże, ale zawsze jest – może się zdarzyć, że wypadnie nam miesiąc lub dwa w roku bez lokatorów..

Wiem, że to trochę obok głównego nurtu tego artykułu ale może pisałeś już o tym i podrzucisz link:) a jeśli nie to może podzielisz się swoimi spostrzeżeniami na ten temat?

Pozdrawiam i życzę sukcesów

Marcin

Michale,

Bardzo dziękuję za „zdradzenie” Twojej strategii inwestowania.

Przyznam się ,że jestem planktonem giełdowym ,

bo straciłem na GPW 1/2 oszczędności (ok 15 tyś PLN )

Zadałem sobie pytanie dlaczego tak jest?

No właśnie dlatego ,że nie miałem strategii , działałem ryzykownie,

szukałem „okazji” jak 99% małych graczy.

Obecnie wróciłem do punktu wyjścia , czyli inwestuję TYLKO lokaty 60% ,

oraz 40% w fundusze inwestycyjne (stabilne , ochrony kapitału , obligacje).

Pozdrawiam i życzę sukcesów w inwestycjach.

Mazur z Mazur

PS. Szkoda ,że nie było tego bloga 5 lat temu.

Ciekawy artykuł. Próbuje się czegoś dowiedzieć nt. oszczędzania i inwestowania, ale zbyt dużej wiedzy nie mam. Znajoma poleciła mi open finance. Pomimo tego, że mam 30 lat myślę, by zacząć inwestować i mnożyć oszczędności

Jeśli myślisz o mnożeniu oszczędności dla Open Finance to świetny pomysł, jeśli jednak myślisz o sobie… nie polecam.

Pozdrawiam

Witam,

ja mam pytanie natury technicznej.

Jak można w DB makler ustawić zlecenie obronne Stop Lose

Michał, może warto zachęcić uczestników szkolenia do wzięcia udziału w projekcie „Akcjonariatu Obywatelskiego” na temat inwestowania.

Najbliższe spotkanie już jutro:

http://www.sii.org.pl/7413/edukacja-i-analizy/szkolenia-regionalne/akademia-tworzenia-kapitalu-hity-inwestycyjne-2014-roku.html

Sam korzystam z tych spotkań. Polecam.

Ja polecam opieranie się na prawdziwych cyklach rynkowych. Małe ryzyko, ale inwestycja jest raczej długoterminowa.

Cześć Michał.

A ja mam pytanie. Piszesz że za początek kupiłeś 2 jednostki ETFSP500 i że myślisz nad ich dokupowaniem co miesiąc. Jak to się opłaca jeżeli DMy pobierają minimalne prowizje na poziomie paru złotych, co dla zakupów na poziomie 100-200 zł jest sporą stratą już na starcie. Czy zatem opłaca się kupować np. ETFSP500 po parę sztuk, czy nie lepiej kupić za tyle żeby prowizja wyszła rzeczywiście minimalna procentowo? W ogóle czy opłaca się inwestować przez DMy kwoty rzędu (Twoje przykładowe) 200 zł miesięcznie?

Hej Bartek,

Ten wpis jest sprzed roku. Wtedy płaciłem 0,19% prowizji w DM DB bez minimalnej opłaty. Prowizja wychodziła na poziomie ok. 10 groszy 🙂

Oczywiście teraz już tak się nie da i dlatego warto agregować zakupy i dokonywać większych transakcji, np. nie raz na miesiąc tylko raz na kwartał.

Zachęcam do lektury pozostałych artykułów z cyklu „Elementarz Inwestora”. Szczegółowo pisaliśmy o prowizjach jako wysokim koszcie inwestowania. https://jakoszczedzacpieniadze.pl/elementarz-inwestora

Pozdrawiam

Cześć Michale. a co sądzisz o inwestowaniu na giełdzie. W sieci jest na ten temat sporo informacji. Część osób poleca zacząć od szkoleń online, czy ebooków które można otrzymać przy zakładaniu konta w biurach maklerskich. Ostatnio nawet przeczytałem o platformie xSocial na której możesz podpatrywać bardziej doświadczonych inwestorów. czekam na Twoją opinię. pozdrawiam

Wracam ponownie do tego artykułu, ponieważ chciałbym zainwestować w ETF, a mam parę wątpliwości. Bo nie do końca mi się chce wierzyć, że inwestowanie w ETF-y jest jak inwestowanie w akcje. Chce grać na spadki i nie wiem który ETF wybrać, na przykład pomiędzy najpopularniejszymi SH, SDS i SPXU. Czy jest jakaś istotna różnica, oprócz lewaru? Czym powinienem się kierować przy wyborze, wartością aktywów czy czymś innym? Są jeszcze i inne ETF-y na spadki S&P, które można by rozważyć. To samo dotyczy ETF-ów na DAX-a. No i pytanie odnośnie kosztów. Czy oprócz spreadu i kosztów zarządzania dochodzą jeszcze jakieś inne? Czy koszt zarządzania jest pobierany raz w roku z zainwestowanej kwoty czy trzeba płacić z innej puli? Jaką lekturę z tego zakresu Pan poleca? Z góry dziękuję za odpowiedź.

Wracam ponownie do tego artykułu, ponieważ chciałbym zainwestować w ETF, a mam parę wątpliwości. Bo nie do końca mi się chce wierzyć, że inwestowanie w ETF-y jest jak inwestowanie w akcje. Chce grać na spadki i nie wiem który ETF wybrać, na przykład pomiędzy najpopularniejszymi SH, SDS i SPXU. Czy jest jakaś istotna różnica, oprócz lewaru? Czym powinienem się kierować przy wyborze, wartością aktywów czy czymś innym? Są jeszcze i inne ETF-y na spadki S&P, które można by rozważyć. To samo dotyczy ETF-ów na DAX-a. No i pytanie odnośnie kosztów. Czy oprócz spreadu i kosztów zarządzania dochodzą jeszcze jakieś inne? Czy koszt zarządzania jest pobierany raz w roku z zainwestowanej kwoty czy trzeba płacić z innej puli? Jaką lekturę z tego zakresu Pan poleca? Z góry dziękuję za odpowiedź.

Mam pytanie, czy w kwestii inwestycji w nieruchomość, warto lepiej skorzystać z porad biegłego rzeczoznawcy majątkowego czy lepiej skorzystać z biura nieruchomości?